Как компании выходят на IPO и что важно знать инвестору. Рассказывают аналитики

Вложиться в IPO перспективной компании — всё равно, что сыграть в русскую рулетку. Такие инвестиции могут увеличить капитал в несколько раз или оставить человека без средств к существованию, если актив окажется пустышкой. Что такое IPO и на что инвестору следует обратить внимание, чтобы не попасть впросак, «Секрету» рассказали эксперты.

IPO — английская аббревиатура Initial Public Offering, которая расшифровывается как «первичное публичное размещение». Говоря проще, это первый раз, когда компания предлагает купить её акции на фондовой бирже.

В 2020 году большинство IPO были прибыльными, что несколько расслабило инвесторов, поскольку не важно было, во что инвестировать: доходность давали почти любые компании, рассказал «Секрету» принципал Fort Ross Ventures Денис Ефремов. Но и эта доходность в основном освещалась на бумаге, поскольку акции росли в первые дни торгов. Реальная же доходность достигалась только после lock-up периодов, которые в основном равны 180 дням.

Так, инвесторы в AirBNB или Snowflake заработали 2,2 раза и 1,9 раз на свои вложения через 180 дней после IPO, а вот инвесторы Wish или Root Insurance — потеряли по 60% своих вложений уже через полгода. Тем не менее в прошлом году инвесторы всё же зарабатывали: те же полугодовые интервалы дали прирост 104% инвесторам Unity, 44% инвесторам DoorDash, 31% инвесторам Asana и 15% инвесторам JFrog.

«В мире ежегодно рождается много компаний, которые могут стать настоящими звёздами, как Amazon или Facebook. Если инвестор твёрдо уверен в том, что в ближайшие годы бизнес будет расти, акции таких компаний можно купить сейчас, пока они дешёвые и молодые», — пояснил «Секрету» старший персональный брокер по международным рынкам «БКС Мир инвестиций» Александр Бартенев.

В 2015 году акции Shopify — интернет-компании, которая занимается разработкой ПО для онлайн- и розничных магазинов — начали торговаться на бирже по стартовой цене $17 за акцию. Сегодня они торгуются по $1500 за акцию. «Представим, что частный инвестор на начальном этапе вложил $5000 в акции Shopify. Cегодня этот пакет оценивался бы примерно в $440 000», — сказал Бартенев.

Кто может принять участие в IPO?

IPO задуманы так, чтобы акции мог купить любой желающий. В том числе и начинающий частный инвестор, то есть физическое лицо.

Правда, принять участие в IPO иностранных компаний, которые проходят на зарубежных биржах, новичку проблематично — для этого нужно быть квалифицированным инвестором, предупреждает директор по стратегии ИК «Финам» Ярослав Кабаков.

Зато в IPO отечественных компаний могут участвовать люди с любой квалификацией и финансовыми возможностями.

Как компании выходят на IPO?

Перед тем, как выпустить ценные бумаги на рынок, компании предстоит договориться с инвестиционным банком, рассказывает Ярослав Кабаков. Именно банк выступит в качестве андеррайтера (компании, которая обеспечивает размещение акций на бирже. — Прим. «Секрета») и организатора размещения.

Рядовое IPO готовят в среднем 6 андеррайтеров, а в случае крупных IPO их число возрастает до 20–25.

«Андеррайтер займётся подготовкой акций, оценкой активов и совместно с независимыми юристами разработает проспект эмиссии, в котором должна содержаться вся информация о компании. В нашей стране проспект эмиссии утверждает Центробанк России, он же даёт разрешение на IPO», — пояснил Ярослав Кабаков.

Подготовка к IPO может растянуться на год и даже больше. Причина в том, что перед выходом на биржу компания проходит несколько этапов:

- подготовительный этап, когда аудитор тщательно изучает компанию и оценивает риски (due diligence);

- подбор команды андеррайтеров (инвестбанков, которые организуют размещение);

- распределение акций среди владельцев компании и основных инвесторов, затем — сбор заявок от остальных;

- определение стоимости ценных бумаг и аллокации (доля исполненных заявок на первичное размещение).

«В дальнейшем акции начнут торговаться на бирже как имущество, и инвесторы будут годами передавать ценные бумаги из рук в руки. Со временем компания может выпустить новый пакет акций на продажу. Чем выше капитализация компании, тем выше будут стоить ценные бумаги», — добавил Александр Бартенев.

Как узнать о готовящихся IPO?

В 2020 году на американскую биржу вышли около 400 компаний. Со временем часть из них займёт места «старичков» в индексе S&P500 (фондовый индекс, в корзину которого включены акции 500 публичных компаний, которые имеют наибольшую капитализацию. — Прим. «Секрета»).

Как узнать о новом размещении? Есть специальные сайты — календари IPO, на которых размещается вся информация о предстоящих листингах. «Правда, поскольку большинство публичных размещений проводят иностранные компании, то ресурсы англоязычные», — посоветовал Ярослав Кабаков.

Начинающему инвестору будет полезны календари на iposcoop.com, marketwatch.com, nasdaq.com и другие.

Чтобы узнать об IPO в России, можно отслеживать информацию на сайтах Московской и Санкт-Петербургской бирж. Минус в том, что биржа часто публикует информацию, уже известную крупным инвесторам. Ярослав Кабаков рекомендует действовать на опережение: внимательно следить за прессой и тесно сотрудничать с брокерами, чтобы как можно раньше узнать о готовящихся IPO.

Несравнимо больше зарабатывают венчурные инвесторы, которые заходят за один или за два раунда до IPO, рассказал Денис Ефремов. Так, с учетом динамики после IPO в течение 180 дней, инвесторы последнего раунда Snowflake заработали 3,8 раз на свою инвестицию, а инвесторы предпоследнего раунда — аж 38,4 раза! Аналогично, инвесторы последнего раунда DoorDash увеличили вложения в 3,8 раза, Unity — в 3,9 раз, а Asana — в 2,3 раза.

Как стать участником IPO

Купить акции в ходе их первичного размещения можно ещё до открытых торгов. Для этого физлицу нужно открыть у брокера счёт и положить на него сумму, которую человек хочет инвестировать в акции. Тогда в первый день IPO ценные бумаги придут инвестору, пояснил Ярослав Кабаков.

За свои услуги брокер возьмёт комиссионные. Их сумма разнится в зависимости от портфеля клиента, но в среднем это от 3 до 5%.

«Новичку на фондовом рынке вряд ли будет по силам участвовать в IPO больших международных компаний, где стоимость входа может составлять не один десяток, а то и сотню тысяч долларов. Но в случае с российскими компаниями входной порог более чем приемлем», — добавил Ярослав Кабаков.

Рассматривая участие в том или ином IPO, первым делом нужно понять, зачем компания выходит на открытый рынок. Обычно это либо привлечение капитала, либо возможность продать свои акции инвесторам, рассказал «Секрету» финансовый аналитик TradingView Игорь Кучма.

«Если речь идёт о продаже акций, главный риск — так называемый sell-off (быстрая продажа акций крупными игроками. — Прим. «Секрета»), что неизменно приведёт к обвалу котировок. Так произошло при IPO розничной сети Fix Price. Даже несмотря на высокий спрос со стороны инвесторов, акции компании упали на 17% в течение первых двух месяцев», — пояснил он.

Если же компания выходит на IPO, чтобы расширить свой бизнес, то у бумаги есть некий потенциал, указал аналитик. «Опять же, многое зависит и от цены размещения, а также финансового состояния компании. Всегда помните о соотношении риска и доходности. Чем больше риск, тем больше прибыль, и чем меньше риск, тем меньше доходность», — добавил Игорь Кучма.

После того как будущий частный инвестор определился с компанией, акции которой хочет приобрести, и с брокером, через которого намерен это сделать, ему нужно сделать несколько шагов, говорит Ярослав Кабаков.

- уточнить на сайте брокера всю информацию о предстоящем IPO;

- зарегистрировать на сайте брокера личный кабинет;

- открыть брокерский счёт, на который надо внести депозит с минимальной суммой (оговаривается в каждом конкретном случае);

- в личном кабинете подать заявку на участие в первичном размещении;

- получить купленные ценные бумаги;

- подождать окончания lock up (период времени после IPO, когда владельцы крупных пакетов акций не могут их продать, продолжается обычно от 3 до 6 месяцев);

- начать действовать в соответствии с собственной инвестиционной стратегией.

Риски участия в IPO

Многообразие компаний может запутать даже самых решительных инвесторов. Так на что же ориентироваться при выборе компании? Александр Бартенев проанализировал самые успешные IPO за последние 5 лет и нашёл три закономерности:

- Выручка компании должна расти из года в год.

- Темп роста выручки за последние 3 года должен быть выше 20%.

- При размещении на американских биржах организацией занимались ведущие брокеры и банки мира, например: Goldman Sachs, J.P. Morgan, Barclays, Citigroup, Wells Fargo Securities, BMO Capital Markets, BofA Securities, Cowen, Credit Suisse и т.д.

Не на всех IPO можно заработать в первые же дни. Например, после IPO технологического гиганта Facebook, который выводили по максимальной цене, стоимость акций несколько месяцев снижалась. Но в следующие 8 лет прибавляла по 27% в год, вспоминает Ярослав Кабаков. «Это результаты, которым позавидует любой управляющий и любой портфель. Но вкладываться надо было всё же в 2012 году», — сказал он.

Какие ещё риски могут быть при участии в IPO? Главный состоит в том, что компания может назначить завышенную цену на свои акции, предупредил Кабаков. В этом случае она упадёт сразу после начала открытых торгов, и не факт, что вслед за падением последует рост.

Что касается индивидуальных рисков, то каждая компания указывает их в процессе эмиссии, говорит эксперт. Полный текст с описанием рисков для инвестора обычно занимает от 35 до 80 страниц. Многие из них повторяются, и поиск важных и специфических рисков может занять довольно много времени.

Бывает и так, что желающих поучаствовать в IPO больше, чем предполагалось эмитентом, и брокер не удовлетворит (или удовлетворит лишь частично) заявку клиента, предупреждает Кабаков. Ситуация, когда спрос на ценные бумаги превышает предложение, иногда возникает уже в ходе приёма заявок. Это называется «переподписка», которая приводит к тому, что цена размещения увеличивается.

Несмотря на риск потери денег, многие частные инвесторы предпочитают именно этот способ приобретения ценных бумаг.

«Компании-эмитенты и работающие с ними банки стараются рассчитать цену так, чтобы на открытом рынке она если и не росла, то хотя бы не падала. Поэтому бумаги многих компаний оценены значительно ниже их объективной стоимости. Такова политика банков и топ-менеджмента компании, цель которой — создать избыточный спрос на бирже. Если это удаётся, то акции показывают рост, что означает прибыль для участников», — пояснил Кабаков.

Вкладываясь в акции на этапе IPO, можно хорошо заработать или крупно проиграть. Новичок на рынке находится в том же положении, что и крупный инвестиционный фонд. Успех зависит от трёх составляющих: знания эмитента, правильного выбора брокера и умения ориентироваться в потоке информации.

Коротко. Что нужно сделать перед тем, как участвовать в IPO

- Изучить бизнес-модель компании. Как говорил Уоррен Баффетт, инвестировать следует только в хорошо знакомые отрасли. «Никогда не вкладывайте деньги в бизнес, который вы не можете понять».

- Изучить риски. Какие есть угрозы для роста компании? Насколько высока конкуренция? Могут ли быть проблемы с регуляторами?

- Изучить команду компании, в особенности директоров и менеджеров. Если у руководителей компании нет надлежащего опыта работы в секторе или на той или иной позиции, то стоит быть осторожнее. Так, в прошлом году компания Hindenburg Research опубликовала расследование об автопроизводителе Nikola, где упоминалось, что директор по производству водорода до прихода в компанию работал асфальтоукладчиком проезжей части на Гавайях.

- Проверить, куда пойдут собранные на IPO средства. Компании, которые вкладывают собранные средства обратно в бизнес, будут иметь больший стимул для роста бизнеса.

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска исключительно ваша задача.

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.

Зачем выводить компанию на фондовый рынок

Всем привет. Ремарка в самом начале — IPO стали очень популярными благодаря росту цен на акции компаний в день размещения. Однако доступ частных инвесторов к участию в публичном размещении все еще очень ограничен. Из каких шагов состоит выход IPO, какая доходность у акций и у кого есть доступ к акциям на IPO — разбираемся в этом материале.

Содержание статьи:

Что такое IPO?

IPO (Initial Public Offering), или первичное размещение акций — это процесс предложения акций частной компании на публичном рынке путем их размещения. В рамках выхода на биржу через первичное размещение акций компания выпускает новые акции, продает их и привлекает дополнительный капитал.

Самое первое IPO прошло еще в 1602 году. Dutch East India Company предложила свои акции всем желающим через Амстердамскую фондовую биржу. Главная цель — привлечение дополнительных средств.

Чем длиннее история каких-то процессов, тем сложнее они становятся. Особенно в финансах. Процесс IPO является самым ярким примером усложнения процессов. Инвестиционные банки, андерайтеры, due diligence, road show, проспекты инвестиций, red herring, ценообразование — все эти компоненты являются частью публичного размещения.

Процесс выхода на IPO

Самый простой способ разобраться в IPO — это рассмотреть каждый шаг компании в размещении акций на бирже.

pre-IPO

Для начала — как компании добираются до IPO. Самое популярный путь — прохождение через несколько раундов инвестиций, быстрый рост и достижение той самой стадии. Стадии, когда выход на биржу становится одним из вариантов привлечения инвестиций.

Несмотря на то, что вариант с несколькими раундами инвестиций перед IPO является очень романтичным, — это далеко не единственный путь. Много компаний в биотехе, например, выходят на IPO на достаточно раннем этапе развития. На это влияет капиталоемкость производства, состояние рынка частных инвестиций, уровень развития компании и потенциальное множество других факторов.

Очевидный факт — у IPO есть свои преимущества и недостатки. Есть и другие способы привлечения и выхода из капитала. Через слияния и поглощения (M&A), прямое размещение (Direct Listing), через поглощение публичной компании (популярный в 2020 SPACs) и другие.

Вернемся к IPO. Инвесторы должны зарабатывать на инвестициях, менеджменту необходимы новые средства и инструменты для развития. Коллективным решением борда и менеджмента компании принято решение по выходу на биржу.

Выбор инвестиционного банка

На этом этапе начинает формироваться разница между размером привлеченных компанией средств и ценой, по которой индивидуальные инвесторы и трейдеры смогут получить акции этой компании.

Зачем вообще нужен инвестиционный банк? Кратко: инвестиционный банк — это посредник между компанией и инвесторами в IPO. Можно подумать, что при определенном размере компании реально нанять армию юристов, самостоятельно составить все документы и сэкономить на инвестиционных банках. Да, и это уже будет Direct Listing, или прямое размещение на бирже.

В IPO инвестиционные банки являются неотъемлемой частью. У банков, а в случае IPO их принято называть андеррайтерами (underwriters), есть несколько опций для работы с компанией. От полного выкупа размещения — минимум рисков для компании, — до best efforts agreement — андеррайтер не гарантирует суммы привлеченных средств и выступает лишь посредником для продажи акций. Есть еще вариант all or nothing — либо продаем весь выпуск акций, либо ничего.

Все это, конечно, не настолько увлекательно, но фактически необходимо. Компания выбирает продавца своих акций. Репутация, опыт и возможности инвестиционных банков ведут к тому, что компании выбирают несколько андеррайтеров. Диверсификация рисков в рамках IPO — стандартная практика.

Выбрали банк, решили с форматом взаимодействия, определились, когда компания получит свои средства, а инвесторы — возможность продать акции? Дальше еще больше бумажной работы.

Индивидуальные инвесторы все еще далеко от доступа к акциям компании.

Заявка на IPO

Дальше андеррайтеры и компания проходят через ряд стандартных процедур. Начинается все с engagement letter — это документ, определяющий условия взаимодействия между компанией и банком. Gross spread является одним из самых интересных компонентов.

Фактически gross spread определяет разницу между тем, за сколько банк продаст акции публике, и тем, сколько банки за эти акции заплатят. Зачастую gross spread составляет около 7% от размера IPO. Наконец, мы дошли до цифр.

Статистика говорит о том, что медианное значение вырученных на IPO средств в США составляет около 180 млн долларов (по состоянию на 2020 год).

Из наиболее популярных сделок в 2021 году компании привлекли в рамках IPO:

- Bumble — 2,15 млрд долларов;

- Robinhood — 2 млрд долларов;

- GitLab — 650 млн долларов;

- Rivian — 12 млрд долларов.

Rivian — вообще одна из самых интересных компаний, вышедших на биржу в 2021 году. Rivian вышел на IPO без выручки, компания в момент размещения достигла капитализации в 72 млрд долларов. Все финансовые данные мы можем найти в проспектах компании. К примеру, вот проспект Rivian.

Что такое проспект? Проспект — это формальный документ на регистрацию IPO. В США эта форма называется S-1. Когда необходимо посмотреть финансовые данные компании, которая выходит на биржу, можно абсолютно все детали найти по запросу S-1 prospectus for [имя компании].

После заполнения регистрации наступает еще один интересный момент IPO. Называется road show. Этот термин обычно используется для процесса презентации компании ряду инвесторов. Если на ранних стадиях условный road show проводят основатели и ключевые сотрудники, то в рамках IPO это выполняют андеррайтеры. Road show проводится с целью оценки интереса институциональных инвесторов к IPO и оценке спроса на акции.

IPO — это процесс выхода на биржу через предложение акций публике. При чем здесь институциональные инвесторы?

Институциональные инвесторы фактически являются еще одной стороной, которая имеет доступ к условному домкрату. Каждая сторона, прикладывая усилие к домкрату, увеличивает разницу между ценой предложения компании и ценой покупки акций индивидуальными инвесторами на бирже.

Ценообразование

Если мы еще раз откроем проспект Rivian, то увидим, что сразу в первой секции пропущены цифры, по которым компания выйдет на биржу. После регистрации и roadshow андеррайтеры и компания возвращаются к обсуждению цены размещения.

Цена размещения обычно зависит от ряда факторов. Цели компании влияют на ценообразование. Менеджмент хочет привлечь определенный объем средств в рамках размещения. Рыночные факторы также влияют на цену — изменения цен на акции влияет на цену размещения.

Успех road show. Это один из самых сложных факторов. Андеррайтеры балансируют между ценой размещения и фактом подписки для IPO. Подписка фактически означает то, сколько и по какой цене инвесторы смогут купить акций в момент публичного размещения.

Баланс цены в таком случае — максимально важный момент. С одной стороны — компания, которая привлекает средства. С другой стороны — сколько инвесторы готовы заплатить за акции. Зачастую андеррайтеры уменьшают цены для привлечения максимального интереса. Как результат — цена акций значительно увеличивается в рамках размещения. Но в таком случае компания получает средства по заниженной цене.

Процесс ценообразования очень спекулятивный, на него влияет невероятное множество факторов: от личности управляющего партнера андеррайтера до желания компании и инвесторов заработать.

Так а где индивидуальные инвесторы? Уже почти рядом, но все еще с очень ограниченным доступом.

Непосредственно IPO

Мы имеем цену IPO и количество акций, которое будет продано в рамках размещения. Андеррайтерам теперь необходимо определить, как акции будут распределены между инвесторами. С одной стороны, необходимо найти инвесторов, которые не будут продавать акции сразу же после открытия торгов. Это может обвалить цену акции. С другой — если отдать все долгосрочным инвесторам, то в момент открытия не будет достаточно спроса и предложения для формирования рынка.

Некоторые брокеры, в том числе российские, активно работают с андеррайтерами и получают определенные аллокации в процессе размещения. Так как этот процесс очень спекулятивный и фактически решается каждым андеррайтером непосредственно в момент размещения — невозможно заранее сказать, какой инвестор получит какое количество акций. И это как раз тот момент, когда индивидуальные инвесторы смогут поучаствовать в IPO.

Обычно брокеры собирают заявки от индивидуальных инвесторов для понимания спроса — и дальше распределяют акции соответственно тому объему, который они получили от андеррайтера.

День IPO. Менеджмент компании часто приглашают на церемонию открытия торгов в определенный день. Но это не означает, что акции компании начинают торговаться одновременно со звонком об открытии рынков. NYSE (New York Stock Exchange) имеют процесс, который называется price discovery (нахождение цены). Во время этого процесса центром внимания становятся market makers. NYSE даже составил слайд по этому процессу.

Market makers предлагают акции своим клиентам и находятся в поиске пресловутого баланса между спросом и предложением. Очевидно, что если спрос превышает предложение, то цена открытия торгов по этой акции будет расти. В момент баланса market maker предоставляет информацию бирже о том, что цена открытия будет на определенном уровне. Торги начинаются.

Как участвовать в IPO частным инвесторам?

Как мы видим из процесса IPO, у индивидуальных инвесторов немного возможностей поучаствовать в IPO. В общем-то, варианта два.

Первый — через брокера, который получает аллокацию от андеррайтера. В таком случае количество акций будет зависеть непосредственно от андеррайтера. Российские брокеры также могут накладывать ограничение на продажу этих акций, в США брокеры очень аккуратно подходят к процессу IPO и только очень ограниченный список инвесторов получают доступ к аллокации.

Второй — участвовать в момент открытия торгов. В данном случае процесс ничем не отличается от торговли любыми другими акциями.

Доходность IPO

Доходность (неожиданно!) зависит от стадии участия в IPO. Jay Ritter собирает статистику по IPO каждый год. В соответствии с его цифрами, в 2021 году произошло 309 IPO и средняя доходность первого дня торгов составляет 32%. Однако стоит помнить, что это разница между индикативной ценой размещения — той, которую определяет андеррайтер, — и ценой закрытия. В случае серьезного спроса со стороны институциональных инвесторов и роста цены до открытия торгов по этой акции эта доходность не всегда отражает то, что частные инвесторы могут получить от участия в IPO.

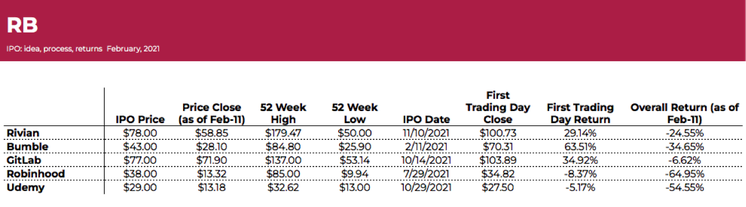

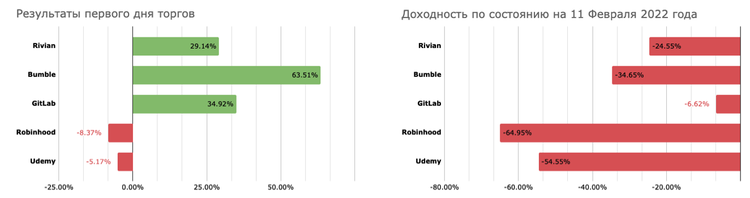

Для информационных целей давайте посмотрим на пять громких IPO прошлого года. Именно классических IPO. Coinbase, Roblox, Warby Parker и другие делали Direct Listing. Поэтому предлагаю посмотреть на пять следующих компаний — Rivian, Bumble, GitLab, Robinhood и Udemy.

Дальше буду сухие цифры, но можно проследить общую динамику. В первый день в трех IPO из пяти был значительный рост. Рынок был волатильный последние два месяца, потому все пять компаний оказались в значительном минусе по сравнению с ценой IPO. Акции GitLab потеряли лишь 6% стоимости, Robinhood сейчас торгуется на 65% ниже, Udemy -55%, Bumble -35%, Rivian -25%. Детали тут:

Нажмите, чтобы увеличить изображение

Учитывая, что какие-то брокеры имеют период lock up — промежуток времени, когда продажа акций запрещена, — инвестиции в определенные IPO могут показать существенные убытки.

Очевидно, что IPO — это комплексный процесс. Попасть в него частным инвесторам не так просто. Доходность участия в IPO может казаться высокой, но она не всегда доступна для частных инвесторов. Участие в IPO становится спекулятивной историей. Если инвесторы покупают акции на IPO и продают их сразу в рынок, то, возможно, таким инвесторам будет сложно получить аллокацию в новых IPO.

Вывод — несмотря на то, что IPO может показаться очень понятным инструментом по получению дохода, серьезно заработать на этом процессе может только определенный круг организаций.

Если есть вопросы или предложения по темам, которые хотелось бы раскрыть подробнее в рамках финансов, данных или рынка финансовых технологий — пишите мне в LinkedIn или Twitter.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Зачем компании выпускают акции

Акция — это ценная бумага, которая закрепляет за ее владельцем долю компании. Когда инвестор покупает акции, он становится совладельцем бизнеса и получает право на часть прибыли компании в виде дивидендов. А при пакете акций от 10% стоимости уставного капитала инвестор может влиять на принятие решений в компании.

Акции компаний размещаются на фондовых биржах, такое размещение называется листингом, а первичный выход компании на биржу — ай-пи-о, IPO. Иногда компании выходят на биржу повторно — это называется эс-пи-о, SPO. В статье говорим о первичном выходе и разбираемся, зачем компании выпускают акции и делают незнакомцев с биржи совладельцами бизнеса.

Получить финансирование, оценить бизнес или выйти из него

Есть три мотива, по которым компании выходят на фондовый рынок:

- привлечение финансирования для развития и масштабирования бизнеса;

- рыночная оценка бизнеса;

- возможность для основателей или инвесторов продать свою долю бизнеса по рыночной цене.

Получить финансирование. Компания выходит на биржу и предлагает частным инвесторам купить ее акции. Например, выставляет 50%-ную долю в виде 5 млн акций, каждая из которых продается по 100 рублей. Если все акции компании купят, она получит 500 млн рублей и сможет потратить эти деньги на развитие бизнеса, например выход на новые рынки, исследования или покупку оборудования.

Оценить бизнес. Стоимость всех акций компании, которые вращаются на бирже, называется рыночной капитализацией компании. Она показывает, во сколько рынок оценивает компанию на основе сделок с акциями.

Рыночная капитализация не всегда совпадает с реальным положением дел в компании. Иногда инвесторы дают оценку на основе ожиданий, например, когда предполагают, что в будущем компания начнет приносить прибыль, или наоборот, манипулируют рынком, чтобы снизить стоимость акций. Тогда оценка компании может быть завышенной или заниженной.

Но в любом случае рыночная капитализация показывает, за сколько можно продать долю в компании точнее, чем другие способы, например оценка экспертом или расчет по доходам.

Выйти из бизнеса. Выпуск акций дает инвесторам и собственникам бизнеса возможность продать свою долю и выйти из бизнеса. Например, инвестор на этапе идеи вложил в стартап 10 млн рублей в обмен на 40% доли, через два года компания начала приносить стабильную прибыль, и инвестор захотел выйти из бизнеса. Он может найти другого инвестора, чтобы продать ему долю целиком, или выйти на биржу и продать свои 40% небольшими частями, акциями большому количеству инвесторов.

Но не каждая компания может выпустить акции, а только та, что соответствует требованиям биржи.

Нужно соответствовать требованиям биржи и провести пиар-кампанию

Компания может выпускать акции на любой бирже, например на Гонконгской или Московской фондовой бирже. Привязки к местоположению компании нет. Но у каждой биржи есть требования к эмитентам — так называются компании, которые выпускают акции.

Требования бирж отличаются, дальше будем рассказывать на примере Московской фондовой биржи.

На Московской бирже есть три уровня листинга:

- третий уровень — бумаги низкой надежности. Для их выпуска компании достаточно соответствовать требованиям закона, подготовить проект выпуска акций и раскрыть информацию — это значит, что нужно публиковать финансовые отчеты в открытом доступе;

- второй уровень — бумаги средней надежности. Добавляются требования к количеству акций, сроку существования компании — не меньше 13 месяцев — и корпоративному управлению;

- первый уровень — бумаги с высокой надежностью. Добавляется еще больше требований к сроку существования компании и корпоративному управлению.

Полные требования к эмитентам и корпоративному управлению есть на сайте биржи. Для примера сравним несколько требований для листинга первого и второго уровней.

Источник https://secretmag.ru/investment/kak-kompanii-vykhodyat-na-ipo-i-chto-vazhno-znat-investoru-rasskazyvayut-analitiki.htm

Источник https://rb.ru/opinion/what-is-ipo/

Источник https://delo.modulbank.ru/all/ipo