Как работает фондовый рынок и что нужно знать, чтобы стать его участником

Точное определение понятию «фондовый рынок» дать сложно. Декан факультета экономики и бизнеса Финансового университета при правительстве РФ Екатерина Безсмертная отмечает, что договориться о толковании не могут даже профессионалы.

В обычной жизни это словосочетание легко вызывает ассоциации с фильмами, где серьёзные мужчины в костюмах звонят по телефону и что-то продают или покупают, перекрикивая друг друга. Ещё многие знают, что фондовый рынок может подняться или упасть, и второе звучит очень тревожно.

Если не вторгаться в терминологические дебри, то в самом общем виде фондовый рынок — это рынок, на котором выпускаются, продаются и покупаются ценные бумаги. Главным образом это акции и облигации, а также иные векселя, чеки, инвестиционные паи, депозитарные расписки и так далее.

Чтобы лучше понять, как устроен фондовый рынок, эксперт предлагает представить обычный. У него несколько составляющих:

- место, где торгуют, — ряды под открытым небом или специальное здание;

- товары;

- участники торговли — продавцы и покупатели;

- производители товаров — напрямую в торговле они не участвуют, но без них рынок существовать не будет;

- контролирующие органы и процедуры — государственные структуры, правила торговли и так далее.

У фондового рынка есть все те же составляющие:

- место, где торгуют, — фондовая биржа или внебиржевой рынок, где операции с ценными бумагами совершаются непосредственно между покупателями и продавцами;

- товары — ценные бумаги;

- участники торговли — брокеры, дилеры, инвесторы;

- производители товаров — компании, которые выпускают ценные бумаги;

- контролирующие органы и процедуры — регуляторы фондового рынка, законы и другие нормативные документы.

Работу фондового рынка определяют надзорные органы. Они лицензируют профессиональных участников и публикуют сведения, касающиеся процедуры торговли. В России этим занимается Центробанк. В США действует Комиссия по ценным бумагам и биржам — SEC, хотя специфика её работы несколько отличается от отечественного подхода.

Есть ли разница между фондовым рынком и биржей

Иногда эти понятия употребляют как синонимичные, но Екатерина Безсмертная отмечает, чтоо ставить знак равенства между ними нельзя, хотя они и близки по значению.

Биржа — это место, где встречаются покупатель и продавец для купли-продажи товаров той или иной категории. Биржи могут быть:

- товарными — на них продают нефть, металлы, сельскохозяйственную продукцию и так далее;

- валютными, фондовыми, срочными — на них торгуют фьючерсами и опционами;

- универсальными — на них действуют различные секции.

Например, крупнейшая в России Московская биржа — многофункциональная площадка, которая состоит из нескольких специализированных рынков.

Фондовый рынок — более широкое понятие, чем биржа. Вообще ценные бумаги после выпуска могут торговаться и вне биржевых площадок — напрямую между контрагентами. Но когда мы говорим о фондовом рынке и обычных, непрофессиональных инвестициях в ценные бумаги, мы так или иначе постоянно будем возвращаться к бирже.

Как работает фондовая биржа

Биржа представляет собой не только площадку для заключения сделок. У неё несколько больше функций, например:

- следить, чтобы участники соблюдали правила и не обманывали друг друга при купле-продаже;

- поддерживать справедливое ценообразование при определении стоимости покупки и продажи активов;

- обеспечивать прозрачность и доступность информации о торгах и ценных бумагах.

В России этой деятельностью может заниматься только Федеральный закон от 21.11.2011 N 325-ФЗ акционерное общество с лицензией. Её выдаёт Центробанк, и он же контролирует, всё ли делается по правилам. Если нет, то регулятор вправе отобрать разрешение.

Биржа допускает к торгам не всех подряд. Туда попадают ценные бумаги, прошедшие отбор по определённым критериям — листинг. Например, у Московской биржи три уровня листинга. На первом находятся самые надёжные активы, на третьем — допущенные к торгам, но ещё не оценённые так высоко. Чтобы перемещаться Правила листинга ПАО Московская Биржа между уровнями, компании необходимо работать больше трёх лет, ежегодно предоставлять финансовые отчёты и выполнять другие требования.

Торговля на бирже может происходить через интернет или при непосредственном присутствии брокеров, как в фильмах. Такой формат существует до сих пор, а та же Московская биржа практикует смешанный подход, совмещая традиционные и онлайн-способы.

Почему нужен брокер, чтобы торговать на бирже

Участвовать в торгах разрешается Федеральный закон от 22.04.1996 N 39-ФЗ только юридическим лицам с соответствующей лицензией. Всем остальным, чтобы проводить сделки на бирже, нужен посредник, то есть брокер.

Специализированная компания откроет вам брокерский или индивидуальный инвестиционный счёт (ИИС) и предоставит доступ к инструментам, с помощью которых вы сможете оставлять заявки на продажу и покупку ценных бумаг.

Обычно для этого предлагают установить мобильное приложение, но есть и такие компании, которые медленнее других осваивают достижения технического прогресса. Поэтому обязательно оцените, насколько вам удобно пользоваться услугами брокера, когда будете его выбирать.

Открытием счёта функции брокера не ограничиваются. Он платит налоги на ваши доходы и готовит документы для налогового вычета. Многие компании проводят курсы для инвесторов или предлагают услуги доверительного управления активами клиентов.

Что нужно знать, чтобы торговать на фондовом рынке

Инвестирование предполагает, что вы постоянно занимаетесь самообразованием в этой сфере. Это одно из золотых правил, но есть и ещё несколько не менее драгоценных тезисов, которые уберегут от неоправданных потерь.

Вкладывать стоит только в инструменты, принцип работы которых вы понимаете

Если вы планируете инвестировать в облигации, вы должны понимать, за счёт чего формируется доход и какие есть риски. Иначе надо взять паузу и изучить вопрос.

Чем выше доходность, тем выше риск

Возьмём для сравнения, например, облигации Минфина и акции стартапа. Первые — это своеобразные долговые бумаги от государства, которое берёт у вас деньги на время, а взамен обещает вернуть с процентами. Обычно речь идёт о небольших выплатах, но и вероятность их не получить мала, ведь государства редко становятся банкротами. В итоге мы имеем относительно низкий доход при относительно низком риске.

С акциями стартапа всё не так. Если он подаёт надежды, стоимость ценных бумаг способна вырасти до головокружительных цифр. В то же время компания новая, так что и любой просчёт может обрушить цену акций. Итого: у нас есть шанс хорошо заработать, но и рискуем мы сильнее.

Какая стратегия лучше, зависит от того, чего вы хотите и чем готовы пожертвовать ради возможных успехов. Но слишком высокая доходность — всегда повод насторожиться. Если кто-то обещает вам годовую доходность даже в 50%, попахивает мошенничеством.

Инвестирование — игра вдолгую

Так что не стоит рассчитывать на быструю прибыль.

Конечно, бывает всякое. Скажем, вы купили акции Zoom накануне пандемии коронавируса, продали их в ноябре 2020 года и сорвали джекпот.

График изменения стоимости акций Zoom. Скриншот: Тинькофф Инвестиции

Но если мы говорим о начинающих инвесторах, которые ещё не сильны в прогнозах и планируют зарабатывать именно на вложениях, а не на спекуляциях, то есть быстрой перепродаже активов, то рассчитывать стоит на более долгий срок — как минимум от трёх лет.

Портфелю ценных бумаг нужна диверсификация

Если вы купите акции только одной компании, то в случае падения их цены рискуете потерять много денег. Поэтому обычно портфель диверсифицируют, то есть наполняют разным содержимым.

Например, сочетают в нём довольно надёжные облигации государства и корпоративных гигантов, акции медленно растущих крупных компаний и достаточно рискованных стартапов, которые могут показать взрывной рост.

Такая стратегия помогает не лишиться всего в одночасье из-за стечения обстоятельств. Если что-то в хорошо диверсифицированном портфеле драматически подешевеет, другие бумаги должны уравновесить это падение.

Стоит помнить о комиссиях и налогах

Инвестирование — это не только заработок, но и ответственность за него. Доходы от ценных бумаг облагаются налогами, но их можно компенсировать налоговыми вычетами.

А ещё вам предстоит следить за тем, сколько вы тратите на брокерское обслуживание. Иногда расценки посредника могут съедать всю прибыль, так что важно вовремя это понять и поменять брокера.

Что такое фондовый рынок

Фондовый рынок — это совокупность специализированных площадок, на которых сегодня проходят торги ценными бумагами. Инвесторам-новичкам не всегда понятно, как эта система работает, каковы функции фондового рынка, какие виды активов на нем обращаются. В данной статье мы детально разберемся, что же такое фондовый рынок, рассмотрим его устройство и выясним, как на нем торговать рядовому инвестору.

Определение фондового рынка и его участники

Фондовый рынок — это организованный и централизованный рынок ценных бумаг. Выражаясь проще, это место, где проходят торги акциями, облигациями, депозитарными расписками, паевыми фондами и прочими финансовыми средствами. Современный фондовый рынок представляет собой целую экосистему из взаимосвязанных механизмов, затрагивающих не только операции передачи ценных бумаг от одних собственников другим, но и процедуры листинга, эмиссии, налогообложения и ряд других процессов. Эта экосистема является саморегулируемой.

У фондового рынка имеются характерные признаки:

- наличие торговой площадки (в России, к примеру, это Московская и Санкт-Петербургская биржи);

- обязательный механизм отбора финансовых активов, строго соответствующих внутренним критериям;

- стандартизация торговых процессов и их ограниченность во времени;

- централизованное оформление сделок и гарантия их исполнения;

- контроль уполномоченных органов за деятельностью всех участников рынка;

- установка и предоставление официальных биржевых котировок.

В работу фондового рынка вовлечено несколько групп участников:

- эмитенты — коммерческие фирмы, органы власти государств и их субъектов, выпускающие в обращение ценные бумаги;

- инвесторы и трейдеры — физические и юридические лица, инвестиционные фонды, государственные органы власти, покупающие и продающие активы;

- регуляторы — контролирующие органы, следящие за деятельностью биржевых участников (в России — Центробанк);

- посреднические компании — маркетмейкеры, дилерские центры, брокерские конторы, среди задач которых — обеспечение ликвидности финансовых инструментов и организация доступа на биржу инвесторам;

- инфраструктурные организации — биржи, депозитарии, репозитарии, клиринговые центры, обеспечивающие реализацию биржевых механизмов.

К участникам также относятся организации и лица, оказывающие сопутствующие услуги: консультационные, аудиторские, оценочные и др. Они не принимают непосредственного участия в функционировании фондового рынка, а лишь помогают другим его участникам осуществлять свою деятельность.

Устройство фондовой биржи

Фондовая биржа и фондовый рынок — схожие понятия, зачастую употребляемые как синонимы. Хотя формально фондовая биржа — составная часть рынка ценных бумаг. Это платформа, на которой проводятся сделки купли-продажи активов. Она обладает многокомпонентной инфраструктурой, включающей несколько подразделений:

- функциональное — электронные площадки для торгов и прочие системы;

- инвестиционное — брокерские, дилерские, банковские и другие организации, принимающие непосредственное участие в торгах;

- техническое — депозитарные и регистрационные системы, клиринговые палаты, обеспечивающие организацию торгового процесса;

- информационное — информагентства, деловые издания и профессиональные средства массовой информации, с которыми взаимодействует биржа.

Биржевая торговля подразумевает заключение участниками торгов сделок купли-продажи в отношении финансовых активов. Любая сделка проводится в четыре этапа:

- выставление заявки на приобретение или продажу актива;

- сверка параметров сделки на стороне покупателя и продавца;

- клиринг — проверка биржей корректности оформления сделки, сверка расчетов, оформление документации;

- исполнение сделки — процесс обмена актива на деньги.

До всеобщей компьютеризации биржевая торговля осуществлялась в реальном режиме — непосредственно в помещениях торговых залов бирж. Сегодня же все торговые процессы ведутся в онлайн-режиме. Совершать операции с ценными бумагами можно дистанционно — посредством сети Интернет. Для ведения электронной торговли необходимо лишь какое-либо устройство (компьютер, смартфон или планшет) и специальное программное обеспечение (терминал, приложение и др.)

Регулируемость фондовых бирж

За порядком и легальностью работы биржевых площадок следят регулирующие органы. Они занимаются выдачей лицензий профессиональным участникам, запрашивают и раскрывают необходимые финансовые сведения, расследуют факты нарушений, проводят санкционные мероприятия.

В разных государствах в роли регуляторов выступают различные организации: государственные органы, некоммерческие структуры, особые комиссии. В США регуляторные функции лежат на Комиссии по ценным бумагам и биржам (SEC), в Великобритании — на Управлении по финансовому регулированию и надзору (FCA), в Китае — на Комиссии по регулированию ценных бумаг (CSRC).

В РФ регулятором назначен Центробанк. Основными нормативными актами являются федеральные законы «О рынке ценных бумаг» и «Об организованных торгах». Полный перечень документов, регулирующих работу отечественных бирж, размещен на сайте Центробанка.

Плюсы и минусы фондовых бирж

В работе фондовых бирж есть свои плюсы и минусы. Среди достоинств можно отметить:

- обеспечение прозрачности финансовой информации эмитентов;

- гарантия качества и надежности эмитентов и выпускаемых ими инструментов за счет строгих процедур отбора и допуска на рынок;

- четкость внутренних правил, формирующих согласованный механизм торговли;

- большое разнообразие и высокая ликвидность активов;

- легкость и удобство торговли.

Главные недостатки связаны с финансовыми рисками: отсутствие государственного страхования инвестиций и гарантий стабильности заработка, опасность денежных потерь.

Как торговать на фондовом рынке

Рядовые инвесторы не имеют персонального доступа на фондовые биржи. Чтобы вести там торговлю, они должны использовать услуги посредников — профессиональных участников бирж. Таким посредником становится брокерская компания или доверительный управляющий (частное лицо, имеющее лицензию, или организация). Кого из них выбрать для сотрудничества, решает сам инвестор.

Брокерская контора заключает сделки на бирже от лица клиента и по его распоряжению. Такой партнер подойдет тем, кто планирует самостоятельно принимать все торговые решения. Доверительный управляющий торгует от своего имени, но на средства клиента и по выбранной им стратегии. Доверительное управление удобно тем, кто не имеет желания или возможности заниматься инвестициями самостоятельно.

Мы рассмотрим процесс организации биржевой торговли через брокерскую компанию.

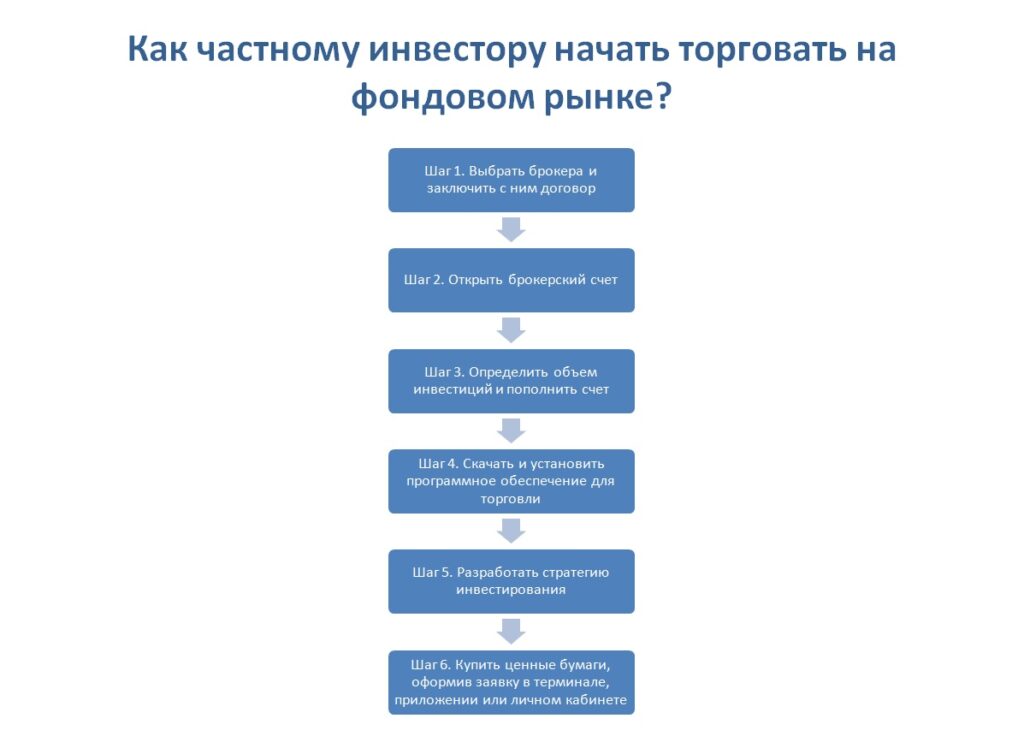

Чтобы получить доступ к торгам на фондовом рынке и начать инвестирование, физическому лицу необходимо выполнить ряд последовательных действий:

- Выбрать брокерскую контору и подписать с ней договор. Предварительно нужно изучить условия обслуживания — комиссии, тарифы, перечень услуг — и убедиться, что они подходят.

- Открыть брокерский счет в выбранной компании. С этого счета будут осуществляться торговые операции.

- Определить примерный объем инвестиций и внести необходимые денежные средства на брокерский счет любым удобным способом.

- Скачать и установить программное обеспечение (ПО), требующееся для биржевой торговли. Это может быть терминал, мобильное приложение и другие специализированные программы. Базовое ПО рекомендует и предоставляет брокер, вспомогательное можно найти на специализированных ресурсах. Ряд брокеров реализует возможность торговли через личный кабинет на сайте. В этом случае установка ПО не обязательна.

- Разработать стратегию инвестирования: определить временной горизонт для вложений, категории предпочтительных ценных бумаг — акции, облигации, паевые фонды и пр., — подобрать подходящих эмитентов и конкретные бумаги. Опытные инвесторы при подготовке стратегии тщательно изучают рынок, аналитику, применяют технический и фундаментальный анализ.

- Приобрести выбранные ценные бумаги, сформировав заявку в торговом приложении, терминале или личном кабинете. Для этого актив нужно найти по названию или тикеру, выбрать направление сделки — покупка или продажа, — указать объем лота и подтвердить сделку.

После исполнения сделки актив будет записан на брокерский счет инвестора. Он вступит во владение купленными им ценными бумагами. Поскольку современные биржевые активы имеют бездокументарную форму, свидетельством собственности будет являться запись в депозитарной системе или реестре регистратора, где хранятся цифровые коды ценных бумаг и ведется их учет.

Виды сделок на фондовой бирже

Торговые сделки, проводимые на биржах, можно разделить на два основных типа:

- инвестиционные — рассчитанные на удержание бумаг в течение длительного времени; — краткосрочные вложения средств с целью быстрой перепродажи актива и фиксации прибыли.

С точки зрения стратегии заработка существует иная классификация сделок:

- «лонги», или длинные позиции — сделки по приобретению финансовых инструментов, совершаемые с расчетом заработать на росте их стоимости;

- «шорты», или короткие позиции — продажа ценных бумаг, взятых взаймы у брокера, с целью заработать на снижении их стоимости.

Длинные позиции могут открываться с использованием собственных денег инвестора или с привлечением заемных средств, одалживаемых у брокера. Торговля на кредитные деньги называется маржинальной. Короткие позиции всегда открываются на заемные средства и являются атрибутом маржинальной торговли.

Также возможна классификация по времени исполнения сделок. В соответствии с данным критерием выделяют сделки:

- с немедленным исполнением — расчет и поставка происходят день в день (так называемый режим Т0);

- с отложенным исполнением — расчет и поставка происходят спустя 1-2 дня (режимы Т+1 и Т+2).

Отложенные по срокам сделки особенно удобны в тех случаях, когда на торговом счету инвестора в день оформления заявки на сделку нет полной суммы, необходимой для ее проведения: у него есть возможность внести остаток в последующие дни.

Риски торговли на фондовом рынке

При осуществлении торговых операций на бирже инвесторы и трейдеры рискуют вложенным капиталом. При этом не важно, ведут ли они деятельность самостоятельно или пользуются услугой доверительного управления. Если что-либо пойдет не по плану, бремя финансовых потерь ляжет исключительно на их плечи.

На фондовом рынке существует два главных финансовых риска:

- банкротство брокерской или управляющей организации;

- потеря средств в связи с движением цены в противоположную от предполагавшейся инвестором сторону.

В России инвесторы никак не застрахованы от первого вида риска. Если посредник обанкротится и не выполнит своих обязательств, решать вопрос с его долгом придется в судебном порядке. Правда, ценные бумаги, записанные на торговый счет инвестора, обычно без затруднений переводятся по запросу в другую брокерскую организацию.

В США существует специализированная организация — SIPC, — занимающаяся страхованием инвестиций в ценные бумаги. При банкротстве одного из брокеров, являющихся участником ее программы, его клиентам выплачиваются деньги или возвращаются ценные бумаги на сумму в пределах 500 тысяч долларов. Российские инвесторы, желающие сотрудничать с американскими брокерами, могут для обеспечения своей финансовой безопасности выбирать те из них, что являются членами SIPC.

От риска потери средств при неверном прогнозировании движения цен не застрахован никто. Причиной движения котировок в том или ином направлении является экономика. Негативные экономические тенденции приводят к падению рынка, отдельных его секторов или бумаг конкретных компаний. Положительные, наоборот, ведут к росту цен. Для снижения риска потерь рекомендуется тщательно выбирать финансовые инструменты, следить за экономической ситуацией, изучать отчетность эмитентов и диверсифицировать инвестиционный портфель, добавляя в него разные категории бумаг.

Что такое фондовый рынок и фондовая биржа простыми словами.

Фондовый рынок простыми словами — это рынок, где покупают и продают ценные бумаги: акции, облигации, паи биржевых фондов ETF. Фондовая биржа работает как механизм, через который осуществляется торговля ценными бумагами и взаимодействуют участники фондового рынка.

Как устроен фондовый рынок

В данной статье речь пойдет о фондовом рынке США, имеющем многолетнюю историю и представляющем крупнейший в мире рынок ценных бумаг.

Американские биржи NYSE и NASDAQ являются самыми большими по капитализации и наиболее привлекательными для инвесторов.

Американцев знакомят с такими понятиями как фондовый рынок и биржа еще со школьной скамьи, акциями в США владеют не только миллионеры, но многие простые граждане. Выбрав инвестиции в акции или другие ценные бумаги, инвестор получает ряд преимуществ по сравнению с заработками от банковского депозита или частного бизнеса. Данная статья поможет вам понять, что из себя представляет фондовый рынок и его участники, и как он работает.

Фондовый рынок можно объяснить как механизм для привлечения инвестиций в бюджет публичной компании или страны, который позволяет торговать ценными бумагами (акциями и облигациями), зарабатывая на бирже.

В совокупности с финансово-кредитным рынком, фондовый рынок играет важную роль в мировой экономике, предоставляя возможности для развития инфраструктуры и благосостояния населения.

Участники фондового рынка

Компании выходят на биржи для продажи акций/облигаций на рынке и привлечении денег для развития.

Государства выпускают облигации для привлечения инвестиций в экономику страны.

Частные инвесторы выбирают инвестиции в акции или облигации как способ заработка.

Брокеры являются обязательными посредниками между инвесторами и биржей.

Биржа обеспечивает механизм торгов через дилеров, андеррайтеров, существуют также депозитарии и другие участники.

Институциональные инвесторы — это юридические лица, торгующие большими пакетами акций и обеспечивающие большую часть торговли на бирже. К ним относятся: инвестиционные фонды, пенсионные фонды, финансовые и страховые организации, банки и кредитные союзы.

Помимо правил, действующих на непосредственной фондовой бирже, такой вид деятельности как продажа/покупка ценных бумаг регулируется государственными органами каждой конкретной страны. В США — это Комиссия по ценным бумагам и биржам (SEC — Securities and Exchange Commission).

Существуют также такие понятия как первичный, вторичный и внебиржевой фондовый рынок, что под этим подразумевается наглядно показано на схеме ниже.

Что такое фондовая биржа

Первыми в мировой истории были европейские биржи, начинавшие свою деятельность в формате купли-продажи товаров. С развитием международной торговли, промышленности, железных дорог и банков стал расти рынок ценных бумаг.

Среди самых известных фондовых бирж были Амстердамская и Лондонская, на которых совершались сделки с ценными бумагами еще в далеком 17 веке.

Через выпуск векселей и облигаций, промышленные компании и банки привлекали инвестиции для своего развития, а зажиточные граждане и предприниматели получили альтернативную банку возможность вклада своих средств.

Здание Лондонской фондовой биржи было построено в 1801 году, куда переехали шумные брокеры (посредники между покупателями и продавцами ценных бумаг) из небольшого кафе на Чандж Элли (ChangeAlley) «У Джонатана», где они проводили сделки и взаиморасчеты.

Нью-Йоркская фондовая биржа (NYSE) была основана в 1817 году, ее история похожа с Лондонской, поскольку она тоже выросла из собраний деловых людей в кофейне Tontine Coffee House.

Сегодня почти две трети сделок, имеющих отношение к фондовому рынку, происходят на Нью-Йоркской бирже. Улица Уолл-Стрит (Wall Street) в Нью-Йорке, где она находится, ассоциируется с мировым финансовым центром.

Вторая по величине биржа NASDAQ (NASD) была создана уже в 1971 году как полностью электронная, не имеющая физического здания. Подробнее об их различиях в статье “Разница между NYSE и NASDAQ“.

В отличие от старых практик кричащих брокеров, принимающих заявки на покупку и продажу по телефону от инвесторов, которые мы привыкли видеть в кино “про Уолл-Стрит”, деятельность современных бирж полностью переведена в электронный формат. Все участники взаимодействуют друг с другом через нажатие клавиш, а работа сотрудников на NYSE визуально более схожа с работой обычного офиса.

Сегодня работа всех современных фондовых бирж организована в электронном виде и торги происходят онлайн через специальные торговые программы (торговые терминалы). Учитывая огромное количество участников и процессов торговли, биржи используют электронные системы ECN (Electronic Communication Network), которые позволяют автоматизировать осуществление сделок купли-продажи.

Проще говоря, процессы принятия и исполнения заявок купли/продажи на бирже происходит благодаря ECN, в соответствии с очередью поступления.

Во время пандемии COVID-19 в марте 2020 года бирже NYSE, имеющей свой торговый зал, пришлось временно закрыть его из-за карантинных мер, перейдя полностью на электронные торги, хотя на тот момент около 18% от общего объема торгов приходилось на физическую торговую площадку (пол).

Фондовая биржа сегодня представляет из себя организацию с множеством подразделений, каждый из которых выполняет свои функции для организации процесса торгов, заключения сделок, ведения учета и т.д.

Обобщая, можно дать следующее определение: фондовая биржа — это юридическое лицо, которое выполняет ряд функций для организации процесса первичной продажи ценных бумаг (IPO) и последующего ведения торгов ценными бумагами на бирже.

Каждая фондовая биржа:

имеет установленные правила и стандарты работы;

имеет налаженные методы контроля (регулятивная функция) и информационного оповещения;

дает определенные гарантии участникам торгов;

выполняет функции разрешения споров.

Регулятивная функция биржи

Поскольку биржевая деятельность лицензируется и регулируется государством, на биржи возложены не только функции организатора торгов, но и некоторые регулятивные функции.

Например, биржа обязана осуществлять мониторинг рынка с целью пресечения ценовых манипуляций, махинаций с ценными бумагами и нарушений правил осуществления брокерской деятельности.

Зарабатывает биржа взимая комиссию с участников торгов; платы за листинг (IPO); вступительных, ежегодных и целевых взносов членов биржи и прочее. Размеры комиссий и сборов отличаются на каждой конкретной бирже, например, стоимость IPO на бирже NASDAQ дешевле, чем на NYSE.

Фондовая биржа разделена на подразделения, каждое из которых выполняют свои функций.

Торговое подразделение — представлено маркет-мейкерами (market maker) или специалистами, в зависимости от биржи. Маркет-мейкеры работают на NASDAQ, специалисты на NYSE, как правило, в обоих случаях, это юридические лица. Они, говоря образно, “бойцы первой линии” на бирже.

Хотя принцип их работы разный (маркет-мейкеры работают как посредники, продавая и покупая через собственные счета, а специалисты сводят продавца с покупателем как на аукционе), они оба выполняют такую основную функцию биржи как публикация заявок на покупку и продажу (ордера bid/ask). Каждая такая заявка обрабатывается через электронные системы.

На Нью-йоркской бирже существует семь фирм специалистов, тогда как NASDAQ включает более 300 маркет-мейкеров, ведущих торговлю акциями.

Каждая ценная бумага на NYSE закреплена за одной фирмой специалистом, на NASDAQ каждой акцией занимаются в среднем 14 фирм маркет-мейкеров, которые обеспечивают ликвидность и эффективную торговлю акциями.

Ликвидность – это возможность быстро и без существенных накладных расходов продать или купить ценную бумагу в достаточном количестве.

Обеспечение ликвидности является еще одной ключевой задачей специалистов и маркет-мейкеров, которые должны поддерживать поток, гибкость и эффективность торгов, создавая условия для справедливой торговли и упорядоченного рынка.

Чтобы обеспечить эту ликвидность, специалистам и маркет мейкерам (хотя и разными методами) приходится поддерживать рыночный баланс спроса и предложения на определенную акцию.

В случаях отсутствия баланса специалист должен провести корректировку путем торговли акциями из своего собственного резерва для уравновешивания рынка. Если на рынок нахлынула волна сплошных покупок, специалист продает акции из своих резервов до стабилизации цены, а также покупает акции в случае крупных продаж.

Маркет-мейкер постоянно поддерживает двусторонние котировки при торговле акциями, одновременно выставляя ордера на покупку и продажу акций.

Таким образом, маркет-мейкеры и специалисты выполняют аналогичные функции, только разными путями, различия между ними больше связаны с правилами работы самих бирж.

Клиринговая (расчетная) палата — представляет собой исполнителей сделки. Это фирмы-посредники на бирже, которые следят за тем, чтобы заявка (ордер на покупку/продажу акции) была гарантировано и безошибочно выполнена. На NYSE и NASDAQ — это клиринговые фирмы.

К их функциям относятся: ведение учета денежных средств участников торгов, осуществление поставки денег по каждой сделке продавцам ценных бумаг и, соответственно, списание денежные средства со счетов покупателей, а также осуществление внешних и внутренних денежных переводов.

Клиринговая палата гарантирует, что инвестор, продавший акции, действительно получит деньги, а инвестор, приобретающий их, действительно имеет необходимую сумму на счету.

Депозитарий (Центральный депозитарий ценных бумаг Central Securities Depository (CSD)) — это еще одна важная составляющая любой биржи. В то время как клиринговая палата обеспечивает и контролирует финансовую сторону сделок, депозитарий (финансовая фирма) осуществляет поставку ценных бумаг на счет покупателей и, соответственно, списывает их со счетов продавцов.

Депозитарий ведет учет ценных бумаг участников торгов, сохраняя их на счетах аналогично тому, как банки хранят деньги клиентов на счетах. Акции хранятся и передаются в электронной форме.

Иногда на фондовом рынке “бушуют эмоции” и цена на какую-то акцию или акции может сильно подскочить или упасть на фоне массовых покупок или продаж. В некоторых таких случаях биржи пользуются таким механизмом как временная остановка торгов. Это “остужает пыл”, дает инвесторам время на принятие взвешенной оценки и поддерживает баланс на рынке. Подробнее о торговой остановке, автоматических выключателях и правиле Uptick читайте в статье “Что такое торговая остановка и правило Uptick”.

Источник https://lifehacker.ru/fondovyj-rynok/

Источник https://beststocks.ru/journal/chto-takoe-fondovyj-rynok/

Источник https://marketinfo.pro/education/chto-takoe-fondovyj-rynok-i-fondovaja-birzha-prostymi-slovami