Финансовый инжиниринг на финансовых рынках

Финансовый инжиниринг («financial engineering»] — направление в теории финансов, появившееся в 80-е гг. XX в. в связи с использованием на финансовых рынках новых (модифицированных] финансовых инструментов, новых или заметно улучшенных финансовых технологий, новых способов привлечения финансирования.

Указанные новации были следствием, с одной стороны, ограничений по применению традиционных инструментов в изменившихся условиях, с другой — стремлением участников полнее реализовать открывшиеся возможности. Изменения, происходящие на финансовых рынках, предполагали поиск новых финансовых решений, способствующих достижению желаемых значений доходности, ликвидности, риска в деятельности прежде всего корпораций.

Предпосылками появления нового направления в финансовой науке и практике послужили как внешние (факторы окружения], так и внутренние (внутрифирменные] факторы [16] .

• изменчивость цен: относительно высокая скорость и частота изменений цен на товарных и финансовых рынках, наблюдающаяся с середины 70-х гг. XX в., связана с упразднением Бреттон-Вудской системы, переходом к плавающему валютному курсу, инфляционными процессами, динамикой развивающихся рынков, процессами глобализации, в том числе в финансовой сфере, в целом проблемами традиционных институтов;

• глобализация рынков·, открытие зарубежных филиалов национальных корпораций, а затем и формирование транснациональных корпораций, усиление конкуренции потребовало умений мобилизовывать капитал на зарубежных рынках, создавать возможности для преодоления границ и инновации в сфере управления рисками;

• налоговые асимметрии·, значительные возможности для финансовых инженеров открываются из-за применения в разных юрисдикциях различных налоговых ставок, налоговых льгот, специальных налоговых режимов, а также отличий в налоговом бремени для резидентов и нерезидентов; в связи с тем, что арбитражные сделки такого рода уменьшают поступления в бюджет, государства стараются минимизировать возможности для налогового арбитража;

• технологические достижения·, компьютерная техника и технологии, программное обеспечение в буквальном смысле раздвинули горизонты для финансовых инженеров и корпораций, радикально изменили роль информации в совершении сделок, их объеме; работа в реальном времени на разных рынках, соответствующие программы позволили моделировать новые процессы, разрабатывать новые стратегии;

• успехи финансовой теории: потенциал финансовых нововведений не смог бы реализоваться без разви

тия финансовой теории; теории и концепции, лежащие в основе финансов, в той или иной степени служат концептуальными средствами финансового инжиниринга (теория стоимости капитальных активов, теория портфеля, концепция ассиметричной информации и др.);

• изменение регулирующего законодательства: общий тренд либерализации регулирования финансовых рынков, поощрение экспериментов в экономике стимулировали создание новых финансовых продуктов и услуг как со стороны спроса (корпорации], так и со стороны предложения (финансовые институты];

• стоимость информации и стоимость операционных издержек: снижение стоимости операций, а также лежащей в основе их информации прежде всего из-за развития техники и технологий, появление возможностей для новых финансовых операций (арбитраж, структурированные сделки), технологий (электронная торговля), иной формат информации (электронный).

• потребности в ликвидности: для удовлетворения потребности в финансовых средствах или в размещении временно свободных финансовых средств на выгодных условиях были созданы инновации, облегчающие доступ к наличности и/или расширяющие возможности по использованию временно свободных средств (инструменты денежного рынка, системы расчетов и платежей, рынок коммерческих бумаг и др.), инновации, модифицирующие параметры традиционных долгосрочных ценных бумаг, стоимость которых не изменялась бы как стоимость традиционных процентных облигаций, обыкновенных и привилегированных акций (плавающая ставка, конвертируемые привилегированные акции) и пр.;

• нерасположенность к риску: как справедливо отмечает Л. Галиц, «финансовая инженерия может предло

жить два разных подхода в борьбе с риском. Прежде всего, можно сменить риск на определенность. С другой стороны, можно сменить только неблагоприятный риск, сохранив благоприятный» [17] . Производные финансовые инструменты позволяют создать риск-профиль, отвечающий склонности к риску конкретного субъекта (форварды, фьючерсы, свопы, опционы, в том числе реальные опционы, и т. д.>, сформировать соответствующую стратегию хеджирования; вследствие вышеуказанного существенно меняются требования к персоналу по управлению рисками, к образовательным программам по подготовке специалистов в области риск-менеджмента;

• агентские издержки: концепция агентских издержек, выдвинутая М. Дженсеном и У. Меклингом, предполагает, что в современной корпорации существует несовпадение интересов собственников и менеджеров, особенно при публичной форме акционерного общества и отсутствии мажоритарного акционера, соответственно, действия менеджеров могут быть нелояльными по отношению к акционерам (заключать контракты, выгодные «для себя», жертвуя стратегическими интересами развития корпорации]; такие инновации, как «мусорные облигации», выкуп с помощью рычага связаны с ликвидацией подобных издержек.

В экономической литературе не сформировалось однозначного определения финансового инжиниринга. Это объясняется относительной новизной исследуемых процессов и явлений, разными задачами, которые ставят перед собой авторы (исследования новаций на рынке ценных бумаг, исследования в сфере риск-менеджмента и т. п.). Но всегда авторы оперируют понятием «иннова

ция», в итоге позволяющая получить результат, невозможный в иных случаях. Подробнее это понятие будет исследовано в следующем параграфе, там же определены основные классификации инноваций.

Одно из первых определений финансового инжиниринга сформулировали Джон Ф. Маршалл и Випул К. Бансал, основоположники научного направления, в своей фундаментальной работе «Финансовая инженерия: Полное руководство по финансовым нововведениям»: «Финансовая инженерия — это приложение технологии инвестирования к решению финансовых проблем» [18] .

Но и они ссылаются на определение Дж. Финнерти, полагая, что ему удалось максимально полно охватить все составляющие новой дисциплины: «Финансовая инженерия включает в себя проектирование, разработку и реализацию инновационных финансовых инструментов и процессов, а также творческий поиск новых подходов к решению проблем в области финансов» [19] .

Роберт У. Колб определяет финансовый инжиниринг как «разработку специальных решений комплексных проблем управления риском» [20] . С учетом тематики учебника, он рассматривает применение финансовых деривативов для управления риском как проявление финансового инжиниринга [21] .

С. Росс, Р. Вестерфилд, Б. Джордан характеризуют финансовый инжиниринг как составную часть риск- менеджмента: соответствующая глава называется

«Управление рисками: введение в финансовый инжини

ринг». Авторы отмечают, что несмотря на множество способов хеджирования, не всегда существует прямой способ застраховаться от определенного риска, тогда одна из ключевых задач финансового менеджера — разработать новые инструменты и методы, используя для этого уже существующие, чтобы найти этот способ.

Этот процесс получил название «финансовый инжиниринг». Зачастую финансовый инжиниринг подразумевает создание новых производных ценных бумаг либо комбинирование существующих деривативов (форвардные, фьючерсные, опционные контракты] [22] .

3. Боди, А. Кейн и А. Дж. Маркус, характеризуя финансовую инженерию как одну из трех современных тенденций, повлиявших на современную инвестиционную среду (наряду с глобализацией и секьюритизацией], определяют ее как создание новых ценных бумаг посредством упаковки первичных и производных ценных бумаг в одну комбинированную ценную бумагу или разделения доходов, приносимых активами, для создания ценных бумаг различных классов. Одновременно авторы акцентируют внимание, что подобная «инженерная» разработка позволяет создавать ценные бумаги с программируемыми показателями риска [23] .

Как «умное использование финансовых инструментов для проведения таких операций, как поглощение, или для увеличения рыночной стоимости компании,

имеющей стабильные производственные показатели, т. е. с помощью финансовой, а не стратегической или производственной деятельности» определяет финансовый инжиниринг Р. Кох [24] .

Точка зрения Л. Галица, автора одного из фундаментальных трудов по финансовому инжинирингу, базируется на том, что финансовый инжиниринг включает в себя «применение финансовых инструментов для преобразования существующей финансовой ситуации в другую, обладающую более желательными свойствами» [25] .

В представлении Ф. Мишкина финансовый инжиниринг — это процесс разработки новых финансовых продуктов и услуг, которые одновременно удовлетворяли бы нужды потребителей и приносили прибыль [26] .

Международная ассоциация по количественным финансам использует такое определение финансового инжиниринга: «разработка и творческое применение финансовых технологий для решения финансовых проблем» [27] .

В итоге действия финансовых инженеров направлены на формирование денежного потока, отвечающего целям корпорации.

Поэтому можно согласиться с мнением З.А. Воробьевой, которая отмечает как наиболее сущностное следующее определение финансового инжиниринга: «искусство (с элементами науки] создания желаемых денежных потоков и/или схем формирования ры

ночной стоимости из существующих инструментов или новых инструментов для удовлетворения инвестиционных потребностей или в целях осуществления риск- менеджмента» [28] .

По объективным причинам развитие нового направления в финансовой науке и практике в России происходит с запаздыванием. В числе пионеров российского исследования в области финансового инжиниринга следует назвать А.А. Аюпова, З.А. Воробьеву, Ю.И. Капе- линского, Я.М. Миркина.

Финансовому инжинирингу присущи ряд функций. В настоящее время в экономической литературе нет устоявшегося подхода к их определению. Однако принято выделять общеэкономические функции и специфические (прикладные] функции финансового инжиниринга.

Если «функциональное назначение финансовых рынков заключается в аккумуляции и перераспределении денежных средств в целях обеспечения необходимыми финансовыми ресурсами субъектов хозяйствования и государственных органов», а «общей функцией финансовых рынков является функция перераспределения финансовых ресурсов в экономике» [29] , то разработки финансовых инженеров способствуют реализации этой функции, поскольку посредством использования новых финансовых продуктов [услуг] такое перераспределение осуществляется с меньшими издержками и рисками.

Иной подход к общеэкономической функции, присущей финансовому инжинирингу, применяет А.А. Аюпов. В качестве таковой он определяет создание фиктивного капитала и обеспечение его движения [30] .

Прикладные функции финансового инжиниринга заключаются:

• в управлении рисками (защитная, функция хеджирования). Подразумевает защиту сбережений и накоплений, инвестируемых в объекты финансового рынка, в том числе от обесценения, вызванного инфляцией, на основе географической, отраслевой и прочей диверсификации и других видов риска [31] ;

• управлении финансами компаний.

Подразумевает обеспечение приемлемого соотношения поступлений и расходования денежных ресурсов с учетом фактора времени и риска на основе создания/совершенствования финансовых инструментов (услуг, технологий].

С развитием финансового инжиниринга состав и содержание функций будет расширяться.

Объектами финансового инжиниринга являются новые финансовые инструменты, услуги, новые финансовые технологии, применяемые на разных финансовых рынках (валютный рынок, кредитный рынок, рынок ценных бумаг, рынок производных финансовых инструментов, страховой рынок]. Большая их часть относится к рынкам ценных бумаг и производных финансовых инструментов.

Первая систематизация инновационных разработок была сделана Дж. Финнерти в 1988 г. (известна как список

Финнерти), где кроме инноваций отражены и главные факторы, способствовавшие этим разработкам [32] . В списке выделены четыре группы инноваций: финансовые инструменты потребительского типа, ценные бумаги, финансовые процессы, финансовые стратегии и решения.

В следующих параграфах будут рассмотрены основные результаты деятельности финансовых инженеров на вышеуказанных рынках.

Субъектов финансового инжиниринга условно можно разделить на две группы:

1 — создатели финансовых инноваций (финансовые инженеры, их команды, финансовые институты);

2 — потребители финансовых инноваций (государства, корпорации, домохозяйства; сюда же можно отнести международные финансовые организации).

В качестве финансовых инженеров могут выступать сотрудники финансовых институтов и сотрудники корпораций, занятых в реальном секторе экономики. Соответственно, разработки первых используются для внешнего и внутреннего потребителя, тогда как разработки последних имеют ценность, как правило, только для данной корпорации.

Важно отметить, что даже модификация имеющихся разработок требует объединения усилий разных специалистов: в области учета, налогов, права, математики, статистики, компьютерных технологий и др., тем более это относится к созданию финансовых инноваций, которые требуют глубоких знаний в разных областях. И безусловно, финансовый инженер должен иметь очень качественную подготовку в области теории финансов.

Финансовых инженеров делят на генераторов идей (инноваторов), посредников и специалистов в области

законодательства. Инноваторы занимаются созданием новых инструментов (процессов, стратегий]. В сферу деятельности посредников входит работа с клиентом (понимание потребностей клиента, анализ возможностей, продажа идеи]. Специалисты в области права отыскивают возможности в законодательстве для создания и внедрения инноваций [33] .

Творческая сторона деятельности финансовых инженеров объективно предполагает информационный обмен. Этому способствует создание объединений специалистов. Так, в 1991 г. была зарегистрирована Американская ассоциация финансовых инженеров (American Association of Financial Engeneers — AAFE). Ее создание инициировали Дж. М. Маршалл и Випул К. Бансал, авторы ранее упомянутого исследования в области финансового инжиниринга. Ассоциация создана как некоммерческое сообщество финансовых инженеров, объединяет представителей академической науки, практиков, занимается обобщением и распространением информации, оказывает помощь членам ассоциации и отрасли в целом. В 1992 г. была основана Международная ассоциация финансовых инженеров (International Association Of Financial Engineers — IAFE), задачей которой также является повышение качества финансово-инженерных решений посредством предоставления площадки для дискуссий, информационного обмена. Ассоциация включает ученых и специалистов-практиков банков, брокерских и дилерских компаний, хедж-фондов, консалтинговых компаний, юридических фирм и иных структур, занимающихся управлениями активами корпораций, со всего мира.

Потребителями финансовых инноваций могут быть практически любые экономические субъекты: государства, корпорации, домохозяйства. Причем и те из них, кто

испытывает дефицит финансовых средств (эмитенты, заемщики], и те, кто имеет избыток финансовых средств (инвесторы, кредиторы).

Только перечисление сфер интересов финансовых инженеров, размещенных на сайте Международной ассоциации по количественным финансам, дает возможность представить спектр проблем в области финансов, решаемых посредством применения творческого потенциала специалистов в области финансового инжиниринга [34] . Это и управление активами/пассивами корпораций, и управление рисками, и секьюритизация активов, и сделки слияния и поглощений, и поведенческие финансы.

Финансовый инжиниринг посредством разработки новых финансовых решений формирует новые возможности экономических субъектов для инвестиций и финансирования, позволяет достичь приемлемых для конкретного субъекта характеристик доходности, риска, ликвидности, параметров денежных потоков.

При определении методов финансового инжиниринга можно применить широкий и узкий подход. В рамках первого подхода к методам финансового инжиниринга можно отнести методы фундаментального и технического анализа, методы моделирования и проектирования. Используя второй подход, обычно выделяют следующие методы (применительно к рынку ценных бумаг и производных финансовых инструментов прежде всего):

• модификация параметров финансового инструмента, что предполагает конструирование соответствующего параметра (срочность, доходность, форма выплаты дохода, валюта выпуска, обеспеченность и др.);

• декомпозиция, предполагает разделение денежных потоков, генерируемых соответствующим финансовым инструментом;

• смешанный способ, предполагает использование вышеуказанных методов одновременно.

Таким образом, финансовый инжиниринг представляет собой важное средство для решения различных финансовых проблем, возникающих при инвестировании (финансировании) у разных экономических субъектов. Использование средств финансового инжиниринга позволяет решать такие проблемы более масштабно, мобильно. Большая рентабельность активов и относительно низкая цена капитала способствуют достижению главной цели любой корпорации — росту благосостояния собственников.

80. Финансовый инжиниринг.

Финансовый инжиниринг — представляет собой комплект финансовых инструментов имеющих различные параметры риска и доходности важные в реализации стратегии инвестирования бизнеса. Данный вид инжиниринга находит применение в структуре финансирования и секьюритизации. Так же можно выделить еще одно определение финансового инжиниринга – это совокупность мер финансового влияния, осуществление и разработка финансовых систем и операций, а так же систем финансового управления и минимизирование рисков финансовых систем, разработка финансовых схем и инструментов, которые необходимы и являются не заменимыми в осуществлении финансовых и кредитных операций. Одним из видов такого инжиниринга является финансовая инновация. Она представляет собой финансовые инструменты и технологии создаваемы и внедряемые в бизнес.

Финансовые инструменты бывают — концептуальные – исходят от понятия концепции, и лежат в основе финансов представляющих собой неформальную дисциплину (теории стоимости и хеджирования и многие другие.) — физические средства – представляют собой различные процессы и инструменты, которые используются для достижений той или иной конкретной цели. Ими могут являться обыкновенные акции или ценные бумаги, имеющие фиксированный доход и другие аналогичные вещи.

На сегодняшний день новыми финансовыми инструментами являются брокерские счета, которые управляют денежной наличностью, а так же различные облигации, ипотеки и процентные свопы, облигации (конвертированные), которые имеют право на досрочное погашение, облигации, уволенные от налога имеющие плавающею ставки и еще много других финансовых инструментов. Процессы разработки новых финансовых схем и инструментов и имеет называние финансовый инжиниринг. Термин впервые появился в 1991 году. Он был определен Дж. Финерти и звучал как проектирование, разработка и реализация новых финансовых инструментов и процессов финансирования, и подход уникальных решений финансовых проблем. Особое внимание в то время уделялось двум словосочетаниям: уникальные решения и новые финансовые инструменты.

Если перекладывать финансовый инжиниринг на практику, то он охватывает огромное множество сфер современного бизнеса. Основными из них являются: финансы компаний акционеров, управления долгосрочными и наоборот краткосрочными вложениями финансовых средств, управления и минимизация риском и многие другие.

81. Фондовые индексы.

Фондовый индекс – это статистический показатель, отражающий изменение рыночных цен выбранной совокупности ценных бумаг во времени.

Фондовый индекс представляет собой безразмерную величину независимо от метода его расчета. Наиболее употребимыми являются три метода расчета фондовых индексов:

Метод простой средней арифметической величины. Базовая формула:

J = сумма ( Цi / n)

Где J – значение индекса для данного момента времени;

Цi – цена i-ой ценной бумаги (акции, облигации), входящей в состав ценных бумаг, составляющих индекс;

n – делитель, базирующийся на количестве ценных бумаг (компаний), входящих в индекс, и учитывающий их последующую замену и сплит (деление акций).

Метод среднеарифметической взвешенной величины. Базовая формула:

J = M * J0 * cумма (Цi * Кi) / сумма (Цi0 * Ki0)

Где J – значение индекса для данного момента времени;

J0 – значение индекса для предшествующего момента времени;

М – безразмерный множитель (обычно число 100);

Цi – цена i-й ценной бумаги (акции, облигации), входящей в состав ценных бумаг, составляющих индекс, в данный момент времени;

Цi0 – цена i-й ценной бумаги (акции, облигации) в предшествующий момент времени;

Кi – количество i-й ценной бумаги (акции, облигации), находившееся в обращении в данный момент времени;

Ki0 — количество i-й ценной бумаги (акции, облигации), находившееся в обращении в предшествующий момент времени (замена компаний и сплит (деление акций) учитываются особым образом).

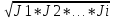

Метод средней геометрической. Базовая формула:

J =

Где J – значение индекса для данного момента времени;

Ji – индекс изменения цены i-ой ценной бумаги (акции, облигации), входящей в состав ценных бумаг, составляющих индекс.

Расчет фондовых индексов по рассмотренным формулам имеет свои достоинства и недостатки, поэтому все эти способы расчета индексов востребованы рынком.

Использование фондовых индексов. Если говорить в целом, то фондовые индексы используются для получения общей картины состояния фондового рынка, прежде всего рынка акций и облигаций, поскольку по своей сути они выполняют две функции:

агрегируют рыночные цены сразу многих ценных бумаг путем использования тех или иных методов усреднения совокупности цен;

показывают общую динамику или направленность изменения рыночных цен вообще безотносительно к цене отдельной ценной бумаги.

Конкретно фондовые индексы широко используются его участниками для самых разных целей, в частности:

для экономического анализа и прогнозирования цен акций;

могут служить экономическими индикаторами конъюнктуры экономики страны в целом;

в качестве инструментов управления инвестиционными портфелями ценных бумаг;

являются предметом для заключения сделок с производными инструментами (фьючерсами, опционами, свопами).

Фондовые индексы активно используются для анализа состояния и прогнозирования динамики фондового рынка, поскольку современные инвесторы обычно располагают крупными пакетами самых разнообразных ценных бумаг, управление которыми требует понимания общих процессов, свойственных фондовому рынку в целом, а не только отдельной ценной бумаге.

Фондовые индексы широко применяются в качестве основы для торговли производными финансовыми инструментами, базирующимися на этих индексах. Например, на фондовых индексах основываются фьючерсные контракты на фондовые индексы (индексные фьючерсы), опционные контракты на фондовые индексы (биржевые опционы на индексы), опционные контракты на индексные фьючерсы. Производные финансовые инструменты, основанные на фондовых индексах, используются в спекулятивных целях, для хеджирования портфельных рисков, а также для проведения арбитражной торговли между рынками индексных производных инструментов и рынками ценных бумаг, входящих в состав соответствующего фондового индекса.

Текст книги «Финансовый инжиниринг: инструменты и технологии. Монография»

д-р экон. наук, проф. В. А. Черненко (СПбГЭУ).

Монография посвящена вопросам развития инструментальной и технологической составляющих современных финансовых рынков, принципам появления, распространения и использования долевых и долговых инноваций, новых типов деривативов, гибридных и структурированных продуктов, а также способам секьюритизации финансовых активов.

В исследовании учтен опыт развитых финансовых рынков, а также российская практика функционирования фондовых бирж. Значительное место в монографии занимают дискуссионные суждения и предложения автора по развитию инструментария финансового конструирования.

Законодательство приведено по состоянию на июнь 2014 г.

Для студентов, аспирантов и преподавателей экономических специальностей вузов, а также специалистов в области финансового инжиниринга.

© Дарушин И. А., 2015

© ООО «Проспект», 2015

Введение

В своей статье, посвященной анализу эволюции рынка облигаций в США, один из ведущих практиков и исследователей в сфере ценных бумаг Сидни Хомер отмечает, что с начала его карьеры на Уолл-стрит в середине 1920-х гг. и до 1975 г. (год публикации статьи) инструментальное наполнение фондового рынка практически не изменилось. Эволюция происходила в основном в области роста объемов торгов, развития инфраструктуры и законодательного регулирования. При этом для инвестирования использовались те же традиционные ценные бумаги, что и в начале XX в. 1

Ситуация кардинальным образом изменилась за последние два-три десятилетия. На фондовом рынке в массовом порядке начинают использоваться инструменты с модифицированными характеристиками, новые типы финансовых продуктов и технологий. Их количества измеряются сотнями, если не тысячами, а качественные изменения позволяют эмитентам и инвесторам формировать стратегии поведения с практически неограниченным числом вариаций и результатов. Следствием развития практических подходов к созданию новых финансовых инструментов и стратегий стало выделение в финансовой науке нового направления, исследующего эти вопросы, – финансового инжиниринга.

Введение в практику термина «финансовый инженер» относится к середине 1980-х гг. Оно связано с появлением в лондонских банках специалистов и отделов по управлению рисками. Такие отделы объединяли экспертов, основной задачей которых была разработка новых финансовых решений для корпораций, подвергающихся риску 2 . Результатом работы финансовых инженеров стали различные комбинации известных методов финансов, позволявшие достигнуть желаемого результата. В некоторых случаях предлагаемые решения представляли собой новые вариации на тему классических финансовых сделок, инструментов и схем их использования. Однако поистине революционным результатом их работы стали принципиально новые продукты, со свойствами, недостижимыми при использовании традиционных подходов. Примерами таких качественных инноваций могут служить первый своп, первые инструменты, обеспеченные финансовыми активами, первая облигация с нулевым купоном.

Некоторые результаты финансового инжиниринга являются предметом индивидуального, внерыночного использования, и предназначены для решения проблем отдельного клиента. Наиболее удачные инновации становятся объектом розничного оборота, находя широкое применение в инвестиционных и финансовых стратегиях множества участников рынка. В результате сфера применения финансового инжиниринга становится общедоступной, а его результаты становятся предметом внимания не только практиков, но и объектом нормативного регулирования.

Зародившись в практической области, с конца 1980-х гг. финансовый инжиниринг становится предметом глубокого научного исследования. В печати появляются многообразные публикации, посвященные как вопросам применения новых финансовых решений, так и сущности нового направления в экономической науке. Результатом этого становится подготовка и выпуск ведущими западными университетами специалистов по финансовому инжинирингу. К середине 1990-х гг. он выделяется в самостоятельное научное и практическое направление в финансах.

В западной и отечественной литературе можно встретить различные подходы к понятию финансового инжиниринга, однако, наиболее полное его толкование было обосновано Дж. Финнерти еще в 1988 г.: «Финансовый инжиниринг – проектирование, разработка и реализация инновационных финансовых инструментов и процессов, а также творческий поиск новых подходов к решению проблем в области финансов» 3 . Ключевым моментом в этом определении является слово «инновационный». Результатом финансового инжиниринга всегда является нововведение, позволяющее достичь невозможных ранее результатов.

В целом такие решения могут основываться на финансовых продуктах или на финансовых технологиях. В первом случае инновация касается появления новых типов финансовых инструментов, либо внедрения в имеющиеся новых качеств и характеристик. Инжиниринговые решения второго типа связаны с поведением участников, стратегиями получения прибыли или управления рисками.

Исследованию тенденций развития идей финансового инжиниринга в рамках двух основных направлений его применения и посвящена эта книга. Исходя из логики от простого к сложному, в ней раскрыты особенности базовых финансовых инструментов, выявлены тенденции их развития, показано, на каких идеях происходит появление и внедрение в практику финансовых инноваций.

Исходя из того, что базой финансового конструирования всегда выступают традиционные или классические финансовые инструменты, к которым мы отнесли облигации, акции, паи и основные деривативы, свое исследование мы начали с изучения их природы и эволюции. Понимая, что развитие того или иного сегмента рынка ценных бумаг основано на его нормативно-правовом регулировании, а также на сложившейся финансовой практике применения отдельных инструментов, основной задачей, решаемой в первой главе книги, мы видели выявление особенностей их использования в российских условиях. Однако с учетом того, что свойства базовых инструментов определяют возможности финансового инженера по дальнейшему конструированию, определенная часть главы посвящена описанию их основных свойств и характеристик.

Вторая глава посвящена исследованию существующих подходов к оценке результативности финансовых решений и их применимости к отдельным типам финансовых инструментов. Принимая за основные показатели стоимость, доходность и риск, своей задачей мы видели выявление допущений и недостатков наиболее распространенных методов их оценки. Отметим, что на данном этапе мы не ставили перед собой цели предложить какие-либо новые подходы к анализу инвестиционных характеристик финансовых инструментов, вместе с тем нам удалось ввести и обосновать возможность использования нового показателя риска реинвестирования – дополняющую дюрацию, которой посвящен последний пункт второй главы.

В третьей и четвертой главах монографии мы концентрируемся на инновациях, основанных на базовых инструментах. В разрезе их видов раскрываются особенности нововведений, связанных с изменениями в конструкции самого инструмента, а также многочисленных продуктов, предполагающих их комбинации. Исходя из предположения о том, что продукт финансового инжиниринга должен обладать улучшенными характеристиками по сравнению с традиционным, мы концентрируемся на вопросе воздействия конструктивных изменений на риски, доходность и стоимость инструмента.

Последние две главы монографии посвящены исследованию одной из наиболее распространенных финансовых технологий инновационной природы – секьюритизации финансовых активов. Исходя из характеристик ипотеки, как основной и наиболее распространенной базы секьюритизации, показано, каким образом происходит появление и внедрение в практику новых процессов и инструментов. В отдельных пунктах описаны продукты и технологии передачи кредитного риска и инновации, на них основанные.

Отметим, что представленный в монографии перечень инновационных финансовых инструментов и технологий ни в коей мере не претендует на абсолютную полноту. Более того, описать все существующие продукты финансового инжиниринга, с нашей точки зрения, в принципе невозможно, в силу их огромного разнообразия. Нашей главной задачей мы видели выявление основных тенденций развития инструментальной и технологической базы финансового конструирования, обоснование применимости в финансовой практике новых продуктов и процессов.

Следует понимать, что финансовый инжиниринг является продуктом естественной эволюции теоретических и практических подходов, применяемых на развитых финансовых рынках. Российская экономика, в силу своей многолетней изоляции от этих процессов, не в полной мере готова к полномасштабному применению финансовых инноваций. Однако по объективным причинам она не сможет обойтись без их широкого использования в будущем. Поэтому еще одной задачей монографии является устранение явного дефицита отечественных исследований в данной области, без которых развитие национального финансового рынка будет затруднено.

Завершая введение, автор выражает благодарности:

• уважаемым рецензентам – д-ру экон. наук, проф. кафедры теории кредита и финансового менеджмента Санкт-Петербургского государственного университета Владимиру Алексеевичу Лялину, д-ру физ.-мат. наук, проф. кафедры экономической кибернетики Санкт-Петербургского государственного университета Сергею Анатольевичу Вавилову, д-ру экон. наук, проф., заведующему кафедрой корпоративных финансов и оценки бизнеса Санкт-Петербургского государственного экономического университета Владимиру Анатольевичу Черненко – за полезные рекомендации;

• научному консультанту и руководителю, д-ру экон. наук, проф. кафедры теории кредита и финансового менеджмента Санкт-Петербургского государственного университета Наталье Степановне Вороновой, а также д-ру экон. наук, проф., заведующему кафедрой теории кредита и финансового менеджмента Санкт-Петербургского государственного университета Виктору Владимировичу Иванову за незаменимые советы, полученные как при подготовке монографии, так и в ходе всей научной работы автора;

• учителю русского языка и литературы Аничкова лицея Санкт-Петербурга Нине Валерьевне Гущиной за помощь в подготовке текста книги и в ее стилистическом оформлении;

• своей матери Лидии Николаевне Краевой за терпение и побуждение к достижению поставленных научных целей.

Глава 1. Эволюция базовых инструментов финансового конструирования

1.1. Долевые инструменты

Необходимость решения специфических задач, стоящих перед финансовыми службами хозяйствующих субъектов, а также невозможность достижения требуемых результатов традиционными способами, создает предпосылки для применения инновационных финансовых инструментов и технологий. Вместе с тем возможности финансового инжиниринга целиком и полностью определяются уровнем развития базовых инструментов, которые традиционно разделяют на долевые, долговые и производные. Соответственно, в разрезе данных типов финансовых инструментов необходимо проанализировать их основные характеристики, а также выявить особенности их использования на современном этапе.

Первой по времени возникновения из современных ценных бумаг, а также с точки зрения влияния на развитие финансовых рынков стала акция, являющаяся наиболее распространенной долевой ценной бумагой. Следует отметить, что акция сама по себе играет очень ограниченную роль в финансовом конструировании. Это связано с тем, что акции, как и отношения, с ними связанные, являются очень сильно зарегулированными, т. к. затрагивают отношения собственности. Однако именно по уровню развития рынка акций судят об уровне развития финансового рынка и о его основных тенденциях.

С точки зрения современного российского законодательства акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации 4 . В настоящее время акции являются именными ценными бумагами, хотя первоначально предусматривался выпуск акций и на предъявителя. Акции являются системообразующим элементом акционерного общества, т. к. за счет их выпуска происходит формирование уставного капитала.

С юридической точки зрения акция является формой, закрепляющей участие владельца в акционерном обществе. Обладая, как и прочие ценные бумаги, свойством обращаемости, она позволяет участникам общества регулировать отношения собственности путем купли-продажи, что не требует изменения учредительных документов и, следовательно, происходит проще, чем в предприятиях других организационно-правовых форм. Вместе с тем следует понимать, что акция не дает владельцам прав на имущество общества до его ликвидации.

Владельцы акции рассчитывают на получение дохода, связанного с деятельностью акционерного общества. В случае наличия у общества прибыли, акционеры получают ее часть в форме дивиденда (процентный доход). Кроме того, если деятельность общества успешна, то стоимость акций возрастает, что приносит их владельцам капитальный доход. При ликвидации общества акционеры также могут рассчитывать на часть стоимости его имущества (ликвидационная стоимость). Наличие вторичного рынка акций дает владельцам дополнительные возможности по получению спекулятивного дохода.

Следует отметить, что в научной и практической литературе существует в настоящее время некоторая дискуссия, касающаяся того, можно ли считать акцию финансовым инструментом 5 . Являясь ценной бумагой, акция подпадает под определение финансового инструмента в соответствии с законом «О рынке ценных бумаг»; вместе с тем следует понимать, что терминология, закрепленная в данном законе, действует только в части отношений, которые им регулируются. С учетом отсутствия в российском гражданском праве общего определения финансовых инструментов нельзя однозначно утверждать, что акцию можно отнести к этой экономической категории.

В некоторых других законодательных юрисдикциях акция не рассматривается как финансовый инструмент. Так, напр., в соответствии с Международными стандартами бухгалтерского учета, долевые инструменты компаний являются формой финансового актива и не относятся к финансовым инструментам 6 . Действительно, если подходить к финансовому инструменту как к сделке, в результате которой у одной из сторон возникает финансовый актив, а у противоположной – финансовое обязательство, то для акции эти условия не выполняются. И в самом деле, если право на получение дивиденда с некоторой долей условности можно рассматривать как финансовый актив, находящийся у ее владельца, то финансовые обязательства у эмитента отсутствуют. Его обязанность выплачивать дивиденды поставлена в зависимость от наличия у общества прибыли, а также от решения самих акционеров о ее распределении. Право же владельца акции на часть имущества, остающегося после ликвидации общества, также не может считаться финансовым обязательством эмитента, т. к. возникает уже после окончания его деятельности. Таким образом, акция, с этой точки зрения, не является финансовым инструментом. Однако необходимо отметить, что это важно только с точки зрения тех отношений, которые регулируются МСФО, т. е. при осуществлении бухгалтерского учета.

Остановимся на истории развития и эволюции инструмента. Прототипом современных акций стали римские particulae (части мелких собственников в обществах публикантов), торговля которыми проводилась на Форуме, недалеко от храма Кастора 7 . Однако с закатом Римской империи, начавшимся в III в., экономическая активность в Европе начала снижаться, в том числе это касалось и торговли ценными бумагами. Первыми регулярно торгуемыми акциями нового времени стали акции Голландской Ост-Индской компании, которая была основана в 1602 г. 8 Для привлечения капитала от множества инвесторов, а также для организации регулярной торговли собственными ценными бумагами эта компания основала в том же году Амстердамскую фондовую биржу 9 , ставшую на длительные годы одним из мировых финансовых центров. Так, в 1720 г. на бирже торговались акции уже 34 акционерных обществ 10 .

Отметим, что Голландская Ост-Индская компания не является первым из известных в настоящее время акционерных обществ нового времени. На два года раньше нее была основана Английская (с 1707 г. Британская) Ост-Индская компания, основанная по указу Елизаветы I 31 декабря 1600 г. 11 Именно она считается первым акционерным обществом нового времени, хотя компании аналогичной организационной формы возникали в Европе и ранее. Так, в 1250 г. было основано Société des Moulins du Bazacle (Мельничная компания Базакля), располагавшееся в Тулузе (Франция) и выпустившее 96 акций, стоимость которых и выплаты владельцам зависели от количества мельниц, находящихся в собственности общества, а также от результатов его работы 12 . Позже акции компании стали предметом биржевой торговли. Компания просуществовала 696 лет, до 1946 г. 13 , когда была национализирована, и стала, по всей видимости, акционерным обществом с самой длительной историей.

В XVII в. акционерные общества появились практически во всех европейских странах 14 . В Российской империи первые акционерные общества появились несколько позже, в XVIII в., однако их значение было невелико. Активное развитие рынка акций происходит ближе к середине XIX в., что связывают с широким развитием акционирования как формы финансирования строительства железных дорог 15 . Максимальных объемов рынок акций в дореволюционной России достиг к началу XX в., когда в стране функционировало более 100 бирж, в торгах на которых преобладали акции коммерческих банков и облигации частных железнодорожных компаний 16 .

Первые аналоги акций в современной России возникли в 1988 г., когда предприятия получили возможность выпускать акции трудового коллектива для работников и акции предприятия для юридических лиц 17 . Однако дивиденды по ним выплачивались не из прибыли, а из фондов материального поощрения и развития производства, следовательно, считать эти ценные бумаги акциями можно только условно.

В конце 1990 г. в России появляется нормативно-правовая база, позволяющая создавать новые акционерные общества 18 . С 1991 г. в этой организационно-правовой форме начинают создаваться новые предприятия, банки, биржи и брокерские компании. И хотя их фондовая активность в основном сводилась к первичной эмиссии тем не менее этот период можно считать началом возрождения отечественного рынка акций.

Большим импульсом к развитию отечественного рынка акций в последующие годы стала реализация в России программы «широкой приватизации», начавшаяся в 1993 г.. В результате нее к середине 1995 г. было приватизировано более 118 тысяч государственных предприятий, из которых более 25 тысяч были преобразованы в акционерные общества открытого типа 19 .

В настоящее время рынок акций в России в основном обслуживается Московской биржей, которая была создана в декабре 2011 г. в результате слияния двух крупнейших на тот момент площадок, ММВБ и РТС. По информации биржи, она входит в двадцатку крупнейших торговых площадок мира по суммарной капитализации торгуемых акций, к обращению на ней допущены ценные бумаги более чем 700 эмитентов 20 . Вместе с тем в целом нельзя утверждать, что фондовый рынок в России демонстрирует параметры, сопоставимые с размером экономики. При существовании в стране более 50 тысяч открытых акционерных обществ, на фондовых биржах торгуются акции порядка 300 компаний, а в котировальные листы А1, А2, Б и В входит только около 100 из них. Остальные котируемые акции относятся к категории внесписочных, объемы торгов по ним незначительны и проходят нерегулярно 21 .

В целом организованный рынок акций характеризуется недостаточной емкостью и сверхвысокой концентрацией. Основная часть торгов и капитализации приходится на незначительное количество эмитентов. В 2011 г. на 5% наиболее капитализированных 16 компаний на ММВБ (13 на РТС) приходилось 98,6% (99,8%) объема торгов и 72,4% (68,4%) капитализации 22 .

По рейтинговой оценке Мирового экономического форума, российский рынок долевых инструментов находился по уровню развития в 2011 г. на 30-м месте из 62 (по числу стран, по которым проводится исследование) и на 24-м в 2012 г. 23 Российский фондовый рынок является крупнейшим на постсоветском пространстве и в Восточной Европе. Однако по уровню финансовой глубины и по некоторым институциональным и инфраструктурным характеристикам уступает не только развитым, но и некоторым формирующимся рынкам (Бразилии, Чехии, Венгрии, Малайзии, Мексике, Польше, Южной Африке, Тайваню, Таиланду, Турции) 24 . Динамика важнейших количественных показателей российского рынка акций приведена в табл. 1.1.

Динамика ключевых показателей российского рынка акций, 2009–2012 гг. 25

Как видно из табл. 1.1, российский фондовый рынок демонстрирует существенно более низкие финансовые показатели, чем рынки-лидеры. Причем в период с 2009 по 2012 г. динамика финансовой глубины рынка акций отрицательна. Оборачиваемость рынка акций повысилась, однако относительное число листинговых компаний стабильно.

Еще одним видом инструментов долевого характера, распространенных на финансовом рынке, являются паи инвестиционных фондов. Наибольшее распространение фонды коллективных инвестиций получили в США, где их участниками является значительная доля населения. Считается, что первый инвестиционный фонд возник в Нидерландах в 1774 г. 26 За пределами Нидерландов первый фонд появился в Лондоне в 1868 г. (Foreign & Colonial Government Trust, с 1891 г. – The Foreign & Colonial Investment Trust), он является старейшим из действующих по настоящее время фондов коллективных инвестиций в мире 27 . В США первые фонды возникли в 1890-х гг., но их широкое распространение начинается с 1920-х гг. 28

В США фонды коллективных инвестиций существуют в трех основных формах, определенных Законом об инвестиционных компаниях 1940 г. (Investment Company Act of 1940): открытые взаимные фонды (open-end mutual fund), закрытые взаимные фонды (closed-end fund) и паевые инвестиционные фонды (unit investment trust) 29 . Отметим, что переводы названий фондов на русский язык являются несколько условными. Первые два их типа также могут быть названы паевыми. Разница между типами фондов проявляется в правилах выпуска и обращения паев. В открытых взаимных фондах паи могут быть предъявлены к погашению в любой рабочий день, управляющая компания обязана его выкупить исходя из текущей стоимости чистых активов. Паи закрытых взаимных фондов не могут быть предъявлены к погашению, их продажа возможна только на вторичном рынке. Паевые инвестиционные фонды (unit investment trust) в США создаются на заранее определенный период времени. Владельцы паев могут предъявить их к погашению в любой момент времени, как и в открытых фондах, либо дождаться даты ликвидации. Возможна также продажа паев на вторичном рынке. Еще одной особенностью является то, что в таких фондах не используется активный инвестиционный менеджмент. Портфель фонда формируется однажды, в момент создания, и не изменяется в дальнейшем.

В европейском праве для обозначения всех видов инвестиционных фондов используется термин «схемы коллективного инвестирования» (collective investment scheme), введенный Правилами Организации коллективных инвестиций в обращающиеся ценные бумаги (The Undertakings for Collective Investment in Transferable Securities, UCITS), которые закреплены директивами Европейского Союза 2001/107/EC 30 и 2001/108/EC 31 . Данные правила обязательны для всех стран Союза и устанавливают два основных типа инвестиционных фондов: открытые и закрытые. Правила выпуска и обращения паев в них в целом соответствуют американской практике взаимных фондов. Действующие нормативы позволяют создавать фонды как с ограниченным, так и с неопределенным сроком деятельности. Управление портфелем может быть как активным, так и пассивным.

В России в настоящее время деятельность инвестиционных фондов регулируется Федеральным законом № 156-ФЗ «Об инвестиционных фондах». В соответствии с ним коллективное инвестирование возможно в форме акционерного инвестиционного фонда или паевого инвестиционного фонда. В первом случае инвесторы участвуют в фонде путем приобретения акций, во втором – через покупку паев. Пай инвестиционного фонда – это именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд, право требовать от управляющей компании надлежащего доверительного управления паевым инвестиционным фондом, право на получение денежной компенсации при прекращении паевого инвестиционного фонда 32 . Паевые фонды могут существовать в одной из трех форм: открытые, закрытые, интервальные. Правила выпуска и обращения паев в фондах различного типа в целом соответствуют общемировой практике.

Таким образом, долевые ценные бумаги представляют собой рыночную (обращающуюся) форму фиксации прав на собственный капитал акционерного общества (акции) или на чистые активы инвестиционного фонда (паи). Особенности инструментов, связанные с регулированием отношений собственности, определяют их низкую способность к модификации характеристик и условий обращения. Параметры инструмента в основном зависят от типа того имущественного комплекса, доля в котором зафиксирована ценной бумагой, а также от набора прав, имеющихся у владельца. Отечественная нормативно-правовая база использования долевых инструментов в целом соответствует сложившейся мировой практике, при этом российский рынок демонстрирует относительно низкий уровень развития, несопоставимый с объемами экономики.

Источник https://finance-credit.news/osnovyi-finansov-ekonomika/finansovyiy-injiniring-finansovyih-58343.html

Источник https://studfile.net/preview/4656731/page:16/

Источник https://iknigi.net/avtor-ivan-darushin/177046-finansovyy-inzhiniring-instrumenty-i-tehnologii-monografiya-ivan-darushin/read/page-1.html