Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно инвестировать, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно вложить в акции, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

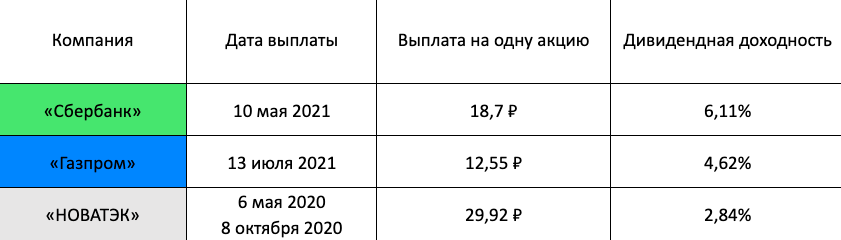

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

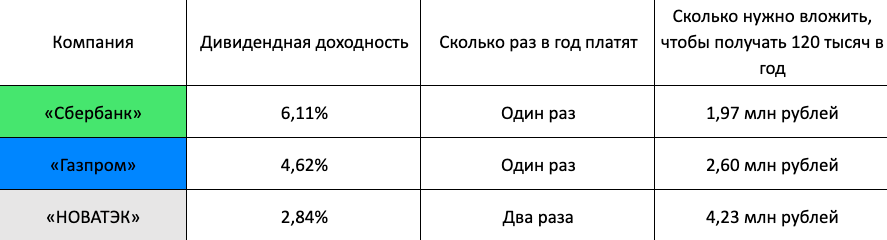

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно вложить в акции, чтобы получать дивиденды в 20.000 рублей в месяц

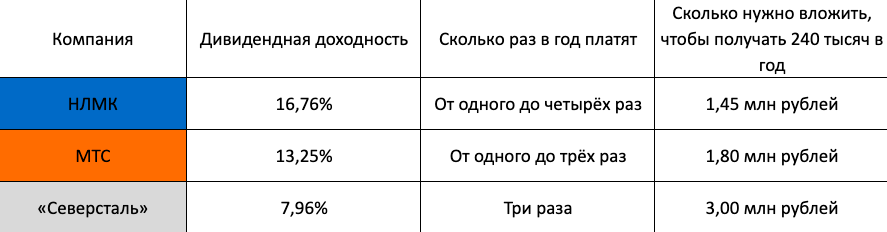

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

Сколько нужно вложить в акции, чтобы получать дивиденды в 50.000 рублей в месяц

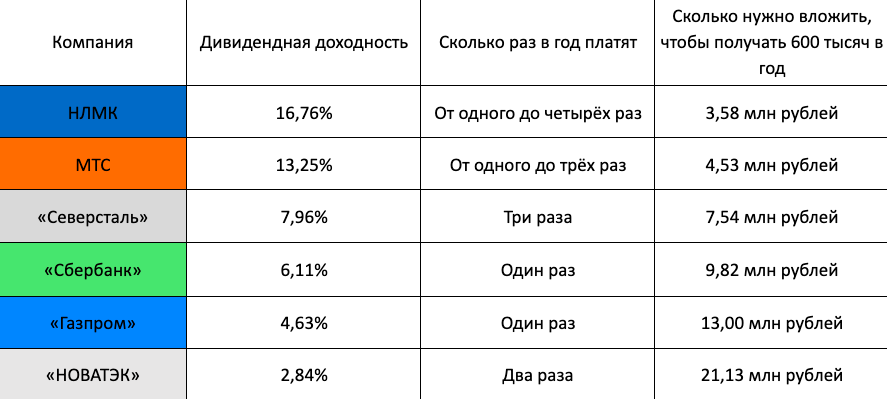

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

Рассмотрим несколько простых правил, которые помогут понять, как жить на дивиденды, если у вас пока нет такого большого бюджета.

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Если мы разобрались с тем, как жить на дивиденды, то давайте разберёмся и с тем, как покупать дивидендные акции, чтобы начать получать выплаты.

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Как не работать и жить на проценты: эксперты объяснили, как правильно инвестировать

В России наблюдается бум инвестирования: люди стремятся забрать деньги с вкладов и направлять их в более прибыльные инструменты. Однако кто-то получает сверхприбыль, а кто-то теряет последнюю копейку. Bankiros.ru выяснил, как выгодно вложить деньги, если опыта в сфере инвестиций мало.

С чего начать, чтобы инвестировать?

Финансовый аналитик TradingView Игорь Кучма прежде всего советует пересмотреть свой бюджет.

«Если у вас пока не получается откладывать, вы тратите все, что зарабатываете, и кажется, что накопить сумму для инвестирования невозможно попробуйте записывать свои траты: в приложении, в экселе или просто на листе бумаги. Вы удивитесь, насколько существенны мелкие повседневные траты», – сказал эксперт.

Он привел простой пример: если человек каждый день покупает кружку кофе в сетевом магазине за 60 рублей, то его годовые траты составят 21 900 рублей. Если положить эту сумму на депозит или вложить в инвестиции, приносящие доходность 5% в год, то через пять лет эта сумма равнялась бы 27 375 рублей.

«Добавьте круассан, и через пять лет у вас было бы 54 750 рублей. Даже небольшая экономия может в будущем принести ощутимый доход», – отметил эксперт.

Следующий очень важный этап – это ликвидация всех задолженностей, сказал Кучма. Он отметил, что многие россияне пользуются кредитными картами, забывая их вовремя закрыть. Из-за этого набегают огромные проценты, что потом сильно бьет по бюджету.

Также собеседник Bankiros.ru призвал трезво оценить свои ожидания от инвестиций. Нужно ответить себе на следующие вопросы: как долго вы готовы держать деньги в купленной позиции, сможете ли вы спокойно спать, когда акции приобретенной компании начнут падать, и готовы ли вы уделять торговле несколько часов в день?

«Если вы хотите жить на доход от инвестиций и готовы уделять этому много времени, открывая и закрывая разные позиции – это называется трейдингом или спекуляцией. В таком случае, нужно изучить технический и фундаментальный анализ», – предупредил Кучма.

Финансовый аналитик Евгений Марченко посоветовал обратить внимание на чувствительность к риску.

«Как вы будете себя чувствовать, если ваш портфель временно просядет на 10%? А на 20%? А если на 50%? Все это крайне важно понимать, чтобы избежать панических действий в будущем», – пояснил эксперт.

Какие инструменты выбрать для инвестиций?

Далее, что нужно сделать новичку – разобраться в обилии инвестиционных возможностей.

Кучма перечислил следующие инструменты:

- Облигации – это основной инструмент долгового рынка. Приобретая облигацию, человек дает деньги в долг эмитенту (организации, которая выпускает ценные бумаги), а эмитент обязуется вернуть занятую сумму с процентами.

- Акция. Владея акцией предприятия человек, по сути, являетесь одним из его владельцев. Компании используют их в качестве средства увеличения капитала.

- ETF (Exchange Traded Funds) – это иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже. Плюс ETF в том, что это уже готовый инвестиционные портфель. Если человек хочет вложиться во все американские нефтяные компании, то ему не придется покупать акции по отдельности, достаточно будет приобрести акции подходящего ETF.

- Фьючерс – это контракт, по которому продавец обязуется поставить покупателю базовый актив в определенный срок и по оговоренной ранее цене.

Какие риски могут возникнуть, когда инвестируешь?

Кучма предупредил, нужно приготовиться к тому, что рисков больше, если просто хранить деньги дома. При этом инвестиции принесут больший доход.

«Разнообразьте, а точнее, пользуясь языком инвесторов, диверсифицируйте свой портфель. Распределите ваши средства между инвестициями разных направлений. Так, потери от падения акций в одной отрасли может компенсировать значительный рост в другой», – посоветовал эксперт.

Что открыть брокерский счет или ИСС?

Кучма объяснил, что основная разница между брокерским счетом и индивидуальным инвестиционным счетом (ИСС) в том, что брокерский счет открывается в брокерской или управляющей компании. ИИС – это разновидность брокерского счета, который подразумевает предоставление некоторых налоговых льгот, но также имеет определенные ограничения.

«Если вы готовы вложить средства по меньшей мере на три года без возможности их вывести, то преимущества индивидуального инвестиционного счета неоспоримы – вы имеете право на получение налогового вычета на взнос, то есть возврата до 52 000 рублей в год»,– сказал Кучма.

Какие инструменты принесут наибольшую прибыль?

По словам Марченко, наибольшую гипотетическую прибыль можно получить с помощью наиболее рисковых инструментов, которые торгуются на срочном рынке. Это опционы и фьючерсы, однако это инструменты не для новичков, поскольку требуют большого объема знаний и высокой стрессоустойчивости, предупредил эксперт.

«Более доступным прибыльным инструментом является IPO – первичное размещение акций на бирже. Последние несколько лет – настоящий пик таких инвестиций и пока что он позволяет заработать выше среднего по рынку», – сказал Марченко.

Куда инвестировать, если изначально сумма небольшая?

По словам Марченко, в этом случае оптимально составить портфель из отечественных акций и облигаций, в зависимости от срока и готовности к риску. Он предупредил, что новичкам не стоит гнаться за высокой доходностью, прежде всего, следует обеспечить сохранность капитала.

«А с увеличением депозита и получением опыта, можно будет направлять небольшую часть средств на спекулятивные сделки с целью «пощекотать нервы», – заключил он.

Как рассчитать размер инвестиций и стать инвестором с небольшой суммой

Пока некоторые гонятся за сверхприбылью, вкладывая деньги в сомнительные авантюры, разумных людей богатыми делает математика. Самый правильный подход — инвестировать регулярно в течение долгого времени. Начать можно с любой комфортной суммы. Рассказываем, как работает сложный процент в инвестициях.

Использование наших материалов (полностью или частично) разрешено только с указанием активной ссылки на конкретный материал. Приведенные цифры верны на дату публикации.

Можно ли жить на проценты от инвестиций?

Существуют два распространенных мифа про инвестиции. Первый утверждает, что на инвестициях можно зарабатывать на жизнь, то есть покрывать процентами от вложений в ценные бумаги свои текущие расходы. Второй гласит, что для того, чтобы стать инвестором, обязательно нужно иметь в кармане солидную сумму денег.

Инвестиции и заработок — разные вещи. Все, кто считает, что на проценты с инвестиций можно жить, пытают удачу в финансовых пирамидах или на Форексе. Но для того, чтобы стать рантье, нужно иметь приличный капитал на старте.

Предположим, вам не повезло родиться наследником огромного состояния. Чтобы покрыть текущие месячные расходы в скромном размере 50 тысяч рублей, в год нужно заработать 600 тысяч. Инвестиции с разумным риском могут принести в среднем 10-12% годовых (на коротком периоде при определенной сноровке можно, конечно, получить больше). Выходит, что для жизни на проценты придется вложить порядка шести миллионов.

В сети много сказочников, которые уверяют, что 10 тысяч можно легко превратить в миллион за короткий срок. В доказательство они приводят показатели роста акций Apple, Amazon или Facebook на интервале в десятилетия. Проходите мимо таких статей: их пишут люди, которые не могут себе позволить купить элементарный учебник по экономике.

Со вторым мифом разберемся подробнее. Верно, что инвестиции — это история про свободные денежные средства. Вариант «поскрести по сусекам», взять кредит, продать квартиру и выгодно вложиться, а через месяц выйти миллионером — из другой оперы. Больше шансов взять банк в казино.

Парадокс в том, что инвестором может стать каждый. Вопрос не в том, с какой суммы начать инвестировать, а в том, когда это выгодно делать. Для подавляющего большинства людей ответ — вчера.

Стартовать можно с любой суммы: с тысячи, даже со ста рублей. Оптимальная стратегия для частного инвестора — вкладывать небольшие средства, но делать это регулярно на долгосрочной основе.

Магия сложного процента

Говорят, основатель династии Ротшильдов, самый богатый человек в мире в свое время, назвал сложный процент восьмым чудом света. Те, кто понимает, как он работает, всегда в выигрыше. Те, кто игнорирует его, расплачиваются за свое незнание.

Понять, что такое сложный процент и как он действует, просто, даже если вы не любите математику. При инвестициях в финансовые инструменты в течение длительного времени, если вы не забираете деньги, получив небольшую прибыль, а наоборот, добавляете средства на счет, ваш доход возрастает по экспоненте.

Проще говоря, в конце каждого периода ваш доход с процента суммируется с вкладом, и процент за следующий интервал начисляется уже на эту сумму. Практически вся финансовая система работает на базе сложного процента. Но большинству людей трудно вникнуть в его магическую природу, поскольку со школы все мы привыкли мыслить линейными категориями: складывать и вычитать простые числа.

Представим, что вы выбрали долгосрочную стратегию инвестиций на 10 лет и самый простой и понятный продукт в виде облигационного ПИФа, где вы смело можете рассчитывать на получение среднего дохода в 10% годовых.

Как обычно, мы считаем прибыль: умножаем 20 тысяч на 12 месяцев, получаем 240 тысяч. За десять лет сумма вложений составит два миллиона 400 тысяч. 10% от этой суммы —240 тысяч. Негусто.

Ошибка в том, что мы игнорируем сложный процент. На самом деле, сумма на счету за 10 лет в нашем случае составит примерно 4 миллиона 100 тысяч. Вы получаете прибыль в 1 миллион 700 тысяч рублей.

После этого начинается самое интересное. Допустим, вы решили продолжить инвестировать в том же режиме. Через 20 лет ваш капитал вырастет до 15 миллионов рублей при сумме вложений в 4,8 миллиона.

Загуглите «калькулятор сложного процента», — вы сможете просчитать конкретно ваш пример (например вот здесь).

История про Катю и Валю

Большинство из нас не задумываются о пенсии, если она не маячит на горизонте. Давайте посмотрим, сколько можно накопить к пенсии, используя разные инвестиционные стратегии, на простом примере.

Представим двух девушек, которые закончили один институт и устроились на работу. Катя не очень доверяет государственной пенсионной системе, поэтому она решила в 25 лет начать инвестировать свободные средства, чтобы накопить к выходу на пенсию сумму, которой будет достаточно для комфортной и насыщенной жизни. Она стала вносить по 10 тысяч рублей ежемесячно в инвестиционный фонд под 10% годовых.

Валя получала примерно такую же зарплату, но предпочитала тратить ее полностью.

В 40 лет Катя перестала делать ежемесячные вложения, оставив на счету накопленную сумму. Валя же решила внести сразу два миллиона рублей под те же 10% и держать эти деньги до пенсии.

Как вы думаете, кто из девушек к 60 годам заработал на процентах больше?

Катя, вложив меньше Вали (1 800 000 за первые 15 лет), стала в два раза богаче

Эта история применима к чему угодно. Понимая, как работает сложный процент, можно заработать на обучение ребенка в престижном вузе, на покупку недвижимости за рубежом. Важно понимать, что по прошествии 10 лет проценты приносят больше, чем само тело инвестиций.

Инвестиции должны быть регулярными

Кто-то может сказать: да, цифры красивые, но откуда взять 10 тысяч рублей, чтобы делать ежемесячные вложения? Фишка в том, что сложный процент будет работать на вас, даже если вы делаете вклады с другой периодичностью и инвестируете любую сумму.

Фактор времени здесь играет большую роль, чем первоначальная сумма для инвестиций. Вам нужно лишь выбрать комфортную для вас сумму — и неважно, будет это сто или тысяча рублей. Вы сможете отслеживать движение денег в мобильном приложении и, когда почувствуете уверенность, добавить к ней свободные средства.

Сформулируем несколько базовых правил грамотного инвестора, которые позволят вам накопить приличный капитал:

Проведите аудит личных финансов. Наверняка вы обнаружите статьи расходов, которые можно безболезненно урезать и направить эти средства на инвестирование. Сейчас на это не нужно тратить много времени, если вы рассчитываетесь в основном картой или пользуетесь интернет-банком, зайдите в свое приложение и откройте статистику.

Чтобы чувствовать себя комфортно, заведите резервный фонд, которым можно воспользоваться в любое время, когда появится необходимость. Обычно считается, что «подушка безопасности» должна составлять шесть месячных окладов: по статистике, именно столько времени человек в среднем тратит на поиски новой работы. Отнесите эти деньги в банк, чтобы перекрыть инфляцию.

Планируйте долгосрочную стратегию инвестиций — пять, 10, 20 лет. Чем раньше вы начнете инвестировать, тем больше ресурсов будет в наличии. При желании вы сможете начать самостоятельно инвестировать, открыть брокерский счет, попробовать свои силы в большой игре.

Неважно, с какой суммы вы начнете свои инвестиции. Лучше вкладывать небольшие, комфортные для вас суммы, но делать это регулярно — раз в месяц или раз в квартал.

Проведите аудит личных финансов. Наверняка вы обнаружите статьи расходов, которые можно безболезненно урезать и направить эти средства на инвестирование. Сейчас на это не нужно тратить много времени, если вы рассчитываетесь в основном картой или пользуетесь интернет-банком, зайдите в свое приложение и откройте статистику.

Чтобы чувствовать себя комфортно, заведите резервный фонд, которым можно воспользоваться в любое время, когда появится необходимость. Обычно считается, что «подушка безопасности» должна составлять шесть месячных окладов: по статистике, именно столько времени человек в среднем тратит на поиски новой работы. Отнесите эти деньги в банк, чтобы перекрыть инфляцию.

Планируйте долгосрочную стратегию инвестиций — пять, 10, 20 лет. Чем раньше вы начнете инвестировать, тем больше ресурсов будет в наличии. При желании вы сможете начать самостоятельно инвестировать, открыть брокерский счет, попробовать свои силы в большой игре.

Неважно, с какой суммы вы начнете свои инвестиции. Лучше вкладывать небольшие, комфортные для вас суммы, но делать это регулярно — раз в месяц или раз в квартал.

Последняя рекомендация, которую мы не устаем повторять из статьи в статью: учитесь рассчитывать свои инвестиционные риски. Оптимальный выбор для начинающего инвестора — инвестиционные продукты с фиксированной доходностью.

Помните, что сформировать капитал в несколько десятков миллионов можно и при скромном доходе. Пробуйте — и у вас все получится.

Свободные средства могут приносить хороший дополнительный доход. Давайте разберемся, куда выгодней вкладывать деньги в 2019 году, каким правилам следовать, чтобы зарабатывать на финансовых рынках.

Есть три основных критерия вдумчивого выбора ПИФа облигаций: доходность, издержки, качество инвестиционного портфеля. Мы подготовили пошаговую инструкцию, как эти критерии использовать на практике.

ПИФ – хорошая альтернатива банковскому депозиту. В облигационном фонде риски ощутимо меньше, чем в любом другом, а доходность выше. Механизм работы прост и понятен, если правильно выбирать ПИФ и управляющую компанию.

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года. Общество с ограниченной ответственностью УК «Система Капитал» © 2000 — 2022

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13853-001000 выдана Центральным Банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого — либо дохода, а так же полного возврата ценных бумаг и/или денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, 115432, г. Москва, пр-кт Андропова, д. 18 к. 1, телефону: +7 (495) 228-15-05, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР».

Мобильное приложение ООО УК «Система Капитал» («МТС Инвестиции») — возрастная категория 0+. МТС Инвестиции — объект авторского права ПАО «МТС», используемый ООО УК «Система Капитал» на основе лицензионного договора.

Представленные материалы и информация не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в представленных материалах и информации.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный». Регистрационный номер — 2204–94177868, дата регистрации — 13 сентября 2011 года, регистрирующий орган — Федеральная служба по финансовым рынкам.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный. Валютный». Регистрационный номер — 2671, дата регистрации — 04 октября 2013 года, регистрирующий орган — Служба Банка России по финансовым рынкам.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Сберегательный» (в настоящем материале — «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.09.2022г. в рублях за 3 мес. 6,94%, за 6 мес. 16,99%, за 12 мес. 6,04%, за 36 мес. 22,61%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Валютные накопления» (в настоящем материале — «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 25.02.2022г. в рублях за 3 мес. -5,46%, за 6 мес. -5,63%, за 12 мес. -5,21%, за 36 мес. 26,92%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Российские акции» (в настоящем материале — «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 01.09.2022г. в рублях за 3 мес. 10,82%, за 6 мес. 3,53%, за 12 мес. -49,67%, за 36 мес. -30,44%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Высокие технологии» (в настоящем материале — «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России. Доходность на 25.02.2022г. в рублях за 3 мес. -5,27%, за 6 мес. -4,45%, за 12 мес. 0,77%, за 36 мес. 100,97%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Биотехнологии» (в настоящем материале — «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России. Доходность на 25.02.2022г. в рублях за 3 мес. 1,27%, за 6 мес. -8,40%, за 12 мес. -28,20%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «Информатика +» (в настоящем материале — «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России. Доходность на 25.02.2022г. в рублях за 3 мес. -11,07%, за 6 мес. -9,69%, за 12 мес. 5,16%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «Технологии будущего» (в настоящем материале — «Технологии будущего»). Регистрационный номер — 4654, дата регистрации — 14 Октября 2021 года, регистрирующий орган — Банк России.

МТС Инвестиции — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый Обществом с ограниченной ответственностью УК «Система Капитал» на основе лицензионного договора.

Материалы, представленные на настоящем ресурсе (далее — материалы), не являются предложением финансовых инструментов, а также не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). В материалах не принимаются во внимание Ваши личные инвестиционные цели, финансовые условия или нужды. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в материалах, и не рекомендует использовать указанные материалы в качестве единственного источника информации при принятии инвестиционного решения. Материалы подготовлены исключительно в информационных целях и не направлены на побуждение Вас к приобретению финансовых инструментов, упомянутых в них. Информация и мнения, изложенные в материалах, были собраны или получены на основании данных, полученных из источников, которые, по мнению авторов материалов, являются надежными и достоверными. В материалах не дается ни прямых, ни косвенных заявлений или гарантий в отношении точности, полноты или надежности содержащихся в них данных, полноты обзора ценных бумаг, рынков или исследований, указанных в материалах. Любое мнение, выраженное в материалах, может быть изменено без предварительного уведомления и может отличаться или даже быть противоположным мнению, изложенному в других материалах ООО УК «Система Капитал». Любые суждения или мнения, представленные в материалах, актуальны на момент их публикации. Если дата представленного материала неактуальна, его содержание может не отражать текущее мнение авторов материала и текущую ситуацию на рынке. Цены, указанные в материале, представлены исключительно в информационных целях и не являются оценкой конкретной ценной бумаги или другого инструмента. ООО УК «Система Капитал» не гарантирует совершение каких-либо сделок, упомянутых в материалах, в том числе по указанным в них ценам.

Материалы не следует рассматривать в качестве предложения или побудительной причины принять участие в инвестиционной деятельности и на них нельзя рассчитывать как на заверение того, что какая-либо конкретная транзакция может быть осуществима по указанной в материалах цене. Инвесторам следует самим принимать решения об обоснованности инвестиций в каждый финансовый инструмент или инвестиционную стратегию, упомянутые в материалах. Материалы являются собственностью ООО УК «Система Капитал». Использование материалов (полностью или частично) разрешено только с указанием активной ссылки на конкретный материал. ООО УК «Система Капитал» не несет ответственности за действия третьих лиц в результате такого использования и распространения. Материалы по налоговым вопросам подготовлены ООО «СКК», оказывающим консультационные услуги ООО УК «Система Капитал». «МТС Инвестиции» — объект авторского права Публичного акционерного общества «Мобильные ТелеСистемы», используемый ООО УК «Система Капитал» на основе лицензионного договора при предложении физическим лицам услуг в рамках деятельности по управлению паевыми инвестиционными фондами. Мобильное приложение «МТС Инвестиции» — возрастная категория 0+

Источник https://invlab.ru/investicii/kak-zhit-na-dividendy/

Источник https://bankiros.ru/news/kak-ne-rabotat-i-zit-na-procenty-eksperty-obasnili-kak-pravilno-investirovat-6691

Источник https://blog.mts.investments/articles/amount-of-investment