Прямые инвестиции как финансовые ресурсы

Главная Информация Аналитические статьи Прямые инвестиции как источник финансирования.

Заметки финансиста

31.05.2019 — Соглашение с АО «Российский экспортный центр»

Солев заключил соглашение о сотрудничестве с Российским экспортным центром.

25.05.2019 — Первая российско-узбекская выставка

Солев оказал содействие в организации и проведении Первой российско-узбекской выставки.

17.04.2019 — Финансирование проектов в режиме ГЧП и концессии

Этой весной мы предлагаем наши услуги по организации финансирования проектов в режиме ГЧП и.

Подпишитесь на нашу рассылку

Реализованные проекты

- Реконструкция и расширение производственных мощностей компании «Нижнекамскнефтехим»

- Санкт-Петербургский морской торговый порт

- Строительство пищевого комбината

- Пополнение оборотных средств Веневского консервно-молочного комбината (ВКМК)

- Создание инновационного строительного технопарка Казбек (ИСТ «Казбек») на территории Чеченской Республики

- Организация оптовых поставок замороженной рыбы в Россию

- Строительство и эксплуатация многофункционального комплекса «Сочи-Сити» общей площадью 280 тыс. кв.м.

- Реконструкция гостиничных комплексов группы компаний «Диамант»

- Главное всерегиональное строительное управление (ГВСУ) «Центр»

- Расширение деятельности компании «Интеркрос ТК»

- Производство наноструктурированной конденсаторной фольги

- Производство поликристаллического кремния

- Строительство предприятия по переработке золошлаковых отходов угольных тепловых станций

- Модный дом «Елена Шипилова»

- Группа компаний «РОСТПРОДУКТ»

- Строительство загородного пансионата для пожилых людей

- Строительство общественно-жилого комплекса в г.Тюмень

- Пополнение оборотных средств торговой компании ООО «Интеркрос СП»

- Строительство 4-5 этажного офисно-жилого здания с 1-м и 2-м нежилыми этажами и подземной автостоянкой.

- Реконструкция нефтебазы и обустройство нефтеперерабатывающего завода в г. Покачи (Ханты-Мансийский автономный округ – Югра)

- Организация коммерческой скорой помощи в г.Краснодар.

- Запуск нового социально ориентированного печатного издания для пенсионеров и людей предпенсионного возраста

- Реконструкция пивоваренных заводов «Афанасий пиво» и «Пивоварни Ивана Таранова»

- Реконструкция и расширение деятельности Осташковского кожевенного завода

- Расширение торговой сети компании «Мастер-Книга»

- Освоение и разработка Кошильского нефтяного месторождения

- Пополнение оборотных средств Веневского консервно-молочного комбината (ВКМК)

- Освоение и разработка месторождений рудного золота Сухой Лог

- Приобретение и разработка месторождений торфа, создание торфоперерабатывающей фабрики

- Производство бетонных плит и бордюрного камня

- Продажа строительного холдинга

- Перевалочный терминал нефтепродуктов

- Развитие предприятия по переработке древесины

- Пополнение оборотных средств Веневского консервно-молочного комбината (ВКМК)

- Модернизация и расширение асфальтобетонного завода «АБЗ-1»

- Концептуальные подходы к развитию Всероссийского выставочного центра

- Завод по производству лекарственных препаратов против СПИДа

- Модернизация Каменской бумажно-картонной фабрики

- Реконструкция пивоваренных заводов «Афанасий пиво» и «Пивоварни Ивана Таранова»

- Реконструкция и строительство топливного комплекса на базе существующего мазутного хозяйства ЗАО «ПНК «Росбункер»

- Расширение сырьевой базы ООО «ПЕТРОН А» путем приобретения и разработки Падовского и Новодеревенского нефтяных месторождений

- Строительство нефтеперерабатывающего завода в Самарской области

- Создание производства топливных пеллет

- Создание высокотехнологичного производства фанеры

- Расширение производства гранитного щебня

- Строительство завода по производству блоков из автоклавного аэрированного бетона

- Реконструкция и расширение деятельности Осташковского кожевенного завода

- Расширение деятельности компании «Интеркрос ТК»

- Создание когенерационной газовой тепловой электростанции в городе Ейске (Краснодарский край)

Прямые инвестиции как источник финансирования.

Для большинства инвестиционных компаний и фондов вложение средств в непрофильный для них бизнес является формой прямых инвестиций. По сути, они покупают не только и не столько для того, чтобы получать часть текущего дохода от владения пакетом акций компании, сколько для того, чтобы затем перепродать его.

Для большинства инвестиционных компаний и фондов вложение средств в непрофильный для них бизнес является формой прямых инвестиций. По сути, они покупают не только и не столько для того, чтобы получать часть текущего дохода от владения пакетом акций компании, сколько для того, чтобы затем перепродать его.

Подобные вложения могут обеспечить доходность на уровне от 50% годовых. Конечно, при условии, что объект для инвестирования выбран адекватно.

Прямые инвестиции традиционно относятся к категории альтернативных. Между тем для многих развивающихся экономик, например для Китая, они выступают в качестве ведущего источника поступлений, ежегодная «мощность» которого исчисляется сотнями миллиардов долларов (здесь речь идет, прежде всего, о прямых иностранных инвестициях). В последнее время прямые инвестиции становятся все более популярными и в нашей стране. По имеющимся у нас данным, почти 40% собственников компаний готовы уступить долю в бизнесе прямому инвестору.

Прямые инвестиции могут быть использованы для развития бизнеса вне зависимости от того, на каком уровне развития находится та или иная компания. Сейчас они являются, пожалуй, наиболее доступным для большинства отечественных фирм инвестиционным инструментом. Стоит отметить, что здесь мы не рассматриваем венчурные фонды, стратегия которых несколько отличается от той, на которую ориентированы классические фонды прямых инвестиций.

Плюсы и минусы прямых инвестиций

Основное преимущество прямых инвестиций — возможность получить средства, необходимые для реализации того или иного проекта, направленного на развитие бизнеса. При этом в компанию инвестируются не только деньги, но и нематериальные ресурсы — консультации со стороны инвестора, его связи, знания и авторитет. Информация о том, что в бизнес вложил средства известный фонд прямых инвестиций, положительно сказывается на имидже получателя средств как делового партнера.

Прямые инвестиции предполагают и некоторые существенные ограничения. Во-первых, инвестор, вложивший средства в компанию, рассчитывает их вернуть, получив определенный доход. Причем доходность вложений должна находиться на уровне не ниже 30-40% годовых, для некоторых проектов могут предъявляться более высокие требования. Возвращение средств может происходить за счет продажи полученной доли стратегическому инвестору, выкупа ее менеджментом (совладельцами компании) или продажи ее на фондовом рынке в результате IPO.

Во-вторых, компания, привлекающая прямого инвестора, должна быть готова к значительным изменениям в системе управления. Речь может идти о переходе на международные стандарты финансовой отчетности, об изменении структуры компании с целью увеличения ее прозрачности, о смене части менеджеров (представитель инвестора или одобренный им специалист нередко занимает пост финансового директора), об ограничениях на принятие стратегических решений (крупные сделки могут совершаться только с согласия инвесторов).

В-третьих, при работе с прямым инвестором компания должна быть готова пройти комплексную процедуру юридической, финансовой, технологической, маркетинговой проверки (due diligence).

Готовность к инвестициям

Если собственники компании решили привлечь прямого инвестора, они должны оценить, насколько компания готова к началу его поиска. Здесь важны следующие моменты.

Бизнес-план. Прямой инвестор чаще всего вкладывает средства не в старт-ап, а в растущий бизнес, которому для перехода на новый этап развития или для реализации перспективного проекта необходимы дополнительные средства. Описание направления вложения привлеченных средств далеко не всегда должно иметь канонический вид развернутого бизнес-плана, иногда достаточно краткого описания идеи. Инвестор все равно будет просчитывать для себя перспективы проекта.

Наличие квалифицированного менеджмента, имеющего очевидные профессиональные достижения. Это важный для многих прямых инвесторов момент. Все-таки они не покупают бизнес целиком и не стремятся участвовать в оперативном управлении им. Они должны быть уверены, что имеющиеся у компании специалисты смогут успешно осуществить проект, под который выделяются деньги.

Состояние и динамика бизнеса — инвесторы предпочитают вкладывать средства в растущие компании. Лишь в редких случаях им может быть интересен результат преодоления стагнации или спада.

Состояние отрасли. Этот фактор принципиален не для всех инвесторов, но многие из них предпочитают вкладывать средства в растущие рынки, которые еще не приблизились к насыщению.

Собственники должны сразу определиться с тем, какую долю в бизнесе они готовы уступить прямому инвестору. Многие инвесторы вкладывают средства в компанию только при условии получения контрольного или блокирующего пакета акций.

Размер компании не имеет принципиального значения для привлечения прямых инвестиций. Многие участники этого рынка вкладывают средства в небольшие фирмы, годовая выручка которых не превышает нескольких миллионов долларов. Желательно, чтобы компания не имела долгов и иных обременений, имела документы, подтверждающие права собственности на активы, необходимые патенты и лицензии. Инвесторы чаще всего негативно расценивают наличие среди владельцев компаний государства или криминальных структур, участие фирмы в корпоративных конфликтах. Понятно, что претензия к предприятию со стороны налоговых органов или судебные иски со стороны третьих лиц практически исключают вероятность успешного привлечения инвестиций.

Перед поиском

Инвестор едва ли придет в компанию сам — такое случается крайне редко. Необходимо предпринимать активные действия для выхода на потенциального приобретателя доли в предприятии.

Перед началом поиска инвестора требуется:

Оптимизировать финансовые потоки компании, сделав их максимально прозрачными. Это важно для положительного исхода процедуры due diligence. Для этих же целей нужно подготовить консолидированную финансовую отчетность, провести аудиторские проверки и получить аудиторское заключение, подготовить необходимые юридические документы (устав, договоры с контрагентами, необходимые лицензии и разрешения, существующие соглашения с трудовым коллективом и профсоюзами), оптимизировать кадровую структуру фирмы, а также структуру ее задолженностей.

Подготовить описание компании — инвестиционный меморандум, содержащий в себе общие сведения о бизнесе, информацию о структуре акционерного капитала, сведения об имущественном состоянии и обязательствах предприятия, данные бухгалтерской отчетности, описание предполагаемых направлений вложения привлеченных средств.

Решить, как именно будет привлекаться инвестор — будут ли ему уступлены доли нынешних собственников или же оптимальным вариантом выступит дополнительная эмиссия акций.

Для проведения этих мероприятий чаще всего целесообразно привлечь внешнего консультанта, который, как правило, имеет не только квалифицированных специалистов, способных подготовить компанию к приходу прямых инвесторов, но и хорошие контакты с ними.

Разные инвесторы

Имеет смысл рассматривать две основные группы прямых инвесторов — частных и институциональных. К первым относятся частные лица (нередко топ-менеджеры крупных компаний), ищущие возможность для выгодного вложения свободных средств, ко вторым — инвестиционные группы и фонды прямых инвестиций. Они могут быть формальными (позиционируют себя как фонды, например Baring Vostok Capital Partners) или неформальными (фактически работают как фонды прямых инвестиций, например «Альфа-Эко»).

Промежуточное положение занимают холдинги и группы компаний, диверсифицирующие свои портфели вложений. С одной стороны, такие игроки отличаются от частных лиц по возможностям и приоритетам, с другой — прямые инвестиции не выступают для них основным видом деятельности и являются разовыми проектами.

Работа с каждой из этих групп инвесторов имеет свои преимущества и недостатки. Частных инвесторов по определению больше, чем фондов, нередко они предъявляют менее жесткие требования к объекту прямых инвестиций. Однако и выгода от сотрудничества с частными лицами не столь велика — чаще всего они дают только деньги без дополнительных ресурсов в виде знаний и опыта. Институциональные инвесторы предъявляют более жесткие требования к компании, которая привлекает инвестиции, но и дают несопоставимо больше. Если говорить о компаниях, время от времени выступающих как прямые инвесторы, то их требования и возможности носят индивидуальный характер.

У каждого фонда прямых инвестиций свои требования. Например, Baring Vostok Capital Partners среди прочего предполагает, что компания должна быть безубыточной, внутренняя норма рентабельности вложений должна составлять не менее 40% в год, рост стоимости предприятия должен составлять не менее 300%. Фонд прямых инвестиций инвестиционного холдинга «ФИНАМ» рассматривает предложения, касающиеся вложения средств в сектор высокотехнологичных компаний, в фирмы, относящиеся к индустрии развлечений, в отрасли, отличающиеся низкой консолидацией активов и высокими темпами роста, а также в розничные торговые компании, прежде всего — работающие на потребительском рынке и имеющие развитую сбытовую сеть. Практически все инвестиционные фонды обращают внимание на такие показатели, как менеджмент компании, рентабельность, выручка и прибыльность.

Стратегия и тактика поиска

Если компания не вызвала интерес у фондов прямых инвестиций, а привлечение средств является насущной потребностью бизнеса, возникает необходимость найти инвестора в лице корпорации или частного лица.

В наиболее общем виде процедура поиска прямого инвестора выглядит следующим образом: определение возможности и перспектив привлечения прямого инвестора, выявление всех возможных вариантов работы с прямым инвестором и выбор наиболее подходящего, определение оптимального момента для начала поиска инвестора (учитываются изменения рыночной конъюнктуры и состояния конкретной компании), проведение подготовительных мероприятий, ориентированных на максимизацию стоимости продаваемого объекта и минимизацию рисков участвующих в проекте по прямому инвестированию сторон, составление плана поиска прямого инвестора, подготовка инвестиционного меморандума, содержащего наиболее полное описание бизнеса (включая анализ конъюнктуры рынка, операционный анализ, финансово-экономический анализ, перспективы развития бизнеса), поиск и выявление потенциальных инвесторов,проведение переговоров с потенциальными инвесторами, получение, уточнение, сравнение окончательных предложений и выбор предпочтительного инвестора, согласование условий инвестирования, осуществление инвестиций.

Наиболее сложными задачами для предпринимателя, не имеющего большого опыта привлечения инвесторов, являются выделение приоритетных групп инвесторов и непосредственный выход них. Наш опыт показал, что для выделения потенциальных инвесторов хорошо зарекомендовала себя трехуровневая модель анализа. На первом этапе производится выделение основных игроков, заинтересованных в прямых или стратегических инвестициях в ту или иную отрасль. Для этого используется информация отраслевых ассоциаций, каталогов, обзоры в СМИ, специализированные маркетинговые исследования. Далее проводится анализ прочих инвесторов, имеющих достаточный для участия в проекте объем свободных средств. Основной механизм здесь — изучение публикаций в СМИ, прежде всего, высказываний первых лиц компаний по поводу их планов и стратегии дальнейшего развития, опрос экспертов. Идеальный вариант — если продавец фирмы или его консультант имеют собственный штат аналитиков. Это значительно сокращает сроки проведения работ и их стоимость.

Третий этап — составление шорт-листа потенциальных инвесторов. Здесь также изучаются открытые источники, опрашиваются эксперты, изучаются балансы участников. Отсеиваются игроки, которые, скорее всего, не имеют достаточного количества свободных средств для совершения сделки, и компании, замеченные в участии в корпоративных конфликтах или недобросовестной конкуренции. Стоит отметить, что в качестве прямого инвестора вполне могут выступать конкуренты компании — они хорошо знают отрасль и понимают ее перспективы, могут рассчитывать со временем перейти из категории прямых инвесторов в разряд стратегических. Отсеиваются также игроки, с которыми собственник фирмы по тем или иным причинам предпочитает не работать. В результате формируется перечень платежеспособных компаний, общение с которыми не связано с чрезмерными рисками.

После этого необходимо установить контакт с первыми лицами компаний-потенциальных инвесторов. Понятно, что им можно отправить простое инвестиционное предложение (резюме инвестиционного меморандума). Если оно будет правильно составлено (четкое позиционирование и однозначная адресация одному из топ-менеджеров), то, скорее всего, сможет дойти до управленца, принимающего решение о начале переговоров. Впрочем, риск того, что сообщение останется лежать в столе менеджера среднего звена или личного помощника руководителя компании, остается довольно большим. Выход на первых лиц упрощается, если продавца представляет посредник или консультант, пользующийся известностью в инвестиционном бизнесе.

Параметры инвестиций

После того как потенциальный инвестор заявляет о своем намерении вложить средства в компанию, стороны приходят к соглашению об основных параметрах инвестиций. Здесь важную роль играют: порядок поступления вложений. Нужно определить, будут ли инвестиции поступать единовременно или частями, будет ли размер инвестиций зависеть от успеха реализации заявленного бизнес-проекта; получаемые инвестором полномочия, его права по выходу из инвестиций. Необходимо сразу оговорить, как будет совершаться этот процесс: получит ли собственник компании приоритетные права на выкуп пакета инвестора, будет ли привлекаться стратегический инвестор, планируется ли IPO; предполагаемые механизмы контроля за использованием вложенных средств. Нужно решить, какого рода дополнительная отчетность должна предоставляться инвестору, как будет происходить распределение прибыли предприятия — какую часть будет получать собственник, какую инвестор. Нередко оптимальным вариантом выступает реинвестирование полученной прибыли в развитие бизнеса — такой подход позволит получить максимальный доход после публичного размещения акций или продажи компании стратегическому инвестору.

Существует и множество других механизмов непосредственного получения прямых инвестиций. Это и покупка акций компаний (долей в ООО), и «мезанинное» финансирование (применение финансовых инструментов, имеющих характеристики как долга, так и акционерного капитала, обычно комбинация субординированного долга с вариантами на приобретение пакета акций). Иногда фонды прямых инвестиций вкладывают средства в приобретение доли в зрелых компаниях, темпы роста которых невелики. Приобретение часто происходит за счет заемных средств (LBO). Средства может инвестировать не один фонд, а несколько — в этом случае каждый из инвесторов может согласиться получить относительно небольшой пакет акций — 10–15%. В России известны случаи, когда прямые инвестиции принимали вид товарного кредита. В любом случае, если компания представляет интерес для прямых инвесторов, они смогут найти оптимальный способ осуществления инвестиций.

Что такое прямые инвестиции и как они работают

«Открытый журнал» уже подробно рассматривал понятие инвестиций. Так называют финансовые вложения (обычно долгосрочные) в определённый актив, нацеленные на получение прибыли от роста его стоимости. Существуют разные классификации инвестиций: по срокам, объектам и другим признакам. Рассмотрим прямые инвестиции, одну из разновидностей подобных вложений.

Суть понятия

Центробанк даёт следующее определение прямых инвестиций: это «вложения, которые осуществляются с целью контроля или приобретения устойчивого влияния на управление предприятием».

Отношения прямого инвестирования возникают, когда инвестор напрямую владеет инструментами участия в капитале, обеспечивающими ему от 10% голосов в управлении предприятием.

Также часто применяется понятие прямых иностранных инвестиций (ПИИ): его используют для определения природы вложений резидентов одной страны в экономику другой и наоборот.

ПИИ могут принимать различную форму: к ним относятся покупка доли в действующем бизнесе, открытие филиала или дочерней компании, предоставление контроля над технологиями либо обеспечение необходимыми кадрами и оборудованием.

Виды прямых инвестиций

Выделяют следующие разновидности прямых инвестиций:

Вертикальные инвестиции направлены на углубление существующего бизнеса. Например, это покупка металлургическим комбинатом угольной шахты или завода, производящего профильное оборудование.

Горизонтальные инвестиции включают в себя сделки по расширению пространства бизнеса: открытие новых магазинов под своей франшизой, увеличение географии присутствия и так далее.

Конгломератные инвестиции — это приобретение бизнесов, мало связанных с основной деятельностью инвестора. Примерами компаний, выросших за счёт таких вложений, являются многофункциональные японские корпорации кэйрэцу (относительно устойчивые группы формально независимых друг от друга предприятий, где ядро составляют крупные корпорации, а вокруг них группируются мелкие и средние компании): Mitsubishi, Mitsui Group и ряд других. Они объединяют в своём составе банки, промышленные и торговые компании. Похожая ситуация наблюдается и в Республике Корея, где аналогами кэйрэцу выступают чеболи (группа формально самостоятельных компаний, находящихся в собственности определённых семей и под единым административным и финансовым контролем): Samsung, Hyundai и другие.

Формами прямых инвестиций являются: слияния, поглощения, открытие дочернего бизнеса (филиала) или партнёрство.

Отдельно можно выделить ПИИ с участием государства. В нашей стране ими занимается сформированный в 2011 г. Российский фонд прямых инвестиций (РФПИ). За девять лет он помог привлечь в российские проекты 2,1 трлн руб.

Прямые иностранные инвестиции в России

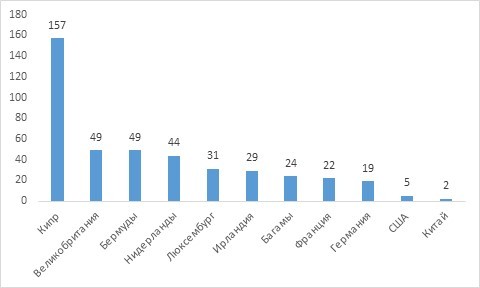

По итогам I квартала 2021 г. накопленные прямые иностранные инвестиции (ПИИ) в российскую экономику составили 545 млрд долл. Из данной суммы 230 млрд (42%) пришлись на вложения с Кипра, Бермуд и Багам. Это указывает на российское происхождение части ПИИ.

Наиболее активно ПИИ направляются в добычу ресурсов и обрабатывающий сектор.

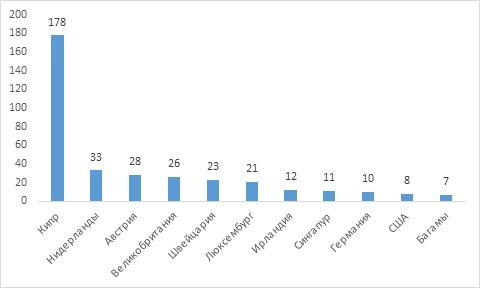

Российские резиденты также вкладывают свои средства в экономики других стран. На конец I квартала 2021 г. накопленные российские ПИИ составили 445 млрд долл.

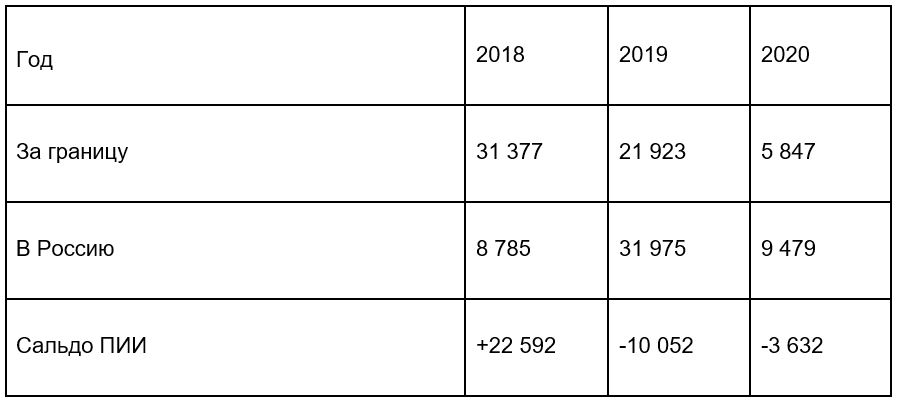

Центробанк рассматривает ПИИ за рубеж как активы, а иностранные инвестиции — как обязательства. Соответственно, в строке сальдо операций «+» означает превышение активов над обязательствами, «—» — превышение обязательств над активами.

По итогам II квартала 2021 г. ПИИ российских резидентов составили 8,5 млрд долл. В Россию пришло 5,5 млрд долл. Эти цифры указывают на восстановление инвестиционной активности, пострадавшей в 2020 г. из-за пандемии коронавируса.

Прямые иностранные инвестиции в мире

По данным Конференции ООН по торговле и развитию (ЮНКТАД), в 2020 г. общий объём прямых иностранных инвестиций в мире составил 869 млрд долл. Влияние пандемии привело к тому, что их размер снизился до 42% от объёма 2019 г., когда величина ПИИ в мире была равна 1,5 трлн долл.

Наиболее сильно пострадали от спада ПИИ Великобритания и Италия: прямые иностранные вложения в их экономики уменьшились в 2020 г. на 100%. На третьем месте находится Россия со спадом этого показателя на 96%. В США уменьшение ПИИ составило 49%. Единственные крупные экономики, которые продемонстрировали рост ПИИ в 2020 г. — Индия (+13%) и Китай (+4%).

Крупнейшим получателем ПИИ в 2020 г. стал Китай: на него пришлось 163 млрд долл. Второе место заняли США — 134 млрд долл. В России ПИИ, по мнению ЮНКТАД, составили 1,1 млрд долл. (в 2019 г. их сумма была равна 32 млрд).

Долгосрочный характер, стремление к контролю над объектом вложений и возможная помощь в технологической, кадровой и финансовой сфере — таковы характерные черты прямых инвестиций, позволяющие отличить их от обычных покупок акций или портфельных инвестиций.

В макроэкономическом масштабе структура и величина ПИИ помогают определить, насколько страна привлекательна для иностранных компаний и как она готова участвовать в мировом разделении труда.

Мы рады, если ответили в этой статье на все ваши вопросы по теме. Если нет – вы всегда можете задать нам новые. Просто заполните форму обратной связи – и мы обязательно поможем разобраться во всех непонятных моментах!

Управлять или разделять: чем прямые инвестиции отличаются от портфельных

Чем отличаются виды инвестиций: портфельные и прямые? Что стоит за этими определениями, преимущества, недостатки и каким инвесторам подходят с учетом объемов вложений и целей.

Главное Hide

Инвестировать можно по-разному: многое зависит от амбиций инвестора, целей и суммы, которую он готов потратить. Отталкиваясь от этих трех критериев, выделяют прямые и портфельные инвестиции. Рассказываем, что они собой представляют и чем отличаются.

Разберемся с понятиями прямых и портфельных инвестиций — прежде всего они отличаются целями, которые преследует инвестор.

Что такое прямые инвестиции

В этом случае инвестор стремится получить управление над активами, чтобы не просто приумножить доход, но и влиять на их стоимость. Часто прямая инвестиция выглядит как покупка доли в уставном капитале компании — как правило, от 10%. Тогда вкладчик начинает управлять бизнесом, став членом совета директоров. Есть и другие способы инвестировать напрямую: вложить средства в производственные фонды предприятия или купить недвижимость, которая растет в цене. Для этого требуются значительные ресурсы, поэтому прямым инвестированием обычно занимаются государства, инвестиционные фонды, группы индивидуальных инвесторов или физические лица с большим объемом свободных средств.

Разновидности прямых инвестиций

Вложения в отечественную экономику называются внутренним инвестированием, в иностранную — внешним. Первые стимулируют развитие экономики страны, особенно если деньги приходят из-за рубежа. Это подтверждает опыт крупнейших импортеров инвестиций — США, Великобритании, Германии, Японии.

Плюсы и минусы прямых инвестиций

Прямые инвестиции — как игра вдолгую: нужно быть готовым к тому, что вы получите серьезную отдачу только лишь спустя несколько лет. Поэтому инвестора не слишком интересует доходность активов здесь и сейчас — важнее то, какой она станет в будущем. В среднем прямые инвестиции менее ликвидные, чем портфельные — то есть избавиться от активов быстро и с минимальными потерями не выйдет. Вкладчик лишится дохода и понесет другие риски, связанные с предпринимательской деятельностью. С другой стороны, прямые инвестиции более прибыльные, чем портфельные. Первые создают новые рабочие места, стимулируют конкуренцию и положительно влияют на внутренний рынок.

И прямые, и портфельные инвестиции нужны для того, чтобы приумножить капитал

Процесс инвестирования

У вкладчика есть несколько вариантов ввести своего представителя в совет директоров компании, в которую он намерен инвестировать. Самые популярные — это выкупить долю предприятия, получить его акции в обмен на деньги или другое имущество. В любом случае, прямое инвестирование — процесс индивидуальный и непредсказуемый: кто бы мог подумать, что из пары «гаражных» компаний когда-то вырастут Apple и Microsoft. А ведь это удалось сделать в том числе благодаря привлечению прямых инвесторов, которые поверили в идею основателей этих IT-гигантов.

О том, каковы различия между прямыми и портфельными инвестициями, станет понятно из следующего пункта.

Что такое портфельные инвестиции

В этом случае инвестор заинтересован получать пассивный доход от вложений, распределенных между несколькими активами: акциями, облигациями, векселями и другими финансовыми инструментами. Это так называемый портфель, которым управляет сам вкладчик или биржевой брокер. Состав портфеля выбирают произвольно, учитывая предполагаемые риски и уровень доходности. При таком подходе инвестор защищен (это диверсификация, о которой мы писали) и получает прогнозируемую прибыль: пока одни активы падают в цене, другие продолжают расти. В роли инвесторов выступают частные лица, инвестиционные фонды, банки и другие финансовые организации.

Плюсы и минусы портфельных инвестиций

Портфельным инвесторам прежде всего интересна реальная доходность активов в момент их покупки: это принципиальное различие между прямыми и портфельными инвестициями. Правильно оценивая перспективы роста котировок, инвестор может получить доход за короткий период. Вникать в тонкости работы биржи не обязательно, если портфелем управляет брокер, которому вы доверяете, а избавиться от нежелательных ценных бумаг в портфеле можно довольно быстро и с умеренными потерями. Кроме того, порог входа низкий: стартовать можно с небольшой суммы свободных денег. Главный минус портфельных инвестиций на фоне прямых — относительно низкая доходность.

Процесс инвестирования

Самый очевидный путь выглядит так: найти хорошего брокера и заключить с ним договор, открыть и пополнить брокерский счет, а затем установить специальную программу и начать торговать на бирже. Если не хотите вникать в тонкости биржевых торгов, можно заключить договор и передать деньги доверительному управляющему — тогда доход будет полностью пассивным.

Прямые и портфельные инвестиции: отличия

Чтобы вам было проще ориентироваться между различиями в прямых и портфельных инвестициях, мы оформили их в виде таблицы:

| Прямые | Портфельные | |

| Активы | Пакет акций (10% и более), доля в уставном капитале, недвижимость | Несколько видов ценных бумаг: акции, облигации, векселя |

| Цели | Получить контроль над активом и повлиять на рост его стоимости, чтобы увеличить свой доход | Получить пассивный доход и минимизировать риски |

| Модель инвестирования |

Инвестор покупает пакет акций, долю в уставном капитале или недвижимость, учреждает дочернее предприятие или вводит своих представителей в совет директоров | Инвестор формирует портфель акций или других ценных бумаг через посредников — биржевых брокеров |

| Объемы и инвестиций |

Требуется большой начальный капитал (несколько миллионов рублей) | Можно начать с небольшой суммы (рассказываем, как ее вычислить) |

| Риски | Высокие: избавиться от неликвидных активов сложно, в худшем сценарии вкладчик понесет большие убытки | Умеренные: в любой момент можно продать акции, которые падают в цене или весь портфель, если срочно понадобились деньги |

| Получение дохода | В долгосрочной перспективе, если (!) стоимость активов увеличится | Есть варианты: можно получить доход в краткосрочной перспективе (самые рисковые операции) или в долгосрочной (менее рисковые операции с более низкой доходностью) |

Отличия прямых и портфельных инвестиций

Прямые инвестиции — это история про контроль над компанией, при котором инвестор вкладывает ресурсы в том, чтобы привести ее к успеху и таким образом увеличить свой доход. Портфельные помогают получить доход из разных источников, не принимая участия в управлении активами.

Прямые и портфельные инвестиции — как выбрать?

Разница между прямыми и портфельными инвестициями существенная, и на этапе выбора стоит оценить, какую сумму вы готовы вложить в покупку активов. Если хотите повысить доход за короткий период и у вас на руках относительно небольшая сумма (от тысячи до пары сотен тысяч рублей), подойдут портфельные инвестиции. Но если вы готовы принимать участие в управлении компанией, влиять на распределение активов и принятие стратегических решений, а также рискнуть крупной суммой (активы могут подешеветь) — есть смысл детальнее вникнуть в прямые инвестиции, а затем переходить к активным действиям.

Источник https://solev.ru/ru/informatsiya/analiticheskie-stati/2502-pryamye-investitsii-kak-istochnik-finansirovaniya.html

Источник https://journal.open-broker.ru/economy/chto-takoe-pryamye-investicii/

Источник https://beststocks.ru/journal/direct-and-portfolio-investments/