Взаимосвязь инновация и национального дохода, теория мультипликатора

1. Взаимосвязь инвестиций и национального дохода. Теория мультипликатора.

Инвестиции — долгосрочные вложения государственного или частного капитала в различные отрасли экономика внутри страны, так и за границей с целью извлечения прибыли.

В макроэкономике под инвестициями понимаются реальные инвестиции — вложения капитала частной фирмой или государством в производство той или иной продукции. Выделяют три типа инвестиций:

1. Производственные инвестиции (здания, сооружения, оборудование).

2. Инвестиции в жилищное строительство (приобретение домов для проживания или сдачи в аренду).

3.Инвестиции в запасы (сырье, материалы, незавершенное производство, готовые изделия).

Различают валовые и чистые инвестиции. Валовые (брутто) инвестиции — это инвестиции на замещение старого оборудования (амортизация) плюс прирост инвестиций на расширение производства.

Чистые (нетто) инвестиции — это валовые инвестиции за вычетом суммы амортизации основного капитала. Инвестиционный спрос состоит из двух частей.

1. Из спроса на восстановление изношенного капитала

2. Из спроса на увеличение чистого реального капитала

Инвестиционный спрос — это самая динамичная и изменчивая составляющая совокупного спроса, она зависит от объективных факторов (состояние экономической конъюнктуры: ожидаемая норма чистой прибыли, ставка процента) и субъективного фактора (решения предпринимателей).

Кривая инвестиционного спроса показывает в графической форме размер инвестиций, осуществление которые возможно при каждом данном уровне процентной ставки.

Из рисунке 1 видно, что между ставкой процента и совокупной величиной требуемых инвестиций существует обратная зависимость.

Рис. 1. Кривая инвестиционного спроса

Помимо процентной ставки на инвестиции оказывает влияние увеличение ВНП, изменения в размерах налогообложения, технологические изменения и ожидания предпринимателей. В этом случае происходит изменение спроса на инвестиции. Любой фактор, вызывающий прирост ожидаемой доходности инвестиций, смещает кривую инвестиционного спроса вправо, а вызывающий снижение кидаемой доходности, смещает кривую влево. Рассмотрим случай повышения налогов на доход от капитала. На рис. 2 показано, что повышение налогов на доход от капитала смещает кривую спроса на инвестиции влево. Фактические инвестиции — это запланиронные и незапланированные (непредусмотренные изменения в товарно-материальных запасах) инвестиции. В зависимости от факторов, определяющих объем спроса инвестиции, их подразделяют на автономные, т. е. вызванные ростом совокупного спроса (национального дохода), и индуцированные, вызванные ростом совокупного спроса (национального дохода).

Влияние инвестиций на совокупныи спрос (национальныи доход) отражается в теории мультипликатора и акселератора.

Рис. 2. Смещение кривой инвестиционного спроса.

Теория мультипликатора возникла в период депрессии 1929—1933 гг. применительно к обществу, находящемуся г условиях острейшего кризиса. Мультипликатор показывает роль инвестиций в росте объема национального дохода и занятости. Действие мультипликатора можно записать в виде цепочки: с ростом инвестиций увеличивается занятость, а затем доход и потребление. Таким образом, между изменением автономных инвестиций и национальным доходом существует устойчивая связь.

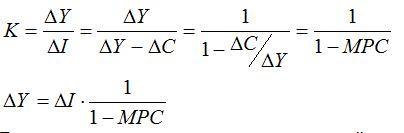

Мультипликатор инвестиции численный коэффициент, показывающий зависимость изменения дохода от изменения автономных инвестиций. Если произойдет прирост объема инвестиций (например, увеличатся государственные ассигнования на общественные работы в условия спада экономики), то доход увеличится на величину, которая в К раз больше, чем прирост инвестиций, т. е.

где ΔY приращение дохода;

ΔI — приращение инвестиций;

K -мультипликатор (множитель).

Поскольку мультипликатор находится в прямой зависимости га от предельной склонности к потреблению (МРС) и в обратной зависимости от предельной склонности к сбережению (МРS), то

M1 = 1 / (1 — MPC) = 1 / MPS (3)

Зависимость между изменением инвестиций и изменением дохода рассмотрим на следующем условном примере. Предположим, что прирост инвестиций составил 50 млн. ф. ст. В таком случае увеличится и доход (заработная плата, рента, процент, прибыль). Получатели дохода будут расходовать его в соответствии с предельной склонностью к потреблению. Допустим, что 80 % прироста дохода, или 40 млн. ф. ст. (50 х 0,8), в данном примере будут израсходованы на потре6ительскяе товары и услуги, в результате чего увеличится доход в отраслях, производящих потребительские блага. Получатели этого дохода, в свою очередь, израсходуют в соответствии со своей склонностью к потреблению 80% суммы или 32 млн. ф. ст. (40 х 0,8), на потребление. Эта сумма, став доходом продавцов товаров и услуг, вновь на 80 %, или но 25.6 млн. ф. ст. (32×0,8), будет израсходована на потребление и т. д. В результате общий прирост дохода приблизится к сумме 250 млн. ф. ст. Тогда, M1 = 1/(1-0,8)=5. Следовательно, прирост дохода составит: ΔY = ΔI · M1 = 50 · 5 = 250 млн. ф. ст. Вместе с тем действующие причины, ослабляющие влияние инвестиций на доходы. В их числе высокая склонность к сбережению, уплата налогов, преобладание импорта над экспортом, рост общего уровня цен, т. е. факторы, сокращающие предельную склонность к потреблению.

Статическая модель мультипликатора была предложена в 1931 г. Р. Ф. Каном, детально разработана Дж. М. Кейнсом. Динамическая модель мультипликатора, учитывающая фактор времени, была подробно исследована П. Самуэльсоном, Ф. Маклупом, Дж. Робинсон, А. Хансеном и др. В дальнейшем экономисты пришли к выводу, что мультипликационный эффект могут вызвать эндогенные (внутренние) факторы. Подтверждением этому послужили: мультипликатор потребления, кредитный, банковский, депозитный и налоговый.

2. Отношение наличность – депозиты (cr) равно 10%, величина депозитов (D) равна 100 млрд. руб. Чему равно предложение денег?

Депозиты это форма вложения денежных средств с целью получения дохода в виде % от вложенной суммы. Тогда предложение денег равно: 100 * 1,1 = 110 млрд. руб.

35. Взаимосвязь инвестиций и национального дохода. Теория мультипликатора-акселератора.

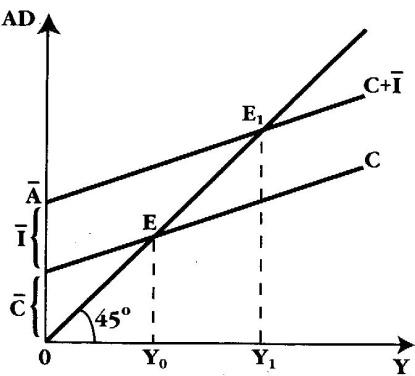

Важнейший компонент планируемых совокупных расходов составляют инвестиции. Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества. Инвестиции в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, следовательно, и создание новых рабочих мест зависят от процесса инвестирования. Источником инвестиций являются сбережения. Взаимодействие инвестиций, сбережений и дохода, можно представить следующим образом: Y= С+I. Национальный доход при его использовании равен сумме расходов на потребление(С) и инвестиций (I). При этом потребление есть функция дохода, т. е. С = С(У). Автономные инвестиции определяются как инвестиции, не зависящие от уровня дохода и составляющие при любом его уровне некую постоянную величину. Сумму автономных потребительских и инвестиционных расходов (С + I) обозначим символом А.

Таким образом, теперь мы можем определить совокупный спрос (AD), отражающий планируемые расходы, следующим образом: график планируемых совокупных расходов сдвигается вверх на величину автономных инвестиций. Расстояние от 0 до А на оси ординат соответствует суммарной величине автономного потребления и автономных инвестиций. Равновесный уровень дохода повышается. Чем больше автономные инвестиции, тем выше поднимается график совокупных расходов и тем ближе «заветный» уровень полной занятости.

Суть эффекта мультипликатора –увеличение любого из компонентов автономных расходов приводит к увеличению автономных доходов причем на величину большую чем первоначальный рост расходов.

Мультипликатор представляет собой числовой ~ коэффициент, показывающий зависимость изменения национального дохода от изменения инвестиций. Если происходит приращение общей суммы инвестиций (∆I), то доход государства (∆Y) увеличивается на сумму, которая в k раз превосходит прирост инвестиций (k -мультипликатор): ∆Y=k*∆I

Если экономика находится в состоянии неполной занятости, то увеличение склонности к сбережениям означает уменьшение склонности к потреблению уменьшение СС. И тогда этот процесс приводит к сокращению производства и снижению уровня новых капиталовложения и увеличения уровня безработицы.

Итог – падение уровня нац.дохода и снижение дохода в различных группах населения.

Эффект мультипликатора отражает взаимосвязь между изменением автономного спроса и национального дохода (либо ВВП, либо ВНП). При этом рассматривают изменения как всех составляющих автономного спроса в совокупности (мультипликатор автономных расходов), так и каждого в отдельности (инвестиционный, налоговый, государственных расходов, сбалансированного бюджета, занятости). Наряду с рассмотренными мультипликаторами, были сформулированы мультипликаторы для других сфер, в частности, денежный, кредитный и депозитный мультипликаторы.

Акселератор служит для оценки величины индуцированных инвестиций в зависимости от изменения дохода. При анализе эффекта акселератора важно учитывать временной лаг, а также условия, при которых он будет возможен. В реальности наблюдают взаимодействие эффектов мультипликатора и акселератора, причем возможен как прямой, так и обратный эффект. Хотя идея мультипликатора-акселератора принадлежит кейнсианской школе, она уже давно используется в макроэкономических моделях представителей других направлений экономической мысли.

Введение

Инвестиции являются одним из важных компонентов стабилизации экономики и экономического роста страны.Поскольку национальный доход при его использовании равен сумме расходов на потребление и инвестиций, то уровень инвестиций оказывает существенное воздействие на объем национального дохода общества. Между инвестициями и доходом существует двоякая связь. Инвестиции влияют на национальный доход, вызывая мультипликационный рост национального дохода. В свою очередь прирост национального дохода влияет на изменение инвестиций (эффект акселератора).

От инвестиций и инвестиционной политики зависит рост производственного потенциала страны, темпы ее экономического роста в целом.Современная инвестиционная политика — основной рычаг осуществления структурных изменений в экономике, проведения в жизнь модернизации промышленности, сельского хозяйства, освоения природных ресурсов, устранения диспропорций в развитии регионов, обеспечения занятости населения, его благосостояния, развития науки и техники.

Данная тема курсовой работы очень актуальна для экономики Республики Беларусь. Объём инвестиций, особенно в реальном секторе экономики, не отвечают потребностям последних дней. Актуальность и острота проблемы инвестиций для Республики Беларусь с каждым годом возрастают. Ведь без вложения в необходимых объемах средств в воспроизводственный процесс не создать новых эффективных рабочих мест, не добиться стабильного и долговременного экономического роста, заметного повышения жизненного уровня населения.

Целью данной работы является изучение инвестиционной политики в Республике Беларусь, оценить основные направления, рассмотреть взаимосвязь инвестиций с национальным доходом. В рамках поставленных целей выделяются следующие задачи:

· рассмотреть зависимость инвестиций от динамики дохода

· раскрыть понятие инвестиционного мультипликатора

· описать факторы, определяющие объем инвестиций и их нестабильность

· пояснить различие между плановыми и фактическими инвестициями

· рассмотреть парадокс бережливости

· выявить основные направления инвестиционной политики в РБ

· проанализировать динамику поступления инвестиций за 2010-2012 годы.

Взаимосвязь инвестиций и дохода

Инвестиции — долгосрочные вложения государственного или частного капитала в различные отрасли экономика внутри страны, так и за границей с целью извлечения прибыли.

Инвестиции — это вложения денежных средств с целью получения прибыли. Они осуществляются в виде денежных средств, кредитов, ценных бумаг, а также вложений в движимое и недвижимое имущество, интеллектуальную собственность, имущественные права и другие ценности. Источником инвестиций являются не только сбережения населения, но и накопления фирм.

Инвестиции в основной капитал представляют собой совокупность затрат, направляемых на приобретение, воспроизводство и создание новых основных средств.

Инвестиции в основной капитал за счет иностранных источников — иностранные инвестиции в основной капитал и инвестиции в основной капитал за счет кредитов по иностранным кредитным линиям.

Совокупность практических действий по реализации финансовых и нефинансовых инвестиций называется инвестиционной деятельностью (инвестированием), а лица, осуществляющие инвестиции называются инвесторами.

Существует много теорий, которые описывают поведение инвесторов при принятии инвестиционных решений. Базовой теорией формирования инвестиционных планов считается кейнсианская теория. Согласно кейнсианской модели, объем инвестиционных вложений, при прочих равных условиях, зависит от двух основных факторов: от ожидаемой нормы чистой прибыли и от ставки процента.

Инвестиционные расходы должны быть прибыльными, то есть доход инвестора должен превышать сумму инвестиционных вложений. В связи с этим и возникает понятие ожидаемой нормы чистой прибыли (R’).

Кроме того, часто средства, за счет которых финансируется тот или иной инвестиционный проект, привлекаются в качестве кредита. В связи с этим при анализе прибыльности инвестиционных вложений необходимо учитывать и возможную плату за заемные средства (кредит), то есть ставку процента по кредиту (r).

Поскольку основным побудительным мотивом к инвестированию является получение прибыли, то решения об инвестициях принимаются тогда, когда ожидаемая норма чистой прибыли превышает стоимость заемных средств, то есть ставку процента по кредиту: R’ >r. Напротив, когда r>R’, инвестиции не выгодны. Таким образом, инвестиционные расходы отдельной фирмы будут связаны взаимообратной связью со ставкой процента — чем ниже ставка процента, тем больше инвестиционные расходы фирмы, и наоборот.

Поскольку национальный доход при его использовании равен сумме расходов на потребление и инвестиций, то уровень инвестиций оказывает существенное воздействие на объем национального дохода общества. Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, а, следовательно, и создание новых рабочих мест зависят от инвестиционного процесса.

В макроэкономике под инвестициями понимаются реальные инвестиции — вложения капитала частной фирмой или государством в производство той или иной продукции.

Выделяют три типа инвестиций:

1)Производственные инвестиции (здания, сооружения, оборудование).

2)Инвестиции в жилищное строительство (приобретение домов для проживания или сдачи в аренду).

3)Инвестиции в запасы (сырье, материалы, незавершенное производство, готовые изделия).

Различаюттакже валовые и чистые инвестиции.

Валовые (брутто) инвестиции — это инвестиции на замещение старого оборудования (амортизация) плюс прирост инвестиций на расширение производства.

Чистые (нетто) инвестиции — это валовые инвестиции за вычетом суммы амортизации основного капитала.

Инвестиционный спрос состоит из двух частей.

1. Из спроса на восстановление изношенного капитала

2. Из спроса на увеличение чистого реального капитала

Инвестиционный спрос — это самая динамичная и изменчивая составляющая совокупного спроса, она зависит от объективных факторов (состояние экономической конъюнктуры: ожидаемая норма чистой прибыли, ставка процента) и субъективного фактора (решения предпринимателей).

Кривая инвестиционного спроса показывает в графической форме размер инвестиций, осуществление которые возможно при каждом данном уровне процентной ставки.

Из рисунке видно, что между ставкой процента и совокупной величиной требуемых инвестиций существует обратная зависимость.

Рисунок 1. Кривая инвестиционного спроса

Помимо процентной ставки на инвестиции оказывает влияние увеличение ВНП, изменения в размерах налогообложения, технологические изменения и ожидания предпринимателей. В этом случае происходит изменение спроса на инвестиции. Любой фактор, вызывающий прирост ожидаемой доходности инвестиций, смещает кривую инвестиционного спроса вправо, а вызывающий снижение кидаемой доходности, смещает кривую влево.

Рассмотрим случай повышения налогов на доход от капитала.

Рисунок 2. Смещение кривой инвестиционного спроса

На рисунке показано, что повышение налогов на доход от капитала смещает кривую спроса на инвестиции влево.

Фактические инвестиции — это запланированные и незапланированные (непредусмотренные изменения в товарно-материальных запасах) инвестиции.

В зависимости от факторов, определяющих объем спроса инвестиции, их подразделяют на автономные, т. е. вызванные ростом совокупного спроса (национального дохода), и индуцированные, вызванные ростом совокупного спроса (национального дохода).

Влияние инвестиций на совокупный спрос (национальный доход) отражается в теории мультипликатора и акселератора.

Теория мультипликатора возникла в период депрессии 1929—1933 гг. применительно к обществу, находящемуся г условиях острейшего кризиса.

Мультипликатор показывает роль инвестиций в росте объема национального дохода и занятости. Действие мультипликатора можно записать в виде цепочки: с ростом инвестиций увеличивается занятость, а затем доход и потребление.

Таким образом, между изменением автономных инвестиций и национальным доходом существует устойчивая связь.

Источник https://xn--80aaowabp5a6h2a.xn--p1ai/besplatnye-gotovye-studencheskie-raboty/2016-11-12/vzaimosvyaz-innovatciya-i-natcionalnogo-dokhoda-teoriya-multipli

Источник https://studfile.net/preview/5841878/page:17/

Источник https://studbooks.net/1898044/ekonomika/vzaimosvyaz_investitsiy_dohoda