Кто отвечает за инвестиции в организации

И вот наконец-то наступает момент, когда стартапу удалось найти инвестора и согласовать все существенные условия. На практике часто возникает вопрос, как оформить перевод привлеченных денежных средств с наименьшими налоговыми последствиями.

Есть множество различных способов оформления финансирования. Рассмотрим варианты финансирования для часто встречающейся ситуации на первоначальной этапе: инвестор – физическое лицо – инвестирует в ООО.

I. ИНВЕСТОР НЕ УЧАСТНИК ООО

Заем может быть как процентным, так и беспроцентным.

Предполагается, что сумма займа будет возвращена по истечению заранее установленного периода времени (на практике подобные «партнерские займы» оформляются с длительным сроком возврата, например 2-3 года).

Полученные денежные средства не считаются доходом компании и не учитываются при налогообложении, а в случае выплаты процентов могут уменьшать налогооблагаемую базу.

В случае, если стороны займа договорились о «прощении долга», то полученная сумма будет признана внереализационным доходом и будет учтена при расчете налогооблагаемой базы.

Конвертируемый заем (Convertible note)

Отдельно хочется сказать про этот вид инвестиций, который обычно активно обсуждают стартапы на посевной стадии.

Суть заключается в том, что деньги даются в долг с правом конвертации в акции компании в будущем. Как правило, в договоре указывается способ и время конвертации, а также предусматривается дисконт на покупку акций (как компенсация за вложение на ранней стадии) и предел оценки valuation cap.

Конвертируемый заем распространен и удобен в Кремниевой Долине, но затруднителен в России в связи с полным отсутствием правового регулирования. Реализация схемы возможна либо с использованием зарубежной юрисдикции, либо путем использования сходных конструкций в отечественном праве (при этом оба варианта значительно усложняют применение данного вида инвестирования).

2. Договор инвестирования (целевое финансирование)

Стороны инвестиционного договора имеют встречные обязательства по отношению друг к другу и преследует собственные цели. К сожалению, должного правового регулирования этого вида договора нет, поэтому для избежания спорных ситуаций необходимо внимательно прописывать в договоре цели, объем и формы инвестирования, а также права, обязанности и ответственность сторон.

Касательно налогообложения – как правило, полученные денежные средства признаются доходом компании и попадают под налогообложение.

II. ИНВЕСТОР – УЧАСТНИК ООО

3. Внесение суммы финансирования в уставной капитал ООО

В плане налогообложения внесение вкладов в УК не влечет никаких налоговых последствий.

Однако надо учесть некоторые моменты:

а) уставный капитал (УК) определяет минимальный размер имущества компании, гарантирующего интересы кредиторов, поэтому внесение в УК значительных сумм связано с большим риском имущественных потерь для участников;

b) такие дополнительные вклады участников изменяют размер УК и соотношение долей участников (если Уставом не ограничен максимальный размер доли участника или возможность изменения соотношения долей);

c) обязательная процедура регистрации в ИФНС.

4. Безвозмездное целевое финансирование (дарение)

Физическое лицо вправе безвозмездно передать в собственность ООО денежные средства без каких-либо ограничений в отношении размера или периодичности такой финансовой помощи.

Такая передача денежных средств от участника-физического лица связана с наименьшими налоговыми последствиями, если его доля составляет более 50% УК. В иных случаях такие средства учитываются как доходы и подлежат налогообложению.

5. Внесение вклада в имущество

В Уставе можно предусмотреть обязанность участников вносить вклады в имущество ООО пропорционально или непропорционально их долям в УК.

Такие вклады не изменяют размеры и номинальную стоимость долей участников, и отдельной регистрации в ИФНС не требуется.

В налоговом плане денежные средства, полученные в качестве вклада в имущество, не учитываются для целей налогообложения в случае, если доля вносящего их участника более 50% в УК. И, соответственно, учитываются, если доля участника составляет 50% (или менее 50%).

Вывод: невозможно сказать, какой способ внесения денежных средств в ООО – оптимальный. Выбор юридического оформления определяется с учетом конкретной ситуации и дальнейших планов участников сделки.

Касательно налогообложения: многое зависит от выбранного вида системы налогообложения (например, может быть 6% при УСН «доходы» или 15% при УСН «доходы-расходы», или 20% при ОСН). Также от выбранной системы налогообложения зависят и расходы, которые могут признаваться для целей налогообложения и соответственно уменьшать налогооблагаемую базу.

На этой странице Вы можете загрузить различные шаблоны контрактов.

Типовые договоры между Инвестором и Разработчиком Проекта:

Договор купли-продажи между автором и инвестором

Все бизнес-проекты, по которым достигаются договоренности контролирует лично Президент консорциума Aston Alliance — кандидат экономических наук, международный патентный эксперт Муминов Санджар Файзуллаевич

Как принимать решения о запуске инвестиционных проектов

На какие вопросы Вы найдете ответы в этой статье

- Кто отвечает за разработку инвестиционного проекта?

- Какие документы нужно разработать, чтобы Генеральному Директору было легче анализировать инвестиционные проекты?

- Какие документы должны представить авторы проекта?

- По каким пяти направлениям нужно анализировать эффективность проекта?

Также Вы прочитаете

- Кто в компании «Мир» участвует в разработке проекта, связанного с открытием нового магазина

- Почему, по мнению Генерального Директора компании S&G Partners, большинство инвестиционных проектов заканчиваются провалом

Стратегия развития крупного и среднего предприятия обычно формируется из совокупности его инвестиционных проектов. Задача Генерального Директора — уметь оценивать их эффективность, не вдаваясь в детали финансового и маркетингового анализа. Вы сможете делать это быстро и объективно, если выстроите на предприятии систему разработки инвестиционных проектов и назначите ответственных за данный процесс. Тогда для анализа эффективности нового проекта Вам будет достаточно задать подчиненным, отвечающим за его разработку, несколько вопросов (см. Типы инвестиционных проектов).

Кому поручить разработку инвестиционного проекта

Как правило, за разработку инвестпроекта отвечают три человека:

- Руководитель соответствующего направления или подразделения. Он обязан сформулировать стратегические цели проекта, сформировать проектную команду. Иногда этим занимается лично Генеральный Директор.

- Менеджер проекта. Отвечает за процесс его разработки. Этого человека нужно наделить достаточными полномочиями, чтобы он мог самостоятельно решать вопросы взаимодействия подразделений и требовать от остальных сотрудников считаться с потребностями проекта.

- Экономист проекта. Его задачи — анализировать финансовый, маркетинговый, производственный аспекты проекта, изучать подготовленные документы. Назначить экономистом проекта можно как сотрудника компании (например, специалиста финансового или планово-экономического отдела), так и стороннего консультанта.

Рассказывает практик

Дмитрий Калаев

Заместитель Генерального Директора компании Naumen, Москва

Разработкой инвестиционного проекта может заниматься несколько специалистов:

- руководитель (менеджер) проекта, он и будет отвечать за исполнение данного инвестиционного проекта в случае его принятия;

- представители финансово-экономической службы; они правильно посчитают все затраты и порог рентабельности, в рамках которого проект интересен компании;

- маркетинговые специалисты, которые проведут анализ рынка и спланируют стратегию вывода на рынок нового продукта и услуги.

Руководитель должен решать, какие специалисты необходимы ему для полноценной подготовки проекта. При этом состав команды лучше утвердить на уровне Генерального Директора — это необходимо для легализации работ сотрудников по подготовке инвестиционного проекта.

Рассказывает практик

Виталий Конотоп

Руководитель департамента бюджетирования и контроллинга компании «Мир», Москва

В нашей компании в разработке любого проекта обязательно принимают участие все заинтересованные подразделения. Так, управление по развитию находит подходящий объект для магазина, после чего передает все данные по нему в соответствующие департаменты. Далее управление по маркетингу и продажам делает прогноз оборота магазина, в управлении реализации проектов оценивают затратную часть проекта. На базе собранной информации разрабатывают технико-экономическое обоснование проекта. На основе ТЭО Генеральный Директор принимает окончательное решение.

Рассказывает практик

Дмитрий Седых

Заместитель Генерального Директора ООО «Инженерный центр «Энергоаудитконтроль», Москва

У нас в подготовке большинства инвестиционных проектов принимает участие рабочая группа проекта, в состав которой входят руководитель, главный инженер проекта, отраслевой специалист, специалист по инвестициям, специалист по финансам, юрист, налоговый консультант, специалист по маркетингу. Сферы ответственности участников описаны втаблице.

Роли участников типового инвестиционного проекта

Руководитель рабочей группы

Специалист по инвестициям

Специалист по финансам

HR-, PR-, GR-, IR-менеджеры

Специалист по маркетингу

Какие документы нужно утвердить

Чтобы Генеральному Директору было легче анализировать инвестиционные проекты, нужно разработать следующие документы:

1. Методология оценки инвестиционного проекта. Этот документ должен содержать ответы на такие вопросы:

- Что в процессе подготовки проекта должно изучаться особенно внимательно?

- Какие показатели требуются руководству компании для принятия решения и как они должны быть рассчитаны? (В финансовом анализе смысл терминов и коэффициентов может пониматься по-разному, однако сотрудники одной компании должны работать в единой системе координат.)

2. Регламент подготовки и принятия инвестиционного проекта. Этот документ содержит следующую информацию:

- распределение ответственности между участниками проекта;

- последовательность визирования документов;

- сроки выполнения проекта;

- другие требования к организационной части работ.

Поручите составление документов ведомству финансового директора; последний должен взять эту работу под личный контроль. Непосредственными разработчиками пусть выступят сотрудники планово-экономического или инвестиционного отдела (в зависимости от структуры компании).

Типы инвестиционных проектов

Инвестиционные проекты можно разбить на три категории:

- Масштабные инвестиционные проекты. Уровень инвестиций составляет от 50 до 300 тыс. долл. США. Такие проекты требуют составления подробного бизнес-плана вне зависимости от того, будет ли привлекаться финансирование со стороны.

- Небольшие инвестиционные проекты. Обосновываются упрощенными документами, не выносятся на рассмотрение руководства компании как отдельные проекты (обсуждаются в составе пакетов проектов). К таким проектам можно отнести, например, запуск новых продуктов, выход на новые рынки, изменения в логистических схемах.

- Инвестиционные мероприятия. Проекты, у которых нет доходной части, хотя косвенно они влияют на доходы компании. Их экономический анализ не может выполняться в отрыве от общей деятельности компании. Например, внедрение ERP-системы, скорее всего, не принесет прямой выгоды, но обеспечит возможности для роста и реализации множества других проектов, приносящих доходы.

Рассказывает практик

Дмитрий Калаев

Заместитель Генерального Директора компании Naumen, Москва

Вам стоит формализовать процедуру отбора проектов. Для этого разработайте регламент подготовки инвестиционного проекта и шаблон бизнес-плана: инвестиционные проекты должны описываться одинаково и оцениваться по единой методике. Например, Вы можете отбирать проекты по следующим критериям:

- Соответствие стратегическим планам компании. Если суть проекта совпадает с планами стратегического развития, следует реализовывать его в первую очередь, даже если он менее рентабелен, чем другие предложенные проекты.

- Прогнозируемая рентабельность проекта с учетом рисков. В бизнесе высокая рентабельность всегда связана с высокими рисками, поэтому любой инвестиционный проект должен содержать их оценку.

- Необходимые для реализации ресурсы. Имеются в виду не только инвестиции, но и необходимые производственные мощности, административные усилия. Некоторые проекты могут отнять столько усилий Генерального Директора, что времени на основной бизнес у него не останется.

Какие документы необходимо представить участникам проекта

Основной документ, который показывают потенциальному инвестору, — это бизнес-план. В среднем на его подготовку уходит один-два месяца, хотя в сложных случаях процесс может занять и больше времени. Не стоит планировать на эту работу меньше одного месяца. При подготовке бизнес-плана всегда вскрывается много сложностей, обнаруживается нехватка информации, поэтому сократить сроки, как правило, невозможно (см. Структура бизнес-плана).

Рассказывает практик

Дмитрий Калаев

Заместитель Генерального Директора компании Naumen, Москва

Из личной практики могу сказать, что имеет смысл готовить два документа: «Резюме проекта» и «Бизнес-план».

Резюме проекта — краткий обзор проекта на двух — четырех страницах, включающий следующие разделы: компания и команда проекта, цель проекта, краткое описание предметной области, бизнес-идея, состояние рынка, обзор проектных работ, источники финансирования. Его готовят для инвесторов.

Бизнес-план — более детализованный документ, который состоит из нескольких десятков страниц и включает такие разделы, как цели и задачи бизнеса, сведения о предприятии, инвестиционный замысел, объекты инвестиций и источники финансовых ресурсов, характеристика продукции (услуг) предприятия, анализ рынка сбыта, стратегия маркетинга. Также бизнес-план содержит расчетные показатели оборота, постоянных и переменных издержек, прибыли и рентабельности производства, срока окупаемости инвестиций, точки безубыточности.

Структура бизнес-плана

-

Бизнес-план состоит, как правило, из следующих разделов:

1. Резюме проекта: краткое, на одну-две страницы, изложение основных тезисов и ключевых показателей проекта.

2. Информация о компании: должна демонстрировать способность компании реализовывать проекты, подобные описанному в бизнес-плане.

3. Проект (описание) продукта: информация о сути проекта и характеристиках продуктов или услуг, предлагаемых к осуществлению.

4. Стратегический план: конкурентные преимущества продукта, программа развития, долгосрочные цели компании в рамках данного проекта.

5. Маркетинговый план: анализ рынка, деятельности конкурентов, план продвижения продукта, прогнозы продаж.

6. Инвестиции и операционная деятельность: описание этапов реализации проекта, а также состав инвестиционных затрат, организация деятельности после запуска проекта.

7. Финансовый план: прогнозный бюджет и расчет всех необходимых показателей.

Рассказывает практик

Виталий Конотоп

Руководитель департамента бюджетирования и контроллинга компании «Мир», Москва

Анализ эффективности проекта

Допустим, проект разработан, и Вам надо принять решение о его дальнейшей судьбе. Для этого необходимо проанализировать проект по пяти направлениям (отчеты по которым Вы и должны требовать от подчиненных).

1. Технологический анализ. Исследование того, насколько предлагаемый план запуска проекта может быть реализован и насколько выполнимы условия его функционирования. Проекты чаще всего оказываются провальными не потому, что инвесторы неверно оценили рыночный спрос, а потому, что компания оказывается неспособной запустить проект так, как было запланировано. Анализ технологической стороны выполняется специалистами профильных производственных департаментов, обязательно под контролем инвестиционного отдела.

2. Правовой анализ. Строительство, добыча полезных ископаемых, фармакология — во всех этих отраслях юридические аспекты могут оказаться даже более сложными, чем основная, собственно инвестиционная часть. Естественно, внимание со стороны руководства к этим вопросам также должно быть повышенным. За этот аспект работы отвечает юрист компании.

3. Финансово-стоимостный анализ. Проводит финансово-экономическая служба. На основе бюджета проекта строится финансовая модель, позволяющая исследовать его со всех точек зрения и просчитать перспективы.

4. Анализ эффективности проекта. Включает расчет традиционных показателей эффективности проекта. Желательно использовать небольшой перечень характеристик (от двух до четырех), которые можно рассчитать для подавляющего большинства проектов компании. Чаще всего этот список выглядит следующим образом:

- дисконтированный срок окупаемости (Pay-Back Period, PBP);

- чистая текущая стоимость (Net Present Value, NPV);

- внутренняя норма рентабельности (Internal Rate of Return, IRR).

Все перечисленные показатели рассчитываются на основе прогноза движения денежных средств в рамках инвестиционного проекта. Таким образом, правильный отчет о движении денежных средств для компании крайне важен. Если сделать его по тем или иным причинам затруднительно, классические показатели можно заменить другими. Но замена производится с учетом конкретных особенностей каждого проекта, стандартного решения здесь предложить нельзя.

В принципе, этот небольшой список по мере необходимости можно дополнять самыми разными аналитическими инструментами и показателями. Однако нужды в этом обычно не возникает, так как инвестиционные проекты, как правило, отличаются чрезвычайной неопределенностью, а значит, возможности использовать финансовую математику ограниченны.

5. Анализ рисков. Оценивается, в какой степени на успехе проекта скажутся отклонения прогнозных данных, изучаются различные сценарии осуществления проекта, анализируются возможные убытки участников. Эту часть готовит риск-менеджер (за неимением такого специалиста в компании поручите анализ рисков финансово-экономической службе).

Говорит Генеральный Директор

Михаил Калинин

Председатель правления группы Cost Management Group, Москва

Маркетинговый анализ готовит служба маркетинга. По моему мнению, необходимо охватить следующие направления: анализ рынка, анализ конкурентной среды, разработка маркетингового плана продукта, качество (достоверность) маркетинговой информации.

Технический анализ обычно проводится инженерными службами компании с участием (если это необходимо) узких специалистов. Работники должны оценить собственные технические возможности для реализации проекта, указать на целесообразность привлечения дополнительных ресурсов.

Наиболее ответственный и трудоемкий анализ проводится финансовой службой. Необходимо оценить как финансовое состояние собственного предприятия (включая анализ работы в течение трех–пяти предыдущих лет, анализ рентабельности производства основных видов продукции, прогноз прибыли в будущие периоды, в том числе в момент реализации проекта), так и сам проект (определить инвестиционные потребности предприятия по проекту, источники финансирования, спрогнозировать прибыль и движение денежных потоков в процессе реализации проекта, оценить показатели эффективности).

Анализ влияния внешних (политика государства в отрасли, законодательная и разрешительная база и т. д.) и внутренних (квалификация менеджмента, опыт и др.) факторов можно поручить директору по стратегическому развитию или сделать самому.

Итоговый анализ рисков должен проводить руководитель проекта (человек, обладающий коммерческим чутьем), которому необходимо исходить из наиболее пессимистичного варианта реализации проекта.

Говорит Генеральный Директор

Элла Гимельберг

Генеральный Директор, управляющий партнер компании S&G Partners, Москва

Для оценки инвестиционной привлекательности проекта Генеральный Директор должен понять адекватность его маркетинговой составляющей (см. пример из практики: Причина провала проекта). При подготовке расчетов подавляющее большинство финансистов отталкиваются не от маркетинговых данных, которые получены в результате исследований, касающихся ожидаемых планов реализации, а от технологических возможностей будущего производства (то есть от того, сколько продукции может выпустить компания). Получив подобный отчет, Генеральный Директор обязан четко понимать сбытовую стратегию проекта.

Имейте в виду: существуют рынки, на которых 100% реализации продукции — не удача, а законное требование (например, рынки драгоценных металлов и камней, нефти и газа, прочих полезных ископаемых, а также дефицитные рынки — цемент, металл, древесина и т. д.). Если проект не подпадает под указанные категории, то Генеральному Директору в первую очередь надо добиться от подчиненных четкого понимания, куда и по каким ценам компания будет продавать продукцию, какова перспективная доля рынка, планы конкурентов. Указанную информацию в рамках подготовки проекта собирают и анализируют маркетологи.

Участники инвестиционного проекта: коротко о главном

Участники инвестиционного проекта – это физические и юридические лица, вовлеченные в реализацию инвестиционного проекта либо заинтересованные в его результатах.

Количество участников инвестиционного проекта, их состав, выполняемые обязанности зависят от масштабности целей, объемов вовлекаемых средств и ресурсов, жизненного цикла инвестиционного проекта, а также привлекаемых для его реализации граждан и организаций.

Все участники инвестиционного проекта могут иметь совершенно отличную от других вовлеченность в проект.

В зависимости от степени этой вовлеченности принято разделять всех участников инвестиционных проектов на три обособленные группы:

а) основная команда, в которую включаются специалисты и иные участники, обеспечивающие непосредственную разработку и создание инвестиционного проекта (например, менеджеры проекта),

б) расширенная команда, включающая специалистов и организации, не принимающих непосредственного участия в реализации инвестиционного проекта, однако способствующих членам основной команды в достижении целей проекта (например, лицензиары),

в) заинтересованные стороны — сторонние граждане и организации, способные воздействовать на членов основной и расширенной команды, однако напрямую не сотрудничающие с ними в процессе создания инвестиционного проекта (например, заказчики или потребители конечной продукции).

Приведенная классификация, между тем, требует более детального рассмотрения.

Другими словами, настало время четко определиться, какие конкретно участники инвестиционного проекта принимают участие в его реализации на практике.

Основные участники инвестиционного проекта

В соответствии с установившейся практикой основными участниками большинства инвестиционных проектов являются:

а) инициатор проекта – должностное или не должностное лицо, являющееся автором идеи создания инвестиционного проекта; это сотрудник, непосредственно инициирующий процесс разработки и создания инвестиционного проекта; зачастую инициатором проекта является его заказчик;

б) заказчик проекта – организация или физическое лицо, непосредственно заинтересованные в осуществлении инвестиционного проекта (фактически – будущие владельцы проекта и его результатов); именно заказчики инвестиционного проекта финансируют его как за счет собственных, так и за счет привлекаемых со стороны денежных средств;

в) инвестор – организация или физическое лицо, непосредственно инвестирующие средства в инвестиционный проект; обычно в роли инвесторов выступают заказчики проекта; вместе с тем, эту роль могут играть банковские учреждения, сторонние инвестиционные фонды и другие подобные организации;

г) руководитель проекта – ключевая фигура в процессе разработки и создания инвестиционного проекта, несущее персональную ответственность за его результаты; именно руководитель проекта осуществляет текущее руководство командой проекта, представляет проект во всех организациях и учреждениях, контролирует планомерное выполнение мероприятий, направленных на получение запланированных результатов;

д) команда проекта – коллектив специалистов, подчиняющихся руководителю инвестиционного проекта, выполняющих специфические обязанности, объединенные едиными целями создания инвестиционного проекта;

е) контрактор проекта – организация, с которой заказчик заключает договор на выполнение работ или оказание услуг в процессе создания инвестиционного проекта; другими словами, это подрядчик, отвечающий за непосредственное выполнение работ;

ж) субконтрактор проекта – организация, которой контрактор может в соответствии с отдельно заключаемым договором перепоручить выполнение отдельных видов работ или оказание отдельных видов услуг;

з) спонсор проекта – ответственное должностное лицо, призванное курировать инвестиционный проект от имени владельца (заказчика) инвестиционного проекта, контролирующее деятельность руководителя проекта;

и) органы власти – государственные учреждения, обеспечивающие экологический, санитарный, пожарный и иной надзор в процессе создания инвестиционного проекта;

й) лицензиары – организации и учреждения, обеспечивающие выдачу в установленном законом порядке лицензий (на выполнение отдельных видов работ, на право собственности или владения земельным участком и т.п.);

к) поставщики – организации, снабжающие инвестиционный проект необходимыми материалами, оборудованием, транспортными средствами; обычно в роли поставщиков выступают контракторы или субконтракторы;

л) потребители конечной продукции – физические и юридические лица, покупающие продукцию и фактически определяющие спрос на результаты инвестиционного проекта;

м) производители продукции – физические и юридические лица, обеспечивающие создание конечного продукта инвестиционного проекта; как правило, эту функцию выполняют заказчики работ либо инвесторы.

На инвестиционный проект могут оказывать воздействие и иные организации (к примеру, консалтинговые), которые, по мнению многих исследователей, также могут быть отнесены к участникам инвестиционного проекта.

В общем-то, на сегодня все.

В следующих публикациях мы более подробно остановимся на роли руководителя инвестиционного проекта в его реализации, затронем некоторые другие — не рассмотренные сегодня — вопросы, связанные с деятельностью участников инвестиционного проекта.

Как организовать инвестиционный отдел в реальном секторе

За какие функции должно отвечать инвестиционное подразделение, и какое место оно должно занимать в организационной структуре промышленной компании?

Стратегическая конкурентоспособность любой компании, равно как и ее текущие финансовые результаты, в значительной степени зависит от принимаемых инвестиционных решений.

Качество этих решений, в свою очередь, определяется эффективностью процессов обоснования инвестиционных проектов, отбора проектов с учетом имеющихся финансовых ограничений, мониторинга реализации проектов и оценки их фактической эффективности.

Методические подходы к обоснованию целесообразности инвестиционных проектов – тема в целом устоявшаяся и давно не порождающая острые дискуссии. Сложнее дело обстоит с комплексом организационных вопросов, связанных с управлением инвестиционной деятельностью.

Мне доводилось сталкиваться с самыми различными подходами к организации службы инвестиций и далеко не единообразным пониманием того, чем она должна заниматься.

Такие различия отчасти можно объяснить отраслевой спецификой или масштабом бизнеса. Однако немалую роль играют и такие факторы, как все еще недостаточная зрелость данной функции во многих компаниях и недостаток в открытом доступе материалов, посвященных рассматриваемой тематике.

Какие проблемы возникают в процессе постановки с нуля процессов управления инвестиционной деятельностью компании, и как их решать?

Процессы управления инвестиционной деятельностью

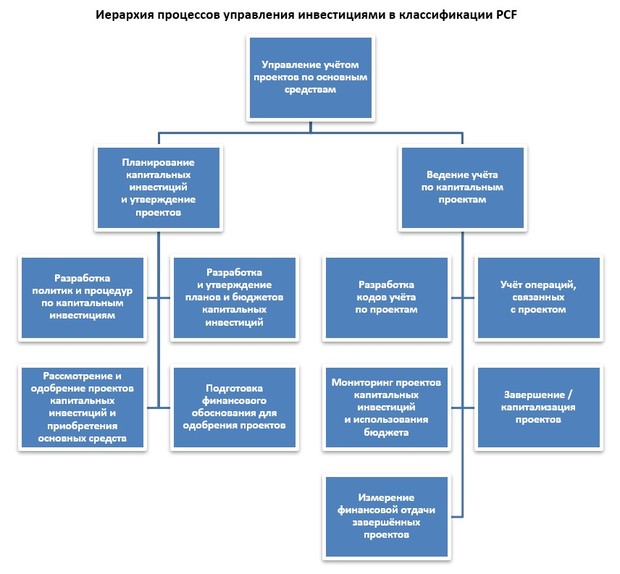

Для начала необходимо определить, что подразумевается под инвестиционной функцией. Для этого мы будем ориентироваться на общепризнанную схему классификации процессов Process Classification Framework (PCF). Процессы, связанные с управлением инвестициями, в большинстве своем отнесены составителями PCF к категории 9.4 «Управление учетом проектов по основным средствам».

На первый взгляд может смутить акцент на понятии «учет», но нужно помнить, что в англоязычном обиходе термин management accounting (управленческий учет) охватывает, в том числе, и такой блок вопросов, как финансовое планирование и анализ.

Совокупность процессов управления инвестиционной деятельностью, описанных категорией 9.4 классификации PCF, достаточно близко соответствует возникавшему на практике объему задач, который входит в сферу ответственности руководителя отдела инвестиций. Я многократно сталкивался с тем, что даже в весьма близких по отраслевому признаку, масштабу деятельности, корпоративной культуре организациях могут практиковаться совершенно разные подходы к определению и организации инвестиционной функции. Поэтому возникает вопрос: есть ли у такого положения вещей объективные причины и какой подход к организации инвестиционного подразделения можно считать оптимальным?

Инвестиционная функция в составе финансово-экономического блока

Данный подход, вероятно, является наиболее распространенным. Его логика очевидна: финансовый блок (управленческий учет, финансовый анализ и текущее планирование) занимает наиболее заметное место в перечне функций, требующих увязки с процессами управления инвестициями. Похоже, этими же соображениями руководствовались и авторы классификации PCF, поместившие процессы, связанные с инвестиционной деятельностью в верхнеуровневую категорию 9 «Управление финансовыми ресурсами».

Помещать подразделение, отвечающее за инвестиции, в состав финансового блока целесообразно, когда бизнес компании находится в фазе зрелости, ее денежные потоки стабильны и хорошо прогнозируемы, инвестиционные проекты относительно стандартны, а реализация масштабных программ, связанных с выходом на новые рынки, созданием новых продуктов, строительством новых производственных площадок, не планируется. Данный подход целесообразен и для относительно небольших компаний.

Расходы на персонал инвестиционного отдела, встроенного в финансовый блок, будут относительно скромными, как и требования к квалификации специалистов. Сотрудники такого инвестиционного отдела будут в целом взаимозаменяемы с коллегами, отвечающими за другие аспекты управленческого учета, финансового планирования и анализа.

Из описания данного подхода следует нецелесообразность его применения в компаниях, реализующих масштабные программы развития или оперирующих в нестабильной внешней среде. В таких условиях требуются специалисты более высокой квалификации, а инвестиционную функцию становится нецелесообразно сочетать с другими функциями финансового блока.

Инвестиционная функция в составе департамента капитального строительства или другого технического подразделения

Этот подход весьма распространен в компаниях, которые ведут свою историю еще с советских времен, и в которых большая часть инвестиций приходится на вложения, осваиваемые хозяйственным способом.

Главный недостаток данной модели – заложенный в саму ее суть конфликт интересов. Подразделения, реализующие проекты по созданию и ремонту основных средств, всегда заинтересованы:

- в подтверждении целесообразности выполняемых ими проектов;

- в обосновании более высокой целесообразности использования хозяйственного способа по сравнению с подрядным;

- в представлении фактических показателей реализованных инвестиционных проектов и отчетов о выполнении инвестиционных бюджетов в максимально выгодном свете.

Сложности в данном случае будут возникать и в связи с необходимостью обеспечивать эффективную увязку между работой инвестиционного подразделения и бухгалтерских служб, непосредственно отвечающих за учет операций, связанных с инвестиционными проектами.

Определенным преимуществом помещения инвестиционной функции в состав блока технических сервисов можно считать возможность более углубленного понимания инвестиционными аналитиками сути проектов за счет лучшего взаимодействия с инженерно-техническим персоналом. Впрочем, это вряд ли может в достаточной мере компенсировать рассмотренные выше недостатки данного подхода.

Совмещение функций управления инвестиционной деятельностью и стратегического / долгосрочного планирования

Сама природа многих отраслей бизнеса обусловливает необходимость выделения серьезных ресурсов под задачи долгосрочного планирования.

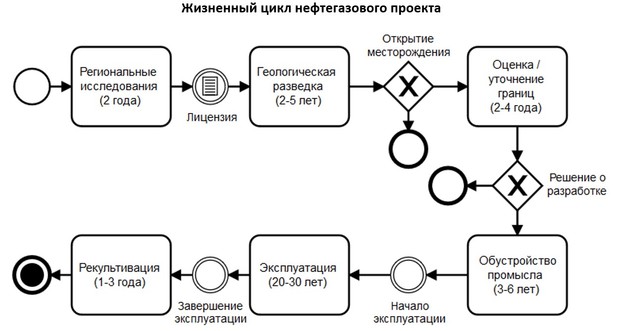

Например, в нефтегазодобывающей отрасли продолжительность жизненного цикла проекта разработки месторождения может достигать 30-50 лет. Да и по проектам более мелкого масштаба, таким, как строительство новой скважины, горизонт планирования, на котором определяется экономический эффект, может составлять 10-15 лет.

С другой стороны, задачи по формированию инвестиционных бюджетов и прогнозированию потребности в дополнительном внешнем финансировании для их реализации в условиях подобных отраслей не могут быть адекватно решены в рамках годового планирования.

Для этого необходима долгосрочная финансовая модель, отражающая денежные потоки:

- действующих активов;

- проектов на стадии реализации;

- предполагаемых будущих проектов.

Другие важные черты ресурсодобывающих отраслей – существенное влияние рыночных (высокая волатильность цен на сырье) и геологических рисков на показатели проектов и компании в целом. Это обусловливает необходимость построения более сложных, по сравнению с другими секторами, финансовых моделей и привлечения квалифицированных аналитиков.

В описанных условиях наиболее очевидным решением представляется совмещение функций управления инвестициями и стратегического планирования в рамках одного подразделения. Это позволит реализовать следующие преимущества:

- унифицировать модели и методические подходы к планированию на период продолжительностью более 1 года;

- дать специалистам, отвечающим за инвестиционное планирование, возможность лучше видеть ситуацию «с высоты птичьего полета», а специалистам по стратегическому планированию – лучше понимать происходящее «на земле», избегать отрыва от реальности.

- максимально облегчить работу по встраиванию прогнозов по проектам в корпоративную финансовую модель, анализировать влияние решений об утверждении тех или иных проектов на прогнозные финансовые результаты компании и их чувствительность к различным типам рисков, определять характеристики проектов, требуемые для выхода на целевые показатели по компании в целом.

Недостаток данного подхода, как и в случае с включением инвестиционного подразделения в состав департамента капитального строительства – необходимость дополнительных усилий по увязке процессов инвестиционного подразделения и служб, отвечающих за учет операций по проектам.

Кроме того, совмещение в одном подразделении функций, связанных с долгосрочным планированием и инвестиционным анализом, может оказаться неэффективным для компаний, работающих на рынках b2c.

Вернувшись к межотраслевой версии классификации PCF, мы увидим, что верхнеуровневая категория 1 «Разработка видения и стратегии» по большей части состоит из процессов, связанных с анализом внешней и внутренней среды организации, нужд потребителей и т. п., в то время как разработка и поддержание моделей бизнеса (категория 1.4) занимает сравнительно скромное место.

Такая расстановка приоритетов справедлива именно для компаний из вселенной b2c, где подразделение, отвечающее за стратегическое планирование более целесообразно сочетать в той или иной форме с маркетинговой функцией. В подобных компаниях решение задач по управлению инвестициями целесообразнее организовать в рамках финансово-экономического блока.

В этом контексте удивляет то, что в версии классификации PCF для нефтедобывающей отрасли категория 1 «Разработка видения и стратегии» не содержит принципиальных отличий от соответствующей категории из межотраслевой версии. На мой взгляд, для ресурсных отраслей акцент должен быть очевидным образом смещен в сторону процессов, связанных с моделированием бизнеса.

Если попытаться сформулировать общее правило, то можно сказать, что совмещение задач по стратегическому планированию и управлению инвестиционной деятельностью в рамках одного подразделения целесообразно для отраслей, где:

- Прогнозирование количественных показателей деятельности компании является более важной задачей, чем прогнозирование будущей динамики потребительских предпочтений.

- Эффективное моделирование рисков представляет собой более сложную задачу, чем увязка процессов инвестиционного планирования и учета.

Структура инвестиционного подразделения

Помимо объема задач, относимых к сфере ответственности инвестиционного подразделения, следует рассмотреть еще один важный вопрос: как структура этого подразделения накладывается на общую структуру организации. Здесь возможны несколько вариантов:

- Полная централизация процессов управления инвестициями в профильном подразделении центрального офиса;

- Передача части процессов из центрального офиса на исполнение инвестиционным отделам или специалистам по инвестициям, находящимся на уровне региональных или продуктовых бизнес-единиц и имеющим двойное подчинение – начальнику инвестиционного управления в центральном офисе и главе бизнес-единицы.

- «Внутренний аутсорсинг» части процессов на уровне бизнес-единиц путем передачи соответствующих задач специалистам прочих подразделений, как правило – отделам финансового планирования и анализа.

- «Децентрализация» – передача большей части процессов инвестиционным отделам на уровне бизнес-единиц, с сохранением за профильным подразделением центрального офиса задач по контролю, сводному планированию и методологической поддержке.

На мой взгляд, жизнеспособными можно считать только «крайние» варианты – 1 и 4. Целесообразность применения одного из них зависит от общего стиля управления организацией.

Если корпоративный центр жестко контролирует деятельность бизнес-направлений и предприятий на местах, то организация работы инвестиционного подразделения, как и большинства других функций, будет строиться по варианту 1.

Вариант 4, напротив, приживется в организациях, где корпоративный центр играет роль, больше похожую на фонд частных инвестиций, и, соответственно, задачи его подразделений в большей степени связаны с контролем, методологическим обеспечением и верхнеуровневым планированием.

Формирование конфигураций, соответствующих вариантам 2 и 3, как правило, обусловлено наличием факторов, действие которых имеет преходящий характер – несовершенства процессов, ресурсных ограничений, трений между различными бизнес-направлениями или территориальными бизнес-единицами. Рано или поздно, по мере того? как прекратят действовать указанные факторы, организация процессов управления инвестициями эволюционирует в сторону одного из крайних вариантов.

В завершение коротко коснемся вопроса о распределении полномочий внутри подразделения, отвечающего за долгосрочное планирование и инвестиции. Казалось бы, ответ очевиден: по общему правилу, менеджеру стоило бы вводить специализацию сотрудников на тех или иных процессах и углублять ее по мере увеличения количества сотрудников.

Однако инвестиционное подразделение можно рассматривать как исключение из этого правила. Широту кругозора можно считать одной из важных компетенций инвестиционного аналитика, да и по своим психологическим характеристикам успешные в этой профессии специалисты не очень хорошо приспособлены к однообразной работе.

Поэтому начальнику инвестиционного подразделения важно не переусердствовать с углублением специализации и давать возможность своим сотрудникам вести достаточно широкий круг вопросов. Понятно, что в очень крупных компаниях внутри инвестиционного подразделения неизбежно будет формироваться какое-то деление полномочий, но вводить его нужно только если необходимость этого становится очевидной.

Карьера в финансах: инвестиционный аналитик / менеджер инвестпроектов

Управлением называют координацию нескольких частей единого целого для достижения обозначенной цели. Крупное производство состоит из большого количества смежных подразделений с разной степенью ответственности и способами взаимодействия друг с другом.

Управление инвестиционной деятельностью это процедура, которая позволяет максимально эффективно организовать процессы принятия решений, поиска источников финансирования и реализации инвестиционных проектов на предприятии. Именно организация взаимодействия между всеми подразделениями компании один из главных ключей к успешным инвестициям. Речь идет о финансовом, техническом и управленческом звене.

- непрерывный характер

- возможность корректировки принятых решений уже после запуска проекта/начала инвестиций

- неограниченность в использовании инвестиционных инструментов, если они способны решить поставленную задачу.

Основные функции

Инвестиционный менеджмент имеет три основные функции:

- планирующую;

- организационную;

- координирующую.

Каждая из них имеет говорящее название. Тем не менее давайте рассмотрим их подробнее.

Планирующая функция менеджмента относится к начальной стадии процесса инвестирования. Она характеризует собой грамотную разработку единственно верной стратегии инвестирования денежных средств. Здесь же происходит формирование инвестиционной политики. Без ее реализации невозможно правильно выстроить деятельность предприятия, муниципалитета или страны; сделать ее достаточно надежной и устойчивой в долгосрочной перспективе.

Организационная функция менеджмента относится к стадии непосредственного выстраивания инвестиционного проекта. Здесь инвесторам следует определиться по многим важнейшим вопросам, без которых будет невозможна дальнейшая реализация разработанной стратегии и политики субъекта инвестирования. В частности, речь идет о выявлении потребностей в привлечении денежных средств из внешних источников, поиске стратегического партнера и инвестора, выборе инструментов инвестирования, формировании инвестиционного портфеля и прочих мероприятиях.

При этом инвестиционная активность хозяйствующего субъекта должна быть на уровне, который наилучшим образом соответствует выбранной стратегии развития компании.

Координирующая функция менеджмента относится к стадии непосредственной реализации разработанного и согласованного проекта. Инвестиционные менеджеры должны постоянно контролировать и координировать все действия и мероприятия, направленные на достижение поставленных целей. При выявленных нарушениях и недостатках следует принять конкретные решения по внесению в проект изменений, которые позволят нейтрализовать и компенсировать допущенные недочеты.

Система управления

Можно сформулировать и немного иначе, способы и методы принятия правильных инвестиционных решений называют системой управления инвестиционной деятельности. А правильные решения, как известно, ведут к повышению доходов и капитализации компании.

Логично будет предположить, что система управления подчинена определённым законам и состоит из участников, активов, способов их взаимодействия и общих для всех инвестиционных целей.

- методология управления (совокупность внешних и внутренних факторов, влияющих на реализацию вложений. К внешним факторам можно отнести: правовое поле, законы, система налогообложения и т.д. К внутренним, любые действия и шаги, предпринимаемые самим инвестором)

- цели и задачи (совокупность общих и специальных задач. К общим задачам относятся процессы обязательные к выполнению вне зависимости от специфики инвестиционной деятельности (сбор, анализ, оценка, обоснование, сравнение инвестиционных проектов). К специальным задачам относятся цели, которые достижимы лишь в определенном виде инвестиций (прямые, финансовые вложения и т.д.)

- субъекты (собственники инвестиционного капитала)

- объекты/активы (то, что подвергается управлению. Это могут быть и сами объекты инвестирования, и источники инвестиций, и инструменты инвестирования и т.п.).

Задачи и цели

Дадим классификацию основным и наиболее приоритетным задачам и целям управления инвестиционной деятельности компании:

- подготовка к инвестициям

- изыскание наиболее подходящих источников инвестирования

- создание механизма управления будущими инвестиционными проектами

- создание на предприятии систем мотивирующих персонал активно участвовать в инвестиционной деятельности организации на всех её этапах

- создание механизма, отвечающего за соблюдением плановых показателей по ходу реализации проекта и устранением возникающих отклонений

- ведение отчетности

- обеспечение возвратности вложенных средств, а также достижение прогнозируемых финансовых показателей

- обеспечение устойчивого финансового положения организации

- постоянное повышение эффективности инвестиционной деятельности компании

- минимизация инвестиционных рисков от деятельности (передача части рисков партнерам, диверсификация инвестиционного портфеля, использование страховых продуктов)

- постоянный поиск новых методов и способов совершенствования инвестиционной деятельности

- обеспечение стабильного уровня ликвидности, достаточного для компании

- обеспечение инвестиционными ресурсами в полном объеме и на постоянной основе.

Конечно, каждое предприятие должно обладать готовой инвестиционной стратегией и инвестиционной политикой. Необходимость в инвестиционной деятельности возникает при появлении у предприятия потребностей, обеспечение которых способно удовлетворить лишь процесс инвестиционной деятельности.

Всегда, перед началом любых вложений анализируется рынок, определяется конкурентоспособность компании на этом рынке, ставятся цели и задачи, рассматриваются проекты, способные их достигнуть, разрабатываются способы финансирования и оценивается экономическая обоснованность будущих вложений. Другими словами разрабатывается целая стратегия, а самое главное составляется инвестиционный бюджет. Он включает в себя все будущие затраты и поступления от запланированных вложений.

Преимущества создания инвестиционного бюджета:

- хороший инструмент контроля над эффективностью видения инвестиционной деятельности

- позволяет показать в количественном выражение степень эффективности вложений на общее экономическое состоянии организации.

И так, наиболее важными характеристиками управления инвестиционной деятельности являются:

- достижение стратегических целей компании путем инвестирования

- разработка инвестиционной политики и инвестиционной стратегии на предприятии

- анализ эффективности инвестиционной деятельности в предыдущих отчетных периодах

- оценка и сравнение степени привлекательности и эффективности инвестиционных активов/проектов и выбор в пользу наиболее перспективного

- изучение сложившегося инвестиционного рынка

- выбор в пользу успешных проектов.

Цели и задачи инвестиционного менеджера

Инвестиционный менеджер — специалист, управляющий инвестициями. Он должен анализировать рынки, с которыми работает, так как даже небольшие изменения в законодательстве, в экспортно-импортной политике и других направлениях могут кардинально изменить ситуацию в отрасли. Основными целями работы инвестиционного менеджера являются обеспечение максимальной прибыли и минимизация рисков. Деньги вкладываются в ценные бумаги и акции, драгоценные металлы и камни, недвижимость, инновационные разработки и многое другое.

Функции инвестиционного менеджера:

- Участие в разработке инвестиционной стратегии.

- Оценка экономической эффективности и прибыльности инвестиционных проектов. Прогноз доходности по каждому объекту, сравнение и выбор наиболее привлекательных вариантов.

- Анализ рисков объектов инвестиций.

- Финансовый анализ хозяйствующего субъекта в целях инвестирования.

- Определение оптимального количества и качества инвестиционных объектов.

- Подбор инвестиционного портфеля, регулярная оптимизация с учетом рыночных изменений.

Для эффективного управления инвестициями, менеджер должен владеть теорией инвестиционного менеджмента, знать основы микро- и макроэкономики, экономического анализа, бухучета, математического моделирования, налогообложения. Нужно изучить законодательные акты в отрасли, выбранной для инвестирования. В работе специалист по инвестициям использует готовые методики расчета рисков и оценки рентабельности проектов.

Что такое инвестиционный комитет

Комитет инвестиций представляет собой специальный орган, функциональное направление которого заключается в качественной разработке, управлении, изучении деклараций, анализе и реализации главных финансовых процессов действующего экономического субъекта РФ.

Подобные комитеты, как правило, имеют довольно узкую специализацию – действия направлены на поиск, а также качественную оценку всех возможных объектов для выгодных вложений. Также данной структурой организован полный процесс осуществления инвестиций и дополнительный надзор за исполнением данного процесса.

Государственный комитет может быть одноуровневым и многоуровневым – это зависит от детальной численности входящих в состав субъектов. Также количество уровней может зависеть непосредственно от пожеланий инвесторов, которые входят в основной состав инвестиционного кабинета. Структура инвестиционного комитета формируется на основе действующего направления деятельности компании и общего количества входящих представителей.

Что такое инвестиционный менеджмент?

Инвестиционный менеджмент

– это самостоятельный раздел науки об экономике и финансовой практике, который касается всех аспектов управления связанных с инвестиционной деятельностью в рамках реализации инвестиционных планов и проектов. Таким образом, инвестиционный менеджмент – это вид деятельности, направленной на исследование, анализ, регулирование рынка, его организацию и планирование. На практике все вышеуказанные аспекты объединяет бизнес-план – как основной продукт инвестиционного процесса. И еще одно определение: Инвестиционный менеджмент – это совокупность методов управления инвестиционными ресурсами в целях получения дохода в будущем при минимизации затрат и издержек. Суть инвестиционного менеджмента состоит в том, что инвестор выбирает инвестиционные объекты, которые приносят больше дохода, чем другие проекты и меньше риска. В этом деле интуиции недостаточно. Чтобы добиться успешных результатов в области инвестиционного менеджмента требуются знания многих дисциплин, например:

- методики расчета рисков и доходности вложения денежных средств,

- знание стандартных приемов управления,

- оптимизации инвестирования,

- оценки эффективности инвестиционных проектов.

Освоение подобных методик желательно для каждого, кто намерен заниматься инвестированием.

Состав комитета инвестиций

Прежде всего, в состав комитета входит заранее уполномоченный председатель комиссии, который назначается только из числа лиц, ведущих деятельность в системе финансирования в течение длительного времени. При этом стандартный срок полномочий данного лица составляет не менее 1 года. Также в состав комитета входят непосредственно полномочные представители главных членов комитета, которые могут замещать представителей на основных заседаниях, выполнять голосование и другие функции, связанные с инвестиционной деятельностью.

В состав кабинета могут входить члены комиссии, занимающиеся юридическим направлением деятельности. Они решают правовые аспекты деятельности инвестиционного комитета и следят за качеством исполнения обязанностей в соответствии с договорными условиями, а также сроками принятия основных решений.

Дополнительно в состав входят члены, которые занимаются финансово-административной работой, включающая составление основной документации и непосредственное привлечение инвесторов. Члены комиссии занимаются поиском возможных инвесторов и анализируют все положения, выдвигаемые на рассмотрение и последующее утверждение председателем.

Особенности инвестиционного менеджмента

Инвестиционный менеджмент — управление всеми направлениями инвестиционной деятельности. Осуществляется на государственном, территориальном, региональном уровне или в рамках проектов отдельного предприятия. В государственных масштабах включает в себя мероприятия по реагированию, контролю и стимулированию инвестиционного климата путем принятия соответствующих законов. Управление инвестиционным проектом или портфелем проектов отдельного хозяйствующего субъекта включает: анализ рынка, формирование предложений по объектам инвестиций, оценку качества, мониторинг, реинвестирование.

Функции инвестиционного менеджмента:

- Планирование. Разработка инвестиционной стратегии и политики компании.

- Организация. В рамках утвержденной стратегии и политики ведется поиск объектов инвестирования, определяется размер необходимых финансовых средств, соотношение собственного и привлеченного капитала, ведутся переговоры с инвесторами.

- Координация. Мониторинг объектов, в которые вложен капитал, корректировка действий в соответствии с изменениями на рынке.

Функции и задачи

Каждый кабинет по инвестициям имеет собственные полномочия и функции:

- детальный анализ и определение выгодных решений для финансовых вложений;

- анализ и детальное проектирование действующего стратегического плана по качественному распределению всех предлагаемых вложений на выбранном территориальном округе РФ;

- обсуждение и дальнейшая разработка особых государственных положений, которые могут привлечь инвесторов любого уровня;

- создание и качественное оформление основных требований к разрабатываемым проектам, полностью находящимся на финансировании государственной казны;

- разработка и создание главных планов по возведению инновационных инвестиционных объектов, а также инфраструктуры;

- детальное рассмотрение по эффективному благоустройству выбранного края;

- качественный контроль своевременной реализации проектов при помощи специально организованной комиссии (особое внимание уделяется наиболее значимым объектам выбранного края);

- детальный сбор всей финансовой информации по проводимым проектам в конкретной области;

- работы по повышению конкурентоспособности выбранного края;

- составление ежегодных докладов о деятельности совета, а также о результатах развития конкурентной среды отдельного субъекта.

Среди основных задач кабинета можно выделить следующие направления:

- поиск главных источников финансирования;

- качественная разработка общей стратегии развития инвестиционной политики отдельной компании;

- своевременный контроль реализации общей инвестиционной деятельности.

Благодаря эффективной деятельности уполномоченных специалистов значительно повышается стандартный процент реализации основных планов, связанных с финансовыми вложениями.

Отличия между советом и комитетом

Комитет не занимается непосредственным распределением всех предлагаемых инвестиций – в этом заключается главное отличие от существующего совета. Основной частью деятельности комитета является непосредственное утверждение проектов при взаимодействии законодательной и исполнительной власти.

Комитет обеспечивает и контролирует выполнение основных федеральных программ в определенном крае, а также координирует деятельность всех уполномоченных предприятий. Дополнительно в функциональные обязанности может входить создание новых объектов инвестирования. Также комитет может заниматься презентацией определенного края или области за рубежом, значительно повышая интерес иностранных вкладчиков.

Комитет организует различные выставки и конференции, презентует значимые проекты. Именно он играет своеобразную роль посредника между инвесторами и исполнительной компанией. Таким образом, он представляет собой своеобразный управленческий орган.

Инвестиционный совет, наоборот, является исполнительным органом и занимается реализацией всех утвержденных проектов после получения инвестиций. Комитет предварительно узаконивает все инвестиции, а совет полностью распределяет их в соответствии с нуждами выбранного территориального края.

Что это такое и зачем нужен менеджмент

Менеджмент — это инструмент управления активами и участниками инвестиционного процесса. Если проще, менеджмент — это разработка методов, способов организации, поиск финансовых источников. А также выбор перспективных проектов, приносящих максимум прибыли с минимумом расходов, рисков.

Основные функции

Грамотный подход к организации в любом деле даст свои дивиденды.

Есть следующие функции менеджмента:

- разработка плана для исполнения стратегии, прогнозирование вложений;

- организация процесса в соответствии с запланированными методами инвестирования;

- решение возникающих проблем;

- регулирование показателей в пределах планового значения;

- координация всех отделов и подразделений компании;

- мотивирование работников.

Выполнение всех планов требует контроля, необходимо проверять обоснованность применения инвестиционных ресурсов. Принятая стратегия может изменяться с учетом собранной информации. Коррективы вносятся также в структуру или способы инвестирования.

Цели и задачи

Инвестиционный менеджмент помогает эффективно управлять процессом, выбирая проекты с высокой доходностью при небольших рисках. Например, вложения в ПАМ-счета приносят до 90% прибыли в год, но необходимо формировать портфель с пятью счетами минимум.

Как регламентировать работу инвестиционного комитета

Для качественной регламентации всех инвестиционных отделов разработан специальный документ – «Положение об инвестиционном отделе». В нем отражена главная структура выбранного подразделения, детальный порядок общего взаимодействия сотрудников во внутренней организации, а также порядок их деятельности со смежными службами.

Предварительно формируется отдельная должностная инструкция для сотрудников и руководства, где поэтапно расписаны все основные функциональные обязанности, также ответственность, которую несут сотрудники всего отдела.

Отдельно разрабатывается общий регламент управления всеми инвестициями предприятия, в котором отражаются основные аспекты по работе с главными финансовыми проектами. Также заранее составляются все форматы и шаблоны документов (специальных отчетов и анкет), а также подробные инструкции по работе с данной документацией.

Должностная инструкция специалиста по инвестициям

Специалист по инвестициям — работник, в обязанности которого входят финансовый анализ, инвестиционный менеджмент, управление инвестиционным портфелем, инвестиционный консалтинг.

Специалистов по инвестициям условно можно разделить на две группы:

— специалисты, осуществляющие свою деятельность в консалтинговых организациях, инвестиционных фондах и иных организациях (в том числе специализирующихся на сделках с ценными бумагами);

— специалисты, которые зачислены в штат производственного, торгового или иного предприятия и занимаются непосредственно инвестиционной деятельностью.

Специалисты второй группы вводятся в штат финансового подразделения или бюро (сектор) по инвестициям того же подразделения. Основная их задача — разработка инвестиционных проектов, обоснование их перед руководством, участие в отдельных инвестиционных действиях (операциях), пр. Именно на таких специалистов ориентирована приводимая инструкция.

ИНСТРУКЦИЯ СПЕЦИАЛИСТА ПО ИНВЕСТИЦИЯМ

1. На должность специалиста по инвестициям назначается лицо, имеющее высшее профессиональное (экономическое) образование и стаж работы по специальности в области организации финансовой деятельности не менее

2. Специалист по инвестициям должен знать:

2.1. Законодательство и нормативные правовые акты, регламентирующие осуществление инвестиционной, финансовой, предпринимательской деятельности.

2.2. Методические рекомендации по оценке эффективности инвестиционных проектов.

2.3. Основные принципы управления портфелем ценных бумаг.

2.4. Методы оценки инвестиций.

2.5. Стандарты финансового учета и отчетности.

2.6. Бухгалтерский учет.

2.7. Договорное право.

2.8. Требования к составлению деловой документации.

2.9. Средства вычислительной техники, телекоммуникаций и связи.

2.10. Иностранный язык.

3. Назначение на должность специалиста по инвестициям и освобождение от должности производится приказом руководителя предприятия по представлению

(финансового менеджера; начальника финансового отдела; иного лица)

4. Специалист по инвестициям подчиняется непосредственно

финансовому менеджеру; начальнику финансового отдела; иному лицу)

5. На время отсутствия специалиста по инвестициям (отпуск, болезнь, пр.) его обязанности выполняет лицо, назначенное в установленном порядке. Данное лицо приобретает соответствующие права и несет ответственность за ненадлежащее исполнение возложенных на него обязанностей.

II. Должностные обязанности

Специалист по инвестициям:

1. Проводит прединвестиционные исследования.

2. Определяет и исследует собственные источники инвестиций.

3. Определяет и исследует внешние источники инвестиций.

4. Разрабатывает концепцию инвестиционной политики предприятия на основе финансовых, производственных и коммерческих показателей состояния предприятия, инвестиционной благоприятности на рынке капиталов, пр.

5. Определяет потребность в ресурсах для проведения инвестиционной политики на основании стратегии развития предприятия.

6. Осуществляет сбор данных, необходимых для учета при обосновании инвестиционной политики предприятия.

7. Разрабатывает инвестиционные проекты.

8. Осуществляет оценку:

— эффективности инвестиционного проектов;

— эффективности участия в проектах;

— общественной (социально-экономической) эффективности проектов;

— коммерческой эффективности проектов;

— возможных коммерческих рисков, связанных с реализацией инвестиционных проектов.

9. Определяет способы защиты инвестиционных проектов от коммерческих и некоммерческих рисков.

10. Разрабатывает планы реализации инвестиционных проектов.

11. Представляет планы инвестиционных проектов руководителю финансового подразделения для согласования и направления в планово-экономическое подразделение для разработки технико-экономического обоснования инвестиционного проекта.

12. Готовит руководству инвестиционные рекомендации.

13. Представляет предприятие при совершении определенных инвестиционных действий.

14. Осуществляет анализ эффективности реализованных инвестиционных проектов.

III. Права

Специалист по инвестициям имеет право:

1. Представлять интересы предприятия во взаимоотношениях с кредитными учреждениями, страховыми и инвестиционными компаниями, налоговыми органами, другими органами и организациями по инвестиционным вопросам.

2. Запрашивать от структурных подразделений предприятия информацию и документы, необходимые для выполнения его должностных обязанностей.

Управление инвестиционной деятельностью

Управлением называют координацию нескольких частей единого целого для достижения обозначенной цели. Крупное производство состоит из большого количества смежных подразделений с разной степенью ответственности и способами взаимодействия друг с другом.

Управление инвестиционной деятельностью это процедура, которая позволяет максимально эффективно организовать процессы принятия решений, поиска источников финансирования и реализации инвестиционных проектов на предприятии. Именно организация взаимодействия между всеми подразделениями компании один из главных ключей к успешным инвестициям. Речь идет о финансовом, техническом и управленческом звене.

- непрерывный характер

- возможность корректировки принятых решений уже после запуска проекта/начала инвестиций

- неограниченность в использовании инвестиционных инструментов, если они способны решить поставленную задачу.

Задачи инвестиционного менеджмента

- Анализ, выбор и оценка инвестиционных объектов с учетом риска и доходности.

- Обеспечение роста экономического и производственного развития предприятия за счет эффективной инвестиционной деятельности.

- Максимизация доходности объекта за счет прибыли от инвестиционной деятельности.

- Минимизация инвестиционных рисков.

- Обеспечить финансовую устойчивость и платежеспособность фирмы в процессе осуществления инвестиционной деятельности;

- Своевременно реализовать инвестиционные проекты и программы.

Система управления

Можно сформулировать и немного иначе, способы и методы принятия правильных инвестиционных решений называют системой управления инвестиционной деятельности. А правильные решения, как известно, ведут к повышению доходов и капитализации компании.

Логично будет предположить, что система управления подчинена определённым законам и состоит из участников, активов, способов их взаимодействия и общих для всех инвестиционных целей.

Источник https://invest-4you.ru/investitsii/kto-otvechaet-za-investitsii-v-organizatsii/

Источник https://www.e-xecutive.ru/finance/investment/1994206-kak-organizovat-investitsionnyi-otdel-v-realnom-sektore

Источник https://modulrb.ru/obuchenie/investicionnoe-upravlenie.html