ОБ ИСТОРИИ СТАНОВЛЕНИЯ И РАЗВИТИЯ ФОНДОВОГО РЫНКА В РОССИИ И МИРЕ Текст научной статьи по специальности «Экономика и бизнес»

Приводится анализ исторических событий, связанных с историей возникновения и развития рынка ценных бумаг в России и мире, раскрывается его суть как частно-публичного феномена.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Рыженков Н.Н.

ON THE HISTORY OF THE FORMATION AND DEVELOPMENT OF THE STOCK MARKET IN RUSSIA AND THE WORLD

The article provides an analysis of historical events related to the history of the emergence and development of the securities market in Russia and the world, reveals its essence as a private-public phenomenon.

Текст научной работы на тему «ОБ ИСТОРИИ СТАНОВЛЕНИЯ И РАЗВИТИЯ ФОНДОВОГО РЫНКА В РОССИИ И МИРЕ»

ОБ ИСТОРИИ СТАНОВЛЕНИЯ И РАЗВИТИЯ ФОНДОВОГО РЫНКА В РОССИИ И МИРЕ

Воронежский государственный университет

Поступила в редакцию 19 февраля 2020 г.

Аннотация: приводится анализ исторических событий, связанных с историей возникновения и развития рынка ценных бумаг в России и мире, раскрывается его суть как частно-публичного феномена. Ключевые слова: фондовый рынок, ценные бумаги, история, финансы.

Abstract: the article provides an analysis of historical events related to the history of the emergence and development of the securities market in Russia and the world, reveals its essence as a private-public phenomenon. Key words: stock market, securities, history, finance.

Финансовая деятельность любого государства представляет собой непрерывный процесс, в том числе по созданию оптимальных условий, побуждающих к образованию, распределению и использованию частных финансов в нужном для государства направлении с целью обеспечения бесперебойного функционирования государства и муниципальных образований на том или ином этапе исторического развития.

Для любого государства с рыночной экономикой характерно наличие финансового рынка как инфраструктурного элемента государственной политики, что при качественном менеджменте позволяет наращивать уровень жизни граждан, увеличивая инвестиционную привлекательность страны, в том числе для зарубежных инвесторов. Рынок ценных бумаг, в свою очередь, является важнейшим элементом финансового рынка и одним из ключевых источников частных финансов в рыночной экономике.

В масштабах мировой истории фондовый рынок — явление достаточно-

молодое: его история насчитывает всего несколько веков. Даже наиболее 233 развитые из древних государств, уже имевшие письменность, прообразы денег и зачатки обязательственного права, еще не имели достаточно развитой экономики для формирования конструкции, хотя бы отдаленно напоминающей ценную бумагу.

Рассматривая вопрос о причинах зарождения рынка ценных бумаг, необходимо выделить два аспекта: частный и публичный. С одной стороны, развитие товарно-денежных отношений обусловило практическую необходимость зафиксировать движение товарно-денежных потоков, что позволяет согласиться с мнением некоторых исследователей о том, что

© Рыженков Н. Н., 2020

ценные бумаги стали результатом эволюции долговых расписок1. С другой стороны, достигнув определенного этапа экономического развития государства, для привлечения дополнительных денежных средств, необходимых для покрытия внутреннего бюджетного дефицита, стали выпускать и размещать ценные бумаги как внутри страны, так и за рубежом. Таким образом, можно говорить о публичном элементе рынка ценных бумаг.

Временем возникновения относительно оформленного рынка ценных бумаг, с определенной долей условности, можно назвать XV-XVI вв. Первая биржа, на которой осуществлялись операции по размещению государственных ценных бумаг, возникла в 1556 г. в Антверпене, а незадолго до того, в 1531 г., итальянские купцы создали некое подобие биржи в Брюгге. Так, родиной фондового рынка по праву можно назвать Бельгию, что представляется закономерным, поскольку Бельгия играла значительную роль в международной торговле. Там же, в результате формирования техники биржевых операций, впервые появляются новые термины, такие как биржевой бюллетень, официальный биржевой курс и т. п. Позднее, в 1592 г., здесь же впервые был обнародован список стоимости продаваемых ценных бумаг. Именно этот год по праву считается годом появления особых организаций, осуществляющих операции по купле-продаже ценных бумаг — фондовых бирж2.

В XVII в. центр биржевой торговли переместился в Нидерланды. В первый же биржевой бюллетень Амстердамской биржи вошли 25 нидерландских займов и четыре вида английских государственных облигаций. Очень скоро на этой же бирже появились и первые негосударственные ценные бумаги — акции. Их появление можно считать следствием ухода большинства государств от феодального строя и развития капиталисти-ю ческих отношений, а также зарождения прообраза корпоративных организаций, для которых стало необходимо документально закрепить права их участников.

° Родоначальницей торговли акциями на биржах стала Ост-Индская сч торговая компания, объявив о подписке на участие в прибылях компании. Очень скоро Ост-Индская компания получила все права Нидерландской республики в Индии, но главное — право торговли, что вызвало 234 колоссальный спрос на бумаги компании, а Амстердамская биржа стала главным, если не единственным их продавцом. Позднее сделки с ценными бумагами стали совершаться не только за наличный расчет, но и с отсрочкой платежа (так называемые «срочные сделки»), что привело к формированию спекулятивного биржевого рынка.

Здесь же, в Нидерландах, только несколько позднее — в 1636 г., впервые появляется такой специфический финансовый инструмент, как фью-

1 См., например: Шевченко Г. Н. Правовое регулирование ценных бумаг : учеб. пособие. М., 2005 ; Белов В. А. Государственное регулирование ценных бумаг. М., 2005.

2 См.: Стародубцева Е. В. Рынок ценных бумаг : учебник. 2-е изд. М., 2013.

черс — специфический договор, заключая который, стороны договариваются только об уровне цены и сроке поставки базового актива. В качестве базового актива в данном случае выступали луковицы тюльпанов редких пестролепестных сортов, цены за которые доходили до нескольких тысяч . гульденов за луковицу. Появление сделок такого рода было обусловлено х тем, что луковицы нужных сортов могли отсутствовать в продаже, а рост цен был непредсказуем, и покупатели таким образом хеджировали3 риск ^ чрезвычайного роста цены, а продавец, в свою очередь, имел гарантиро- § ванного покупателя. После заключения сделки, если цена катастрофи- о чески вырастала, первоначальный покупатель мог уступить свое право требования к продавцу другому покупателю, который получал выгоду в б размере разницы между действующей покупной ценой и ценой, уплачен- х ной первоначальному покупателю. Первоначальный покупатель, в свою очередь, получал доход, продавая то, чем фактически не обладал. Позднее именно на этом принципе будут основаны все форвардные сделки4, а фьючерсы станут лишь одним из их частных случаев.

Справедливости ради, необходимо отметить, что менее чем через год, цены на тюльпаны упали более чем в 20 раз, что поставило стороны необеспеченных фьючерсных контрактов на грань банкротства. Такой эффект некоторые экономисты назвали первым в современной истории «спекулятивным пузырем»5 и использовали эту историю в качестве на-гляднейшего примера опасности и нестабильности свободного рынка. о

Бельгия и Нидерланды были первыми, но далеко не единственными и государствами, в которых возникли рынки ценных бумаг. В конце XVII — Я начале XVIII в. всевозможные английские акционерные предприятия ф начинают эмитировать6 свои акции и продавать их на биржах. Вместе с § тем возникает и внебиржевой так называемый «уличный рынок», сделки о

3 Хеджирование (от англ. hedge — ограда, изгородь) — термин, обозначающий °

открытие сделок на одном рынке для компенсации воздействия ценовых рисков равной, но противоположной позиции на другом рынке. Обычно хеджирование осуществляется с целью страхования рисков изменения цен путем заключения сделок на срочных рынках.

4 Форвардный контракт (от англ. forward contract — будущий контракт) — до—

говор (производный финансовый инструмент), по которому одна сторона (прода- 235 вец) обязуется в определенный договором срок передать базовый актив (частный _ случай — товар) другой стороне (покупателю) или исполнить альтернативное денежное обязательство. В свою очередь, покупатель обязуется принять и оплатить

этот базовый актив. По условиям такого контракта у сторон возникают встречные денежные обязательства в размере, зависящем от значения показателя базового актива на момент исполнения обязательств, в порядке и в течение срока или в срок, установленный договором. При этом цена товара, валютный курс и другие условия фиксируются в момент заключения сделки.

5 См.: Шиллер Р. Иррациональный оптимизм. Как безрассудное поведение управляет рынками. М., 2013.

6 Эмиссия (от фр. émission — выпуск) — выпуск в обращение денежной массы, ценных бумаг, прочих платежных средств, например банковских карт.

на котором работающие индивидуально брокеры заключали где угодно. Такие темпы распространения торговли акциями повлекли для брокеров необходимость арендовать часть Королевской биржи и организовать там Лондонскую фондовую биржу, очень быстро пришедшую к своему расцвету.

Не отстала от других европейских стран в формировании фондового рынка и Франция. Существенными отличиями стало, во-первых, то, что Парижская вексельно-фондовая биржа была создана не как логически предсказуемый апофеоз биржевой торговли, а по распоряжению правительства. Во-вторых, право проведения сделок на этой бирже принадлежало только официальным маклерам, а не любому брокеру. В-третьих, для французской биржи было характерно отсутствие механизма гласного объявления цен и процедуры биржевой торговли. Позднее, в 1777 г., на этой бирже была организована специальная площадка для торговли ценными бумагами и введено правило открытого объявления цены. Организация и деятельность Парижской биржи были подчинены надзору со стороны правительства, что предполагало контроль над фондовым рынком страны7. Французский образец формирования фондового рынка как нельзя лучше демонстрирует дуалистическую природу этого экономико-правового феномена: частную с одной стороны, когда он формируется как естественный этап развития свободного рынка, и публичную с другой, когда фондовый рынок, хотя бы и в отсутствие очевидных предпосылок к своему появлению, искусственно учреждается и поддерживается государством.

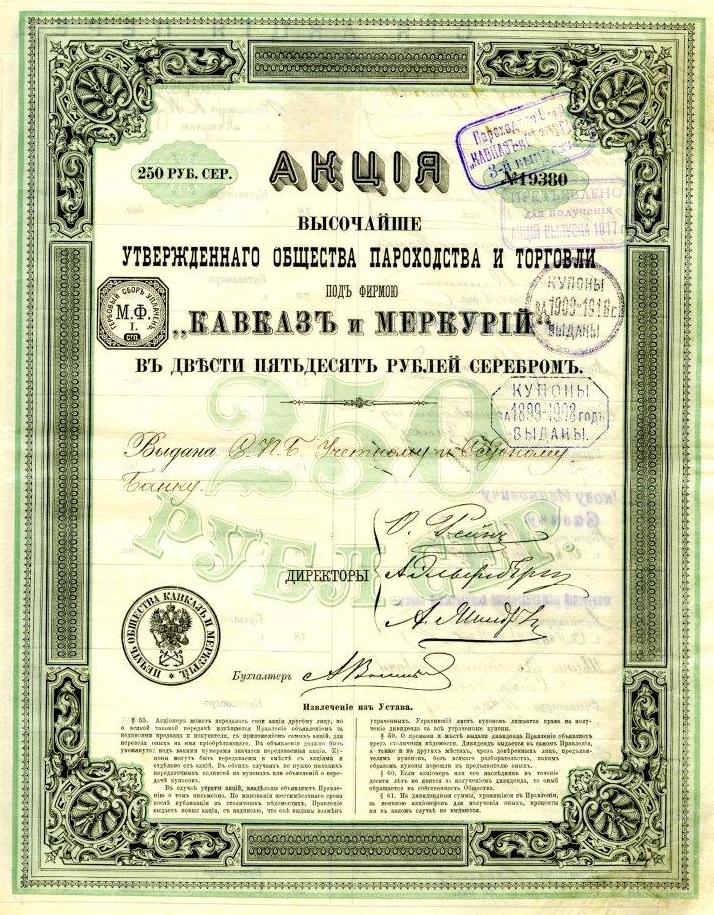

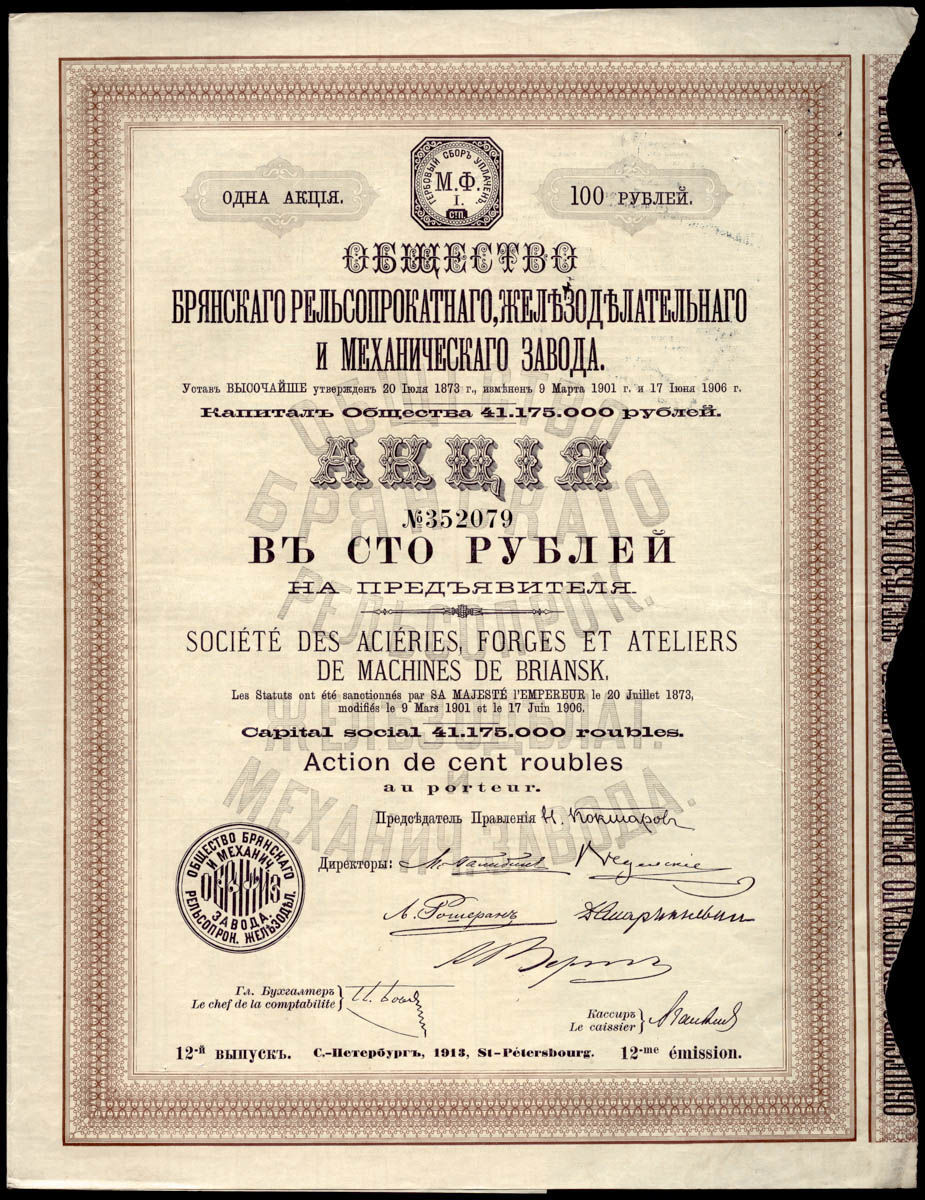

Переходя к вопросу формирования финансового рынка в России, нужно сказать, что Российская империя предпринимала попытки участвовать во внешней торговле ценными бумагами уже во времена появления оо первых фондовых бирж в Нидерландах: в 1769 г. по указу Екатерины Великой на Амстердамской бирже был размещен первый внешний государственный заём. В XVIII—XIX вв. и начале XX в. в Российской империи ° уже были широко известны такие ценные бумаги, как долговые распи-сч ски, облигации и казначейские обязательства.

Некоторую специфику составляло то, что в разных губерниях и относительно крупных городах обращались различные ценные бумаги. Осо-236 бое распространение, наряду с определенной универсальностью, получили векселя, государственные процентные бумаги, облигации, расписки казначейских домов, ценные бумаги акционерных компаний (например, облигации государственного займа, облигации общества Юго-Западных железных дорог)8. Если большинство из них было известно давно (например, векселя использовались купцами для взаимных расчетов), то государственная процентная бумага стала новшеством в сфере финансовых инструментов. Их эмитентом являлось министерство финансов, номинал

7 См.: Мошенский С. З. Между Лондоном и Парижем. Рынок ценных бумаг индустриальной эпохи. Hampton ; New Hampshire, 2015.

8 См.: Мошенский С. З. Рынок ценных бумаг Российской империи. М., 2014.

не превышал 500 рублей, а доход составлял 6 % годовых для предъявительских бумаг и 7 % — для именных. Сроки выплат по государственным процентным бумагам варьировались от трех месяцев до бесконечности.

Фондовый рынок в Российской империи развивался относительно .

стабильно, и уже спустя 20 лет (в 1836 г.) законодатель был вынужден х

принять Закон «О промышленных обществах»9, который регулировал по- р

рядок эмиссии, размещения и обращения частных акций и облигаций. ^

Однако объем их оборота оставался незначительным ввиду того, что было Н

обусловлено катастрофически маленьким числом частных акционерных о компаний: на начало XX в. на всей территории Российской империи их

насчитывалось всего около полутора тысяч10. О

Хотя фондовый рынок в Российской империи существовал в весьма s

архаичном виде, ценность этого периода его становления заключается в 0

том, что уже тогда сформировался пул11 профессиональных участников и рынка ценных бумаг: торговлю осуществляли главным образом фондовые

отделы товарных бирж и Госбанк, консолидацию и учет сделок с ценными н

бумагами осуществляла Котировочная комиссия, более того, была пред- о

принята попытка разделить участников рынка на «профессиональных» Л

(действительные члены фондовых бирж, представители Министерства н

финансов) и «случайных» (постоянные посетители, гости фондовых бирж). о

В скором времени после прихода к власти большевиков декретом «О о

прекращении платежей по купонам и дивидендам» были аннулированы а

все внешние и внутренние долги и гарантийные обязательства царского U

и Временного правительств12. Полная ликвидация рынка ценных бумаг U не заставила себя долго ждать и была окончательно завершена декретом

«Об аннулировании государственных займов»13. Однако необходимость о

привлечения молодым государством денежных средств обусловила вос- о

становление биржевой деятельности: государственные заимствования о

на внутреннем рынке возобновились в 1922 г., когда была проведена не о

имевшая ранее аналогов эмиссия облигаций первого и второго хлебного ы

и сахарного займов. Они носили краткосрочный (сезонный) характер — к

срок обращения каждого не превышал года. Бумаги номинировались со- . ответственно в пудах ржи и сахара, приобретались за деньги, а погаша-

9 О промышленных обществах : закон Российской империи от 20 марта 1836 г. // 237 Полн. собр. законов Российской империи. 1837. Т. 11. С. 217.

10 См.: Кушнирук А. С. Основные закономерности становления и развития акционерного права в дореволюционной России // Правоведение. 2004. № 1. С. 224— 230.

11 Пул (от англ. pool — общий котел) — объединение участников рынка, прибыль и расходы которого поступают в общий фонд и распределяются между ними согласно заранее установленной пропорции.

12 О прекращении платежей по купонам и дивидендам : декрет СНК РСФСР от 29 декабря 1917 г. // Собр. узаконений и распоряжений советской власти. Т. 2.

13 Об аннулировании государственных займов : декрет ВЦИК от 21 января 1918 г. // Там же. С. 167.

лись либо натурой, либо деньгами — по усмотрению держателей. Что характерно для командно-административной экономики, государственные займы, не пользовавшиеся доверием и популярностью у народа, размещались принудительно, вследствие чего обрели популярность. Показателен, однако, тот факт, что выплаты по ним осуществлялись держателям даже спустя 35—40 лет после прекращения их выпуска.

Кроме того, возрождению фондового рынка поспособствовало открытие в 1923 г. фондового отдела Московской товарной биржи. В течение пяти лет подобные учреждения были открыты в Ленинграде, Киеве, Харькове, Владивостоке. Их деятельность была подробно регламентирована и жестко контролировалась партийными органами, а организационно-правовые основы были реципированы из права Российской империи. В скором времени операции с ценными бумагами стали доминировать над имевшими широкое распространение валютными операциями, а основная их масса, производившаяся с государственными облигациями, непрерывно возрастала. Главными участниками биржевой торговли были кредитные организации (около 60 % операций), второе место по объемам принадлежало государственным предприятиям (около 20 % операций), на долю граждан, в свою очередь, приходилось лишь 9 % совершаемых операций. Государственные органы практически абстрагировались от биржевой торговли, сохранив за собой лишь 1 % объема операций с ценными бумагами14.

Завершение периода новой экономической политики положило конец деятельности всех фондовых отделов бирж. Уже в начале 30-х гг. ХХ в. деятельность всех фондовых отделов бирж была прекращена, фондовый рынок Советского Союза стал полностью государственным.

В период с начала 1930-х гг. по 1957 г. правительство разместило ^ всего 45 займов, однако, вопреки сокращению числа эмиссий, рост объ-о1 ема заимствований возрос несравнимо с предыдущим периодом. Объем . заимствований государства в довоенное время составил около 50 млрд ° рублей, а в течение 1941—1945 гг. — более 76 млрд рублей, в то время сч как число держателей облигаций превышало 70 млн человек. Однако в 1957 г. рынок государственных ценных бумаг «замер»: было принято беспрецедентное решение об отсрочке на 20 лет начала погашения по-238 слевоенных займов.

Период государственных займов не вызывает интереса с позиций частного права, поскольку не принес в историю сколько-нибудь значимых источников правового регулирования оборота ценных бумаг ввиду фактического отсутствия предмета правового регулирования: Гражданским кодексом 1964 г. ценные бумаги были отнесены к предметам, которые могут приобретаться лишь по специальным разрешениям, а потому на свободном рынке не обращались, и сама идея их передачи третьим лицам (спекуляция) была чужда советскому праву.

14 См.: Учет операций с ценными бумагами : учеб. для студ. экономических фак. / Е. Е. Носырева [и др.]. Омск, 2011. С. 26.

Эмиссия частных ценных бумаг, практически полностью отсутствовавшая в стране с начала 30-х до конца 80-х гг. ХХ в., стала возрождаться в виде появления суррогатов акций и негосударственных облигаций. В

1986—1987 гг. Львовское ПО «Конвейер», получившее статус государствен- .

ного акционерного социалистического предприятия, первым выпустило р

бумаги, названные акциями, хотя они в принципе не могли изменять р

отношений собственности. Этому примеру, не дожидаясь появления соот- ж

ветствующего правового обеспечения, последовали многие другие пред- н

приятия. В целях упорядочения этой стихийной практики Совмин СССР g в середине 1990 г. принял постановление «об утверждении Положения об

акционерных обществах и обществах с ограниченной ответственностью и б

Положения о ценных бумагах». Практиковались также правительствен- с

ные решения по переводу на акционерную форму собственности отдель- О

ных предприятий, например АО «КАМАЗ», АО «Пермь-авиа» и др. Это и

стало очередным шагом на пути возрождения рынка реальных ценных п

бумаг. Можно сказать, что этим процесс становления акционерной фор- q

мы собственности в общих чертах был завершен. о

Годом позднее на фондовом рынке страны появились акции ино- е

странных, преимущественно американских, компаний, таких как Bank i

of America, Boeing Согр., Chrysler Corp., и многих других. С развитием ^

рынка частных ценных бумаг в стране начал возрождаться и институт р

фондовой биржи. В числе первых в ноябре 1990 г. были учреждены Мо- 8

сковская международная фондовая биржа и Московская центральная т

фондовая биржа. В состав 24 участников ММФБ входили союзное и ре- ^

спубликанское министерства финансов, ряд других министерств и ве- О

домств, Сбербанк России, Мосбизнесбанк и т. д. Учредителями МЦФБ д

стали 123 участника, среди которых преобладали крупные промышлен- о

ные предприятия и организации15. О

Особый этап развития отечественного фондового рынка связан с по- р

явлением на нем в октябре 1992 г. государственного приватизацион- н

ного чека (ваучера). Он бесплатно выдавался всем совершеннолетним р гражданам страны и в течение установленного времени обменивался на

акции приватизируемых государственных предприятий. Цель эмиссии_

ваучеров — желание государства видеть каждого гражданина страны в 239 качестве собственника части приватизированного государственного иму- _ щества. Таким образом, можно считать, что в начале 90-х гг. XX в. в России вновь начал функционировать полноценный, относительно оформленный фондовый рынок.

С 1997 г. в истории российского фондового рынка начинается этап, который принято относить к современности. В этот период уже были приняты основополагающие нормативно-правовые акты, да и сам рынок ценных бумаг подхватил общую тенденцию свободного рынка.

15 См.: Говорин А. А. Инфраструктура современного предпринимательства : проблемы теории и практики. М., 1999. С. 81.

Итак, в отличие от прочих государств отечественный рынок ценных бумаг прошел уникальные этапы развития, в сущности, негативные для него, но оказавшие колоссальное влияние на его современный формат. Представляется наиболее целесообразным привести следующую периодизацию его истории:

1) XVIII в. — начало XX в. — зарождение буржуазных отношений, резкий рост свободного финансового рынка, формирование прообраза пула его профессиональных участников;

2) 1922—1987 гг. — фактическое исчезновение рынка ценных бумаг, как и самих ценных бумаг, в качестве объектов частноправового регулирования, существование финансового рынка исключительно как государственного инструмента;

3) 1990 г. — настоящее время — ренессанс финансового рынка, обусловленный переходом к частной форме собственности, характеризующийся выделением ценных бумаг и финансовых инструментов как самостоятельных объектов гражданских прав, формированием круга профессиональных участников рынка.

Другой, не менее важный вывод, который можно сделать, анализируя историю развития фондового рынка в России и мире, состоит в том, что вопреки устоявшемуся в экономической и юридической науке тезису о его исключительно частной сущности, фондовый рынок имеет двойственную природу: частную — с одной стороны (реализуется в процессе выпуска и свободного обращения эмиссионных корпоративных ценных бумаг), и публичную — с другой (раскрывается в обращении государственных ценных бумаг). Отсюда следует сделать вывод о том, что фондовый рынок как явление частно-публичное требует соответствующей правовой охраны посредством не только деликтных гражданско-правовых норм, но и публичного права, в том числе уголовного.

Воронежский государственный университет

Рыженков Н. Н., аспирант кафедры уголовного права

Voronezh State University Ryzhenkov N. N., Post-graduate Student of the Criminal Law Department E-mail: nikolyaryzhenkoff@mail.ru

Фондовый рынок Российской империи. Часть I

Становление и развитие российского фондового рынка связано с выпуском внешних и внутренних государственных займов, общественных займов, а также акций и облигаций частных торгово-промышленных предприятий. В истории рынка ценных бумаг России можно выделить несколько этапов.

Первый этап, протекавший с начала XVIII до начала XIX в., определялся возникновением общих (товарных) бирж, на которых лишь в незначительных размерах, чаще при совершении товарных операций, фрахтовании судов и пр., заключались сделки по покупке-продаже векселей и валюты. Именно эти первые биржевые вексельные и валютные сделки положили начало зарождения фондовой торговли в России.

Следующий, второй этап хронологически можно ограничить рамками начала XIX в. — середины 1870-х гг. Это было время формирования российского фондового рынка, выпуска первых ценных бумаг (в виде внутренних государственных займов, акций железных дорог, коммерческих банков и промышленных предприятий), их появление в обращении на биржах России и Европы.

В этот период предпринимались первые попытки правительственного регулирования фондовой биржей, осуществлялись разработки биржевого и акционерного законодательства. В этот период ценными бумагами заинтересовались широкие слои русского общества, принявшие активное участие в биржевом и акционерном увлечении второй половины 1850-х гг., а затем биржевой спекуляции конца 1860-х — середины 1870-х гг.

К концу 1860 — началу 1870-х годов на российском фондовом рынке появилось достаточное количество различных бумажных ценностей, постоянно возраставшее за счёт выпуска ценных бумаг государством и частными торгово-промышленными предприятиями. Сумма разного рода фондов, акций и облигаций достигла к 1870 г. только по номинальной цене около 3 млрд руб. Примерно половину всей массы бумаг (1 553 369 916 руб.) составляли только государственные ценности. За десять лет, с 1860 по 1870 г., было учреждено 156 акционерных компаний — почти столько же, сколько с 1799 по 1860 г. (166). В 1888 г. в Российской империи насчиталось 1089 акционерных компаний. Этот этап завершился первым в России значительным биржевым крахом.

Третий этап охватывает период от биржевого кризиса середины 1870-х гг. до следующего кризиса конца 1890-х гг. В это время фондовый рынок пополняется новыми выпусками разного рода биржевых ценностей, особенно акциями банков и торгово-промышленных предприятий, с которыми с 1893 г. официально разрешается заключать сделки на определённый срок. Характерной особенностью 1880–1890-х гг. является активизация биржевой деятельности частных коммерческих банков, а фондовая торговля начинает преобладать над товарной. Рынок ценных бумаг в России постепенно приобретает европейский вид, русские ценности становятся объектом многочисленных сделок на иностранных биржах.

Четвертый этап длился с начала XX в. до октября 1917 г. — время двух войн и трех революций. В начале XX в. рынок ценных бумаг становится емким и разнообразным. Рост крупного акционерного производства сделал невозможным расширение существующих предприятий и создание новых без участия фондовой биржи, которая стала определять направление промышленного развития страны. Разумеется, что распределительная роль здесь принадлежала крупным коммерческим банкам. Однако значение самой биржи как резервуара свободных капиталов от этого не уменьшилось. Регулирование денежных и кредитных отношений, постоянный рост акционерных предприятий сделали биржу необходимым фактором всего народного хозяйства страны. Количество ежегодно выпускаемых ценных бумаг предполагало участие самого широкого контингента лиц. Среди них выделялись две основные группы. Одни покупали бумаги для помещения своих сбережений в прочное и доходное дело, другие стремились при помощи биржевых оборотов умножить свой доход от операций с ценными бумагами.

Биржевая реформа Сергея Юльевича Витте, осуществленная в 1900–1902 гг., окончательно отделила фондовую биржу от товарной, тем самым закрепив постоянную зависимость Петербургской фондовой биржи от Министерства финансов. В этот относительно короткий отрезок времени российский фондовый рынок пережил сильнейший кризис начала 1900-х годов, биржевой подъем и ажиотаж 1909–1912 гг., биржевую панику и депрессию 1913–1914 гг., закрытие биржевых собраний накануне Первой мировой войны и новый ажиотаж 1916–1917 гг., протекавший в годы войны и двух революций — Февральской и Октябрьской. Возобновление сначала полулегальных, а после и официальных биржевых собраний свидетельствовало о необходимой потребности в функционировании фондового рынка, его деятельности даже во время мировой войны и нарушения многих экономических и политических связей.

История фондового рынка России

Первые площадки, где совершали сделки с ценными бумагами, появились в Европе еще в XVI веке. В России фондовый рынок появился только спустя несколько столетий. О его возникновении и развитии — в статье.

Предпосылки к становлению отечественного фондового рынка возникли еще в XIX веке, когда начали выпускать первые акции и облигации коммерческих торгово-промышленных предприятий. Объем финансовых операций был незначительным: в то время сделки было принято совершать на ярмарках. Именно там купцы договаривались о прямых поставках товаров и ценах на продукцию.

Предпосылки появления фондового рынка в России

В XIX веке появились более ликвидные ценные бумаги в виде акций промышленных предприятий, частных банков, железных дорог, а также в виде внутренних государственных займов. Выпуск активов вызвал интерес у населения, а правительство начало предпринимать первые попытки по регулированию работы фондовой биржи.

C конца 1860-х по 1917 год российский фондовый рынок пережил взлет, крах и очередное возрождение. К тому времени, когда началась революция, отечественный рынок ценных бумаг приобрел вполне европейский вид, а русские активы получили признание и спрос на заграничных биржах. На Санкт-Петербургской бирже, которую основал Петр I в 1703 году, в начале ХХ века торговались более 800 активов — это были акции частных банков и предприятий, а также государственные облигации.

В годы советской власти всеми финансами в стране управляли партийные органы. Поэтому долгие десятилетия условий для возрождения фондового рынка практически не было. Ситуация изменилась в 1991 году, когда Совет Министров РСФСР принял Постановление «Об утверждении Положения об акционерных обществах». Предприятия начали выпускать ценные бумаги, чтобы привлечь деньги инвесторов и вложить их в хозяйственный оборот. Российский фондовый рынок начал развиваться.

Становление фондового рынка в России: от девяностых до современности

Экономика СССР была плановой: материальные блага находились в государственной собственности. В конце 80-х годов XX века правительство изменило курс в сторону рыночной экономики; часть предприятий перевели на самоуправление. В 1988 году приняли закон «О кооперации в СССР». Началась легализация малого бизнеса. Возникла потребность в биржах.

В 1991 году в Москве уже работало более 80 бирж, среди них — 22 фондовых. Практически у каждого россиянина были ваучеры — государственные ценные бумаги, дававшие владельцу право на участие в приватизации. Ваучеры можно было обменять на акции предприятий. Но основная часть населения ввиду финансовой неграмотности не знала, что делать с ваучерами, и за бесценок продавала их скупщикам.

В 1992 году была создана Московская межбанковская валютная биржа. Тогда же на Московской бирже состоялась первая сделка по торговле фьючерсами, а еще через год запустили торги опционами. Количество финансовых и инвестиционных инструментов увеличивалось, кто-то должен был контролировать ситуацию. В 1993 году учредили Федеральную комиссию по ценным бумагам и фондовым биржам (ФКЦБ). Вплоть до 2004 года она регулировала рынок ценных бумаг в стране, наблюдала за деятельностью эмитентов, проводила государственную политику в сфере развития фондового рынка.

В 1995 году состоялось два значимых события для российского фондового рынка: открылась фондовая биржа РТС и впервые состоялись торги в электронном виде. В то время в России функционировало 60 фондовых бирж — 40% от количества площадок во всем мире. На биржах в Москве начали торговать негосударственными ценными бумагами. В 1997 году в отдельную структуру выделилась Санкт-Петербургская фондовая биржа. А в 1998 году произошел крупнейший международный финансовый кризис, в результате которого рынок российских ценных бумаг тоже потерпел крах.

Возрождение началось в 1999 году, когда на фондовой бирже внедрили процедуру листинга ценных бумаг. Листингом называют допуск актива к торгам. Пройти процедуру могут только те компании, которые соответствуют строгим стандартам. То есть на рынке остались только надежные эмитенты. К 2001 году российский фондовый рынок постепенно вышел из кризисного состояния. Этому способствовали следующие факторы: укрепление законодательства в области фондовой торговли, рост цен на нефть, реструктуризация внутреннего и внешнего госдолга. В 2002 году на ММВБ началась торговля еврооблигациями.

В 2011 году биржи ММВБ и РТС объединились в Московскую биржу. На сегодняшний день это крупнейший российский биржевой холдинг, организатор торгов акциями, облигациями, валютой, драгметаллами, производными инструментами. В 2013 году состоялось первичное размещение ценных бумаг биржи на собственной площадке под тикером MOEX. Если в 2013 году число клиентов Мосбиржи не доходило до 1 млн, то в 2021 году количество частных инвесторов превысило 12 млн.

Как работает российский фондовый рынок сегодня

В России две основные фондовые площадки: Московская биржа и СПБ Биржа. Обе площадки расположены в столице. Московская биржа работает с понедельника по пятницу, в выходные торги не проводят. Валютная сессия открывается в 7:00. Основная сессия стартует в 10:00. Сделки завершаются поздно вечером — в 23:50. Эта дополнительная вечерняя сессия появилась в 2020 году, она предназначена для покупки и продажи отдельных ценных бумаг. В 2022 году Московская биржа впервые приостановила торги на фондовом рынке. Перерыв составил 3,5 недели, но затем работа возобновилась.

У СПБ Биржи другой режим работы. Торги начинаются в 10:00 и заканчиваются в 02:00 следующего дня. Это связано с тем, что на площадке торгуют в основном еврооблигациями и иностранными активами. С точным расписанием торгов можно ознакомиться на официальном сайте биржи.

Частные лица не могут торговать акциями и облигациями напрямую на бирже, поэтому между эмитентами и инвесторами есть посредники — брокеры. С их помощью можно открыть брокерский счет, купить или продать ценные бумаги. Даже расчет и удержание части налогов посредник берет на себя.

Кратко

- Фондовый рынок — место, где торгуют акциями, облигациями, валютой, драгметаллами.

- Первые акции и облигации частных предприятий появились в России в XIX веке.

- Основные биржевые площадки в России: Московская биржа и Санкт-Петербургская биржа.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Источник https://cyberleninka.ru/article/n/ob-istorii-stanovleniya-i-razvitiya-fondovogo-rynka-v-rossii-i-mire

Источник https://journal.open-broker.ru/history/fondovyj-rynok-rossijskoj-imperii-chast-i/

Источник https://gazprombank.investments/blog/questions/russian-stock-market/