Растут цены на нефть и газ. Какие акции покупать и как на этом заработать?

Если полтора года назад кто-то думал, что эпоха нефти и газа уходит, то сейчас резко всё изменилось. Фактически из-за экологической повестки в развитых странах и тотального недофинансирования нефтегазовой отрасли цены на нефть выросли до прежних высоких значений, а на газ стали ставить новые рекорды. Многие эксперты предрекают, что высокие цены могут расти дальше, и наступает эра высоких цен на энергоносители.

Что делать? Покупать акции Газпрома и нефтяных компаний? Это нужно было делать год назад, когда цены на газ и нефть упали, что я в принципе и делал. Сейчас их акции стоят опять дорого. Причем в случае Газпрома еще можно понять, что компания является полным бенефициаром высоких цен на газ, и можно видеть еще дальнейший потенциал роста. А нефтяным компаниям после цены в 45 долларов мало что достается – почти всё забирает государство после этой цены.

Кто же является более скрытым бенефициаром высоких цен на энергоносители, цена акций которых еще не отразила повышение цен на нефть и газ?

1. Производители удобрений Фосагро и Акрон.

Почему? Основная часть расходов производителей удобрений для проведения химических реакций – газ, энергия и топливо. У Фосагро и Акрона цены на газ и топливо естественно не растут – все цены в рублях с госрегулированием (рост не выше инфляции).

А у их конкурентов? Конечно, по мировым ценам. Несложно сложить дважды два четыре, чтобы понять, чем оканчивается резкий рост себестоимости для конкурентов. Например, некоторые производители удобрений в Европе недавно заявили о полной остановки производства из-за высоких цен на газ. Когда они возобновят — неизвестно. Кто-то может совсем закрыться пока цены на удобрения сильно не вырастут, а кто возобновит — наберут долгов из-за простоев и неизвестно будут ли производить на прежнем уровне, и, конечно, про рост производства речи не идет. Предложение удобрений в любом случае сокращается. А спрос растет, так как количество пригодных земель сокращается, а население и потребность в еде во всем мире растет. Рост производства продуктов питания возможен в текущих условиях только за счет удобрений. Цены на удобрения уже очень высокие, но похоже всё только начинается и период высоких цен может остаться надолго.

Кто способен увеличить производство? Конечно же российские Фосагро и Акрон с их низким издержками уже это делают и захватывают растущий рынок. Китайские из-за экологической повестки производство сокращают, у них много неэкологичных производств. Белорусские государственные производители удобрение не имеют доступа к кредитным ресурсам и вообще даже под санкциями — могут экспортировать только через Россию. Ну вы поняли, чем всё это может закончится.

2. Металлургические компании, включая Северсталь.

Причем здесь они? Энергия и топливо важная составляющая себестоимости. Но не это главное. Главное, что вторым по значимости составляющим себестоимости после железной руды является коксующий уголь. В результат сокращения производства стали в Китае цены на руду упали, а на коксующий уголь резко выросли из-за трендов цен на энергоносители (электростанции стали переходит на уголь). Конечно, от этого выигрывают производители угля Мечел и Распадская. Но, во-первых, их акции уже выросли. Во-вторых, долгосрочно, конечно, производители энергетического угля не очень интересны. У Мечела по-прежнему много долгов и странный метод руководства, которые привел ко многим проблемам с долгами, поэтому от Мечела я бы держался все равно подальше. Но вот Северсталь с вертикальной интеграцией в коксующемся угле точно выглядит бенефициаром этого процесса. Да и цены на сталь не смогут падать из-за роста цен на энергоресурсы. В Европе у металлургов сильно растут издержки из-за цен на электроэнергию и импортируемый коксующийся уголь.

3. Куда государство направит деньги?

Главный бенефициар высоких цен на газ и нефть конечно же само государство РФ, основная часть уходит в виде налогов в бюджет. Куда уйдут деньги? Конечно, в той или иной степени такие огромные потоки денег могут достаться почти всем. Например, даже небольшое повышение пенсий сразу повышает доход Магнита, так как основная часть бюджета пенсионера – это продукты.

Но я бы выделил два направления, куда государство сможет направлять часть таких неожиданных сверхдоходов:

— инфраструктурные проекты – главные бенефициары опять производители стали.

— повышение рождаемости, так как сокращение населения конечно не очень нравится государству. Единственные работающие в последнее время инструменты – материнский капитал и семейная ипотека. Также дальневосточная ипотека. Так что, если кто-то думал, что эти программы будут сворачиваться, похоже их могут только еще больше расширять. Естественно, главные бенефициары – крупнейшие девелоперы ПИК и Самолет в эконом сегменте, которые увеличивают строительство м2. Для государства вообще, с точки зрения стабильного настроя населения и направления его в сторону рождаемости и зарабатывания денег, ипотека – главный инструмент. Только ЦБ пока сопротивляется, но вы сами понимаете у кого последнее слово и какие ставки ипотеки будут в долгосрочной перспективе.

Акции крупнейших нефтяных компаний России, США и других стран

Нефть – самый продаваемый сырьевой товар в мире. Она обладает ценностью, потому что из неё делают топливо и нефтепродукты. Основные покупатели нефти – промышленность, транспортный сектор, электростанции, а продавцы – нефтедобывающие компании.

В этой статье мы рассказали о крупных нефтяных компаниях России, США, Франции, Нидерландов, Китая и показали доходность их акций за 5 лет.

Акции нефтяных компаний России

Россия – третья страна по количеству добычи нефти в мире после США и Саудовской Аравии. Уровень экспорта нефти и нефтепродуктов составляет около 50% от всего объёма. Главные получатели – Китай, Нидерланды, Южная Корея, Германия.

«Роснефть»

- Рост акций за пять лет: +107,26%.

- Узнать цену акций и посмотреть котировки .

Эта компания входит в перечень стратегических предприятий России. Контрольный пакет акций принадлежит государству через компанию «Роснефтегаз».

«Роснефть» – крупный мировой производитель нефти. Основная деятельность: поиск месторождений нефти и газа, добыча, переработка, реализация сырья на рынке, освоение морских месторождений.

Компания работает по всей РФ, главные регионы добычи: Восточная и Западная Сибирь, Дальний Восток, Центральная Россия, Южный федеральный округ, Тимано-Печорская нефтегазоносная провинция.

«Лукойл»

- Рост акций за пять лет: +93,59%.

- Узнать цену акций и посмотреть котировки .

Список про акции нефтяных компаний не обойдётся без «Лукойла». На его долю приходится около 2% мировой добычи нефти – это одна из крупнейших нефтегазовых компаний в мире. Предприятие добывает нефть в 14 странах. Главные регионы: Россия, Средняя Азия, Ближний Восток.

В РФ компания ведёт добычу в Ямало-Ненецком и Ханты-Мансийском автономных округах, Республике Коми, Калининградской, Волгоградской, Астраханской областях, Пермском крае, Республиках Татарстан и Калмыкия.

Чтобы повысить рентабельность бизнеса, «Лукойл» разрабатывает новые технологии. Так, компания использует решения для добычи высоковязкой нефти, внедряет экологосберегающие технологии бурения, делает скважины малого диаметра, повышает нефтеотдачу пластов, применяя химические, тепловые и гидродинамические методы.

«Газпром нефть»

- Рост акций за пять лет: +101,21%.

- Узнать цену акций и посмотреть котировки .

«Газпром нефть» разведует месторождения, перерабатывает нефть, реализует нефтепродукты. Компания первая запустила добычу нефти на российском шельфе Арктики (месторождения Новопортовское, Восточно-Мессояхское, Приразломное).

В 2018 году «Газпром нефть» открыла подразделение цифровой трансформации и стала внедрять технологии в свою работу. Они помогают компании прогнозировать спрос, контролировать скважины в реальном времени, оптимизировать работу оборудования, визуализировать строительство новых объектов и использовать роботизацию в опасных условиях для человека.

«Сургутнефтегаз»

- Рост акций за пять лет: +8,04%.

- Узнать цену акций и посмотреть котировки .

Добывающие активы этого предприятия в основном сосредоточены в Ханты-Мансийском автономном округе. Главное месторождение – Фёдоровское.

Один из активов «Сургутнефтегаза» нефтеперерабатывающий завод «Киришинефтеоргсинтез» – крупнейший завод в России по количеству произведённого топлива. Он выпускает моторное топливо, дизтопливо, авиакеросин, судовое топливо, гидроизоляционные материалы.

«Татнефть»

- Рост акций за пять лет: +81,53%.

- Узнать цену акций и посмотреть котировки .

«Татнефть» добывает нефть на 77 месторождениях, а штаб-квартира этой компании базируется в Татарстане. Крупнейшее месторождение предприятия Ромашкинское находится в восточной части Татарстана. В составе компании более 800 АЗС, расположенных по всей России.

Ещё у «Татнефти» есть крупный нефтеперерабатывающий комплекс «ТАНЕКО». Он перерабатывает тяжёлую высокосернистую нефть, а показатель эффективности переработки (глубина переработки) составляет 99%.

«Башнефть»

- Рост акций за пять лет: +9,59%.

- Узнать цену акций и посмотреть котировки .

Компания из Уфы, добывающая нефть в Волго-Уральской провинции, Тимано-Печорской провинции и Западной Сибири. Всего предприятие эксплуатирует около 180 месторождений. В собственности компании около 460 АЗС.

«Башнефть» владеет крупнейшим в Европе корпоративным научно-исследовательским институтом «БашНИПИнефть». Он разведует нефтяные месторождения, проектирует скважины, разрабатывает системы аналитики, делает 3D-моделирования процессов добычи.

«Транснефть»

- Рост акций за пять лет: +1,2%.

Это компания не извлекает нефть, а перевозит её. Владеет 68 тыс. км магистральных трубопроводов, 500 насосными станциями, 24 млн кубометров резервуарных ёмкостей. Транспортирует около 83% всей добываемой в России нефти и является крупнейшей в мире нефтепроводной компанией. Полностью контролируется государством.

Самая длинная магистраль, которую обслуживает «Транснефть» на территории РФ, нефтепровод «Дружба». Маршрут магистрали начинается от Альметьевска и разветвляется до Германии через Беларусь и Польшу и до Хорватии и Чехии через Украину, Словакию и Венгрию. Общая длина нефтепровода 8 900 км.

Акции нефтяных компаний США

Нефтяная промышленность в США развита в Техасе, Мексиканском заливе, на Аляске. Самые крупные месторождения – Пермский бассейн, Игл Форд Сланец, Баккен.

В Штатах производят много нефтепродуктов, поэтому здесь есть не только добывающие компании, но и те, кто специализируются на переработке или перевозке нефти. В списке рассматриваем акции нефтяных компаний, чья капитализация не меньше $20 млрд.

Exxon Mobil Corporation

- Рост акций за пять лет: –48.71%.

- Узнать цену акций и посмотреть котировки .

Крупнейшая негосударственная компания в энергетической отрасли, производящая около 3% мировой нефти.

Exxon Mobil добывает сырьё по всему миру. Основные регионы: Северная Америка, Латинская Америка, Африка, Азия, Европа, Австралия, Океания.

У компании есть 21 НПЗ (нефтеперерабатывающий завод): 5 в США, 5 в Азии, 8 в Европе, 3 в Канаде. Ещё ей принадлежит сеть из 21 тыс. АЗС. Около 10 тыс. в США, остальные в Канаде, Европе и Азиатско-Тихоокеанском регионе.

Важная часть бизнеса предприятия химическая промышленность. Exxon Mobil делает этилен, полиэтилен, полипропилен, смазочные материалы, разные технологические жидкости и смолы.

Chevron

- Рост акций за пять лет: –16,9%.

Американская транснациональная энергетическая корпорация, добывающая нефть в США, Австралии, Нигерии, Казахстане, Таиланде, Индонезии, Канаде, Анголе и других странах. В США компания эксплуатирует около 11 тыс. нефтяных и газовых скважин.

Перерабатывающие активы Chevron выпускают бензин, дизельное топливо, авиакеросин, нефтепродукты. Компания владеет четырьмя НПЗ в США и правами на товарные знаки горюче-смазочных материалов Texaco и Caltex.

ConocoPhillips

- Рост акций за пять лет: –36,01%.

Нефтяная компания из США со штаб-квартирой в Хьюстоне, штат Техас. Главные направления деятельности: разведка месторождений, добыча, переработка нефти, транспортировка нефтепродуктов, маркетинг. Компания делает химикаты и пластики, а ещё продаёт патентные технологии по глубокой переработке нефти.

Kinder Morgan

- Рост акций за пять лет: –65,7%.

Это предприятие контролирует нефте- и газопроводы. В структуре Kinder Morgan 137 тыс. км трубопроводов, по которым компания транспортирует нефть, газ, очищенные нефтепродукты и углекислый газ. На 152 терминалах компания обрабатывает бензин, этанол, авиационное топливо.

Schlumberger

- Рост акций за пять лет: –73,04%.

Schlumberger обслуживает нефтяные компании. Работает в 85 странах, включая Россию и Казахстан.

Предприятие состоит из четырёх групп. Первая ищет месторождения, разрабатывает программное обеспечение, координирует работу. Вторая делает бурильное оборудование и проводит бурильные работы. Третья подготавливает скважины к добыче и обслуживает их. Четвёртая продаёт нефтегазовое оборудование.

EOG Resources

- Рост акций за пять лет: –42,76%.

Американский производитель нефти и природного газа. Компания добывает ресурсы в США, Канаде, Китае, Тринидаде и Тобаго.

EOG Resources делает упор на геологическую разведку, чтобы найти лучшие участки с более качественными породами. Это помогает бурить насыщенные углеводородами месторождения и добывать больше сырья за меньшие деньги.

Phillips 66

- Рост акций за пять лет: –3,58%.

Транснациональная компания из Техаса, которая хранит, обрабатывает, перевозит и производит нефтепродукты: моторные масла, жидкость для КПП, трансмиссионные масла, охлаждающие жидкости, жидкости для гидравлики. Продукция Phillips 66 используется для автомобилей, сельского хозяйства, строительной отрасли, железнодорожного транспорта, авиации и производства.

В США компания управляет заправочными станциями Conoco, Phillips 66, 76. В Европе станциями Jet. Ещё ей принадлежит 13 НПЗ.

Pioneer Natural Resources

- Рост акций за пять лет: –19,68%.

Основная работа этой американской нефтегазовой компании сосредоточена в Техасе. Она добывает нефть на крупном месторождении Spraberry Trend, которое находится в Пермском бассейне.

Valero Energy Corporation

- Рост акций за пять лет: +6,71%.

Международный производитель бензина, дизеля, ракетного топлива, в собственности которого 15 НПЗ в США и Канаде и один завод в Уэльсе. Компания продаёт топливо через свою розничную сеть АЗС (более 5 тыс. станций).

В структуре Valero Energy есть 14 заводов по производству этанола, а ещё завод, который делает низкоуглеродное топливо из переработанных животных жиров, отработанного кулинарного масла и непищевого кукурузного масла.

Другие лучшие нефтяные компании

В этом разделе мы рассказываем про акции нефтяных компаний не из США или России. При этом они являются одними из крупнейших игроков нефтяного рынка.

Total S.A.

- Рост акций за два года: –23,14%.

Французская нефтегазовая компания, работающая в 130 странах. У Total есть своя инфраструктура, которая охватывает весь процесс разработки: от лабораторных испытаний до промышленного производства.

Основные месторождения предприятия находятся в Анголе, Нигерии, Катаре, Бразилии. Total специализируется на глубоководной добыче сырья (более 500 метров). Компания разрабатывает месторождения в Северном море, Мексиканском и Гвинейском заливах.

Химическое подразделение Total выпускает полипропилен, полистирол, полиэтилен, топливные и смазочные продукты, краски, клей, герметики, резину.

Royal Dutch Shell

- Рост акций за год: –29,26%.

Британско-нидерландская нефтегазовая компания, одна из крупнейших в мире. Главные регионы нефтедобычи: Бразилия, Оман, США, Великобритания, Нигерия, Малайзия, Казахстан, Норвегия, Россия, Канада, Дания, Италия, Габон.

Royal Dutch Shell добывает разные типы нефти, в том числе сланцевую и глубоководную. У компании есть химическое подразделение, где производят разные нефтепродукты, например: дизель, мазут, авиационное и судовое топливо, биотопливо, смазочную продукцию, битум, серу.

PetroChina

- Рост акций за пять лет: –71,98%.

Китайское предприятие, которое занимается геологоразведкой, добычей, нефтепереработкой, нефтехимией, маркетингом и реализацией продукции.

В отличие от Total и Shell, PetroChina добывает ископаемые внутри страны. Она работает на крупных китайских месторождениях: Дацин, Чанцин, Синьцзян, Тарим, Чуаньюй. Компании принадлежит 29 НПЗ и нефтехимических заводов, а ещё 21 тыс. автозаправочных станций.

Как купить акции нефтяных компаний

Инвестировать в акции нефтяных компаний можно на Московской или Санкт-Петербургской биржах. Они организовывают торги ценными бумагами.

Но покупать акции напрямую на бирже физическому лицу нельзя. Это можно сделать только через брокерскую компанию, которая предоставляет инвестору доступ к фондовым рынкам, а ещё выполняет его требования по сделкам с бумагами.

Брокер регистрирует инвестора на бирже и помогает вкладывать деньги. Чтобы начать работу с брокером, необходимо открыть у него брокерский счёт. Там будут учитываться все позиции и доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки не превышает 0,3% от общей суммы операции.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня. Чтобы заполнить заявку, нужен только паспорт.

- Когда всё будет готово, зайдите в личный кабинет, пополните счёт картой, выберите нужные акции и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за операции от 0,025%. Пополнение счёта или вывод денег бесплатно, а начинать торговать можно с любой суммы.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

«Лукойл» VS «Роснефть» — какие акции выбрать?

«НК «Роснефть» (ROSN) и «Лукойл» (LKOH) являются крупнейшими производителями нефти в России по среднесуточному объёму добычи. Обе компании имеют вертикально интегрированную структуру бизнеса, которая включает геологоразведку, добычу углеводородов, нефтегазопереработку, нефтехимию, сбыт продукции на внутреннем и внешних рынках, а также смежные направления. При этом контрольный пакет акций «Роснефти» принадлежит государству, а «Лукойл» является крупнейшей независимой нефтегазовой компанией в нашей стране.

В этой статье сравним двух ведущих участников российского нефтяного рынка. Рассмотрим, какое место они занимают в отрасли; проанализируем структуру производства и продаж; сравним основные операционные и финансовые показатели в динамике; рассчитаем ключевые мультипликаторы и сделаем общий вывод относительно привлекательности акций этих эмитентов для инвестирования.

Положение в отрасли

Обе компании работают в нефтегазовой отрасли — важнейшей отрасли российской экономики, которая на протяжении многих лет приносит самый большой доход в бюджет РФ. Более 90% всего дохода компаниям приносит реализация нефти и нефтепродуктов на внутреннем и внешних рынках.

Структура выручки ПАО «НК «Роснефть» в 2020 г., %

Структура выручки ПАО «Лукойл» в 2020 г., %

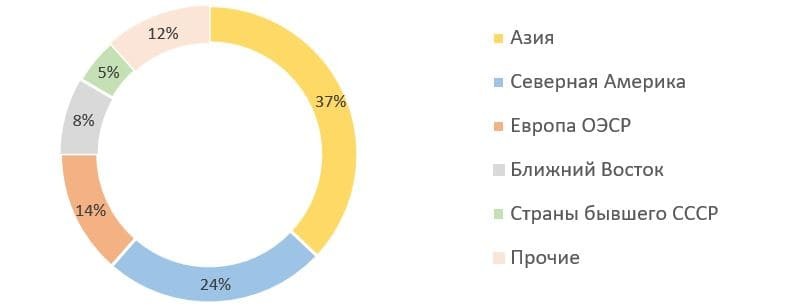

Россия входит в число крупнейших стран в мире по объёмам добычи и доказанных запасов нефти. При этом основной спрос на жидкие углеводороды обеспечивают страны Азии, Северной Америки и Европы.

Мировой спрос на жидкие углеводороды по регионам в 2020 г., %

В 2020 г. на рынке углеводородов разразился один из самых сильных кризисов в истории отрасли. Из-за падения деловой активности на фоне распространения коронавируса спрос и цены на жидкое топливо в первой половине 2020 г. резко пошли вниз. Крупнейшие страны-производители нефти были вынуждены договариваться о рекордном сокращении объёмов добычи с 1 мая 2020 г. в рамках соглашения ОПЕК+.

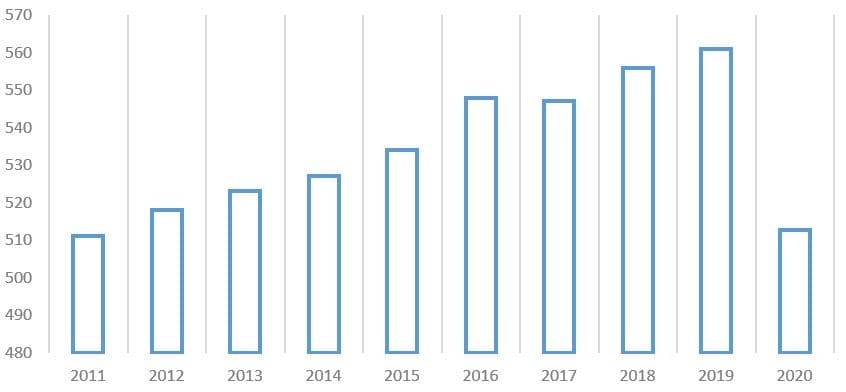

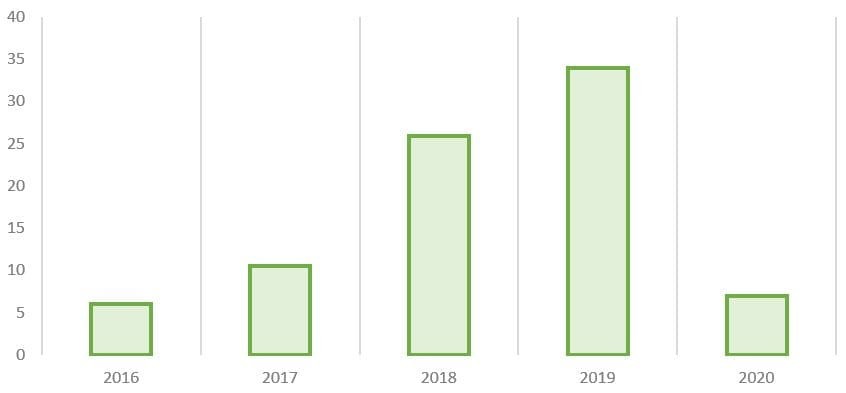

В результате объём добычи нефти в РФ по итогам 2020 г. оказался на уровне многолетнего минимума.

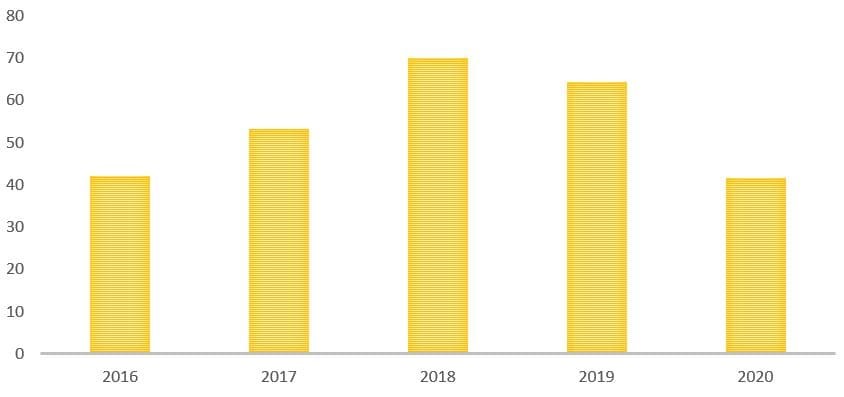

Динамика добычи нефти в России, млн т

Рис. 5. Источник: данные Центрального диспетчерского управления топливно-энергетического комплекса (ЦДУ ТЭК)

Ограничительные меры отразились на операционных показателях российских нефтедобывающих компаний, которые были вынуждены сократить объём добычи углеводородов в рамках взятых страной обязательств.

Кроме того, средняя цена за баррель нефти оказалась на минимуме последних пяти лет.

Цена нефти марки Urals, средняя за период, долл. за баррель

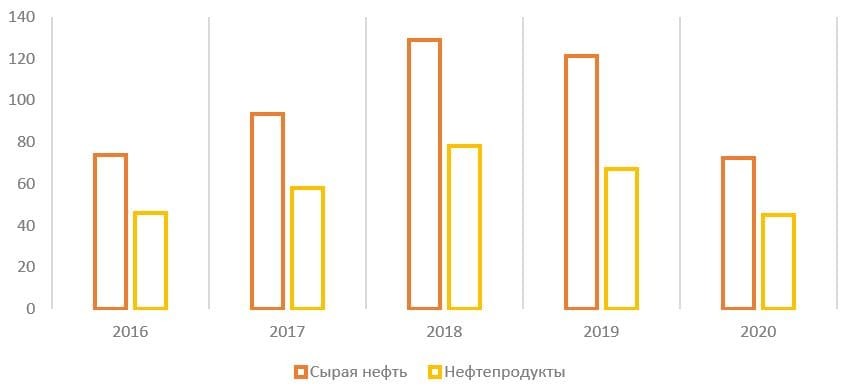

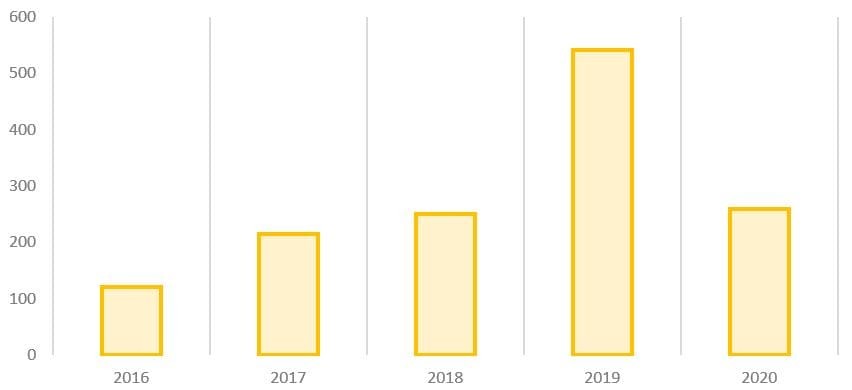

Упали и доходы от экспорта нефти и нефтепродуктов из России.

Экспорт нефти и нефтепродуктов из России в 2016–2020 гг., млрд долл.

«НК «Роснефть» и «Лукойл» являются лидерами отечественного рынка и получают основной доход от экспорта нефти и нефтепродуктов за рубеж. Они оказались в числе наиболее пострадавших от падения цен и сокращения объёмов добычи и экспорта по итогам 2020 г.

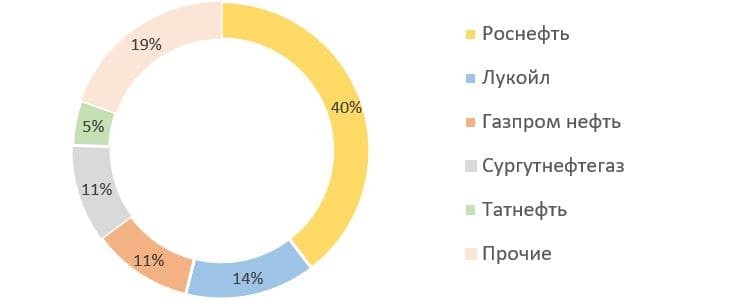

Совокупно на обе компании приходится более 50% всей нефтедобычи в России. При этом государственная «НК» Роснефть» доминирует на рынке и её доля значительно превышает долю ближайшего конкурента — «Лукойла».

Структура добычи нефти и газового конденсата в России в 2020 г., %

С августа 2020 г., по мере стабилизации ситуации на нефтяном рынке, страны ОПЕК+ начали постепенно восстанавливать объёмы добычи, однако ограничения продолжат действовать как минимум до конца 2022 г. что негативно влияет на возможности российских нефтяных компаний наращивать добычу.

Сравнение операционных показателей

Структура выручки обеих компаний очень схожа — более 90% приходится на продажу нефти и нефтепродуктов, и значительно меньше — на продажу природного газа и нефтехимической продукции.

На 31 декабря 2020 г. запасы углеводородов, по оценке классификации SEC, у «НК «Роснефть» составляют 39 млрд бнэ, а у «Лукойла» — 15,4 млрд бнэ. При этом уровень запасов углеводородов у обеих компаний в последние годы практически не меняется.

Бнэ – баррель нефтяного эквивалента. Единица измерения условного топлива, принятого для сравнения видов топлива. Примерно равен 158,9873 литра.

Объёмы запасов углеводородов по международным стандартам SEC, млрд бнэ

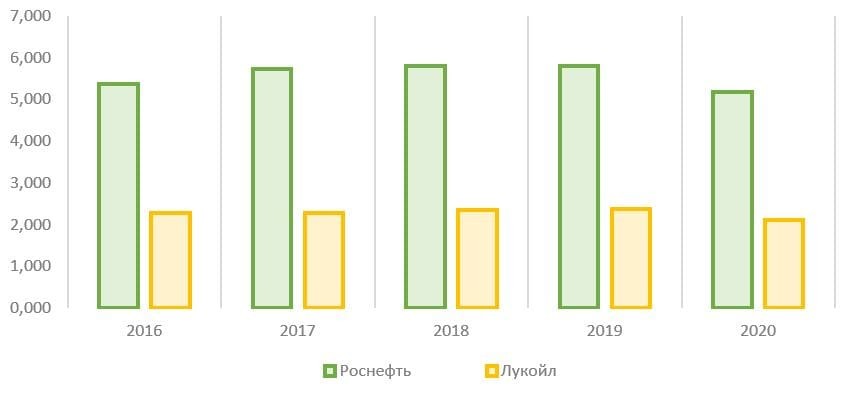

На фоне кризиса 2020 г. и ограничений в рамках соглашения ОПЕК+ объём добычи углеводородов у обеих компаний сократился до пятилетнего минимума: у «Роснефти» на 10% — до 5,19 млн бнэ в сутки по сравнению с 2019 г., а у «Лукойла» на 11% — до 2,12 млн бнэ.

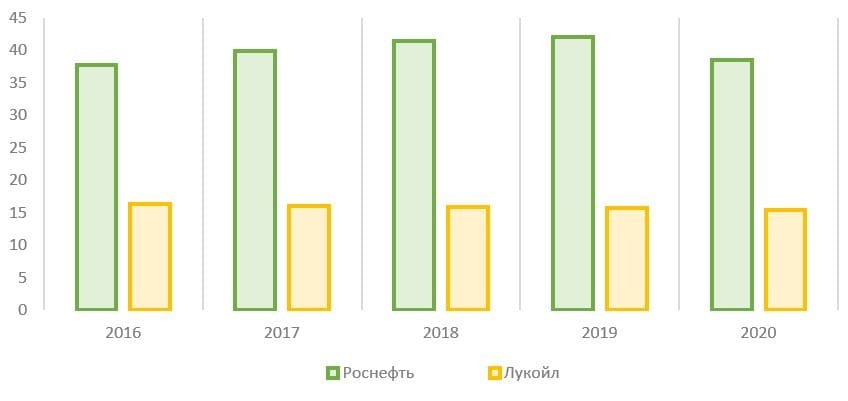

Объёмы добычи углеводородов, млн бнэ в сутки

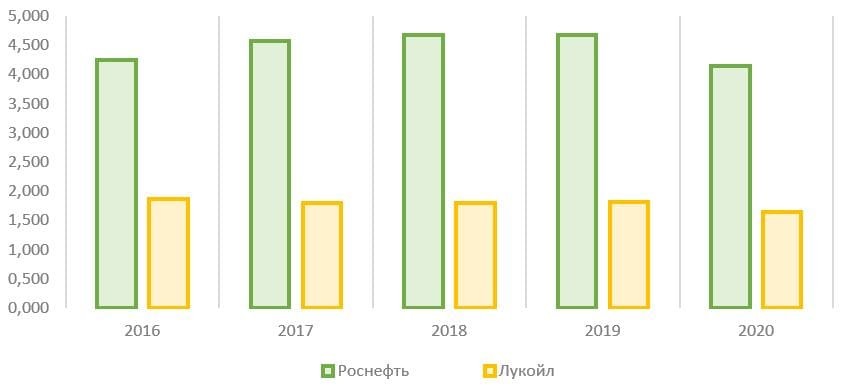

Основное сокращение добычи пришлось на нефть и жидкие углеводороды. В 2020 г. «Роснефть» сократила добычу на 11% — до 4,14 млн баррелей в сутки, а «Лукойл» на 9% — до 1,65 млн баррелей в сутки. В целом объём добычи нефти «Роснефтью» более чем в два раза превышает объём добычи нефти «Лукойлом».

Объёмы добычи нефти и жидких углеводородов, млн баррелей в сутки

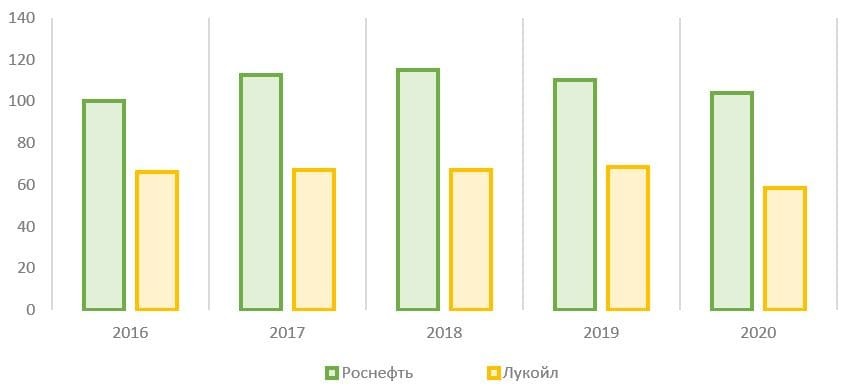

После снижения объёма добычи сократился и объём переработки нефти на нефтеперерабатывающих заводах в России и за рубежом. По итогам 2020 г. НПЗ «Роснефти» сократили объём переработки на 6% — до 104 млн т, а НПЗ «Лукойла» снизили переработку на 15% — до 58,61 млн т.

Объёмы переработки нефти на НПЗ, млн т

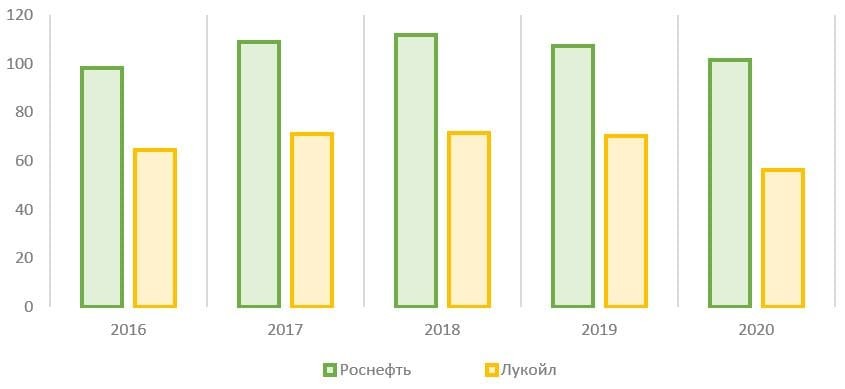

За 2020 г. «Роснефть» выпустила 101,41 млн т нефтепродуктов и нефтехимической продукции, что на 6% меньше, чем годом ранее. «Лукойл» за тот же период произвёл 56,33 млн т продукции, что на 20% меньше, чем было выпущено в 2019 г.

Производство нефтепродуктов и нефтехимической продукции, млн т

«Роснефть» добывает и перерабатывает значительно больше нефти, чем «Лукойл». Однако операционные показатели обеих компаний в последние годы демонстрировали слабую динамику, а объём добычи углеводородов и выпуска нефтепродуктов начал сокращаться ещё в 2019 г., до наступления острой фазы кризиса 2020 г. При этом в 2020 г. операционные показатели «Лукойла» снизились сильнее, чем у «Роснефти».

Сравнение финансовых показателей

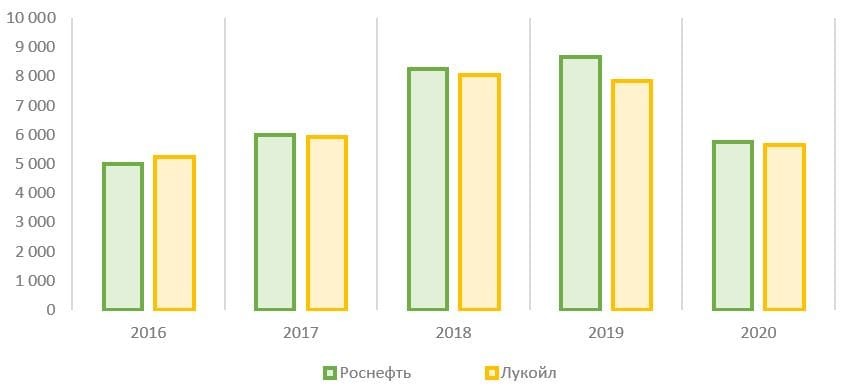

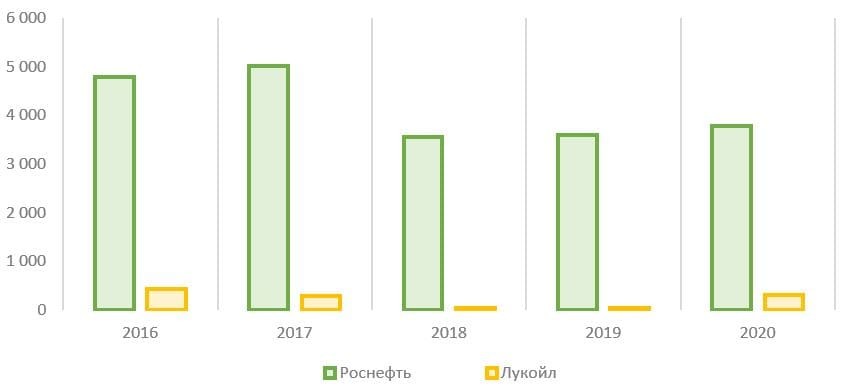

Хотя по объёму добычи и переработки «Роснефть» значительно превосходит своего конкурента, по размеру выручки в последние годы обе компании находились примерно на одном уровне. По итогам 2020 г. на фоне низких цен на углеводороды обе компании продемонстрировали рекордное падение выручки год к году. Выручка «Роснефти» упала на 34% — до 5,8 трлн руб., а «Лукойла» на 28% — до 5,6 трлн руб.

Динамика выручки, млрд руб.

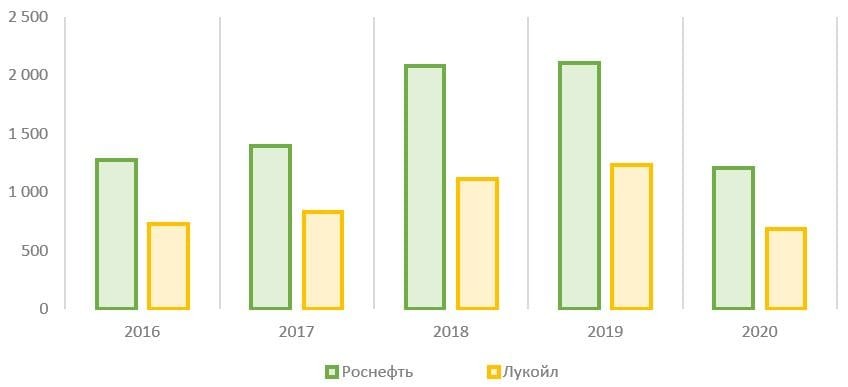

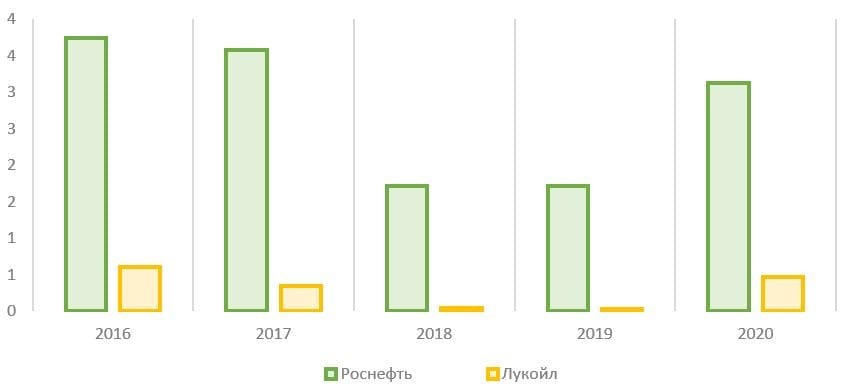

По показателю EBITDA «Роснефть» в последние годы заметно опережала своего конкурента. В 2019 г. EBITDA госкомпании в 1,7 раз превосходила аналогичный показатель «Лукойла» — 2,1 трлн руб. по сравнению с 1,2 трлн руб. В 2020 г. EBITDA обеих компаний значительно сократилась — у «Роснефти» на 43% — до 1,2 трлн руб., а у «Лукойла на 44% — до 687 млрд руб.

Динамика EBITDA, млрд руб.

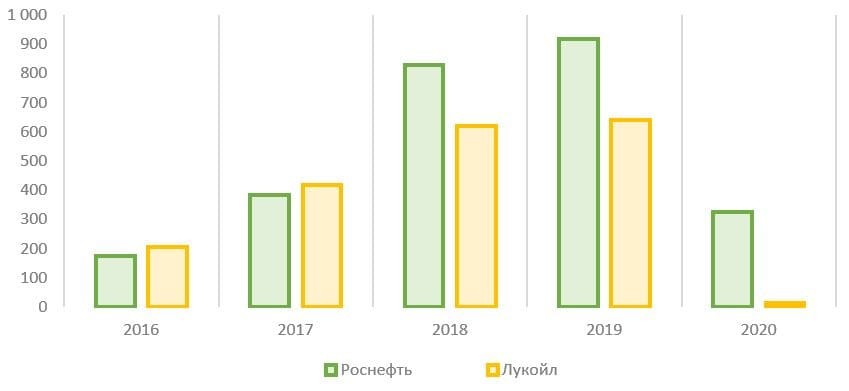

С 2016 по 2019 г. прибыль росла у обеих компаний, при этом более быстрый рост показала «Роснефть», которая в 2016 и 2017 гг. уступала по размеру чистой прибыли «Лукойлу», а с 2018 г. начала опережать своего конкурента. В 2020 г. чистая прибыль «Роснефти» сократилась в 2,8 раза — до 324 млрд руб., а чистая прибыль «Лукойла» рухнула в 42 раза — до 15 млрд руб. Одной из причин этого стал значительный убыток от обесценения активов на фоне неблагоприятной рыночной конъюнктуры.

Динамика чистой прибыли, млрд руб.

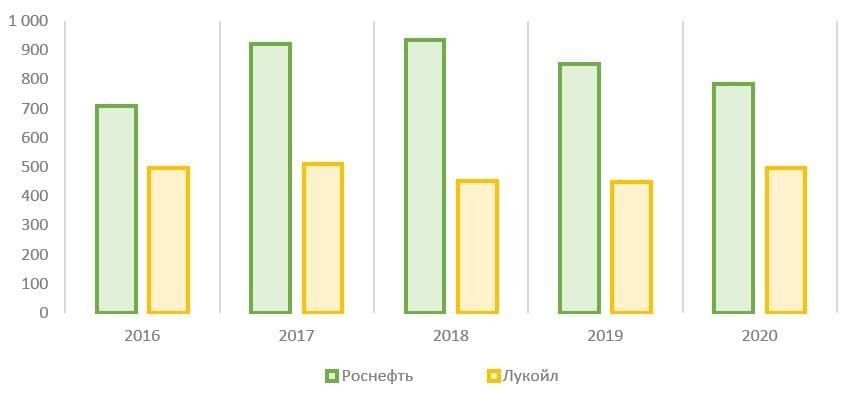

По объёму инвестиций за последние пять лет «Роснефть» также заметно опережает своего конкурента. Если капитальные затраты «Лукойла» с 2016 по 2020 г. составили около 2,4 трлн руб., то «Роснефть» за тот же период вложила 4,2 трлн руб.

Динамика капитальных затрат, млрд руб.

На этом фоне и уровень долговой нагрузки у «Роснефти» заметно выше. Чистый долг госкомпании на 31 декабря 2020 г. составил около 3,8 трлн руб. по сравнению с 316 млрд руб. у «Лукойла».

Динамика чистого долга, млрд руб.

Уровень долговой нагрузки «НК «Роснефть» по коэффициенту «чистый долг / 12м EBITDA» на конец 2020 г. достиг 3,13. У «Лукойла» этот показатель составил лишь 0,46. Более того, за первые шесть месяцев 2021 г. «Роснефть» снизила «чистый долг / 12м EBITDA» до 2,2, а «Лукойл» — до 0,2. «Лукойл» — гораздо менее закредитованный бизнес, хотя в целом обе компании имеют приемлемый уровень долговой нагрузки.

Коэффициент «чистый долг / EBITDA», х

Дивиденды

Обе компании имеют прозрачную дивидендную политику. Дивидендная политика «Роснефти» предполагает выплаты акционерам не менее 50% от чистой прибыли по МСФО два раза в год. В последние годы менеджмент компании строго придерживается оговорённой в документе нормы выплат. На фоне падения чистой прибыли по итогам 2020 г. размер дивидендов за соответствующий период упал до минимума.

Динамика дивидендных выплат ПАО «НК «Роснефть», руб./акцию

В дивидендной политике «Лукойла» прописано, что в виде дивидендов распределяется не менее 100% свободного денежного потока за отчётный период. Как и «Роснефть», «Лукойл» предполагает выплаты дважды в год.

Динамика дивидендных выплат ПАО «Лукойл», руб./акцию

Капитализация и динамика котировок

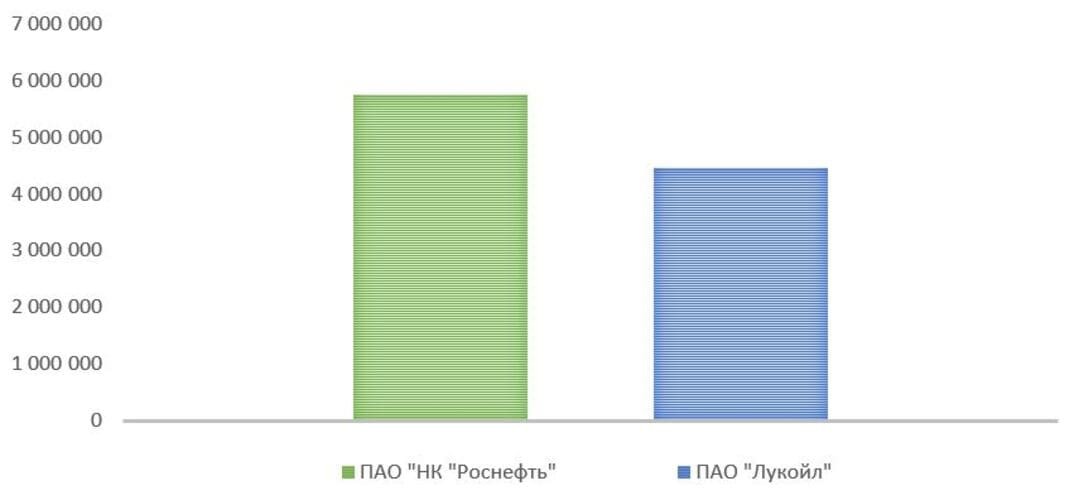

На конец августа 2021 г. капитализация «Роснефти» примерно на 29% превышает рыночную стоимость «Лукойла»: 5,7 трлн руб. против 4,5 трлн руб.

Рыночная капитализация ПАО «НК «Роснефть» и ПАО «Лукойл» на 24 августа 2021 г., млн руб.

Динамика котировок обоих эмитентов похожа и в значительной степени зависит от ситуации на мировом углеводородном рынке. Сейчас котировки «Роснефти» и «Лукойла» находятся вблизи локальных максимумов на фоне восстановления рынка углеводородов после кризиса.

Динамика котировок акций ПАО «НК «Роснефть», руб.

Динамика котировок акций ПАО «Лукойл», руб.

Слабые и сильные стороны компаний

Обе компании похожи между собой, как по модели бизнеса, так и по структуре доходов. Основным источником их прибыли является продажа нефти и нефтепродуктов в РФ и за рубежом, поэтому компании зависят от внешней рыночной конъюнктуры и цен на нефть.

Во время кризиса 2020 г. «Роснефть» показала себя лучше конкурента — её операционные и финансовые показатели продемонстрировали более высокую динамику. При этом у «Лукойла» ниже уровень долговой нагрузки, а активы компании генерируют сопоставимую с «Роснефтью» выручку при меньших объёмах добычи и переработки нефти.

Как минимум до конца 2022 г. рост добычи нефтяных компаний будут сдерживать ограничения ОПЕК+, поэтому кратного увеличения объёма не предвидится. Многое будет зависеть от ситуации на углеводородном рынке, а также цен на нефть и нефтепродукты. При условии, что цены останутся на достигнутом уровне, есть все основания предполагать значительный рост финансовых показателей и «Роснефти», и «Лукойла» по итогам 2021 г. на фоне низкой базы предыдущего периода.

Сравнительная таблица

Чтобы купить акции этой или любой другой понравившейся компании, откройте брокерский счёт в «Открытие Брокер». Это можно сделать не выходя из дома – просто заполните необходимые формы, и уже сегодня вы получите доступ к торгам. Присоединяйтесь к нашей команде!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://smart-lab.ru/blog/728873.php

Источник https://invlab.ru/investicii/akcii-neftyanyh-kompaniy/

Источник https://journal.open-broker.ru/analitika/lukojl-ili-rosneft-kakie-akcii-vybrat/