Венчурные инвестиции в россии в 2016 году

С начала кризиса в 2014 году число сделок на российском венчурном рынке все время падает. Также снижаются объем инвестиций, количество и стоимость выходов.

И все же большинство отечественных инвесторов не теряют веры в рост российского венчура. Их оптимизм поддерживают дешевые и талантливые ИТ-кадры в стране, а также снижение привлекательности традиционных инвестиций.

В некотором роде кризис даже оздоровил наш рынок. Многие инвесторы говорили, что проекты стали качественнее, стартаперы — умнее. Все больше отечественных фондов ориентируются на проекты с международным потенциалом. Их логика ясна: в уходящем году стартаперы из России и СНГ добились больших успехов за рубежом.

Пора подвести итоги. Давайте вспомним, какие новые фонды появились на российском венчурном рынке в этом году.

Новые инвесторы

S&P Capital

В начале года бывший топ-менеджер «Связного», Enter, МТС и «Вымпелком» Сергей Румянцев неожиданно для себя вложился в столичный коворкинг «Рабочая станция». После этого он решил запустить венчурный фонд. К нему присоединились другие выходцы из «Связного» — Алексей Дмитриев, Евгений Прохоров и Денис Киселев. Они стали партнерами S&P Capital.

Фонд готов инвестировать от $10 до 500 тысяч в стартапы в ритейле и e-commerce — маркетплейсы, омниканальные продажи, услуги по запросу. Рассматриваются проекты от идеи до стадии A, которые смогут показать рост в течение года.

Сейчас в портфеле фонда — компании «Парк детского периода», ивент-агентство «Мандариновая лиса», коворкинг «Рабочая станция», сеть кофеен OneBucks Coffee и пивные магазины «Пивзавод».

RB Capital

В феврале инвестиционная компания RB Partners запустила венчурный фонд объемом $10 млн. Они готовы вкладывать от $100 тысяч до $1 млн в российские и зарубежные проекты на посевной и ранней стадиях.

RB Capital ищет стартапы в сфере облачных технологий, искусственного интеллекта, анализа данных и интернета вещей. Его интересуют решения, которые можно применить в финансах и медицине.

Ранее RB Partners инвестировала в разработчика управленческого софта RBtechnologies (дочка RB Partners), площадку для привлечения инвестиций IPOboard и разработчика бизнес-приложений FrontSphere. Все они перешли в портфель RB Capital.

Gazprom Media Ventures

В феврале медиахолдинг «Газпром-Медиа» объявил о запуске корпоративного инвестфонда — Gazprom Media Ventures. Фонд не дает стартапам денег. Он выбрал модель media for equity — рекламное продвижение в обмен на процент от выручки или долю в бизнесе.

Gazprom Media Ventures интересуют стартапы в сфере электронной коммерции, технологические бизнесы с оборотом от $1 млн в год и lifestyle-медиа. Фонд вошел в состав подразделения «ГПМ-Технологии», к которому также относятся продавец интернет-рекламы «ГПМ-Диджитал», видеосервис RuTube, онлайн-кинотеатры Zoomby и Now.ru.

На момент запуска фонда глава «ГПМ-Технологий» Вадим Федотов рассказал о первом пилоте с некоей компанией. Но пока об инвестициях Gazprom Media Ventures ничего не известно.

Sistema Venture Capital

В апреле запустился корпоративный венчурный фонд АФК «Система», о создании которого было заявлено еще в предыдущем году. Sistema Venture Capital нацелен на стартапы на стадии раунда А, с глобальными амбициями и ориентиром на мобайл.

Отраслевые предпочтения фонда — финансовые сервисы, рекламные технологии, виртуальная реальность, интернет вещей, маркетплейсы, проекты в сфере коммуникаций и развлечений, в том числе новые медиа и онлайн-игры.

В текущем портфеле фонда находятся образовательный стартап Mel Science, разработчик VR-игр Luden.io, разработчик технологий компьютерного зрения VisionLabs и биржа бытовых услуг YouDo.

Notamedia

В феврале известное в рунете digital-агентство решило заняться венчурными инвестициями. Об этом Rusbase рассказал глава Notamedia Сергей Оселедько. По его словам, вокруг Notamedia сформировался клуб партнеров, которые готовы соинвестировать в стартапы.

Они готовы вкладывать в проекты от $500 тысяч до $3 млн, а также помогать своим портфельным проектам выходить на крупных заказчиков из медиа и госсектора.

Notamedia интересуется проектами в сфере рекламных технологий, которые позволяют привлечь и монетизировать медийный трафик или облегчают производство контента. Также она хочет инвестировать в сферу wellness — гаджеты и софт для фитнеса и улучшения качества жизни.

Admitad Invest

В марте рекламная компания Admitad запустила фонд для инвестиций в интернет-проекты Admitad Invest. Они ищут маркетплейсы, SaaS-решения, CPA-сети, контент-проекты с большой аудиторией и b2b-сервисы.

В каждый проект Admitad Invest готов вложить до 20 млн рублей, предоставить ему офис, оказать менторскую и юридическую поддержку. В июле он вложился в белорусский сервис для клиентской поддержки через мессенджеры Blinger. Ранее сообщалось об инвестициях фонда в два b2b-сервиса, один SaaS-проект и две лидогенерирующие площадки.

«Лаборатория Касперского»

В мае компания объявила, что начинает инвестировать в стартапы. Поиском и отбором проектов занялось инвестиционное подразделение «Лаборатории», которое было выделено еще в 2015 году.

Компания пообещала вкладывать $50 тысяч до $1 млн в проекты на посевной стадии с работающим прототипом и сложившейся командой. Ее интересуют стартапы, которые занимаются кибербезопасностью для мобайла, облаков и интернета вещей.

Ранее «Лаборатория Касперского» вложила по $1 млн в победителей номинации Next Generation Security в рамках конкурса стартапов GoTech. Также она вместе с венчурными фондами Mangrove Capital Partners и ABRT Venture Fund организовала международный акселератор Security Startup Challenge, одним из финалистов которого стал российский проект SiteSecure. В октябре компания запустила конкурс Kaspersky Start с главным призом в размере 1 млн рублей.

VR Tech

В июне основатель Digital October Георгий Тушинский и инвестор Игорь Лутц создали первый в России фонд для инвестиций в виртуальную реальность. Его первоначальный объем составит 300 млн рублей.

Новый фонд ищет VR-стартапы в области развлечений (VR-игры, панорамные трансляции, VR-парки и VR-кинотеатры) и повышения эффективности бизнеса (промышленный дизайн, виртуальные тренажеры и др.). В проекты на ранней стадии он готов инвестировать 10-30 млн рублей. К долгосрочным он привлечет иностранных соинвесторов. Состав портфеля фонда пока неизвестен.

Новые фонды старых инвесторов

Второй венчурный фонд Сбербанка

В апреле стало известно о том, что Сбербанк создает второй венчурный фонд объемом $200-250 млн. Этот капитал российский банк сформирует вместе с частными соинвесторами. Управлять новой структурой будет компания MoneyTime Ventures. Она уже управляет первым венчурным фондом Сбербанка, который запущен в 2012 году.

Новый фонд интересуют финансовые технологии, искусственный интеллект, маркетплейсы, экономика совместного потребления и кибербезопасность. Он будет вкладывать от $5 млн в стартапы на стадиях A, B и C.

| 31 марта 2017 в Москве состоится конференция по технологиям в финансовой отрасли FinTech Russia, которая соберет на одной площадке ключевых представителей российского финтеха. Деловая программа мероприятия построена на кейсах и инструкциях от пионеров-практиков. Неформальную часть программы представляет FinTech Show: во время фуршета вы послушаете выступления создателей новых технологий. Подробнее о конференции — на сайте. Следите за новостями FinTech Russia в официальном Telegram-канале и на страницах в Facebook и «ВКонтакте». |

Новый фонд Игоря Рябенького

В июне известный бизнес-ангел сообщил о запуске нового фонда на $100 млн. Он будет вкладывать в стартапы на поздних стадиях — в портфельные проекты фонда Altair и в сторонние компании. Новый фонд будет инвестировать в потребительский интернет, финансовые технологии и SaaS-сегмент.

Flint Capital II

В июле Flint Capital объявил о запуске второго фонда объемом $100 млн. Он будет инвестировать в российские и израильские стартапы в ИТ, медиа, финтехе, виртуальной и дополненной реальности.

Inventure Partners II

В июле Inventure Partners запустил второй фонд на $150 млн. Он будет вкладываться в стартапы из России, Израиля, Германии и Великобритании. Новый фонд продолжит инвестировать в потребительские онлайн-сервисы. Так, в портфеле Inventure Partners I значатся такси-агрегатор Gett, мобильный эквайринг 2can и онлайн-продавец пакетных туров OnlineTours.

Rusnano Sistema

В сентябре госкомпания «Роснано» и АФК «Система» создали совместный фонд прямых инвестиций объемом $100 млн. Он будет вкладывать от $5 до $20 млн в высокотехнологичные компании на разных стадиях.

Rusnano Sistema интересуют проекты в сфере микроэлектроники, энергоэффективности, робототехники и ИТ. Создатели фонда планировали совершить первую сделку до конца года. Пока об инвестициях фонда ничего не известно.

InspiRussia

В сентябре сингапурский фонд с российскими корнями Life.SREDA вновь заинтересовался отечественным рынком: он запустил новый финтех-акселератор на базе университета Иннополис.

Он ищет стартапы в сфере блокчейна, кибербезопасности, искусственного интеллекта, умного страхования и других. InspiRussia предлагает компаниям трехмесячную акселерацию. В каждый проект он инвестирует в проект от 500 тысяч рублей до 3 млн рублей (в обмен на долю от 1% до 10%).

Ранее Life.SREDA инвестировал в российские виртуальные банки «Рокетбанк» и «Инстабанк», сервис оценки платежеспособности заемщиков «Скориста» и мобильный эквайринг LifePay.

Новые фонды с участием РВК

Phystech Ventures II

В начале года Российская венчурная компания и фонд Phystech Ventures запустили совместный фонд. РВК инвестировала в Phystech Ventures II 600 млн рублей. Объем фонда планируется довести до 2 млрд рублей за счет частных инвесторов.

Новая структура будет инвестировать в проекты на посевной стадии. Стартапы должны соответствовать приоритетам Национальной технологической инициативы: новые материалы, аддитивные технологии, новые источники энергии, энергоэффективности, большие данные, кибербезопасность и децентрализованные финансы. О сделках пока ничего не известно.

Три новых фонда РВК и «Сколково»

В сентябре стало известно о создании трех совместных фондов для инвестиций в резидентов «Сколково», которые уже освоили гранты. Совокупный объем трех структур составит 13 млрд рублей (10 из них вложит РВК, 3 — частные соинвесторы).

Первый фонд размером 5,75 млрд рублей будет вкладывать в ИТ. Второй фонд объемом 3,75 млрд рублей проинвестирует биотехнологии. Третий, тоже на 3,75 млрд рублей, предназначен для поддержки индустриальных стартапов. Инвестиции в каждого резидента «Сколково» составят около 100 млн рублей.

Совместный фонд «Ростелекома» и РВК

В декабре стало известно, что РВК и «Ростелеком» решили создать совместный венчурный фонд объемом 1,5 млрд рублей. Он будет инвестировать в финансовые технологии, анализ данных, интернет вещей, виртуальную и дополненную реальность — словом, проекты, которые смогут стать точками роста для телекома.

Российско-белорусский фонд венчурных инвестиций

На днях РВК и Белорусский инновационный фонд создали совместный фонд объемом 1,4 млрд рублей. Он будет инвестировать в российские и белорусские стартапы, которые смогут встроиться в производственно-коммерческие цепочки Евразийского экономического союза.

Проекты на посевной стадии получат до 25 млн рублей, на стадии A — до 100 млн рублей. Первые сделки запланированы на 2017 год.

Отчет-исследование по российскому венчурному рынку за 2016

PwC и РВК опубликовали ежегодный отчет-исследование по российскому венчурному рынку за 2016 год из серии MoneyTree. Главные итоги заключаются в том, что экосистема венчурного рынка сохранилась, а экономические сложности прошлого года отразились, прежде всего, на объеме сделок, но не на их количестве.

Отчет MoneyTree по России за 2016 год можно назвать первым полноценным исследованием реакции венчурного рынка на рецессию 2015-2016 годов. Главный вывод, который можно сделать из отчета, заключается в том, что, несмотря на существенное сокращение капитала в венчурной экосистеме, активность в ней сохраняется на уровне 2015 года, инфраструктура рынка сохранилась, и в 2017 году при ожидаемом увеличении общеэкономической активности будут преодолены последствия как минимум спада 2016 года.

Агентство Передовых Информационных Технологий работает с разными источнками финансирования бизнеса. Если у вас есть потребность в финансировании вашего проекта, то приходите — поговорим.

Суммарный объем капитала в венчурной экосистеме снизился с $2,19 млрд в 2015 году до $410 млн — впрочем, авторы отчета уточняют, что на деле падение меньше (порядка 59%), поскольку в 2015 году на итоговый показатель повлияла крупная и нетипичная для рынка сделка по выходу инвесторовиз компании Avito на $1,2 млрд.

Сам по себе рынок венчурных сделок в 2016 году оценивается в $165 млн, что на 29% меньше, чем в 2015 году. Число сделок прошлого года при этом практически равно числу сделок 2015 года — 184 против 180. Таким образом, реальная картина происходящего — это сокращение объема вложений в конкретные венчурные проекты, авторы отчета предлагают три версии объяснения: рост осторожности инвесторов по отношению к активам этого класса, диверсификация портфелей с осуществлением большего числа менее крупных инвестиций, переход к инвестированию консорциумами.

Распределение венчурных инвестиций по стадиям развития компаний, млн.долл.:

.jpg)

Наибольшее сокращение инвестиций по сделкам пришлось на раунды расширения бизнеса компаний. Если в 2015 году в среднем компания получала на расширение в сделке $5,3 млн, то в 2016 году — $2,8 млн. Объемы вложений в среднюю компанию на посевной стадии, в стартап и компанию на ранней стадии развития почти не изменились. По словам Александра Кардаша, старшего менеджера отдела корпоративных финансов PwC в России, на основании этой картины «можно со сдержанным оптимизмом оценивать перспективы развития российского венчурного рынка».

Средний размер сделок по стадиям развития компаний, млн.долл.:

.jpg)

Гранты, выдаваемые венчурам, PwC и РВК собственно к инвестициям не относят (они невозвратны), тем не менее для достаточно небольшой и находящейся на довольно ранней стадии развития экосистемы венчурного рынка эти деньги ($121 млн, 4651 грант) достаточно важны. Их выдавали в 2016 году преимущественно Фонд «Сколково» и Фонд Бортника, число грантов несколько сократилось, как и совокупный их объем в сравнении с 2016 годом.

Интересный внутриотраслевой тренд 2016 года — снижение числа сделок и привлечения капитала в биотех-венчуры (26 сделок против 39 в 2015 году) и рост вложений в сектор промышленных технологий — увеличение числа сделок с 15 до 21 сделки. Восприятие идей «индустрии 4.0», реализуемые в России, пока отражаются именно в этих скромных цифрах.

Распределение венчурных инвестиций по секторам:

.jpg)

Заключение:

В целом, сохранение активности инвесторов на российском венчурном рынке, а также прогнозы о восстановлении инвестиционной активности в 2017 году позволяют со сдержанным оптимизмом оценивать дальнейшие перспективы развития российского венчурного рынка.

С полной иформацией об отчете вы можете ознакомиться здесь: goo.gl/YmZHlE

Российские венчурные фонды увеличили покупку иностранных стартапов

Российский рынок венчурных инвестиций продемонстрировал значительное оживление в 2016 году, хотя и не достиг уровня двухлетней давности. При этом российские фонды все активнее инвестируют в зарубежные компании

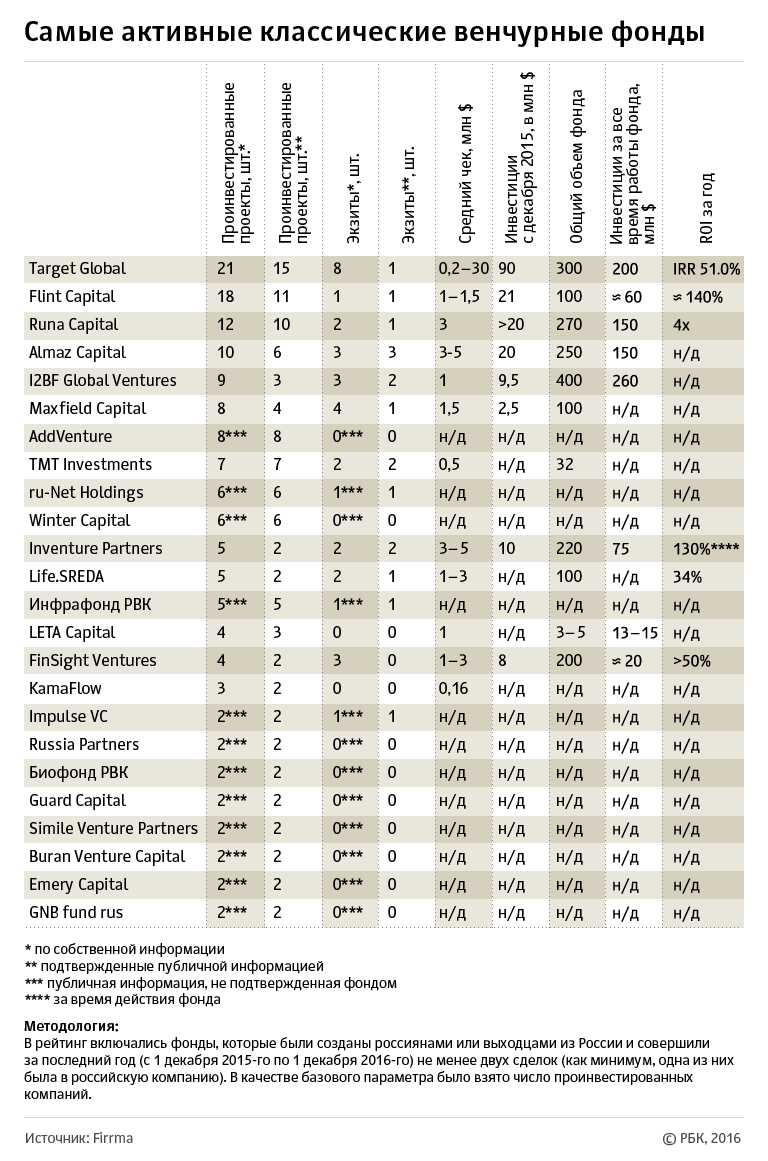

Инертные фонды

В период с 1 декабря 2015 года по 1 декабря 2016 года российские венчурные фонды совершили 390 сделок, говорится в исследовании медиаресурса Firrma, проведенном при поддержке Российской венчурной компании и EY (есть в распоряжении у РБК). В прошлом году исследователи насчитали только 313 сделок. Таким образом, их количество выросло на 24,6%. Однако два года назад сделок было существенно больше — свыше 450.

Количество самих российских фондов, которые за последние пару лет провели хотя бы одну сделку с отечественной компанией, при этом снизилось с 54 в 2014 году до 42 в нынешнем, отмечается в исследовании.

В целом классические фонды вели себя в этом году инертно, делает вывод Firrma. Издание связывает это с тем, что многие уже закончили активную фазу инвестиций и теперь привлекают средства во вторые фонды, что в условиях текущей экономической ситуации непросто.

Большая часть сделок в 2016 году пришлась на «посевную» стадию, а самым активным инвестором, как и в прошлом году, стал Фонд развития интернет-инициатив (ФРИИ), вложивший в общей сложности $19,2 млн в 91 проект. При этом первая пятерка классических фондов заключила за год в общей сложности 70 сделок, сумма их совокупных инвестиций превысила $160 млн.

Президент фонда Sistema Venture Capital (фонд не попал в основной рейтинг, поскольку был основан только в этом году — РБК.) Алексей Катков подтверждает, что все больше инвестиционных сделок проходят на ранней стадии проектов. Правда, он объясняет тренд не дефицитом денег на рынке, а высокой конкуренцией за технологии, которая вынуждает компании непрерывно тестировать гипотезы. Новые технологические тренды стали выявляться гораздо чаще, считает Катков. В 2016 году «взлетели» искусственный интеллект и машинное обучение, виртуальная и дополненная реальность, нейронные сети и телемедицина, перечисляет эксперт, добавляя, что практически все проекты в данных областях находятся на стадии «посева».

В будущем за счет проектов, которые были сформированы за последние пять лет, количество сделок на более поздних стадиях увеличится, прогнозирует управляющий инвестиционным портфелем ФРИИ Сергей Негодяев.

Безграничные инвестиции

Еще один тренд, отмеченный в исследовании, заключается в глобализации венчурной отрасли. Российские фонды активнее вкладывались в компании за рубежом, а общее количество их сделок с отечественными стартапами, напротив, снизилось за год примерно на 20%. Партнер венчурного фонда Flint Capital Андрей Гершфельд объясняет это более стабильной экономической ситуацией на международном рынке. Кроме того, там проще найти покупателей.

В свою очередь, иностранцы стали охотнее выходить на российский венчурный рынок. Если в 2014 году только пять иностранных фондов вложились в стартапы из России, то в 2015-м — уже 13, а в 2016-м — 17. В общей сложности в 2016 году они провели 32 инвестиции, что в два с лишним раза больше, чем в прошлом году.

IT-разработки в России стоят в пять-десять раз дешевле, чем в США или Европе, при не менее высоком качестве, утверждает Негодяев. Благодаря этому у российских проектов появляются хорошие перспективы на рынках Юго-Восточной Азии, Ближнего Востока и Латинской Америки.

«Россия является одной из крупнейших в мире стран по количеству интернет-пользователей, технологических институтов и кадров, и, безусловно, наш рынок интересен глобальным игрокам», — подтверждает Катков.

Количество «экзитов» (благополучных выходов фондов из проектов) в российской венчурной отрасли, однако, находится на «стабильно низком уровне», хотя и растет. По данным Firrma, в 2016 году российские фонды сообщили о продаже доли в 33 своих проектах, тогда как годом ранее «экзитов» было в полтора раза меньше — 22.

Источник https://rb.ru/list/new-investors-2016/

Источник https://apit.ru/blog/startap/1057-otchet-issledovanie-po-rossijskomu-venchurnomu-ryinku-za-2016.html

Источник https://www.rbc.ru/technology_and_media/13/12/2016/584eb1769a794711bee0524b