Рейтинг российских бизнес-ангелов 2017 года Статьи редакции

Firrma по заказу РВК в партнёрстве с Национальной ассоциацией бизнес-ангелов и vc.ru составила очередной ежегодный рейтинг самых активных частных венчурных инвесторов в России.

В список вошли инвесторы, для которых это — не хобби, а работа. Рейтинг — попытка показать не самых лучших, а самых деятельных участников рынка, чтобы в том числе популяризовать венчурное инвестирование.

Один из основных критериев, определяющих место в списке — количество сделок, совершённых в 2017 году и получивших публичное подтверждение.

Александр Румянцев. Самый продуктивный бизнес-ангел уже второй год подряд. В 2017 году увеличил число сделок ровно в два раза (в 2016 году их было 15). В планах инвестора: успеть увеличить свой портфель до 50 стартапов за оставшиеся дни декабря. На венчурном рынке действует второй год, до этого специализировался на фондовом рынке.

Виталий Полехин. Один из старожилов рынка, стабильно попадающий в пятёрку самых активных инвесторов. Руководит Национальной ассоциацией бизнес-ангелов и клубом ангелов бизнес-школы «Сколково». Кроме вложений в стартапы инвестирует несколько венчурных фондов (точно известно про AddVenture). «Соавтор» нескольких известных выходов из групп: например, был инвестором Pixonic, проданной в прошлом году Mail.Ru Group.

Сергей Дашков. Выпускник МФТИ, пришёл в венчур из бизнеса. Сооснователь компании «СДС-Фудс», крупного дистрибьютора продовольственных товаров и чая Ahmad.

Андрей Головин. Представитель первой волны венчура. В последние годы сместил фокус на «менее венчурные проекты», например, управляет небольшой сетью коворкингов в Европе. Не любит афишировать свои инвестиции.

Роман Поволоцкий. Инвестор-новичок из ИТ-бизнеса, руководит компанией Taiga VR. Любит проекты с дополненной и виртуальной реальностью. Ещё в мае 2017 года пообещал проинвестировать все пять VR-стартапов-победителей хакатона «КиберРоссия» — это существенное количество для российских бизнес-ангелов, поэтому Поволоцкий сразу попал в пятёрку лидеров.

Дмитрий Сутормин. Основатель пермской компании «Сервер-Сервис», пришёл на рынок в 2016 году, а в 2017 году уже сделал два полных выхода: SkyPark SDN и Enaza.ru.

Эдуард Фияксель. Нижегородский предприниматель, один из самых успешных ангелов, если брать всю историю их движения. Преподаёт в нижегородском филиале НИУ ВШЭ в профессорском звании.

Богдан Яровой. Руководитель калининградского клуба бизнес-ангелов SmartHub. Бывший председатель правления и совладелец банка «Европейский».

Олег Евсеенков. Один из самых стабильных бизнес-ангелов. На протяжении многих лет с относительно небольшими суммами входит в большое количество стартапов. При этом модель инвестирования не совсем венчурная — он ориентируется на компании, которые могут вернуть вложения дивидендами.

Алексей Менн. Партнёр фонда прямых инвестиций Sun Capital, инвестор одного из самых титулованных молодых российских стартапов Elementaree и стартапа «Сделано», принадлежащего сооснователю «Афиши» Илье Осколкову-Ценциперу.

Евгений Медведников. Не любит общаться с прессой, поэтому известно немного. Называет себя «инвестирующим предпринимателем». Автор впечатляющего ангельского выхода: продал в 2016 году стартап UniSender компании Digital Cloud Assets с мультипликатором 35X (доскональных подтверждений нет, но сообщество подтверждает правдоподобность — прим. Firrma). Инвестор таких компаний, как Lobster и Cindicator, а также акселератора Starta.

Александр Бойков. Ближе к статусу инвестирующего предпринимателя, однако с серьёзным портфелем — десять компаний. Для внешних проектов средний чек не очень высокий, практически экспериментальный — $10 тысяч. Для внутренних на порядок больше — $500 тысяч. Сам управляет одним из проинвестированных стартапов (Buzzweb).

Федор Суздалев. Руководитель сердечно-сосудистого направления компании Medtronic — глобального производителя медицинского оборудования. Начал публично инвестировать в стартапы. Инвестирует пока нечасто и не очень большими суммами. Вопреки профессиональной специализации предпочитает вкладываться в электронную коммерцию и блокчейн.

Александр Черняк. Инвестор с немногочисленными, но крупными инвестициями и масштабными выходами. Основатель сервиса по продаже подержанных автомобилей CarPrice. Один из ранних инвесторов FoodFox.

Дмитрий Сысоев. Один из акционеров компании 2ГИС. Проинвестировал Welltory Александра Лысковпского (Alawar) и «Додо Пиццу».

Артем Руди. Коммерческий директор и один из основателей генетической компании «Атлас», а также инвестор Welltory.

Борис Жилин. Сооснователь международного фонда прямых инвестиций Armor Capital Management. Постоянно живёт в Лозанне, но много вкладывает в российские компании. Чаще всего в синдикации с другим участником списка Алексеем Менном (в том числе в Elementaree и QBIC). В 2017 году снизил активность и инвестировал дважды.

Борис Рябов. Бывший управляющий партнёр фонда Bright Capital, пребывающего в неактивном состоянии. Уже не первый год делает собственные ангельские инвестиции. Также известен своим проектом с банями на фестивале Burning Man.

Евгений Жуланов. Владелец холдинга InMedia. Проинвестировал автобиржу Woom и IoT-стартап Mishiko, вышел вместе с Дмитрием Суторминым из SkyPark CDN и Enaza.ru.

Николай Белых. Профессиональный бизнес-ангел, инвестор киберспортивной арены Winstrike и венчурный партнёр Starta Accelerator.

Николай Каторжнов. Экс-гендиректор инвесткомпании «Открытие Капитал». Вложился вместе с инвесторами Игорем Рыбаковым и Оскаром Хартманном в коворкинг «Ключ» и сервис по продаже фото и видео из соцсетей Lobster.

Оскар Хартманн. Основатель KupiVip, в венчуре действует не первый год. Ранее приложил руку к созданию одного из первых российских фондов FastLaneVentures. Успел создать венчурный фонд Simile Ventures, а в 2017 году основал фонд Larix вместе с миллиардером Игорем Рыбаковым.

Главный критерий для нас: для участника рейтинга венчурные инвестиции должны быть бизнесом и работой . Кроме того, инвестирование должно быть регулярным, поэтому в 2017 году порог отсечения — не менее двух венчурных сделок за последние 12 месяцев. Кроме того, чтобы участник попал в рейтинг, хотя бы две сделки должны быть подтверждены публично .

Мы не включаем в рейтинг предпринимателей, инвестирующих в собственные проекты, а также вкладывающих в свои спин-оффы. Но мы рассказываем о новичках рынка — крупных предпринимателях, которые вкладывались в стартапы. Большинство бизнесменов текущего рейтинга — из списка Forbes.

Кроме предпринимателей, вкладывающих в собственные компании, мы не включили в рейтинг биржевых инвесторов , а также меценатов и людей, поддерживающих проекты из альтруистических убеждений.

Рейтинг — не перечень лучших венчурных инвесторов. Это подборка наиболее активных в публичной сфере бизнесменов, демонстрация деятельных участников рынка.

Это медийный продукт, а не научное исследование. Тем не менее, благодарим за помощь в проверке методологии Национальную ассоциацию бизнес-ангелов (НАБА).

Критерий, по которому выстраивался список 2017 года — количество проинвестированных проектов за последние 12 месяцев. Основная метрика активности ангела — это возврат на инвестиции, но количество сделок — прозрачный показатель, который в данном случае используется для построения внутренней логики списка.

Мы даём максимум информации по каждому из инвесторов, чтобы читатель смог самостоятельно оценить их заслуги.

Собранная информация имеет допущения: не все сделки становятся публичными, не все ангелы готовы делиться этой информацией. Согласно отчёту Evaluation of EU Member State Business Angel Markets and Policies-2012, доля видимых рынку бизнес-ангелов в различных странах Европы составляет от 4-5% до 100% от реального числа инвесторов.

Любая информация не может гарантировать отсутствие искажений картины российского рынка инвестиций бизнес-ангелов. Мы постарались минимизировать риски и основывались на исследованиях, публично оглашённой информации и данных от самих инвесторов.

Составленный рейтинг — не случайная подборка бизнес-ангелов, в результат изучения рынка, открытых исследований и другой доступной информации.

P. S. В этом году мы решили не составлять традиционный рейтинг «суперангелов». Все его участники уже пополнили ряды венчурных капиталистов, поэтому мы считаем, что относить таких людей, как, например, Игорь Рябенький и Павел Черкашин, к ангелам — некорректно.

Обладатели первых строк рейтинга рассказали о трендах 2017 года и своих ожиданиях от следующего сезона.

Сейчас тренды быстро меняются. В начале 2017 года все увлекались чатботами, в середине года их оттеснила виртуальная реальность, а потом все хором переключились на блокчейн. Инвестор не может себе позволить такие резкие колебания от одного хайпа к другому. Поэтому для меня все эти тренды не имеют значения, у меня свои приоритеты и свой расчёт.

Считаю, что сейчас самое время вкладываться в образовательные проекты по обучению ИТ-предпринимателей, потому что в нашей стране их позорно мало. Для меня главной сделкой 2017 года стали инвестиции в «Венчурный Акселератор» — это социальный проект, который бесплатно объясняет правила работы на венчурном рынке: учит создавать с нуля технологичный стартап и привлекать инвестиции.

Цель его состоит в подготовке нового поколения ИТ-предпринимателей, в обучении старшеклассников и студентов основам создания стартапов. Я настолько заинтересован в этом проекте, что стал его исполнительным директором.

Мне кажется, наш рынок готов к взрывному росту в сфере технологичного предпринимательства. Надеюсь, что это случится в 2018 году. Для меня ключевым условием инвестирования были и остаются три основных условия: это должен быть ИТ-проект, должна быть готова минимальная версия продукта и должен быть потенциал многократного роста.

Особенно мне интересны разного рода конструкторы, как, например, конструктор одежды Ave Eva, а также маркетплейсы, вроде сервиса по подбору нянь и домашних работников «МиссНяня», ищу экологичные проекты.

Как венчурный инвестор я в первую очередь заинтересован в получении прибыли. Пока не готов заниматься благотворительностью, хотя со стороны может показаться, что «Венчурный Акселератор» — социальный проект. На самом деле мной руководит трезвый расчёт.

Не раз говорил, что поставил себе цель к 2020 году увеличить число ИТ-предпринимателей в России в десять раз, и первые результаты работы «Венчурного Акселератора» в Тюмени, Сочи и Казани показали, что эта цель вполне достижима.

Так что я ожидаю весомой отдачи от этого проекта, потому что с каждым новым ИТ-предпринимателем, с каждым новым проектом для венчурного инвестора открывается всё больше перспектив заработать.

Трендов, определяющих венчурный рынок в 2017 году, несколько.

1. Увеличение количества бизнес-ангелов и появление новых бизнес-ангельских объединений. Инвестиции индивидуальных венчурных инвесторов, пожалуй, одни из немногих на рынке, которым по прежнему был присущ рост. Растёт не только ежегодное число сделок, но и количество бизнес-ангелов.

Основными выгодоприобретателями интереса к частным инвестициям на ранних стадиях являются не только уже существующие организации бизнес-ангелов, но и новые клубы и объединения, которые сейчас активно создаются с поддержкой региональных властей, ведущих предпринимателей регионов, а также премиальных отделений банков России.

Все данные активности существующих и вновь создаваемых клубов — отклик на существенный подъём интереса к рынку инвестиций на ранних стадиях. Любая интересная сделка сейчас собирает большое количество желающих присоединиться, синдицировать стало гораздо проще, качественные проекты впервые узнали что такое «переподписка».

2. Клубные сделки с фондами. Бизнес-ангельство — это всегда про соинвестирование. Ранние стадии редко сталкиваются с конкуренцией за сделки, места обычно хватает всем, поэтому большинство интересных проектов имеют до 15 бизнес-ангелов в раунде с лид-инвесторами в виде топовых ангелов.

В этом году ожидаемым трендом было увеличение количества клубных сделок с венчурными фондами в качестве лид-инвесторов, которые инвестируют деньги фонда, при этом готовы выделить дополнительное место индивидуальным венчурным инвесторам (бизнес-ангелам).

Я сам активно участвовал в клубных сделках с другими ангелами, присоединяясь к проектам, где лид-инвесторами или просто инвесторами были известные фонды Addventure, the Untitled, Altair Capital.

3. Международные инвестиции. Желание многих инвестировать в зарубежные стартапы отмечалось и ранее, но всегда не совпадало с возможностями. В этом году многие клубные объединения стали предлагать зарубежный пайплайн своим членам клубов.

Венчурные фонды делятся им в рамках своих клубных сделок, топовые инвесторы предлагают соинвестировать в интересные проекты за рубежом.

Заметен интерес к российским технологическим проектам со стороны европейских бизнес-ангелов, которые не управляют чужими привлечёнными деньгами и поэтому меньше думают о политике, больше о бизнесе и перспективе заработать на проектах, которые сейчас оцениваются в четыре раза дешевле при прочих равных показателях. В этом году больше половины моих сделок — сделки вне России.

В 2018 году я буду обращать внимание на проекты в сфере блокчейна, искусственного интеллекта, виртуальной и дополненной реальности. Под блокчейном я понимаю не инвестиции в криптовалюты или ICO, а инвестиции в стартапы, в основе которых лежит эта технология.

Хотя ICO или Token Sale и войдёт в скором времени на рынок ранних стадий как инвестиционный инструмент, который будут использовать и бизнес-ангелы, начало 2018 года будет наполнено массовыми уголовными делами, коллективными исками, связанными с ICO и криптовалютами по всему миру, с предыдущими использованиями этого еще не сформированного инструмента.

Технология блокчейна ещё даст рынку ранних стадий другие инструменты синдицирования сделок с большим количеством участников, который этому рынку так нужен. Поэтому в 2018 году я буду следить не только за сферами, в которые нужно инвестировать, но также и за тем, куда будет двигаться и как меняться вся индустрия венчурных инвестиций в мире.

Виталий Полехин, руководитель Национальной ассоциации бизнес-ангелов и клуба ангелов бизнес-школы «Сколково»

Три тренда за год:

1. Идея коллаборативного инвестирования в стартапы ранней фазы перестала казаться экстремальной. Это хорошо.

2. Количество частных российских денег и инвесторов ранней фазы медленно, но верно увеличивается. Это тоже хорошо.

3. Феноменальный взрыв ICO. Это хорошо и удивительно.

В 2018 году рынок продолжит свой медленный рост. Российский корпоративный сектор начнёт понемногу интересоваться кооперацией с интересными командами. Лучшие будут куплены.

VC под давлением бума ICO проявят большую терпимость к рискам. Пузырь ICO схлопнется под давлением волны банкротств дерьмопроектов. Криптоинвесторы побегут за качеством проектов и встретятся с VC. К этому времени регуляторы придумают, как им регулировать криптооперации и собирать налоги с криптодоходов. В итоге ландшафт венчурной индустрии сильно изменится. Это случится быстрее, чем многие думают.

Период активного формирования моего портфеля закончился. Я сосредоточусь на помощи своим портфельным компаниям в деле завоевания мира. Ещё я собираюсь в 2018 году сделать мой любимый МФТИ центром предпринимательской силы и запущу русскоязычную экспертную платформу с ядром из выпускников физтехов, но открытую для всего венчурного мира.

Инвестирование для меня — эффективный способ познания мира и прокачки собственных мозгов. И ещё мы сделаем мир лучше.

Сократилось количество фондов, с которыми можно обсуждать следующие раунды финансирования, а также тех, кто может войти в компанию повторно.

Многие ограничили рассматривание чисто российских проектов, некоторые проекты пошли по линии оформления ICO, потому что «все побежали, и я побежал».

В следующем году я ожидаю, что ICO пойдут на спад, появятся хорошо структурированные проекты. Ажиотаж на рынке криптопроектов стабилизируется. Восстановится потребительский спрос в России.

Я занимаюсь инвестициями ради личных доходов и обеспечения самозанятости, а также ради реализации и развития собственной экспертизы. Это мой образ жизни.

Я стараюсь помогать молодым и адекватным (воспитанным и образованным) молодым стартаперам. Важно изменять и развивать наш национальный генофонд, который был частично уничтожен или мутировал при советской власти. Ценю уникальные национальные особенности и глубокие школы знаний, всячески это поддерживаю.

Могу выделить единственный и самый серьёзный тренд — криптоэкономика. С одной стороны криптоэкономика подарила нам ICO. Хороший инструмент для проектов ранних стадий. Два моих портфельных проекта провели ICO в этом году. Наверное, их можно назвать успешными. Playkey собрали $10,5 млн, Lordmancer II — $1млн.

С другой стороны, пузырь крипты высасывает инвестиционные деньги с традиционных рынков. И в 2018 году будут ещё большие сложности с привлечением инвесторов и денег в проекты.

Ассоциация венчурного инвестирования

Российская ассоциация венчурного инвестирования (РАВИ) подготовила ежегодный обзор российского рынка прямых и венчурных инвестиций в России за первое полугодие 2017 года.

Падение почти на 3 млрд долл. на рынке капитала фондов, отмеченное в прошлом году, было существенно отыграно уже в первом полугодии 2017 года – прирост капитала составил 1,2 млрд долл. И, если за прирост капитала закономерно ответственны фонды прямого инвестирования (на их долю пришелся 1 млрд долл)., то рост числа новых фондов – «заслуга» венчурного сектора: за шесть месяцев текущего года на рынок пришло 7 венчурных фондов.

Во многом активность на рынке фондов поддерживается за счет значительной роли государства в российской отрасли прямого и венчурного инвестирования: на его долю по-прежнему приходится 30% от общего числа всех действующих фондов. Кроме того, государство выступает и явным противовесом сложившегося на рынке перекоса отраслевых интересов в сторону сектора информационно-коммуникационных технологий: свыше 90% действующих венчурных фондов с участием государственного капитала сфокусированы на инвестициях в реальный сектор экономики или имеют смешанные отраслевые предпочтения. Абсолютно релевантная картина наблюдается и на рынке инвестиций: на долю сектора ИКТ приходится лишь 16% от общего объема инвестиций фондов с госучастием.

Рынок инвестиций показывает неоднозначную картину рынка: при том, что совокупный объем инвестиций составляет уже 95% от показателей 2016 года, рынок явно демонстрирует свою неоднородность. Инвестиционный интерес фондов сосредоточен в секторе PE инвестиций: на его долю приходится 728 млн долл. – это превышает совокупный объем PE инвестиций за весь 2016 год. Значительный объем инвестиций объясняется тем, что государство остается крупнейшим игроком на рынке. Около 81% от общего объема инвестиций приходится на долю РФПИ (при том, что объем ряда сделок фонда пока не раскрывается). В свою очередь, венчурный рынок демонстрирует падение интереса институциональных инвесторов: за первое полугодие было осуществлено 69 сделок (202 в 2016 году) на 49 млн долл. (49 в 2016 году).

Традиционным лидером по объемам осуществленных VC инвестиций остается сектор ИКТ: на его долю пришлось 78% от общего объема VC инвестиций. При этом поддержка «не ИТ»-компаний была связана в первую очередь с инвестиционной активностью фондов с участием госкапитала: их доля в объеме VC инвестиций в таких секторах как промышленные технологии и биотехнологии составила свыше 84%.

Традиционно лидером по привлечению инвестиций остается Центральный федеральный округ (89% по объему и 68% по числу), при этом заметная инвестиционная активность была отмечена в Северо-Западном и Приволжском федеральных округах.

Стартапы стали избирательнее на фоне стабилизации венчурного рынка

Российский венчурный рынок стабилизировался — число сделок за последние 12 месяцев осталось на уровне прошлого года. Компании стали активно использовать ICO для финансирования, но эксперты уверены, что хоронить фонды пока рано

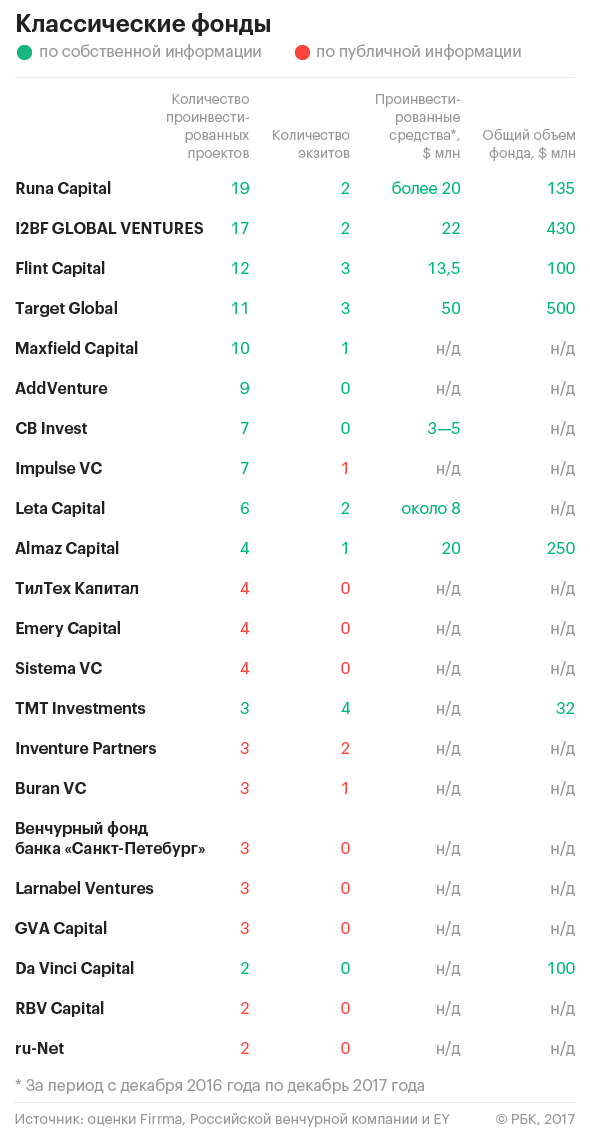

Российские венчурные фонды в период с 1 декабря 2016 года по 1 декабря 2017 года провели 391 сделку (без учета финансирования бизнес-ангелами) против 390 в 2016 году. Об этом говорится в ежегодном исследовании издания Firrma, Российской венчурной компании (РВК) и аудиторской компании EY (есть в распоряжении РБК). Анализировались сделки 49 российских фондов (как в России, так и за рубежом) и 13 иностранных (совершивших сделки с российскими компаниями).

Не изменилось за прошедший год и число активных фондов (тех, что совершили более двух сделок за уходящий год) — таких было 44 против 42 в 2016-м.

«Мы шесть лет исследуем рынок, и самое удивительное — то, что он, по сути, [в отчетный период 2017 года] не показал ни роста, ни падения. Такое впервые», — отметил РБК издатель Firrma Дмитрий Фалалеев. Восстановление активности фондов пришлось на период с 1 декабря 2015 года по 1 декабря 2016 года, когда количество сделок выросло на 24,6% по сравнению с аналогичными 12 месяцами 2014–2015 годов.

Несмотря на стабилизацию рынка, заметен рост числа новых фондов — 11 против четырех в прошлом году. Также иностранные структуры (фонды и акселераторы) в этом году активнее интересовались российскими проектами, чем в прошлом: 30 случаев финансирования против 17.

«Венчурный рынок сейчас достиг равновесия. Экономика постепенно отходит от кризиса. По сравнению с 2014–2015 годами стартапы чувствуют себя более уверенно: если ранее они соглашались на жесткие условия, лишь бы получить финансирование, то сейчас позволяют себе выбирать, стали менее сговорчивы. Отчасти это объясняется общей экономической обстановкой и тем, что компании забыли про кризис», — заметил партнер фонда iTech Алексей Соловьев.

По его словам, опять начала расти роль государства — ориентация на цифровую экономику, создание корпоративных фондов, а также принятие новой стратегии госфонда РВК и активизация его деятельности.

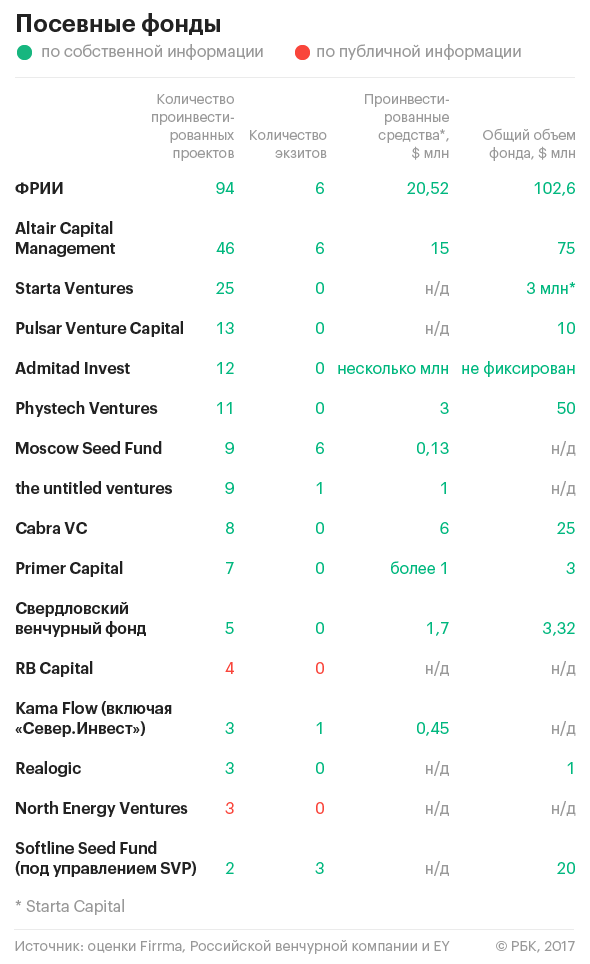

Другой тенденцией российского венчурного рынка авторы исследования называют рост посевного сегмента (тех, кто инвестирует в компанию на ранних стадиях, как правило, небольшие суммы) по сравнению с классическими фондами. «Посевной сегмент растет за счет высокой активности фонда ФРИИ и ангелов», — заметил партнер EY Антон Устименко. Исходя из данных исследования объем сделок классических фондов из имеющейся в публичном поле информации снизился примерно с $180 млн до $137 млн, тогда как посевных — вырос с $47 млн до $105 млн.

По словам Устименко, российские корпорации начали активнее искать возможности для сделок. «И хотя их сделки пока не столь масштабны, они создают больше возможностей для выходов, то есть приток свежих денег в венчурную экосистему. Это дает надежду на рост венчурных инвестиций в 2018 году», — заключил эксперт.

ICO против венчура

Управляющий партнер и основатель Pulsar Venture Capital Павел Королев считает, что структура венчурного рынка в России меняется. «Классические модели становятся менее приспособленными к современным реалиям: общее число венчурных инвестиций снижается, а многие стартапы предпочли в 2017 году классическим фондам краудинвестинг на ICO (первичное размещение монет криптовалюты или токенов — записей в реестре блоков транзакций, которые могут подтверждать наличие у их держателя прав на определенные объекты. — РБК). Соответственно, фонды ищут для себя новую модель. В то же время растет значимость и посевных инвестиций. Ведь именно посевные фонды с проверенной моделью отбора и сопровождения стартапов показывают максимальную доходность на рынке, быстрее остальных адаптируясь к новым моделям рынка», — сказал он.

По данным Coinschedule, с начала года стартапы привлекли $3,2 млрд инвестиций через ICO, констатировал Королев. По его словам, во втором и третьем кварталах 2017 года 90% блокчейн-проектов выбрали именно этот вид привлечения финансирования.

Однако хоронить венчурный бизнес из-за бума ICO еще рано, уверен Антон Устименко. «ICO хорош для тех проектов, бизнес которых связан со сферой криптовалют и блокчейна, — говорит он. — Но таких проектов немного. К тому же они почти не конкурируют за источники финансирования с венчурным капиталом».

По словам Соловьева, ажиотаж на ICO постепенно снижается. «В следующем году градус будет и дальше понижаться, и все станут воспринимать его не более как еще один инструмент краудинвестинга», — заключил эксперт.

Источник https://vc.ru/flood/30951-business-angels-2017

Источник http://www.rvca.ru/rus/news/2017/08/16/rvca-yearbook-i-2017/

Источник https://www.rbc.ru/technology_and_media/12/12/2017/5a2e9d7a9a79477505709091