Инвестиции в россии 2017 во что вложиться

Перед тем как приступать к оценке тех или иных инвестиционных инструментов, следует оговориться, кому, вообще, следует об этом задумываться. Прежде чем вкладывать свои средства для получения наибольшего инвестиционного дохода, сформируйте резерв на «черный день». Он должен составлять не менее пяти ваших месячных зарплат.

Положите эти деньги на текущий расчетный счет с начислением процентов на остаток и возможностью снятия средств в любой момент.

Таким образом, вы покроете свою потребность в денежных средствах при наступлении чрезвычайного случая. Если у вас нет такого резерва, вы пока не готовы к инвестициям.

Не стоит забивать себе голову инвестициями и тем, кому приходится обслуживать кредит. Если процент по кредиту выше, чем доход на ваши возможные инвестиции, то лучше направьте любой дополнительный доход на досрочное погашение кредита, для вас это будет самым разумным способом распорядиться деньгами.

Ну а тем, кто готов к инвестициям, рассказываю, как, на мой взгляд, логично будет сформировать в меру консервативный инвестпортфель в 2017 году.

Правило № 1. Не стоит забывать о рублевых депозитах

Итак, у вас уже есть неприкосновенный запас на текущем рублевом счету в банке. Однако и при распределении тех средств, которые вы планируете инвестировать, тоже стоит уделить внимание депозитам, причем долгосрочным.

2017 станет годом, когда большинству россиян придется задуматься о пересмотре своих инвестиционных предпочтений.

Альтернативу банковским депозитам, в достаточной степени надежному, хотя и не очень доходному инструменту, сегодня ищут лишь немногие. Ведь защиту вкладов гарантирует государство, а это серьезный аргумент в пользу банков. Но тренд на снижение ставок на денежном рынке очевиден, то есть доходность вкладов должна снизиться еще сильнее: уже через год вы вряд ли найдете рублевый депозит в банке из топ-50 с доходностью выше 5–6% годовых.

Пока же ставки достаточно высоки даже в самых консервативно настроенных банках. Воспользуйтесь этим, положив на долгосрочный вклад по крайней мере 10% своих сбережений.

Естественно, делать это нужно при соблюдении всех мер предосторожности: не более 1,4 млн рублей в одном банке с сохранением всех договоров и подтверждающих документов о движении денежных средств до самого погашения вклада.

Правило № 2. Надежные инвестиции — недвижимость

С точки зрения экономических рисков, 2017 год вряд ли будет отличаться от 2016. В такой ситуации, прежде всего, стоит подумать об инструментах, которые позволят сохранить капитал без риска его утраты в случае очередного скачка курсов валют, обесценивания рубля и так далее. Недвижимость – не ценная бумага, способная обнулиться в один миг.

Падает на нее цена или растет, качественная недвижимость — ликвидный актив, который к тому же приносит прибыль от сдачи в аренду. Традиционный инвестиционный инструмент россиян — это покупка квартиры под сдачу.

Только, к сожалению, в последние годы такие вложения очень уж низкодоходны. При текущих арендных ставках (нет оснований полагать, что в 2017 году они претерпят кардинальные изменения) после вычета налогов, затрат на ремонт, поддержание квартиры в товарном виде, страховку и услуги ЖКХ максимальный доход, на который вы сможете рассчитывать, — это 3–4% от стоимости квартиры в год.

В коммерческом сегменте всё гораздо интереснее: здесь можно рассчитывать на доходность от 10% годовых (что выше доходности по банковским депозитам).

Минус коммерческой недвижимости в том, что стоят качественные объекты, способные приносить доход, очень дорого. Суммы в 100 и более миллионов рублей имеются в наличии не у каждого инвестора.

В этом случае можно воспользоваться таким инструментом, как краудфандинговая площадка недвижимости, которая предполагает участие в проекте коллективных инвестиций. Каждый инвестор, имеющий сумму от 500 тысяч рублей, может рассчитывать на долю в объекте и доход от нее.

Правило № 3. Еврооблигации — страховка от девальвации

Говорим инвестиции — подразумеваем диверсификация. А в нашей стране речь идет в первую очередь о диверсификации валютных рисков. Часть своих сбережений необходимо держать в валюте.

Самым лучшим инструментом для вложения валютных накоплений я считаю евробонды: долговые бумаги в валюте корпоративных или государственных заемщиков.

Доходность здесь при правильно составленном портфеле может достигать 7–10% годовых в валюте. Один из минусов заключается в том, что для формирования сбалансированного портфеля потребуются немалые средства и помощь консультанта. Кроме того, в отличие от депозита в банке есть риск нарваться на ненадежного заемщика. Но трех-четырехкратная разница в доходности между банковским вкладом и облигациями в валюте вполне того стоит.

Правило № 4. На фондовом рынке действуйте аккуратно

До сих пор мы рассматривали исключительно консервативные способы заработка. Но важно подумать и об инструментах, которые могут придать большую динамику вашему инвестиционному портфелю.

В 2017 году я бы рекомендовал присмотреться к фондовому рынку и 15–20% ваших сбережений разместить в акциях российских эмитентов.

Уже в текущем году мы увидели впечатляющее восстановление котировок на российском рынке. На следующие несколько лет с учетом тренда на снижение инфляции и стоимости заимствований в России, а также на увеличение корпоративных прибылей, я вижу позитивные перспективы для рынка в целом. Отдельные сектора, прежде всего, те компании, бизнес которых ориентирован на экспорт, в данный момент еще интереснее.

При правильно структурированном портфеле в 2017 году и дальнейшем восстановлении рыночных котировок можно предположить, что эта часть портфеля обеспечит двузначную доходность.

Правило № 5. Получайте не только пассивный, но и активный доход

При планировании своей инвестиционной стратегии вы должны понимать, что в какие бы инструменты вы ни вкладывались, пытаясь сохранить сбережения, вы всегда будете бежать наперегонки с инфляцией, обесценивающей ваши средства. Если вы уже позаботились о сохранности большей части ваших денег, попробуйте потратить небольшую их часть на развитие собственного бизнеса, вложите их в дело своего знакомого или подумайте о венчурных инвестициях.

В новом, 2017 году стоит задуматься о том, что вы тратите всё свое время, работая и получая зарплату, которой едва хватает на то, чтобы поддержать ваш текущий уровень потребления.

Зарплата и проценты на депозит — это всего лишь пассивные виды дохода. В то время как инвестиции в бизнес, свой или чужой, — это возможность стать акционером, участвовать в деле, получать дивиденды и вырваться из «крысиных бегов*».

Инвестиции в россии 2017 во что вложиться

Каждый из нас хотя бы раз задумывался о пассивном доходе. Но далеко не каждый смог правильно вложить деньги, и получить хоть какую-то прибыль. Напротив, из-за неудачного инвестирования, многие инвесторы потеряли все свои накопления. Так можно ли иметь пассивный доход? И куда вложить деньги, чтобы получать ежемесячный доход?

Что такое инвестирование

Не секрет, что на сегодняшний день самый лучший способ сохранить и приумножить деньги – это инвестировать их во что-либо. Однако, для того чтобы появился пассивный доход, инвестор должен немало трудиться. Речь идет не только о денежных суммах, которыми он готов рискнуть, но и о ежедневном составлении прогнозов, и принятии важных решений.

Таким образом, инвестирование – это процесс вложения денег, с целью получения прибыли. Причем получение доходов может быть как в краткосрочном, так и в долгосрочном периоде.

Немаловажным также является факт наличия денежных средств, которые станут приносить прибыль. Для того чтобы скопить необходимую сумму, будущий инвестор должен откладывать не менее 1/10 части от своего активного дохода, а так же досконально изучить рынок инвестиций.

Что нужно учесть при вложении денег

Для того чтобы вложения приносили желаемую прибыль, инвестор должен учитывать следующие правила:

- Инвестировать необходимо только свободные денежные средства. Свободными деньгами являются суммы, оставшиеся от уплаты необходимых платежей, и покрытия потребностей. Если игнорировать данное правило, то можно попасть в сложное финансовое положение. Также не стоит рисковать средствами, взятыми в кредит. Вне зависимости от того было удачным инвестирование или нет, ежемесячные платежи банку оплачивать все равно придется;

- Не стоит рассчитывать на пассивный доход сразу. Наверняка инвестору придется направлять всю полученную прибыль на увеличение первоначального капитала;

- Грамотный инвестор всегда составляет план. В нем четко отражаются суммы вложенных денег, и проводимые операции. Главное правило при составлении такого плана – это то, что он должен быть достаточно гибким, чтобы суметь подстроиться под изменяющиеся экономические процессы;

- Каждый инвестор знает, что: «Не стоит класть все яйца в одну корзину»! Другими словами, не нужно инвестировать деньги только в один проект. При тщательном анализе, и грамотном подходе, хотя бы одно из направлений должно принести прибыль;

- Наличие постоянного контроля. Необходимо регулярно отслеживать ситуацию, чтобы вовремя принимать решения, и предотвратить возможные потери;

- Не стоит рассчитывать на моментальное получение прибыли. Проекты, которые сулят быстрые и большие деньги – это творение рук мошенников. Если покуситься на заманчивые предложения, то можно остаться без накоплений.

Следование таким несложным правилам поможет инвесторам не только сохранить деньги, но и получить немалую прибыль.

Виды инвестирования в 2017 году, и их описание. Прогноз инвестирования на 2018 год

«Куда выгодно вложить деньги?» — этот вопрос беспокоит каждого инвестора. Для того чтобы ответить на него, необходимо знать какие виды инвестирования существуют.

Способы вложения денег более подробно представлены в таблице:

| № п/п | Вид инвестирования | Описание | Плюсы | Минусы |

|---|---|---|---|---|

| 1 | Собственный бизнес или «стартап». | Считается самым выгодным вложением денег. | Неограниченный период инвестирования; Уровень прибыли целиком зависит от самого предпринимателя. |

Тяжелый вид инвестирования; имеет низкий уровень ликвидности. |

| 2 | Банковские вклады | Депозит – самый распространенный вид инвестирования, с целью получения ежемесячного дохода. |

Высокий уровень ликвидности; стабильный доход; деньги застрахованы Фондом Гарантирования Вкладов в пределах сумм, установленных государством. |

Краткосрочная инвестиция; депозиты банков России в период с 2017-на начало 2018 г. имеют низкую процентную ставку; уровень вознаграждения по вкладам зависит от экономических процессов страны. |

| 3 | Ценные бумаги | Покупка ценных бумаг может принести огромную прибыль | Стабильный доход; средний уровень ликвидности; долгосрочная инвестиция. |

Скупка бумаг ведется на фондовом рынке через брокеров, которые берут определенный процент за свою работу; требуется детальное изучение фондовой биржи, а так же немалый первоначальный капитал. |

| 4 | Недвижимость, либо земля | Самый популярный вид инвестирования | Стабильность, высокий доход, долгосрочное вложение | Требуется большой первоначальный капитал; низкий уровень ликвидности. |

| 5 | Драгоценные металлы | В качестве ценных металлов выступают: золото, платина или серебро.Золото в свою очередь является показателем уровня инфляции в стране. |

Долгосрочность, высокий уровень ликвидности | Требуется уделить особое внимание к условиям хранения драгоценностей; нестабильность – стоимость ценных металлов может резко упасть. |

| 6 | Иностранные валюты | Покупка иностранной валюты сможет принести немалый доход, если ее купить по низкому курсу, а продать за более высокую цену. Однако в последнее время покупка иностранных денег ведется лишь с целью сохранности средств. Сейчас наиболее выгодно покупать Иен, и Юань. |

Долгосрочность, высокий уровень ликвидности | Не все банки России работают с Йеном, например. Более того, чтобы обменять такую валюту потребуется отдать банку комиссию в размере 10%. |

| 7 | Криптовалюта | Данный термин недавно появился в России, и понимается как «виртуальная валюта» или «биткоин». За нее также можно покупать товары и услуги в интернете при условии согласия продавца. |

Среднесрочное вложение; не требует большого стартового капитала; простота в покупке; валюта имеет огромный потенциал. |

Присутствует туманность сделок; У покупателя остается много вопросов, нежели ответов; непонятно кто продает, и в какой момент может наступить обвал криптовалюты. Поэтому совершать сделки приходится, только основываясь на собственную интуицию. |

| 8 | Форекс | Представляет собой такой же обменный пункт, но только в интернете. Происходит покупка и продажа валюты, ценных бумаг, золота и прочее. Инвестор вкладывает свои сбережения в Памм счета. Многие банки имеют своих трейдеров, и неплохо зарабатывают на рынке форекс. |

Среднесрочность инвестиций; высокий уровень дохода; высокая ликвидность. |

Высокий риск. Для того чтобы уметь торговать на форекс требуются необходимые знания. Иначе это будет не инвестиция, а игра в казино; С осторожностью нужно отнестись к выбору брокера. Очень много мошеннических площадок. |

Приведенный список инвестиций не является исчерпывающим, но он самый актуальный в России. Существует еще много различных видов вложений, например, венчурные инвестиции, паи, антиквариат, и прочее. Из всего многообразия видов вложения, инвестор может выбрать наиболее подходящий. Однако не стоит забывать, что всегда есть риски.

Какие существуют риски вложения денег, и как их минимизировать

Инвестировать — значит рисковать. Не секрет, что самым большим риском является потеря не только прибыли, но и всего капитала. Однако между риском и доходностью прослеживается некая связь. Чем выше риск, тем уровень прибыли инвестора будет выше, и наоборот.

Для того чтобы минимизировать риски инвестор должен с особой внимательностью отнестись к своей стратегии. Инвестирование – это не место эмоциям, поэтому здесь важно четко понимать ситуацию, и вовремя принимать необходимые действия.

По своей сути инвестиции бывают:

- Низкорисковые;

- Среднерисковые;

- Высокорисковые.

Низкорисковые инвестиции дают возможность инвестору получить небольшой, но стабильный доход. К ним можно отнести: банковский депозит, векселя, накопительные и страховые программы. В случае банкротства компании первоначальный капитал инвестора будет полностью возвращен.

Среднерисковые вложения приносят высокий уровень дохода. Однако риск потерять большую часть капитала присутствует. К такой категории инвестиций можно отнести: акции коммерческих банков, сдача недвижимости в аренду, паи и т.д. Не стоит также забывать, что многие коммерческие банки предлагают повышенные процентные ставки. В случае если инвестор принимает решение поместить деньги на депозите такого банка, он должен понимать, что фонд гарантирования вкладов не страхует такие вложения, и при банкротстве банковского учреждения есть риск потери всех сбережений.

Высокорисковые вложения способны принести инвестору огромные проценты прибыли. К ним можно отнести: Форекс, собственный бизнес, криптовалюты и прочее.

Успех инвестора зависит не только от правильного выбора вложения денег, но и от того насколько он умеет управлять самим процессом инвестирования.

Для того чтобы стать успешным инвестором нужно:

- Осуществлять постоянный мониторинг экономического климата страны и в мире;

- Разрабатывать стратегию и план действий;

- Стабильное финансовое обеспечение. Например, зарплата.

- Наличие страховки;

- Обеспечить процесс инвестирования всем необходимым. Это не только материальная база, но и техническое оснащение;

- Постоянный контроль процесса инвестирования;

- Умение принимать быстрые решения в сложных ситуациях.

Из всего вышеперечисленного следует, что инвестирование – это огромный и тяжелый труд, который требует специальных знаний и умений, а так же колоссального терпения и выдержки.

Лидеры инвестиций: какие активы стали самыми прибыльными за год

РБК оценил доходность вложений частных инвесторов в 2017 году. Какие активы в 2017 году стали самыми прибыльными, а какие самыми убыточными?

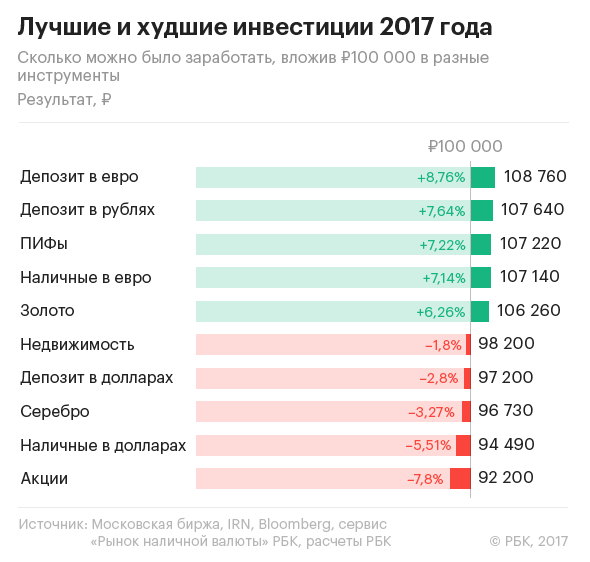

В течение года РБК рассчитывает доходность десяти способов инвестирования средств. Для расчетов мы берем сумму 100 тыс. руб. и оцениваем, сколько можно заработать, вложив эти деньги в наиболее популярные объекты инвестиций. По итогам года положительную динамику показали пять инструментов, остальные пять — отрицательную. Самым доходным активом стали депозиты в евро. Наименьшую доходность продемонстрировали акции. В следующем году ситуация может поменяться.

На инвестициях в паевые фонды (в выборку РБК входят десять крупнейших по объему активов открытых ПИФов) за год можно было заработать в среднем 7,22% от суммы вложений. Положительную динамику показали фонды облигаций (их доходность составила 7,69–13,7%) и фонды акций (с доходностью 2,95–6,07%). Убыточным по итогам 2017 года оказался только один фонд из выборки — ПИФ «Сбербанк — Еврооблигации»: за 12 месяцев его пай подешевел на 0,44%. Самым доходным оказался фонд облигаций «Резервный» (+13,7%).

«Последние два года облигационный рынок был золотым дном: на фоне снижения ключевой ставки Банка России и стабильного рубля цены облигаций увеличивались. В будущем году ЦБ планирует и дальше снижать ставку, что приведет к росту цены облигаций. Поэтому ПИФы облигаций останутся прибыльными», — говорит аналитик «Открытие Брокер» Андрей Кочетков.

В то же время рост цен облигаций в 2018 году может быть скромнее, поскольку ожидаемое снижение ключевой ставки, по мнению экспертов, будет происходить более низкими темпами, чем в 2017 году, — примерно на 0,75 п.п. за год. Напомним, что за 2017 год ключевая ставка снизилась с 10% в начале года до 7,75% в декабре, то есть на 2,25 п.п. «В будущем году пайщики ПИФов облигаций могут рассчитывать на реальную доходность максимум в 10%», — считает руководитель аналитического департамента УК «БКС» Никита Емельянов.

Отрицательная доходность ПИФов еврооблигаций (номинированы в долларах) объясняется негативной динамикой курса американской валюты, которая «съела» доходность еврооблигаций, говорит директор по инвестициям «Универ Капитал» Дмитрий Александров. Именно поэтому российские инвесторы, вложившиеся в долговые бумаги иностранных эмитентов, не получили прибыли.

Покупка евро в начале года при его продаже в конце года принесла бы инвестору доходность 7,1%. По данным сервиса РБК «Рынок наличной валюты», в начале года приобрести евро можно было по курсу примерно 64,3 руб., а продать в конце года по 68,8 руб.

А вот доллар в отличие от евро по итогам года подешевел, и его покупка стала бы для инвестора убыточной. В начале года приобрести американскую валюту можно было бы по курсу около 61,4 руб. за доллар, то время как в конце года ее удалось бы продать только за 57,9 руб. Таким образом, инвестор потерял бы в разнице курса 5,5% своих вложений.

«Евро стартовал с низкой базы из-за опасений по поводу целостности экономики еврозоны и ситуации в связи с Brexit, который мог вызвать в Европе эффект домино. Однако европейцы сумели в течение года преодолеть проблемы как в политическом, так и в экономическом плане. В экономике рост за год составил почти 2,5%. Это снизило опасения инвесторов и вывело евро на более высокий уровень», — объясняет главный экономист Евразийского банка развития Ярослав Лисоволик.

Позиции же доллара оказались несколько более слабыми, чем предполагали на рынке, говорит Лисоволик. «Ожидания относительно более жесткой риторики ФРС не реализовались, рынок вполне спокойно воспринял повышение ставок. На это наложилась неопределенная ситуация относительно экономической политики новой администрации президента, поэтому позиции доллара ослабли», — заключает эксперт.

П о мнению главного экономиста Альфа-банка Наталии Орловой, евро в следующем году уже не сможет показать высокой доходности. «Укрепление евро в этом году было связано с раскладом сил на мировых валютных рынках. И я считаю, что евро свой потенциал укрепления уже исчерпал», — говорит эксперт.

В следующем году курс доллара к рублю до февраля, на который намечено принятие решения по новому пакету санкций США против России, может находиться в районе 57–58 руб., считает аналитик ГК «Финам» Сергей Дроздов. «Если санкции вводиться не будут, то доллар, по моему мнению, выше отметки 61 руб. подниматься в течение года не станет. В случае же принятия жесткого пакета санкций можно ожидать кратковременного скачка курса до 63–65 руб. за доллар», — считает аналитик. Курс евро к рублю при этом, по мнению Дроздова, будет находиться в диапазоне от 67 руб. до 71–72 руб.

Депозиты

Самыми выгодными в 2017 году оказались депозиты в евро (в рублевом выражении) и в рублях — 7,64 и 8,76% соответственно.

Доходность рублевых вкладов зависит от значения ключевой ставки, которая за год снизилась на 2,25 п.п. — с 10% в начале года до 7,75% в конце. По мнению управляющего директора Национального рейтингового агентства Павла Самиева, ставки по годовым рублевым депозитам продолжат снижение в 2018 году. «В декабре произошло существенное понижение ключевой ставки на 0,5 п.п., и не все банки успели подкорректировать свои значения. К тому же сейчас действуют традиционные предновогодние вклады, ставки по которым чуть выше средних по рынку, и предложение этих новогодних вкладов прекратится в январе. Поэтому ставки по депозитам упадут», — объясняет эксперт. Он ждет снижения рублевых ставок на величину до 1 п.п. по итогам первого квартала. В дальнейшем судьба ставок по вкладам будет также определяться динамикой ключевой ставки.

В случае с валютными депозитами результаты инвестиций объясняются в большей степени динамикой валютного курса, чем предлагаемыми ставками по вкладам. Так, годовые депозиты в евро при перерасчете в рубли (РБК рассчитывает рублевую доходность всех инструментов) принесли бы инвестору 8,76%, в то время как средняя ставка по ним в декабре 2016 года, по данным РБК, составляла всего 0,4% годовых. Основную часть доходности депозитов в евро обеспечил рост курса европейской валюты с 63,8 до 69,1 руб. за евро (по курсу Банка России).

Депозиты в долларах из-за падения этой валюты по отношению к рублю с 60,65 до 58,3 руб. оказались плохой инвестицией. Положив деньги на долларовый депозит в декабре 2016 года при средней ставке 1,1%, инвестор в рублевом выражении потерял бы 2,8%.

По мнению Самиева, ставки по валютным депозитам останутся прежними, а доходность по ним будет зависеть от динамики курса рубля.

Драгоценные металлы

Фьючерсы на золото, которые котируются в долларах, за 12 месяцев выросли на 10%, до $1279 за тройскую унцию. Серебро в долларах подорожало на 0,6% (с $16,36 до $16,46 за унцию). Но с учетом курсовой переоценки российский инвестор, вложившийся в золото, мог бы заработать 6,26% в рублях, а серебро принесло бы потери в 3,3%.

В будущем году инвестиции в золото могут быть не столь привлекательными, считает независимый портфельный управляющий Алексей Белкин. Ключевое влияние на замедление роста золота окажет ужесточение монетарной политики ФРС США (повышение ключевой ставки): доллар будет либо расти, либо оставаться стабильным. «Для золота, которое находится в обратной зависимости от американской валюты, это будет означать сохранение цен около нынешних уровней или небольшое снижение», — говорит Белкин.

До начала марта золото будет по инерции еще расти и может достигнуть отметки $1350 за унцию, считает аналитик. Но уже в марте этот рост сойдет на нет. «Если же ФРС продолжит повышать ставку, а доллар расти, то цена золота в течение года может опуститься даже до $1100», — говорит эксперт.

Динамика цены серебра обычно близка к динамике золота, отмечает эксперт. Поэтому стоимость драгметалла, скорее всего, также сохранится примерно на нынешних уровнях либо немного снизится.

По итогам года инвестиции в жилую недвижимость в Москве оказались убыточными. Недвижимость в столице подешевела за год в среднем на 1,8%. По данным irn.ru, в конце ноября средняя стоимость 1 кв. м составляла 166 тыс. руб. против 169 тыс. руб. на начало года.

Падение цен связано в первую очередь со снижением спроса на недвижимость как на инвестиции, считает заместитель директора Института налогового менеджмента и экономики недвижимости ВШЭ Татьяна Школьная. «Доходы населения уменьшаются. Квартиры сейчас покупают потому, что они нужны для проживания, а не для инвестирования», — объясняет специалист. По ее словам, те, кто решает инвестировать свои средства, предпочитают относить их на банковский депозит, который приносит стабильную и большую доходность, чем покупка жилплощади.

В следующем году, по мнению экспертов, вложения в недвижимость не станут более привлекательными для инвесторов. «Даже если будут снижаться ставки по банковским депозитам, это не изменит значительно ситуацию с инвестициями в жилье с точки зрения ее привлекательности», — считает Татьяна Школьная. По мнению исполнительного директора Института экономики города Татьяны Полиди, цены на квартиры могут начать восстанавливаться только во втором полугодии и лишь при условии улучшения макроэкономической ситуации. «Если хотя бы полгода будет стабильная макроэкономическая ситуация, начнут увеличиваться доходы, а проценты по ипотеке станут еще ниже, то где-нибудь во втором полугодии можно было бы ожидать, что рынок жилья активизируется», — говорит Полиди.

Наименее выгодной долгосрочной инвестицией в этом году стали вложения в российский фондовый рынок: индекс МосБиржи (бывший ММВБ) упал на 7,8%.

По словам старшего аналитика ИК «Фридом Финанс» Богдана Зварича, такая динамика рынка в первую очередь связана с неоправдавшимися ожиданиями относительно смягчения санкционного режима после избрания президентом США Дональда Трампа. «Более того, ожидается ужесточение санкций», — отмечает он. По мнению эксперта, падение могло быть более существенным, однако сохранение высокой стоимости нефти сдерживало российский фондовый рынок от глубокой просадки: с начала года фьючерсы на нефть Brent подорожали на 14%.

Неоправдавшиеся ожидания, связанные с улучшением политической конъюнктуры, управляющий УК «КапиталЪ» Дмитрий Постоленко также считает главной причиной падения рынка. Постоленко ожидает, что индекс МосБиржи вырастет к концу 2018 году на 10–15%.

Зварич полагает, что индекс МосБиржи на конец 2018 года составит 2,1–2,5 тыс. пунктов (сейчас индекс находится около 2,1 тыс. пунктов). По мнению эксперта, высокие значения стоимости нефти перекроют риски, связанные с санкциями в отношении России. По его прогнозам, баррель нефти марки Brent будет на протяжении всего года находиться в рамках коридора $55–60 за баррель. «Из внутренних факторов ожидается рост экономики в целом в финансовом секторе на фоне уменьшения стоимости фондирования. А рост доходов населения простимулирует рынок ретейла» — говорит эксперт.

Источник https://rb.ru/opinion/investicii-2017/

Источник https://bankstoday.net/last-articles/vygodnoe-investirovanie-deneg-v-2017-i-2018-godah

Источник https://www.rbc.ru/finances/27/12/2017/5a4209359a7947d3ee0eda71