Основы фондового рынка и инвестиций для начинающих от А до Я

Когда я только начинал, я не понимал, что такое облигации, фонды и акции, какой-то там ИИС с выбором налогообложения, что за технический и фундаментальный анализы, как диверсифицировать портфель и зачем нужен риск-менеджмент. В данной статье я объясню основные принципы инвестиций и фондового рынка, чтобы у вас была шпаргалка на все вопросы.

Есть Биржа на которой осуществляется торговля ценными бумагами, эдакий рынок с различными отделами. Но нас на него просто так не пустят, для этого необходим посредник — Брокер, который имеет лицензию и который покупает или продает активы беря за это комиссию. Мы подходим в нужный нам отдел, например, фондовый рынок, и покупаем там тот или иной товар через брокера.

Какого брокера выбрать? Любого, который вам удобен и у которого низкие комиссии, не более 0,05% на сделку. Кстати, недавно проводил опрос в канале, кто каким брокером пользуется, и 440 голосов от 600+ проголосовавших, было отдано за 1 из 9 брокеров.

Перечислю некоторые из известных:

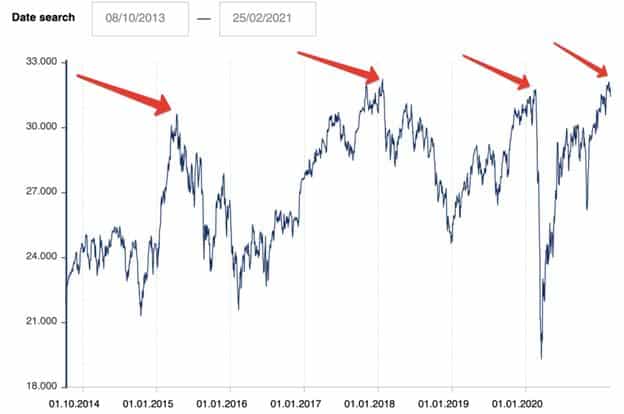

- NYSE — Крупнейшая фондовая биржа США и в мире по капитализации, основанная 8 марта 1817 года. На бирже определяется всемирно известный индекс Доу Джонса для акций промышленных компаний, а также индексы NYSE Composite и NYSE ARCA Tech 100 Index. Кол-во компаний 4100.

- Nasdaq — Основана 8 февраля 1971 года, название происходит от автоматической системы получения котировок, положившей начало бирже. На данный момент на nasdaq торгуют акциями более 3200 компаний.

- Московская биржа — Крупнейший российский биржевой холдинг, созданный в 2011 году в результате слияния ММВБ (Московской межбанковской валютной биржи), основанной в 1992 году, и биржи РТС (Российской торговой системы), открытой в 1995 году. Кол-во компаний 630.

- Санкт-Петербургская фондовая биржа-это одна из первых торговых площадок в России, и вторая по величине и значению фондовая биржа после Московской. Основана в 1997 году и до реорганизации в 2009, называлась Фондовая биржа «Санкт-Петербург».

Последняя, кстати, очень часто косячит:

В 99% случаев вы будете торговать через СПБ Биржу (иностранные ценные бумаги) и Московскую биржу (российские ценные бумаги). Если хотите торговать напрямую с американских бирж, то вам необходимо регистрироваться у иностранного брокера, но и там есть свои минусы и плюсы.

С недавнего времени СПБ Биржа открыла торги по некоторым акциям с 7 утра. Если вы покупаете иностранные ценные бумаги, то покупать необходимо после открытия основной сессии американской биржи, где есть ликвидность и на которой задается вектор направления.

Т.е. вы видите, что в 11 утра все растет, покупаете акцию Apple, а в 16:30 наблюдаете, как она падает на -5%. Поэтому рекомендую покупать иностранные акции после 17:00, когда будет понятно движение, а также в 20:00, когда начинается вторая половина дня в Нью-Йорке.

Торги до этого времени, можно использовать, как фиксацию прибыли на сильных новостях или воспринимать основную Российскую сессию, как длинный премаркет к Американской.

Полностью расписанный торговый день по часам вы можете посмотреть в другой моей статье посвященной этому.

- Лонг — долгосрочная позиция, или длинная. Таковой считается покупка ценных бумаг, которая приносит доход в долгосрочной перспективе, т.е. трейдер открывает позицию с расчётом получения прибыли от роста рынка.

- Шорт — краткосрочная позиция, или короткая. Целью шорта является получение прибыли от падения рынка. В этом случае трейдер берёт ценную бумагу у брокера и продаёт её по определённой цене, после падения выкупает акцию обратно, разницу в цене оставляет себе.

Акции — это ценные бумаги, которые подтверждают право владельца на определенную долю в бизнесе. Купили вы акцию Microsoft и можете всем смело говорить, что вы стали совладельцем и у вас есть доля в бизнесе данной корпорации.

Заработать на акциях можно в двух вариантах:

1) Вы купили акцию, например, за 100$, а продали через n срок за 150$, итого вы заработали 50$.

2) Вы держите акцию и получаете дивиденды, это часть прибыли организации, которая распределяется между акционерами. Например, у вас 2 акции по 1000$, дивидендная доходность составляет 1%, в итоге вы получите в n день свои заслуженные 20$ к имеющимся акциям.

Облигации — это когда вы кредитуете компанию или государство. Так, давайте поподробнее. Есть компания N, ей необходимы деньги, вы даете ей деньги, а взамен получаете облигацию, в которой указано сколько денег у вас взяли в долг, когда их отдадут и с каким процентом. Это классическая долговая бумага, которая представляет по факту удостоверение займа.

Облигации бывают государственные, так называемся ОФЗ (Облигации федерального займа), региональные облигации, например, какого-нибудь Красноярского края или же корпоративные, например, Челябинской строительной компании.

Фонды (ETF) — это готовый набор определенных бумаг. Фонд покупает акции различных компаний и выпускает свои универсальные акции, вы покупаете акцию фонда и начинаете владеть долями во всех акциях, которые есть в данном фонде.

С точки зрения инвестора, это закрывает вопрос необходимости диверсификации портфеля за относительно небольшую сумму. Например, вы ходите купить акции банков BAC, GS, MS, но денег у вас не хватает, вы берете и покупаете фонд KBE, в который включены все известные банки.

Простыми словами брокерский счет это фактически личный кошелек для хранения средств и ценных бумаг, который открывается лицензированной компанией-брокером.

ИИС (индивидуальный инвестиционный счет) — это также брокерский счет, который могут открыть граждане РФ и который имеет ряд некоторых преимуществ связанных с налогами.

Также разница в том, что при всех плюсах по налогам на ИИС есть один существенный минус — нельзя выводить средства в течение 3 лет, иначе вы потеряете все плюсы по налогам.

Есть 2 варианта с налогами, вычет типа А и Б.

Если вам платят официально зарплату, то работодатель отчисляет 13% в налоговую. При открытии ИИС с вычетом типа А, вы сможете возвращать себе часть налога, который работодатель заплатил за вас.

Т.е. положили на счет 100 000 рублей и в следующем году оформляете вычет, получаете на свой счет от налоговой 13000 рублей. Максимально можно вернуть 52000 рублей, для этого необходимо пополнить счет на 400000 рублей.

Освобождает от 13% налога с дохода от полученной прибыли. Т.е. наторговали в плюс на 100 000 рублей, в итоге выведите все 100 000 рублей, а не 87к, где 13000 рублей ушли бы на налог.

Если работаете на себя, у вас свой бизнес или вы уверены в своих инвестиционных способностях, то берете тип Б, если вы работаете официально, вы долгосрочный инвестор или новичок, то тип А.

Трейдер – это человек, который пытается получить прибыль исходя из движения цены. Типичный спекулянт, купил дешевле — продал дороже.

Он в первую очередь смотрит на график и изучает, как менялась цена на протяжении определенного временного интервала. Если изучать график достаточно долго, можно заметить, что цена движется по определенным законам, паттернам. Паттерны формируются за счет того, что толпа имеет особенность одинакового реагировать независимо от того, когда это произошло 50 лет или 5 минут назад. Используют технический анализ.

Инвестор – это человек, который хочет получить потенциальную прибыль основываясь на фундаментальных показателях компании, изучая мультипликаторы и перспективы.

Логика инвестора заключается в том, что если бизнес хороший, перспективный, рано или поздно котировки компании вырастут и он получит прибыль. Используют фундаментальный анализ и иногда в дополнении технический.

Нет ответа, все зависит от кол-ва средств, сроков, знаний и целей.

В трейдинге больше стресса и сделок, отсутствие заморозки денег, большая потенциальная прибыль, психология толпы и математический подход. Сроки сделок от пары секунд до нескольких месяцев.

В инвестициях практически нет стресса, есть заморозка денег, сложный и трудоемкий процесс изучения компании для покупки акции. Сроки сделок от нескольких лет.

Выбирать подход вам, какого-то правильного выбора нет.

С помощью технического анализа прогнозируется изменение цен в будущем на основе анализа изменений цен в прошлом и в текущий момент. В его основе лежит анализ временных рядов цен, чаще всего графиков с различными таймфреймами.

Фундаментальный анализ основан на исследовании экономических, финансовых и производственных показателей компании и их инвестиционной привлекательности. Для определения с большой степенью достоверности реальной или «справедливой» стоимости ценных бумаг.

Про один из вариантов технического анализа я писал ранее:

Диверсификация — распределение капитала между разными инвестиционными инструментами. Это помогает защитить портфель от убытков при падении отдельного актива, сектора или целого рынка.

Если вы инвестор, то используете правило, что размер облигаций в портфеле должен равняться вашему возрасту. Вам 30 лет? значит 30% в облигациях.

Начинаете делать разбивку по активам:

- 30% в облигации,

- 20% в фонды,

- 50% в акции.

Облигации будут служить, как защитный актив. Фонды необходимы, когда вы не хотите разбираться с компаниями или хотите купить сразу определенный сектор, например, акции китайских компаний — KWEB. Акции же могут принести максимальный доход при таком же большой риске.

При выборе акций делаете разбивку по секторам, например, 10% на каждый из секторов. 10% на авиа, 10% на нефтяной сектор, 10% здравоохранение, 10% на технологические компании и т.д.

Всегда используйте риск-менеджмент, это значит, что необходимо полностью исключить «котлетинг» в 1 акцию, и входить в каждую сделку ± равными частями.

Допустим, у вас 10000$, вы можете открыть 10 позиций по 10% в каждой. Риск на сделку 5%, итого если вы закроете позицию в минус, для всего вашего депозита это будут крошечные -0.5%.

Да, вы не получите много прибыли с 1 сделки, но у вас, как минимум, будет больший шанс сохранить ваш депозит.

При подходе описанном выше можно смело использовать плечи.

Маржинальная торговля это торговля на заемные у брокера средства. Кредит, за который вы платите ежедневную плату.

1) Увеличивая среднюю позицию, т.е. при плечах х2, у вас средняя будет не 1000$, а 2000$, но позиция останется также 10%

2) Вы открываете не 10 позиций по 2000$, а 20 позиций по 1000$, тем самым получая большую диверсификацию.

Оба варианта имеют право на существование и это правильное использование маржинальной торговли, ей можно и нужно пользоваться.

Сделайте для себя правила по% позиций, например:

10% — тренд восходящий, не перегрета, индикаторы без расхождений, новостной фон отличный, все сходится по стратегии.

5% — торговля против тренда или ожидание новостей.

2.5% — торговля против тренда, расхождения в индикаторах, ожидание новостей, низкая ликвидность.

Также рекомендую подписаться на мой канал по трейдингу ETP Trading, в нем я регулярно делюсь своим мнением о текущем состоянии рынка, пишу обучающие статьи и публикую инвестиционные идеи.

P.S. Всем большой прибыли и минимальных потерь 🚀

Рекомендации начинающим пользоваться плечами.

А ты молодец 😬 не очень

Я написал, как их ПРАВИЛЬНО использовать и расписал риск-менеджмент. Поэтому не надо нагонять страха или чего либо еще)

Дураки, да, используют для котлетинга или не учитывая риск-менеджмент, но им хоть пиши, хоть не пиши, их уже ничего не спасет от потери депозита.

А умные люди будут использовать их по умному, это уже другое и текст был для них.

главное, чтобы на сапоги хватило)

До России наконец дошли фондовые рынки — то, чем в США забавляются уже сотню лет. Привет папуасам.

И печально, что бум был в марте-апреле прошлого года, все возомнили себя гуру инвестиций с овер крутой доходностью, но что-то все приутихли со 2 квартала этого года)

Как говорил Баффет: «отлив покажет, кто купался без трусов».

В Америке недавно стали популярны валенки и тулуп, особенно в Техасе, и тебе не болеть пиндос

Нет. Вообще никакой связи со сроком.

рынок в долгосроке в основном растет, наверно по этому шорт лучше долго не держать)

Один вопрос: GBPUSD когда перестанет падать, я уже 12 раз словил лося в надежде словить разворот))

Если вы ловили уже 12 раз лося, то с большой вероятностью разворот произойдет тогда, когда вы будете оффлайн и не будете иметь возможность войти в него с выгодной позицией😁

Правильно так: С помощью технического анализа прогнозируется изменение цен в прошлом на основе анализа изменений цен в прошлом.

Очередной эксперт по инвестициям. Свой телеграмм канал есть. Продолжаем.

Вы прогноз с расчетом путаете

кстати, есть еще и очередной канал в Яндекс. Дзен по инвестициям и фин. грамотности

Поищите в Гугле «книги, инвестиции, диверсификация, риски».

Отличная статья, благодарю, подписался

Зачем неучи пишут такие статьи? Ещё написал бы про «куклов» и жесть была бы оформлена окончательно…

Непонимание диверсификации и риск-менеджмента, разделение на трейдеров и инвесторов.

Бедные подписчики телеграмм-канала…

Отличная идея для новой статьи, спасибо!

Кстати, у вас есть еще какие-нибудь идеи?

Помню как я фигачил на Форексе с плечом 1:50

Сколько бабла расфигачил?

Риск на сделку 5%,

Откуда 5% взялись? По прежнему риск на сделку 10%.

итого если вы закроете позицию в минус, для всего вашего депозита это будут крошечные -0.5%.

Откуда взялись уже -0,5%? Риск по прежнему -10% на сделку.

Это вводные параметры, как я понял. 10% не риск, это доля каждой позиции от всего депозита.

Откуда взялись уже -0,5%

Я тоже не понял. Общий риск те же 5%, что и 5% по каждой позиции.

Спасибо, интересная статья. Я но новичок, но кое-что почерпнул для себя. Странным кажутся только результат опроса в телге про выбор брокера. Не ожидал такого категорического перевеса и уж вдвойне странно видеть на втором месте ВТБ, никто из знакомых их как брокера не воспринимает

Как я понял, вы имеете ввиду интрадей или скальпинг, купили и продали, в скальпинге обычно используется 1-3 акции, поэтому и нет смысла в диверсификации и плечах.

Некоторые, кстати, совмещают, берут часть в позиционку, типа 80%, а остальную часть котлетят в 1 акцию в интрадей, но я такое не приветствую, т.к. нарушается риск-менеджмент и большие риски.

Также почему мы не отталкиемся от подхода с кэшем, т.к. мы учитываем PLR, соотношение прибыли к риску, оно у нас минимальное 3:1, поэтому, даже при 50% успешных сделок, у нас 1 прибыльная покупаем 3 убыточных. Т.е. потенциальное усреднение у нас отсутствует, но в инвестициях имеет место для существования.

Куда вложить 100 тысяч рублей на бирже прямо сейчас. Пока ещё не поздно

Уже сейчас понятно: 2022-й надолго войдёт в историю как худший в современной истории. Тем интереснее порассуждать, как же именно можно распорядиться деньгами с учётом уроков и потерь. Выбор сузился, но не катастрофически. Рассмотрим, из каких инструментов на условные 100 000 рублей можно собрать три портфеля, разные по степени риска.

Почему это важно

В апреле 2021 года «Секрет» выпускал материал на эту же тему. Это был подробнейший гайд о том, что купить на 100 000 рублей на российском фондовом рынке для осторожных, отчаянных и умеренных инвесторов с горизонтом планирования в несколько лет. С примерами интересных инструментов и советами экспертов.

Неквалифицированному частному инвестору в России на бирже доступны:

Акции. Покупая их, вы становитесь совладельцем компании, которая выпустила эти ценные бумаги. Владельцы акций зарабатывают на том, что бумаги со временем дорожают (что происходит не всегда), и на дивидендах.

Облигации. Покупая их, вы даёте компании или государству в долг — чаще всего под заранее известный процент. Доход инвестора составляют так называемые купонные выплаты. Это как банковские проценты, только забрать их можно в любой момент — при продаже облигации. Иногда удаётся заработать и на изменении стоимости облигации, но их колебания не такие большие, как у акций.

Фонды. Это набор ценных бумаг, собранных по определённому принципу. Инвестор может купить через брокера на бирже пай фонда — и стать владельцем части этого набора. То есть за небольшую сумму (часто пай стоит от 1000 рублей, а иногда и вовсе от 1 рубля) можно приобрести готовый портфель из десятков и даже сотен акций, облигаций или других активов.

Плюсы инвестиций через фонд: не нужно анализировать конкретные компании и даже с небольшой суммой можно добиться диверсификации. Минусы: комиссии съедают часть прибыли, мало фондов платят дивиденды (или купонный доход, если фонд облигационный).

Основные принципы

Чтобы инвестировать на фондовом рынке, нужно завести брокерский счёт.

Риск и доходность взаимосвязаны. Чем выше вероятность хорошо заработать, тем больше риск потерять вложенное.

Снизить риски поможет диверсификация. Чем больше разных активов вы приобретёте, тем меньше по вам ударит снижение цены на каждый из них. И тем выше вероятность, что эту просадку вы компенсируете ростом стоимости других активов.

Если деньги не понадобятся в течение трёх лет, можно открыть не обычный брокерский, а индивидуальный инвестиционный счёт (ИИС). По нему есть возможность получить налоговый вычет (то есть вернуть часть уплаченного НДФЛ) и увеличить таким образом доходность инвестиций. Но для этого с ИИС нельзя выводить деньги в течение трёх лет с момента открытия счёта.

Если вы воспользовались этими рекомендациями и не распродали эти бумаги до сегодняшнего дня скорее всего, вы сейчас в минусе. Дело не в том, что нас подвели эксперты, чьи рекомендации мы цитировали — геополитический вихрь так ударил по фондовому рынку, что он до сих пор оправляется от этих ударов.

Это один из главных уроков 2022 года: нельзя недооценивать риски, даже если вероятность их воплощения в жизнь кажется ничтожно малой. Ещё четыре горьких вывода — здесь.

Так или иначе, мы оказались без вороха инструментов:

- иностранных акций (ЦБ по сути запретил продавать их неквалифицированным инвесторам);

- фондов на иностранные активы (в том числе всей линейки ETF от FinEx, самых популярных до февраля);

- еврооблигаций с выплатами купонов в долларах или евро;

- евро и долларов как инвестиционных инструментов (они стали токсичными).

«На российском рынке после 24 февраля произошли тектонические изменения: круг инструментов для инвестирования сократился, снизилась ликвидность на фондовой секции, стало меньше вариантов для страновой диверсификации, возрос фактор неопределенности и непрозрачности, — перечисляет генеральный директор компании «Перамо инвест» Ольга Мещерякова. — Для рядового инвестора с суммой 100 000 рублей вариантов для инвестирования остаётся не так уж и много».

Посмотрим, что же ещё доступно простому российскому инвестору и как из этого составить портфели под разные интересы.

Низкорискованный портфель

Для кого: для тех, кто хочет сохранить накопления от инфляции и хотя бы немного обогнать её, но не готов потерять даже небольшую часть вложенной суммы.

Основной принцип: упор на облигации и депозиты. Так как риски в 2022 году запредельные, эксперты советуют для такого сценария как можно больше вкладывать в самые надёжные инструменты.

Например, портфельный управляющий УК «Первая» Илья Голубов считает, что подавляющая часть такого портфеля может состоять из депозита — до 60–70%. Он рекомендует разделить эту часть на рублёвую и юаневую (первая должна преобладать). Остальную часть можно разделить между ОФЗ и корпоративными облигациями крупнейших компаний. Также он рекомендует добавить до 10% паев ПИФов на недвижимость — этот сектор мало зависит от динамики фондового рынка.

Другой вариант предлагает директор по инвестициям УК «Открытие» Виталий Исаков. По его словам, консервативный портфель может полностью состоять из государственных и корпоративных облигаций. В случае с последними лучше покупать бумаги десятков эмитентов, чтобы минимизировать риск дефолта, говорит он. Или — приобретать их через фонды.

Также в защитном портфеле могут быть фонды на золото и фонды денежного рынка (аналог банковскому депозиту для краткосрочного размещения свободных денег), добавляет аналитик УК «Альфа-капитал» Александр Джиоев.

На что можно обратить внимание:

При нашей относительно небольшой сумме (100 000 рублей) придётся делать упор на фонды, чтобы добиться лучше диверсификации.

- SBGB — инвестирует в облигации федерального займа (ОФЗ). Стоимость одного пая — около 12 рублей. Аналоги: SUGB, OPNB,

- SBRB — рублёвые облигации российских компаний. Цена пая — около 12 рублей. Аналоги: VTBB, GPBS, GPBM, BOND.

- AKMB — содержит ОФЗ и корпоративные российские облигации. Цена пая — около 1 рубля. Аналог: AMRB

Также можно использовать другие фонды, ориентированные на защитные активы или стратегии:

- RCMM — фонд денежного рынка. Цена пая — около 100 рублей. Аналоги: SBMM, AKMM, LQDT

- TGLD — фонд, покупающий золото на Московской бирже. Цена пая — 9 копеек. Аналоги: AKGD, RCGL.

- TRUR — «всепогодный портфель», состоящий из российских акций, облигаций и золота. Цена пая — около 5 рублей. Аналог: SBCS.

Классический портфель

Для кого: для тех, кто готов пойти на умеренный риск, чтобы наверняка получить доходность выше инфляции.

Основной принцип: золотая пропорция такого портфеля — 60% акций и 40% облигаций, говорит Ольга Мещерякова. Здесь мы ставим на то, что первая часть портфеля обеспечит прирост портфеля, но если акции упадут в цене, то защитная часть из облигаций компенсирует (или хотя бы смягчит) просадку.

Но в 2022 году такой классический портфель оказался не столь уж и сбалансированным и едва ли спас инвесторов от разочарования, признаёт она. Поэтому не лишним будет всё же усилить защитную часть, согласны другие эксперты.

Например, Илья Голубов считает, что сбалансированном портфеле уместно использовать даже депозиты — притом отвести под них до 40% капитала. Половину можно пустить на покупку облигаций, а под акции оставить всего 10%.

Виталий Исаков предлагает более сложную и рискованную схему для такого портфеля. Согласно ей, 100 000 рублей можно распределить так:

- акции — 50 000 рублей;

- облигации — 30 000 рублей;

- золото — 10 000 рублей;

- недвижимость (через ПИФы) — 10 000 рублей.

На что можно обратить внимание:

К перечисленным выше фондам облигаций можно добавить те, что нацелены на более рискованные стратегии:

- RCHY — высокодоходные облигации средних и малых компаний РФ. Стоимость пая — около 100 рублей. Аналоги: BSCB, TBRU, AMRH.

Фонды российских акций:

- SBMX — акции отечественных компаний, которые входят в индекс Мосбиржи. Стоимость пая — около 10. Аналоги: TMOS, EQMX, INRU.

- SBRI — акции российских компаний с устойчивым развитием корпоративной, экологической и социальной культуры (ESG). Стоимость пая — 8 рублей. Аналоги: ESGR, ESGE.

- RCMX — 15 самых ликвидных акций Московской биржи. Стоимость пая — чуть более 800 рублей. Аналоги: OPNR, MBEQ.

- DIVD — российские компании, которые стабильнее и щедрее других платят дивиденды. Стоимость пая — около 650 рублей. Аналоги: FMRU, MKBD.

Если подбирать компании самостоятельно, то стоит ориентироваться на голубые фишки — акции самых крупных и стабильных компаний.

Кстати, некоторые ценные бумаги отечественных компаний на Мосбирже фактически не российские акции, а иностранные. Их листинг произошёл на зарубежных биржах, а на Московской бирже торгуются не сами акции, а депозитарные расписки на них. Примеров много — TCS Group (Тинькофф-банк), X5 Retail Group, VK, Qiwi, HeadHunter, FIxPrice, Ozon, «Яндекс», «Росагро» и другие.

С ними связан ряд проблем:

- иностранная прописка потенциально грозит заморозкой активов,

- цены на них колеблются слишком резко,

- выплата дивидендов по ним пока невозможна из-за санкций,

- у брокеров подсанкционных банков их купить не получится.

Высокорискованный портфель

Для кого: для тех, кто готов рискнуть большей частью суммы — или даже всей, — ради быстрого приумножения капитала.

Основной принцип: концентрируемся на российских акциях. С учётом падения цен на них в течение 2022 года, 100 000 рублей вполне хватит на то, чтобы составить диверсифицированный портфель.

Виталий Исаков советует фокусироваться на ликвидных и понятных голубых фишках. «Акции стоит выбирать исходя из их «недооцененности», когда их текущие котировки не в полной мере отражают возможные успехи бизнеса на горизонте 3–5 лет», — говорит он.

Для рискованного портфеля подойдут акции и второго, и даже третьего эшелонов, считает аналитик ФГ «Финам» Юлия Афанасьева. Подробнее об этом сегменте мы писали здесь.

Однако пускаться в такие авантюры стоит лишь тем, у кого есть финансовая подушка безопасности, напоминает Илья Голубов. Он советует даже в таком сценарии сохранять осторожности и наполнять агрессивный портфель акциями лишь на 50–60%.

На что можно обратить внимание

При составлении высокорискованного портфеля можно пожертвовать диверсификацией ради ставки на отдельные отрасли или компании. Например, в «Альфа-капитале» фокусируют внимание на компаниях локального рынка: потребительский сектор, телекоммуникаций и т. д.

Рейтинг лучших ETF фондов для российского инвестора на 2022 год

Изобилие ETF фондов нередко сбивает с толку. Новичкам достаточно сложно выбрать подходящий для себя вариант, не понимая, какие инструменты, лежат в основе биржевых инвестиционных фондов и составляют инвестиционный портфель. Ниже можно ознакомиться с описанием лучших ETF фондов, в которые выгодно вкладывать деньги российским инвесторам.

Принцип формирования портфеля ETF

ETF фонды: что это такое

ETF называют биржевые инвестиционные фонды (exchange traded fund), в которых собраны ценные бумаги на основе каких-либо индексов/секторов/товаров. Вкладывание денежных средств в ETF является наиболее простым способом получения доступа к международному рынку акций. Для инвестирования в данные фонды не требуется специальных знаний.

Приобретая акции в фонде ETF, инвесторы могут вкладывать денежные средства сразу во все ценные бумаги, которые вошли в индекс. Таким образом, повышается диверсификация, и снижаются риски.

Если фонд будет закрыт либо активы будут проданы, инвестор получит пропорциональную часть их стоимости на момент продажи фондом.

История возникновения

Впервые ETF фонды появились на рынке в 1989 году. В США они стали доступны только в 1993 году, в то время как в европейских странах приобрести акции в подобных фондах можно было лишь в 1999 году. В последние месяцы 2015 года ETF охватили более 1800 различных продуктов в различных секторах рынка/нишах/торговых стратегиях.

Благодаря таким масштабам руководителям инвестиционных фондов удавалось экономить, ведь операционные издержки выгодно снижались. К декабрю 2019 года сумма активов под управлением в США достигла $4,4 трлн. По сей день ETF сохраняют популярность.

ETF фонды: состояние на рынке РФ

В последние 20 лет рынок коллективных инвестиций на территории РФ стремительно менялся. Если в 1999 году на нем был открыт доступ только инвестиционным фондам, то ближе к концу 2001 года произошло подразделение на паевой и акционерный тип фондов. Вначале на рынке прижились только ПИФы (паевые фонды) и только 7 лет назад стали приобретать широкую популярность ETF фонды.

Почему так мало ETF фондов на МОЕКС – какие фонды доступны на Московской бирже?

На МОЕКС достаточно мало ETF фондов. Специалисты считают, что это связано с определенными минусами. Вкладывая в биржевой фонд, инвестору не удается обогнать рынок, ведь индексное инвестирование рассчитано на усреднение доходности.

Полный список доступен по ссылке https://www.moex.com/msn/etf

Основной процент ETF представлен портфелями, повторяющими структуру разных биржевых индексов (ведущих/отраслевых). Однако можно встретить и другие фонды, в основе которых представлены сложные конструкции из производных инструментов.

Частным инвесторам подобные фонды недоступны. Торговля подобным ETF влечет за собой серьезные риски. При этом прибыль в случае, когда инвестору удалось не прогадать с ценой, будет в несколько раз выше.

ETF фонды: принцип работы

Согласно заявленной стратегии, фонд приобретает в собственный портфель большое количество активов. После этого ETF начинает выпускать собственные акции. Приобрести и продать их можно на бирже.

Внутри одного фонда может находиться более 100 акций в разнообразных сферах деятельности/нишах. Акции компаний в каждом фонде представлены в том количестве, в котором рассчитан индекс. Индекс используют в аналитических целях, чтобы иметь возможность оценить, какие сектора экономики/компании растут в цене. Именно поэтому рост цены акции не связан с ростом индекса.

Рейтинг лучших ETF фондов для российского инвестора по состоянию на 2022 год

ETF фонды давно приобрели популярность на рынке инвестиций, благодаря тому, что люди могут вкладывать деньги в ценные бумаги с минимальными затратами с целью получения прибыли в перспективе.

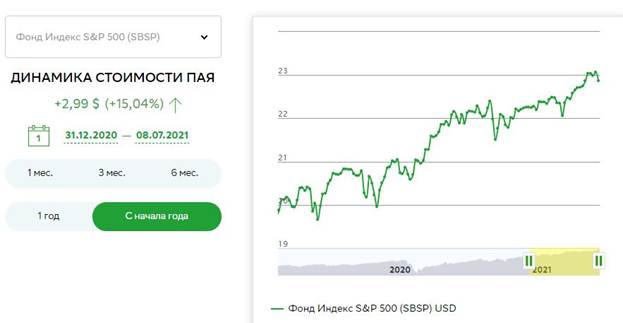

Сбербанк «Индекс S&P 500» SBSP

Индекс S&P 500 является фондовым индексом, в корзину которого включено 500 компаний США, обладающих наибольшей капитализацией. Часть прибыли, получаемая акционером, реинвестируются по мере поступления.

Пересмотр структуры инвестиционного портфеля фонда осуществляется в моменты изменения провайдером состава индекса и параметров его расчета либо в случае необходимости. Инвесторы могут покупать паи в долларах/рублях. Стоимость одного пая стартует с 1 000 рублей.

- управление – 0,8%;

- депозитарий – 0,15%;

- прочие расходы – 0,05%.

Обратите внимание! В последних 2 статьях расходов не включен НДС, поэтому полная сумма расходов равна 1,04%.

В случаях, когда инвестор владеет паями более 3-х лет, его освобождают от налогов (на 3 миллиона за каждый год).

ВТБ «Индекс МосБиржи» VTBX

ВТБ «Индекс Moscow Exchange» VTBX является биржевым паевым инвестиционным фондом, торгующим на Moscow Exchange (Московской бирже) и вкладывающим в акции компаний из индекса Мосбиржи.

ВТБ «Индекс МосБиржи» VTBX инвестирует в обыкновенные/ привилегированные акции, а также депозитарные расписки на акции, входящие в состав Индекса Московской Биржи.

Дивиденды, которые были получены, реинвестируются. Приобретение паев фонда позволяет инвесторам вкладывать в диверсифицированный портфель акции с низкими расходами. Совокупная часть расходов и комиссии ВТБ «Индекс МосБиржи» VTBX не превышает 0,69% годовых.

Совершая покупки через приложение, брокерскую комиссию оплачивать не нужно.

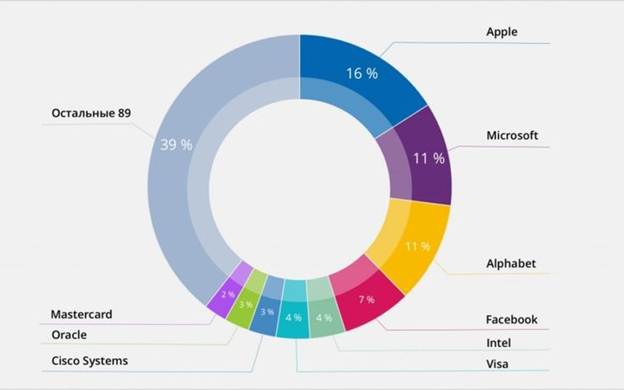

FXIT считается одним из самых дорогих фондов, в который входят акции крупнейших IT-фирм. Инвесторы могут принимать активное участие в росте акций самых популярных высокотехнологических компаний: Apple/Microsoft/Intel/ Visa/IBM/Cisco/Oracle и др.

В портфель FXIT входит больше 80 эмитентов, благодаря чему, обеспечивается диверсификация активов, и снижаются риски. Комиссии за управление фондом низкие.

Обратите внимание! Инвестиции в акции нередко «проседают». Среднегодовой уровень дохода на длинных промежутках будет складываться из влетов/падений.

Полученные дивиденды реинвестируются. Если пользователи продают акции фонда, пользуясь услугами российского брокера, с инвестора-физлица будет удержан НДФЛ (13% от разницы между стоимостью покупки и ценой продажи).

До того момента пока акции не будут проданы, налог не станут удерживать. Если есть желание избежать уплаты налогов в момент продажи, можно приобрести акции FXIT на ИИС (индивидуальный инвестиционный счет). В данном случае предоставляется налоговый вычет.

FinEx FXUS

- вычеты по ИИС;

- льгота долговременного владения.

Для получения доступа к сделкам необходимо пройти регистрацию в мобильном приложении. После этого открывают брокерский счет и перечисляют сумму, необходимую для приобретения акций. Через форму поиска находят лоты по тикеру FXUS. Выбрав из списка подходящий вариант, инвестор подает заявку на покупку.

К сведению! После заключения сделки денежные средства спишут со счета, а пай зачислят новому инвестору.

ВТБ – Ликвидность

ВТБ – Ликвидность – фонд, предназначенный для краткосрочного размещения денежных средств и управления ликвидностью. Инвесторы могут размещать деньги на срок, превышающий 24 часа. Начисление прибыли ежедневное. Риски снижения стоимости у ВТБ – Ликвидность минимальные.

- вознаграждение УК – 0,21%;

- депозитарий – 0,18%;

- прочие расходы – 0,1%.

- внутридневную ликвидность (наличие возможности купли/продажи фонда с минимальным спредом);

- потенциальную доходность, сопоставимую со срочными вкладами крупнейших банковских учреждений;

- минимальный риск снижения стоимости.

Интересно знать! В среднем месячная доходность фонда составляет – +0.28%.

FinEx Tradable Russian Corporate Bonds UCITS ETF (FXRU) считается востребованным фондом, ориентированным на индекс российских корпоративных еврооблигаций EMRUS (Bloomberg Barclays). Инвестиции надежно защищены от девальвации рубля. Выплата дивидендов не предусмотрена. Инвесторы могут капитализировать полученный доход. Реинвестирование прибыли способствует повышению доходности вложений.

ETF фонд торгуется на Московской бирже в рублях. Необходимо заранее позаботиться об открытии брокерского счета, открывающего доступ на Московскую биржу. Как только счет будет открыт, следует найти ETF по тикеру в мобильном приложении брокера/терминале для ПК. После этого можно заниматься продажами и покупками.

- приемлемый уровень комиссии, который составляет 0,5%;

- наличие удобного доступа и минимальный порог входа;

- безупречную деловую репутацию;

- налоговые преференции, которые будут предоставлены при использовании для вложений ИИ;

- прозрачную схему сотрудничества;

- сочетание надежности инвестиций и ликвидности.

К сведению! ETF на еврооблигации может массово приобретаться инвесторами за счет низкого порога входа.

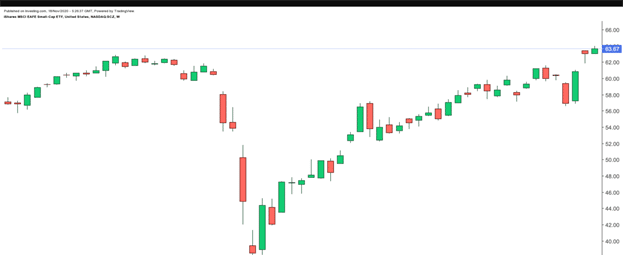

Schwab US Small-Cap ETF

Schwab US Small-Cap ETF считается простым, эффективным и чрезвычайно диверсифицированным способом инвестирования в акции с малой капитализацией.

В портфель фонда входит более 1700 акций компаний с малой/средней капитализацией. Не стоит забывать о том, что акции фонда привязаны к внутренней экономике США.

Schwab US Small-Cap ETF недорогой, что считается весомым преимуществом. Дивидендная доходность равна 1,2%, а размер издержек не превышает 0,04%.

FinEx: US REIT UCITS ETF USD

FinEx US REIT UCITS ETF USD – популярный фонд, обеспечивающий высокий уровень диверсификации (вложения не будут зависеть от состояния дел в отдельных секторах экономики) и ликвидность. Инвесторы имеют возможность быстро покупать/продавать активы, экономя при этом на налогах. Комиссия за обслуживание фонда составляет 0,6%.

- высокую ликвидность;

- налоговую эффективность;

- высокую диверсификацию;

- отсутствие расходов на управление.

Обратите внимание! Дивиденды реинвестируются в фонд FinEx US REIT UCITS ETF USD. Благодаря этому инвестор избавляется от необходимости самостоятельной подачи налоговой декларации.

FXDE ETF — фонд, позволяющий инвесторам выгодно вкладывать денежные средства в акции Германии и лидирующую экономику Европы.

В состав портфеля входят акции крупнейших компаний: Siemens/SAP/Bayer/Daimler/Allianz/Adidas/Volkswagen/BMW и др.

Индекс покрывает 85% крупнейшего в Европе фондового рынка. Основной валютой FXDE является евро. В случае девальвации рубля, инвестор автоматически выиграет на разнице в курсах.

Компании сектора потребительских товаров выборочного спроса занимают наибольшую долю в FXDE. Топливная промышленность полностью отсутствует.

К сведению! Дивиденды, полученные по акциям компаний, реинвестируются.

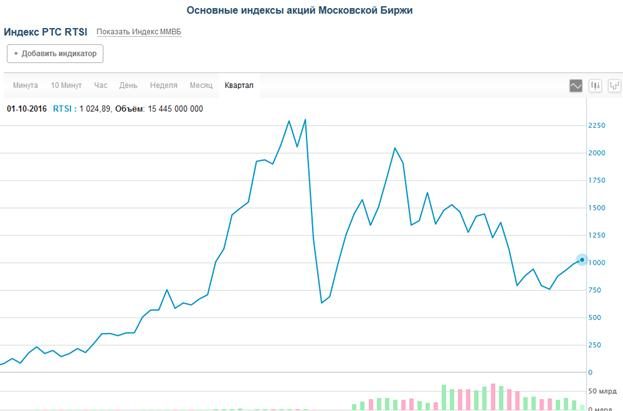

FinEx Russian RTS Equity UCITS ETF

FinEx Russian RTS Equity UCITS ETF считается наиболее патриотичным инвестиционным портфелем, который состоит в основном из российских акций. Инвесторы могут вкладывать средства в акции крупнейших компаний по типу: Газпрома/Лукойла/Сбербанка/ВТБ/Сургутнефтегаза/НОВАТЭК/Магнита/Роснефти и др.

Весомыми преимуществами FinEx Russian RTS Equity UCITS ETF считаются: низкая комиссия, высокая дивидендная доходность и небольшой порог входа.

RTS Equity UCITS вкладывает в акции из индекса РТС, повторяя его состав и структуру. Однако стоит помнить, что расчёт котировок ведётся в долларах, а не в рублях. Дивиденды, получаемые по акциям, реинвестируются.

FinEx FXRW ETF Глобальные акции с валютным хеджем

FXRW ETF считается востребованным инновационным фондом с валютным хеджем на глобальный рынок ценных бумаг. В портфель FXRW ETF входят акции американских/немецких/японских/китайских/австралийских/российских компаний.

За счет разницы рублевых/долларовых ставок дополнительно добавляется пара процентов к доходности. Через покупку 1 акции ETF инвестор получает глобальную диверсификацию.

ETF торгуется в России с большой дробностью акций, что, безусловно, является преимуществом. Стоимость акции стартует от $0,02.

В FXRW ETF считаются основными сектора по типу: промышленного сектора/ IT/финансового/товаров повседневного спроса/здравоохранения/сырья/товаров длительного потребления.

В портфель FXRW ETF входят акции APPLE/MICROSOFT/ALIBABA/TENCENT/Фэйсбука/Амазон/Тойоты и др.

Порог входа минимальный. Одну бумагу FXRW можно приобрести всего за 1 рубль, что делает подобные инвестиции доступными даже для инвесторов с маленьким капиталом.

SPDR S&P 500 ETF

SPDR S&P 500 ETF – фонд, который был основан в далеком 1993 году. Именно с ним управляющие портфелями привычно сравнивают собственные результаты, ведь SPDR S&P 500 ETF является своеобразным эталоном. В случаях, когда эффективность выше индекса, можно быть уверенным в том, что работа на протяжении года выполнялась хорошо. Если ниже, значит, инвестору есть над чем задуматься.

Капитализация данного фонда на рынке равна 284 млрд долларов. Уровень доходности за последние пять лет превышает 70%. Размер годовой комиссии за управление составляет 0.09%.

Использование оптимизированной физической репликации – немаловажная особенность FXRL. По ряду позиций из RTS достаточный спрос/предложение отсутствуют. Действия FXRL с ними на бирже оказывает влияние на их рыночную стоимость.

Именно поэтому состав систематически оптимизируют: доли крупных эмитентов увеличивают, убирая при этом низколиквидные бумаги. В портфель FXRL входят акции крупнейших компаний: Сбербанк/Газпром/Лукойл/Яндекс/Роснефть/НОВАТЭК/Полюс/Магнит.

Комиссия фонда – 0,9%. Дивиденды фонд не платит, а реинвестирует, что способствует увеличению стоимости акций.

Vanguard FTSE Developed Markets ETF

Vanguard FTSE Developed Markets ETF – фонд с европейскими корнями. В состав портфеля входит больше 1000 акций крупнейших компаний Европы, Австралии, Америки и Японии. Сверхнизкий коэффициент расходов фонда является значительным преимуществом по стоимости по сравнению с большинством его конкурентов.

Стоимость расходов на управление составляет 0,05%. Доходность за последние годы находится в пределах 16,5-16,6%.

iShares MSCI USMV

USMV предлагает портфель акций США с минимальной волатильностью. Индекс фонда использует алгоритм оптимизации для создания портфеля с минимальной дисперсией, который учитывает корреляцию между акциями, а не просто содержит корзину акций с низким объемом продаж.

Для создания инвестиционного портфеля используется основная альтернатива S&Р. В состав портфеля входят акции компаний с минимальной волатильностью (к примеру, PepsiCo/ Merck & Co). Подобный подход обеспечивает снижение роста/резких падений котировок. Благодаря этому на выходе инвестор получает надежный и доходный актив.

JPMorgan U.S. Momentum Factor ETF

JPMorgan U.S. Momentum Factor ETF (NYSE:JMOM) позволяет инвесторам вкладывать денежные средства в акции компаний США, уровень доходности которых находится на высоком уровне. Фонд был основан в 2017 году. На сегодняшний день JPMorgan U.S. управляет 273 активами на сумму в 135 миллионов долларов. Дивидендная доходность равна 1,15%, а издержки инвестирования составляют 0,12%.

Основная часть капитала вложена в технологический сектор (приблизительно 30%). Также неплохо проинвестирована сфера здравоохранения (13,3%) и промышленности (11,7%).

В состав инвестиционного портфеля входят акции таких крупнейших компаний, как Amazon/Microsoft/Visa/NVIDIA/Apple. Эмитенты сосредоточены на наращивании выручки, на протяжении длительного периода/повышении рентабельности и отдачи от инвестирования.

Обратите внимание! В последние годы фонд JPMorgan U.S. Momentum Factor ETF (NYSE:JMOM) вырос примерно на 12,5-13%, достигнув рекордного максимума.

Как выбирать фонды ETF на Московской бирже в 2022 год – как инвестировать, вложиться и не прогадать:

Приобретение ETF для собственного портфеля считается разумной инвестиционной идеей. Подобные фонды представляют собой уже готовые диверсифицированные инструменты. Однако в процессе выбора ETF важно не ошибиться.

Отдав предпочтение фондам, перечисленным выше, инвестор может не сомневаться, что денежный вклад не только не пропадет, но и позволит получить хороший дополнительный доход.

Источник https://vc.ru/finance/260705-osnovy-fondovogo-rynka-i-investiciy-dlya-nachinayushchih-ot-a-do-ya

Источник https://secretmag.ru/investment/kuda-vlozhit-100-tysyach-rublei-na-birzhe-pryamo-seichas-poka-eshyo-ne-pozdno.htm

Источник https://articles.opexflow.com/investments/etf-fondy-luchshie-dlya-rossijskogo-investora.htm