Введение в комиссии Московской биржи (MOEX)

Мы подготовили статью о комиссиях Московской биржи. Разбираемся в базовых комиссиях, установленных биржей для фондового, срочного и валютного рынков. Рассматриваем комиссии крупных брокеров и комиссии для трейдеров проп-компаний.

Внимание! Данная статья носит исключительно информационный характер и не содержит инвестиционных рекомендаций и советов по торговле.

Обзор подготовлен командой бесплатного терминала для торговли криптовалютой CScalp. Чтобы получить CScalp, оставьте свой электронный адрес в форме ниже.

Комиссии Московской биржи

Московская биржа (MOEX) устанавливает базовые комиссии для каждого рынка. При этом трейдер или инвестор не платят комиссии за сделки непосредственно бирже. Они платят комиссии за сделки брокеру, у которого открыли счет.

Суммарная комиссия, которую платит трейдер или инвестор, включает биржевую и брокерскую комиссии. Первая от брокера уходит MOEX. Вторая – заработок брокера.

Наибольшей популярностью у трейдеров на Московской бирже пользуются фондовый (акции), срочный (фьючерсы) и валютный рынки. Поэтому в этой статье мы рассмотрим биржевые комиссии этих рынков, а также комиссии крупных брокеров. Подробный обзор Московской биржи вы найдете здесь.

Фондовый рынок

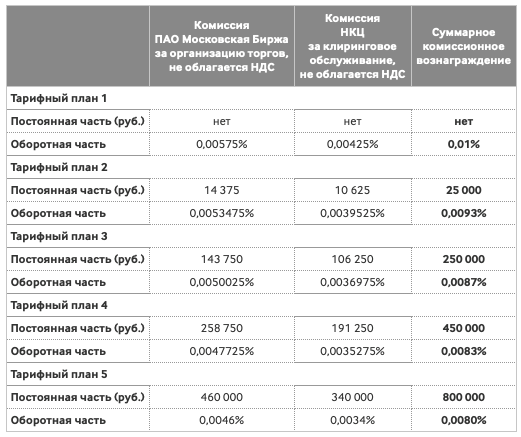

Комиссия Московской биржи для рынка акций включает две составляющие – комиссия за организацию торгов и за клиринг. Вместе это оборотная часть комиссий. Также, в зависимости от тарифа, предусмотрена постоянная часть – от 0 до 800 000 рублей. Это ежемесячный платеж.

- за организацию торгов – 0,00575%;

- за клиринг – 0,00425%;

- итого, оборотная часть – 0,01%;

- постоянная часть – 0 рублей.

Всего Московская биржа предлагает пять тарифных планов:

Время, когда биржа проводит расчеты между своими клиентами за поставленные или проданные друг другу товары, ценные бумаги. Расчеты за оказанные услуги, осуществляемые путем взаимного зачета, исходя из условий баланса платежей.

Комиссии MOEX за сделки с акциями: комиссия за организацию торгов, комиссия за клиринг, суммарная комиссия и постоянная часть

- комиссию за сделку (оборотную часть) – 0,0093%;

- постоянную часть – 25 000рублей в месяц.

При этом Московская биржа взимает дополнительные комиссии за айсберг-заявки, за рыночные и лимитные заявки на Аукционе закрытия, за рыночные заявки на Аукционе открытия. Размер комиссий – дополнительно 0,0025% от объема сделки.

Подробнее ознакомиться с комиссиями биржи за сделки с акциями вы можете на официальном сайте MOEX.

Срочный рынок

- FutFee – комиссия за сделку;

- FutPrice – цена фьючерса по итогам клиринга за предыдущую торговую сессию;

- W/R – шаг цены и стоимость шага цены соответственно;

- BaseFutFee – базовый сбор за сделку с фьючерсом.

Шаг цены (W) – это минимальное изменение цены. Например, цена растет со 100 рублей до 101 рубля, 102 рублей и т. д. Таким образом, шаг цены равен 1.

Стоимость шага цены (R) – это значение шага цены. Она может быть равна шагу цены, больше или меньше. Например, шаг цены равен 0,5 рубля. Мы вошли в сделку по 100 рублей и продали за 110 рублей. По логике, мы должны были заработать 10 рублей (без учета комиссий). Но поскольку стоимость шага цены равна 0,5, мы получаем 5 рублей (опять же, без учета комиссии).

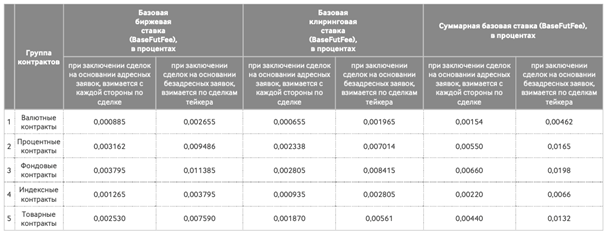

- типа фьючерса – валютный, процентный, фондовый, индексный, товарный;

- типа сделки – безадресная и адресная.

Биржевая ставка MOEX за сделки с фьючерсами: ставка за организацию торгов, ставка за клиринг, суммарная ставка

- за организацию торгов – 0,011385%;

- за клиринг – 0,008415%;

- в сумме – 0,0198%.

Таким образом, за сделку с фьючерсом на акцию N мы заплатим комиссию в 3,96 рубля. В формуле опущено округление. Но при расчете комиссии оно учитывается. Поэтому в конечном результате, комиссия составит 4 рубля.

Подробнее ознакомиться с комиссиями биржи за сделки с фьючерсами вы можете на официальном сайте MOEX.

Валютный рынок

На валютном рынке Московской бирже предусмотрено несколько режимов торгов. Для каждого режима установлены свои комиссии. Большинство трейдеров торгуют на секции CETS (системный режим, безадресные сделки через стакан). Поэтому мы уделим внимание только комиссиям секции CETS.

Комиссии на валютном рынке рассчитываются по системе мейкер/тейкер. Мейкеры – заявки, попадающие в стакан и ожидающие там исполнение (создающие ликвидность). Тейкеры – заявки, которые исполняются за счет уже находящихся в стакане заявок (забирающие ликвидность.

- мейкер – 0%;

- тейкер – 0,0045%.

- минимальная комиссия по сделкам, объемом менее 50 лотов – 100 рублей по парам USDRUB и EURRUB, 50 рублей для остальных валютных пар;

- минимальная комиссия по сделкам, объемом более 50 лотов – 1 рубль для тейкеров, 0,02 рубля для мейкеров;

- минимальная ежеквартальная комиссия – 60 000 рублей (не взимается, если трейдер суммарно заплатил более 60 000 рублей оборотной комиссии за три месяца).

- комиссия мейкера – 0%;

- комиссия тейкера – 0,075%;

- минимальная комиссия за все сделки – 1 рубль.

- фиксированный ежемесячный платеж от 0 до 1 млн рублей (в зависимости от тарифа);

- фиксированную комиссию, зависящую от срока исполнения сделки.

Тарифы по сделкам СВОП и котрактам

По умолчанию действует тариф SWP_0. Изменение тарифа возможно на договорной основе.

Подробнее ознакомиться с комиссиями биржи за сделки с валютой вы можете на официальном сайте MOEX.

Как стать трейдером на Московской бирже

Московская биржа была образована в 2011 году. Благодаря слиянию Московской межбанковской валютной биржи (ММВБ) и биржи РТС она стала активно набирать авторитет на мировой финансовой арене, привлекая на свои торговые площадки инвесторов со всего мира.

Как работает Московская биржа

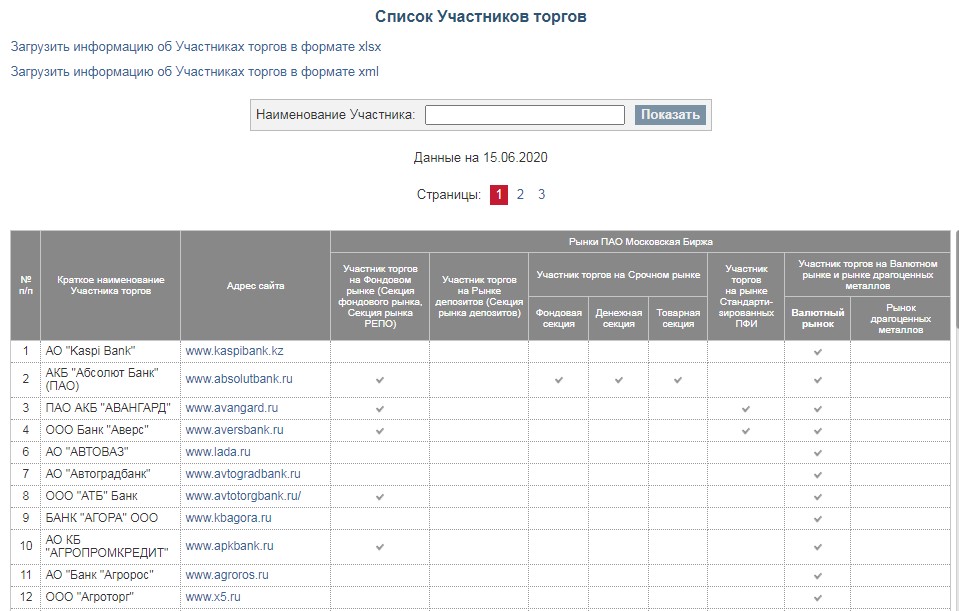

К прямым торгам на бирже допускаются только профессиональные участники, прошедшие сложную процедуру лицензирования и соблюдающие все требования биржи и контролирующих органов. Для участников торгов предусмотрены регулярные членские взносы.

Неаккредитованные инвесторы (например, розничные трейдеры или кредитные организации) тоже имеют доступ к работе на Московской бирже, но только через брокеров-посредников, роль которых играют лицензированные участники торгов.

Московская биржа даёт возможность работать с акциями, фьючерсами, валютными парами, биржевыми опционами и другими активами.

Вся информация о биржевых операциях накапливается и анализируется в дата-центре биржи. После совершения сделки в торговом терминале инвестора данные будет автоматически внесены в базу.

Система информационной безопасности постоянно совершенствуется. Каждый инвестор подтверждает все транзакции личной электронной подписью, что сводит к минимуму угрозу утечки данных.

Как начать торговать на Московской бирже?

Шаг 1 — выбор брокера

Как торговать на Московской бирже физическому лицу? Нужно выбрать брокера-посредника, который даст доступ к работе на бирже. На сайте Московской биржи есть полный список участников торгов, с которыми можно смело работать.

На официальном сайте каждого брокера можно найти обучающие материалы и информацию о тарифных планах, а также получить обратную связь по любым вопросам, связанным с работой на бирже.

Шаг 2 — открыть счёт у брокера

Для открытия счёта необходимо собрать небольшой пакет документов: паспорт, СНИЛС, ИНН и заявление или анкета. Можно выбрать один из ближайших к дому офисов брокера и посетить его лично, но проще открыть счёт онлайн — через портал Госуслуг или на сайте брокера. «Открытие Брокер» сделал процедуру регистрации максимально простой и понятной.

При открытии счёта через интернет все данные нужно вводить корректно, так как вся информация тщательно проверяется.

Шаг 3 — программное обеспечение

Чтобы получить доступ к рынку через своего брокера, на компьютер нужно установить специальный софт — торговый терминал.

Новичку для старта будет достаточно функций, которые встроены в самых распространённых терминалах — MetaTrader 5 или QUIK. После установки следует изучить базовые инструменты терминала.

Также осуществлять торговые операции можно через личный кабинет на сайте брокера или в мобильном приложении.

Шаг 4 — пополнение депозита

Для тренировки можно начать торговать на учебном счёте — никакого риска, но и прибыль только виртуальная. Чтобы зарабатывать реальные деньги, придётся пополнить брокерский счёт на минимальную установленную сумму или выше.

Чтобы не потерять средства в первые же дни, к торговле нужно подойти аккуратно. Перед началом работы следует разобраться, как торговать на МосБирже через терминал, изучить базовые понятия и принципы работы рынков, а также разработать собственную торговую стратегию и тщательно отбирать активы для покупки.

Рынки Московской биржи

Московская биржа объединяет в себе шесть рынков:

- фондовый;

- срочный;

- валютный;

- денежный;

- драгоценных металлов и товарных активов;

- стандартизированных ПФИ.

На каждом из этих рынков своя система торговли и финансовые инструменты. Из шести секций самые популярные — первые три. Для эффективной торговли рекомендуется не распыляться на несколько, а как следует изучить один из них.

Фондовый рынок Московской биржи интересен тем, кто хочет инвестировать в иностранные или отечественные акции. Здесь же можно работать с облигациями или паями.

Торговый период на фондовом рынке с 10:00 до 18:40 по московскому времени.

Срочный рынок предоставляет инвесторам возможность работать с фьючерсами и опционами — финансовыми инструментами, имеющими срок действия.

Торговый период срочного рынка — с 10:00 до 23:50 мск.

Валютный рынок Московской биржи. Многие трейдеры начинают свой путь с торговли валютой.

Все доступные валюты торгуются за российские рубли (десять валютных пар) или за доллары США (шесть валютных пар).

Торги на валютном рынке начинаются в 10:00 по московскому времени, а заканчиваются по-разному: доллар США — в 17:15, европейские валюты — в 15:15, азиатские — в 23:50.

Чтобы полученные знания не выветрились из головы, рекомендуем как можно скорее закрепить их на практике. Тем более, что открыть торговый счёт в «Открытие Брокер» можно буквально за пять минут. И обязательно подписывайтесь на нашу рассылку — полезные материалы помогут в процессе обучения!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Сравнение тарифов брокеров

Брокерские тарифы и размер комиссионных по ним — один из важнейших критериев выбора брокера и расчета доходности инвестиционных вложений.

Главное Hide

В целом в России комиссии брокеров можно назвать умеренными, однако это вовсе не означает, что ими можно пренебречь. К выбору посредника и тарифному плану стоит отнестись с самым пристальным вниманием, чтобы торговые издержки не стали неприятным сюрпризом и не повлияли на размер прибыли.

Перед началом торговли рекомендуется изучить предложения нескольких брокеров, трезво оценить предоставляемые ими возможности и плату за них. На основе этой информации провести сравнение брокеров по комиссиям и другим ключевым условиям обслуживания. Такой анализ позволит подобрать посредника, который будет наиболее выгоден при сотрудничестве для той или иной стратегии поведения на фондовой бирже.

Чтобы помочь начинающим инвесторам в их выборе, мы провели собственное сравнение тарифов брокеров из десятки крупнейших в России по числу активных клиентов и суммарному торговому обороту. Итоги нашего исследования позволят быстрее сориентироваться в обилии предложений и выбрать для себя компанию, в которой лучше покупать валюту, ценные бумаги и другие финансовые инструменты.

Сравнительная таблица условий обслуживания у разных брокеров

Для наглядности мы составили таблицу, позволяющую сравнить посредников по нескольким ключевым параметрам:

- размеру абонентской платы;

- размеру комиссий по сделкам с ценными бумагами;

- возможности открыть индивидуальный инвестиционный счет (ИИС)* вместо обычного брокерского счета.

Мы рассмотрели актуальные на 2022 год тарифы ведущих российских брокерских компаний и разделили предлагаемые ими условия на 2 категории:

- для инвесторов — лиц, нацеленных на среднесрочные и долгосрочные инвестиции, не совершающих большое число сделок на фондовом рынке и приобретающих в основном акции, облигации и ПИФы;

- для трейдеров — более активных биржевых игроков, оперирующих разными видами инструментов и совершающих множественные сделки.

* Подробнее об особенностях открытия и ведения ИИС читайте в нашем отдельном материале. В нем мы рассказываем, как можно дополнительно заработать с помощью ИИС, экономя на налогах.

Итак, знакомьтесь с результатами нашего сравнения и решайте, какой брокер для вас самый выгодный по размеру комиссий и других сборов.

| Брокерская компания | Ежемесячная абонентская плата | Комиссия за сделки по ценным бумагам | Возможность открытия ИИС | ||

| для инвесторов | для трейдеров | для инвесторов | для трейдеров | ||

| ВТБ | Нет | 150 рублей — при наличии торговых операций. При их отсутствии абонентская плата не взимается. | 0,05% + биржевая комиссия не менее 0,01% | От 0,015% до 0,0472% + биржевая комиссия не менее 0,01% | Да |

| БКС | Нет | 299 рублей | 0,10% | От 0,01% до 0,03% | Да |

| АК БАРС Финанс | Нет | Нет | От 0,05% до 0,15% | От 0,01% до 0,04% | Да |

| Финам | Нет | 200 рублей | От 0,05% до 0,1% | От 0,00944% до 0,025% | Да |

| Тинькофф Инвестиции | Нет | 290 рублей при совершении сделок. | 0,30% | 0,05% | Да |

| Сбер | Нет | Нет | От 0,3% до 1,5% | От 0,018% до 1,5% | Да |

| Альфа-Инвестиции | Нет | 199 рублей — при совершении торговых операций. При их отсутствии оплата не требуется. | 0,30% | От 0,014% до 0,3% | Да |

| Открытие | Нет | 250 рублей | От 0,025% | От 0,005 до 0,05% | Да |

| АЛОР | Нет | 250 рублей + плата за депозитарий 150 рублей. Обслуживание бесплатно, если в текущем месяце отсутствуют биржевые операции и размер инвестиционного портфеля превышает 50 тысяч рублей. | От 0,1% + базовое вознаграждение от 0,01% | От 0,01% до 0,08% | Да |

| Фридом Финанс | Нет | 600 рублей | 0,12% | 0% — при ежемесячном обороте до 1,5 миллиона. Если оборот выше — от 0,02% до 0,04%. | Да |

Краткое описание брокерских тарифов

Среди представленных на российском и постсоветском пространстве брокеров мы рассмотрели следующие тарифы:

«Мой онлайн». Комиссионные: по ценным бумагам и валюте — 0,05% + биржевая комиссия от 0,01%; по итогам закрытия сделок — не взимаются.

«Профессиональный стандарт». Градиентная комиссия с привязкой к обороту средств: до 1 миллиона рублей — 0,0472%, от 1 до 5 миллионов руб. — 0,0295% и так далее до суммы свыше 100 миллионов — 0,015%. Плюс биржевые сборы от 0,01% и фиксированная ежемесячная плата 150 руб. при наличии хотя бы одной сделки.

«Инвестор». Без абонентских взносов. Комиссия по сделкам на фондовом и валютном рынках — 0,1%, на срочном рынке — 3 руб. за контракт, по маржинальным сделкам РЕПО/СВОП — от 4 до 16%.

«Трейдер». Фиксированный месячный платеж — 299 руб. Если сделок не проводится, плата отсутствует. Комиссионные по операциям с ценными бумагами и валютами варьируются от 0,01% до 0,03% и зависят от суммарного оборота на всех площадках; по операциям с фьючерсами и опционами — от 0,1 до 1 руб. за контракт. По сделкам РЕПО/СВОП ставка от 4% до 16%.

АК БАРС Финанс

«Стандарт». Вознаграждение брокера: при сделках купли-продажи ценных бумаг до 1,5 миллиона руб. — 0,05%; от 1,5 до 5 миллионов — 0,03%; от 5 до 30 миллионов — 0,02%; свыше 30 миллионов — 0,01%. При купле-продаже валюты и драгоценных металлов — от 0,01% до 0,05% в зависимости от оборота. По операциям с фьючерсами и опционами — от 2 до 5 руб. за контракт.

«Алга». Вознаграждение брокера: по операциям с ценными бумагами — 0,05 %, но не менее 1 коп. за сделку; с валютой и драгметаллами — 0,05%, но не менее 1 руб. за сделку; по фьючерсным и опционным контрактам — от 8 до 10 руб. за контракт.

Финам

«Стратег». Ведение счета бесплатно. Размер комиссии по акциям, бондам и инвестиционным паям — 0,05% на Мосбирже, 0,1% на СПБ Бирже, 0,08% на зарубежных площадках. По валютам — от 0,00983% до 0,03682%, по срочному рынку — от 90 копеек до 1,5 доллара за контракт в зависимости от площадки.

«Инвестор». Ведение счета платное — 200 руб. в месяц. Комиссия по ценным бумагам — от 0,00944% до 0,0354% на иностранных биржах, от 0,025% до 0,035% на Московской и Санкт-Петербургской биржах. Дополнительно взимаются биржевые сборы. Комиссия по сделкам с валютами — от 0,00983% до 0,03682%, с фьючерсами и опционами — 45 копеек до 1,5 доллара за контракт.

Тинькофф Инвестиции

«Инвестор». Абонентская плата отсутствует. Сборы по сделкам с акциями, бондами, ETF, валютными инструментами, депозитарными расписками — 0,3%; по срочным контрактам — 10 руб.

«Трейдер». Абонентский взнос — 290 руб. в месяц. Базовый сбор по акциям, облигациям, ETF, валютным инструментам и депозитарным распискам — 0,05%; по срочным контрактам — от 5 до 10 руб.

«Инвестиционный». Вознаграждение брокера при оформлении сделок по ценным бумагам — от 0,3% до 1,5% с оборота за торговую сессию; по срочным инструментам — 50 копеек за контракт; валютам — 0,2%.

«Самостоятельный». Комиссионные за проводку сделок по ценным бумагам — от 0,018% до 1,5%; по срочным контрактам — 50 копеек; по валютным инструментам — от 0,02% до 0,2%.

Альфа-Инвестиции

«Инвестор». Бесплатное обслуживание. Единая комиссия на все виды активов, кроме фьючерсов — 0,3%; по фьючерсам — от половины размера биржевого сбора до полного его размера.

«Трейдер». Плата за обслуживание 199 руб. в месяц при условии заключения сделок, при их отсутствии плата не взимается. Комиссия по ценным бумагам и валютам на биржевых площадках — от 0,014% до 0,049%, на внебиржевых — от 0,1% до 0,3%; по фьючерсам — от половины размера биржевого сбора до полного его размера.

Открытие

«Инвестиционный». Абонентской платы нет. Брокерское вознаграждение за заключение сделок купли-продажи с ценными бумагами — 0,025%, но не менее 50 руб. Обслуживание на срочном рынке — от 10 копеек до 2 рублей за контракт; на валютном и драгметаллов — 0,025%.

«Спекулятивный». Ежемесячно при совершении операций списывается платеж 250 руб. Сборы на рынке ценных бумаг — от 0,005% до 0,05% в зависимости от суммарного оборота за день; на срочном рынке — от 10 копеек до 2,36 руб. за контракт; на валютном и драгметаллов — 0,0018% до 0,0128%.

«Единый». Без фиксированного взноса. Комиссия от оборота на фондовом рынке — 0,1%. Дополнительно списывается базовое вознаграждение Московской биржи в размере 0,01% и СПБ Биржи в размере клирингового сбора. Сделки внебиржевого рынка — 0,1 %, но не менее 2 тысяч руб.

«Активный». Ежемесячный обязательный платеж 250 руб. Плата за депозитарий — 150 руб. в месяц. Владелец счета освобождается от этих платежей, если в текущем месяце не совершал операций, а стоимость его портфеля превышает 50 тысяч руб. Комиссионные за открытие и закрытие позиций на фондовом рынке — от 0,01% до 0,08%; внебиржевом рынке — 0,1 %, но не менее 2 тысяч руб.

Фридом Финанс

«Стандартный». Без обязательной платы. Вознаграждение брокера по сделкам с ценными бумагами — 0,12%, по срочным инструментам — 1 рубль.

«Все включено». Фиксированный ежемесячный взнос — 600 руб. Комиссионные по ценным бумагам при суммарном обороте в месяц до 1,5 миллиона рублей составляют 0%; при обороте свыше 1,5 миллиона рублей варьируются от 0,02% до 0,04%. По срочным контрактам комиссия — 1 руб.

Какой тариф и условия выбрать новичку, трейдеру и инвестору

Выбирая брокера и тариф, важно понимать, что для разных стратегий торговли на бирже подходят принципиально разные условия. Предложения, выгодные для профессиональных трейдеров, практикующих дейтрейдинг и скальпинг, скорее всего, будут неудобны для среднесрочных и долгосрочных инвесторов и абсолютно неприемлемы для новичков с ограниченным капиталом.

Новичкам, только пробующим себя в формате фондового рынка и инвестирующих скромные суммы, важно отсутствие обязательных платежей за брокерское обслуживание, депозитарий и ограничений на размер минимальной сделки. Размер комиссионных не критичен, их устроят как высокие, так и низкие, лишь бы комиссия не сводила к нулю прибыль от сделки.

Опытном инвестору, оперирующему более крупными суммами, но не совершающему большое число операций ежемесячно, а покупающему иногда — от 1 раза в несколько месяцев до нескольких раз в месяц, — также будет лучше не платить никакой абонентской платы и не оплачивать депозитарий. Комиссии по сделкам интересны средние и низкие.

Профессиональному трейдеру, активно торгующему не просто в течение месяца, а в течение суток, критично важны максимально низкие комиссии за каждую операцию. Ведь их он совершает множество. Чтобы торговые издержки не съедали полученную прибыль, они должны быть минимальными. При этом с учетом оборота и существенного ежемесячного дохода трейдера плата за абонентское обслуживание и ведение депозита — не столь существенный минус, с лихвой компенсируемый приобретаемой выгодой.

Наглядный пример с расчетом трат по разным типам стратегии

Чтобы проиллюстрировать разницу, рассмотрим на конкретном примере расчет затрат для трех человек:

- Новичок. Имеет стартовый капитал 30 тысяч рублей. В течение месяца делает несколько пробных мелких покупок, вкладывая все имеющиеся деньги в акции.

- Инвестор. В начале сотрудничества с брокером совершает 1-3 крупные покупки, вкладывая средства на год. Сумма инвестиций — 500 тысяч рублей.

- Трейдер. Размер капитала — 500 тысяч рублей. Совершает несколько операций за торговую сессию. Оборачивает капитал несколько раз за месяц, достигая суммарного оборота в 4 миллиона рублей. Проводит операции с множеством разных инструментов: ETF, облигации, акции, валюты, фьючерсы, опционы и т.д.

Предположим, что этим трем лицам предоставлен выбор между двумя брокерами со следующими условиями обслуживания:

Источник https://fsr-develop.ru/vvedenie-v-komissii-moskovskoj-birzhi

Источник https://journal.open-broker.ru/trading/kak-stat-trejderom-na-moskovskoj-birzhe/

Источник https://beststocks.ru/journal/sravnenie-tarifov-brokerov/