Лучшие индикаторы для трейдинга на фондовом рынке

Большинство трейдеров и опытных инвесторов используют в работе на фондовом рынке инструменты технического анализа — индикаторы. Чем они отличаются, для чего необходимы и какой индикатор лучше использовать?

Что такое индикаторы технического анализа

Технический анализ базируется на постулате его «отца» Чарльза Доу о том, что «цена учитывает все», в том числе ожидание будущих событий. Соответственно, для прогнозирования поведения котировок ценных бумаг достаточно найти подходящий математический алгоритм обработки ценовых данных.

Финам.Знания запустил бесплатный курс по финансовой грамотности. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году.

Индикаторы технического анализа как раз и строятся на таких алгоритмах. Их основная задача — выявить существующие тенденции (тренды) и предсказать точки разворота. Создавать их начали, когда о компьютерах в биржевой торговле еще и речи не было. Расчеты и построение графиков велись вручную, однако от этого были не менее эффективными.

С компьютеризацией трейдинга многократно увеличились возможности в разработке новых инструментов, реализации более сложных расчетных функций. Однако классические индикаторы не спешат сдавать позиции, продолжая возглавлять рейтинги благодаря точности и эффективности в торговых системах.

Виды индикаторов и лучшие инструменты

В среде трейдеров и инвесторов сложилась классификация индикаторов по их функциональному назначению:

- Трендовые индикаторы используются для выявления трендов в движении цены. Как правило такие индикаторы используют интегральные алгоритмы (усреднение), за счет чего хорошо отфильтровывают рыночные шумы, выделяя преобладающие тенденции. Практически не могут уловить разворот рынка, поскольку момент смены направления воспринимают как рыночный шум.

- Осцилляторы. В отличие от предыдущей группы, используют разностные (дифференциальные) алгоритмы. Это позволяет мгновенно реагировать на изменение направления движения котировок. Однако при таком подходе нет разницы между разворотом рынка и даже неглубокой и краткосрочной коррекцией. Соответственно, индикаторы отлично работают во время флэта, но способны генерировать ложные сигналы на вход в рынок на устоявшемся тренде.

- Индикаторы объемов. Объемы сделок на финансовом, в том числе фондовом, рынке трудно переоценить. Они легко вносят коррекции практически в любое движение цены. Поэтому использование инструментов, работающих с ними, может стать как отличным фильтром для сигналов других индикаторов, так и мощным бустером.

- Прочие. В эту группу включают нестандартные индикаторы, действие которых не вписывается в функциональность рассмотренных. Так, к ним можно отнести инструменты построения нестандартных графиков (например, «крестики-нолики» или Ренко), средства для оценки взаимного влияния активов и др.

В каждой из этих групп есть свои лидеры, входящие в обязательный набор инструментов подавляющего большинства участников рынка.

Лучшие трендовые индикаторы

В число самых популярных трендовых индикаторов входят:

- Скользящие средние (Moving Averages, MA).

- Полосы Боллинджера (Bollinger Bands, BB).

- Индекс направленного движения (Average Directional Movement Index, ADX).

Скользящие средние

Индикатор на каждом баре ценового графика показывает усредненное значение цены за заданный период. Используются различные алгоритмы усреднения:

- Среднее арифметическое (простая скользящая средняя, Simple Moving Average, SMA).

- Расчет с экспоненциально убывающими весами (экспоненциальная, Exponential Moving Average, EMA).

- Расчет при линейно изменяющихся весах баров (линейно-взвешенная, Linear-Weighted Moving Average, LWMA).

- Модифицированный экспоненциальный алгоритм (сглаженная, Smoothed Moving Average, SMMA).

Активно разрабатываются и другие алгоритмы: например, Адаптивная скользящая средняя Кауфмана, индикатор Хулла (Hull MA), назначение которых — уменьшить временной лаг в показаниях.

У всех MA направление кривой или расположение цены относительно нее показывает направление тренда: при восходящем линия идет вверх, а цена находится выше нее, при восходящем — наоборот. Пересечение ценового графика и скользящей трактуют как смену тенденции.

Зачастую используют несколько MA с разными периодами (для кратко-, средне- и долгосрочного тренда), а о развороте рынка судят по их пересечению.

Полосы Боллинджера

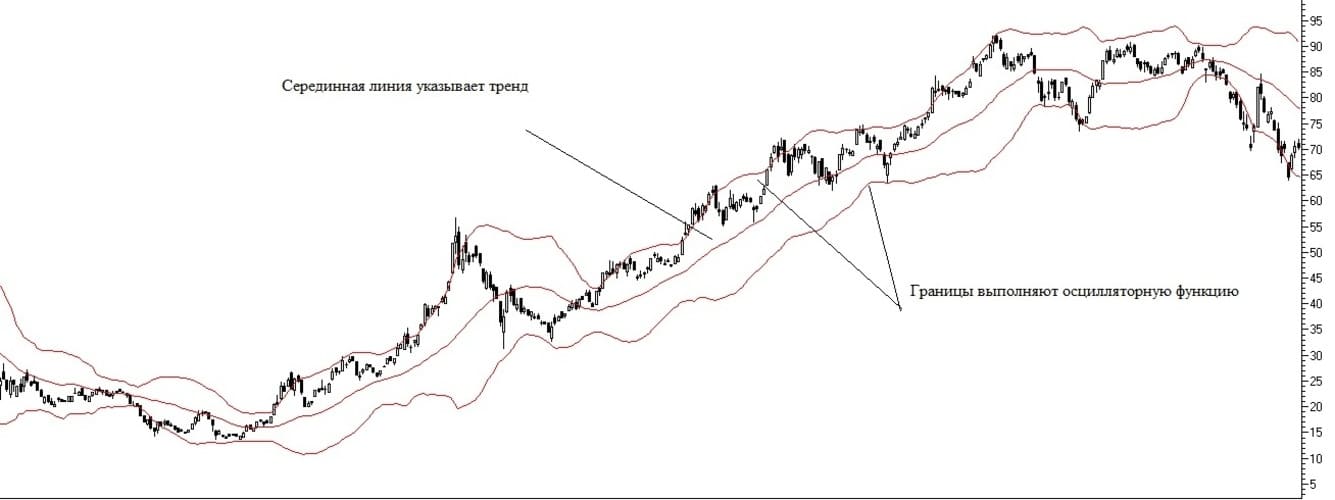

Индикатор назван в честь предложившего его Джона Боллинджера. Фактически является каналом волатильности, построенным на простой скользящей средней (ось канала). Границы рассчитываются по стандартному отклонению цены.

Таким образом, Bollinger Bands позволяют не только определить направление тренда (по осевой скользящей средней), но и оценить вероятность его смены по ширине канала (изменению волатильности).

ADX

Один из самых популярных трендовых индикаторов используется для определения направления и силы тренда. Алгоритм основан на расчете разности между усредненным потенциалом бычьего (DI+) и медвежьего (DI-) движения за заданный период. Преобладание любого из них дает определяет восходящий или нисходящий тренд. Его направление отображается взаимным расположением линий DI+ и DI-, а сила — числовым значением на основной линии.

К сведению! Основная линия индикатора редко поднимается выше уровня 60, а при превышении значения 40 тренд считается очень сильным.

Лучшие осцилляторы

Среди лучших осцилляторов также представлены исключительно классические индикаторы. В список вошли:

- MACD.

- RSI.

- Stochastic Oscillator.

Конвергенция/дивергенция скользящих средних (Moving Averages Convergence/Divergence, MACD)

Индикатор рассчитывает расстояние (разность) между двумя EMA. Таким образом, момент перехода основной линии через 0 (пересечения скользящих средних) считается моментом смены тенденции.

Используется также для получения опережающей ценовой график информации по положению основной линии относительно сигнальной (SMA от основной).

Как сильный сигнал разворота трактуется и схождение/расхождение основной линии с ценовым графиком.

Индекс относительной силы (Relative Strength Index, RSI)

Индикатор рассчитывает силу восходящего и нисходящего импульсов по разнице цен закрытия баров за период, сглаживает значения скользящей средней и рассчитывает их отношение. В результате получают линию, которая стремится к 100% при росте и к 0% — при падении цен.

При нахождении линии вблизи границ диапазона говорят о его вхождении в зоны перекупленности или перепроданности. Такая ситуация может свидетельствовать о «перегреве» рынка и скором развороте тенденции. Именно касание уровней перекупленности и перепроданности расценивают как торговый сигнал. Рассматривают как момент для открытия позиций и возникновение дивергенций с ценовым графиком.

Стохастический осциллятор (стохастик, Stochastic Oscillator)

Индикатор позволяет оценить в процентном выражении рост/снижении цены актива за заданный период. Близость к границам (100% при росте и 0% при падении) говорит о развитии тенденции. Как и в RSI, здесь используется понятие зон перекупленности/перепроданности, выход из которых считается сильным сигналом смены тренда. Формирует и опережающие сигналы за счет пересечения основной и сигнальной линий (вторая — результат сглаживания первой с помощью скользящей средней).

Лучшие индикаторы объемов

Наиболее часто в трейдинге на фондовом рынке из этой группы индикаторов применяют:

- Индикатор горизонтальных объемов (профиль рынка).

- On balance volume.

- Accumulation/Distribution

Горизонтальные объемы

В биржевом терминале индикатор позволяет наглядно отразить распределение объемов ордеров по ценовым уровням. Такой вариант отображения является отличным инструментом для прогнозирования движения котировок: уровни с небольшими объемами легко проходятся, особенно на сильном движении. На уровнях сосредоточения объемов цена встречает сопротивление или поддержку.

On Balance Volume

При построении линии индикатора происходит суммирование проторгованных объемов, если цена закрытия бара превышает цену открытия и вычитание в противоположном случае.

Таким образом, можно наблюдать накопление длинных или коротких позиций.

К сведению! Особенно полезен инструмент во флэте: рост индикатора практически без изменения цен свидетельствует о вероятном скором развитии движения вверх, снижение — о возможном падении рынка.

Accumulation/Distrubution (Накопление/Распределение)

В расчете так же, как и в On Balance Volume, используется накопительный принцип. Однако в качестве элементарного слагаемого на каждом из баров принимается разница вкладов в формирование цены «медведей» и «быков», умноженная на проторгованный объем.

На заметку! Инструмент получил свое название за качественное отображение стадий накопления и распределения на рынке, которые предшествуют развитию трендов.

Лучший индикатор из прочих для фондового рынка

Многие трейдеры и инвесторы по праву считают лучшим из индикаторов, не вошедших в основные группы, индикатор корреляции. Рассчитывает и отображает в динамике в виде кривой коэффициент корреляции между активами.

Важно! Работать инструмент может как с котировками отдельных активов, так и с производными (например, сглаженными скользящими средними) или образованными из цен нескольких бумаг с учетом весов.

Таким образом, лучшие индикаторы для трейдинга, которые точно помогут заработать на фондовом рынке или в целом на бирже, формируют сигналы на открытие позиций и устраняют рыночный шум. Используя их различные сочетания, можно построить прибыльную торговую систему. Однако не следует пренебрегать и другими видами анализа, например, фундаментальным.

64. Индикаторы рынка ценных бумаг. Фондовые индексы.

Индикаторы рынка ценных бумаг — Единицы измерения, используемые специалистами по рынку ценных бумаг для того, чтобы предсказывать, например, направление движения рынка, объем операций, динамику процентных ставок, объем покупок и продаж ценных бумаг корпорациями. Например: курс доллара, цена кредита, индексы цен, фондовый индекс, безработица, личные сбережения, обороты бирж, промышленная продукция, доходность ценных бумаг, внешняя торговля.

Фондовый индекс — это среднее изменение цен определенного набора ценных бумаг.

Исторически первым и существующим до настоящего времени можно назвать комплекс индексов Доу-Джонса, который отслеживает динамику цен акций ведущих акционерных компаний США, а также ряда облигаций. Наиболее популярен промышленный индекс Доу-Джонса, с помощью которого выявляется в совокупности динамика курсов акций 30 крупнейших промышленных компаний США. Он рассчитывается по методу простой (невзвешенной) средней цены из рыночных цен акций входящих в него компаний.

Обычно каждая развитая страна имеет свой общенациональный индекс фондового рынка. Так, в США — это промышленный индекс Доу-Джонса, Англии — индекс ФУТСИ-100 (FТ-SЕ), Японии — НИККЕЙ-225 (NIККЕY), Германии — ДАКС (DАХ), Франции — САС-40 (САС) и т. д. В России тоже рассчитываются индексы отечественного фондового рынка, например, индекс акций, котируемых в российской торговой системе (РТС).

Фондовые индексы используются в основном в двух целях. Во-первых, для фундаментального и технического анализа состояния и прогнозирования динамики фондового рынка. Во-вторых, в качестве основы для торговли производными инструментами, базирующимися на этих индексах. Например, на фондовых индексах основываются фьючерсные контракты, называемые индексные фьючерсы, опционные контракты на фондовые индексы (биржевые опционы на индексы), опционные контракты на индексные фьючерсы. Указанные производные инструменты фондового рынка используются в спекулятивных целях, для хеджирования риска, а также для проведения арбитражной торговли между рынками индексных производных инструментов и рынками ценных бумаг, входящих в состав соответствующего фондового индекса.

65. Валютный рынок: понятие и характеристика участников.

Валютный рынок — это сфера экономических отношений, проявляющихся при осуществлении операции по купле-продаже иностранной валютой и ценных бумаг в иностранной валюте, а также операций по инвестированию валютного капитала. По своему экономическому содержанию валютный рынок — это сектор денежного рынка, на котором уравновешиваются спрос и предложение на такой специфический товар, как валюта. Объектом купли-продажи на этом рынке являются валютные ценности. Ценой на валютном рынке является валютный курс. Он представляет собой цену денежной единицы данной валюты в денежных единицах другой валюты. Валютный рынок имеет собственную инфраструктуру и широко развитую систему современных коммуникаций, которые обеспечивают оперативную связь между всеми субъектами рынка не только в границах отдельных стран, а и в мировом масштабе.

Участники валютного рынка

Участники мирового валютного рынка — юридические и физические лица, совершающие операции на мировом валютном рынке.

По целям участия в операциях на мировом валютном рынке участники этого рынка поделены на пять групп: предприниматели, хеджеры, спекулянты, посредники и органы валютного регулирования. Предприниматели — это участники валютного рынка, в задачу которых входит обеспечение валютных операций. Эта категория участников первична по отношению к другим. Хеджеры — это участники валютного рынка, страхующие валютный риск при совершении валютных операций. Спекулянты — участники мирового валютного рынка, осуществляющие основную массу операций на разнице валютных курсов. Посредники — специализируются на предоставлении услуг по торговле валютой.Брокеры — это биржевые посредники, осуществляющие валютные операции за счет и по поручению клиентов. Дилерыдействуют на валютном рынке от своего лица и за свой счет.

Органы валютного регулирования и контроля — это государственные учреждения, в функции которых входят регулирование, наблюдение и контроль за валютными операциями и валютным рынком.

Индикаторы технического анализа

Индикаторами технического анализа называются различного рода математические функции различных параметров (цены, объёма торгов и прочих), которые показывают трейдеру наиболее вероятное дальнейшее развитие ценового движения. Индикаторы по своему смыслу делятся на множество групп. Наиболее известные из них — трендовые индикаторы технического анализа и осцилляторы. Из самого названия трендовых индикаторов уже можно понять, что их основная задача — указать текущий тренд (восходящий, нисходящий или боковик). У осцилляторов другая задача — они, как правило, показывают те зоны, где цена уже стала неоправданно высокой и, скорее всего, готова развернуться вниз, или, наоборот, те зоны, где цена уже стала слишком низкой и, скорее всего, развернётся вверх.

Также существуют индикаторы, которые сочетают в себе и свойства трендовых индикаторов, и свойства осцилляторов (например, «Полосы Боллинджера»). Некоторые трейдеры в наше время считают индикаторы устаревшими инструментами анализа рынка, так как большинство из них были разработаны в 90 годах прошлого тысячелетия, хотя индикаторы создаются и по сей день. Одним из основных минусов, приписываемых индикаторам, является используемая в них модель усреднения, которая способна сделать их сигналы несколько запаздывающими. Однако существуют индикаторы, рассчитываемые без усреднения. Так что подобная постановка вопроса идёт прежде всего от незнания.

Применение индикаторов в наши дни

Некоторые индикаторы можно увидеть на графиках управляющих фондами и у банковских трейдеров, то есть у профессионалов. Дело в том, что профессионалы понимают, что именно способны им сказать сигналы индикаторов и в какие моменты их действительно стоит применять. Новички же пытаются найти в индикаторах элемент рыночного предсказания, чего не может быть по определению. Предсказывать рынок не может никто, а вот интерпретация сигналов с вероятностной точки зрения может дать положительный эффект. Причём при прогонке через различные программы-тестеры стратегий индикаторы теханализа показывают достоверность сигналов в следующих пропорциях — в среднем 60% верных и 40% ложных. %. То есть в наши дни их базовое понимание требует определенных корректив.

Причём самыми «неубиваемыми» с точки зрения веяния времени индикаторами выступают именно различные вариации скользящих средних (SMA, EMA, WMA, AMA и т.д.), построенные по принципу вектора математического ожидания, который показывает наиболее вероятное продолжение ценового движения. Однако у этого вектора есть еще и стандартное отклонение — степень ценового разброса относительно вектора ожидания.

Многие трейдеры пытаются применять комплексы индикаторов — например, сочетать трендовые индикаторы технического анализа с осцилляторами, определяя доминирующий тренд по индикаторам (иногда для этой цели применяется даже комплекс трендовых индикаторов), а наиболее перспективные участки цены для совершения сделок — по осцилляторам. Стоп-заявки же выставляются, например, в соответствии с индикатором Parabolic SAR.

Стоит отдельно заметить, что прежде чем использовать тот или иной индикатор, следует понимать, как именно он работает и какова методика его расчёта. Так, например, показания RSI основаны на ценах закрытия и не учитывают минимумы и максимумы свечей, что способно сделать этот индикатор более применимым на более продолжительных участках анализа. Stochastic, напротив, показывает текущую цену в диапазоне ценовых максимумов и минимумов, что позволяет более верно использовать его на более коротких участках анализа. И это лишь частный пример, которые можно приводить достаточно много.

Современная логика использования индикаторов технического анализа

Но гораздо важнее понимать, что именно могут подсказать трейдеру биржевые индикаторы технического анализа и когда их следует применять. Стоит отметить, что в природе нет такого понятия, как «линия тренда» или «индикатор». Есть математическая статистика, которая показывает стандартное отклонение, регрессию, математическое ожидание и прочие показатели. Но суть в том, что индикаторами и элементами классического анализа пользуются очень многие. Часто в диапазонах этих показателей концентрация сделок явно увеличивается, причем кто-то работает на пробой, а кто-то — на отбой (все тренды и показатели индикаторов когда-нибудь пробиваются), профессионалы хорошо это знают. Поэтому для них сигнал индикатора — это показатель того, что в данном диапазоне, скорее всего, будет повышенная рыночная активность как со стороны новичков, так и со стороны профессионалов. Поэтому в таких диапазонах следует проявлять повышенное внимание, так как после массового захода на данных уровнях (при дальнейшем ценовом движении) возможен срыв стопов и, следовательно, импульс, в который и нужно стараться «вклиниться».

Причём логику индикаторов следует понимать не в вырванном из контекста виде. Да, индикаторы — это чисто математические функции, но никто не говорил, что не стоит сочетать их логику с трендами, с объёмами торгов, с макростатистикой, с новостным фоном и общими рыночными ожиданиями. Как раз более верным и будет являться сочетание перечисленных факторов. Так, например, если по индикаторам наблюдается дивергенция, тренд уже начал показывать замедление, а новостной фон начинает давать противоположные тренду события — следует зафиксировать часть прибыли, если вы в позиции по тренду, и подтянуть свои стоп-приказы. Если вы вне позиции — начать искать сигналы к формированию противоположного тренда, просмотрев, что может послужить фундаментальным драйвером его начала (проанализировать предстоящие события, календарь статистики и прочее, благо многие события анонсируются заранее).

Проще говоря, факторы нужно сочетать по принципу «лебедь, рак и щука», выискивая те моменты, когда все эти «персонажи» начнут двигать цену по единому вектору, а когда движение этих факторов становится разнонаправленным — фиксировать прибыль, вновь занимая выжидательную позицию. Причем многие классические индикаторы лучше работают на «фреймах» от часа. Их можно применять и на более мелких масштабах, но ложных сигналов будет больше.

Отдельно стоит сказать про вопрос оптимизации параметров расчёта индикаторов. Многие новички наблюдают, как в одном тренде цена индикатора с одними параметрами даёт хорошие сигналы, а в другом эти же параметры начинают работать хуже. Возникает желание найти универсальный параметр для каждого торгового инструмента, что не является верным. Работает индикатор или нет, определяется тем, входят ли на данном уровне объёмы, которые и будут обрабатывать рыночные профессионалы (которые тоже воюют между собой за прибыль). Увидев приход их денег, частный трейдер уже наблюдает, кто из них начинает выдыхаться, а кто берёт инициативу. Нужно стараться присоединиться к стороне-приемнику рыночной доминанты — это будет более грамотным подходом.

Также не стоит забывать о психологическом значении индикаторов, которые могут провоцировать участников к совершению сделок. То есть сигналы индикаторов в большей степени стоит понимать в качестве определенного перевеса вероятности, как зоны концентрации сделок и как зоны активности профессионалов, при обнаружении которой частный трейдер должен начинать отслеживать, кто из групп участников начинает перенимать инициативу, и стараться присоединиться к данной группе. Поэтому индикаторы технического анализа рынка следует рассматривать как дополнительные зоны повышенного интереса биржевых участников, а не как «ценовые предсказания».

Индикаторы в наше время стоит применять, но крайне необходимо понимать принцип их действия и сочетать их показания с остальными рыночными факторами.

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение — вместе мы сделаем «Открытый журнал» ещё лучше!

Источник https://www.finam.ru/education/likbez/luchshie-indikatory-dlya-treiydinga-na-fondovom-rynke-20211103-144400/?/

Источник https://studfile.net/preview/2099376/page:29/

Источник https://journal.open-broker.ru/trading/indikatory-tehnicheskogo-analiza/