Куда инвестировать миллион рублей в 2020 году?

Допустим, вы стали счастливым обладателем миллиона рублей. Накопили, выиграли в лотерею, получили наследство — не важно. Как сохранить и приумножить эту сумму? Куда вложить деньги, чтобы защитить их от инфляции и обеспечить максимальную доходность своих инвестиций?

Если у вас есть 1.000.000 рублей, и вы уже начинаете чувствовать себя солидным инвестором, стоит обойти стороной такие сомнительные темы, как кредитные кооперативы, бинарные опционы, микрофинансирование и Forex. Все перечисленные виды вложений, несмотря на то, что обещают золотые горы, сопряжены с рисками, а порой и просто нелегальны. Рассмотрим другие, более безопасные виды инвестиций, способные обеспечить вкладчикам приемлемую доходность в 2020 году.

Банковский депозит

Самое простое, что можно сделать, это открыть депозитный счет в банке. Такие инвестиции безопасны, но в обычно не обладают высокой доходностью. Процентные ставки по вкладам все время понижаются. И сейчас в различных кредитных организациях они составляют от 4.5% до 6% годовых, что неспособно даже компенсировать инфляцию.

Для депозитных банковских вкладов доходность определяется ключевой ставкой, устанавливаемой Центробанком РФ. Это основной экономический показатель, говорящий о реальной стоимости бумажных денег в стране и об уровне инфляционных процессов.

Официальные данные по росту цен на основные товары, вряд ли отражают действительную картину происходящего, которую каждый может наблюдать по ценникам в магазинах. Поэтому процентная ставка, а значит и доходность по депозитам, продолжит снижаться и дальше.

Немного иначе обстоит дело с валютными депозитами. Банковские вклады в евро не дают своим владельцам прибыль выше 1% в год. Вклады в долларах обещают не намного большую доходность. С оглядкой на Европу Центробанк вполне может ввести отрицательную ставку по вкладам в валюте, так что вкладчикам придется оплачивать хранение своих же денег. Как бы абсурдно это не звучало, реальность такой ситуации нельзя исключать.

Основные преимущества хранения средств на банковском депозите заключаются в низких рисках, прогнозируемой доходности, участии в программе страхования вкладов и доступности этого вида инвестиций для всех.

Минусы состоят в невозможности снятия средств раньше окончания срока действия договора без потери дивидендов и в низком уровне доходности.

Вложения в недвижимость

Традиционно большая часть населения считает оптимальным способом сохранения средств инвестиции в недвижимость (приобретение квартир).Но и здесь не обойтись без рисков. Во-первых, квартиру в Москве за миллион не купишь. На приобретение, ремонт и обстановку потребуется гораздо большая сумма денег. Во-вторых, существует опасность попасть на недобросовестного застройщика и пополнить ряды обманутых дольщиков. В-третьих, адекватных и порядочных квартиросъемщиков также найти не просто.

Реальная доходность от сдачи жилья в наем составляет от 6% до 7%, что не многим более процентов по депозиту.

Кроме того, квартира обладает низкой ликвидностью. Ее нельзя быстро продать и получить на руки наличные деньги. Процесс реализации и оформления сделки занимает обычно несколько месяцев. При этом придется оплатить нотариальные и юридические услуги.

Среди плюсов инвестиций в недвижимость можно назвать защищенность от инфляции (цены на жилье обычно только растут), доходность от сдачи в наем, простота и прозрачность схемы вложения средств. К минусам можно отнести высокие цены на недвижимость и относительно небольшую прибыль от сдачи в аренду.

Инвестиции в бизнес

Если вы думаете, что надо только вложить средства в бизнес и, расслабившись, ожидать денег, которые на вас польются в виде золотого дождя, то это не так. Доходность подобных инвестиций во многом будет зависеть от вашего профессионализма в выбранной сфере деятельности, используемой стратегии, эффективности планирования и наличия конкурентов.

Быть предпринимателем — это тяжелый труд, но он с лихвой окупается высокой доходностью, благодаря тому, что вы работаете на себя, а не на «дядю».

Собственный бизнес — это не для всех. Он сопряжен с большими личными усилиями, сложностью организации процесса и внешними экономическими рисками.

Инвестиции в рынок ценных бумаг

Рассмотрим наиболее простые виды инвестиций, такие как акции и облигации. Акция компании дает право на владение долей в бизнесе. Владелец акций может рассчитывать на доходность в виде дивидендов и обладает правом голосования при решении вопросов на собрании акционеров. При успешном развитии цена акций компании также возрастает. Доходность большинства предприятий может опережать темпы инфляции втрое, а то и впятеро. Стабильный рост прибыли обогащает акционеров за счет удорожания ценных бумаг.

Выплачиваемые дивиденды акционеры переводят на банковские счета или приобретают дополнительное количество акций, обеспечивая себе еще большую доходность.

Прибыль по акциям некоторых компаний значительно превосходит доходность вкладов в банке. Сегодня на фондовом рынке лидируют ценные бумаги «Нижнекамскнефтехима», «Газпрома», «Сбербанка», Московской биржи и ЛСР.

Так, если бы в начале 2014 года вы инвестировали миллион рублей в перечисленные ценные бумаги, то к осени 2019 года их доходность без дивидендов достигла бы уровней, представленных в следующей таблице:

| Компании | Количество акций, которое можно было приобрести на млн рублей в начале сентября 2019-го | Доходность акций с зимы 2014 по осень 2019 |

| «Газпром» | 4.350 | 45,5% |

| Сбербанк | 4.400 | 105,8% |

| ЛСР | 1.365 | 25,0% |

| «Нижнекамскнефтехим» | 10.600 | 215,0% |

| Московская биржа | 10.550 | 45,5% |

С учетом долгосрочной перспективы ежегодная доходность инвестиций в акции может составлять до 16%.

Облигации представляют собой долговые обязательства предприятия, которые оно обещает выполнить, выплатив вкладчикам номинальную стоимость их приобретения и определенный процент прибыли. Стоимость облигаций может немного измениться, а процент прибыли оговорен заблаговременно. Существует риск, что компания не рассчитается по своим обязательствам. Однако количество таких дефолтов в России не превышает 0.5%.

Наибольшей надежностью обладают ОФЗ — облигации федерального займа. Доходность по ним может достигать 7.5%. Если покупать данные активы на ИИС (индивидуальный инвестиционный счет), то за счет налоговых вычетов можно увеличить доходность до рекордных 20%. Чтобы диверсифицировать риски, инвестируют обычно в ценные бумаги сразу нескольких различных компаний. Для операций с акциями и облигациями пользуются особым брокерским счетом.

Стратегии инвестирования на фондовом рынке

Чтобы с наибольшей доходностью разместить наш миллион, узнаем о трех главных стратегических типах инвестирования — агрессивном, консервативном и умеренном.

- Инвесторы-консерваторы стремятся свести риски к минимуму, поэтому чаще выбирают такие безопасные инструменты, как ОФЗ. Эти ценные бумаги эмитирует государство. Если доходность ОФЗ на момент погашения составляет 6.66%, то в денежном выражении это будет (для ОФЗ 25083) 34.9 рубля. Это мало. Но если приобрести эти бумаги на ИИС, то с учетом льготного налогообложения доходность может быть до 19% в год. Увеличить прибыль можно также за счет небольшого повышения рисков и приобретения облигаций надежных отечественных предприятий.

- Стратегия умеренных рисков предполагает равные доли облигаций и акций в инвестиционном портфеле. То есть, можно на 500.000 рублей закупить облигации «Роснефти» и «Сбербанка» с доходностью 7.65% и 6.96% соответственно, а на вторую половину денег обзавестись акциями ведущих российских предприятий, представленных в таблице выше. Такая сбалансированность инвестиционного портфеля при допустимом уровне рисков может обеспечить до 12% ежегодной доходности.

- Агрессивный подход к инвестициям отличается избирательной покупкой одних только акций. Увеличившиеся при этом риски можно компенсировать увеличением срока размещения средств. Такая стратегия способна обеспечить максимальную доходность на уровне до 16%.

Участники фондового рынка должны помнить следующее:

- Для ведения биржевых операций потребуется брокерский счет.

- Чем больше срок размещения средств, тем выше потенциальная доходность.

- Акции и облигации часто падают в цене. К этому необходимо быть готовым.

- В момент падения стоимости ценных бумаг необходимо скупать самые перспективные из них.

- Акции и облигации можно быстро реализовать с мгновенным выведением денег на брокерский счет.

- Тем, кто инвестирует на длительный срок, предоставляются налоговые вычеты и льготы, дополнительно повышающие доходность инвестиций.

- Льготным налогообложением можно воспользоваться, открыв ИИС.

Покупка драгоценных металлов

Доходность от вложения средств в драгметаллы определяется ростом их стоимости. Исторически сложилось, что стоимость золота и серебра, несмотря на краткосрочные колебания, в длительной перспективе только возрастает. Однако эта перспектива может измеряться, как годами, так и десятилетиями. Те, кто приобрел желтый металл в далеком 1979 году, из-за почти тридцатилетней стагнации рынка стали получать прибыль от покупки лишь после 2008 года.

Драгоценные металлы сами по себе не генерируют дополнительную ценность. Их доходность полностью зависит от спроса и ценового роста. По данным за 2018 год лишь 59% от всего произведенного в мире золота пошло на промышленные и ювелирные нужды. 41% драгметалла ушел на удовлетворение инвестиционного спроса и пополнение резервов ведущих Центробанков.

Золото считается антикризисным активом. И сейчас — не просто кризис, а по мнению аналитиков: коллапс мировой экономики. Именно сейчас золото способно защитить ваш миллион от инфляции. Есть несколько вариантов вложения средств в драгметалл:

- Покупка золотых монет или слитков в банке или ломбарде.

- Открытие банковского ОМС (обезличенного металлического счета).

- Приобретение ценных бумаг золотодобывающих предприятий, инвестиционных фондов ETF и ПИФ.

Среди преимуществ таких вложений — высокая доходность при экономических кризисах, понятность и доступность инвестиций.

К минусам можно отнести низкую прибыль при стабильной экономике, а также комиссионные расходы, НДС (золотые монеты не облагаются налогом), НДФЛ при покупке и продаже активов.

Выводы

Наилучший способ размещения миллиона рублей в спокойные времена — инвестиции в ценные бумаги, поскольку доходность на фондовом сегменте рынка всегда значительно выше банковских и валютных депозитов, а также вложений в недвижимость. Однако, в кризисном 2020 году лучше подстраховаться и инвестировать часть средств в защитные активы-убежища, например, в физическое золото или другие металлы. Важно вовремя определиться с инвестиционной стратегией и правильно распределить активы в инвестиционном портфеле с учетом их перспективности, надежности, а также экономической ситуации в стране.

Куда вложить миллион рублей в 2020 году

Появились свободные деньги, но вы не знаете, куда выгодно вложить миллион рублей? Пойти по магазинам? Положить на сберегательный счёт? Или инвестировать в активы, приносящие дополнительный доход? Вот несколько инвестиционных идей, чтобы ваши деньги могли приносить прибыль даже в условиях кризиса.

Что стоит сделать перед инвестированием

К инвестированию нужно подходить ответственно и рассматривать разные варианты, куда вложить миллион, выбирая стратегии и способы инвестирования, которые вам подходят. С чего стоит начать?

Прежде всего подумайте, есть ли у вас долги. Люди обычно не сравнивают их погашение с инвестициями. Но в долгосрочной перспективе избавление от груза обязательств может быть очень выгодно. Если вы пользуетесь кредитной картой и платите по ней больший процент, чем получаете при инвестировании, то выгоднее будет закрыть кредитку.

Поэтому погашение долга по кредитной карте — разумный шаг. Затем вы можете инвестировать средства, которые остались в наличии, используя одну из стратегий.

Перед началом инвестирования хорошо бы оставить запас денег в таком количестве, чтобы их хватило на три-шесть месяцев жизни на случай потери работы. Эти средства можно даже разместить на депозите и получать по нему проценты. Выбрать счёт, который подходит для вас, можно здесь.

- Определиться со стратегией инвестирования

Выбор стратегии зависит от целей и того, что хотите получить в итоге. В какой валюте и когда понадобятся деньги? Какие риски для вас приемлемы? Если пока не знаете, куда выгодно вложить миллион, но планируете использовать деньги в ближайшее время, то не делайте слишком рисковые инвестиции.

Выбор стратегии инвестирования зависит от поставленных целей. Если в ваших планах потратить средства на роскошный отпуск, то это краткосрочная цель. Но если вы думаете о том, куда можно вложить миллион рублей, чтобы иметь больше денег, например, при выходе на пенсию, то это долгосрочная цель.

Для классификации целей нужно определить временные рамки и разделить цели на категории:

- менее одного года — краткосрочные цели;

- от одного года до пяти лет — промежуточные цели;

- более пяти лет — долгосрочные цели.

Эти сроки определяют уровень риска, на который вы можете пойти. Вот основное правило: чем короче период времени, тем меньше вы можете рисковать. Чем дольше сроки, тем с большим риском вы способны справиться.

Более рискованные инвестиции подвержены более частому и значительному колебанию цены. У вас есть время, чтобы пережить их и, возможно, получить большую отдачу? Это ключевой вопрос для каждой инвестиции. Что такое финансовые риски и как с ними бороться, можно прочесть здесь.

Для выбора стратегии и понимания, куда вложить миллион рублей в 2020 году, важно знать, какие риски могут быть при инвестировании.

-

Рыночный риск возникает при ситуациях, которые вы не можете контролировать. В этом случае страдает весь финансовый рынок, как, например, сейчас, когда неожиданно на весь мир обрушилась пандемия.

Чем большую прибыль вы хотите получить в короткое время, тем большие риски будьте готовы на себя взять.

Узнайте, как работают структурные продукты

Куда инвестировать миллион

Даже в период кризиса стоит подумать над тем, куда инвестировать свободный миллион. Главное — правильно выбрать в это неспокойное время подходящие и не слишком рискованные способы вложения денег.

Способ 1. Разместить деньги на банковском счёте

Если вы думаете, куда вложить миллион рублей в 2020 году, но знаете, что эти средства могут понадобиться в краткосрочной перспективе, то можно воспользоваться банковским вкладом. Чтобы деньги работали и приносили прибыль, стоит подойти к выбору такого счёта основательно.

Можно разместить средства также на карточном счёте, пользоваться ими и получать возврат в виде кэшбэка. Банк «Открытие» предлагает карту со счётом «Накопительный», при размещении денег на котором у клиентов есть возможность получать до 8% годовых в рублях.

Проценты по счёту начисляются на сумму каждого пополнения, обслуживание бесплатно, а снятие наличных или пополнение счёта в банкоматах доступно без комиссии и в любое время. При использовании карты может возвращаться кэшбэк до 11% на любимые категории. Оформить карту банка «Открытие» можно онлайн или во всех офисах.

Способ 2. Купить облигации

Альтернативой банковскому вкладу, когда инвесторы хотят получать гарантированные выплаты, является облигация — долговая ценная бумага. Другими словами, это долг заёмщика — банка, компании или государства. Когда инвестор покупает облигацию, то, по сути, даёт деньги в долг эмитенту, который выпустил эту ценную бумагу. Деньги заёмщик обязуется вернуть в заранее установленный срок (дату погашения), а до этого времени по графику платежей выплачивать проценты, которые называются купонными выплатами.

В отличие от банковского вклада, доходность облигации обычно выше. Преимуществом для инвесторов, которые пока не знают, когда им понадобятся деньги, является то, что эту ценную бумагу можно продать на бирже в любой момент. Ещё одним отличием от депозита, который открывается на определённый срок, является то, что при досрочной продаже облигации инвестор не теряет проценты, а получает накопленные купоны за время владения этой ценной бумагой.

Перед покупкой важно знать, что цена облигации в период от приобретения до установленного срока продажи может изменяться. Если срок до погашения бумаги небольшой, то цена, как правило, меняется мало. При правильном выборе ценной бумаги доходность на вложенные средства может вырасти.

Существует три вида облигаций.

ОФЗ выпускает Министерство финансов Российской Федерации, поэтому надёжность этого финансового инструмента выше, чем депозита, а доходность больше.

Такие облигации выпускают для финансирования проектов или при дефиците бюджета регионы, города или округи. Бумаги ещё называют субфедеральными, так как это бумаги субъектов РФ. Рынок таких облигаций достаточно скромный, что сказывается на его ликвидности.

Корпоративные облигации — более высокодоходный инструмент, но цена на них может меняться значительнее, чем на другие облигации.

В качестве ответа на вопрос, куда выгодно вложить миллион, можно купить облигации и получать с них дополнительный доход. Для этого нужно открыть брокерский счёт, завести туда деньги и приступить к покупке.

Выбрать облигации и составить из них портфель поможет инвестиционный консультант. Можно также воспользоваться удобными готовыми продуктами.

«Открытие Брокер», например, сейчас предлагает инвесторам актуальные решения при падающем рынке ー антикризисные портфели. Можно купить облигации и акции с высокими прогнозируемыми дивидендами и потенциалом роста при восстановлении рынка. Это может помочь сберечь накопления во время кризиса.

Также стоит обратить внимание на структурные продукты. Это готовые финансовые решения от брокера, которые могут обеспечить защиту ваших средств.

Способ 3. Купить паи ПИФов

Паевой инвестиционный фонд — способ вложения денег в порядке коллективного сбора, когда инвесторы (пайщики) имеют в распоряжении определённое количество паёв, а также права на возврат средств при расторжении договора или закрытии фонда.

Инвестиционный пай — именная ценная бумага, удостоверяющая право пайщика на долю владения имуществом фонда.

Покупая паи ПИФа, инвестор платит определённую сумму и оставляет её в доверительное управление управляющей компании или группе менеджеров. Деятельность компании контролируется государством.

Для инвесторов часто удобно купить долю ПИФа, так как самостоятельно бывает сложно найти хорошие активы для инвестиций. Поэтому анализ и подбор финансовых инструментов лучше доверить специалистам. Паевые инвестиционные фонды различаются по составу и структуре активов, стоимости, степени риска и инвестиционным стратегиям.

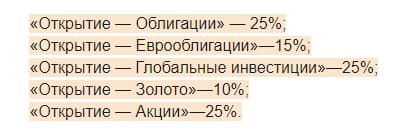

УК «Открытие» предлагает портфель для умеренно агрессивного инвестора.

Пропорции рассчитаны аналитиками управляющей компании. Такое соотношение инструментов может принести прибыль и сгладить негативный эффект от снижения рынка. Купить инвестиционные паи можно онлайн или в офисах агентов.

Акции крупных российских компаний снижались в начале пандемии почти на 30%. Казалось бы, это идеальный момент для покупки. Но начинающим инвесторам часто трудно решиться выйти на рынок во время кризиса. Поэтому если вы не знаете, куда вложить миллион рублей, чтобы заработать, то обращайтесь к профессионалам, получая прибыль вместе с «Открытие Брокер».

Куда выгодно инвестировать в 2020 году: руководство для начинающих

Цель бизнеса — прибыль. Но бизнес может прогореть, компания обанкротиться и предприниматель останется без денег. Инвестиции помогут избежать такого исхода в случае форс-мажорных обстоятельств и приумножить капитал, когда бизнес растет.

Наши люди боятся инвестировать — нестабильная экономика и кризисы отбивают все желание рисковать своими деньгами, поэтому 32% россиян держат деньги под матрасом. Росстат подсчитал, что наличных денег у граждан больше 6 триллионов рублей (94 млрд долларов) — четверть годового бюджета России, на секундочку. Люди считают, что таким образом они защищают себя от возможных финансовых потрясений, но на самом деле это плохой способ сохранить сбережения — инфляция обесценивает деньги примерно на 4-6% в год.

Уровень инфляции за 10 лет — никакой стабильности

Инвестиции дают возможность накопить на образование, собрать финансовую подушку или обеспечить себе безбедную старость. Но инвестиции — это всегда риск, поэтому надо хорошо продумать, куда инвестировать и на какой срок.

Валюта

Тут все просто: если валюта подорожала — вы в выигрыше, если подешевела — потеряли деньги. Люди считают, что валюта — надежный способ инвестиций, но это не совсем так. Например, в 2017 году курс доллара упал и инвесторы потеряли на курсовой разнице. А в следующем году доллар вырос, и они получили прибыль.

По исследованию аналитического агентства НАФИ россияне уже не так доверяют иностранным деньгам, как раньше — в 2014 году свои сбережения хранили в валюте 19% россиян, в 2019 году — только 9%. К тому же, проценты по вкладам в долларах снизились, а хранить сбережения в евро невыгодно — в этом году в еврозоне установили отрицательную депозитную ставку. Это означает, что банки вынуждены платить за хранение валюты и установить выгодный для вкладчика процент, они не могут.

На колебаниях курса валют можно быстро заработать. И так же быстро обанкротиться. Инвестируйте в разную валюту и храните сбережения на депозитных счетах в банке — процент по вкладу минимизирует возможные потери.

Драгоценные металлы

Драгметаллы всегда в цене. Но многие совершают одну фатальную ошибку: инвестируют в ювелирные украшения. Если это не колье королевы Елизаветы или кольцо Франциска V, то украшения в голодный год примут в ломбарде как лом и дадут пятую часть их реальной стоимости. Это невыгодная инвестиция.

Инвестировать нужно в банковские драгметаллы — слитки или монеты. Когда будет нужно, банк выкупит их обратно по актуальной стоимости. Можно купить физические слитки или открыть Обезличенный Металлический Счет (ОМС) — на нем будет храниться эквивалент купленному металлу. В любой момент можно обменять этот эквивалент на рубли по курсу ЦБ на этот день.

Инвестиции в драгметаллы — прибыли ждать долго, но зато надежно

Цены за грамм драгметаллов растут медленно, хотя иногда случаются прорывы. Например, те, кто вложил в палладий в 2018 году получили 51% прибыли — стоимость металла за год выросла на 24,6%. С золотом таких метаморфоз не произошло.

Инвестиции в драгметаллы не принесут быстрый доход, это долгосрочная инвестиция. Если вы готовы ждать лет 10, то это выгодное вложение. Если нет — прибыль будет небольшой.

Недвижимость

Выгодная инвестиция, если инвестировать в стране со стабильной экономикой. Если экономику трясет, то можно потерять деньги. Например, недавняя девальвация рубля — с 30 рублей за доллар до 60. Цены на недвижимость в рублях не выросли, а в перерасчете на доллар — упали. Те, кто вложил в недвижимость до девальвации, потеряли часть вложенных денег.

Инвестировать можно в новостройки, вторичное жилье, коммерческие помещения. Если вы покупаете квартиру, чтобы жить — это не инвестиция, это сохранение денег — другая цель и другой подход.

Основной доход от инвестиций в недвижимость — аренда помещения и удорожание объекта. Например, 2-5% годовых чистой прибыли принесет небольшой отель в развитом городе.

Получить большую прибыль можно на проектах добавленной стоимости — девелопменте или редевелопменте. Они могут принести до 18% годовых чистой доходности. Минус — есть риск потери своих денег, если проект не удастся.

Если хотите получать прибыль от инвестиций в недвижимость сразу, купите готовый арендный бизнес — доход будет с первого месяца работы. Оптимальный вариант для инвестирования — вложить 75% капитала в арендный бизнес, 25% — в проекты добавленной стоимости.

Акции

У акции есть рыночная стоимость — если она растет, вы в плюсе, если падает — в минусе. Например, вы купили одну акцию за $200. Компания развивается и стоимость акций на фондовом рынке за год выросла — теперь одна акция стоит $300. Вы выгодно инвестировали — ваш доход $100. Но может быть и по другому — вы купили акцию за $200, а через год рыночная стоимость компании упала и теперь акция стоит $50 – вы потеряли деньги.

Эксперты считают, что дохода от акций можно ожидать через 3-4 года. Основная ошибка начинающих инвесторов — скидывать бумаги как только стоимость акций начинает снижаться. Часто достаточно переждать бурю и не паниковать — через время все может измениться.

Например, в 2017 году инвестиции в акции принесли инвесторам убыток — индекс МосБиржи снизился на 7,8%, но уже в следующем году акции принесли акционерам почти 12% дохода .

Найдите компании с реальным бизнесом, у которых есть перспектива роста — они могут принести прибыль. Соберите портфель, в котором будут акции разных компаний, так вы уменьшите риск возможных убытков.

Криптовалюта

Самый рискованный инструмент. Криптовалюты взлетают и падают в течение дня несколько раз, нужен немалый опыт и интуиция, чтобы заработать на этом. В 2018 году криптовалюты стали самой убыточной инвестицией, в этом году они все так же в аутсайдерах.

По данным Лаборатории Касперского 8% граждан России работают с криптовалютой каждый день, по исследованию Statista это делают всего 2%. Не так уж много, по сравнению с другими инструментами инвестирования.

Данные исследований по криптовалютам

Некоторые эксперты считают, что курс криптовалюты будет расти, другие говорят о противоположное и указывают, что интерес к цифровым деньгам снижается — люди перестают заходить на биржи и инвестировать. Конечно, все может измениться — достаточно одного скачка стоимости криптомонет, чтобы инвесторы снова начали вкладывать деньги. Но будет ли этот скачок — вопрос.

15% инвесторов в криптовалюту стали жертвами мошенников. Если вы решили инвестировать в цифровые деньги, пользуйтесь проверенными биржами.

Депозиты

Депозиты тоже инвестиция, но заработать много не получится — средняя ставка по вкладу немного выше процента инфляции. А если инфляция будет расти — прибыль уменьшится. Тем не менее, это один из самых надежных инструментов инвестирования. Даже если банк, в котором вы храните сбережения, обанкротится, государство вернет вам 1 400 000₽. Больше этой суммы хранить опасно — деньги можно потерять в случае финансового кризиса или банкротства банка.

Откройте депозитный счет с правом пополнения и без права снятия на год, три или пять — прибыль будет больше.

Дополнительное инвестирование

Обучение сотрудников — долгосрочная инвестиция. Некоторые предприниматели не видят смысла вкладывать в образование персонала и совершают ошибку — по данным Лаборатории исследований рынка труда обучение сотрудников прямо влияет на производительность труда, а, значит, на рост и развития бизнеса в целом.

Кроме материальной выгоды при обучении сотрудников компания получает и нематериальные, а это важно в условиях конкуренции.

Вкладывайте часть прибыли в обучение персонала — это помогает компании развиваться.

Эксперты рекомендуют составить портфель инвестиций — вкладывать деньги в разные инструменты. Это уменьшает риски и помогает сохранить деньги или сократить убыток в случае форс-мажоров.

Составить портфель вы можете сами, но придется разобраться во всех инструментах, проанализировать положение на рынке и спрогнозировать вероятность спада или подъема. Если разбираться некогда или нет желания — обратитесь к профессиональным брокерам, которые сделают это за вас.

«Для инвестиций интересны и краудинвестинговые платформы, где экспертами и соинвесторами выступает пул известных предпринимателей. Такие платформы сейчас выходят на региональные рынки и на них можно найти проект надежный и прибыльный.

Эти платформы — новая форма инвестиций. Но попасть туда сложно — из 1000 заявок рассматривают 10, в работу попадает только 2 проекта. Если вы хотите инвестировать — обратите внимание на этот инструмент, если хотите получить инвестирование — попробуйте пройти фильтр»

Краткие выводы

Куда можно инвестировать в 2020 году:

- акции;

- недвижимость;

- драгметаллы;

- депозиты;

- обучение сотрудников.

Криптовалюта — под вопросом. Инвестиции в цифровые деньги — это большой риск, поэтому перед тем как принять решение инвестировать, проанализируйте положение на фондовом рынке и посоветуйтесь с экспертом.

Но не увлекайтесь инвестициями — оцените свои возможности и вкладывайте определенную часть денег. Если вкладывать больше, чем вы можете себе позволить, то попадете в кассовый разрыв, а это дополнительная головная боль. Как раз об этом мы записали видео, в котором рассказали почему инвестировать надо с умом.

Важно понимать, что каждый инвестирует на свой страх и риск. Прежде чем начать инвестировать, убедитесь, что тщательно изучили направление, разобрались во всех нюансах и уверены, что в случае потери инвестиций, ваш бизнес сможет существовать без этих денег. Иначе в попытке улучшить ситуацию вы можете потерять все.

Источник https://www.zolotoy-zapas.ru/news/market-analytics/kuda-investirovat-million-rubley-v-2020-godu/

Источник https://journal.open-broker.ru/investments/kuda-vlozhit-million-rublej-v-2020-godu/

Источник https://planfact.io/blog/posts/kuda-vygodno-investirovat-v-2020-godu-rukovodstvo-dlya-nachinayushchih