Что обязательно должно быть в инвестиционном плане

Прежде чем вкладывать деньги в ценные бумаги или иные активы, подготовьте для себя инвестиционный план или стратегию — документ, где вы подробно напишете, зачем и как вы инвестируете. Когда есть план, вкладывать деньги легче: понятно, как действовать в разных ситуациях, и меньше риск совершить ошибку.

Единого шаблона такого документа нет: инвесторы оформляют его по-разному. Зато есть список важных элементов, которые точно должны в нем быть, — о них и расскажем.

🎯 Инвестиционная цель

Напишите, какую сумму хотите накопить с помощью инвестиций и на что ее потратите. Еще надо указать горизонт инвестирования, то есть срок, на который вы вкладываете деньги

💰 Имеющиеся ресурсы

Укажите, какой капитал уже есть и в каком виде: наличные, вклады, акции и др. Еще запишите, как часто и на какие суммы планируете пополнять свой портфель

📈 Пожелания по риску и доходности

Посчитайте, какая доходность вам нужна, чтобы прийти к цели в нужное время. А еще — на какой риск вы согласны и можете идти ради такой доходности. От этих данных зависит, в какие активы стоит инвестировать

📊 Распределение активов

Это пропорции акций, облигаций и других видов активов в портфеле. Пример: акции — 40%, облигации — 60%. Доли активов сильно повлияют на результат — уделите их подбору побольше внимания

🛠️ Конкретные инструменты

Перечислите биржевые фонды, отдельные акции и облигации и т. п. в портфеле. Например, если облигации составляют 60% портфеля, то по 20% портфеля может быть в фондах FXRB и FXRU и по 10% — в ОФЗ 26211 и 26207

⏰ Мониторинг и ребалансировка

Укажите, как часто будете проверять состояние своего портфеля и с чем будете сравнивать результат. Также напишите, как будете восстанавливать пропорции активов в портфеле, если они изменятся

💼 Другие данные

Что можно добавить: какие инструменты точно не станете применять и почему, как часто будете совершать сделки, как будете оптимизировать налоги, в каких случаях можете изменить свою стратегию и тактику

🕶️ Инвестиции — это не сложно

Если чувствуете себя не очень уверенно, залетайте на наш бесплатный курс: поможем разобраться в видах активов и понять, как собрать оптимальный портфель. Этот курс — минимальная база знаний о том, как инвестировать системно и красиво

Все упомянутые ценные бумаги — пример, а не инвестиционная рекомендация

Покупай постоянно, не надо быть «свидетелем пришествия второго дна».

Не покупай фигню.

Купил — держи. Не надо кормить брокера и налоговую.

50/50 вкладываюсь в акции долларовые и рублёвые. В долларах покупаю акции крупных компаний, стараюсь выбрать акции крупных и лидирующих в каждом из 11 секторов США. В России 70 процентов в акциях, 20%в различные етф/бпифы и 10% облигаций. В России держу по 2-3 эмитента в каждом из секторов, за исключением машиностроения. Дивиденды реинвестирую

Выбрать распределение активов, отобрать 2-3 ETF максимум и вперед! Регулярно пополнять, раз в год — ребалансировка. Новости вообще не смотрите, держитесь избранного курса! Вы удивитесь, сколько денег у Вас будет в портфеле через 20 лет!

Gio, новости до сих пор не смотрите?

На кризисе закупился акциями различных компаний, потом посмотрел/почитал аналитику, посмотрел какие анализы компаний проводят некоторые блогеры-инвесторы и понял для себя, что лично мне это не подходит. Сейчас думаю, что идеальная стратегия пассивного инвестирования это ETF фонд. Пополняешь его как вклад и не паришься.

Некоторые скажут, что вкладывать напрямую в акции прибыльнее, но для этого нужно владеть информацией, уметь её анализировать и держать руку на пульсе. И если допускаешь ошибку в расчетах, анализах или с реакцией беда, а может новость пропустил, то тут вместо прибыли получаем убыток, стресс и тд.

Как начать инвестировать при зарплате 50 000 рублей? Продолжение

В предыдущей статье я рассказала, как в своём бюджете найти деньги для инвестирования. Давайте разберёмся, чего ещё не хватает, чтобы стать инвестором?

Личный финансовый план

Почему наличие финансового плана чрезвычайно важно для успешного инвестирования? Потому что в нём вы укажете свои цели, а также желаемые сроки, от которых будет зависеть выбор инструментов и способов инвестирования.

Чем может помочь финансовый план?

-

Внести конкретику в вашу жизнь и помочь определиться с целями.

Важна именно такая конкретика.

Вернёмся к нашему примеру.

Денис посчитал, что может откладывать 3400 рублей в месяц. Значит ли это, что он может эту сумму инвестировать?

Нет. Ведь он пока не определился с целями. Инвестирование — способ достижения целей, а не самоцель.

Например, решил Денис копить на пенсию. Посчитал, что может после закрытия кредита инвестировать ежемесячно 16 000 рублей. Это позволит ему за 25 лет накопить 20 318 000 рублей. Однако, с учётом инфляции сумма будет равнозначна 6 000 000 рублей 2019 года. То есть через 25 лет Денис сможет на 20 318 000 рублей купить товаров, как сейчас на 6 000 000 рублей. Эта идея ему понравилась, и он открыл ИИС, о котором сейчас много говорят. И это, бесспорно, хороший инструмент, вот только использовать его надо правильно. Каждый месяц Денис на все 16 000 рублей покупал акции. А через 2 года мужчина решил купить автомобиль. Где взять деньги? Снять хоть часть с ИИС? Нельзя. Можно только полностью закрыть счёт, заплатить налоги и вернуть полученные налоговые вычеты. Кроме того, акции просели в цене, и, если их сейчас продать, Денис окажется в минусе. Обидно. Тем более, от таких импульсивных решений рушится весь план.

Что будет, если Денис не закроет счёт, а просто не будет его пополнять пару лет, пока не накопит на автомобиль? В этом случае нашему герою после перерыва придётся инвестировать ежемесячно уже 21 000 рублей, чтобы достичь поставленной цели. Во-первых, осознать это будет неприятно. Во-вторых, не факт, что Денис сможет выделять столько денег. Всё это снижает мотивацию следовать плану.

Это ни в коем случае не значит, что нужно копить исключительно на пенсию. Это значит только то, что грамотный финансовый план поможет учесть все важные цели, оценить их реальность, расставить приоритеты и избежать неприятных сюрпризов, когда из-за необдуманных трат денег просто не хватает.

Есть и другие проблемы, с которыми может столкнуться человек, не имеющий полного финансового плана.

-

Инвестирование в неподходящие инструменты. Например, у вас нет подушки безопасности, а вы покупаете акции одной компании на крупную сумму. Не глядя, а просто потому, что они выросли в цене. И вот у вас не подушка безопасности, а взрывпакет. Или наоборот. Вам до цели 40 лет, а вы инвестируете только в ОФЗ. Инструмент хороший, но его доходность едва опережает инфляцию. А значит, чтобы достичь цели, нужно откладывать гораздо больше денег.

Конечно, каждый вариант индивидуален, и всё нужно считать. Это главное.

Создание финансовой защиты, подушка безопасности

У Дениса нет финансовой подушки безопасности. А это значит, что в случае непредвиденных трат, проблем со здоровьем, увольнения или просто задержки зарплаты он остаётся без средств к существованию. У него не будет возможности купить еды, заплатить за ЖКХ и внести платёж по кредиту, что чревато просрочкой и проблемами с банком.

Это значит, что первой целью Дениса должно стать создание подушки безопасности. Хотя бы в размере 6 месячных доходов.

Подушка защитит Дениса от непредвиденных расходов, а в будущем может спасти его инвестиционную стратегию.

Денис посчитал и понял, что для создания подушки ему придётся копить 8 с лишним лет. Такой вариант Дениса, разумеется, не устраивает.

Если бы наш герой не рассчитал варианты достижения этой первой и самой простой цели, он бы не стал ничего менять. Просто откладывал бы свободные 3 400 рублей в месяц и всё. Теперь же он задумался.

И решил сократить расходы на 10%, ведь потратить на текущее потребление можно сколько угодно, но и сбережения необходимы. Сокращение расходов высвободило дополнительные 4000 рублей в месяц.

Но возникла другая проблема. Как лучше поступить: сначала все деньги направлять на досрочное погашение кредита, а потом начинать копить на подушку? Или оплачивать кредит по минимуму, а остальные деньги откладывать?

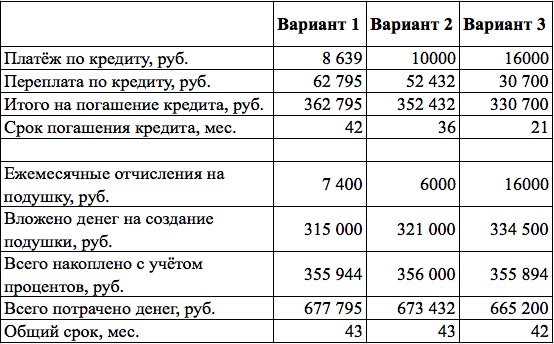

Денис составил таблицу и сравнил три варианта.

- Минимальный платёж по кредиту 8 639 рублей, остальное — на подушку.

- Платёж по кредиту в размере 10 000 рублей, остальное — на подушку.

- Досрочное погашение кредита, а только после этого — создание подушки.

На основании расчётов Денис сделал некоторые выводы.

-

Ожидаемый. При увеличении суммы платежей по кредиту сокращаются срок и переплата. Вроде выгодно. Или нет?

На небольших по стоимости и срокам целях разница не так существенна, но на сроках в 20-30-40 лет или при большом количестве целей разница колоссальна.

Выбрать самый выгодный вариант решения без расчётов не получится. Для простоты и наглядности мы не учитываем, что за это время у Дениса наверняка будут и другие цели, на которые понадобятся деньги. В реальном плане это нужно обязательно предусмотреть. Иначе может постоянно происходить одна и та же проблема: только немного накопили денег, как они срочно на что-то понадобились. Как правило, это «что-то» в 90% случаев можно было предусмотреть.

Изучение инвестиционных инструментов, способов инвестирования и выбор брокера

Может ли Денис начинать инвестировать?

Кредит погашен, подушка безопасности накоплена, финансовый план готов, и появились свободные 16 000 рублей для ежемесячных инвестиций.

Значит да, можно. Но при одном условии, что к этому моменту наш герой:

- изучил инструменты инвестирования и знает, например, чем отличаются акции от облигаций и ETF;

- знает, какая потенциальная доходность и риски каждого инструмента;

- знает, какие налоги и комиссии есть при инвестировании в каждый инструмент;

- знает, для каких целей подходит тот или иной класс активов;

- знает свой риск-профиль;

- изучил способы инвестирования;

- просчитал свою возможную выгоду каждого из них;

- выбрал подходящие под конкретные цели способы;

- выбрал подходящего брокера.

Что будет, если Денис пропустит этот этап?

Среди вероятных проблем:

- недополучение прибыли;

- уплата налогов, которых можно было бы избежать законным способом;

- чрезмерно агрессивное инвестирование, которое может привести к потерям и излишнему стрессу;

- чрезмерно консервативное инвестирование и, как следствие, недостижение целей. Только после этого можно переходить к следующему этапу.

Подбор конкретных инвестиционных инструментов и составление портфеля

На этом история Дениса заканчивается, ведь тот портфель, который подойдёт ему, может совершенно не подходить вам по целям, срокам, склонности к риску, предпочтениям и возможностям для оптимизации налогообложения.

Что же делать вам?

Оптимизировать свои доходы и расходы. И создать личный финансовый план. Как это сделать, читайте в статье «Как составить личный финансовый план».

Личный инвестиционный план инвестора — зачем нужен и как составить

Личный инвестиционный план не менее важен для частного инвестора, чем бизнес-план для предприятия. Только когда становятся абсолютно ясны цели инвестирования, методы и инструменты для их достижения, наступает пора вкладывать реальные средства. Без точных ответов на ряд поставленных при составлении плана вопросов, детальной проработки его пунктов даже, казалось бы, самые безопасные вложения могут дать отрицательный результат.

Что такое личный инвестиционный план?

Личный инвестплан — основной документ инвестора, который определяет все его действия по управлению инвестированными средствами. Конечно, формы такого документа в Сети не найти. Принципиально даже называть такой документ планом несколько неверно. Скорее, это описание инвестиционного проекта с общими для всех подобных решений компонентами.

Финам.Знания запустил бесплатный курс по финансовой грамотности. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году.

Для каждого инвестора его содержание сугубо индивидуально и во многих случаях конфиденциально. Однако в него обязательно включают несколько элементов структуры, отвечающих на наиболее важные вопросы. Как правило, к ним относят:

- цели инвестирования;

- источники средств для вложений;

- допустимые риски;

- инвестиционные стратегии.

К сведению! Все эти пункты обязательно содержит инвестиционная декларация, которая составляется совместно инвестором и управляющим его средствами. Фактически она является частным случаем инвестплана, но относится только к текущему договору. Соответственно, документ отличается большей конкретикой и детализацией.

Как составить личный инвестиционный план?

Чтобы составить инвестплан, нужно точно, подробно и, главное, честно ответить на основные вопросы. Но прежде чем переходить к созданию проекта и его реализации, нужно провести соответствующую подготовку. Для инвестора это подразумевает оценку собственного финансового состояния и наведение порядка в денежных вопросах.

Предварительный этап — разобраться с финансами

В инвестировании есть одно из важнейших правил, гласящее, что вкладывать заемные средства абсолютно недопустимо. Соответственно, перед выделением средств для вложений и принятием стратегии их использования будущему инвестору необходимо:

- закрыть все кредиты и другие обязательства;

- провести анализ своих источников доходов, оценить их стабильность и суммы регулярных поступлений;

- аналогично проанализировать расходы — как настоящие, так и планируемые;

- создать «подушку безопасности».

Внимание! Создание запаса средств — условие обязательное, при его наличии даже в случае непредвиденных обстоятельств не придется изымать инвестированные средства или обращаться к источникам заемных.

После завершения предварительного финансового этапа будущий инвестор оценит, какую сумму он может выделить для начала проекта и регулярных довложений.

Определить цели инвестирования

Как и в любом бизнес-проекте, в инвестиционной практике определение целей закладывает базу для принятия решений на всех последующих этапах. В инвестировании цели делят на стратегические и локальные.

К наиболее распространенным относят:

- Накопление. Такие вложения имеют целью аккумулировать на будущее регулярно появляющиеся излишки денежных средств и сохранить их от негативных явлений, например, инфляции и кризисов.

- Приумножение и создание капитала в будущем. Такая цель подразумевает не просто защиту от инфляции, но и активный прирост инвестированных средств за счет полученного дохода и его реинвестирования.

- Создание дополнительного источника пассивного дохода в ближайшее время. Подразумевает активное наращивание инвестированных сумм для быстрого выхода на определенный уровень стабильной прибыли.

Очень важно! Какую из стратегических целей поставит перед собой инвестор, во многом зависит от его психотипа. Поэтому, отвечая на этот вопрос, необходимо быть максимально честным с самим собой. В противном случае психологический дискомфорт может привести к фатальным для вложений ошибкам при принятии последующих решений.

Локальные (более краткосрочные) цели могут приниматься как в рамках стратегических, так и быть направлены на решение не связанных с последними задач. Единственное условие — формулироваться они всегда должны максимально конкретно.

Пример неправильной цели: «Накопить на покупку жилья». Правильная должна выглядеть так: «Накопить 5 млн рублей на покупку квартиры в 2025 году».

Только максимально конкретизированная цель дает возможность оценить необходимый уровень дохода от инвестиций, а следовательно, создать стратегию, оценить уровень рисков и предпочтительный набор инструментов.

Определить источники финансирования вложений;

В качестве основных источников для инвестирования следует рассматривать 2 варианта:

- Регулярное довложение части дохода.

- Реинвестирование.

Естественно, возможно комбинировать оба способа для увеличения инвестированного капитала. У каждого из них есть свои особенности.

Регулярный «докуп» инвестпортфеля следует производить, руководствуясь несколькими правилами:

- Не вкладывать заемные средства.

- Определить размер довложений так, чтобы оставшейся в распоряжении доли дохода хватало на погашение обязательных регулярных расходов и оставался резерв.

Инвесторы со стажем и опытом советуют определить такой размер дополнительных инвестиций в процентах от постоянного дохода (10-25%) и не превышать эту планку. Единственное исключение — разовое увеличение поступлений в некоторые моменты, например, выплаты премий). В этом случае дополнительные средства могут быть направлены на доформирование портфеля. Однако часть их также обязательно должна увеличить резервный фонд.

Реинвестирование — хороший вариант приумножения инвесткапитала. Такой метод позволяет ускорить его рост за счет механизма сложных процентов.

Определение допустимых рисков

Выбор целей и источников финансирования позволяет оценить необходимую доходность инвестиций. Однако не следует забывать, что любое инвестирование сопряжено с рисками, которые неразрывно связаны с доходностью и растут при ее увеличении.

Инвестору очень важно оценить для себя их приемлемый уровень. Именно этот показатель в дальнейшем становится основой для формирования общей стратегии и конкретного портфеля.

Определяется допустимый уровень риска несколькими факторами:

- Размером инвесткапитала. Так, риски потери 1000 рублейот вложенных 10 тысяч или 1 млн существенно различаются. Здесь нужно руководствоваться психологическим комфортом инвестора, размером потерь, которые он сможет перенести безболезненно.

- Сроками собственной инвестиционной программы. Чем они больше, тем больше возможностей покрыть появившийся на каком то этапе убыток доходами от последующих.

- Поставленными целями. Среди них могут существовать такие, для которых риск неприемлем (например, накопление средств на образование ребенка) или вполне допустим его повышенный уровень.

Формирование инвестиционных стратегий

При определении стратегий инвестирования в план, кроме предыдущих пунктов, обязательно включают:

- Вариант управления инвесткапиталом. Этим можно заниматься как самостоятельно, так и доверить это специалистам — например, представителям брокера или инвестиционного фонда.

- Предпочтительный набор инструментов. Речь идет пока не о конкретных решениях, а о выборе рынков. Это могут быть вложения в недвижимость или банковские депозиты, покупки драгметаллов или торговля ценными бумагами и т. д.

- Сроки и поводы для пересмотра инвестиционного портфеля.

- Варианты диверсификации вложений.

Только после того, как такой план готов, можно переходить к созданию конкретного портфеля — выбору инструментов на рынке, распределению сумм между ними, выделению первоначальной суммы.

Источник https://journal.tinkoff.ru/short/invest-strategy/

Источник https://journal.open-broker.ru/personal-financial-planning/kak-nachat-investirovat-prodolzhenie/

Источник https://www.finam.ru/publications/item/lichnyiy-investicionnyiy-plan-investora-zachem-nuzhen-i-kak-sostavit-20210901-18460/