Инвестиционный кредит для бизнеса: что это такое и как его получить

Когда ИП или компании нужны деньги на развитие бизнеса, банки предлагают взять инвестиционный кредит. Вместе с экспертом по кредитованию разбираемся, чем инвестиционный кредит отличается от других видов кредитования и когда его выгодно брать.

Что такое инвестиционный кредит

Инвестиционный кредит — это деньги на развитие бизнеса. Он подходит ИП и компаниям, которым нужна крупная сумма для долгосрочных проектов: например на открытие нового офиса или запуск производства.

Обычно инвестиционный кредит берут на большой срок — от года до пяти лет. Вот пара примеров, как это работает.

Агентству недвижимости нужно 3 000 000 ₽ на открытие нового офиса. Накопить такую сумму получится только через три года. Чтобы быстрее открыть офис, агентство берет инвестиционный кредит на пять лет. После открытия офиса прибыль увеличивается, а агентство постепенно возвращает долг.

Компании «Мебель на заказ» нужно 10 000 000 ₽, чтобы закупить новое оборудование и производить больше мебели. Чтобы накопить такую сумму, нужно два года. Чтобы быстрее увеличить объем производства, компания берет инвестиционный кредит на три года. После покупки оборудования растет объем производства и прибыль, а компания за три года возвращает долг.

Обычно для инвестиционного кредита условия подбирают так, чтобы бизнесу выгодно было брать деньги и комфортно их возвращать. Конкретные условия зависят от банка и формы кредита.

Какие бывают формы инвестиционного кредита

Чаще всего банки предлагают инвестиционный кредит для малого и среднего бизнеса в виде разового перечисления денег и в форме кредитной линии.

Разовое перечисление денег — это когда банк сразу перечисляет на счет нужную сумму, а бизнес тратит деньги и погашает долг, как при обычном кредите. Проценты по кредиту при этом начисляются на всю сумму кредита.

Такой вариант подойдет, если компания или ИП планирует сразу потратить всю сумму кредита.

Кредитная линия — почти как кредитка: банк одобряет бизнесу какую-то сумму, а бизнес берет из этой суммы столько, сколько ему нужно, — это называется транш. При взятии транша бизнес сам выбирает срок, в который его нужно выплатить.

Это удобно, когда будете тратить деньги постепенно, например сначала отремонтируете офис, через полгода купите компьютерное оборудование и мебель, а через два года откроете еще один офис.

На протяжении всего срока действия кредитной линии деньги лежат на счете — их можно тратить в любой момент и не нужно каждый раз подавать новую заявку на кредит.

Когда инвестиционный кредит не подойдет бизнесу

Инвестиционный кредит не подойдет, если нужна небольшая сумма на несколько недель или месяцев — чтобы закрыть кассовый разрыв или пополнить обороты и быстро заработать. В этом случае лучше взять кредит на меньший срок. Некоторые банки устанавливают комиссию за досрочное погашение инвестиционного кредита, поэтому его стоимость может быть выше, даже если получится быстро погасить долг.

Например, если нужны деньги на пару месяцев, чтобы закупить больше товара и быстро продать его, можно взять оборотный кредит сроком до одного года. Компания или ИП получает нужную сумму, оборачивает ее в бизнесе, окупает кредит и зарабатывает.

Какие требования есть у банка к бизнесу

Требования к бизнесу при выдаче инвестиционного кредита обычно такие же, как и при выдаче других кредитов. Банк интересует надежность компании или ИП: обороты, кредитная история и наличие залога.

Обороты. Если у бизнеса стабильные обороты по расчетному счету, банк учитывает это при рассмотрении заявки и оценке своих рисков. Поэтому если у вас есть несколько расчетных счетов, лучше предоставить выписку и показать свои реальные обороты.

Кредитная история. В ней хранится вся информация о кредитах, которые когда-то брал ИП или компания. Там видно, какие суммы брали, были ли просрочки и отказы банков, есть ли незакрытые долги. Если в прошлом у бизнеса были просрочки, банк учтет это при принятии решения.

Наличие залога. Иногда обязательное условие для выдачи кредита — наличие у бизнеса залога, например квартиры в жилом доме. Суть в том, что на весь срок кредита банк накладывает обременение на квартиру. При этом право собственности на квартиру не переходит банку, в ней по-прежнему можно жить и оформлять прописку. Но пока бизнес не выплатит кредит, продать или подарить квартиру не получится — так банк страхует себя от невозврата.

Как получить инвестиционный кредит

Алгоритм такой же, как и при получении других кредитов. Порядок действий такой:

- Подать заявку в банк. Это можно сделать офлайн в офисе банка или онлайн, например через личный кабинет, банковское приложение или через форму заявки на сайте.

- Подтвердить обороты. Если у вас расчетный счет в том же банке, где берете кредит, ничего не нужно специально подтверждать. Если в другом банке, нужно подтвердить обороты выпиской со счета. При наличии счетов в нескольких банках лучше приложить выписки с этих счетов, чтобы увеличить шансы на одобрение.

- Предоставить квартиру в залог, если у банка есть такое требование. Для этого нужно отправить в банк документы о собственности на квартиру.

- Дождаться решения по заявке. Обычно для своих клиентов банки принимают решение быстрее — в течение нескольких минут. Если вы клиент другого банка, срок рассмотрения заявки может увеличиться до нескольких дней.

Когда банк рассмотрит заявку, он сообщит о своем решении по СМС или в личном кабинете. Точную процентную ставку, сумму и срок кредита можно узнать только после рассмотрения заявки. После этого компания или ИП может принять решение, выгоден ли инвестиционный кредит для бизнеса на таких условиях.

Инвестиционные программы кредитования

Индивидуальное кредитование на инвестиционные цели

Коммерческая ипотека

Оптимальный

- Партнерские программы

- Кредитование

- Депозиты

- Банковское обслуживание

- Страхование

- Бизнес-карты

- Онлайн-сервисы

- Обмен валют

- ВЭД

- Как защитить свои данные и деньги

- Тарифы

- Бизнес-карты

- Партнерские программы

- Кредитование

- Депозиты

- Банковское обслуживание

- Онлайн-сервисы

- Операции на финансовых рынках

- Документарные операции

- Тарифы

- О банке

- Карьера в банке

- Пресс-центр

- Кредитным организациям

- Закупки

- Непрофильные/Профильные нецелевые активы

- Инсайдерам

- Противодействие коррупции

- Меры безопасности

- Залоговое имущество

- Партнерские программы

- Кредитование

- Депозиты

- Банковское обслуживание

- Страхование

- Бизнес-карты

- Онлайн-сервисы

- Обмен валют

- ВЭД

- Как защитить свои данные и деньги

- Бизнес-карты

- Партнерские программы

- Кредитование

- Депозиты

- Банковское обслуживание

- Онлайн-сервисы

- Операции на финансовых рынках

- Документарные операции

- О банке

- Карьера в банке

- Пресс-центр

- Кредитным организациям

- Закупки

- Непрофильные/Профильные нецелевые активы

- Инсайдерам

- Противодействие коррупции

- Меры безопасности

- Залоговое имущество

АО «Россельхозбанк» использует cookie (файлы с данными о прошлых посещениях сайта) для персонализации сервисов и удобства пользователей. Вы можете запретить сохранение cookie в настройках своего браузера. Обработка Ваших персональных данных производится в соответствии с требованиями Федерального закона от 27.07.2006 № 152-Ф3 «О персональных данных».

Оцените, пожалуйста, удовлетворенность пользования сайтом

Понятность изложения информации на сайте Удобство и простота навигации Дизайн сайта Обеспечить достаточность информации по продуктам Удобство оформления заявки на продукты Каналы получения обратной связи по возникшим вопросам Другое

Новые кредитные продукты для бизнеса. Как в 2022 году бизнесу привлекать инвестиции, и что для этого нужно

Последствия пандемии и усиливающееся санкционное давление обусловили пристальное внимание государства к проблемам российского бизнеса. С конца февраля 2022 года у многих компаний нарушились цепочки поставок, усложнились схемы оплаты, резко упало число клиентов и, как следствие, выручка. В таких условиях без государ-ственной поддержки, прежде всего, финансовой, предпринимателям сложно противо-стоять кризисным экономическим вызовам.

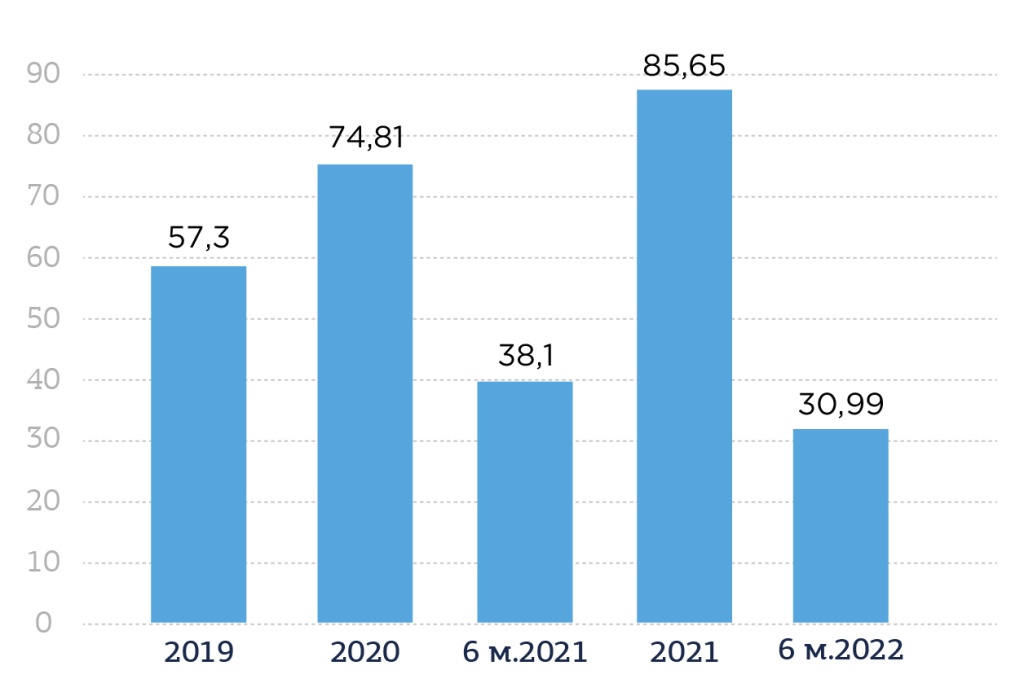

Рис.1. Динамика объема кредитов, предоставленных бизнесу, млрд.руб.

Источник: ЦБ РФ

Февральское повышение ключевой ставки 2022 года обусловило паузу в рыноч-ном кредитовании бизнеса. Уже в марте выдача корпоративных кредитов сократилась на треть, что связано, в том числе, с приостановкой деятельности самих банковских органи-заций, планирующих действия в условиях неопределенности. За один месяц март кре-дитный портфель сократился более чем на 170 млрд.руб.по отношению к февралю (-0,3%). Только в июне 2022 года объем кредитования российского бизнеса показал рост, составив более 5,2 трлн.руб. Показатель объема выданных кредитов больше майского на 32,5%, но меньше июньского в 2021 году на 29,1%.

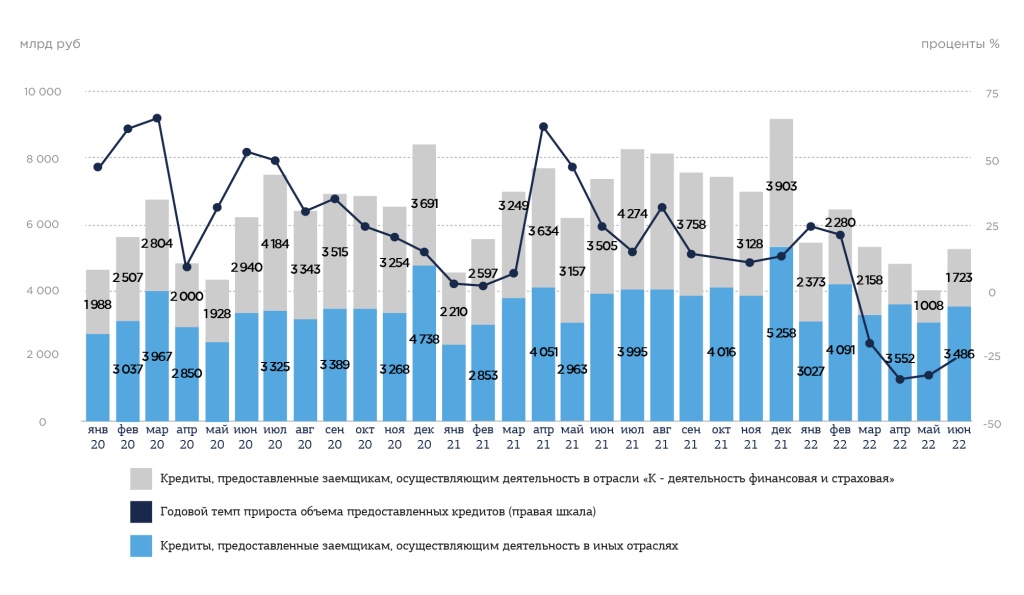

Рис.2. Динамика объема кредитов, предоставленных бизнесу, по месяцам млрд. руб.

Источник: ЦБ РФ

Предприятия многих отраслей экономики с июня 2022 года начали активнее кредитоваться, в частности рост займов наблюдался в финансовом и страховом секторе, да-лее – в торговле и обрабатывающих производствах.

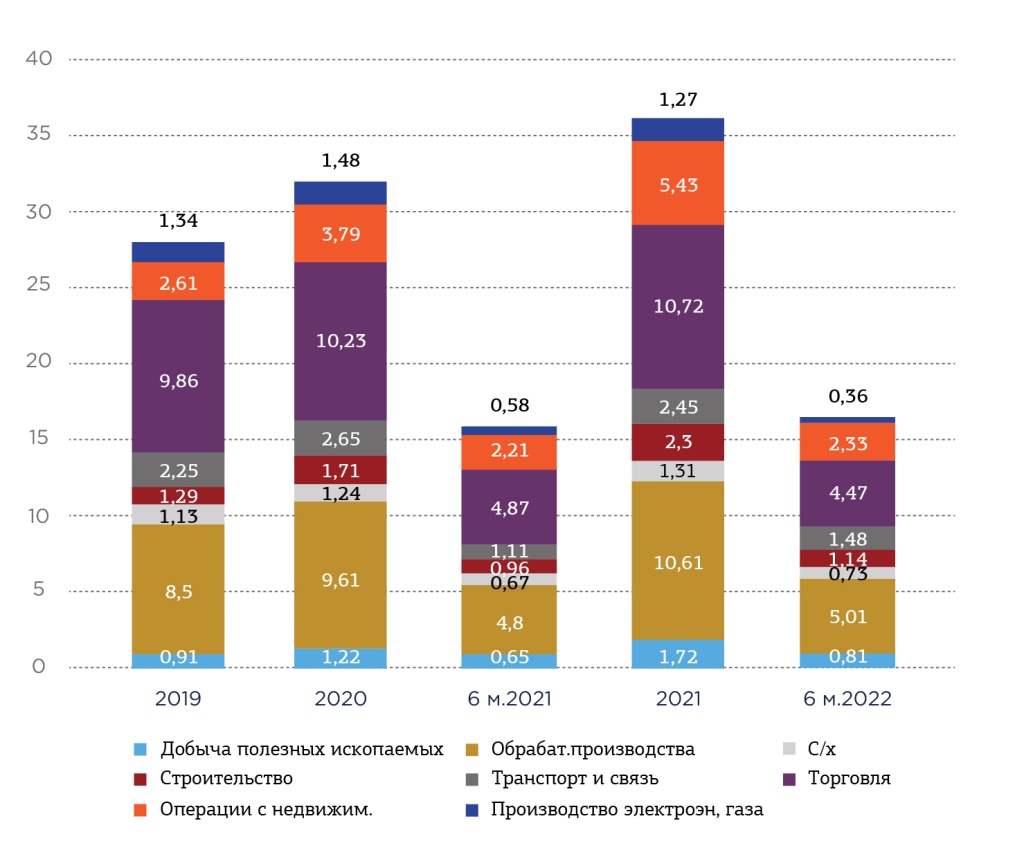

Рис.3. Объем кредитов, предоставленных бизнесу, по видам экономической деятель-ности, млрд,руб.

Источник: по данным ЦБ РФ

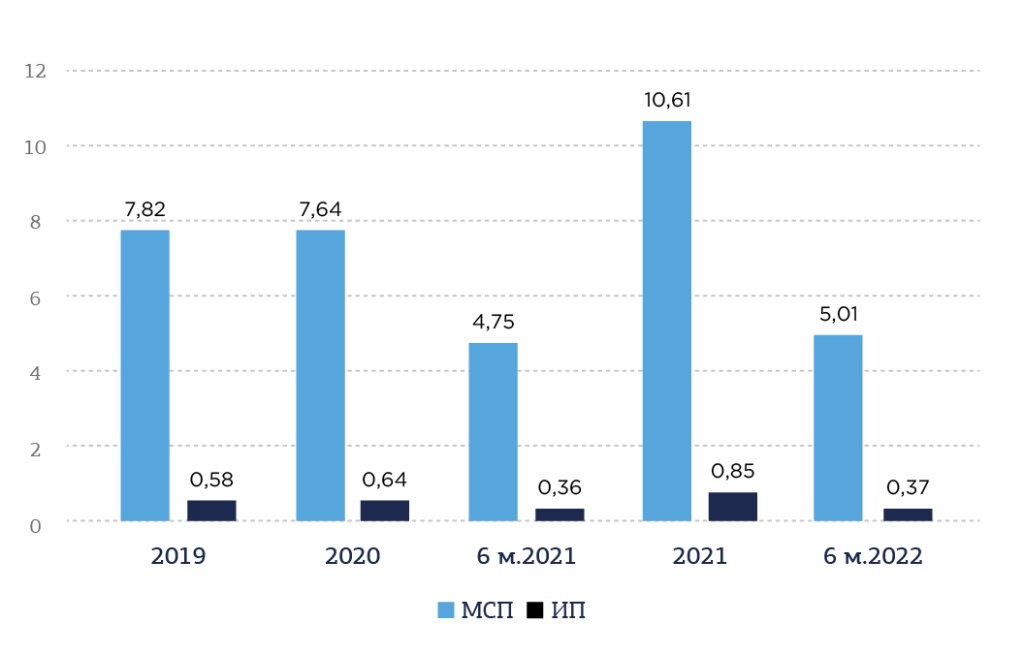

Что касается МСП – традиционного драйвера экономического развития страны-объем выдачи новых кредитов за первое полугодие 2022 года увеличился на 5,2% (0,26 млрд.руб.) по сравнению с аналогичным периодом прошлого года, что, в первую оче-редь, связано с активной реализацией мер государственной поддержки малого и сред-него предпринимательства.

Рис.4. Объем кредитов, предоставленных МСП и ИП, млрд. руб.

Источник: по данным ЦБ РФ

За 6 месяцев 2022 года задолженность по корпоративным кредитам увеличилась на 26,3% по сравнению с аналогичным периодом 2021 года, как и сумма просроченной задолженности на 31,1%. Наибольшая задолженность перед банками наблюдается в сфере обрабатывающих производств, далее следуют финансовая сфера и торговля, кото-рые вкупе составляют 64% от всех компаний-должников.

Рис.5. Динамика задолженности по кредитам, предоставленных бизнесу, млрд.руб.

Источник: ЦБ РФ

По данным специалистов аппарата Уполномоченного при Президенте РФ, на ко-нец 2021 года допандемийных финансовых показателей достигли только 55,6% россий-ских компаний. В условиях санкций «неполного спектра», действовавших до 25-го фев-раля 2022 года, пострадало порядка 26,8% компаний, однако, после этой даты в связи с началом СВО и усилением санкционного давления проблемы испытывают уже не менее 85% хозяйствующих субъектов, в том числе, в силу повышения закупочных цен, снижения спроса, изменения курса рубля, разрыва логистических цепочек.

При этом на начало марта 2022 года импортные операции, занимавшие до 50% деятельности, имели 37% компаний, более 50% — 26,5%; компании, полностью зависящие от импорта, составили почти 10%. И, если до февраля 2022 года антипандемийными мерами государственной поддержки воспользовались 38,5% компаний, 31%-было отказано, то на данный момент гораздо большему числу компаний требуется поддержка от госу-дарства.

В настоящее время государство совместно с банковскими организациями разра-ботало антикризисные программы по банковскому кредитованию:

- льготное кредитование;

- реструктуризация по кредиту;

- субсидирование кредитов;

- кредитные каникулы;

- кредит под 0 процентов;

- другие льготы.

В России запущены четыре основные льготные программы кредитования малого бизнеса в связи со сложной ситуацией в стране.

1. Программа Корпорации МСП и ЦБ «ПСК Инвестиционная».

Ставка: до 11% годовых.

Срок кредита: до 3 лет.

Кто может получить: малые и средние предприятия любых отраслей

Размер кредита: от 3 млн до 1 млрд рублей для МСП

На какие цели можно получить:

- на создание, приобретение основных средств, в том числе для модернизации и технического перевооружения,

- для строительства, реконструкции, модернизации объектов капитального строи-тельства

- для пополнения оборотных средств

- на рефинансирование ранее полученных кредитов

- внесен в реестр субъектов МСП

- не входит в одну группу с компаниями крупного бизнеса

- не находится в стадии ликвидации и банкротства

- не осуществляет подакцизную деятельность (есть исключения)

Программа будет работать до конца 2022 года. В банках с рейтингом ниже «BB(RU)» по классификации кредитного рейтингового агентства АКРА (АО) или «ruBB» по классификации кредитного рейтингового агентства АО «Эксперт РА» можно получить кредит на пополнение оборотных средств и рефинансирование.

Льготная ставка действует 3 года. Кредит можно взять и на больший срок, но по его истечении банк вправе изменить ставку с учетом рыночного показателя.

2. Программа Банка России «ПСК Оборотная».

Ставки и размер кредита: микро- и малый бизнес может получить кредит на сум-му до 300 млн рублей по ставке не выше 15% годовых, средний бизнес на сумму до 1 млрд рублей – по ставке не выше 13,5% без ограничений по цели кредитования

Срок кредита: до 1 года

В июле 2022 года лимит программы был практически выбран

3. Программа «1764».

Программа запущена в 2019 году в рамках нацпроекта по поддержке МСП, ставка по кредиту была привязана к ключевой и сейчас могла бы вырасти до 22,75%. Чтобы снизить стоимость кредитов в текущих условиях, ставка по этой программе закреплена на уровне 15% для микро- и малых предприятий и 13,5% – для средних предприятий.

Учитывая повышенный спрос бизнеса на оборотные средства, планируется, что 80% всех кредитов будут выдаваться именно на эти цели. На реализацию программы в 2022 году Правительством дополнительно выделено 14,3 млрд рублей.

Срок действия программы: до 2024 года.

Размер кредита: для микропредприятий (число сотрудников не превышает 15 че-ловек, а годовая выручка – 120 млн рублей) – до 200 млн рублей, для малого бизнеса – до 500 млн рублей, для среднего – до 500 млн рублей на пополнение оборота и до 2 млрд рублей на инвестиции. Минимальный размер кредита – 500 тыс. рублей.

Срок кредита:

- На оборотные средства – до 3 лет

- На инвестиционные цели – до 10 лет

- На рефинансирование – на срок, не превышающий первоначальный срок кредита и верхний предел по инвестициям

- Кто может получить: компании малого и среднего бизнеса, ИП и самозанятые, ра-ботающие в приоритетных для государства отраслях как по основному, так и по дополни-тельному ОКВЭД.

- В Едином реестре МСП есть запись о компании Компания — налоговый резидент РФ.

- Деятельность компании относится к одной из приоритетных отраслей.

- Выручка за последний календарный год не превышает 2 млрд руб. , численность штата до 250 человек.

- У компании нет задолженности по налогам и сборам более 50 тыс. руб.

- У организации нет долгов по зарплате.

- В отношении организации нет открытых процедур банкротства.

- Заемщик прямо или косвенно (через участие более 25% доли) не связан с ком-панией, не включенной в МСП.

4. Инвестиционный льготный кредит под 3–4,5%

В августе 2022 года запущена новая кредитная линия для малого и среднего биз-неса (Постановление Правительства РФ от 16.08.2022 № 1420) — совместная программа Правительства, Центробанка и Корпорации МСП. Документ инициирован Минэконо-мразвития РФ. Новый инструмент поддержки появился благодаря совмещению двух действующих федеральных программ: «1764» и «ПСК».

Сумма кредита: от 50 млн до 1 млрд рублей

Ставки: для среднего бизнеса – 3%, для малого и микробизнеса – 4,5%

Срок кредита: до 10 лет. Срок действия льготного периода составит 3 года, в сле-дующие 2 года ставка будет рассчитываться по формуле «ключевая ставка на дату под-писания договора + не более чем 2,75%»

Цели: закупка оборудования, капитальный ремонт производственных помещений или запуск новых производств

Кто может взять кредит: в рамках пилота – обрабатывающее производство, пере-работка сельхозпродукции, логистика и гостиничный бизнес.

Срок действия программы: до конца 2022 года

Общий объем программы: до 50 млрд рублей.

К слову, за счет ограниченного бюджета в 50 млрд. руб. и сложностей в оформлении пакета документов, данной программой смогут воспользоваться не все желающие компании.

В целом, скорректированы правила предоставления субсидий из федерального бюджета российским кредитным организациям для возмещения недополученных ими доходов по льготным кредитам, выданным в 2019–2024 гг. субъектам МСП (Постановле-ние Правительства РФ от 30.12.2018 № 1764).

Установлены максимумы годовых ставок по кредитным договорам, которые опре-деляются в зависимости от целей кредита, статуса заемщика (малое или среднее пред-приятие), размера ключевой ставки ЦБ РФ.

В приоритетном порядке льготные кредиты получат субъекты МСП из определен-ных отраслей, в т. ч. здравоохранения, логистики, деятельности в области информации и связи, туристического, гостиничного бизнеса, розничной торговли (есть ограничения).

Кроме того, Постановлением Правительства от 25 марта 2022 года №469 преду-смотрено льготное кредитование МСП, занимающихся разработкой и выпуском высоко-технологичной инновационной продукции в рамках проекта «Взлёт от стартапа до IPO». Кредитная ставка составит 3% при максимальном размере кредита в 500 млн. руб. Из федерального бюджета будет возмещена банкам оставшаяся часть процента, на что предусмотрено около 4 млрд. руб. Так, в 2022 году планируется выделить 750 млн. руб, в последующие два года — 1,4 млрд. руб.и 1,8 млрд. руб. соответственно.

Таблица 1 – Условия льготного кредитования для МСП

Сумма кредита, руб.

Когда можно оформить

Пополнение оборотных средств

Малым и средним предприятиям

До 300 млн для малых и до 1 млрд для среднего бизнеса

До 15% годовых для малого и до 13,5% для среднего предпринимательства

До 30 декабря 2022 г.

От 3 млн до 2 млрд (не меньше 70% от суммы должны пойти на капитальные затраты, до 30% ― на текущие расходы

До конца 2022 года

До конца 2022 года

ИП и организациям из перечня сфер, пострадавших от коронавируса. К ним относятся общепит, гостиницы и отели, парикмахерские, салоны красоты, стоматологии и т. д.

От 3 млн (максимальная сумма зависит от условий банка)

До конца марта 2022 г.

Инвестиционный льготный кредит

Малым и средним предприятиям

От 50 млн до 1 млрд рублей

Для среднего – 3%, для малого – 4,5%

До конца 2022 года

Кредит для самозанятых

До конца 2022 года

На основании постановления Правительства РФ от 01.07.2022 № 1183, вступившего в силу 4 июля 2022 года, расширена программа льготных кредитов и для системообразующих предприятий промышленности и торговли.

На льготные кредиты для пополнения оборотных средств теперь могут рассчитывать больше системообразующих предприятий. В список включили, например, организации общепита, оптовых продавцов автозапчастей.

Правительство скорректировало и правила предоставления кредита. Так, ранее заемщик не мог получить льготные средства в одном банке, чтобы пополнить расчетный счет в другом. Теперь это можно сделать:

- для расчетов с зарубежными поставщиками (в том числе в иностранной валюте) в течение 5 рабочих дней;

- выплаты зарплаты;

- расчетов между субъектами оптового рынка электроэнергии и мощности через АО «Акционерный Банк «РОССИЯ».

- добавили новое условие для кредитного договора. В нем укажут, что заемщик должен при заключении соглашения по льготной ставке более чем в одном банке сооб-щать информацию о других банках и суммах кредитов;

- уточнили срок представления в Минпромторг документов на получение субси-дии;

- расширили список документов, которые направляют в министерство;

- скорректировали сроки сдачи отчетов в Минпромторг.

В соответствии с Постановлением Правительства от 26.04.2022 № 754 системооб-разующим ИТ-компаниям выдаются льготные кредиты.

Утверждены правила льготного кредитования системообразующих организаций, которые ведут деятельность в сфере IT-технологий. Новая кредитная программа — часть комплекса мер по обеспечению устойчивости российской экономики в условиях санкционного давления.

Требования к заемщику на период действия

кредитного договора:

- не быть субъектом МСП;

- налоговое резидентство РФ;

- не находиться в процессе ликвидации, приостановки деятельности, реорганиза-ции, кроме реорганизации в форме присоединения или преобразования при условии сохранения заемщиком статуса системообразующей организации;

- не находиться в стадии банкротства;

- в период со дня заключения кредитного договора не иметь просрочек более 90 календарных дней по другим кредитным договорам (положительная кредитная исто-рия);

- не иметь в течение 60 календарных дней, предшествующих дате заключения кредитного договора, просроченной задолженности по бюджетным платежам, превы-шающей 500 тыс. рублей;

- сохранять занятость на период действия кредитного договора не менее 85% среднесписочной численности сотрудников по отношению к показателям на 1-е число месяца, предшествующего дате заключения договора;

- руководитель и главбух заемщика не дисквалифицированы.

Льготная ставка по кредиту — до 11% годовых.

Срок кредитования — 12 месяцев.

Лимит заемных средств:

10 млрд руб. — в общем случае;

30 млрд руб. — для группы лиц одной системообразующей организации (включая саму системообразующую организацию).

Деньги должны направляться на пополнение оборотных средств, т. е. использоваться на цели текущей операционной деятельности.

В связи с Распоряжением Правительства РФ от 01.04.2022 № 714-р до конца 2022 года реализуется льготное кредитование аккредитованных Минцифрой ИТ-компаний за счет выделения из резервного фонда Правительства РФ финансовых ресурсов на субсидирование процентной ставки по кредиту, которая должна составлять менее 3%. Данная государственная мера позволила сегодня реализовать более 70 новых ИТ-проектов в сфере цифровизации хозяйственных отраслей. Размер льготного кредита может соста-вить от 5 млн рублей до 5 млрд рублей на реализацию проектов, и от 500 млн рублей до 10 млрд рублей на реализацию программ.

В настоящее время проходит независимую антикоррупционную экспертизу Проект постановления Правительства РФ «О внесении изменений в Правила предоставления из федерального бюджета субсидий в целях обеспечения льготного кредитования проектов по цифровой трансформации, реализуемых на основе российских решений в сфере информационных технологий».

В частности, уточняются правила предоставления федеральных субсидий для обеспечения льготного кредитования проектов по цифровой трансформации на основе российских ИТ-решений (Постановление Правительства РФ от 05.12.2019 № 1598). Льгот-ные кредиты предоставляются по ставке 1–5%, а для аккредитованных ИТ-компаний – до 3%.

Для развития этого механизма поддержки предложено:

- отменить условие о том, что ИТ-организация должна быть получателем налоговых льгот и применять пониженные страховые взносы;

- отменить обязательство по индексации зарплаты сотрудников по ТК РФ;

- допустить выплату дивидендов за счет собственных средств (но средства кредита на эти цели не направляются);

- отменить запрет на размещение на депозитах собственных денежных средств (к средствам кредита снятие запрета не относится);

- предоставить юрлицам из одной группы лиц с аккредитованной ИТ-организацией возможность получать более 30% средств, предоставленных ей по льготной ставке;

- уточнить условия получения льготного кредита и ограничения по его использованию.

К слову, в августе 2022 года Минцифры заявило об учреждении совета по пере-смотру реестра аккредитованных ранее для получения льгот ИТ-компаний, которые в настоящее время превышают 27 тысяч. В частности, речь идет об удалении из реестра непрофильных компаний, из-за которых федеральный бюджет потерял порядка 9 млн. рублей за последние 6 месяцев текущего года. С сентября 2021 года из данного реестра уже удалено более 2 тыс. ИТ-компаний, не специализирующихся на производстве ИТ-технологий.

Государство также активно поддерживает сельхозпроизводителей, предлагая различные варианты помощи, на которые могут рассчитывать как опытные, так и начи-нающие сельхозпроизводители. Главная цель – обеспечить финансовую стабильность АПК и увеличить количество аграриев. Ключевыми способами поддержки аграриев сегодня являются льготное кредитование и субсидии. Льготная кредитная программа для аграриев была запущена в 2017 году. Сегодня в соответствии с Постановлением Правительства РФ от 22.04.22 № 742 агробизнес получает от банка кредит по сниженной ставке от 1-5%, а государство компенсирует банку недополученные доходы в виде субсидий. Льготный краткосрочный кредит выдаётся на срок до 1 года, инвестиционный – от 2 до 15 лет. Льготные долгосрочные инвесткредиты по ставке до 5% теперь также смогут по-лучить перевозчики сельхозпродукции (Постановление Правительства РФ от 11.08.2022 № 1404).

Следует также сказать, что в настоящее время по инициативе Минсельхоза прорабатывается вопрос о выделении агробизнесу краткосрочных льготных кредитов на закупку ветеринарных препаратов. По данным экспертов, только 22,5% ветеринарных препаратов являются отечественными. Однако, российские аграрии против такой инициативы, так как данная мера может обусловить искусственное повышение цен на ветеринар-ную продукцию отечественного производства, так как в таких условиях ее придется покупать в обязательном порядке в соответствии с требованиями государственной программы

В соответствии с Распоряжением Правительства РФ от 28 июля 2022 года №2069-р определены условия льготного кредитования предприятий ТЭК.

Специальная кредитная программа поддержки действует для системообразующих организаций топливно-энергетического комплекса (ТЭК). На льготные кредиты могут пре-тендовать в том числе и компании, для которых деятельность в нефтесервисной отрасли является не основной, а дополнительной. Компании смогут получить займы по льготной ставке на поддержание текущей деятельности.

Для таких организаций доступны кредиты по ставке не более 11% годовых на срок до 12 месяцев. Одно предприятие сможет получить до 10 млрд рублей, группа компаний – до 30 млрд рублей.

В апреле 2022 года на поддержку системообразующих предприятий ТЭК выделили 7 млрд рублей, в июле дополнительно направили еще 127,5 млн рублей.

Кредиты можно взять на срок до 12 мес.

В соответствии Постановлением Правительства от 5 мая 2022 года №814 реализуется льготное кредитование инвесторов в сфере обращения с отходами. В соответствии с нормативным документом льготная процентная ставка для инвестиционных компаний, обрабатывающих и утилизирующих коммунальные отходы, составляет не более 12,5%. Государство обязуется компенсировать банковским организациям за счет субсидий остальной процент ставки.

В августе 2022 года ЦБ предложил субсидировать ставку по рублевым кредитам нефтегазовым компаниям или кредитовать их валютой. В последнем случае это снизит риски для банков, но может увеличить для реального сектора. Ключевые инициативы Банка России следующие:

- Выдавать госгарантии по кредитам банков на проекты в нефтегазовом секторе – это позволит применять пониженные коэффициенты риска и в минимальном объеме формировать резервы.

- Финансирование могли бы предоставлять государственные институты развития за счет выпуска рублевых облигаций. ЦБ уже предусмотрел пониженные коэффициенты риска по таким бондам. Кроме этого для снижения ставок регулятор предлагает субси-дировать институтам развития процентные расходы по выпускаемым облигациям, а также разработать специальный механизм их оперативной докапитализации.

- Часть проектов могла бы реализовываться в рамках соглашений о защите и по-ощрении капиталовложений (СЗПК; сейчас этот механизм для нефтегазового сектора не-доступен), для упакованных таким образом инициатив ЦБ также готов предоставить ре-гуляторные послабления.

- Могут быть использованы другие механизмы господдержки, в частности субси-дирование процентной ставки по кредитам, предоставление налоговых льгот и других преференций.

В соответствии с Распоряжением Правительства РФ от 28 апреля 2022 года №1046-р и №1047-р в течение 2022 года строительные предприятия могут рассчитывать на льготное кредитование. Речь идет о системообразующих предприятиях строительной отрасли, которые могут получить льготный кредит до 10 млрд. руб. (ГК – до 15 млрд. руб.) по ставке до 11% в целях реализации своих инвестиционных проектов. Сегодня на эти цели из федерального бюджета выделено более 7 млрд. руб.

В августе 2022 года скорректированы меры господдержки бизнеса в целях стимулирования занятости отдельных категорий граждан (Постановление Правительства РФ от 19.08.2022 № 1461), расширена программа субсидирования найма работников (Постановление Правительства от 13.03.2021 № 362).

- программа распространена на всех безработных граждан до 30 лет;

- сняты ограничения для предоставления такой компенсации по работникам, находящимся в 2022 г. под риском увольнения.

В целом, при высокой инфляции в стране, как происходит сейчас в России, гораз-до выгоднее взять кредит, чем пытаться накопить деньги самостоятельно — инфляция будет съедать ощутимый процент накоплений. Возможно, она окажется больше самого процента по кредиту, а цены будут активно расти. Также при высокой инфляции гасить долг легче, так как деньги быстрее обесцениваются.

Следует отметить, что 97% всей господдержки получили именно представители малого и микропредпринимательства. При этом доля микропредприятий выросла в 11 раз – до 10 000. В 2021 году размер привлеченной финансовой поддержки составил 33 миллиарда рублей. В 2022-м ее нарастили до 83 млрд.

Поручительство Корпорации МСП помогло среднему и малому бизнесу получить в первом полугодии 2022-го вдвое больше кредитов, чем за аналогичный период прошло-го года (210 млрд рублей). Корпорация МСП озвучила ещё один рекордный показатель: количество компаний, получивших кредиты под поручительство института развития, вы-росло с 2000 до 15 000. На этих предприятиях трудятся более 230 000 человек. Аналитики считают, что “зонтичные” поручительства Корпорации МСП помогли нарастить число получателей государственной поддержки в бизнес-среде. Помимо этого, предпринимателям стало более доступным банковское кредитование. Механизм «зонтичного» кредитования начал работать в сентябре 2021 года. Он действует в рамках национального проекта поддержки малого и среднего бизнеса, курируемого вице-премьером Андреем Белоусовым. В первом полугодии 2022 года предпринимателям уже выдали 12 000 кредитов. «Зонтичное» поручительство означает взятие корпорацией на себя половины рис-ков. Это делает менее рискованным для банков выдачу бизнес-кредитов, соответствен-но, больше предпринимателей могут рассчитывать на займы. Проще говоря, если рань-ше банк отказывал бизнесмену в кредите, то поручительство МСП решило проблему.

В целом, по мнению аналитиков, при прогнозируемом сохранении ключевой ставки на уровне 8-9,5% до конца текущего года корпоративное кредитование и кредитование МСП продолжат свой рост, а дальнейшие разработки проектных решений в сфере экономической стабилизации в стране позволят охватить финансовыми мерами поддержки до 94% отечественных компаний.

Источник https://secrets.tinkoff.ru/biznes-s-nulya/investicionnyy-kredit/

Источник https://www.rshb.ru/smallbusiness/investment/

Источник https://delprof.ru/press-center/open-analytics/novye-kreditnye-produkty-dlya-biznesa-kak-v-2022-godu-biznesu-privlekat-investitsii-i-chto-dlya-etog/