Что такое “Маржин Колл” и как не познакомиться с ним слишком близко?

Что же такое маржин колл (Margin Call), он же Коля Маржин он же Коля Маржов он же Дядя Коля или Колян? Он же страшный сон любого участника торгов на любом рынке, если нет кучи наличности в запасе.

Но посмотрим подробнее.

Маржин Колл (margin call) — требование брокера о внесении дополнительных денежных средств или ценных бумаг, иначе последует принудительное закрытие позиций по непокрытому кредиту.

Исторически сложился когда сделки на биржах совершались по телефону, и при недостатке средств брокер звонил клиенту (отсюда call — звонить) и предупреждал о необходимости пополнить баланс.

Маржинальное кредитование

Это получение денег или ценных бумаг для торговли под залог имеющихся у вас активов. Предположим что вы решили что акции Сбербанка вырастут на 10% на следующий день. Если вы купите на 10 тысяч рублей этих акций, то продав их через день, вы очевидно заработаете 1000 рублей. Однако, если цена не вырастет, а упадёт на 10%, то вы потеряете так же 1000 рублей.

И тут брокер говорит: «возьмите у меня кредит и купите на них акции, и заработайте больше!». И в общем он прав. Скажем, если вы возьмёте у него 20 тысяч в долг, и акции вырастут, то вы получите вместо 1000 рублей уже 3 тысячи рублей прибыли! И если акция правда растёт за короткий срок – то прибыль превышает плату за кредит. Подвох тут в том, что если акции упадут на 10%, то вы потеряете также 3000. А если они упадут на 35%, то вы вообще останетесь в минусе, то есть будете должны брокеру.

Поэтому чтобы такого не могло произойти, в качестве обеспечения по кредиту брокер требует залог (маржу) в виде ценных бумаг или денег. Выделяется два вида маржи: начальная маржа и минимальная.

Начальная маржа — это то количество средств и ценных бумаг, которые требуется иметь на счету в качестве залога, чтобы брокер разрешил купить ценные бумаги в кредит. Сейчас для ликвидных ценных бумаг оно составляет от 30%, то есть имея 10 тысяч рублей вы можете купить акций примерно на 33 тысячи. (для стандартного риска)

То-есть, если уровень вашего обеспечения упадёт ниже уровня начальной маржи, то вы получите безобидное но неприятное sms сообщение + письмо на email о том что вы больше не можете покупать другие бумаги, то есть наращивать уже открытые позиции.

Минимальная маржа — это минимальное количество средств, которые необходимо иметь на счету, чтобы поддерживать открытую позицию. как правило оно около 15-30%.

То-есть, если в результате торгов взятый у брокера займ приведёт к тому, что суммарная стоимость активов будет меньше, чем 15-30% от всех купленных акций (зависит от конкретных), то произойдёт маржин колл.

Ещё раз другими словами. Если уровень вашего обеспечения упадёт ниже уровня минимальной маржи, то вы получите sms, сообщение на почту или звонок (зависит от брокера и конкретной ситуации) с просьбой довнести деньги на счёт для поддержания открытых позиций. И если вы этого не сделаете в ближайшее время то часть бумаг/инструментов будет продана рыночным ордером для выравнивания маржи!

Чем может быть вызван маржин колл:

- неблагоприятной конъюнктурой цен. Обычно резким движением

- изменением в большую сторону маржинальных требований биржей и брокером по любым входящим в портфель инструментам

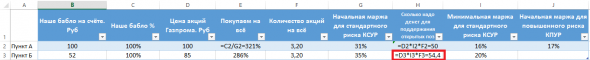

Таблица маржин колла на примере акций Газпрома.

Беру с сайта ФИНАМ для клиента со стандартным уровнем риска КСУР (по умолчанию). При росте волатильности гарантированно биржа поднимет эти риск параметры, и следом автоматически это сделают и абсолютно все брокера. Пусть до 20%. Посмотрим что получится:

Итого получается что при падении акций всего на 15% мы имеем что 52р на нашем счёте меньше, чем требуемые 54,4р. Что соответствует дяде Коле. Кстати, плечо в таком случае вырастет с начального 3,2 (321%) в точке А до 5,23 (85*3,2/52) в точке Б со всеми вытекающими последствиями, а именно – если счёт и не добьет дядя Коля (удастся чудом избежать), то это сделают проценты по возросшему займу.

Да, и если вдруг присваивают «крутой» статус клиента с повышенным уровнем риска (КПУР), а вы его даже не просили, то дело скорее всего совсем не в исключительности, а в желании чтобы вы использовали повышенные плечи.

Также последнее время я иногда слышу – что оказывается, при достижении цифры минимальной маржи можно договориться с брокером. Вы серьёзно? Ну если сам Владимир Владимирович найдёт минутку позвонить ген диру вашего брокера и попросить чтобы спекулянта Васю не закрывали по маржину – возможно тогда всё и будет хорошо. Но я бы не рассчитывал на подобное чудо. Абсолютно во всех других случаях просто закроют. Много акций/опционов а биржевой стакан очень неликвидный? Это Ваша и только ваша проблема. Брокер не будет из-за незадачливого спекулянта, который хотел хапнуть по-крупному, рисковать капиталом акционеров и деньгами других, более благоразумных клиентов.

Также нельзя не отметить следующие существующие предположения:

Тайное мировое правительство/Тайный заказчик/Масоны/Чёрт лысый управляют всеми рынками и знают где у кого будет маржин колл

На самом деле все объясняется обычными рыночными механизмами. Да, когда идут распродажи и необходима маржа для поддержания открытых позиций другие участники рынка могут продавать отдельные акции больше обычного и «фундаментально обоснованного» уровня, без какого бы то ни было участия масонов и теории заговора.

Итоги:

Дядя Коля простыми словами –это практически смерть счёта. Крупный проигрыш, после которого человек испытывает очень глубокие отрицательные эмоциональные переживания, бывали и случаи выхода в окно. Всё зависит от размера потерь.

На мой взгляд, основная задача любого здравомыслящего инвестора сделать всё возможное, чтобы Колян никогда даже теоретически не смог припереться на порог.

А это, в свою очередь, достигается только ограничением максимального плеча.

Не полагаясь на «чуйку»:

Так, чувствую пора продавать)

Эквити в хорошем случае будет выглядеть примерно так, и не важно сколько тысяч процентов было заработано:

Для 1000% заработанных ранее. Теоретическое падение на 38,5% за 1 или несколько дней

Для 100% заработанных ранее и реальная 20% коррекции рынка

Мой тезис – все агрессивные портфели будут в архиве со 100% вероятностью: может через месяц, может через 2 или 5 лет. Единственный вопрос –когда и с какой просадкой. И человек, у которого просто нет в моменте к вложенному 1 млн добавить ещё 1 млн – останется крайним в этих делах. Да и откуда взяться этому свободному мильёну на докупку, если логично было вложить его ранее сразу, пусть и более консервативно, ведь деньги должны работать всегда а не ждать обвала для идеального входа.

Margin call и как его избежать

Здравствуйте, дорогие друзья! В прошлом материале косвенно эту тему уже затронули, но основной упор делался на маржу. Мы разбирались в том, как работает кредитное плечо и как оно влияет на торговлю. Сегодня полностью сосредоточимся на том, что такое маржин колл, разберем и теорию, и практические примеры с расчетами. Это основы, которые должен знать каждый трейдер.

Термин margin call никак не связан непосредственно с торговой стратегией, он не поможет найти точки входа и определить положение уровней ТР и стопа. Но от него зависит выживаемость депозита, так что желательно понимать принцип его расчета.

Что такое margin call и стоп аут

Оба понятия связаны с термином “маржа”. Напомню, под ней понимается залог за заемные средства, эта сумма в момент заключения сделки замораживается на счете. Мы ведем маржинальный трейдинг, то есть используется кредитное плечо – большую часть денег брокер одалживает трейдеру. Если слабо представляете особенности маржинальной торговли, рекомендую к ознакомлению пост про кредитное плечо.

Под маржин коллом понимается уведомление трейдера со стороны брокера о том, что скоро могут возникнуть проблемы с обеспечением открытой позиции. Термин появился еще до широкого распространения интернета, margin, потому что связан с маржой, call – так как брокер в прямом смысле звонил трейдеру по телефону.

Margin call – предупреждение, если трейдер его игнорирует и по сделке продолжает нарастать убыток, происходит стоп аут. Позиция закрывается автоматически при достижении определенного порога.

И стоп аут, и margin call приводятся в процентах. Их величина рассчитывается от размера маржи, то есть залога. Стандарта нет, но обычно маржин колл находится в пределах 50-100%, а stop out – 10-30%. Зависит это от брокера и типа счета.

На видео ниже этот вопрос раскрывается подробнее.

Что делать при margin call

Варианта у трейдера 3:

- Не делать ничего. Учтите, когда наступает маржин колл, ситуация уже на грани катастрофы. Если график двинется в убыточном направлении, сделка закрывается принудительно.

- Пополнить депозит, что повысит его выживаемость. Делать это можно только если уверены, что рынок развернется. Например, подошли к сильной поддержке или сопротивлению, индикаторы тоже указывают на разворот. Если повезет, выпутаетесь из сложной ситуации с прибылью или хотя бы сократите убыток.

- Закрыть сделку тут же, сохранив чуть больше денег, чем если бы дожидались стоп аута.

Вряд ли вам понравился хотя бы один из 3 вариантов. Это и неудивительно, margin call – признак того, что дела с торговлей плохи. Идеального решения тут нет, придется идти на компромисс.

Примеры расчета маржин колла и стоп аута

После заключения сделки в терминале увидите несколько значений рядом с балансом депозита:

- Баланс счета.

- Средства – размер депозита при закрытии позиции в данный момент.

- Маржа – залог по сделке. В нашем примере объем сделки 1 лот или £100 000, в валюте депозита это $130 815 (работа ведется с плечом 1 к 100). Размер сделки определяется в зависимости от манименеджмента, новичкам рекомендую пройти ликбез, как рассчитать покупаемый лот;

- Свободная маржа – эта сумма доступна для заключения новых сделок при условии, что текущая позиция остается открытой. Эта величина постоянно меняется так как колеблется курс.

- Уровень – загрузка депозита. Чем больше число, тем меньше нагружен капитал.

- Верхнее число – прибыль, а нижнее – профит за вычетом комиссии.

Пример 1

Теперь разберемся с расчетами при маржин колле в 100% и стоп ауте в 20%:

- В момент заключения сделки на счете блокируется сумма, равная марже. В нашем случае $1308,15.

- Чтобы брокер прислал уведомление о грядущих проблемах с обеспечением депозита, нужно, чтобы его баланс снизился до $1308,15, то есть убыток составит $8684,70. В этот момент сделка еще в рынке.

- При нарастании убытка позиция закрывается, когда капитал трейдера снижается до 0,2 х $1308,15 = $261,63. Потери трейдера составляют $9731,22.

- Цена пункта при этом равна $10, можем оценить требуемое движение в пунктах. Для stop out в убыточном направлении график должен пройти 973,12 пунктов или 9731 пипс (по 5-значным котировкам).

В нашем примере запас прочности большой, маловероятно, что трейдер просто ждал бы, пока цена пройдет около 1000 пунктов против него. Вероятнее всего сработал бы SL, и после небольшого убытка торговля продолжилась. Статья, как использовать стоп лосс приказ в торговле подробнее разбирает тонкости применения этого инструмента.

Что касается фондового рынка, то порядок расчета аналогичен. Требования в разы жестче, чем на Форекс. Особняком стоят активы с гарантийным обеспечением.

Пример 2

Разберем условия по фьючерсу на индекс РТС на ММВБ. Предположим, депозит равен 300 тыс. рублей и приобрели 10 лотов:

- Гарантийное обеспечение установлено в размере 19 189,46 руб.

- ГО за 10 лотов составит 191 894,60 руб.;

- После заключения сделки свободными остаются 300 000 – 191 894,60 = 108 105,40 руб.;

- При стоп-ауте 100% при убытке в 108 105,40 руб. сделка закроется принудительно.

На фондовом рынке придется тщательнее изучать условия по активам. Для разных акций, индексов они могут отличаться.

Зарегистрировать счет в БКС

Примеры 3 и 4

Для удобства рекомендую пользоваться вспомогательными индикаторами, отображающими уровни margin call, stop out. Обычно в них бонусом идут расчеты областей безубытка и прочих нюансов, на первых порах помогает. Если ваша стратегия предусматривает пересиживание убытков, то знать, где располагается стоп аут на Форексе необходимо.

Мы же разберем пару примеров на истории:

- Сначала ситуация казалась похожей на разворот по схеме 1-2-3, трейдер вошел в лонг без стопа. Падение было слишком резким, выходить вручную уже было сложно психологически, казалось, что вот-вот рынок развернется. Получили маржин колл и следующей же свечой задет уровень стоп аута. В итоге от депозита в $1000 осталось всего $77,91, потеряли более 90% капитала примерно за сутки.

- На Форекс иногда случаются чудеса, на рисунке ниже – пример редкого везения. Короткие позиции открывались при кажущемся развороте, и быстрый рост после этого усложнил ручное закрытие сделки. После срабатывания маржин колла казалось, что потеря денег неизбежна, но рынок развернулся за 10-20 пунктов до стоп аута и двинулся вниз. В итоге по этой позиции даже заработать можно было.

Маржинальная торговля требует внимания и просчета рисков. Если у вас случаются такие ситуации, как на рисунках выше, с вашей ТС или дисциплиной определенно не все хорошо. Трейдинг не должен превращаться в лотерею.

Техника безопасности в трейдинге

Если вы торгуете без применения мартингейла, не рискуете чрезмерно, то с такими понятиями как маржин колл и stop out можете вообще не сталкиваться за годы торговли. Новичкам рекомендую придерживаться следующих правил:

- Всегда использовать stop loss. Он вовремя отсечет убыток даже на резких движениях графика. Не забывайте и о психологии, если цена уйдет далеко в убыточную зону, жадность может помешать закрыть сделку вручную. SL этого недостатка лишен.

- Соблюдайте риск-менеджмент. Ограничив риск по сделке в 1-3% от капитала и используя SL, вы снижаете вероятность закрытия по stop out практически до нуля. При особо сильных сигналах можно увеличить лот до 5-7%, но это максимум. Пока не выйдете на стабильный результат, объем сделки не увеличивайте. Если с ручной торговлей испытываете сложности, попробуйте организовать пассивный доход за счет переноса чужих трейдов на свой счет. Чтобы узнать об этом способе заработка, читайте статью о копировании сделок прибыльных трейдеров.

- Откажитесь от мартингейла. Сетка ордеров, да еще и с постоянно увеличивающимся лотом быстро приближает уровни маржин колла и стоп аута к текущей цене. Этим и опасны «мартышки».

Если все же по неопытности не выставили SL и график далеко ушел в минус, закрывайте сделку по текущей цене. Опытные трейдеры могут попробовать выйти из ситуации за счет входа в замок, но это тактика не для новичков.

Лучшие брокеры для надежной торговли

Это не полный обзор на брокеров с минимальным спредом, а лишь краткая характеристика торговых условий в этих компаниях.

Exness

- Депозит от $1 для обычных счетов, для ECN аккаунтов – от $300, для Classic – от $2000.

- Кредитное плечо от 1:1 до 1 к бесконечности (в реальности зависит от объема сделки).

- Рекордно низкий спред по ECN аккаунтам. До обещанного 0 чаще всего не доходит, но днем по мажорам бывает равен 0,1-0,2 пипса.

- Margin call и Stop out находится в пределах от 30%/0% до 100%/50% (для ECN счетов). По остальным типам аккаунтов торговля ведется до полного слива депозита.

- Кроме валютных пар есть CFD на крипту.

Открыть счет в Exness с низкими спредами

Amarkets

- Есть ограничение по минимальному депозиту, счет придется пополнить как минимум на $100/€100/5000 рублей.

- Спреды обещают нулевые по ECN аккаунтам, но на практике они чуть выше, чем в Exness.

- Для торговли доступно 7 классов активов, включая CFD на крипту.

- Кредитное плечо до 1:500.

- На обычных ECN счетах взимается комиссия в $5/€5/350 рублей с лота.

- Margin call и stop out находятся в диапазоне от 50%/20% до 100%/30%. То есть после срабатывания стоп аута на депозите останется несколько долларов.

Открыть счёт в Amarkets

Just2Trade

Вариант не только для Форекса, но и для фондового рынка:

- Стартовый депозит от $200.

- Есть выход на площадки, где торгуются акции любых компаний мира (доступ организован через систему посредников). Причем работать можно с единого счета.

- Поддерживается работа с акциями ETF фондов.

- По ECN счетам комиссия за каждый проторгованный лот стартует от $3. Для PRO версии таких аккаунтов ее величина снижена до $2, но стартовый депозит для ECN PRO начинается со $100 000.

- Margin call и stop out составляют 100%/50% для всех типов счетов.

- Если не брать во внимание работу с фондовым рынком, то активов для торговли доступно меньше, чем у Exness, AMarkets. Брокер подходит для «гибридного» трейдинга, когда трейдер планирует работать и на Форекс, и поэкспериментировать на фондовом рынке есть желание.

Открыть счёт для рынка США на just2trade

БКС Брокер

- Ограничений по депозиту нет.

- Кредитное плечо до 1:200.

- Помимо рынка Форекс доступен единый счет для торговли на фондовых биржах мира. В том числе на американских и Санкт-Петербургской (акции более 600 компаний).

- Margin call и stop out – от 100%/20% до 100%/50%.

- Помимо МТ4 и МТ5 используется QUIK, есть набор ПО собственной разработки.

- По спредам на фоне конкурентов не выделяется – немного уступает Exness.

В БКС можно работать на Форекс, но его я бы рекомендовал для фондового рынка. Если за пределы Forex выходить не собираетесь, можно остановиться на Exness или AMarkets.

Зарегистрировать счет в БКС для фондового рынка

Выводы

Если вы – трейдер со стажем, зарабатываете стабильно и до сих пор не сталкивались с термином margin call, что это не подозреваете, то вероятнее всего проблем у вас не будет и в будущем. Всем остальным рекомендую не только запомнить этот термин, но и верно понять его физический смысл.

Если на счете случаются маржин коллы, а закрытия происходят по стоп ауту – это сигнал о том, что нужно серьезно поработать над дисциплиной. Возможно, нужно полностью сменить стиль работы. Это своего рода индикатор того, что у вас не все гладко в трейдинге.

Закрытие по стоп ауту – не приговор. Воспринимайте это как урок, извлеките из него ошибки и начинайте работать правильно, это проще чем кажется поначалу. Если что-то осталось непонятным – задавайте вопросы в комментариях, будем разбираться вместе. На этом сегодняшний небольшой ликбез заканчиваю, всего хорошего и до скорой встречи!

P.S. Рекомендую подписаться на обновления блога. Подписка позволит в числе первых узнать о выходе новых материалов.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Что такое маржин колл на фондовой бирже?

За многовековую историю своего существования фондовый и финансовый рынки не только создали глобальную систему перераспределения денежных средств, но и свой специфический жаргон. Точнее, свой финансовый язык, незнание которого может обернуться значительными убытками для новичка.

А если цена на акции принесла «боль» многим трейдерам – приходит «моржовый Коля». Что же это за понятие такое, маржин колл, из-за которого можно слить счет на Форексе или фондовом рынке ? Давайте разбираться.

Маржин колл и стоп аут на фондовом рынке

Трейдер, торгуя на бирже, может совершать сделки, как на свои личные средства, так и на предоставленные ему брокером . Залогом для получения краткосрочного займа у брокера являются средства, находящиеся на счету инвестора — маржа. На время сделки «они замораживаются», служат определенным страховым депозитом.

А под термином кредитное плечо профессионалы подразумевают соотношение размера маржи (собственных средств инвестора) к сумме займа, который он получает от своего брокера.

Торговые операции на фондовом рынке с использованием кредитного плеча и маржи получили название маржинальная торговля. На биржевом сленге ведение операций с привлеченными средствами брокера – называется маржевать.

Инвестирование на марже существенно повышает прибыльность купли/продажи ценных бумаг. Но и риски возрастают. Про риски на фондовой бирже я подробно рассказал в этой статье .

Сложившиеся на торгах обстоятельства могут вынудить брокера предупредить трейдера о необходимости пополнить стремительно опустошающийся личный счет, отправив ему специальное уведомление — маржин колл.

Предупреждение приходит инвестору на электронную почту или через торговый терминал. Еще раз обращаю внимание, что никаких принудительных закрытий сделок брокер в этот момент не производит.

Трейдера , правда, уже ограничивают в свободе действий. Запрещено открытие новых ордеров и даже встречных торговых приказов. Можно лишь воспользоваться одним из трех вариантов действий:

- Пополнить баланс дополнительными средствами, что позволит либо успешно закрыть все сделки, либо приведет к большим убыткам.

- «Оставить все как есть». Если стоимость акций «устремится вверх», все убытки будут отыграны и пополнения счета не потребуется.

- Не предпринимать никаких действий, однако, если котировка акций продолжит падение, имеющихся в распоряжении инвестора средств (свободной маржи) станет еще меньше. Чтобы его клиент не потерял все средства, в том числе и одолженные, брокер объявит стоп аут. Все открытые позиции закрываются автоматически.

Если у трейдера есть несколько активных сделок, необходимо в первую очередь закрывать самые убыточные из них, оставляя прибыльные. Но, при отсутствии ожидаемого эффекта от принятых мер, объявляется Stop Out. Уровень стоп аут и маржин колл брокер указывает в процентах. Зависит он от размера маржи трейдера (залоговых средств инвестора).

♦ Внешние факторы, провоцирующие маржин колл и стоп аут

Спровоцировать резкое снижение котировок акций, вплоть до обвала рынка, могут различные внешние факторы. Это и важные политические события, затрагивающие мировую экономику (президентские выборы, выход Великобритании из состава Евросоюза). И глобальные пандемии (COVID-19). И негативные экономические новости (данные с рынка труда).

Чем отличается маржин колл фондовой биржи от рынка Форекс?

Margin call на рынке Forex и фондовых биржах , несмотря на одинаковые функции, имеет определенные отличия:

- В первую очередь – это размер кредита, предоставляемого брокером своему трейдеру для торгов. Forex-брокеры работают и с кредитным плечом 1:100, и с более высоким. Такой подход применяется к любой валютной паре. Брокер объявит стоп аут, если инвестор сольет не менее 95 % своего депозита. К тому же, у каждого Forex-брокера свои методики расчета порога риска для объявления маржин колл и стоп аута.

- На фондовых биржах – размер кредитного плеча гораздо меньше. Обычно колеблется от 1:2 до 1:4. Сделки по ценным бумагам обычно закрываются, если инвестор теряет половину средств депозита.

К сожалению, работающие на форекс рынке брокерские компании игнорируют необходимость использования маржин колла в качестве инструмента защиты инвестора от необдуманных или неудачных действий. В пользовательском соглашении даже не предусматривается уведомление клиента о стремительном опустошении его депозита и необходимости принятия срочных мер.

Несмотря на наличие механизмов, защищающих средства инвестора, объявленный маржин колл иногда «демонстрирует» свой «скверный характер». Точнее, особенности работы брокера со своими клиентами.

Часто в своих условиях работы они заявляют, что маржин колл соответствует уровню stop out на Forex. Следовательно, получение уведомления автоматически сопровождается закрытием всех операций.

Обращаю внимание трейдеров-новичков, что возможности брокерских компаний, связанные с маржин колл и стоп аут, различны. Поэтому, следует проверить и уровень брокера, и уровень маржи, а не торопиться открывать счет.

Что делать инвестору при резком обвале рынка?

Работая с акциями уже много лет, могу с уверенностью сказать, что в этих рисковых активах невозможно без просадки переждать панику, часто охватывающую биржи во время кризиса.

Точно рассчитать дно, до которого обвалится рынок, практически невозможно. Можно лишь угадать этот уровень. А гадание на рынке – дело неблагодарное, точнее, убыточное.

Котировка акций может меняться стремительно. Даже опытные трейдеры не застрахованы от просадок. Но избежать маржин колла и больших убытков им позволяет выполнение правил риск-менеджмента:

- Предварительное ограничение возможных убытков, используя стоп лосс (это специальный тип ордера – своеобразный ограничитель потерь от обвала курса путем автоматического закрытия уже приобретенных позиций после достижения определенной цены).

- Снижение размера ордера.

- Постепенное увеличение депозита при доминировании на рынке волатильных тенденций.

- Стараться торговать на собственные средства, поскольку при маржинальной торговле создается впечатление, что баланс положительный, а трейдер в этот момент уже «в минусе».

- Локирование торговых позиций и приобретение смежных активов.

- Не переносить открытые позиции «на завтра».

- Закрывать сделки перед выходом новостей, особенно важных правительственных заявлений, анонсированных заранее.

- На фоне плохих новостей значительно уменьшить объем используемых средств, минимум раза в 3, а то и 5.

Правда, бывают исключения и из этих правил. Стоп лосс иногда не срабатывает при значительном ценовом гэпе (разница в котировке на момент закрытия и открытия торговых сессий). К примеру, стоп лосс не сработал на российских биржах 24.02 и 09.03.2020.

Это были выходные дни, биржи не работали. А на мировых фондовых рынках как раз произошел обвал. Из-за этого торги начались по ценам, ниже многих установленных стоп лоссов .

Выводы про маржин колл

Можно долго выходить «в плюс», торгуя лишь на свои средства. Можно долго оставаться в убытке, не рискуя использовать кредитное плечо. Единственное, что невозможно на рынке – это постоянно быть в марже.

Личная инвестиционная стратегия должна предусматривать и разворот позиций, с учетом изменившегося тренда, и даже стоп лосс . Если оперативно не реагировать на тревожный звон колокольчика (маржин колл), проблемы лишь усугубляются.

Любому трейдеру следует внимательно контролировать динамику цен. Нельзя полагаться лишь на выставленные стоп лоссы. Они могут и не сработать. Если бы президент подписал закон о налоге на банковские вклады и облигации накануне выходных, никакой стоп лосс не спас бы от гэпа и потерь.

Инвестируйте в акции с проверенным брокером . Заходите на страницу с новыми онлайн курсами . Спасибо за внимание, всегда ваш «Максимальный доход»

Источник https://smart-lab.ru/blog/586525.php

Источник https://guide-investor.com/foreks/margin-call/

Источник https://maxdohod.info/investoru/fondovyj-rynok/chto-takoe-marzhin-koll-na-fondovoj-birzhe.html