Эффективные стратегии на корреляции валютных пар: использование взаимосвязи валют, виды корреляции

Корреляция валютных пар на Форекс – очень важное понятие в техническом анализе. Поскольку финансовый рынок – единая система, то очень часто изменение цены одного актива приводит к снижению или повышению стоимости другого. Анализ корреляций позволяет понять, в каком направлении пойдет цена связанного актива после начала долгосрочного тренда, вызванного действиями трейдеров.

Сегодня мы более подробно поговорим о том, как заработать на корреляции валютных пар.

Корреляция и ее виды

Корреляция на Форекс – это взаимосвязь между одним активом и другим. Это может быть как зависимость одного финансового инструмента от другого, так и взаимозависимость от третьего.

Корреляция в зависимости от направления может быть двух видов:

- Положительная. Вместе с первой валютой растет в цене другая и наоборот в случае с медвежьим трендом.

- Отрицательная. Когда актив 1 растет в цене, актив 2 – падает и наоборот.

На интенсивность взаимосвязи указывает коэффициент корреляции, который может принимать значения от -1 к 1. Да, взаимосвязь может быть неполной, и так бывает наиболее часто.

Надо сказать, что этот показатель постоянно меняется. Например, раньше зависимость рубля от нефти была значительно большей, и поэтому каждое снижение стоимости черного золота приводило к падению цены на рубль. Но если центральный банк обеспечит ряд мер, направленных на удержание курса рубля, то тот не будет так быстро реагировать, а также может уменьшиться степень взаимосвязи между активами.

Особенности использования корреляции

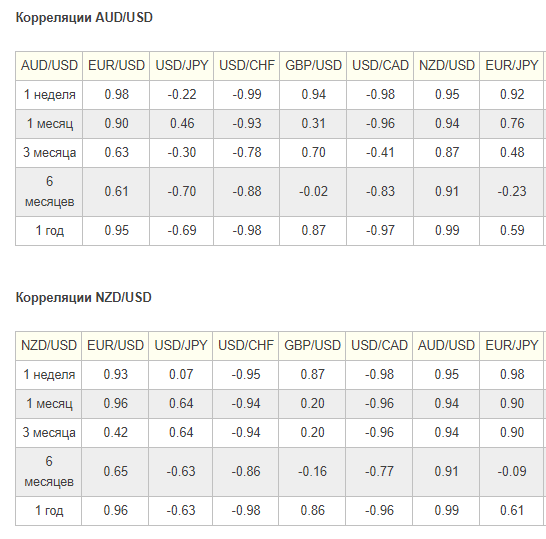

Вот пример таблицы корреляции валютных пар. Следует учитывать, что эти значения постоянно изменяются, поэтому нужно следить за актуальной информацией.

Рисунок 1. Пример таблицы корреляции валютных пар

Корреляции валютных пар на Форекс используются во время торговли для решения многих задач: заработке на разнице между первым активом и вторым, который еще не успел отреагировать на изменение финансового инструмента 1, локирования позиций с целью страхования убытков, увеличения прибыли за счет заключения сделки на связанном активе в том же или обратном направлении в зависимости от знака коэффициента.

Стоит учитывать и тот факт, что мы торгуем не валютами самими по себе, а валютными парами. Поэтому фактически корреляция остается единственным эффективным инструментом торговли сразу несколькими денежными единицами одновременно.

Очень часто новички недооценивают риски при торговле с использованием корреляции, а зря. Если мы открываем две сделки по активам, имеющим прямую корреляцию друг с другом, то и риски увеличиваются в два раза (или больше, если объем одной позиции превышает количество активов, купленных по второй).

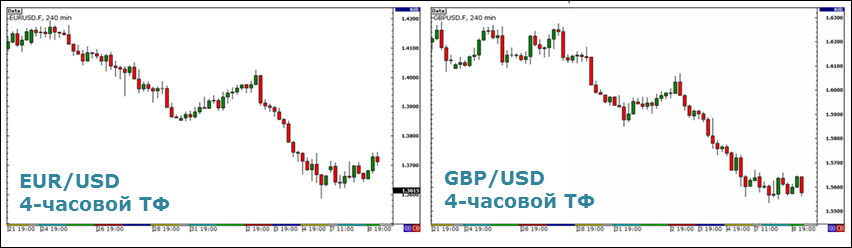

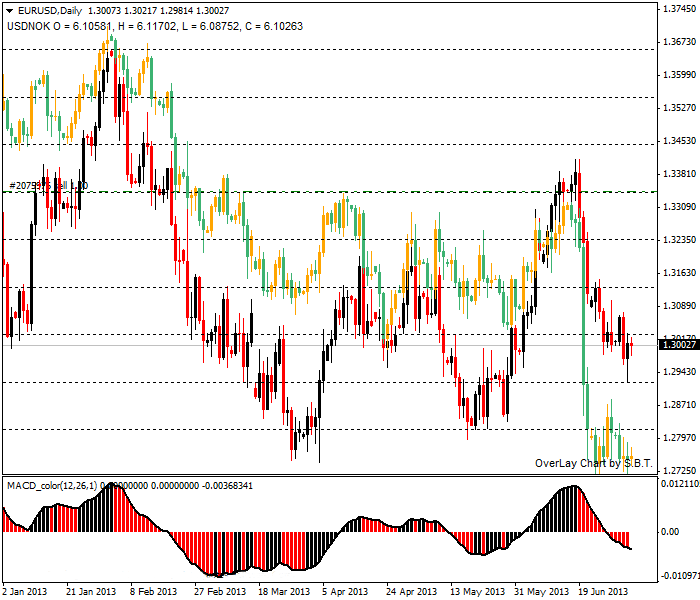

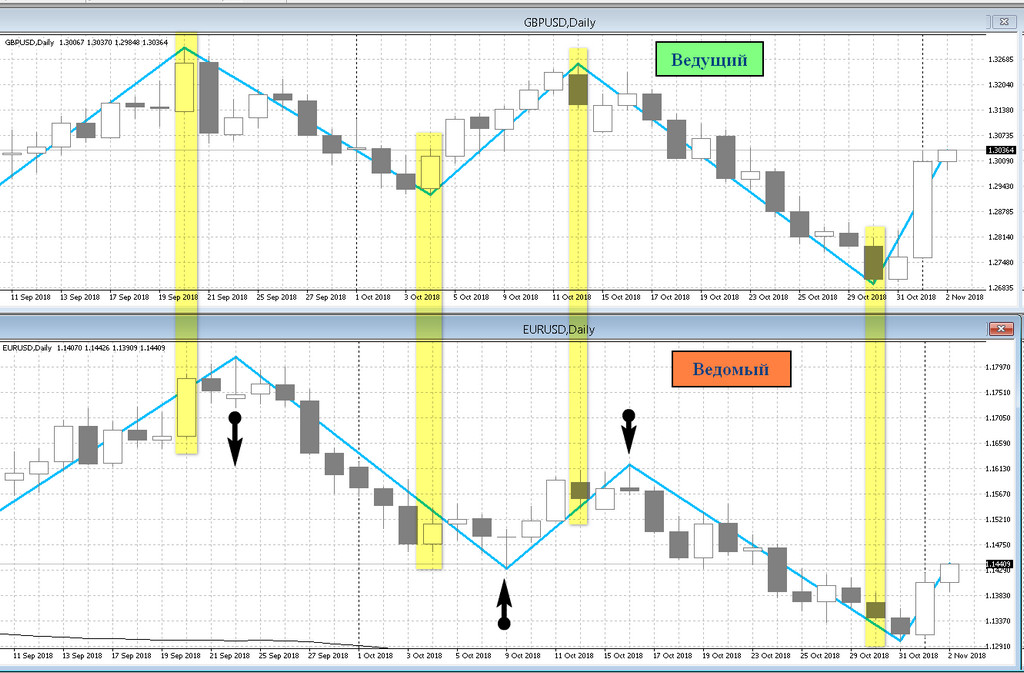

Предположим, у нас сейчас есть две коррелирующие валюты с коэффициентом в 0,94: EUR/USD и GBP/USD. У нас есть два графика.

Рисунок 2. Позитивная корреляция

Видим, насколько графики на одном и том же таймфрейме похожи. Если открыть по одной позиции на каждую пару, то убытки только увеличатся, если сделка оказалась неправильной. Не лучший выход – открывать противоположные позиции на каждой из коррелирующих валютных пар. Ведь одна из сделок точно будет убыточной. И вероятность того, что прибыльная сможет покрыть расходы, довольно низкая, учитывая разницу в спредах, свопах и волатильности коррелирующих активов. Так что не все так идеально.

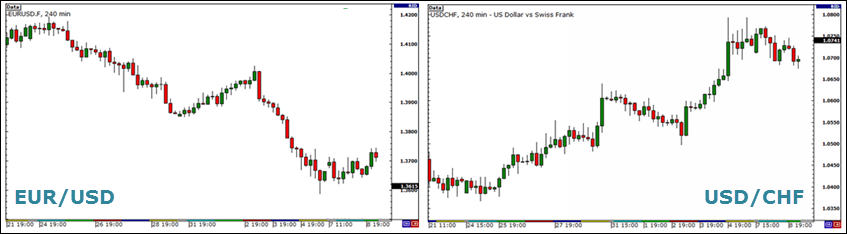

А теперь рассмотрим пары с противоположной корреляцией. Это активы EUR/USD и USD/CHF, которые настолько сильно коррелируют, что иногда коэффициент достигает -1, что является очень редким случаем, но здесь мы как раз имеем дело с ним.

Рисунок 3. Обратная корреляцция

Если мы здесь откроем противоположные сделки, то также увеличиваем риски, потому что если тренд пойдет не в том направлении, то пострадают обе позиции. В общем, для новичка безопаснее торговать только на одном активе. Собственно, это и рекомендуют опытные трейдеры начинающим.

Стратегии на основе корреляции валютных пар

Есть множество способов применения корреляции на валютном рынке. Вы должны уметь составлять свою торговую систему, которая максимально соответствует рыночной ситуации. Мы рассмотрим самые распространенные стратегии на основе корреляции валютных пар, которые вы в дальнейшем должны будете адаптировать под себя и тот актив, которым торгуете.

Статистический арбитраж

Стратегия, основанная на задержке в изменении цены одного коррелирующего актива. Нам необходимо сначала найти валютную пару, имеющую сильную корреляцию, после чего дождаться, пока она ослабнет. После этого продаем сильную валюту и покупаем слабую, а затем ожидаем момента, когда корреляция восстановится.

Хеджирование позиций

Хеджирование – это инструмент страхования рисков. Чтобы уменьшить потенциальные убытки по коррелирующим активам, следует придерживаться такой инструкции:

- Ищем два актива, которые хорошо коррелируют друг с другом. Тип взаимосвязи (прямая или обратная корреляция) не имеет значения. Предположим, это валютная пара USD/RUB.

- Открывается сделка в направлении тренда.

- Не забываем о выставлении стоп-лосса. Ограничитель нужно выставлять на уровне выше значимого максимума.

- Открываем отложенную сделку на нефть (или любой другой коррелирующий актив). Направление открытой позиции зависит от типа корреляции и действующего тренда. В нашем случае предположим, что рубль укрепляется, и поэтому необходимо продавать доллар. Следовательно, нам нужно открывать медвежью сделку. Отложенный ордер следует выставлять чуть ниже значимого минимума.

Сделки по коррелирующим активам нужно открывать на одном и том же таймфрейме. Не забывайте также о необходимости выставлять стоп-лосс на отложенном ордере, потому что риски могут быть даже в самой эффективной стратегии. И первая позиция, и вторая, должна быть открыта на одну и ту же сумму. Придется вооружиться калькулятором и считать. Некоторые брокеры позволяют открывать сделки не по объему, а по количеству вложенных средств.

Итак, мы сделали все необходимое для хеджирования сделки на основе корреляции. Если рубль вдруг начнет дешеветь, то автоматически будет открыт отложенный ордер. Также не запрещается заключать сделки в обратном порядке. То есть, сначала нефть, а отложенный ордер выставлять по паре «доллар-рубль».

Стратегия на корреляции валютных пар EURUSD и USDCHF

Это еще одна арбитражная стратегия торговли по корреляции, которая базируется на двух валютных парах с общей денежной единицей. При этом следите, чтобы у одного актива она находилась в числителе, а у другого – в знаменателе. С приводимыми нами в качестве примера парами такой валютой является доллар.

Корреляция отрицательная, потому что у одного актива доллар является котируемой валютой, а другого – базовой. Если посмотреть на часовой график, то можно увидеть, насколько точно котировка повторяет движения другой валюты, правда – в зеркальном направлении. Проблема этого таймфрейма для нашей стратегии в том, что движения слишком похожи, валюты реагируют почти сразу.

А вот на более маленьких временных отрезках возможны задержки в 1-2 свечи (естественно, чем он меньше, тем больше может быть рыночная неэффективность). Следовательно, торговая стратегия следующая:

- Если основной актив двигается вверх, то заключаем сделку на втором по направлению вниз.

- Если основной актив двигается вниз, то заключаем бычью сделку.

Важно внимательно следить за двумя активами сразу. Если видим, что зависимая валюта отреагировала, лучше удержаться от открытия позиции. Также нужно следить за движением первого актива относительно второго, и наоборот. Зависимая пара может меняться. Сначала это евродоллар, а потом доллар-франк.

Индикатор корреляции валютных пар

Индикатор, который помогает в определении корреляции любых двух финансовых инструментов, называется Overlay Chart. Он очень прост в использовании. Его задача – наложить определенным образом один график на другой, чтобы было удобнее сравнивать два разные актива.

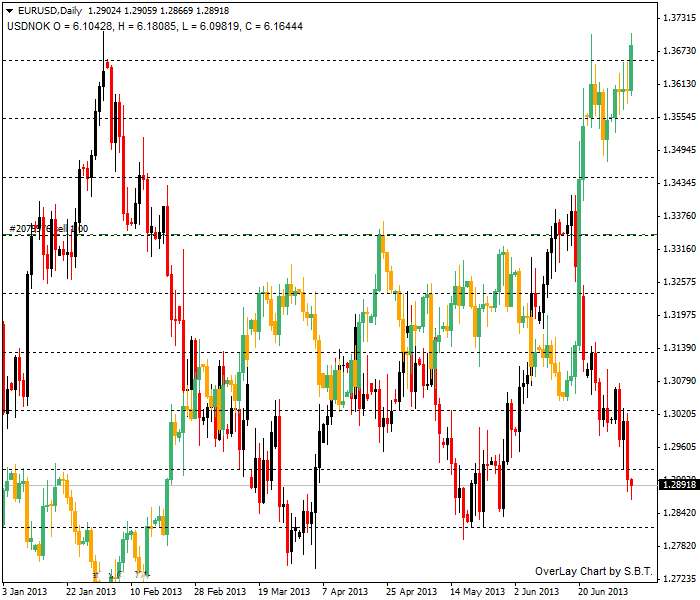

После установки инструмента на ваш компьютер, необходимо выбрать валютную пару. Предположим, мы будем сравнивать евродоллар и USD/NOK (норвежскую крону). Для этого нужно в окне повыше ввести название валютной пары без слеша, после чего к существующему графику добавится еще один.

Рисунок 4. Индикатор в действии

Чтобы было более удобно торговать активами с противоположной корреляцией, можно воспользоваться опцией «отзеркаливание» (Mirroring), которая включается через настройки. После этого график перевернется в противоположном направлении.

Рисунок 5. Индикатор после отзеркаливания

Правда, в таком виде торговать будет несколько неудобно. Поэтому следует заранее подготовить несколько шаблонов. Берем по отдельности две валютные пары и рисуем линии тренда. За основу нужно взять правило, что рынок разворачивается в момент наибольшей корреляции. Так мы видим на скриншоте выше. В самой верхней точке была самая большая взаимосвязь между активами и следовательно, вскоре произошел разворот рынка.

При восходящем тренде нужно дождаться пробоя линии вниз, после чего открывать короткую позицию. И наоборот: при нисходящем пробой линии тренда говорит о необходимости открывать длинную позицию. Вместо трендовых линий могут использоваться уровни или использоваться другие индикаторы, которые помогут выгодно торговать.

Этот индикатор корреляции валютных пар очень хорош. Рекомендуем всегда пользоваться именно им.

Итоги

Корреляция – довольно эффективный инструмент торговли на финансовых рынках. Не забывайте о том, что торговать нужно исключительно по своим стратегиям, которые были испытаны на демо-счете или тестере. Описываемые выше торговые системы приводились лишь в качестве примера и для указания основных принципов торговли, которые вы должны преобразовать под свою ситуацию.

Не забывайте и о фундаментальном анализе. Корреляция всегда вызвана определенными экономическими причинами, и их анализ позволяет предсказать поведение активов еще до того, как произойдет нужная рыночная ситуация.

Корреляция валютных пар

Таблица корреляции валютных пар контрактов CFD и металлов

Корреляцией валютных пар на рынке Форекс называется свойство нескольких инструментов совершать однотипные, совпадающие по времени, ценовые движения. Пары, чьи тренды движутся в одном направлении – обладают положительной или прямой корреляцией. Зеркальное копирование или противоположное одновременное расхождение котировок называется отрицательной корреляцией.

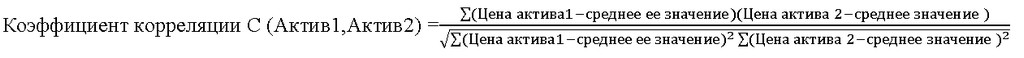

Мерой оценки совпадения движений двух инструментов служит коэффициент, определяемый по формуле:

Из формулы видно, что величина С может принимать положительные/отрицательные значения в пределах множества, ограниченного цифрами от -1 до +1 и быть рассчитана для разных промежутков времени – периодов.

Чтобы понять, насколько точны совпадения изменений котировок одной валютной пары относительно другой – можно перейти на процентный вид корреляции, где 1 (или -1) будет означать 100% идентичность, т.е. свечи закрываются тик в тик.

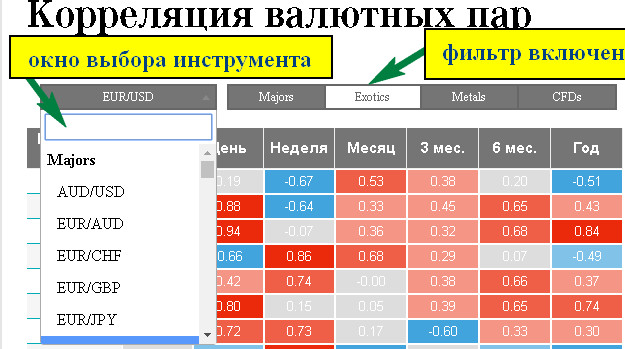

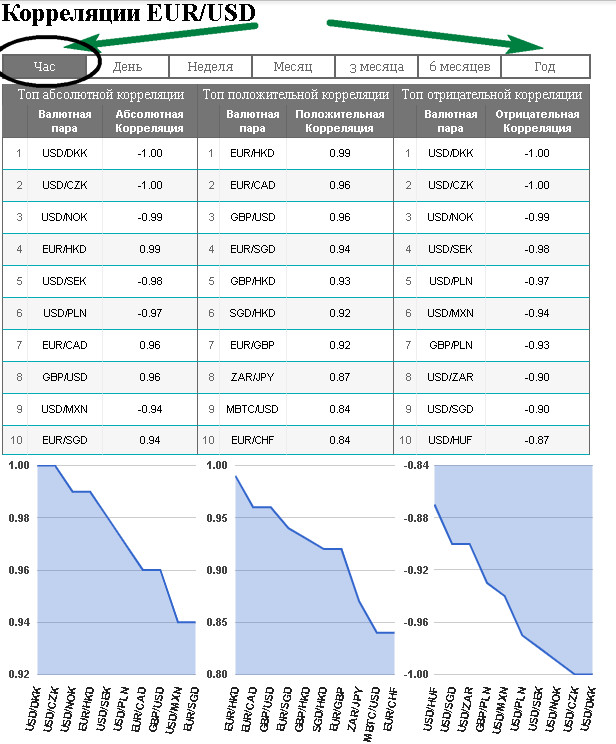

Сервис представляет собой таблицу числовых коэффициентов корреляции. Трейдер выбирает актив в крайнем левом верхнем окне, относительно других инструментов: валютных пар, контрактов CFD и металлов.

По умолчанию таблица покажет корреляцию по всему списку, на всех промежутках времени от часа до года. Чтобы произвести выборку, надо воспользоваться фильтром, кликнув по столбцам, которые не представляют интереса.

Числовые значения коэффициентов раскрашены в холодные и теплые цвета, где насыщенный синий цвет соответствует 100% обратной, а красный – 100% прямой корреляции.

Под таблицей представлена сводная выборка коэффициентов корреляции по выбранному инструменту, ограниченная порогом значений от 1 до 0,8% (по модулю). Представленные ниже два графика разбивают этот промежуток на симметричные части 1-0,9% и 0,9-0,8%, а третий собирает отдельно валютные пары CFD и металлы с обратной корреляцией (с учетом поставленных фильтров выбора инструментов).

Будьте внимательны! На выборке по умолчанию стоит «часовой» фильтр. Чтобы адекватно составить мнение о существовании взаимосвязи в котировках — выбирайте годовое значение.

Корреляция различных инструментов Форекс применяется для создания стратегий парного трейдинга, поиска котировок-поводырей, играющих роль индикатора, или краткосрочных сделок, основанных на дивергенции, диверсификации торговых рисков и фундаментального анализа.

- Парный трейдинг использует расхождение в движении для одновременных сделок покупки/продажи в обоих инструментах с целью получить арбитражную прибыль, когда тренды снова совпадут.

При всей привлекательности такой стратегии, ее называют квазиарбитражем – коэффициент, равный 0,8 может вызвать расхождение пар до «бесконечности», убыток будет расти и никогда не сойдется в ноль. Активы с коэффициентом 100%, где схождение более надежно, редко предоставляют возможность совершить такие сделки. Поэтому трейдеры предпочитают использовать один из коррелирующих инструментов в качестве индикатора:

- Определив поводыря в паре эмпирическими наблюдениями, сделки совершаются на дивергенциях в ведомом активе.

Несмотря на большое количество положительных закрытий подобных расхождений, поводырь, как и каждый индикатор, требует создания торговой системы с фильтрами ложных сделок, ограничениями убытка и определения уровня для фиксации прибыли.

- Фундаментальный анализ используется по принципу схожести ценовой реакции на новости у двух скоррелированных инструментов.

Например, золото и доллар США реагируют одинаково на важные новости по инфляции ВВП, данных по рынку труда и процентной ставки.

В свою очередь сильный рост нефти может вызвать падение золота и увеличить стоимость CFD на акции добывающих компаний. Но они подчиняются общему тренду фондовых индексов, поэтому отреагируют, скорее всего, на их понижательную динамику, даже при росте цен на энергоносители.

Корреляция валютных пар, стратегии и индикаторы парного трейдинга

Стратегии

Что такое корреляция валютных пар?

Корреляция валютных пар – это согласованность движений, а также взаимосвязь двух и более инструментов на бирже.

Если знать и применять данную взаимосвязь, то это открывает перед трейдером дополнительные возможности для заработка. К примеру многие перед тем как входить в рынок по евро/доллару, вначале смотрят на индекс доллара, чтобы принять окончательное решение.

Два инструмента на бирже могут быть между собой:

- Симметричными, то есть иметь положительную корреляцию, то есть при росте/падении одного актива соответственно растет/падает второй актив. При всем при этом наблюдается очень похожее движение графика цены.

- С обратной симметрией, то есть с отрицательной корреляцией. При росте первого актива, второй показывает падение и наоборот.

- Без каких либо закономерностей.

По своем все пары каким любо образом связаны между собой. К примеру, мы совершаем сделку на покупку на кросс паре NZDCHF. По сути мы торгуем симбиоз мажорных пар NZDUSD и USDCHF. И исходя из этого мы понимаем, что у NZDCHF будет корреляционная зависимость с NZDUSD и USDCHF.

С чем может коррелировать валютные пары?

- С валютными парами. На рисунке выше, приведен яркий пример обратной слаженности движений EURUSD и USDCHF.

- Товарами. Доллар Канады и нефть, а также Австралийский доллар и золото – это инструменты сильно согласованные между собой.

- Индексами. Если рассматривать индексы доллара и S&P 500, то можно заметить сильную взаимосвязь с валютной парой EURUSD.

Зеркальные валютные пары

Если Вы видите визуальное сходство в движении валютных пар, то имеет место их зеркальность. Она отражается во многих инструментах, но наиболее проявляется в следующих:

-

Пары с франком. Если посмотреть пары с франком, то можно выделить все сочетания кроме CHFJPY. Эта валютная пара движется с отрицательной согласованностью. Согласованность пар с франком

Отрицательная корреляция валютных пар

- EURUSD и USDCHF – это самые популярные асинхронные инструменты.

Если Вы видите одновременно точки входа на EURUSD и на USDCHF, то какую же пару выбрать для трейдинга? По сравнению с инструментов с франком, евро доллар имеет большую волатильность, поэтому EURUSD является более предпочтительным вариантом.

Корреляция валют рынка Форекс и товаров

Корреляция золота и валют

Огромный промежуток времени истории именно золото играло роль денег и участвовало в обмене товаров. Сейчас же золото не используется в обиходе, как мера стоимости товаров, но при этом оно является защитным активом, который очень часто скупают, когда проседает экономика.

Взаимосвязь золота и доллара США всегда носила обратную корреляцию. Происходит это потому, что в экономические кризисы обычно инвесторы и банки отдают предпочтение золоту, продавая при этом доллары США. Исходя из этого очень часто можно увидеть на графике, что рост доллара провоцирует снижение цен на золото и наоборот.

Золото и евро. Европа в экономическом развитии стоит сразу за Соединенными штатами Америки и часто играет роль антидоллара. Это значит что падение евро стимулирует рост доллара и соответственно наоборот рост евро провоцирует падение американской валюты.

Валютная пара EURUSD и золото движутся в одну сторону с повторением характера движения друг друга, как мы видим на рисунке ниже.

EURUSD и золото

Швейцарский франк и золото. Причиной сильной согласованности двух активов является их покупка в экономические потрясения, так как они являются защитными. Прямая корреляция также объясняется сильным подкреплением экономики Швейцарии золотом.

В паре USDCHF франк идет на втором месте, именно поэтому сама пара движется в противоположную сторону с золотом, как на рисунке ниже

USDCHF и золото

Евродоллар напрямую коррелирует с золотом, с долларфранком обратно. Следовательно, у долларфранка просто не было выбора, ни чего не оставалось как идти в разных направлениях с золотом.

Новозеландец и золото. Тут всё просто. Новая Зеландия является одним из крупнейших производителей золота, и этим обусловлена прямая зависимость валютной пары и драгоценного метала.

Валютная пара NZDUSD имеет на первом месте новозеландец, поэтому тут наблюдается положительная корреляция с золотом.

NZDUSD и золото

Корреляция нефти с валютами

Нефть с российским рублем движутся схоже по причине того, что Россия является крупнейшим нефтедобытчиком в мире. Она снабжает нефтью через порты и трубопроводы большое количество стран мира. Госбюджет России очень зависит от цен на нефть. Именно этим обусловлена их сильная взаимосвязь.

USDRUB и нефть марки BRENT имеют сильную обратную корреляцию. При этом она усиливается от того, что США является крупнеqшим импортером нефти в мире.

USDRUB и нефть

Канадец и нефть. Именно Канада занимает второе место по экспорту нефти в мире. Большую ее часть она направляет Соединенным Штатам Америки

USDCAD и BRENT. Доллар на первом месте, канадец на втором – следовательно возможна только обратная взаимосвязь двух активов.

USDCAD и нефть

Йена и нефть марки Brent. Высокую долю мирового импорта черного золота занимает Япония, но так как йена всегда в валютных парах стоит на втором месте, мы видим что график йены с нефтью движется в одном направлении.

USDJPY и BRENT. Два крупнейших импортера нефти США и Япония в валютной паре USDJPY, как ни странно, создают схожесть движений на графиках с нефтью.

На валютной паре CADJPY проявляется яркая положительная взаимосвязь движений графика с нефтью.

Корреляция серебра и австралийца

Серебра и австралийский доллар. Именно серебро занимает треть всего экспорта Австралии. При этом при населении в 25 миллионов человек, целых 2 процента трудящихся занимается добычей драгоценного металла. По этим причинам экономика Австралии сильно зависит цен на серебро в мире.

Пара AUDUSD и XAGUSD, как видно по рисунку ниже, имеет прямую корреляцию.

AUDUSD и серебро

Согласованность движения платины и британца

К концу 21 века Великобритания поднялась на второе место по экспорту платины в мире, уступаю лишь ЮАР в этом показателе. Поэтому от цен на платину зависит котировка валютной пары GBPUSD. Поскольку фунт стоит на первом месте в валютной паре, то мы получаем положительную корреляцию двух активов. К сожалению в торговом терминале большинства брокеров актив платина/доллар XPTUSD является большой редкостью. Поэтому для оценки сходства двух графиков используются сторонние ресурсы.

Корреляция меди и чилийского пессо

Данная закономерность относится к валютной паре, которую никто никогда не торгует, по крайней мере профессиональных трейдеров, которые используют в своей торговле эти два актива, можно пересчитать на пальцах. Все таки упор делается на трейдинг более ликвидными инструментами.

Медь, по своей природе, является полупроводником и используется в множестве производств, связанных с электроникой. При этом Чили занимает самую крупную долю рынка по экспорту этого не драгоценного металла, чем и связывает свою экономику с ценой на медь.

Сама же валютная пара USDCLP является обратной, как и корреляция с медью.

Взаимосвязь валютной пары EURUSD и индекса доллара США

Индексом доллара США принято считать пропорцию доллара в шести основных валютных парах. Это такие валюты как евро, швейцарский франк, фунт, шведская крона, японская йена, канадский доллар.

Формула для расчета индекса довольно сложная, но самую большую роль в ней играют показатели евродоллара (вес валютной пары больше 50 процентов). Этим и объясняется сильная, но обратная корреляция двух активов.

EURUSD и индекс доллара

Стратегии парной торговли

- Опережающий сигнал из-за того что одна пара не успевает за другой. Такое запоздание происходит из-за разного времени выхода экономической статистики на небольшой промежуток времени.

Если вы видите на EURAUD сигнал на разворот рынка, а GBPAUD еще не развернулся, то вы можете начинать готовиться входить в рынок по направлению движения EURAUD. Будьте осторожны с этим способом, потому что на первом месте всегда должна стоять Ваша торговая стратегия. По факту мы догоняем предыдущий коррелирующий инструмент, по которому мы могли пропустить точку входа. - Подтверждение сигнала на вход в рынок от синхронной пары. Для этого берутся два инструмента из примеров выше, а также проверяется наличие точек входа в одну сторону для подтверждения открытия ордера.

Управление рисками при помощи статистической взаимосвязи активов

- Необходимо избегать входа в одном направлении в отрицательно коррелирующих инструментах. Нельзя одновременно покупать EURUSD и USDCHF – это фактически означает отсутствие сделок, из-за уравновешивания позиций.

- Диверсификация рисков. Подразумевается вход в рынок в одном направлении на инструментах, которые движутся в связке. Вместо того, чтобы войти одним лотом в EURAUD, мы входим в EURAUD и GBPAUD по 0.5 лота. При этом сохраняется направленность, но риск распределяется равномерно между двумя активами. Это делается из-за фундаментальной составляющей. В разный момент времени могут выходить различны новости центральных банков ЕС и Великобритании и от этого один из активов может слегка поштормить.

Индикаторы парного трейдинга

Для метатрейдера 4 есть множества индикаторов для определения корреляции валютных пар:

- IND_Correlation. В подвале двумя линиями отмечается отношение движений между двумя парами. Параллельность линий обозначает коррелирующее свойство между двумя инструментами.

OverLayChart. Индикатор рисует поверх выбранного графика график другого инструмента.

Индикаторы

Калькуляторы корреляции

Для оценки схожести инструментов на рынке Форекс используются специальные калькуляторы. На ресурсе tlap.com , а также investing.com используются для оценки слаженности движений.

Калькуляторы корреляции

Поскольку между USDCHF и EURUSD есть обратная корреляция и при этом у EURUSD больше волатильность и меньше спред. Поэтому наш выбор выпадает именно на валютную пару с евро.

Не торгуйте сильно коррелирующие инструменты типа EURJPY, CHFJPY, GBPJPY и USDJPY одновременно. Возьмите только одну йеновую пару GBPJPY — это самая высокая волатильность при хороших издержках

Вывод об использовании

Использовать или не использовать данную зависимость некоторых валютных пар – это дело каждого. Просчитай статистику и вы поймете на сколько это актуально для Вашей торговой стратегии.

Всегда следует помнить о возможном изменении взаимосвязи двух активов. Чтобы проверить уровень корреляции валютных пар, воспользуйтесь специальными таблицами. В них число близкое к +1 свидетельствует о сильном схожести движений, а число близкое к -1 говорит о полярном противоположности двух валютных пар.

Источник https://howtotrade.biz/effektivnyie-strategii-na-korrelyatsii-valyutnyih-par/

Источник https://tlap.com/korrelyatsiya-valyutnyih-par/

Источник https://timetotrade.ru/korrelyatsiya-valyutnyh-par-strategii-i-indikatory-parnogo-treydinga/