Фондовый рынок российской Федерации: состояние и перспективы Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Воробьев Юрий Николаевич

Фондовый рынок играет важную роль в развитии экономики страны. Его значение велико для организации финансового обеспечения экономики страны. Вместе с тем современное состояние российского фондового рынка не соответствует потребностям и задачам экономического развития страны. На российском фондовом рынке доминируют пока операции с государственными ценными бумагами. В то же время потребности в финансовых ресурсах экономики российский фондовый рынок не удовлетворяет. Установлено, что современная ситуация на фондовом рынке страны отражает негативные тенденции экономического развития. Количество эмиссий акций и корпоративных облигаций и их объемы не соответствуют потребностям экономики страны в финансовом капитале. Это серьезно сдерживает экономическое развитие России, не позволяет использовать финансовый капитал фондового рынка для финансового обеспечения хозяйственной деятельности. Для решения главной задачи фондового рынка масштабное финансовое обеспечение экономики необходимо расширять количество и объемы эмиссии акций и особенно корпоративных облигаций не только публичными акционерными обществами, но также другими хозяйствующими субъектами, в частности непубличными акционерными обществами.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Воробьев Юрий Николаевич

Текст научной работы на тему «Фондовый рынок российской Федерации: состояние и перспективы»

Воробьев Юрий Николаевич,

д. э. н., профессор,

кафедра финансов предприятий и страхования,

Крымский федеральный университет имени В.И. Вернадского,

Vorobyov Yuri Nikolaevich,

Doctor of Economics, professor,

Department of Business Finance and Insurance,

V.I. Vernadsky Crimean Federal University,

ФОНДОВЫЙ РЫНОК РОССИЙСКОЙ ФЕДЕРАЦИИ: СОСТОЯНИЕ И ПЕРСПЕКТИВЫ

STOCK MARKET OF THE RUSSIAN FEDERATION: STATEAND PROSPECTS

Фондовый рынок играет важную роль в развитии экономики страны. Его значение велико для организации финансового обеспечения экономики страны. Вместе с тем современное состояние российского фондового рынка не соответствует потребностям и задачам экономического развития страны. На российском фондовом рынке доминируют пока операции с государственными ценными бумагами. В то же время потребности в финансовых ресурсах экономики российский фондовый рынок не удовлетворяет. Установлено, что современная ситуация на фондовом рынке страны отражает негативные тенденции экономического развития. Количество эмиссий акций и корпоративных облигаций и их объемы не соответствуют потребностям экономики страны в финансовом капитале. Это серьезно сдерживает экономическое развитие России, не позволяет использовать финансовый капитал фондового рынка для финансового обеспечения хозяйственной деятельности. Для решения главной задачи фондового рынка—масштабное финансовое обеспечение экономики — необходимо расширять количество и объемы эмиссии акций и особенно корпоративных облигаций не только публичными акционерными обществами, но также другими хозяйствующими субъектами, в частности непубличными акционерными обществами.

Ключевые слова: фондовый рынок, рынок акций, рынок облигаций, финансовое обеспечение.

The stock market plays an important role in development of national economy. Its value is big for the organization of financial security of national economy. At the same time, the current state of the Russian stock market doesn’t correspond to requirements and problems of economic development of the country. In the Russian stock market operations with the state securities dominate so far. At the same time the Russian stock market doesn’t satisfy requirement in financial resources of economy. It is established that the modern situation in the stock market of the country reflects negative tendencies of economic development. The number of issues of shares and corporate bonds and their volumes don’t promote the needs of national economy for the financial capital. It seriously constrains economic development of Russia, doesn’t allow to use the financial capital of the stock market for financial security of economic activity. For the solution of the main task of the stock market — large-scale financial security of economy, it is necessary to expand quantity and volumes of issue of shares and especially corporate bonds not only with public joint stock companies, but also other economic entities, in particular, nonpublic joint-stock companies.

Keywords: stock market, stock market, bond market, financial security.

Вопросы состояния фондового рынка Российской Федерации постоянно находятся в поле зрения ученых-финансистов и экспертов-практиков. В частности, в экономической литературе можно встретить научные оценки состояния фондового рынка за определенные периоды его функционирования [1, 2, 3, 6, 7, 8].

В каждом таком исследовании имеются свои положительные и отрицательные стороны. Прежде всего следует сказать, что при исследовании фондового рынка важные наиболее полные и своевременные данные. Однако в литературе можно встретить исследования за разные временные периоды. Конечно, более актуальными являются исследования за последние годы. В то же время исследования в более ранние периоды позволяют составить более полную картину функционирования фондового рынка, сравнить результаты наши исследования с прошлыми.

Главной проблемой современной оценки фондового рынка страны является то, что после 2014 года возникли проблемы с систематизацией информации о функционировании фондового рынка страны, его отдельных сегментов. Это обусловлено тем, что была ликвидирована специализированная государственная организация по регулированию финансового рынка, а функция этой организации была передана ЦБ России как мегарегулятору. В результате таких изменений на государственном уровне перестали собираться более обобщенные сведения о первичном и вторичном фондовом рынке. Это оказывает негативное влияние на проведение аналитической работы с данными по фондовому рынку России. Информация, которая представлена в государственной статистике, значительно отстает от потребности как по срокам, так и по содержательной стороне. Наиболее полные данные по финансовому рынку, в т. ч. фондовому рынку, были до 2014 года. Уже с 2015 года качество информации в статистических сборниках оказалась значительно хуже, чем необходимо для более глубокого анализа состояния фондового рынка страны. Однако несмотря на отсутствие полноценных данных о фондовом рынке необходимо постоянно вести анализ ситуации, выявлять проблемы и намечать пути их решения. В связи с этим целью статьи является оценка состояния фондового рынка страны и определение возможных резервов его развития.

Российский фондовых рынок, как и любой фондовый рынок, имеет свою сегментацию. Эта сегментация обусловлена теми особенностями, которые характерны для фондового рынка, а именно: выделяют рынок акций, корпоративных облигаций, государственных ценных бумаг, производных ценных бумаг и т. п.

Для российского фондового рынка характерной особенностью является высокая роль государственных ценных бумаг. В связи с этим анализ состояния фондового рынка страны начнем с рынка государственных ценных бумаг (табл. 1).

Государственные ценные бумаги выпускаются с целью дополнительного получения средств для покрытия недостающих финансовых ресурсов в федеральном или консолидированном бюджетах.

Как видно из приведенных данных, объем эмиссии государственных ценных бумаг постоянно колеблется. Это обусловлено тем, что ситуация с формированием федерального и консолидированного бюджетов по годам может быть различной. В результате потребность в дополнительной эмиссии государственных ценных бумаг может либо отсутствовать, либо быть ограниченной. Однако здесь важно также своевременно выполнять обязательства перед владельцами государственных ценных бумаг. Если ценные бумаги выпускаются на относительно длительный период, то потребности в эмиссии государственных ценных бумаг может не быть. Но если ценные бумаги выпускаются на краткосрочный период, то чтобы погасить обязательства по государственным ценным бумагам, нужно либо осуществлять новые эмиссии ценных бумаг, либо использовать средства бюджета, сформированные за счет налоговых и неналоговых поступлений. Выбор в любом случае остается за правительством и государственными финансовыми органами.

Наглядно динамику объема эмиссии государственных ценных бумаг можно увидеть на рис. 1.

В 2012 году объем эмиссии государственных ценных бумаг был 750 млрд руб. и к 2014 году сократился до 15 млрд руб. В 2015 году объем эмиссии увеличился до 160 млрд руб. Такие колебания эмиссии государственных ценных бумаг обусловлены ситуацией с федеральными финансами страны, а также сокращением потребности в средствах для погашения ранее выпущенных государственных ценных бумаг.

Необходимо обратить внимание, что не всегда государство использует государственные ценные бумаги для покрытия дефицита бюджета. Это может быть обусловлено различными причинами и факторами, в частности неблагоприятной конъюнктурой на рынке государственных ценных бумаг или какими-либо другими причинами. Иногда государственные финансовые органы принимают решения о размещении ценных бумаг на зарубежных фондовых площадках. В этом случае ставится цель получить средства в иностранной валюте для покрытия каких-то расходов, связанных с иностранной валютой. Например, погашение обязательств перед иностранными кредиторами.

За 4 последних года объем государственных ценных бумаг в обращении постоянно увеличивается. Это дает основание утверждать, что государство вынуждено постоянно обращаться к таким ценным бумагам, чтобы получить финансовые ресурсы для формирования федерального бюджета, а также для покрытия самых разных государственных расходов.

Таблица 1. Показатели рынка государственных ценных бумаг (млрд руб.) *

Показатели 2012 2013 2014 2015

1. Объем эмиссии государственных ценных бумаг 750,0 491,0 15,0 160,0

2. Объем размещения и доразмещения ГКО-ОФЗ по номиналу 794,6 764,8 159,9 668,1

3. Объем государственных ценных бумаг в обращении 3196,7 3634,8 4 5 93,2 4990,5

ОФЗ-ПД 2248,2 2688,9 2551,0 2710,3

ОФЗ-АД 924,5 921,9 919,3 776,7

ОФЗ-АД-ПК 24,1 24,1 19,3 14,5

ОФЗ-ПК — — 1000,0 1347,3

4. Оборот рынка ГКО-ОФЗ по номинальной стоимости 831,4 823,4 817,6 962,2

5. Индикатор рыночного портфеля, процентов годовых 6,79 7,42 11,97 11,36

ОФЗ-ПД 6,68 7,44 14,16 9,75

ОФЗ-АД 6,90 7,40 9,35 9,09

ОФЗ-АД-ПК 6,45 6,29 20,27 10,84

Дюрация рыночного портфеля, дней 1582,99 1618,96 2357,88 1504,52

Объем выручки, полученной в результате размещения и доразмещения ГКО-ОФЗ 811,0 770,2 147,9 708,7

Объем погашения / купонной выплаты по государственным ценным бумагам 618,7 634,9 560,0 810,1

Перечислено средств в бюджет 192,3 135,3 -412,1 -101,4

* Составлено по данным [5]

Рис. 1. Объем эмиссии государственных ценных бумаг (Составлено по данным [5])

В 2013 году объем государственных ценных бумаг в обращении увеличился на 438,1 млрд руб., в 2014 году объем государственных ценных бумаг в обращение увеличился уже на 958,4 млрд руб., а в 2015 году рост составил 397,3 млрд руб. Наибольший скачок роста ценных бумаг в обращении наблюдался в 2014 году.

Оборот рынка ГКО-ОФЗ по номинальной стоимости в течение рассматриваемого периода колебался по годам.

С 2012 по 2014 годы оборот рынка ГКО-ОФЗ имел четкую тенденцию к снижению. Лишь в 2015 году величина оборота рынка ГКО-ОФЗ заметно увеличилась, превысив показатель 2012 года. Причины таких колебаний связаны как с экономической ситуацией в стране, так и неэкономическими процессами, которые достаточно серьезно проявляются на отечественном фондовом рынке. Здесь определенную роль играют отечественные и зарубежные финансовые игроки, которые оказывают иногда позитивное, а иногда негативное влияние на оборот рынка государственных ценных бумаг.

На этом рынке также действуют такие факторы, как соотношение доходности по ценным бумагам и инфляции. Известно, что в рассматриваемые годы инфляция в экономике России была достаточно высокая. Это оказывало также негативное влияние на объем оборота по государственным ценным бумагам.

Важным индикатором рынка государственных ценных бумаг является доходность рыночного портфеля (рис. 2).

■Доходность рыночного портфеля, % годовых

2012 2013 2014 2015 Годы

Рис. 2. Доходность рыночного портфеля государственных ценных бумаг (Составлено по данным [5])

Наиболее высокая доходность рыночного портфеля государственных ценных бумаг была в 2014 году. Наименьшая в 2012 году. С 2012 по 2014 год доходность рыночного портфеля государственных ценных бумаг увеличивалась, а в 2015 году данная тенденция была прервана незначительным снижением.

Такая высокая доходность рыночного портфеля государственных ценных бумаг является достаточно привлекательным для иностранных финансовых игроков. Ведь практически во всех развитых странах мира доходность по государственным ценным бумагам составляет от 1 до 3,5 % годовых. Поэтому все, кто имеет желание и финансовые возможности, мог участвовать в покупке государственных ценных бумаг России, что давало возможность получать значительные процентные доходы без серьезных усилий по управлению такими рыночными портфелями. Отсюда на отечественный фондовый рынок приходит много иностранных спекулянтов, которые существенно влияют на ситуацию на фондовом рынке. Из-за больших объемов капитала в долларовом исчислении они могут повлиять на рыночную стоимость государственных ценных бумаг, объемы их продаж и т. п.

В результате размещения и доразмещения государственных ценных бумаг была получена достаточно большая выручка. Больше всего выручка от размещения и доразмещения государственных ценных бумаг была получена в 2012 году. Затем она стала постепенно снижаться и минимального значения достигла в 2014 году. В 2015 году величина выручки снова стала расти, но не достигла суммы 2013 года.

Колебание выручки от размещения и доразмещения государственных ценных бумаг оказало определенное влияние на возможные суммы средств, которые перечисляются в бюджет. В частности, в 2012 году в бюджет было перечислено 192,4 млрд руб. В 2013 году в бюджет перечислено 135,3 млрд руб. А вот в 2014 и 2015 годах в бюджет не было перечислено ни рубля, что обусловлено превышением объема погашения государственных ценных бумаг и выручки от размещения и доразмещения ГКО-ОФЗ.

Таким образом, проведенный анализ показателей рынка государственных ценных бумаг свидетельствует о значительных колебаниях, обусловленных действием различных факторов. К сожалению, в 2014 и 2015 годах для погашения облигаций государство было вынуждено использовать средства бюджета, так как недоставало выручки от размещения и доразмещения ГКО-ОФЗ. Кроме того, конъюнктура фондового рынка не позволяла привлечь значительные суммы финансовых ресурсов. Поэтому в условиях объективных финансовых ограничений использование средств консолидированного бюджета страны является в определенные периоды времени выходом из трудного положения.

Одним из важных аспектов функционирования фондового рынка России является оценка численности профессиональных участников рынка и объем торгов на этом рынке (табл. 2).

Таблица 2. Количество профессиональных участников рынка ценных бумаг и объем торгов на фондовых биржах *

Показатели 2012 2013 2014 2015

Количество профессиональных участников рынка генных бумаг, единиц 1235 1149 1079 875

Объем торгов на фондовых биржах, млрд руб. 226411,0 260182,8 232896,2 227011,8

• акции 48202,6 47642,1 54604,9 523 79,3

• облигации 142523,5 181011,4 149276,6 149003,4

• инвестиционные паи 125,8 164,3 177,3 196,5

• фьючерсные контракты 32430,2 274 86,3 25142,3 23370,0

• опционы 3128,9 3878,7 3695,1 2062,5

* Составлено по данным [5]

Представленные в таблице показатели свидетельствуют, что фондовый рынок России находится под негативным воздействием. Это видно по уменьшению численности профессиональных участников фондового рынка. Если в 2012 году на рынке ценных бумаг функционировало 1235 участников, в 2013 году их число уменьшилось до 1149 единиц, в 2014 году число профессиональных участников уменьшилось до 1079 единиц, а в 2015 году их величина уменьшилась до 875 единиц.

В отличие от численности профессиональных участников, объем торгов на фондовых биржах постоянно колебался по годам. Наибольшая величина торгов была достигнута в 2013 году — 260182,8 млрд руб. А наименьшая величина была в 2012 году — 226411,0 млрд руб. Наибольший объем торгов на фондовых биржах приходился на облигации и акции (рис. 3).

Объемы торгов акциями в течение рассматриваемого периода колеблются незначительно с небольшим увеличением или снижением. В то же время объем торгов облигациями колеблется по годам значительно сильнее. Это можно объяснить различные причинами, но одним из возможных факторов является величина облигаций в обращение и доходность облигаций.

Если сравнить объем торгов акциями и облигациями, то получается, что объемы торгов облигациями во много раз больше объемов торгов акциями. Так, в 2012 году объемы торгов облигациями в 2,96 раз превышали объемы торгов облигациями. В 2013 году это соотношение уже увеличилось в 3,80 раз. В 2014 году соотношение между торгами облигациями и акциями составило 2,73 раза. В 2015 году данный параметр составил 2,84 раз.

-Ш-Объем торгов акциями, млрд руб. ■А ■ Объем торгов облигациями, млрд руб.

Млрд. ру б. 200000 180000 160000 140000 120000 100000 80000 60000 40000 20000 0

2012 2013 2014 2015 Годы

Рис. 3. Объем торгов акциями и облигациями на фондовых биржах (Составлено по данным [5])

Таким образом, в течение всех четырех лет объемы торгов облигациями почти в 3-4 раза превышали объем торгов акциями. Это можно пояснить несколькими причинами.

Во-первых, объем акций, находящиеся в обращении, значительно меньше, чем облигаций. Это связано с тем, что в обороте в большом объеме находятся облигации государства, а также определенная часть корпоративных облигаций организаций.

Во-вторых, акции очень немногих акционерных обществ находятся в свободном обращении. Часть акций, которая находится в обращении, периодически уходит из оборота, что обусловлено желанием владельцев либо получить по этим акциям дивиденды, либо увеличить свою долю в корпоративных правах конкретного акционерного общества.

В-третьих, для отечественного фондового рынка характерно ограниченное количество акций, которые находятся в открытом обращении на фондовых биржах или других торговых площадках. Большинство владельцев акций даже публичных и открытых акционерных обществ не стремится вывести свои акции на торговые площадки страны.

В-четвертых, объем торгов акциями значительно меньше, чем объем торгов облигациями еще и потому, что большинство российских акционерных обществ не являются надежными эмитентами. В результате акции таких акционерных обществ либо покупаются прежними собственниками-акционерами, либо скупаются стратегическим инвестором, который инвестирует в капитал данного акционерного общества значительные суммы средств с целью повышения эффективности хозяйствования.

В-пятых, облигации являются достаточно эффективным инструментом заемного финансирования. Их выпуск может позволить государству, субъекту федерации или коммерческой организации получить значительные объемы финансовых ресурсов без тех достаточно жестких условий, которые выставляют заемщикам банки и другие финансово-кредитные учреждения. Это есть еще одно дополнительное условие роста объема торгов облигациями по отношению акций.

Рассмотрим теперь количество и объемы зарегистрированных выпусков (дополнительных выпусков) корпоративных эмиссионных ценных бумаг по Российской Федерации. К таким бумагам относятся прежде всего акции и корпоративные облигации, т. е. ценные бумаги акционерных обществ (табл. 3).

Итак, количество зарегистрированных выпусков (дополнительных выпусков) корпоративных ценных бумаг в рассматриваемом периоде имело тенденцию к снижению.

В 2012 году было зарегистрировано 7079 выпусков корпоративных ценных бумаг. Затем с каждым годом количество выпусков уменьшалось, что свидетельствует о некотором снижении роли фондового рынка в Российской Федерации как источника формирования финансовых ресурсов для корпоративных хозяйствующих структур. В 2015 году количество зарегистрированных выпус-

Таблица 3. Количество и объемы зарегистрированных выпусков (дополнительных выпусков) корпоративных эмиссионных ценных бумаг по Российской Федерации *

Показатели 2012 2013 2014 2015

Количество зарегистрированных выпусков (дополнительных выпусков) корпоративных ЭМИССИОННЫХ ценных бумаг, шт. 7079 5447 4791 3180

• количество зарегистрированных выпусков (дополнительных выпусков) акций, шт. 6901 5293 4642 3036

• количество зарегистрированных выпусков (дополнительных выпусков) облигаций, пгг. 178 154 149 144

Объем зарегистрированных выпусков (дополнительных выпусков) корпоративных эмиссионных ценных бумаг по номинальной стоимости, млрд руб. 3454,0 8547,4 2752,0 3738,4

• объем зарегистрированных выпусков (дополнительных выпусков) акций по номинальной стоимости, млрд руб. 2301,3 2672,7 2026,7 2994,2

• объем зарегистрированных выпусков (дополнительных выпусков) облигаций по номинальной стоимости, млрд руб. 1152,7 5874,7 725,3 744,2

* Составлено по данным [5]

ков корпоративных эмиссионных ценных бумаг уменьшилось до 3180, что практически меньше, чем в 2012 году, в 2,23 раза. Это значительное сокращение, негативно отражающееся на финансах организаций.

Наглядно уменьшение количества зарегистрированных выпусков корпоративных эмиссионных ценных бумаг можно проследить на рис. 4.

Графическое изображение динамики зарегистрированных выпусков (дополнительных выпусков) корпоративных ценных бумаг показывает, что за четыре года произошло значительное уменьшение количества зарегистрированных выпусков. Это отрицательно сказывается на двух основных параметрах фондового рынка.

•Количество зарегистрированныхвыпусков (дополнительных выпусков) корпоративных эмиссионныхценныхбумаг, шт.

2012 2013 2014 2015 Годы

Рис. 4. Количество зарегистрированных выпусков (дополнительных выпусков) корпоративных ЭМИССИОННЫХ ценных бумаг (Составлено по данным [5])

Во-первых, уменьшаются объемы финансовых ресурсов, которые могли бы за счет фондового рынка быть направлены в реальный или финансовый сектор экономики.

Во-вторых, уменьшается число ценных бумаг, которое могло поступить в открытое обращение на фондовом рынке.

Эти два положения показывают, что отечественный фондовый рынок находится в последние три года под воздействием негативных тенденций.

Еще одним моментом анализа выпусков корпоративных ценных бумаг является использование термина «зарегистрированный выпуск». Использование этого термина означает, что выпуски ценных бумаг могут быть не зарегистрированы. Здесь есть некоторое противоречие. Если существует законодательство о ценных бумагах [4], то любые незарегистрированные выпуски корпоративных ценных бумаг будут вне закона. Однако если в практике российской статистики используется такой термин, то это означает, что возможны выпуски ценных бумаг организаций, которые не зарегистрированы.

Наличие незарегистрированных выпусков корпоративных ценных бумаг показывает, что законы страны исполняются не в полном объеме.

Если посмотреть на структуру выпусков корпоративных эмиссионных ценных бумаг по годам, то видно, что основная доля выпусков приходится на акции (табл. 4).

Таблица 4. Структура зарегистрированных выпусков (дополнительных выпусков) корпоративных эмиссионных ценных бумаг, % *

Показатели 2012 2013 2014 2015

Доля зарегистрированных выпусков (дополнительных выпусков) корпоративных эмиссионных ценных бумаг 100 100 100 100

• доля зарегистрированных выпусков (дополнительных выпусков) акций, шт. 97,49 97,17 96,89 95,47

• доля зарегистрированных выпусков (дополнительных в ыпусков) облигаций, шт. 2,51 2,83 3,11 4,53

* Составлено по данным [5]

Представленные данные наглядно свидетельствует, что доля акций в выпусках корпоративных эмиссионных ценных бумаг постоянно сокращается, а доля облигаций, наоборот, возрастает. Хотя если посмотреть на параметры уменьшения и увеличения, то они кажутся очень незначительными. Например, в 2012 году доля выпуска акций в общем объеме корпоративных эмиссионных ценных бумаг составляла 97,49 %, а в 2015 году уменьшилась всего до 95,47 %, т. е. изменения не существенные по количественным параметрам, но здесь важна именно тенденция, которая показывает, что в стране пусть медленно, но увеличивается доля корпоративных облигаций в общем объеме корпоративных эмиссионных ценных бумаг.

В отличие от количества зарегистрированных выпусков корпоративных эмиссионных ценных бумаг, где сложилась тенденция на уменьшение, их объем выпуска постоянно колебался по годам. Максимальный объем зарегистрированных выпусков корпоративных эмиссионных ценных бумаг был достигнут в 2013 году и составил 8547,4 млрд руб. Минимальный объем зарегистрированных выпусков корпоративных ценных бумаг был достигнут в 2014 году. В 2012 и 2015 года параметры эмиссии корпоративных ценных бумаг были несколько выше, чем в 2014 году, но существенно ниже, чем в 2013 году. Колебание объемов зарегистрированных выпусков корпоративных эмиссионных ценных бумаг зависит от многих, в том числе и случайных факторов, но главной причиной является объективная потребность корпоративных структур в дополнительном капитале. При этом основная часть хозяйствующих субъектов, кто осуществляет эмиссию корпоративных ценных бумаг, находится не в реальном секторе экономики, а в секторе финансов, например банки, инвестиционные компании и т. п. Корпоративные структуры реального сектора экономики используют эмиссию корпоративных ценных бумаг очень редко, так как либо не имеют возможности провести нужное решение через акционерное собрание, либо боятся «разводнения» капитала, либо не могут обеспечить эффективное размещение выпусков среди инвесторов.

В отличие от количества выпусков корпоративных эмиссионных ценных бумаг, объемы зарегистрированных выпусков корпоративных эмиссионных ценных бумаг имеют совершенно иную структуру (табл. 5).

Таблица 5. Доля объема зарегистрированных выпусков (дополнительных выпусков) корпоративных эмиссионных ценных бумаг по их видам, % *

Показатели 2012 2013 2014 2015

Доля объема зарегистрированных выпусков (дополнительных выпусков) корпоративных эмиссионных ценных бумаг 100 100 100 100

• доля объема зарегистрированных выпусков (дополнительных выпусков) акций, шт. 66,63 31,27 73,64 80,09

• доля объема зарегистрированных выпусков (дополнительных выпусков) облигаций, пгг. 33,37 68,73 26,36 19,91

* Составлено по данным [5]

В 2012 году доля объема зарегистрированных выпусков акций составляла 66,63 %, а облигаций —33,37 %. В 2013 году ситуация значительно изменилась, доля акций составила всего 31,27 %, а доля облигаций резко увеличилась до 68,73 %. В 2014 году произошли новые изменения в стоимостной структуре выпусков эмиссионных ценных бумаг, доля акций увеличилась до 73,64 %, а облигаций сократилась до 26,36 %. В 2015 году продолжился рост доли эмиссии акций по отношению облигаций. Доля акций составила 80,09 %, а облигаций — 19,91 %. Таким образом, колебания объемов выпуска корпоративных эмиссионных ценных бумаг определяются разными факторами и условиями. Среди них можно выделить изменение потребности в капитале, необходимость не допускать изменения структуры собственного капитала, уйти от зависимости от банковских кредитов и т. п.

Рассматривая функционирование ценных бумаг на фондовом рынке, следует обратить внимание на динамику обращения ценных бумаг на организованных рынках (табл. 6).

Таблица 6. Количество выпусков корпоративных ценных бумаг, обращающихся на организованных рынках *

Показатели 2012 2013 2014 2015

Количество выпусков корпоративных ценных бумаг, обращающихся на организованных рынках, шт. 1562 2284 1527 1638

• акции 361 352 376 382

• облигации 1201 1931 1151 1256

* Составлено по данным [5]

Представленные данные свидетельствуют, что на организованных рынках обращаются определенное количество выпусков корпоративных эмиссионных ценных бумаг. При этом динамика количества обращающихся корпоративных ценных бумаг нестабильна, постоянно колеблется по годам. Это обусловлено тем, что на российском фондовом рынке, в частности организованном, очень мало представлено выпусков акций и облигаций. Поэтому периодически то одни, то другие ценные бумаги по тем или иным причинам уходят с рынка. Это можно объяснить поведением владельцев таких корпоративных ценных бумаг, которые пытаются получить лучший результат по доходности, риску, ликвидности.

В целом, оценивая состояние российского фондового рынка, можно прийти к выводу о нестабильности ситуации на нем, его низкой эффективности с точки зрения возможности дополнительного аккумулирования финансовых ресурсов, слабой насыщенности корпоративными эмиссионными ценными бумагами.

Если посмотреть, какие российские акционерные компании были наиболее капитализированными в 2015 году, то это прежде всего акционерные общества, связанные с сектором добычи нефти и газа или с финансово-кредитной деятельностью (табл. 7).

На первом месте по капитализации находится ОАО «Газпром» с долей в общей капитализации 11,2 %. На втором месте — ОАО «НК «Роснефть»» с долей в общей капитализации 9,4 %. Тройку лидеров замыкает ПАО «Сбербанк» с долей в общей капитализации 7,9 %. Из полученных дан-

Таблица 7. Наиболее капитализированные российские акционерные компании в 2015 году *

Эмитенты Капитал изация, млрд руб. Доля в общей капитализации, %

1. ОАО «Газпром» 44,5 11,2

2. ОАО «НК «Роснефть»» 37,4 9,4

3. ПАО «Сбербанк» 31,2 7,9

4. ОАО «НК «ЛУКОЙЛ»» 27,6 7,0

5. ОАО «НОВАТЭК» 24.9 6.3

6. ОАО «Сургутнефтегаз» 21.5 5.4

7. ОАО «ГМК «Норильский никель»» 20,0 5,0

8. ПАО «Магнит» 14.5 3.7

9. ОАО «БАНК ВТБ» 14,2 3,6

10. ОАО «Газпром нефть» 10,0 2,5

Общая капитализация ММВБ 396,8 100

* Составлено по данным [4]

ных можно сделать вывод, что российский рынок акций достаточно ограниченный. Лидерами в нем являются сырьевые компании и финансово-кредитные организации. Именно это сдерживает развитие страны.

■Объем торгов акциямироссийскихэмитентов на внутреннем биржевом рынке,млрдруб.

2012 2013 2014 2015 Годы

Рис. 5. Объем торгов акциями российских эмитентов на внутреннем биржевом рынке (Составлено по данным [4])

Общая тенденция в торговле акциями российских эмитентов на внутреннем биржевом рынке негативная. Существуют ежегодные колебания в объеме торгов. Но с каждым годом объем торгов акциями уменьшается. Это свидетельствует о слабости и недостаточной эффективности внутреннего биржевого рынка страны.

Рассмотрим теперь соотношение объема торгов акциями на внутреннем биржевом рынке с рядом финансовых показателей (табл. 8).

Сравнивая объем торгов акциями на внутреннем биржевом рынке с группой финансовых показателей, можно прийти к выводу о значительных колебаниях расчетных показателей. Это связано как со значительными колебаниями самих торгов акциями, так и с неустойчивыми объемами многих финансовых показателей. Например, соотношение торгов акциями с ВВП в постоянных ценах колебалось по годам в связи с тем, что значительно колебались объемы торгов, а также в

Таблица 8. Соотношение объема торгов акциями на внутреннем биржевом рынке с рядом финансовых показателей *

Показатели 2012 2013 2014 2015

1. Объем торгов акциями на внутреннем биржевом рынке, млрд руб. 10241,3 8312,7 10062,2 9147,9

2. ВВП в постоянных ценах, млрд руб. 61791,6 62581,9 63049,2 60687,1

3. Соотношение объема торгов акциями и ВВП 0,166 0,133 0,160 0,151

4. Доходы консолидированного бюджета страны, млрд руб. 23435 24443 26766 26922

5. Соотношение объема торгов акциями и доходов консолидированного бюджета страны 0,437 0,340 0,376 0,340

6. Выручка от реализации товаров, продукции, работ, услуг организаций страны, млрд руб. 107190,2 137323,9 137437,5 151849,7

7. Соотношение объема торгов акциями и выручки от реализации товаров, продукции, работ, услуг организаций страны 0,096 0,061 0,073 0,060

8. Сальдированный финансовый результат организаций страны, млрд руб. 7824,5 6853,8 4346,8 7502,7

9. Соотношение объема торгов акциями и сальдированного финансового результата организаций страны 1,309 1,213 2,315 1,219

10. Инвестиционные расходы на приобретение акций других организаций, млрд руб. 2162,5 4696,6 2358,2 3663,3

11. Соотношение объема торгов акциями и инвестиционных расходов на приобретение акций других организаций 4,736 1,770 4,267 2,497

12. Инвестиции в основной капитал организаций страны, млрд руб. 12586,1 13450,2 13902,6 14555,9

13. Соотношение объема торгов акциями и инвестиций в основной капитал организаций 0,814 0,618 0,724 0,628

* Составлено по данным [4, 5]

связи с тем, что в 2015 году объем ВВП в постоянных ценах значительно уменьшился по сравнению с предшествующими годами.

Анализ всех остальных показателей свидетельствует, что рынок акций в России пока не обеспечивает приток финансовых ресурсов в экономику. Например, сравнивая объемы торгов с величиной выручки от реализации товаров, продукции, работ, услуг организаций реального сектора экономики, можно видеть, что объемы торгов незначительны. А ведь показатель выручки от реализации является одним из базовых при сравнении объемов финансового обеспечения хозяйствующих субъектов и потребности в финансовых ресурсах. Выручка как раз и показывает, сколько в действительности необходимо иметь финансовых ресурсов, чтобы наладить нормальную хозяйственную деятельность, включающую операционную, инвестиционную и финансовую.

Для операционной деятельности, как правило, нет необходимости привлекать средства фондового рынка, если только не проводится масштабная программа расширения объемов производства, когда необходимо закупать много сырья, материалов, топлива, комплектующих и т. п.

Рассмотрим список акций эмитентов, которые на биржевом фондовом рынке показали наибольшую и наименьшую доходность (табл. 9 и 10).

Среди представленных акций эмитентов нет акций компаний, специализирующихся на нефтегазовой добыче, и других известных российских компаний реального и финансового секторов. Все перечисленные эмитенты — акционерные компании, которые специализируются на самых разных направлениях. При этом акции данных компаний никогда не были в списках наиболее известных.

Таблица 9. Акции эмитентов, показавшие на организованном фондовом рынке наибольшую доходность по итогам 2015 года *

Эмитенты Цена, руб. Доходность, %

1. ОАО «Калужская СК 40,50 747,28

2. ПАО «Дагестанская ЭСК» 0,39 626,77

3. ПАО «БАНК УРАЛСИБ» 0,10 356,22

4. ОАО GTL 0,31 335,46

5. ОАО «Саратовэнерго» 0,17 297,89

6. ОАО «ОАК» 0,60 258,43

7. Ros AGRO PLC 1190,00 193,83

8. ОАО ЗИЛ 1078,00 192,93

9. ОАО«Ижсталь» 1035,00 179,73

10. ОАО «Русолово» 2,93 178,57

* Составлено по данным [4]

Таблица 10. Акции эмитентов, показавшие на организованном фондовом рынке наименьшую доходность по итогам 2015 года *

Эмитенты Цена, руб. Доходность, %

1. ОАО «ТРАНСАЭРО» 5,87 -97,26

2. ОАО«Плазмек» 0,38 -63,94

3. ОАО «ВТОРРЕСУРСЫ» 3,60 -60,44

4. ОАО RUSAL 227,10 -54,24

5. ОАО «Платформа ЮТИНЕТ.РУ» 18,80 -53,47

6. ПАО«Т Плюс» 0,51 -50,92

7. ОАО«РНТ» 3,15 -49,19

8. ОАО«МРСК СИБИРИ» 0,05 -48,91

9. ОАО «Живой офис» 25,40 -48,16

10. ОАО «Дикси Групп» 269,20 -43,89

* Составлено по данным [4]

Акции указанных эмитентов также не являются наиболее популярными среди инвесторов. Кроме того, финансовое положение ряда указанных здесь эмитентов является не просто плохим, а фактически очень плохим, что не может не сказаться на инвестиционной привлекательности таких ценных бумаг. Например, достаточно давно стало известно, что ОАО «ТРАНСАЭРО» находится в сложном финансовом положении. Данная акционерная компания в 2016 году перестала существовать. Поэтому уже в 2015 году ее акции практически не котировались на организованном биржевом фондовом рынке. Это и определяло их отрицательную доходность.

Долговой рынок или рынок облигаций естественно отличается от рынка акций. Это обусловлено многими условиями и факторами. Мы не будем здесь раскрывать суть этих отличий. Важно обратить внимание на то, что российский рынок облигаций существует, но не имеет такого значения, которое этот рынок должен и может играть в условиях рыночной экономики. Для российской экономики рынок облигаций мог бы стать выходом из сложившегося положения, когда кредиты банков достаточно дорогие, а условия банковского кредитования не соответствует требованиям гибкости и эффективности хозяйствования. Банки могли бы больше внимания уделять стимулированию российской экономики и на этом получать свои доходы. Однако банки ориентированы на спекулятивные операции, где доходы значительно выше.

Рассмотрим структуру российского долгового рынка облигаций (рис. 6).

В течение 3 лет, с 2012 по 2014 год, более 30 % рынка облигаций занимали банковские учреждения страны. Доля в долговом рынке нефтегазовой отрасли ежегодно увеличивалась и в 2015 году стала составлять более 22 %. Финансовые институты (кроме банковских) также стабильно увеличивали свою долю на долговом рынке России. В 2015 году на их долю приходится 19,3 %. В то же время стала значительно сокращаться доля долгового рынка других отраслей экономики. Это сказалось на возможности прежде всего реального сектора привлекать финансовые ресурсы с долгового рынка.

Особенности современного фондового рынка Российской Федерации

Шемякин, Е. Ю. Особенности современного фондового рынка Российской Федерации / Е. Ю. Шемякин. — Текст : непосредственный // Молодой ученый. — 2020. — № 15 (305). — С. 367-371. — URL: https://moluch.ru/archive/305/68683/ (дата обращения: 28.10.2022).

Научная статья посвящена исследованию основных тенденций, наблюдаемых в рамках современного этапа развития фондового рынка России. Актуальность исследования заключается в том, что на сегодняшний день на рынке ценных бумаг наблюдается разворот тенденции, что может означать формирование финансового кризиса. Исходя из этого, в статье рассмотрены тенденции движения основных индикаторов, проанализированы проблемы и барьеры, препятствующие развитию российского фондового рынка.

Ключевые слова: фондовый рынок, рынок ценных бумаг, финансовый рынок, биржевой индекс, казначейские облигации, индекс ММВБ, ОФЗ.

A scientific article is devoted to the study of the main trends observed in the framework of the current stage of development of the Russian stock market. The relevance of the study lies in the fact that today there is a trend reversal in the securities market, which may mean the formation of a financial crisis. Based on this, the article considers the trends in the movement of the main indicators, analyzes the problems and barriers that impede the development of the Russian stock market.

Key words: stock market, stocks and bods market, financial market, stock exchange index, treasury bonds, MICEX index, OFZ.

Современный этап развития фондового рынка Российской Федерации ознаменовался влиянием различных фундаментальных факторов, формирующих трудности при росте рыночной капитализации стоимости ценных бумаг [4].

Актуальность научного исследования на выбранную тематику связана с тем, что на современном этапе развитие фондового рынка — одна из ключевых задач России. Также, актуальность исследования заключается в том, что на сегодняшний день на рынке ценных бумаг наблюдается разворот тенденций, что может означать формирование финансового кризиса.

Целью научной статьи выступает исследование основных тенденций, наблюдаемых в рамках современного этапа развития фондового рынка Российской Федерации.

Для этого в рамках научного исследования необходимо решение следующих поставленных задач:

– рассмотреть основные тенденции движения ключевых индикаторов фондового рынка России;

– выделить основные проблемы, которые препятствуют развитию отечественного фондового рынка;

– предложены решения по стимулированию развития рынка ценных бумаг в России.

На сегодняшний день, фондовый рынок один из ключевых элементов финансовой системы страны, в связи с чем, на него влияет общая тенденция социально-экономического развития российского государства. В частности, речь идет об негативном влиянии рыночной конъюнктуры, наблюдавшейся в периоде с 2014 года (рост инфляции, девальвация российского рубля, снижение темпов роста реального ВВП, падение покупательной способности и отток прямых иностранных инвестиций) [5].

Вслед за отрицательными макроэкономическими процессами, происходила стагнация потребительского рынка, где уровень доходов населения страны не позволял увеличивать свое потребление прежними темпами [6]. Это стало причиной бюджетного дефицита и принятия мер по ужесточению денежно-кредитной политики ЦБ РФ, что привело к росту доходности бумаг долгового рынка (ОФЗ, ГКО), выступающих основными инструментами рынка государственных ценных бумаг.

Помимо экономической и бюджетной политики, происходил застой и финансового сектора, где кредитные организации столкнулись со спадом активности вкладчиков, а на рынке ценных бумаг уменьшилось число частных и институциональных инвесторов [7].

Несмотря на такие процессы, девальвация рубля, хоть и выступала серьезным фактором для тенденции развития фондового рынка РФ, по факту, имела скрытые проблемы, а для многих инвесторов считалась не столь весомым препятствием, чему подтверждением биржевой индекс ММВБ, демонстрирующий рост c 1184 пунктов в 2014 году, до 3000 пунктов в 2019 году (рисунок 1).

Рис. 1. Динамика биржевого индекса ММВБ [1]

Из рисунка 1, можно подвести следующие итоги:

– тенденция биржевого индекса ММВБ с 2011 по 2020 гола демонстрирует уверенный рост; котировки пробивают уровень исторического максимума, демонстрируя увеличение рыночной капитализации фондового рынка России;

– именно с марта 2014 г. индекс ММВБ начал формирование восходящей тенденции, рост которого продолжался на протяжении последних пяти лет.

Однако, в 2020 г. ситуация кардинальным образом изменилась, вследствие чего произошел разворот тенденции с восходящей на нисходящую (рис. 2), что связанно, в первую очередь, с угрозами пандемии коронавируса, которая активно влияет, как на общество, так и на мировую и национальную экономику.

Рис. 2. Динамика биржевого индекса ММВБ [1]

Рыночные котировки спустились с уровня максимума 3329 пунктов до 2073 пунктов, продемонстрировав рекордное снижение своих значений, начиная с мирового финансового кризиса 2008 г.

Также, для того, чтобы более точно проанализировать ситуацию на фондовом рынке, стоит обратиться и к другому биржевому индексу РТС. В его индекс входят акции «голубых фишек», как и в ММВБ. Однако, его весомое отличие, это выражение стоимости акций компаний российской экономики, номинированной в американском долларе (рис. 3).

Рис. 3. Динамика биржевого индекса РТС [2]

Из рисунка 2 можно подвести следующие итоги:

– уровень исторического максимума по биржевому индексу РТС был установлен в далеком апреле 2011 года;

– в декабре 2014 года был установлен локальный минимум по биржевому индексу РТС.

На сегодняшний день, рыночные котировки индекса РТС продемонстрировали аналогичное снижение, что и ММВБ. При этом, их текущее расположение еще крайне далеко до тех позиций, которые были в далеком 2011 году.

Таким образом, мы имеем первую проблему того, почему российский рынок ценных бумаг не досчитывается миллиарды долларов частных инвестиций, в особенности, со стороны иностранных трейдеров и фондов, которые заинтересованы в хеджирование своих валютных рисков. Более того, если брать отечественных инвесторов, у них возникает вопрос касаемо вложения в альтернативные финансовые продукты, среди которых банковские депозиты, покупка драгоценных металлов или инвестиции в сектор недвижимости [8].

Также, можно выделить и другие причины того, почему фондовый рынок России демонстрирует скромные темпы своего развития, включая популяризации и роста числа частных инвесторов [9; 10; 11]:

– схожесть на рынке инвестиционных продуктов, в особенности, это касается работы профессиональных участников финансовых рынков, как инвестиционные фонды и брокеры;

– отсутствует государственный институт независимых инвестиционных консультантов;

– потребность в создании центральной инфраструктурной организации;

– высокая доля населения, пребывающая на черте бедности, из-за чего не все семьи и домохозяйства имеют возможность откладывать денежные средства;

– высокая доля финансовых пирамид, скам-проектов и хайп-фондов, занимающихся незаконной инвестиционной деятельностью, целью которой является обман и кража средств клиентов;

– низкий уровень финансовой грамотности населения и доверия до кредитно-финансовых институтов;

– качество иностранных инвестиций, поскольку их основная доля — это спекулянты, играющие по стратегии «кэрри-трейд».

Однако, помимо биржевых индексов существует еще один индикатор, который демонстрирует направление текущего развития фондового рынка в России — доходность 10-летних казначейских облигаций РФ (ОФЗ) (рис. 4).

Государственные облигации одни из наиболее инвестиционно привлекательных финансовых инструментов отечественного фондового рынка, поскольку имеют следующие преимущества:

– наличие пассивной доходности;

– наличие высокого объема рыночной ликвидности;

– доступ для частных иностранных инвесторов.

Рис.4. Динамика доходности 10-летних облигаций РФ (ОФЗ) [3]

Динамика уровня процентных ставок ОФЗ демонстрирует не только тенденции развития рынка государственных ценных бумаг, но и состояние денежно-кредитного рынка РФ. Чем ниже уровень процентной ставки на облигации России — тем выше надежность ценных бумаг. Текущая динамика положительная, поскольку в рамках коллапса 2014–2015 гг., уровень процентных ставок вырастал до 15 %!

На сегодняшний день уровень доходности 10-летних казначейских облигаций России составляет порядка 7,8 %. Данный показатель начинал достигать минимальных значений по итогам прошедшего десятилетия (2010–2019 гг.), однако в 2020 году наблюдается резкий рост доходности.

В рамках актуальности данной темы, необходимо предложить следующий список рекомендаций, практическое применение которых способно вывести фондовый рынок Российской Федерации с этапа застоя и сделать государственные ценные бумаги одним из наиболее привлекательных для инвесторов во всем мире:

– создание равных и конкурентных условий, как для резидентов, так и для нерезидентов, инвестирующих в российские государственные ценные бумаги;

– освобождение от уплаты налогов на доходы по государственным ценным бумагам физических лиц на льготный период;

– повышение финансовой грамотности населения страны через введения обязательного предмета в школьную программу;

– введение института инвестиционного консультанта;

– введение института индивидуальных пенсионных счетов.

Таким образом, современный этап развития российского фондового рынка сталкивается с многочисленными проблемами, выступающими тормозящими факторами. Благодаря принятию вышеперечисленных рекомендаций возможно совершенствование условий внешней среды развития рынка ценных бумаг России, что поспособствует повышению оценки инвестиционной привлекательности отечественных финансовых активов и инструментов.

Подводя итоги научного исследования, стоит отметить, что текущими направлениями развития фондового рынка РФ выступают следующие тенденции и особенности:

– отрицательная динамика биржевого индекса ММВБ, которая резко началась после рекордного роста рыночной капитализации отечественного фондового рынка, выраженного в российских рублях;

– девальвация российского рубля из-за обвала на рынке нефти, что приводит к падению уровня инвестиционной привлекательности отечественных инструментов финансового рынка;

– нисходящая динамика уровня процентных ставок рынка облигаций (ОФЗ), что демонстрирует формирование устойчивости и надежности долговых ценных бумаг России, однако стоит отметить изменение на отрицательную динамику в период 2020 г.

- Tradingview. URL: https://ru.tradingview.com/chart/?symbol=MOEX %3AIMOEX (дата обращения: 05.04.2020).

- Tradingview. URL: https://ru.tradingview.com/symbols/MOEX-RTSI/ (дата обращения: 05.04.2020).

- Россия 10-летние: график дохода по облигациям. URL: https://ru.investing.com/rates-bonds/russia-10-year-bond-yield-streaming-chart (дата обращения: 05.04.2020).

- Диденко О. В. Фондовый рынок России в условиях санкций Запада // Современная наука. 2016. № 2.

- Сайбель Н. Ю., Ковальчук А. В. Фондовый рынок России: проблемы и перспективы развития // Финансы и кредит. 2018. № 3 (771).

- А. В. Воробьева, И. А. Дикарева Фондовый рынок россии в современных условиях: проблемы и перспективы развития // Экономика и бизнес: теория и практика. 2019. № 5–1.

- Крикливец А. А., Сухомыро П. С. Основные дискуссионные проблемы и современные тенденции развития российского фондового рынка // Молодой ученый. 2018. № 51.

- Яковлев А. А. Анализ функционирования российского фондового рынка // Актуальные вопросы экономических наук. 2016. № 51.

- Ankudinov, A., Ibragimov, R., & Lebedev, O. (2017). Sanctions and the Russian stock market. Research in International Business and Finance, 40, 150–162.

- Sergeev, V. A. (2018). The Impact of USA Macroeconomic News Shocks on USA and Russian Stock Market. World of Economics and Management, 2018(4), 18–26.

- Korhonen, I., & Peresetsky, A. (2016). What influences stock market behavior in Russia and other emerging countries? Emerging Markets Finance and Trade, 52(5), 1210–1225.

Основные термины (генерируются автоматически): фондовый рынок, биржевой индекс, биржевой индекс ММВБ, бумага, современный этап развития, фондовый рынок России, отечественный фондовый рынок, Российская Федерация, инвестиционная привлекательность, исторический максимум.

Фондовый рынок России сегодня: тенденции развития

Фондовый рынок России — важный элемент мировой финансовой структуры рынка, где главным объектом сделок выступают ценные эмиссионные бумаги. На сегодня это устойчивая с позиции доходности форма вложения капитала. Фондовый рынок РФ в мировом рейтинге представляет ММВБ, иначе, межбанковская валютная Мосбиржа. Она сегодня находится в ряду самых динамичных европейских площадок.

Статус кво и тенденции фондового маркета России

Рынок ЦБ в России начал возрождаться в 1991 году. До этого был лишь «черный рынок». Финансовая неграмотность населения долго сдерживала прогресс фондового рынка в том виде, как он есть сегодня. Отрицательно на этом сказалась и последующая ваучерная махинация. Положительная динамика в России стала наблюдаться только с 2000, с возобновлением роста экономики. Российский фондовый рынок в лице ММВБ проводит операции с акциями, облигациями и векселями.

ММВБ, включающая в себя более 280 компаний России, образовалась в 2011 путем слияния с РТС. Ее оборотный фондовый капитал сегодня насчитывает 23 800 миллиардов рублей. Торговля фондовыми инструментами осуществляется через финансовые активы:

- Фьючерс — производный контракт, устанавливающий лишь цену и дату поставки.

- Форвардный контракт — договоренность, обязательная к исполнению, утверждающая марку и объем товара либо дату поступления валюты. — здесь покупатель на рынке имеет право совершать определенную торговую операцию (покупку или продажу актива).

Торговля ЦБ в России одна из наиболее выгодных инвестстратегий. Другой, не менее выгодный вариант по получению прибыли — это трейдинг на изменении котировок (покупка бумаги по одной цене и продажа по более выгодной).

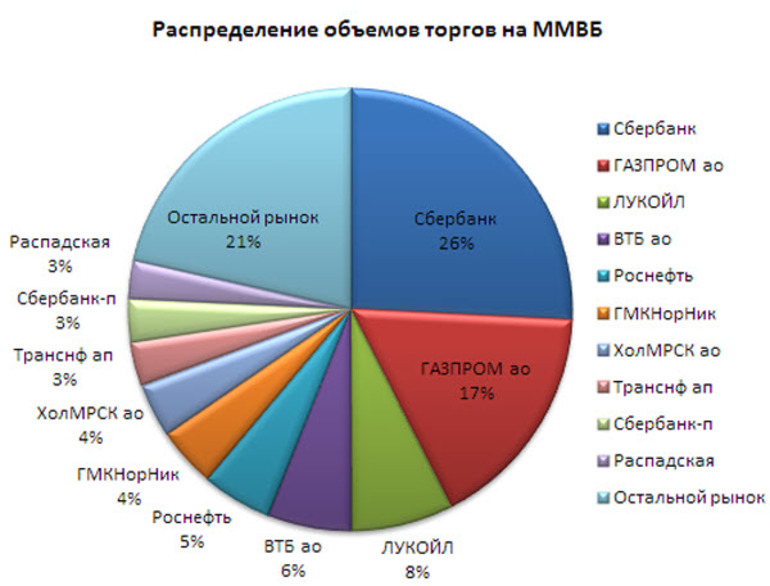

В России востребованы фондовые инструменты рынка промгигантов Газпром и Ростелеком, Лукойл и Сбербанк, Роснефть, Мосэнерго. Объемы торгов компаний распределяются следующим образом:

Угадать, какие акции на фондовом рынке наиболее выгодные в России, трудно. В этом хорошо разбираются трейдеры, которые осуществляют торговлю в интересах нанимателя работодателя или инвестируют собственные средства для личной прибыли. Количество игроков на фондовой ММВБ растет ежемесячно. Увеличивается в России и торговый объем. Если в 2008 он составлял 5 800 миллиардов рублей, то к концу 2017 — 9 185 млрд.

Фондовый рынок России квалифицируется как сильная составляющая роста производства. Сопутствует притоку денег в госказну и помогает заработать частным и корпоративным инвесторам. В торговых операциях на фондовой ММВБ принимают участие 1,5 миллиона человек.

Рынок: бумаги по видам и свойствам

Акциями называется выпуск бумаг, включенных в листинг площадки и котирующихся на фондовом рынке. Владелец бумаги вправе рассчитывать на дивидендную прибыль и участие в управлении предприятия. Первая акция была выпущена в 1606 первым в мире АО — Ост-Индской компанией голландской принадлежности. Бумага гарантирует получение дивидендов, которые разделяются на простые и привилегированные.

В России, обладатель обычной акции с правом голоса, не обязательно получает дивидендные выплаты. Все зависит от трудовых показателей предприятия и его развития. Привилегированные акции, наоборот, не наделяют владельца возможностью влиять на управление, но гарантированно обеспечивают определенную сумму дивидендов и минимальную ликвидационную цену акции. Номинал рассчитывается делением суммы УК на число выпущенных акций.

В России инвестиционные свойства акций как источника прибыли фондового маркета выражаются в:

Первые два свойства зависимы друг от друга: чем выше доход, тем вероятнее понести убытки или потерять все. Ключевой параметр акции в России, это ее ликвидность на рынке. Именно по нему можно определить, насколько оперативно инвестор купит или продаст бумаги за текущую рыночную котировку на фондовой бирже.

Ликвидность акции надо понимать как ее способность быстро превратиться в наличность без убытков. Показатель ликвидности в России тесно связан со спредом.

Спредом на фондовой бирже называют разницу между покупкой актива и его продажей. Чем она меньше, тем лучше. Спред будет плавающим, если зависит от обстановки на рынке, и фиксированным, когда разница в цене устанавливается брокерами самостоятельно. Волатильность показывает изменение цены на рынке в определенном промежутке времени. Если цены резко прыгают вверх-вниз и держатся определенное время, то считается, что рынок волатилен, и есть возможность получить прибыль.

Лучшие фондовые брокерские компании

Сегодня международной экспертной группой составлен рейтинг лидеров среди фондовых посредников России. Некоторые работают на рынке свыше 20 лет, имеют огромное количество клиентов и массу офисов в России и за ее пределами. Они могут предложить клиентам фирменные продукты — тарифы и услуги на любой вкус. Первыми в рейтинге России находятся холдинговые посредники Финам и Открытие, а также БКС и ITinvest. Финам — профессиональный участник фондового рынка.

Основанный в России, в 1994 Виктором Ремша, сегодня он имеет базу из 308 тысяч клиентов, офисы и своих представителей в ста городах России, предлагает разнообразные тарифы и множество услуг для фондовых трейдеров. В компании отличный учебный центр, который располагается в здании штаб-квартиры в столице. Сегодня здесь проводятся курсы по фондовым торгам на рынке России, различные виды очных семинаров и консультаций по скайпу. На официальном сайте брокера России много обучающих видео и статей для начинающих торговлю на фондовом рынке.

За 20 лет на рынке более 50 тысяч человек стали клиентами элитной брокерской корпорации Открытие. Сегодня в компании разработано много сервисов как для профессиональных трейдеров и инвесторов рынка, так и для тех, кто делает первые шаги на рынке России. Клиентам предлагаются инвестиционные портфели с минимумом вложений 300 000 рублей и доходностью более 50%. Что касается паевых фондов, то для первой инвестиции в России достаточно всего 5 000 рублей.

В базе клиентов брокерской компании БКС более 130 тысяч человек. Компанией успешно разрабатываются учебные программы для новичков, проводятся вебинары и индивидуальное обучение по скайпу для работы с фондовыми активами. Низкие тарифы не отличают эту компанию, но льготная комиссия предлагается в течение месяца со дня открытия счета.

Инвестиционная компания Ай Ти Инвест (ITinvest), считается в России среди трейдеров-профессионалов рынка одной из лучших по передовым технологиям интернет-торговли. Созданная в 2000 году, она сразу была оценена инвесторами и продолжает получать хорошие отзывы от самых взыскательных клиентов России, а в 2002 году компания выступила с инициативой по обучению начинающих фондовых инвесторов и до сих пор постоянно организует выездные тренинги и вебинары онлайн.

Отзывы трейдеров о торговле на фондовом рынке

Сначала торговал на Форексе, не понравилось, пришел на ММВБ. Прошел фондовое обучение. Знакомый один там давно уже был зарегистрирован, но на платформу выходил редко, боялся прогореть. Он и рассказал мне, что начал изучать опционы, мне посоветовал. Выбрал стратегию по новостям России, обучился некоторым секретам у бывалых трейдеров.

Оставаться навсегда не хотел, думал, что после выздоровления на прежнюю работу вернуться. Реальный счет открыл на 500 долларов. Через год было уже около 25 000 долларов! В мастерской своей я бы столько не заработал. Пока ничего, продолжаю торговать. Бывают, конечно, просадки, но не отчаиваюсь. За большими деньгами не гонюсь, сегодня в России хотя бы семью прокормить.

На фондовом рынке России торговать начал с Imperial Trade, вложив 250 долларов. Связался со мной по телефону менеджер, он и обучал меня онлайн, статьи нужные на почту присылал. Нормально все было, не жалуюсь. За три месяца наторговал немного. Сегодня думаю продолжать изучение фондового рынка России и дальше. Одно мне пока не нравится: деньги долго выводятся, в остальном все хорошо.

При знакомстве с ITinvest показалось, что сотрудники-профессионалы научат многому. Они и правда дали массу полезной информации, сказали, что их сигналы на вход и выход надежные, что я ничем не рискую. Ну, думаю, заработаю денег, квартиру куплю. Планы уже разные строил, как мой доход растет. Внес, как посоветовали, 1000 $, обещали 20% в месяц. Я был настроен вложить и больше, но не стал, решил сначала проверить.

Так, и получилось, сегодня в России верить никому нельзя, сказка закончилась. Получил я первый их сигнал и ушел в минус на 100 $. И дальше был почти в постоянном минусе. История длинная, сегодня всего не припомнишь и не расскажешь. Одним словом, проигрался в ноль с этими сигналами, а сам торговать пока не научился. Буду дальше осваивать науку трейдера, хотя сегодня настроения совсем нет. Надо уходить от этого брокера, искать что-нибудь достойное.

А у вас есть опыт торговли на ММВБ, расскажите, через какого брокера вы работаете?

Источник https://cyberleninka.ru/article/n/fondovyy-rynok-rossiyskoy-federatsii-sostoyanie-i-perspektivy

Источник https://moluch.ru/archive/305/68683/

Источник https://vse-investicii.ru/gosudarstvo/fondovyy-rynok-rossii