Какой начальный капитал нужен для выхода на фондовый рынок?

Когда знакомые узнают о том, что я занимаюсь инвестированием на фондовом рынке, то одним из самых популярных вопросов является: «С какой минимальной суммой можно выйти на биржу?».

Почему-то у многих людей в нашей стране бытует заблуждение, что для этого требуются баснословные деньги, и для человека с небольшим капиталом рынок ценных бумаг совершенно недоступен.

В этой статье я постараюсь развеять этот миф, поделюсь личным опытом и дам несколько советов, которые могут помочь на самом старте, когда всё кажется таким сложным и запутанным.

Начнём по порядку.

Как выйти на фондовый рынок, чтобы начать покупать ценные бумаги — акции и облигации?

Вот какие три простых действия я предпринял, чтобы получить доступ к фондовому рынку и начать покупать акции российских компаний:

-

Выбрал брокера.

Когда я принимал решение о том, где мне лучше открыть брокерский счёт, то во главу угла ставил надёжность, поскольку собирался размещать на фондовом рынке значительные средства нашей семьи и чувствовал серьёзную ответственность за сохранность этого капитала. Поэтому я выбирал из топ-10 крупнейших брокеров и обошёл всех, чьи представительства на тот момент имелись в моём городе.

С этого момента я фактически мог приобретать ценные бумаги — оставалось только завести деньги на свой инвестиционный счёт.

Сколько же денег требуется, чтобы начать торговать на российском фондовом рынке?

Как думаете, о какой сумме может идти речь? О миллиардах, миллионах или, может быть, сотнях тысяч рублей/долларов/евро?

На самом деле для того, чтобы комфортно стартовать, по моему мнению, достаточно нескольких десятков тысяч рублей. Формально можно что-то купить на бирже даже будучи счастливым обладателем одной тысячи наших деревянных. Ниже я объясню, почему к работе на фондовом рынке всё-таки не стоит подходить формально.

Цены на акции различных компаний могут варьироваться от пары копеек до нескольких сотен тысяч долларов. Например, одна акция инвесткомпании Berkshire Hathaway, которой управляет один из самых знаменитых инвесторов Уоррен Баффетт, на Нью-Йоркской фондовой бирже торгуется сейчас по цене около трёхсот тысяч долларов. Для сравнения: цена одной акции банка «ВТБ», который входит в топ-3 самых крупных банков нашей страны, на момент написания статьи стоит примерно 5 копеек.

Ещё один важный момент, о котором новички могут не знать, — это то, что акции на фондовом рынке торгуются в лотах, а не в штуках. Один лот на Московской бирже может содержать 1, 10, 100, 1000 или 10000 акций.

Поэтому, чтобы понять, в какую цену нам обойдётся покупка одного лота, потребуется цену одной акции умножить на количество акций в лоте.

Например, 1 лот «Газпрома» (10 акций) при цене одной акции 141 рубль обойдётся нам в 1410 рублей.

Теперь давайте предположим, что у меня есть 10 000 рублей, и я хочу собрать небольшой инвестиционный портфель, в котором будет по одному лоту акций 8 крупных российских компаний из различных отраслей.

Он может иметь следующий вид:

| Компания | Цена акции, руб. на момент написания статьи |

Размер лота, шт. | Стоимость лота, руб. |

| Газпром (ао) | 141 | 10 | 1410 |

| Фосагро (ао) | 2400 | 1 | 2400 |

| МосБиржа (ао) | 113 | 10 | 1130 |

| ФСК ЕЭС (ао) | 0,17 | 10 000 | 1700 |

| Ростелеком (ао) | 60 | 10 | 600 |

| ЛСР (ао) | 820 | 1 | 820 |

| ВТБ (ао) | 0,05 | 10000 | 500 |

| НЛМК (ао) | 144 | 10 | 1440 |

Итого 10 000 рублей

Как видите, даже не обладая крупной суммой, можно собрать достаточно диверсифицированный портфель.

Но нужно учитывать, что существуют ещё и различные комиссии брокеру, бирже и депозитарию, которые могут варьироваться в зависимости от выбранного вами посредника и сильно влиять на результаты небольшого портфеля.

Скажем, если на вашем счёте 24 000 рублей, и вы платите ежемесячную комиссию в 200 рублей, то за год эта комиссия «съест» 10% вашего счёта, что действительно много.

С какой суммы разумно выходить на фондовый рынок?

Я считаю, для нормальной работы долгосрочному инвестору потребуется хотя бы 100 000 рублей. Это суммы уже хватит для формирования диверсифицированного портфеля, и комиссии уже не будут оказывать столь разрушительного эффекта на результаты работы инвестора.

Сам я начинал инвестировать на фондовом рынке с суммы в 200 000 рублей, и на тот момент это были для меня действительно очень серьёзные деньги. Но важно понимать, что это были не последние средства моей семьи, я имел стабильный доход, внушительную подушку безопасности вне биржи и достаточные знания для того, чтобы не наделать глупостей на самом старте.

Мой опыт говорит о том, что:

-

На рынок не нужно нести последнее. Это позволит соблюдать спокойствие и хладнокровие в сложных обстоятельствах. Всё-таки фондовая биржа — это не место, где раздают деньги всем желающим. Статистика говорит о том, что большинство теряет здесь, а не находит. Поэтому я рекомендую отнестись к решению инвестировать на рынке ценных бумаг со всей серьёзностью и осторожностью.

Сам я откладывал фиксированный процент со всех своих доходов (30% — с основного, 50% — с дополнительных) и регулярно относил накопленное на банковский депозит, пока не скопил те самые пресловутые 200 000 рублей сверх подушки безопасности.

Подводя итоги, я хочу подчеркнуть, что для выхода на фондовый рынок и покупки акций российских компаний требуются небольшие деньги, которые вполне по силам скопить любому человеку со средним достатком.

Но для того, чтобы не только оказаться на бирже, но и успешно работать на ней на протяжении многих лет, приумножая свой капитал, нужно, на мой взгляд, обладать:

Как заработать на бирже — полное руководство для новичков

Заработать может каждый. Для этого нужно знать основы торговли на бирже, иметь для начала минимальный капитал и стратегию инвестирования. В некоторых случаях может сыграть фактор удачи. Но в целом биржевая торговля — это взвешенные и осознанные решения по сделкам.

Новичкам достаточно ознакомиться с данной статьёй, пройти бесплатное онлайн-обучение — их проводят крупные брокеры, например, у Тинькофф есть курс начинающего инвестора, изучить информацию на ютуб-каналах, посмотреть вебинары от финансовых блогеров. По мере погружения в тему инвестиций стоит пройти платные курсы по сложным инструментам: фьючерсы, опционы. С ними можно хорошо заработать, но есть вероятность всё потерять. Слить сумму депозита на бирже можно за секунду.

Сколько можно заработать на бирже

Нет точного ответа, сколько можно заработать на фондовой бирже. Сумма дохода зависит от разных факторов: стратегии торговли, суммы начального депозита, контроля за рисками и дисциплины. Начать можно с минимального капитала.

Если вложить в облигации (самые надёжные — это государственные, например, ОФЗ), заработать можно больше на 2—3 процента, чем на банковском депозите. По корпоративным облигациям процент выше. Вкладывая в акции, можно получить от 12—15% в год при долгосрочной стратегии, при условии правильной диверсификации портфеля. На коротких интервалах может быть больше/меньше или совсем убыток.

Если нет желания разбираться в акциях, можно заработать на фондах — они дают возможность разложить сбережения по разным активам. Бывают активно управляемые и пассивные. В первом варианте управляющие сами выбирают перспективные бумаги. Но активное управление не гарантирует высокого заработка. Во втором варианте отслеживают индекс и повторяют его доходность. Большинство фондов на Московской бирже — пассивные.

Заработать сотни процентов за год маловероятно. Это всё равно, что выиграть в лотерею.

Виды заработка — с чего можно получать прибыль

Разберём, какие бывают виды заработка.

Долгосрочные инвестиции

Долгосрочные инвестиции — это покупка ценных бумаг на срок от года. При этой стратегии используется принцип «купи и держи» и в первую очередь оценивается бизнес компании. Момент покупки акции инвестор определяет на основании фундаментального анализа. Оценивает перспективы развития отрасли или фирмы, финансовую устойчивость. При этом желательно найти недооценённые акции. Это ценные бумаги с заниженной рыночной стоимостью.

Хорошим решением для новичков при данной стратегии будут вложения в «голубые фишки» — лидеры рынка с высоколиквидными акциями и устойчивым бизнесом.

Спекуляции — трейдинг

Данная стратегия не предполагает того, что нужно проводить оценку бизнеса. Трейдер — это участник биржевой торговли, который может заработать как на росте, так и на падении рынка. Игра на понижение является более рискованным видом спекуляции. Специалист может владеть акциями недолго — от нескольких секунд до месяца.

Данный вид является рискованным заработком. Здесь нужно предсказать, куда пойдёт цена или тренд. Опытный трейдер изучает объёмы торгов и графики цен. Трейдинг можно сравнить с игрой, и очень часто её результатом становится потеря всех денег. Игра на бирже не для новичков.

IPO означает Initial Public Offering — публичное биржевое размещение ценных бумаг. Инвестор должен определить, с какой целью участвует: хочет заработать на росте акций в краткосрочном периоде или покупает на длительное время. Принимать решение об участии нужно на основании фундаментального анализа компании. Акции перспективных компаний могут стремительно вырасти.

Заявку на покупку частный инвестор оформляет через брокера. Если заявок больше, чем акций, происходит переподписка. В этом случае брокер отклоняет заявку или удовлетворяет частично.

Покупать активы на этом этапе — повышенный риск. Если стоимость ценной бумаги переоценена, её цена упадет при открытии торгов, если недооценена — может вырасти в несколько раз.

Сделки на валютной бирже

Валютный рынок — это площадка по торговле денежными знаками разных стран. Позиции открываются не по конкретной валюте, а с использованием валютных пар, например, EUR/USD. Рынок очень волатильный и ликвидный. Сделки совершаются по номинальным значениям обменного курса и крупными объёмами. Спекуляция на валютном рынке — игра на валютных колебаниях. Этот вид торговли — рискованный способ заработка.

Заработок на партнёрских программах

Партнёрские программы создают брокеры для привлечения новых клиентов. Суть в том, что агент приводит новичков-рефералов и получает за это вознаграждение. Сумма может быть фиксированной либо составлять процент от совершённых сделок новыми участниками.

Для начала нужно выбрать брокера и вступить в партнёрскую программу. Получить реферальную ссылку и распространить через своих знакомых, родственников, подписчиков свой сайт, форум и так далее. Новичок переходит по ссылке и автоматически закрепляется за посредником — участником программы.

Что подойдёт начинающему

Новичкам лучше всего начинать с долгосрочных инвестиций. Этого достаточно, чтобы попробовать и понять, как заработать деньги на бирже.

Прежде чем оценивать акции или облигации, оцените сами себя. Для начала нужно убедиться, что:

- у вас нет долгов и кредитов с высокой ставкой. Нельзя покупать ценные бумаги на заёмные средства;

- вложенные средства не понадобятся в ближайшие пару лет. Выводить их раньше этого срока нежелательно;

- у вас есть возможность стабильно пополнять инвестиционный портфель каждый месяц, квартал. Это необходимо, чтобы проводить диверсификацию портфеля, так как в долгосрочной перспективе определённые активы могут просесть либо вырасти;

- у вас есть финансовая подушка, то есть деньги, которые инвестировать нежелательно.

С чего начать

Все сделки можно проводить через мобильное приложение или торговый терминал. Для начала нужно определиться со стратегией инвестирования: долгосрочные инвестиции или трейдинг. Можно комбинировать или открывать несколько счетов с разной стратегией. Это поможет как заработать на бирже новичку из дома, так и инвестировать в дальнейшем.

Выбор брокера

Биржа — это рынок, на котором вместо вещей или продуктов покупают и продают ценные бумаги. Брокер — посредник, который имеет лицензию и соблюдает правила биржевых торгов. Он даёт доступ к сделкам на бирже и берёт за это комиссию. Брокером может быть банк или отдельная коммерческая организация. Он по поручению участника торгов покупает или продаёт ценные бумаги, рассчитывает и удерживает налог с большинства сделок. Но есть случаи, в которых инвестор должен декларировать и платить налог самостоятельно.

Если сложно разобраться, что конкретно нужно от брокера, можно пойти по принципу «чем проще, тем лучше». Выбрать с простым тарифом и попробовать совершить несколько сделок. Начать двигаться небольшими шагами, определиться со стратегией и наращивать свой портфель. Брокера можно сменить в любой момент.

Купленные ценные бумаги хранятся в депозитарии. Если брокер обанкротится, свои активы можно перевести другому аккредитованному посреднику.

На что обратить внимание при выборе брокера:

- Наличие лицензии Центробанка на брокерскую деятельность.

- На какие рынки и к каким активам будет доступ.

- Наличие нужного терминала: мобильное приложение или программа для ПК. Для трейдинга лучше использовать торговые терминалы для ПК (самые популярные — QUIK, Метатрейдер).

- Какую комиссию берёт брокер за сделки.

- Рейтинг и отзывы.

Отчёт по видам деятельности: Лицензия на осуществление брокерской деятельности по состоянию на 25.12.2021

Наименование организации

ИНН

ОГРН

Адрес юридического лица

Телефоны

№ лицензии

Дата выдачи

Срок действия

Статус

«Азиатско-Тихоокеанский Банк» (Акционерное общество)

675000, Амурская обл., Благовещенск, Амурская 225

Без ограничения срока действия

«Акционерный коммерческий банк «Держава» публичное акционерное общество»

119435, Москва, Большой Саввинский пер. 2с9

+7 (495) 380−04−70; +7 (495) 380−04−71 ; +7 (495) 380−04−72 ; +7 (495) 380−04−80

Без ограничения срока действия

«Банк Глобус» (Акционерное общество)

115184, Москва, Бахрушина 10с1

Без ограничения срока действия

«Газпромбанк» (Акционерное общество)

117420, г. Москва, Намёткина 16к1

Без ограничения срока действия

«ИНТЕРПРОГРЕССБАНК» (Акционерное общество)

115201, Москва, Старокаширское ш. 2к1с1

+7 (499) 613−86−60; +7 (495) 411−00−00 ; +7 (499) 613−92−09

Без ограничения срока действия

«Креди Агриколь Корпоративный и Инвестиционный Банк» (Акционерное общество)

191144, Санкт-Петербург, Дегтярный пер. 11Б

Без ограничения срока действия

«МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (Публичное акционерное общество)

107045, Москва, Луков пер. 2с1

Без ограничения срока действия

«Национальный инвестиционно-промышленный банк» (Акционерное общество)

119121, Москва, 2-й Неопалимовский пер. 10

тел: +7 (495) 786−21−51 ; факс: +7 (495) 786−21−53

Без ограничения срока действия

«Первый Клиентский Банк» (Общество с ограниченной ответственностью)

115280, Москва, Ленинская Слобода 19с1

Без ограничения срока действия

Список аккредитованных брокеров по данным реестра ЦБ

Открытие счёта

Чтобы открыть счёт, нужно заключить с брокером договор на брокерское и депозитарное обслуживание. Затем новичка регистрируют на бирже. После получения извещения об открытии счёта нужно установить необходимое приложение, внести деньги на счёт и можно совершать сделки. Этого достаточно, чтобы начать зарабатывать на бирже.

В вопросах, как установить терминал для торговли, как с ним работать, главный помощник — это брокер. Некоторые предлагают для начала открыть демо-счёт и потренироваться на нём. Брокер поможет решить технические вопросы, но какие активы покупать или продавать, должен определить сам инвестор.

Участие в торгах

Покупка или продажа активов проводится в определённое время по расписанию биржи. На фондовом рынке в течение торговой сессии можно сделать заявку на покупку или продажу по определённой стоимости. Покупая по рыночной цене, инвестор соглашается с текущей стоимостью, которую формируют спрос и предложение. Место, где собираются открытые заявки, называют «стаканом». Отменить совершённую сделку нельзя.

Вывод денег

В любой момент можно вывести все или часть денег с брокерского счёта. Однако это будет сделано не сразу и может занимать до трёх рабочих дней. Например, расчёты по акциям на Московской бирже осуществляются на второй торговый день после операции. Если продать акции сегодня, то акции спишутся послезавтра, и в это же время поступят деньги.

Торговля на бирже для начинающих

Чтобы научиться зарабатывать на бирже, новичку нужно запомнить — не существует готовой стратегии по увеличению минимального капитала в десятки раз.

Трейдингу необходимо уделять больше времени в отличие от долгосрочных инвестиций. Рассмотрим, как торговать на бирже для чайников.

Выбрать стратегию или торговый план

Стратегии могут быть:

- Долгосрочные, краткосрочные и среднесрочные. Начинающему трейдеру лучше всего использовать долгосрочную или среднесрочную стратегию.

- Торговля по тренду, на пробой, на разворот, в консолидации. Для новичка больше подойдёт открывать сделки по направлению движения цены — по тренду. То есть не предсказывать, куда идёт рынок, а присоединяться к нему в момент сильного движения в одном направлении.

- Трейдеры делятся на «быков» — те, которые играют на повышение, и «медведей» — на понижение цены.

Действия

- Выбрать торговую пару, установить цель и точную последовательность действий, если что-то пойдёт не так. Лучше всего разделить депозит на несколько частей. На каждую сделку расходовать не более одной части.

- Научиться ставить стоп-лосс и тейк-профит. Это поручение брокеру автоматически продать активы при достижении определённого уровня цены. Страхуют инвестора от потерь. Стоп-лосс позволяет ограничить убытки. Наиболее эффективен при краткосрочной стратегии. Тейк-профит ограничивает прибыль. Может защитить при форс-мажорах, технических неполадках.

- Определить размер потерь, обычно это 3—5%, при достижении этого уровня закрывать сделку сразу и не ждать разворота цены. Для этого используется ордер стоп-лосс. Для длинных позиций (лонг) размещается ниже минимума, для коротких (шорт) — выше максимума.

- Сделку нужно закрывать, если результат достигнут. Ожидание, что цена ещё будет двигаться в нужную сторону, уровней стоп-лосс и тейк-профит могут привести к потере депозита.

Опытные трейдеры сочетают разные стратегии в зависимости от ситуации на рынке, типа актива и прогнозов.

Определиться со стилем торговли

Скальпинг, дейтрейдинг или свинг. Они различаются по времени удержания сделки.

Скальпинг больше подходит профессионалам, совершать сделки нужно за несколько секунд или минут. Нельзя отвлекаться и тратить время на что-то другое.

Дейтрейдинг — совершение сделок в течение торговой сессии. Например, утром купил, вечером продал.

Свинг — это удержание позиций в течение нескольких дней или месяцев.

Ставить стоп-лосс и тейк-профит

Уровни цен, при достижении которых сделка закроется автоматически. Помогает минимизировать убытки и на время отключиться от торгов.

Сохранять выдержку и спокойствие

Эмоции и трейдинг несовместимы. Любые метания приводят к печальным результатам не только новичков, но и опытных трейдеров. Попытка «отыграться» может стать причиной полной потери капитала.

Не брать за основу готовый сценарий торговли

Стратегия, которая сработала у кого-то, может привести в текущей ситуации к противоположному результату. Также использование автоматизированных решений и чужих сигналов не гарантирует результата.

На какой бирже лучше торговать новичку

Биржи бывают валютные, фондовые, товарные и криптовалютные. По типу сделок — фьючерсные, опционные и смешанные, например, «товарно-фондовые». На фондовых — торгуют акциями, облигациями, паями, ETF. Товарные биржи используются для торговли реальными товарами и производными на них. Криптовалютные — для торговли виртуальными деньгами. На фьючерсных и опционных — обращаются срочные контракты на валюту, биржевые индексы, сырьё и товары.

Фондовых бирж около 250 в мире, но самых крупных несколько:

- Американские биржи, Нью-Йоркская фондовая биржа (NYSE) и NASDAQ, специализируется на акциях высокотехнологичных компаний;

- Токийская японская биржа;

- площадки в Лондоне, Гонконге, Франкфурте, Шанхае;

- в России две основные биржи – Московская (MOEX) и Санкт-Петербургская биржа.

Межконтинентальная биржа (ICE) — оператор рынка фьючерсных контрактов. Отдельно выделяют Лондонскую биржу металлов (LME), где торгуются цветные и драгоценные металлы. Товарная биржа в России — Санкт-Петербургская Международная Товарно-сырьевая биржа (SPIMEX).

Новичкам лучше всего выбирать для торговли российские биржи — Московскую или Санкт-Петербургскую. Через эти площадки доступна торговля акциями, облигациями и паями биржевых фондов. Основной объём торгов по иностранным ценным бумагам приходится на Санкт-Петербургскую биржу. Российские бумаги представлены в меньшем объёме, чем на Московской.

Что нужно знать о Мосбирже дебютантам

Работа биржи регулируется Федеральным законом № 325-ФЗ «Об организованных торгах» и относится к смешанному типу. На Московской бирже можно купить или продать ценные бумаги, валюту, некоторые товары, а также фьючерсы и опционы на разные активы. Все операции проводятся через брокера.

Мосбиржа работает по будням, с понедельника по пятницу. С 1 марта 2021 года фондовый, валютный и срочный рынки начинают работу по московскому времени — с 06:50 до 23:50. То есть общее время торгов составляет 17 часов в сутки.

Минимальный капитал для новых биржевых игроков

Стартовать на бирже можно с минимального капитала. Для долгосрочных инвесторов доступны акции и фонды по цене до 1 000 руб.

Например, биржевой фонд Тинькофф iMOEX — 1 лот стоит всего 6,716 руб., 1 акция Сбербанка — 293,55 руб., 1 акция Газпрома — 339,2 руб., 1 акция МТС — 291,5 руб. Чтобы вложиться в акции «голубых фишек», понадобится сумма до 10 000 руб.: 1 лот (10 акций) Сбербанка — 2 935,50 руб., 1 лот (10 акций) Газпрома — 3 392 руб., 1 лот (10 акций) МТС — 2 915 р. На следующий месяц добавить ещё позиций, со временем провести диверсификацию портфеля. Добавить фонды и облигации.

Биржевой игрок тоже может начать с любым капиталом. Но для полноценной торговли нужно как минимум 15 000—30 000 руб. — это должен быть рисковый капитал, который не страшно потерять. Трейдеры свой доход считают в процентах.

Чем лучше торговать для начала

Торговать можно валютными парами, акциями, индексами. Новичкам-трейдерам лучше всего пробовать с валютных пар — это самые дешёвые активы. Можно выбрать акции, но без кредитного плеча. Операции с плечом могут довести капитал новичка до 0.

Как зарабатывать на бирже через интернет — инструкция для чайников

- Выбрать брокера с оптимальным тарифом.

- Открыть брокерский счёт.

- Установить приложение.

- Определить цель и стратегию торговли.

- Внести деньги на счёт и совершить покупку.

- Контролировать риски, принимать взвешенные решения.

- Обучаться и развиваться.

Советы начинающим, как выйти в плюс на старте

- Определить цель, стратегию и следовать ей.

- Не вкладывать сразу большие суммы.

- Не пользоваться кредитными плечами.

- Установить размер убытков.

- При открытии новой позиции ставить стоп-лоссы.

- Следить за новостями, даже если стратегия этого не предполагает.

- Если убыток, остановиться и проанализировать ситуацию. Не пытаться отыграть.

- Сохранять спокойствие.

Подведём итоги

- Научиться зарабатывать на бирже может каждый. Для этого нужно определить цель и выбрать стратегию.

- Ни при каких условиях не торговать на заёмные средства.

- Игра на бирже для новичков сложится удачно, если принимать решения в спокойном состоянии и без лишних эмоций.

- Нельзя торговать на удачу, вкладывать всю сумму в один актив.

- Готовых стратегий не существует. Инвестирование — это работа, трейдинг — больше игра.

Популярные вопросы

Криптовалюта — это цифровые деньги. Для их хранения понадобится электронный кошелёк. Биржа криптовалют отличается от обычной тем, что не нужен посредник в виде брокера. Операции совершаются с использованием обменника. Цена крипты не зависит от государства или национальной валюты, но может сильно меняться в зависимости от новостного фонда — высказываний известных личностей, публикаций в СМИ.

Криптотрейдинг похож на обычный: «купить дешевле — продать дороже».

Основные правила как заработать: при сильных колебаниях не вкладывать большие деньги. Покупать, когда цена приближается к предыдущим минимальным значениям, продавать — при максимальной цене. Ставить стоп-лоссы и тейк-профит. Использовать только популярные площадки. Непрофессионалам больше подойдёт долгосрочное инвестирование.

Выбор брокера зависит от выбранной стратегии, размера комиссии, от того, к каким активам будет доступ. Лучше всего выбирать брокера из крупных банков. Так меньше вероятности попасть к мошенникам.

Момент покупки должен соответствовать цели и стратегии, которую ставит перед собой инвестор. Точки входа определяются по месту на ценовом графике и по тренду движения цены.

Сколько нужно денег, чтобы начать инвестировать

Статьи

Начать инвестировать в инструменты фондового рынка могут не только богатые люди, но и инвесторы с небольшим достатком. Большинство ценных бумаг на бирже стоит всего несколько тысяч рублей. Есть активы, цена которых составляет менее 1000 рублей. Однако необходимо понимать, что при небольших инвестициях добиться большой прибыли сложно. Так сколько нужно денег, чтобы начать инвестировать, и каких правил нужно придерживаться начинающим инвесторам?

Минимальные размеры инвестиций

В зависимости от стратегии инвестирования можно покупать различные активы: акции, облигации, ETF-фонды, ПИФы и т.д. В каждом случае минимальная сумма инвестирования будет индивидуальной.

Акции

Купить акции какой-нибудь компании можно, даже имея в кармане 1000 рублей. К примеру, бумаги Сбера на момент написания статьи стоят всего 310 рублей. Если посмотреть на цену акций ВТБ, то они торгуются еще ниже. Их стоимость равна почти 5 копеек.

На зарубежных рынках акции стоят дороже. Например, бумаги такого IT-гиганта как Apple сейчас продаются примерно за 9 000 рублей. Facebook стоит около 24 000 рублей. Цены акций на менее крупные компании ниже. Cisco или Coca-Cola можно купить за 4 000 рублей.

Есть иностранные акции, которые по мировым меркам стоят сущие копейки:

- Ford Motor – 1065 рублей;

- Avon – 408 рублей;

- Nokia – 378 рублей.

Российские акции хоть и стоят дешевле американских, но они редко продаются по одной штуке на фондовом рынке. Обычно инвесторам приходится покупать несколько лотов. Те же акции Сбера продаются по 10 лотов, а бумаги ВТБ вообще по 10 000 лотов. Соответственно, имея в кармане только 100 рублей, акции не купишь.

Если резюмировать, то для покупки акций нужно иметь хотя бы 3-5 тысяч рублей. Именно на эту сумму можно купить ликвидные бумаги с хорошей перспективой для роста. Для покупки американских акций данной суммы будет тоже достаточно. Однако нужно понимать, что стать соучредителем Apple, Google или Facebook с такими деньгами не получится. Потребуются куда большие инвестиции.

Важно! За небольшие деньги купить сразу несколько акций для диверсификации портфеля не получится. Поэтому чем выше сумма инвестиций, тем больше возможностей для снижения рисков.

Облигации

Для приобретения облигаций 1000 рублей хватит в самый раз. Всё дело в том, что большинство облигаций торгуется на рынке именно в этом ценовом диапазоне. Номинал такого актива обычно равен 1000 рублей. Причем облигации могут выпускать как государство, так и частные компании. Есть муниципалитеты, выпускающие облигации с номиналом, равным 500 рублей.

Приобрести по номиналу облигацию вряд ли получится.

- Причина – цена такого актива на бирже постоянно меняется. Причем как в большую, так и в меньшую сторону. Во многом это зависит от процентных ставок, которые действуют сейчас в экономике.

- Будущему владельцу облигаций также необходимо выплатить предыдущему НКД. Это часть купонного процентного дохода по облигации. Она рассчитывается пропорционально количеству дней от даты выпуска облигации или выплаты предшествующего купонного дохода. К примеру, если было накоплено 15 рублей, то с биржевой стоимости облигации добавляется данная сумма. Учитывая такую особенность, облигации обычно стоят больше 1000 рублей.

Так или иначе, имея на счету 1000 рублей, можно стать владельцем одной облигации. Если сумма инвестиций больше, то из таких бумаг можно собрать целый инвестиционный портфель. Причем в нем будут находиться надежные облигации эмитентов с достойной доходностью.

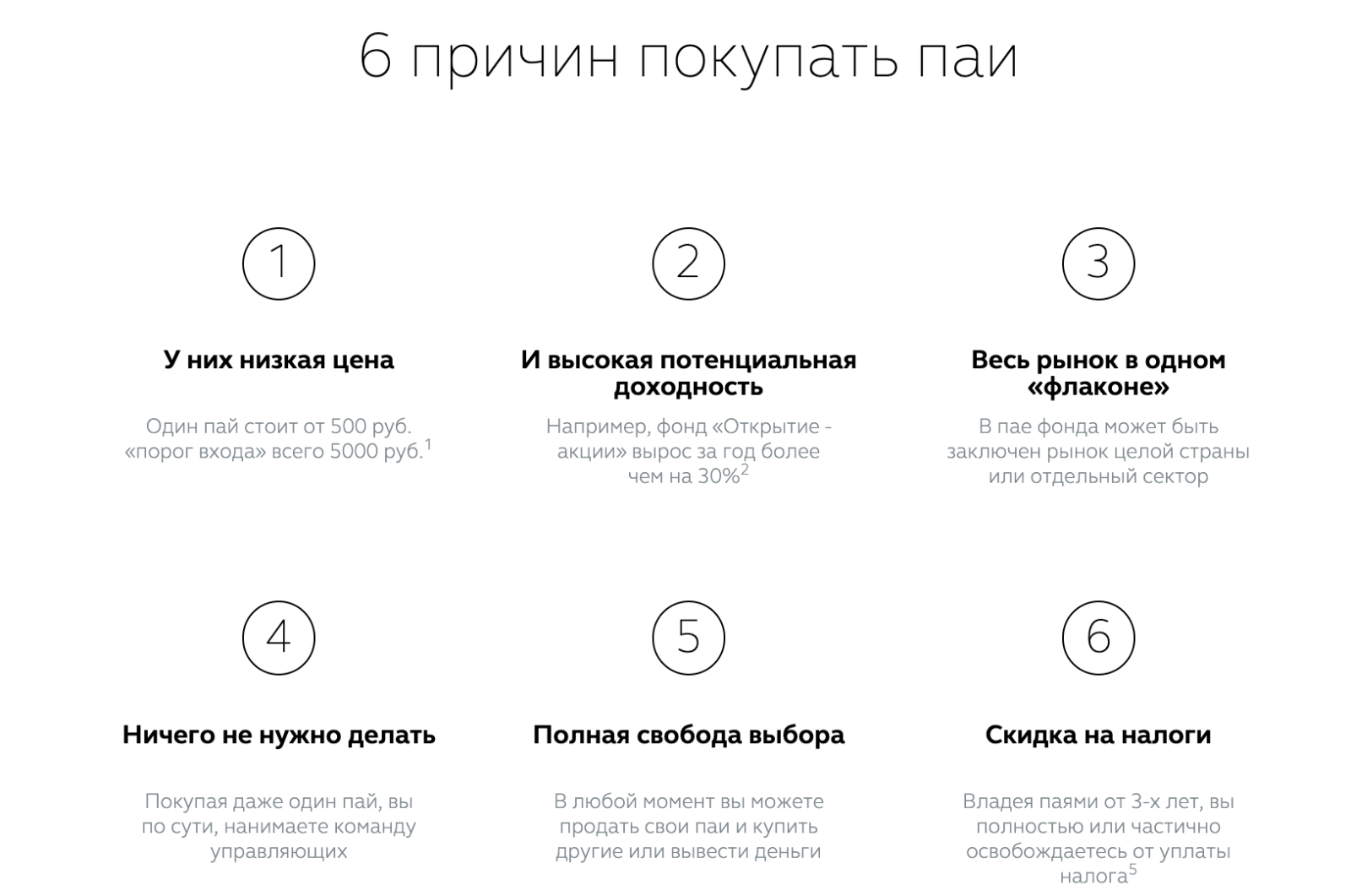

ПИФы

Минимальная цена ПИФа в Сбере составляет 1000 рублей. В ВТБ такой актив стоит дороже – 5 000 рублей. При инвестировании в ПИФы важно помнить о наличии комиссии 1%. Данная сумма списывается автоматически. Поэтому ничего самому платить не придется.

Главное преимущество покупки ПИФа – это не только дешевизна, но и структура актива. Здесь собраны сразу несколько бумаг. Это позволяет снизить риски.

Если говорить простыми словами, то ПИФЫ помогают инвестировать в индекс, куда входит несколько финансовых инструментов. Для пассивных инвесторов, которые не гонятся за высокой прибылью, а хотят сохранить свои сбережения, – это отличный вариант.

Если открывать брокерский счет для покупки акций или облигаций, то во время совершения сделок на фондовом рынке потребуется платить комиссии брокеру и бирже. Необходимо также учитывать затраты и на депозитарное обслуживание. При приобретении ПИФа все комиссии уже заложены в стоимость.

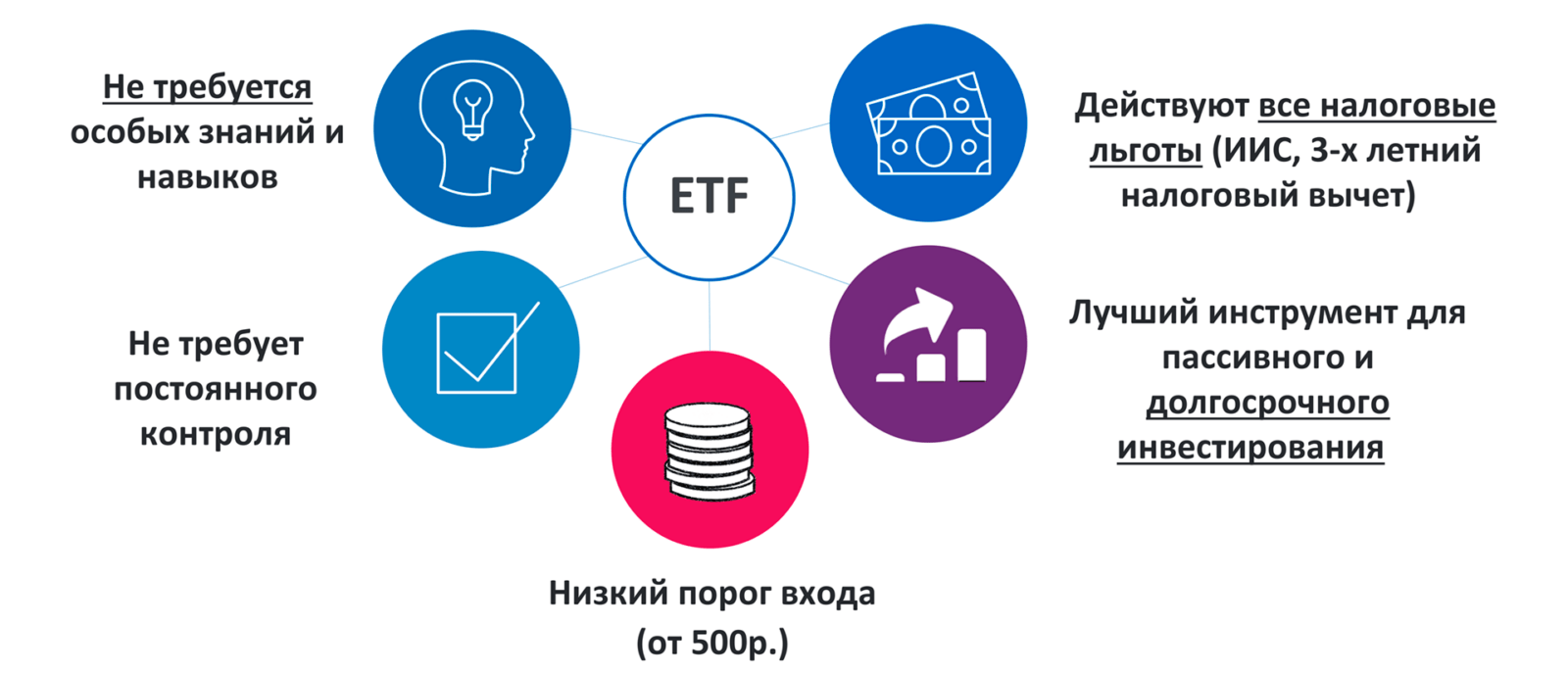

ETF

Биржевые фонды, инвестирующие в конкретный индекс, – еще один инструмент для вложения капитала. Приобрести ETF на бирже можно, имея в кармане от 100 до 10 000 рублей. В данном примере разброс довольно большой. Это связано со стоимостью фондов.

Например, один из самых дешевых биржевых фондов от Finex FXDM, в котором собраны акции развитых рынков, кроме США, стоит сегодня всего $1 (77 рублей). ETF на американские акции FXUS можно купить за 5 600 рублей.

При покупке ETF-фонда инвестор платит комиссию брокеру за совершение сделки. Комиссия за управление, аудит и прочее уже заложены в стоимость актива.

При продаже таких бумаг в прибыль придется также уплатить налог в размере 13%. Однако инвесторы могут избежать уплаты НДФЛ с дохода. Для этого нужно держать биржевые фонды хотя бы 3 года.

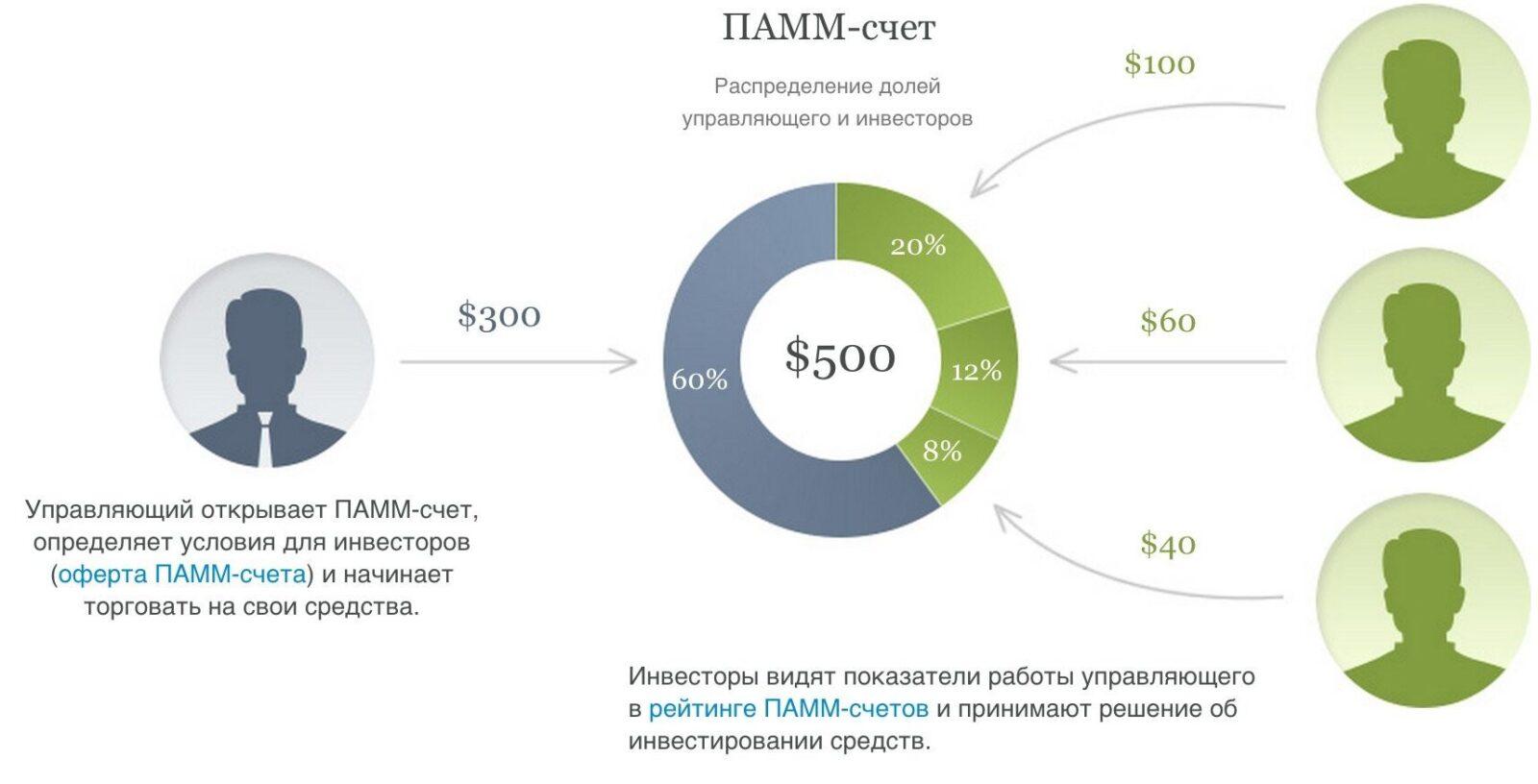

ПАММ-счета

В данный инструмент можно вложиться от 1000 рублей. Итоговая сумма минимальных инвестиций зависит от следующих факторов:

- брокера;

- оферты управляющего ПАММ-счетом.

К примеру, в Альпари минимальная сумма для инвестирования равна 300 рублей.

Важно! Инвестиции в ПАММ-счета по аналогии с Forex сопряжены с высокими рисками. Если вкладываться в подобные инструменты, то инвестору никто не может гарантировать стабильную доходность.

При выборе таких инвестиций логичнее составлять сбалансированный портфель из нескольких инструментов. Так можно диверсифицировать возможные риски. Правда, в этом случае минимальная сумма инвестиций существенно вырастит.

Альтернативные варианты инвестиций

Помимо представленных выше инструментов, есть еще и другие способы для инвестирования капитала:

- МФО. Минимальный порог входа обычно равен от 1,5 млн рублей. Доходность высокая – от 15% и выше. Минус таких инвестиций – отсутствие страховки. Если МФО закроется, то можно потерять все вложенные средства.

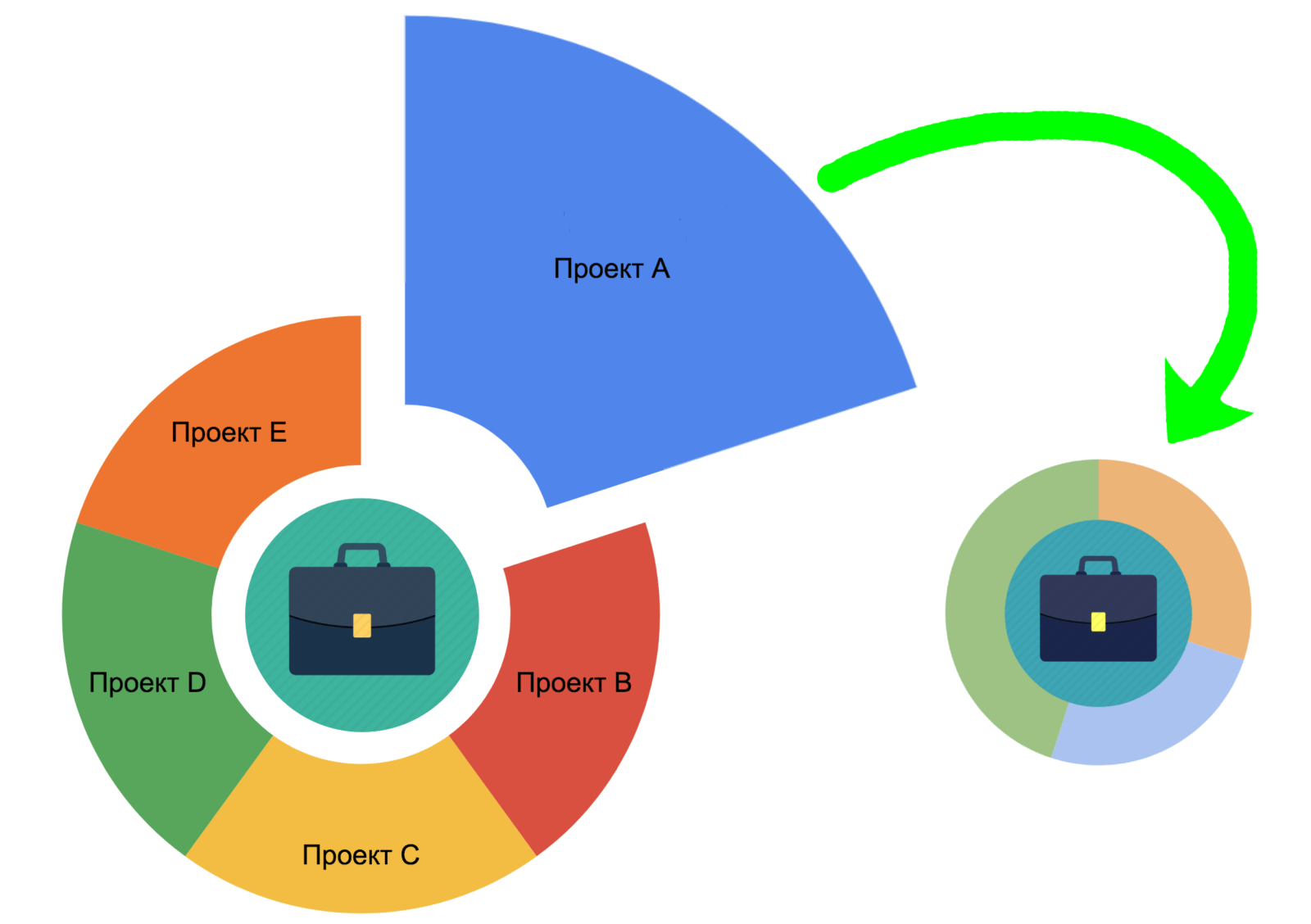

- Краудинвестинг. Это инвестирование в бизнес-стартапы или проекты. В качестве инструмента таких инвестиций можно использовать Альфа-Поток. Минимальный порог – 10 000 рублей. Риски – высокие. Деньги не страхуются системой страхования вкладов.

- Криптовалюта. Здесь минимальная сумма инвестиций достигает несколько сотен рублей. Она зависит от биржи или торговой площадки, через которую будут приобретаться криптовалютные активы. Данные инструменты очень волатильны, поэтому говорить о надежности таких инвестиций нельзя.

- Недвижимость. Средняя цена однокомнатной квартиры на недорогом вторичном рынке – 1,5 млн рублей. Такие вложения требуют огромного капитала, но они спасают от инфляции и девальвации национальной валюты.

- ОФЗ-н. Это народные облигации с порогом входа от 10 000 рублей.

- ИСЖ или НСЖ. Минимальные вложения начинаются от 5-10 тысяч рублей. Затем потребуется постоянно пополнять счет на определенную сумму.

Конечно, можно еще инвестировать и в себя. Получить дополнительное образование или пройти курсы, потратить деньги на улучшение собственного здоровья или вложить все средства в детей, которые в будущем могли бы обеспечить родителей. Однако такие инвестиции немного другое.

Что нужно учитывать при минимальных инвестициях?

Если стартовый капитал для инвестиций небольшой, то необходимо учитывать несколько важных моментов.

Имея на счету небольшую сумму (1000 рублей), составить диверсифицированный портфель невозможно.

- Если даже купить сверхнадежную акцию одной компании, то это не сбережет вложенные средства от возможных рисков. Допустим, инвестор купил акции Microsoft. Однако у компании вышел плохой финансовый отчет, после чего её стоимость на бирже упала. В таком случае портфель инвестора похудеет.

- Многие думают, что для диверсификации можно купить один ETF или ПИФ. Данные активы действительно снижают риски серьезных просадок. Но такие инструменты нацелены больше на отдельные отрасли экономики или страны. К примеру, если на американском рынке случится серьезная коррекция, то биржевой фонд FXUS, в котором собраны акции США, упадет. В итоге портфель окажется в минусе.

- Важно собирать несколько инструментов в своем портфеле. Даже с небольшой суммой 5-10 тысяч рублей, можно составить портфель «на все случаи жизни».

Второе, что нужно учитывать, – это комиссии. При небольших инвестициях комиссионные могут съесть не только прибыль, но и часть капитала. Причем неважно, какая будет комиссия у брокера. Если речь идет об инвестициях в биржевые фонды, то в их стоимость уже встроена комиссия за управление. И она может съесть весь доход, полученный от владения ценной бумаги.

Как инвестировать с маленькой суммой?

Небольшой капитал на первых парах позволяет получить неоценимый опыт на фондовом рынке. Тем более, гораздо проще рисковать небольшими суммами. Это главное преимущество таких инвестиций.

Если у инвестора есть небольшая сумма, то можно составить следующий план инвестирования:

- Открыть брокерский счет или ИИС и завести туда деньги.

- Определиться с суммой пополнения: раз в неделю, месяц или квартал. В идеале это должны быть свободные денежные средства.

- Выбрать стратегию инвестирования: консервативную, сбалансированную или агрессивную. Начинающим инвесторам лучше выбрать первый вариант – то есть вкладывать деньги на долгосрок с прицелом на небольшую, но стабильную доходность.

- Составить портфель. В зависимости от стратегии инвестирования купить на свободные денежные средства активы в портфель. Наилучший вариант с минимальными рисками – это облигации или акции голубых фишек.

Если инвестор только пришел на фондовый рынок, то лучше отказаться от маржинальной торговли. Такие инвестиции могут обнулить весь капитал за очень короткий промежуток времени. Торговля с кредитным плечом предназначена для профессионалов финансового рынка.

Вывод

Начать инвестировать на фондовом рынке можно, имея невысокий доход. Учитывая стоимость финансовых активов, достаточно даже 1000 рублей. Однако для получения максимальной выгоды от инвестиций в будущем важно регулярно пополнять портфель, пусть и не на большие суммы. Необходимо также определиться с активами, которые будут в портфеле. Они должны быть надежными, стабильными и перспективными. Риски желательно свести к минимуму.

Источник https://journal.open-broker.ru/investments/kakoj-startovyj-kapital-nuzhen-dlya-vyhoda-nafondovyj-rynok/

Источник https://www.vbr.ru/investicii/help/investicii/kak-zarabotat-na-birzhe/

Источник https://tacticinvest.ru/skolko-nuzhno-deneg-chtoby-nachat-investirovat/