3 прибыльных торговых стратегии прайс экшен

Главная / Стратегии Форекс для дневных графиков / 3 прибыльных торговых стратегии прайс экшен / Безиндикаторные стратегии Форекс / 3 прибыльных торговых стратегии прайс экшен / 3 прибыльных .

Хотите улучшить результаты торговли на Форекс? В этой статье от Нила Фуллера описаны мощные инструменты торговли по price action — прочные, эффективные стратегии, которые можно сразу использовать для улучшения результатов торговли.

Это некоторые из стратегий, которые он применяет в своей торговле еженедельно, чтобы найти входы в рынок с высокой вероятностью (все торговые стратегии price action). Анализ рынка нужно проводить в конце дня. Необязательно применять описанные ниже подходы в каждой сделке, но можно искать их и возможности их применения на графике.

1. Второй шанс войти в рынок, если пропущен вход по важному сигналу price action или прорыву ключевого уровня

Часто возникает хороший сигнал, но, по какой-то причине, мы пропускаем вход в рынок. В этом случае не нужно паниковать или «преследовать» рынок. Очень часто появляется еще одна возможность открыть сделку по этому сигналу. Просто нужно быть терпеливым.

Смысл в том, что рынок часто повторно тестирует область, из которой он вышел или зону, где сформировался сильный сигнал price action. После первоначального сильного движения, рынок может вернуться к этой области (если на рынке только не сильный тренд), по крайней мере один раз.

Стратегия заключается в том, чтобы просто ждать, пока цена вернется обратно в то место на графике, где:

- сформировался сильный сигнал прайс экшен

- находится область событий

Как только цена возвращается к этому месту, входим в рынок, открывая ордер по направлению первоначального движения.

Пример

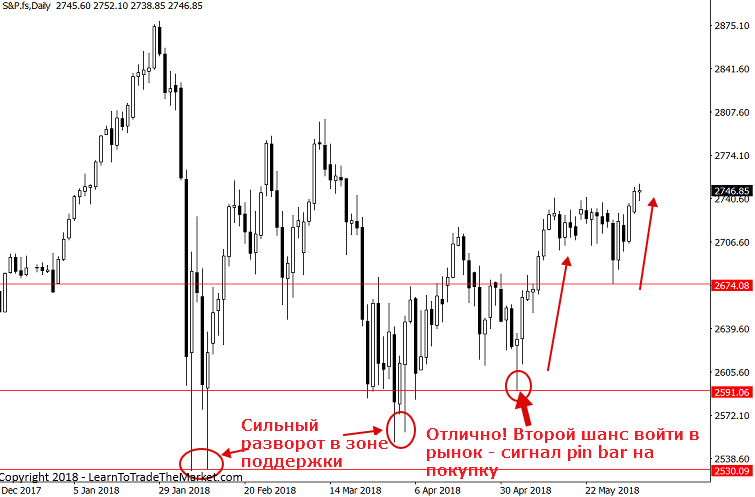

На графике S&P500 мы видим важную зону поддержки (зону событий) около 2590-2530, где цена явно показала отказ от уровня. Сигнал пин-бар, который возник от этой зоны — это очевидный второй шанс войти в рынок!

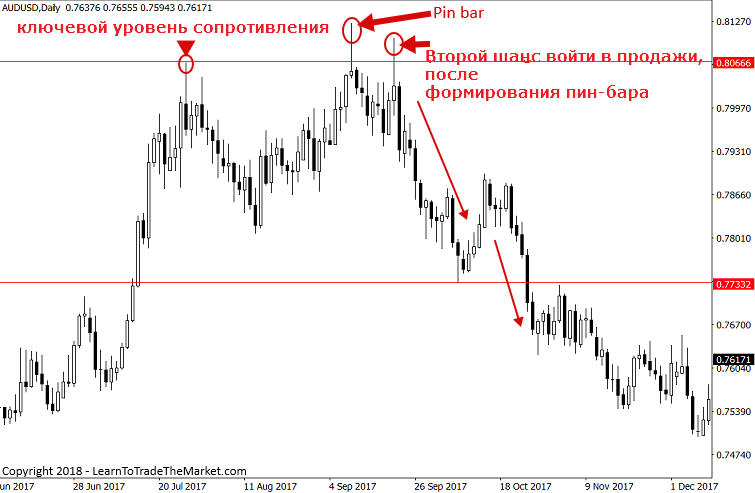

На следующем графике AUDUSD мы видим отчетливый разворотный сигнал пин-бар, сформированный на очень сильном уровне сопротивления. Входить по нему было бы довольно рисковано, т.к это была бы сделка против текущего тренда. Но, цена ушла вниз, а затем вернулась обратно где и образовался пин-бар от этой зоны. Если вы не успели бы взять этот сигнал в торговлю, то через некоторое время рынок дал еще один шанс войти в продажи — еще один пин-бар.

В примере выше можно разместить стоп лосс на хвостом первого разворотного пин-бара, если бы вы вошли на 50% откате к хвосту этого пин-бара. Это позволило бы получить хорошее соотношение риска и прибыли и значительно увеличить потенциальную прибыль от торговли, т.к стоп лосс является достаточно жестким и есть достаточно места для сильного движения. Вы можете видеть, что произошло дальше.

Примечание: Не всегда нужно выставлять и пытаться получить плотный, небольшой стоп лосс. В примере выше, даже если вы бы установили стоп лосс над хвостом второго пин-бара, соотношение риска и прибыли также были бы приемлемыми и позволили бы получить значительную прибыль. Кроме того, более широкий стоп лосс часто позволит дольше оставаться в торговле и снижает вероятность быть слишком рано выбитым из рынка до того, как цена начнет двигаться в нужном направлении. Подробнее о том, как и где нужно правильно выставлять стоп лосс >>>

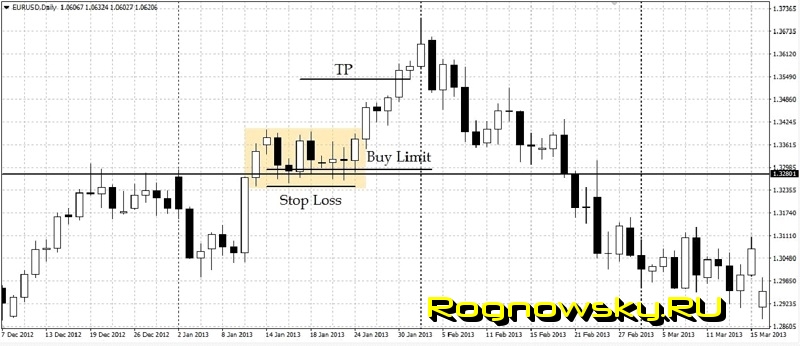

1.2. Торговля на 50% откате

Я лично люблю входить в рынок в точках 50% откатов цены к образовавшимся паттернам прайс экшен (обычно пин барам) и 50% откатам к важным свингам.

При торговле 50% отката паттерна пин-бара, нужно выставить лимитный ордер примерно на уровне середины сигнальной свечи. Часто цена будет тестировать этот уровень, особенно если это пин бар с длинным хвостом. В таком случае, стоп лосс будет небольшой (жесткий), что значительно уменьшает риск и увеличивает потенциальное вознаграждение в торговле.

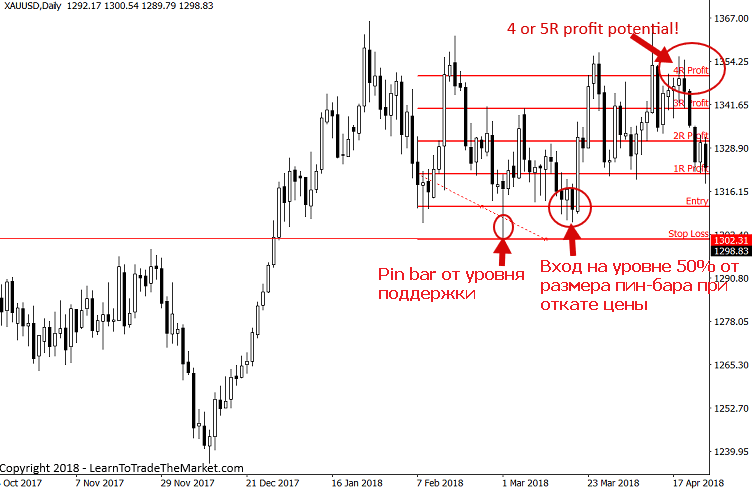

На рисунке ниже пример входа в рынок лимитным ордером, установленным на уровне 50% пин-бара, сформированного на ключевом уровне поддержки. Обратите внимание, что почти две недели спустя цена достигла этого уровня, но это не имеет значения. Что важно, так это терпение и понимание этих настроек входа и ожидание их…

Возможное соотношение риска к прибыли составило в данном случае 1 к 4. Инструмент, с помощью которого размечены уровни для взятия прибыли можно взять тут.

Есть целые книги, написанные о коррекциях, которые часто составляет 50% от всего трендового движения. История показывает, что на рынке в процессе тренда часто возникают рыночные движения против основного направления, называемые коррекциями или откатами. После таких движений, которые обычно составляют около 50% от предыдущего, первоначальный тренд возобновляется. Это, очевидно, огромная подсказка, которую мы можем использовать и искать

В приведенном ниже примере вы увидите два 50% отката цены (вверх) против основного движения вниз на графике AUDUSD. В обоих случаях присутствовали факторы слияния, что дало дополнительную уверенность в том, что движение в основном направлении (по тренду вниз) возобновится.

2. Пирамидинг

Примечание: это техника только для продвинутых и опытных трейдеров, т.к для ее реализации требуются опыт, знание и понимание price action и того, как работает рынок.

Пошаговая инструкция по Price Action для новичков

Я расскажу про торговлю на чистом графике без использования индикаторов — Прайс экшен. Вы сразу начнете получать прибыль и научитесь не терять свои деньги. Вам не придется заниматься расчетами мультипликаторов и держать акции по 10 и более лет для получения прибыли. Мы будем заниматься трейдингом, а не инвестициями. Просто, понятно и без стресса.

Предисловие

Сразу хочу сказать, что мы не будем очень глубоко погружаться в тему, чертить блочные уровни, обучаться определять экстремумы, смотреть VSA, комбинации свечей, консолидацию, свинг торговлю, силу и ускорение тренда, ложные пробои и каналы, т.к. получится невероятно огромная статья. Но, даже с базовыми знаниями вы уже сможете торговать и сделаете свою торговую стратегию, которую в дальнейшем вы сможете усовершенствовать и дополнить.

Профессиональные трейдеры, не будьте так суровы.

Результаты сделок за последний месяц с 1 млн

Все мои сделки есть в Пульсе и моем телеграм-канале ETP Trading.

Введение

Торговать можно на любом брокере, это не принципиально. Например, у меня брокер, который постоянно глючит и из-за которого я недавно потерял деньги, а взамен получил — «Извините». Стоит лишь смотреть на то, можно ли наносить в терминале вашего брокера различные элементы на графике акции.

Если же невозможно, то можно воспользоваться сайтом TradingView, бесплатной версии полностью хватает для технического анализа.

Что такое Price Action

Price Action (Прайс экшен) в переводе с английского — “движение цены”. Основоположник технического анализа Чарльз Доу, утверждал, что цена включает в себя всю необходимую информацию, будь то экономические новости или политические.

В движении цены зашифровано все, что происходит с валютным рынком. Быстрее изучить и понять суть ценового движения, вместо того чтобы прочитывать километры новостных анонсов и аналитических выкладок.

Чарльз Генри Доу — Изобрел известный Промышленный индекс Доу-Джонса, основал «The Wall Street Journal» и является основоположником технического анализа.

Фундаментальный и технический анализы

С помощью технического анализа прогнозируется изменение цен в будущем на основе анализа изменений цен в прошлом и в текущий момент. В его основе лежит анализ временных рядов цен, чаще всего графиков с различными таймфреймами.

Фундаментальный анализ основан на исследовании экономических, финансовых и производственных показателей компании и их инвестиционной привлекательности. Для определения с большой степенью достоверности реальной или «справедливой» стоимости ценных бумаг.

Ниже график сравнения доходностей.

Желтый — Фонд Кэти Вуд,

Красный — Уоррен Баффет,

Белый — NASDAQ,

Зеленый — S&P 500.

Наглядное отличие технического подхода от фундаментального.

Одни сидят и высиживают яйца по 20 лет со своими фундаментальными расчетами по мультипликаторам с поиском перспективных акций, и при этом рост их доходности ниже, чем у основных индексов, а кто-то выбирает перспективные акции/направления и деньги зарабатывает здесь и сейчас исходя из движения цены.

За 5-10 лет акция уж точно вырастет, но готовы ли вы столько ждать?

Доходность акций Теслы за 1 год — 728%, которые никогда не купит инвестор фундаментальщик, но купит трейдер с техникой. P/E на текущий момент 1256.

Я не принижаю важность фундаментального анализа, но если вы не Уоррен Баффет и у вас нет миллиарда, и вы не готовы сидеть и выжидать по несколько лет, то лучше смотреть в сторону технического анализа.

Определение тренда

Определение тренда, данное Чарльзом Доу, выглядит следующим образом: при восходящем (нисходящем) тренде, каждый последующий пик и каждый спад должен быть выше (ниже) предыдущего.

Как же определить, когда сменился тренд? На примере восходящего тренда и акции Zoom, который сменился на нисходящий.

Изменение тренда с восходящего на нисходящий

Как только последний low стал ниже предпоследнего low, значит тренд сменился с восходящего на нисходящий. Далее по технике идет ретест и мы получаем зеркальный уровень, который является сильным.

Для изменения тренда с нисходящего на восходящий все аналогично, только зеркально.

Мультифреймовый анализ

Плюс-минус мы поняли, как изменяется тренд, теперь нам необходимо определиться на каком таймфрейме торговать.

Таймфрейм — это интервал времени, который используется для группировки цены при построении элементов ценового графика.

Простыми человеческими словами это сколько необходимо времени для формирования свечи на графике.

Собственно, если мы выберем 4 часа, то за день мы получим 6 свечей. Если же 1 час, то это уже будет 24 свечи за день и т.д.

Всего существует 6 периодов:

- M — минута (1m — минутный период).

- H — час (4h — четырёхчасовой период).

- D — день (D или 1D — дневной период).

- W — неделя (W или 1W — недельный период).

- M — месяц (M или Mo — месячный период).

- Y — год (Y или 1y — годовой период).

Чем меньше период, тем больше шума и ложных пробоев/движений на графике. Для скальпинга используются 1m-5m-10m минутные таймфреймы, для среднесрока 1h-4h-1d, для позиционной торговли D-W-M.

Мультифреймовый анализ — это торговля с использованием нескольких таймфреймов, что позволяет более точно входить в сделку. Например, уровни поддержки и сопротивления вы строите на 4h, но пробой уже смотрите на 1h, в итоге ваш вход может быть в 4 раза точнее.

Самое главное, это понять, что если вы торгуете на 4h, то вам неважно что происходит на минутных таймфреймах, если там все падает, то пусть падает, вам важен только ваш рабочий таймфрейм.

Уровни поддержки и сопротивления

Уровнем сопротивления (resistance level) называют горизонтальную линию, которая проходит через максимальные экстремумы цены и указывает на доминирующие позиции продавцов над покупателями.

Уровнем поддержки (support level) – это также горизонтально расположенная линия, но проходит она через минимальные экстремумы.

Также есть зеркальные уровни, это когда сопротивление стало поддержкой и наоборот.

Паттерны Прайс Экшн

Мы научились определять тренд и рисовать линии поддержки и сопротивления. Но, когда же входить в сделку?

Переходим на младший таймфрейм и смотрим формирование паттерна на линии сопротивления/поддержки.

Паттерны — это повторяющиеся элементы на графиках, которые отражают те или иные закономерности.

Паттернов большое кол-во, но рассмотрим самые простые и основные.

Пин-бар

Поглощение

Голова с плечами

Голова с плечами бывает обычной и перевернутой, как на скриншоте. Это сильный паттерн, после которого идет сильное движение.

Двойная вершина

Двойное дно

Итого, как только паттерн сформировался можно входить.

Точка входа и стоп-лосс

Примеры, когда и как можно заходить в акцию при пробое уровня.

1) Заходим на пробое уровня (зеленый блок) по лимитной заявке и ставим стоп за минимум пробойной свечи.

2) Заходим после подтверждения пробоя следующей свечой, должна быть зеленая свеча после пробойной, стоп за 1 пробойной свечой.

3) Заходим после ретеста (желтая линия), когда был рост, после цена опускается обратно до уровня, для его ретеста, мы вновь ждем роста выше последнего максимума (белая черта) и только тогда входим. Стоп за весь паттерн.

Эффективность у 1 варианта 50/50, у 3 варианта уже 90%, но мы можем много прибыли упустить и обычно не сходится PLR, но это идеальный вариант по всем учебникам с техническим анализом. 2 вариант средний и иногда свеча подтверждения улетает слишком далеко, что не позволяет осуществить заход.

Точки фиксации прибыли (тейк-профит)

Здесь все просто. Фиксируемся на следующих уровнях сопротивления/поддержки или экстремумах/переломных точках, исходя из того шортим мы акцию или берем в лонг.

Самое важное, после первого тейка всегда переставляем стоп в безубыток, т.е. на цену по которой купили акции. Поэтому если даже цена будет падать вы останетесь при своих деньгах.

Готовая торговая система

Стратегия максимально упрощена для новичков, но основные и важные пункты остались.

- Смотрим общий тренд, сначала пробуйте торговать на растущем тренде,

- Смотрим на основном таймфрейме уровни сопротивления/поддержки,

- Переходим на младший таймфрейм и ищем разворотные паттерны,

- Входим по сетапу и ставим стоп-лосс,

- Ставим тейки,

- После первого тейка ставим жесткий стоп в безубыток.

Спасибо, что дочитали до конца!

Я регулярно делюсь своим мнением о текущем состоянии рынка, пишу обучающие статьи и публикую свои сделки в «прямом эфире» в своем телеграм-канале «ETP Trading».

Если вам была интересна статья и вы получили знания, то можете подписаться и получать актуальную информацию напрямую.

Стратегии Price Action — сетапы и методы трейдинга без индикаторов

Этот стиль торговли привлекателен тем, что не потребует от вас использования заумных индикаторов или сложных графических построений. Наоборот, работа будет предельно простой, а входы в рынок просто снайперскими. Конечно, при условии, что вы научитесь распознавать на графике паттерны и будете делать это не предвзято.

Price Action нельзя назвать торговой стратегий в полном смысле этого слова, это скорее методика анализа графика, которая позволяет выявлять ключевые точки для входа. Причем при правильном анализе вы получите возможность войти в рынок рано, возможно, даже раньше, чем сигнал на вход дадут индикаторные торговые стратегии.

Тысячи трейдеров уже не один десяток лет живут за счет спекуляций различными инструментами. За эти годы было подмечено немало закономерностей, выделен ряд паттернов, которые год за годом отрабатываются с завидной эффективностью. Вот эти паттерны и составляют основу PA, при желании можно добавить к ним уровни, они помогут при выставлении ТР и SL.

Что отдельно стоит выделить, так это то, что РА можно использовать как сам по себе, так и в составе практически любой индикаторной стратегии. В таком случае паттерны могут использоваться в качестве дополнительных фильтров либо как основа для входа, а индикаторы будут подтверждать полученный сигнал.

Единственное, что нужно для успешного применение РА в трейдинге — способность трезво мыслить и не выдавать желаемое за действительное. Если будете брать в работу только идеальные паттерны, то частота торговли будет хоть и невысокой, но процент прибыльных сделок будет высок. А если учесть, что соотношение ТР и SL обычно намного больше 1, то у вас просто не будет иного выхода кроме как торговать прибыльно.

Применение паттернов Price Action в торговле

В паттернах РА нет абсолютно ничего сложного, главное — уметь выделять их на графике. Возможно, часть из них были известны вам под другими названиями.

Пин-бар — сильный контр трендовый паттерн

Пин-бар внешне представляет из себя свечу с малым телом и крупной тенью, на восходящем рынке тень должна находиться сверху, на падающем снизу. Эта свеча является отличным показателем того, что быки и медведи решили выяснить, кто из них сильнее.

Сам по себе этот паттерн хоть и является достаточно сильным, но может легко ввести вас в заблуждение. На истории можно найти немало примеров, когда сформированный по всем правилам паттерн в результате не приводил ни к развороту тренда, ни даже к началу коррекции. Так что обязательно нужно использовать подтверждение сигнала.

Подтверждений для этого паттерна может быть 2:

• касание пин-баром важного уровня поддержки/сопротивления. Случается далеко не всегда, особенно если цена устанавливается исторические максимумы/минимумы. В таких случаях поблизости просто нет уровней, который можно было бы использовать в качестве ориентира;

• второй фильтр — внешний вид свечи, следующей за пин-баром. Она должна подтверждать смену тенденции. Например, на восходящем рынке вслед за пин-баром должна идти уверенная медвежья свеча, то есть свеча с телом черного цвета и малыми тенями. Если же за разворотной свечой идут свечи с малым телом, это говорит о том, что входить в рынок еще рановато. Можно немного подождать, если в течение 3-5 свечей после пин-бара получим подтверждение сигнала, то можно входить в рынок.

Входить в рынок можно либо сразу после подтверждения, либо разделить сделку на 2 части. Войти половиной привычного объема сразу после формирования пин-бара, а доливку выполнить уже после того, как получите подтверждение. Своего рода баланс между риском и величиной прибыли.

Что касается входа и расстановки ТР и SL:

• стоп-лосс обычно ставят либо за уровень поддержки/сопротивления, либо выносят за High/Low пин-бара (в зависимости от того, какой стоп получается большим). Так как разворотная свеча обладает большой тенью, то к моменту входа в рынок стоп получится большим, с этим ничего поделать нельзя;

• что касается ТР, то его стоит устанавливать как минимум равным стоп лоссу. А лучше использовать уровни поддержки/сопротивления либо просто тралить сделку. Если пин-бар действительно указал на разворот тренда, то у вас есть отличный шанс взять большую часть трендового движения.

По статистике отработка этого паттерна находится на уровне 70-80% при условии, что использоваться будут только идеальные пин-бары. Еще один важный момент — чем выше таймфрейм, тем выше вероятность отработки сигнала.

Внутренний бар

Этот паттерн состоит из 2 свечей и может быть как сигналом продолжения тренда, так и разворотной формацией. Все зависит от того, опирается он на уровень или нет и если да, то как именно это происходит.

Паттерн состоит из материнской свечи — свеча с крупным телом и малыми тенями и внутренней свечи. Внутренняя свеча должна быть с небольшим телом и малыми тенями и полностью находиться внутри диапазоны материнской свечи. При этом она должна быть раза в 2,5-3 меньше материнской свечи, если размеры их тел сопоставимы, то паттерн считается нарушенным.

На графике при желании можно найти множество «внутренних баров», которые при ближайшем рассмотрении таковыми не являются — величина второй свечи сравнима с первой, а это значит, что паттерн ложный.

Для работы с паттерном нужно понимать логику происходящего на рынке в момент его формирования. Когда формируется первая свеча, то наблюдается однозначное доминирование быков/медведей на растущем и падающем рынке соответственно. Но когда следом за ней формируется небольшая свеча и паттерн внутренний бар, это говорит о том, что на рынке сложилось хрупкое равновесие, то есть ни быки, ни медведи не могут взять верх друг над другом.

Именно поэтому этот паттерн может выступать как в роли предвестника разворота, так и в качестве формации продолжения тренда. Все зависит от того есть ли поблизости значимый уровень и как относительно него сформировался внутренний бар.

В первом примере паттерн предсказывает разворот тренда. В пользу этого предположения говорит то, что формация появилась как рад перед сильным сопротивлением. Второй случай — внутренний бар уже выступает в роли паттерна продолжения тенденции. Материнская свеча в этом случае пробивает уровень, а внутренний бар уже опирается на него, подтверждая пробой.

При работе с паттерном следует обратить внимание еще и на то, как развиваются события после формирования внутреннего бара. При развороте тренда цена часто не может закрепиться за экстремумом, достигнутым на материнской свече, а при продолжении тенденции это происходит довольно быстро.

Паттерн Double High / Double Low

Следующий паттерн очень сильно напоминаем формацию двойное дно/вершина. Но на деле одно отличие все-таки есть — у двойной вершины расстояние между свечами с одинаковыми экстремумами довольно большое, а у DHDL между ними должно находиться всего лишь несколько свечей.

В примере паттерн сформировался во время коррекции на сильное восходящее движение. Две свечи нижними тенями указали на сильный уровень поддержки, ниже которого быки не дали обвалить цену медведям.

После формирования второй свечи паттерна уже можно было входить в рынок, для подстраховки лучше делать это отложенным ордером. Стоп следовало бы вынести за уровень, указанный нижними тенями свечей, а ТР выставить в 1,5-2 раза больше, чем величина стоп-лосса.

Если возьмете этот паттерн в работу, то учтите, что:

• лучше всего он работает на крупных таймфреймах, оптимальным будет применять его, например, на D1;

• эту формацию лучше применять во время поиска завершения коррекции на трендовое движение. Работать против тренда по паттерну DHDL тоже можно, но в таком случае я бы посоветовал использовать дополнительные сигналы, подтверждающие факт разворота.

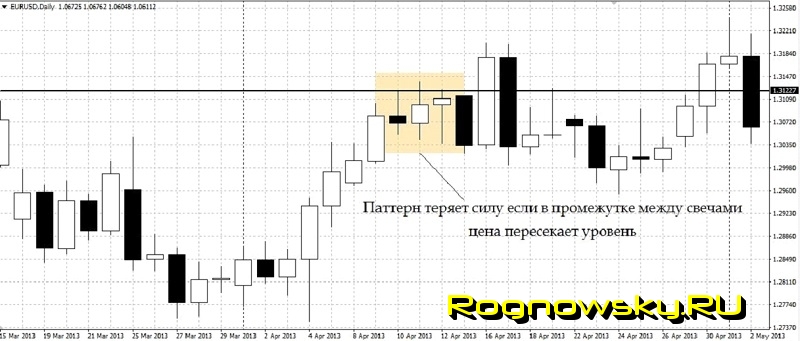

При работе с паттерном учитывайте, что если цена в промежутке между свечами пересекает уровень, то формация считается намного менее сильной. Пример это доказывает.

Эта формация очень похожа на известную всем модель поглощения, есть немало общего с паттернами «Просвет в облаках», «Завеса из темных облаков». На графике идентифицируется очень легко — внешне выглядит как расположенные рядом 2 разнонаправленные свечи с большими телами и отсутствием/небольшими тенями.

Логика происходящего читается легко — рельсы показывают нам, что на рынке начинается серьезная борьба между быками и медведями. То, что у свечей сопоставимые по размеру тела и разные направления указывает на то, что тенденция выдыхается.

Вход в рынок выполняется отложенным ордером, который размещается за пределами паттерна в сторону предполагаемого движения. Стоп выносится за предыдущую границу формации. Что касается ТР, то нужно учитывать, что рельсы сами по себе редко появляются перед сильными движениями, чаще всего за ними следуют умеренные по силе движения, а то и вовсе движение цены в горизонтальном канале.

Тейк профит логичнее всего разместить на ближайшем горизонтальном уровне поддержки/сопротивления. Входить в рынок есть смысл если потенциальная прибыль как минимум равна стоп лоссу, а лучше если она будет превышать его.

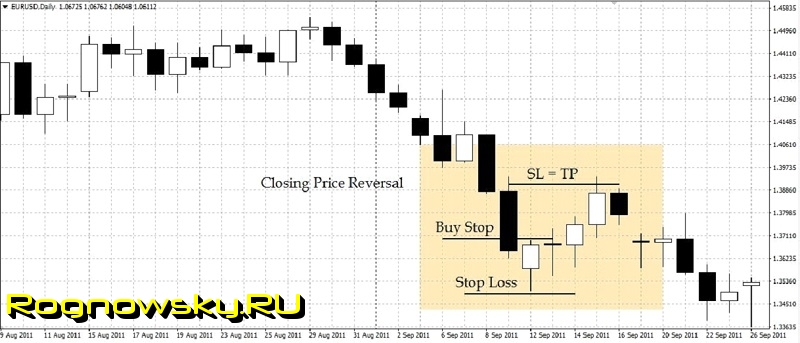

Closing Price Reversal (паттерн CPR)

В этом паттерне обязательное условие — небольшой разрыв между ценой закрытия предыдущей свечи и ценой Open следующей. CPR состоит из 2 свечей, на примере бычьего паттерна:

• первая — с большим телом и малыми тенями, для покупок свеча должна быть медвежьей;

• вторая — открывается чуть ниже цены закрытия первой свечи, но ее цена Close выше цены Close первой свечи. При этом может быть переписан экстремум, установленный первой свечой. Как правило, вторая свеча небольшого размера, тени также не очень большие.

Как и в случае с рельсами нет никакой гарантии, что следом за этим паттерном последует сильное движение, поэтому цели ставим минимальные, а лучше, когда цена пройдет расстояние, равное стоп-лоссу перевести сделку в безубыток и потом просто ждать как разрешится ситуация.

Благодаря тому, что вторая свеча паттерна имеет небольшой размер стоп получается сравнительно небольшим даже при работе на крупных таймфреймах.

Как и в случае с предыдущими паттернами не забывайте о том, что всегда стоит искать подтверждение сигнала со стороны уровней. Это правило работает практически всегда.

Внешний бар (модель поглощения)

Если вы знакомились с основными свечными паттернами, то наверняка слышали о такой формации как поглощение. В РА ее часто называют внешним баром.

Чуть выше мы рассматривали паттерн внутренний бар, когда вторая свеча должна полностью находиться в рамках диапазона первой. В случае с внешним баром все зеркально — вторая свеча должна полностью поглотить первую. Отсюда и название — поглощение.

Есть небольшое отличие между внешним баром и классическим поглощением. Нас будут интересовать все случаи, когда диапазон второй свечи перекрывает полностью диапазон первой. В классической же модели поглощения нужно чтобы помимо этого еще и тело второй свечи полностью поглотило тело первой.

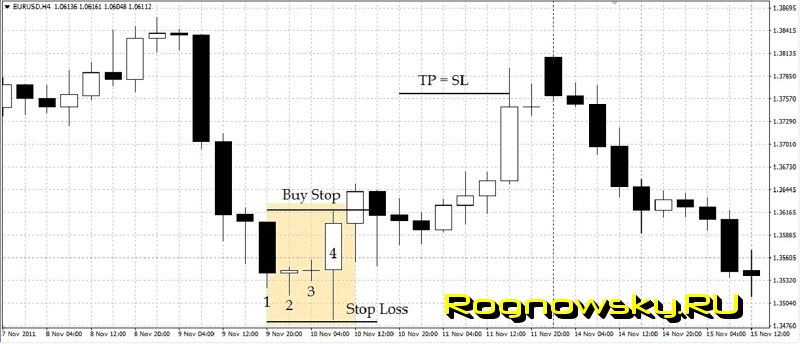

Встречаться такие модели могут как в конце трендового движения или перед началом коррекции, так и во время тренда, указывая на продолжение тенденции.

Если свеча поглощает не одну, а несколько предыдущих свечей сразу, то сигнал только усиливается, вероятность движения в нужном направлении растет. В примере показан как раз такой случай когда сигнальная свеча №4 поглотила сразу 3 предыдущие. Входить можно было отложенным ордером, который следовало разместить над ее максимумом, стоп-лосс — за Low сигнальной свечи, а ТР выставить как минимум равным стопу.

Следующий пример показывает вариант, когда внешний бар выступает в качестве паттерна продолжения тенденции. Он полностью поглотил предыдущий бар, кроме того, цена пробила уровень поддержки, который в прошлом неплохо отрабатывал несколько раз. После такого сигнала можно рассмотреть вариант доливки к уже открытой ранее позиции.

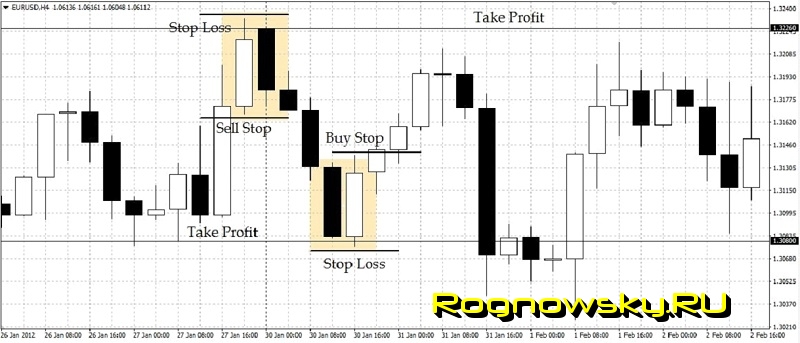

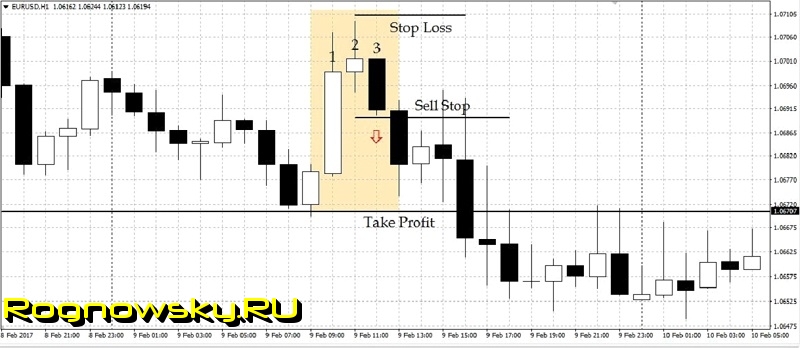

Pivot Point Reversal (PPR)

Паттерн довольно точно указывает на точку разворота тенденции или как минимум на начало затяжной коррекции. Состоит из 3 свечей и достаточно легко идентифицируется.

На примере медвежьей формации:

• первая свеча должна быть белого цвета с крупным телом и сравнительно небольшими тенями, тренд еще силен;

• вторая свеча обязательно должна переписать максимум первой, при этом она имеет небольшое по сравнению с ней тело и большие тени. На ней быки уже чувствуют себя не так уверенно — была сделана попытка идти дальше в направлении тренда, но сил, чтобы закрепиться выше уже не хватает;

• третья свеча подтверждает факт разворота, она должна быть черного цвета, с крупным телом, закрыться ниже Low второй свечи.

Сделка заключается отложенным ордером, Sell Stop следует выставить на уровне чуть ниже Low третьей свечи. Стоп же выносится за максимум паттерна.

Что касается тейк-профита, то его можно поставить на ближайшем уровне поддержки. Не лишним будет следить за соотношением SL/TP этот показатель не должен быть больше 1.

Желательно брать в работу только те формации, которые формируются после сильных движений. Если нечто подобное вы увидите на тихом рынке, то лучше пройдите мимо, депозит целее будет.

Случаются ситуации, когда третья свеча имеет слишком большое тело и закрывается далеко за пределами свечи №1. Формально все условия выполняются и паттерн вроде бы нужно брать в работу, но стоп получится слишком большим, поэтому тут нужно просто сравнить потенциальный профит со стопом, если получается соотношение больше 1, то можно заключить сделку немного меньшим объемом чем обычно.

В примере рассмотрена как раз такая ситуация. В конце концов цена дошла до ТР, но перед этим она сбила бы выставленный по всем правилам стоп-лосс. Так что подобные вариации паттерна PPR торговать нужно осторожно.

Работа с уровнями в Price Action

При обсуждение любого паттерна РА всегда упоминаются уровни, это ключевой элемент торговли по Price Action. На первый взгляд может показаться, что проще работы с уровнями ничего нет — только и нужно, что дождаться отбоя или пробоя, но на деле есть несколько приемов, на которые мало кто обращает внимание.

Ошибочная тактика торговли по уровням

Главная ошибка большинства трейдеров заключается в том, что они стремятся войти в рынок буквально любой ценой. Отсюда и большая часть убытков при работе с горизонтальными уровнями.

На скриншоте показан пример ошибочной работы трейдера. Как только свеча закрылась выше уровня следуют покупки. Это очень рискованный вход, не было получено ни одного подтверждения, что часто выливается в сработавший стоп-лосс. Самого по себе факта закрытия цены за уровнем недостаточно для того чтобы заключать сделку.

Часто встречаются ситуации, когда трейдеру просто не хватает терпения дождаться закрытия свечи. Поначалу кажется, что на рынке наблюдаем резкий пробой уровня, следует покупка на казалось бы привлекательном уровне, но потом выясняется, что это была зона около хая свечи. В итоге имеем покупки на максимуме — худшее, что можно придумать. А для того, чтобы избежать такого исхода нужно было всего лишь подождать.

Более консервативная тактика работы по уровня в Price Action

Следующий способ менее рискованный и входы получаются более точными и перспективными, но назвать идеальным нельзя и его.

Смысл торговли заключается во входе в рынок отложенными ордерами, которые размещаются как раз немного над/под пробойной свечой. То есть за свечой, которая закрылась за уровнем. Это позволяет отфильтровать те ситуации, когда цена сперва закрывается за уровнем, а потом разворачивается и просто идет в обратную сторону. В такой ситуации благодаря входу отложенным ордером вы не потеряете абсолютно ничего, ведь отложенник еще не был активирован.

В этом примере такой подход уберег бы трейдера от верного убытка, пробой действительно был неуверенным и оказался ложным.

Но часто бывают ситуации, когда цена после пробоя еще пытается идти в нужном нам направлении, но все, на что у нее хватает сил — просто обновить экстремум пробойной свечи. В таком случае активируется отложенный ордер, но цена тут же идет в убыточную стороны и получаем сработавший стоп-лосс.

Так что такой способ работы с уровнями тоже достаточной надежностью не обладает.

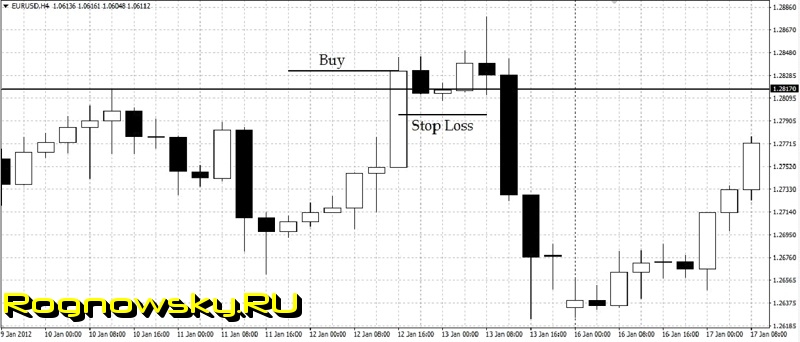

Рекомендованный способ работы с уровнями в Прайс Актион

При его использовании я бы советовал всегда руководствоваться 2 правилами:

• стремиться всегда выставлять минимальный стоп-лосс, а вот ТР должен быть многократно большим;

• всегда дожидаться подтверждения пробоя. Нас не будет интересовать вход в рынок любой ценой, куда важнее получить подтверждение пробоя.

Исходя из этого входить сразу же после пробоя не следует, нужно дождаться формирования следующей после пробойной свечи. Если она подтверждает пробой и закрывается за уровнем, то можно разместить отложенный ордер для входа в рынок недалеко от уровня.

Конечно, есть риск, что цена просто сразу же уйдет в направлении пробоя, и мы не получим абсолютно ничего. Но куда чаще ситуация развивается несколько иначе — цена выполняет ретест пробитого уровня и активирует отложенный ордер. Именно такие ситуации мы и будем пытаться ловить.

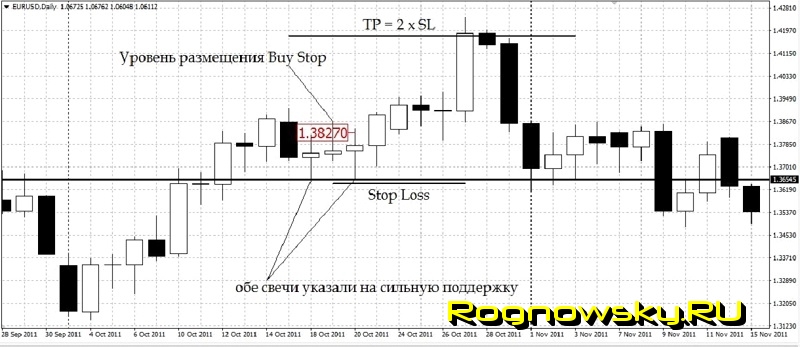

В примере момент пробоя сопротивления практически идеальный:

• сам пробой произошел уверенно, буквально за 1-2 свечи;

• пробойная свеча с небольшими тенями, тело крупное;

• следующая после пробоя свеча также закрыта выше уровня.

Это дает основания разместить отложенный ордер на покупку Buy Limit непосредственно у самого уровня. Стоп-лосс нужно вынести немного ниже пробитого уровня, для таймфрейма SL в районе 40-50 пунктов вполне допустим, а вот ТР ставим раза в 3-4 больше чем стоп-лосс.

В нашем случае цена на следующей свече после входа активировала выставленный отложенник и после 6 дней ожидания пошла в направлении пробоя. Этот пример идеальным назвать нельзя по той причине, что цена слишком долгое время находилась у уровня, это снижало вероятность похода в нужную сторону.

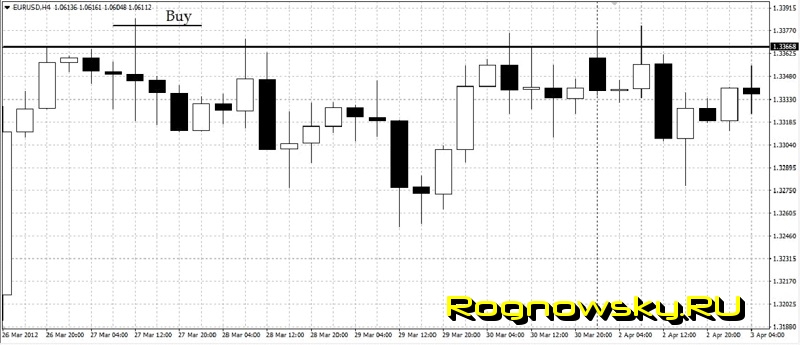

Бывают, конечно, и такие ситуации. Пробой также соответствует все правилам, ордера выставлены верно, но цена просто не активирует отложенник на продажу и сразу идет в сторону пробоя. С этим нужно просто смириться и не пытаться входить в рынок на каждом пробое — в работу берем только те, которые удовлетворяют нашим условиям.

Если бы в этом примере мы решили заключить сделку, то делать это пришлось бы сразу после закрытия свечи, следующей за пробойной, а это привело бы к увеличению стопа в 3 раза. То есть не выполнялось бы главное правило о соотношении SL и ТР.

Заключение: стратегии Price Action и применение паттернов PA на форекс

Работа с паттернами Price Action позволяет трейдеру не зависеть от настроек индикаторов или сложных графических построений. Достаточно научиться идентифицировать несколько несложных формаций и вероятность успеха резко вырастает.

Часть из перечисленный формаций вам, скорее всего, уже известна под другими названиями, но сути метода это не меняет. В конце концов, название паттерна на его эффективность не влияет никак.

Из общих рекомендаций — советую не брать в работу неидеальные сигналы и стремиться постоянно быть в рынке. Лучше заключить 10 сделок в месяц, но чтобы прибыльными оказались 7-8 из них, чем войти в рынок 30-40 раз с процентом успешных сделок на уровне 30-40%.

Источник https://forex-method.ru/3-pribylnyh-torgovyh-strategii-prays-ekshen

Источник https://smart-lab.ru/blog/678761.php

Источник https://rognowsky.ru/forex2/strategii-price-action-setapy-i-metody-trejdinga-bez-indikatorov/