5 вариантов действий, позволяющих извлечь выгоду от падения рынка

Фондовый рынок падает. Акции в вашем портфеле стремительно теряют в стоимости. Что делать инвестору?

Самое главное в этой ситуации — вы никак не можете повлиять на цены. Будет они дальше падать или нет? Вы не знаете? Остается только смириться? И наблюдать за обстановкой. И да и нет.

Падение рынка, дает возможность инвестору предпринять ряд действий, позволяющих извлечь определенную выгоду.

Ничего не делать

Бездействие — тоже действие. Кстати, не самый плохой вариант. Иногда при падении рынка, лучше не предпринимать никаких дополнительных действий (паниковать, фиксировать убытки). И придерживаться изначальной стратегии инвестирования. Падения и коррекции — неотъемлемая часть фондового рынка. Они были, есть и будут есть.

Попытки избежать просадок (и быть вне рынка) путем продажи падающих активов — чревато для инвесторов потерей потенциальной доходности. По статистике, пропуск всего 10 лучших дней на рынке за 20 лет, способен снизить среднегодовую доходность инвестора в 2 РАЗА.

Не пытайтесь предсказывать куда будет двигаться цена. С бОльшей долей вероятности вы ошибетесь. Придерживайтесь вашего изначального инвестиционного плана. Планировали, например раз в месяц пополнять счет и покупать активы. Продолжайте в том же духе. Покупайте независимо от текущих цен и ближайших перспектив на рынке.

Выбор времени входа в рынок (то есть попытки покупать по оптимальным, с вашей точки зрения, ценам) влияет на конечный финансовый результат инвестора всего на 4%.

Избавьтесь от дорогих фондов

Падение рынка, хорошая возможность заменить имеющиеся у вас в портфеле дорогие фонды (ETF или БПИФ) на аналогичные. Но с более низкими комиссиями за управление.

Допустим купили вы пару лет назад какой-нибудь фонд на индекс S&P 500 с годовой комиссий в 1,1%. Сейчас конкуренты предлагают аналогичные продукты. Но с расходами в 0,8%. Экономия в 0,3% на длительных интервалах способна дать дополнительную прибыль в десятки-сотни тысяч.

В чем логика продажи именно на падающем рынке?

В спокойные времена такая перестановка повлекла бы дополнительные издержки. Скорее всего имеющиеся ETF пришлось бы продавать с прибылью. И потерять на этом 13% в виде налога на прибыль. И возможно, при такой рокировке, текущие потери на налогах не компенсировали бы потенциальную выгоду. От покупки более дешевых фондов (и экономии на комиссиях в будущем).

При снижении котировок, налоги платить не придется. Но ведь тогда мы будем продавать с убытком? Или с околонулевой прибылью.

Да. Но взамен вы берете аналогичный (более низкозатратный) актив. Тоже с дисконтом. Можно рассматривать это просто как обмен паев фонда. С небольшими расходами в виде комиссий брокеру за сделку купли-продажи.

Сделайте ребалансировку портфеля

Ребалансировка — поддержание заданных пропорций активов в портфеле.

Пример пропорций простейшего портфеля по классам активов:

- акции — 50%;

- облигации — 30%;

- золото — 20%.

Инвестор, на протяжении всего срока, должен стараться сохранять подобное процентное соотношение в своем портфеле.

Главный смысл ребалансировки — получение дополнительной доходности, при сохранении уровня риска портфеля.

Есть 2 варианта действий как проводить ребалансировку на падающем рынке.

Вариант 1. Покупка отстающих

Подходит, если вы делаете ежемесячные (ежеквартальные) пополнения счета.

В спокойные времена, с каждой вложенной сотни: на 50 рублей нужно будет купить акций, на 30 рублей облигаций, на остаток золота.

Что происходит когда рынок акций снижается? На 10, 20, 30%. Меняется пропорции активов вашего портфеля. Доля упавших активов (акций) в портфеле уменьшается. Доля облигаций и золота — возрастает.

Ваша задача — восстановить пропорции в портфеле с помощью новых денег. При каждом пополнении счета добираем акции. До тех пор пока не восстановятся изначальные пропорции.

В чем смысл? Пропорции портфеля сами будут говорить вам, куда нужно вкладывать деньги в каждый момент времени. Таким образом вы реализуете правило «Покупай дешево«.

Вариант 2. Продавай дорого, покупай дешево

Разные классы активов могут вести себя по разному. Например в моменты кризиса, котировки акций снижаются. А золото или облигации вырастают в цене. Сильные движения на рынке способны вызвать существенный перекос в пропорциях портфеля. И обычными пополнениями счета (и докупкой упавших) дело не исправишь.

Что делать в этом случае?

Инвестор может продать часть подорожавших активов. И вложить деньги в упавшие. Получается двойная выгода. Как у классика: «Продавай дорого, покупай дешево«.

Иногда все активы в портфеле могут снижаться. Но величина падения будет у каждого разная. Например, акции упадут на 20%, облигации на 5%, а золото на 1%.

При сильном перекосе пропорций, все равно выгодно сделать ребалансировку.

Да вы продадите облигации с убытком ( -5% ). Но взамен вы купите акции с дисконтом в 20%. Продать одно немного дешево, чтобы купить другое еще дешевле.

Сгенерируйте искусственный убыток

Подойдет тем, у кого по счету в текущем году есть прибыль. С которой нужно будет заплатить налоги.

Продаем упавшие бумаги. Фиксируем убыток. И сразу выкупаем обратно. Сумма убытка должна быть примерно равна размеру полученной ранее прибыли. В итоге за год все операции по счету сальдируются (прибыль перекрывается убытком). И налог платить не придется. Из дополнительных расходов имеем только комиссии брокера за двойную сделку. Плюс небольшие потери на биржевом спреде.

Главное рассчитать сколько акций нужно будет продать. Подробный алгоритм действий описывал здесь.

Ваша выгода — экономия 13% налога с начальной прибыли.

Покупайте дивидендные акции

Моя самая любимая стратегия на падающем рынке.

Мечта любого инвестора — получать постоянный денежный поток от своих вложений. И дивидендные компании подходят для этого идеально.

Имея в портфеле компании, регулярно выплачивающие дивиденды, вам особо без разницы, сколько сейчас стоят акции на бирже. Выросли они или упали. Ваша главная цель — получение стабильного дохода. И если компания продолжает платить дивиденды, на остальное инвестору все равно (ну почти).

Падение цен на акции — подарок для дивидендного инвестора. Повод для новых покупок. Чем ниже падает цена, тем выше будет дивидендная доходность. Причем это не разовая прибыль (как в случае с куплей-продажей: купил по 100, продал по 150, заработал 1 раз 50 рублей прибыли). А вечная. По крайней мере, пока вы будете владеть активом.

Поясню на примере.

Вася решил вложить деньги в дивидендные акции. Выбрал одну интересную компанию. Со стабильными выплатами.

- Компания платит дивиденды в размере 10 рублей на одну акцию.

- Стоимость акции на бирже — 100 рублей.

Вася покупает акции по текущей цене. На 100 тысяч рублей. И обеспечивает себя дивидендным доходом в 10% годовых.

Каждый год Вася будет получать по 10 тысяч рублей в виде дивидендов (налоги в расчет не буду брать).

Его друг Петя, видя как Вася ничего не делая, получает прибыль, тоже захотел стать дивидендным инвестором. И купить аналогичные акции. Той же компании. Он идет на биржу. И видит .

- Котировки снизились до 80 рублей.

- Но компания продолжает стабильно платить 10 рублей дивидендов.

По размеру дивидендов ничего не изменилось. Все те же 10 рублей с акции. Но вот дивидендная доходность к текущим ценам возросла на 25%. На вложенные сто тысяч рублей, Петя будет получать уже не десять тысяч рублей, а 12 500.

Покупка акций на падении, позволило Пети зафиксировать повышенную дивидендную доходность. И получать КАЖДЫЙ ГОД дивидендов на 25% больше, чем Вася. На один и тот же вложенный капитал.

Перед покупкой падающих дивидендных акций, желательно понимать, почему происходит падение. Это общий обвал рынка? Рыночная коррекция? Либо снижение котировок связано с финансовыми проблемами в самой компании. В этом случае, всегда есть риск банкротства компании. Или снижение дивидендных выплат в будущем.

Лучше обращать внимание на крупные компании. Как более устойчивые. Со стабильной дивидендной историей. Те же дивидендные аристократы вам в помощь.

Как зарабатывать на падении акций

Фондовый рынок даёт множество возможностей для заработка. И не все они связаны с бурным ростом рынка. Существуют способы увеличить свой счёт и в сложные времена, когда акции падают.

Чтобы воспользоваться такой возможностью, должна быть подключена услуга маржинального кредитования. В настоящий момент любой клиент может воспользоваться заёмными средствами брокера, однако ЦБ РФ хочет ограничить эту возможность.

Суть заработка на падении акций в том, что вы открываете короткие позиции (шорт), т.е. берёте у брокера ценные бумаги в долг и продаёте их на рынке, а позднее, когда цена падает, выкупаете и возвращаете их назад брокеру. Это выглядит простым на бумаге, но в реальности есть несколько сложностей. О некоторых нюансах я писал в одной из статей серии «Мифы и реальность фондового рынка». По факту ваш финансовый результат будет больше похож на выигрыш в лотерею: конечно, есть счастливчики, сорвавшие джекпот, но большая часть соискателей просто зря потратится на лотерейный билет.

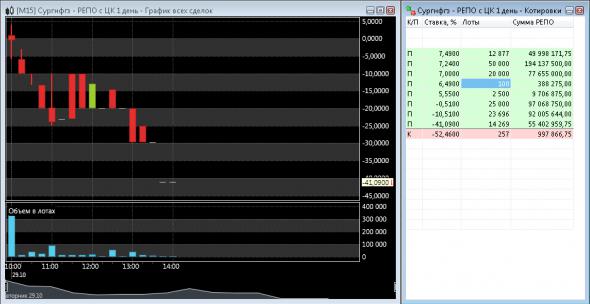

Помимо опасности, что рынок банально может пойти не туда, есть ещё не совсем очевидный подводный камень. Для клиента открытие короткой позиции — секундное дело, нужно только нажать кнопку «Продать». Брокеру сложнее. Чтобы вы смогли продать акцию, которой у вас нет, её нужно где-то взять. Хорошо, если у брокера есть собственные активы. При этом даже когда брокер крупный, его ресурсы ограничены. Если открывается возможность открыть шорт, то, помимо вас, будет ещё много желающих зашортить, и акций может не хватить на всех. Брокер начнёт занимать ценные бумаги на открытом рынке. Здесь всё становится ещё интереснее. Дело в том, что ставка, по которой можно занять акции на рынке, — плавающая. И этот процесс сильно напоминает покупку бумаг при помощи стакана, только вместо цены акции — стоимость фондирования.

Думаю понятно, что желающие зашортить какую-то акцию в определённый момент появляются не только у вашего брокера. Поэтому на стакан репо налетают и другие участники рынка. Такой ажиотаж видят владельцы акций и не торопятся сдавать в аренду свои ценные бумаги по низким ставкам. По мере роста спроса ставки репо возрастают. Ваш брокер здесь будет участвовать только до тех пор, пока рыночная ставка репо будет ниже той, которая зафиксирована в вашем тарифном плане. И если спрос на акции очень высокий, то он может выйти из этого аукциона досрочно. В итоге вы получаете такой же результат, как если бы занимали акции у самого брокера — ценные бумаги не дадут.

Таким образом, мало того, что вам нужно подобрать удачное время для открытия позиции, надо ещё найти акции для этого. Учитывая все сложности, если вы столкнулись с тем, что брокер не разрешает открыть короткую позицию, не стоит звонить в техподдержку с возмущениями или писать на трейдерских форумах, какой плохой у вас брокер. Лучше просто отказаться от сделки, вполне возможно, что этим вы убережёте себя от убытков.

Что значит обвал рынка и можно ли на нем заработать

Обвал рынка, кризис, стагнация и депрессия — таких слов о рыночной и в целом экономической ситуации очень боятся многие начинающие инвесторы. При первых же признаках падения котировок ценных бумаг они в панике стремятся вывести портфель в деньги и остаются вне рынка в ожидании более благоприятного момента. Между тем длиться просадка может месяцы и годы, а полученные средства начнут постепенно обесцениваться. Если же рассматривать обвал рынка наряду с ростом как естественный процесс, можно не только сохранить свои вложения, но даже неплохо заработать.

Что такое обвал рынка

В практике торговли (трейдинга или инвестирования) на рынке ценных бумаг есть устоявшееся мнение, подтвержденное десятилетиями исторических данных. Согласно ему, любой обвал не следует рассматривать как катастрофу. Более правильно искать в нем возможности для увеличения прибыли.

Так, обвал рынка ценных бумаг означает, что резко дешевеет бо́льшая часть акций (другие активы, например облигации, столь резким колебаниям цен не подвержены).

Финам.Знания запустил бесплатный курс по финансовой грамотности. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году.

К сожалению, более точного определения обвала не дает ни один из учебников или признанных авторитетов в инвестировании и трейдинге. Причем буквально у каждого аналитика есть собственный взгляд на «значительность» падения цен и «краткость» периода, при которых обычное развитие медвежьего тренда следует считать обвалом.

На заметку! Пожалуй, единственное, в чем нет разночтений, — постулат о том, что обвал всегда является началом медвежьего рынка. Фактически именно это и определяет поведение инвестора во время обвала.

Как заработать на обвале рынка

В практике торговли (трейдинга или инвестирования) на рынке ценных бумаг есть устоявшееся мнение, подтвержденное десятилетиями исторических данных. Оно гласит, что любой обвал не следует рассматривать как катастрофу. Более правильно искать в нем возможности для увеличения прибыли.

Базируется такая точка зрения на нескольких основных положениях:

- Фондовый рынок в глобальной перспективе остается растущим благодаря развитию мировой экономики и постоянному притоку инвесторов.

- Спады и подъемы цикличны.

- После обвала следует рост до новых, более высоких максимумов.

При правильно сбалансированном портфеле, способном выдержать достаточно глубокую просадку во время обвала, заработать инвестору можно, даже ничего не делая. Достаточно дождаться завершения кризисного временного интервала, возврата к предыдущим уровням и дальнейшего роста.

Однако глубину и время кризиса и преодоления его последствий невозможно предсказать. Так, например, когда закончится обвал рынка в 2022 году, аналитики пока не могут спрогнозировать. Некоторые говорят, что это займет до двух лет. Другие утверждают, что последствия будут продолжаться десятилетиями. В результате даже выход из кризиса без потерь не позволит инвесторам достигнуть целей. Конечно, пассивная стратегия может оказаться достаточно безопасной, однако заработать на обвале она не позволит. Чтобы извлечь прибыль даже при негативном развитии событий на рынке, нужны активные действия.

Наиболее перспективными в этом отношении выглядят следующие варианты:

- Покупать активы, которые дадут прибыль «здесь и сейчас», в период падения котировок ценных бумаг.

- Регулярно докупать акции во время обвала по лучшим ценам.

В первом случае хорошими вариантами станут:

- Короткие (на продажу) маржинальные сделки. При этом вполне достаточно плеча 1:1, что даст возможность продавать активно падающие бумаги вне рамок текущего портфеля.

- Фьючерсы и опционы. Эти производные инструменты позволяют покупать контракты на снижение цены активов.

- Драгметаллы спот. В периоды штормов на рынке паникующие инвесторы нередко используют их как убежище, что приводит к росту цен прежде всего на золото. . Эти биржевые фонды рассчитаны приносить прибыль на движениях валютных курсов в любом направлении. В моменты падения рынка, когда вложения в валюты-убежища, такие как японская иена, резко возрастают, покупка таких ETF обещает высокую доходность.

Регулярная докупка акций при падении цен также дает возможность существенно увеличить доходность инвестиций. Основное отличие от первого варианта — солидный положительный результат будет получен не на текущий момент, а после окончания обвала и начала нового роста рынка.

В качестве объектов для таких покупок следует рассматривать:

- Акции, входящие в портфель. При этом будет усредняться цена по каждому активу, потребуется пересчет количества каждой бумаги и доли в портфеле в новой ситуации. . Во-первых, они зачастую теряют в цене меньше других во время обвалов. Во-вторых, выплачиваемые дивиденды могут компенсировать часть падения.

- Акции компаний, меньше других подверженных кризисным явлениям. К таким, например, относится продовольственный ретейл и компании некоторых сырьевых отраслей.

- Бумаги эмитентов, преодолевающих кризисные явления быстрее других. К таким принято относить компании, работающие в потребительском секторе, например, тот же продуктовый ретейл, IT и технологические компании, ориентированные на выпуск товаров широкого потребления.

Внимание! Эксперты в один голос утверждают, что продать акции из портфеля, чтобы купить другие активы, будет серьезной ошибкой. Тогда инвестору удастся лишь зафиксировать убыток, в лучшем случае скомпенсировать его часть. Для покупок и докупок следует использовать свободные средства или держать для такого случая около 10% в коротких облигациях с высокой ликвидностью.

Что с рисками

Хотя обвал рынка и можно рассматривать как хорошую возможность заработать, такое явление несет и значительные риски.

- Превышение допустимого для портфеля уровня и, соответственно, его полная ликвидация. Действительно, если падающий рынок приносит больше убытка, чем готов принять инвестор, вложения придется вывести в деньги. Именно это стало причиной закрытия, причем с серьезными убытками, большинства портфелей при обвале рынков в 2008 г. Пассивная стратегия ожидания подойдет только тем, кто готов рисковать если не всей, то как минимум половиной вложенной суммы.

- Просадки по маржинальным позициям. Любую просадку можно пережить на рынке спот, но открытые маржинальные сделки с плечом больше 1 чреваты полной потерей инвестиций. Именно поэтому при обвале рынка от купленных на таких условиях бумаг рекомендуется избавляться или по меньшей мере устанавливать ордера для фиксации убытков на приемлемом уровне.

- Просадки при дополнительных покупках. Сценарий развития событий во время обвала, а также его глубина и продолжительность прогнозированию не поддаются. В этом случае активный инвестор, собирающийся заработать на падении, должен быть готов к тому, что покупки активов для хеджирования или усреднения принесут и дополнительные риски.

Внимание! Для снижения рисков всех стратегий и повышения вероятности получения прибыли в активных не следует забывать о диверсификации и регулярной реструктуризации портфеля. При правильном выборе активов это даст просадку меньше средней по рынку и оптимальный уровень прибыли для новых вложений.

Источник https://vse-dengy.ru/vygoda-ot-padeniya-rynka.html

Источник https://journal.open-broker.ru/investments/kak-zarabatyvat-napadenii-akcij/

Источник https://www.finam.ru/publications/item/chto-znachit-obval-rynka-i-mozhno-li-na-nem-zarabotat-20211103-151800/