Основы фондового рынка и инвестиций для начинающих от А до Я

Когда я только начинал, я не понимал, что такое облигации, фонды и акции, какой-то там ИИС с выбором налогообложения, что за технический и фундаментальный анализы, как диверсифицировать портфель и зачем нужен риск-менеджмент. В данной статье я объясню основные принципы инвестиций и фондового рынка, чтобы у вас была шпаргалка на все вопросы.

Есть Биржа на которой осуществляется торговля ценными бумагами, эдакий рынок с различными отделами. Но нас на него просто так не пустят, для этого необходим посредник — Брокер, который имеет лицензию и который покупает или продает активы беря за это комиссию. Мы подходим в нужный нам отдел, например, фондовый рынок, и покупаем там тот или иной товар через брокера.

Какого брокера выбрать? Любого, который вам удобен и у которого низкие комиссии, не более 0,05% на сделку. Кстати, недавно проводил опрос в канале, кто каким брокером пользуется, и 440 голосов от 600+ проголосовавших, было отдано за 1 из 9 брокеров.

Перечислю некоторые из известных:

- NYSE — Крупнейшая фондовая биржа США и в мире по капитализации, основанная 8 марта 1817 года. На бирже определяется всемирно известный индекс Доу Джонса для акций промышленных компаний, а также индексы NYSE Composite и NYSE ARCA Tech 100 Index. Кол-во компаний 4100.

- Nasdaq — Основана 8 февраля 1971 года, название происходит от автоматической системы получения котировок, положившей начало бирже. На данный момент на nasdaq торгуют акциями более 3200 компаний.

- Московская биржа — Крупнейший российский биржевой холдинг, созданный в 2011 году в результате слияния ММВБ (Московской межбанковской валютной биржи), основанной в 1992 году, и биржи РТС (Российской торговой системы), открытой в 1995 году. Кол-во компаний 630.

- Санкт-Петербургская фондовая биржа-это одна из первых торговых площадок в России, и вторая по величине и значению фондовая биржа после Московской. Основана в 1997 году и до реорганизации в 2009, называлась Фондовая биржа «Санкт-Петербург».

Последняя, кстати, очень часто косячит:

В 99% случаев вы будете торговать через СПБ Биржу (иностранные ценные бумаги) и Московскую биржу (российские ценные бумаги). Если хотите торговать напрямую с американских бирж, то вам необходимо регистрироваться у иностранного брокера, но и там есть свои минусы и плюсы.

С недавнего времени СПБ Биржа открыла торги по некоторым акциям с 7 утра. Если вы покупаете иностранные ценные бумаги, то покупать необходимо после открытия основной сессии американской биржи, где есть ликвидность и на которой задается вектор направления.

Т.е. вы видите, что в 11 утра все растет, покупаете акцию Apple, а в 16:30 наблюдаете, как она падает на -5%. Поэтому рекомендую покупать иностранные акции после 17:00, когда будет понятно движение, а также в 20:00, когда начинается вторая половина дня в Нью-Йорке.

Торги до этого времени, можно использовать, как фиксацию прибыли на сильных новостях или воспринимать основную Российскую сессию, как длинный премаркет к Американской.

Полностью расписанный торговый день по часам вы можете посмотреть в другой моей статье посвященной этому.

- Лонг — долгосрочная позиция, или длинная. Таковой считается покупка ценных бумаг, которая приносит доход в долгосрочной перспективе, т.е. трейдер открывает позицию с расчётом получения прибыли от роста рынка.

- Шорт — краткосрочная позиция, или короткая. Целью шорта является получение прибыли от падения рынка. В этом случае трейдер берёт ценную бумагу у брокера и продаёт её по определённой цене, после падения выкупает акцию обратно, разницу в цене оставляет себе.

Акции — это ценные бумаги, которые подтверждают право владельца на определенную долю в бизнесе. Купили вы акцию Microsoft и можете всем смело говорить, что вы стали совладельцем и у вас есть доля в бизнесе данной корпорации.

Заработать на акциях можно в двух вариантах:

1) Вы купили акцию, например, за 100$, а продали через n срок за 150$, итого вы заработали 50$.

2) Вы держите акцию и получаете дивиденды, это часть прибыли организации, которая распределяется между акционерами. Например, у вас 2 акции по 1000$, дивидендная доходность составляет 1%, в итоге вы получите в n день свои заслуженные 20$ к имеющимся акциям.

Облигации — это когда вы кредитуете компанию или государство. Так, давайте поподробнее. Есть компания N, ей необходимы деньги, вы даете ей деньги, а взамен получаете облигацию, в которой указано сколько денег у вас взяли в долг, когда их отдадут и с каким процентом. Это классическая долговая бумага, которая представляет по факту удостоверение займа.

Облигации бывают государственные, так называемся ОФЗ (Облигации федерального займа), региональные облигации, например, какого-нибудь Красноярского края или же корпоративные, например, Челябинской строительной компании.

Фонды (ETF) — это готовый набор определенных бумаг. Фонд покупает акции различных компаний и выпускает свои универсальные акции, вы покупаете акцию фонда и начинаете владеть долями во всех акциях, которые есть в данном фонде.

С точки зрения инвестора, это закрывает вопрос необходимости диверсификации портфеля за относительно небольшую сумму. Например, вы ходите купить акции банков BAC, GS, MS, но денег у вас не хватает, вы берете и покупаете фонд KBE, в который включены все известные банки.

Простыми словами брокерский счет это фактически личный кошелек для хранения средств и ценных бумаг, который открывается лицензированной компанией-брокером.

ИИС (индивидуальный инвестиционный счет) — это также брокерский счет, который могут открыть граждане РФ и который имеет ряд некоторых преимуществ связанных с налогами.

Также разница в том, что при всех плюсах по налогам на ИИС есть один существенный минус — нельзя выводить средства в течение 3 лет, иначе вы потеряете все плюсы по налогам.

Есть 2 варианта с налогами, вычет типа А и Б.

Если вам платят официально зарплату, то работодатель отчисляет 13% в налоговую. При открытии ИИС с вычетом типа А, вы сможете возвращать себе часть налога, который работодатель заплатил за вас.

Т.е. положили на счет 100 000 рублей и в следующем году оформляете вычет, получаете на свой счет от налоговой 13000 рублей. Максимально можно вернуть 52000 рублей, для этого необходимо пополнить счет на 400000 рублей.

Освобождает от 13% налога с дохода от полученной прибыли. Т.е. наторговали в плюс на 100 000 рублей, в итоге выведите все 100 000 рублей, а не 87к, где 13000 рублей ушли бы на налог.

Если работаете на себя, у вас свой бизнес или вы уверены в своих инвестиционных способностях, то берете тип Б, если вы работаете официально, вы долгосрочный инвестор или новичок, то тип А.

Трейдер – это человек, который пытается получить прибыль исходя из движения цены. Типичный спекулянт, купил дешевле — продал дороже.

Он в первую очередь смотрит на график и изучает, как менялась цена на протяжении определенного временного интервала. Если изучать график достаточно долго, можно заметить, что цена движется по определенным законам, паттернам. Паттерны формируются за счет того, что толпа имеет особенность одинакового реагировать независимо от того, когда это произошло 50 лет или 5 минут назад. Используют технический анализ.

Инвестор – это человек, который хочет получить потенциальную прибыль основываясь на фундаментальных показателях компании, изучая мультипликаторы и перспективы.

Логика инвестора заключается в том, что если бизнес хороший, перспективный, рано или поздно котировки компании вырастут и он получит прибыль. Используют фундаментальный анализ и иногда в дополнении технический.

Нет ответа, все зависит от кол-ва средств, сроков, знаний и целей.

В трейдинге больше стресса и сделок, отсутствие заморозки денег, большая потенциальная прибыль, психология толпы и математический подход. Сроки сделок от пары секунд до нескольких месяцев.

В инвестициях практически нет стресса, есть заморозка денег, сложный и трудоемкий процесс изучения компании для покупки акции. Сроки сделок от нескольких лет.

Выбирать подход вам, какого-то правильного выбора нет.

С помощью технического анализа прогнозируется изменение цен в будущем на основе анализа изменений цен в прошлом и в текущий момент. В его основе лежит анализ временных рядов цен, чаще всего графиков с различными таймфреймами.

Фундаментальный анализ основан на исследовании экономических, финансовых и производственных показателей компании и их инвестиционной привлекательности. Для определения с большой степенью достоверности реальной или «справедливой» стоимости ценных бумаг.

Про один из вариантов технического анализа я писал ранее:

Диверсификация — распределение капитала между разными инвестиционными инструментами. Это помогает защитить портфель от убытков при падении отдельного актива, сектора или целого рынка.

Если вы инвестор, то используете правило, что размер облигаций в портфеле должен равняться вашему возрасту. Вам 30 лет? значит 30% в облигациях.

Начинаете делать разбивку по активам:

- 30% в облигации,

- 20% в фонды,

- 50% в акции.

Облигации будут служить, как защитный актив. Фонды необходимы, когда вы не хотите разбираться с компаниями или хотите купить сразу определенный сектор, например, акции китайских компаний — KWEB. Акции же могут принести максимальный доход при таком же большой риске.

При выборе акций делаете разбивку по секторам, например, 10% на каждый из секторов. 10% на авиа, 10% на нефтяной сектор, 10% здравоохранение, 10% на технологические компании и т.д.

Всегда используйте риск-менеджмент, это значит, что необходимо полностью исключить «котлетинг» в 1 акцию, и входить в каждую сделку ± равными частями.

Допустим, у вас 10000$, вы можете открыть 10 позиций по 10% в каждой. Риск на сделку 5%, итого если вы закроете позицию в минус, для всего вашего депозита это будут крошечные -0.5%.

Да, вы не получите много прибыли с 1 сделки, но у вас, как минимум, будет больший шанс сохранить ваш депозит.

При подходе описанном выше можно смело использовать плечи.

Маржинальная торговля это торговля на заемные у брокера средства. Кредит, за который вы платите ежедневную плату.

1) Увеличивая среднюю позицию, т.е. при плечах х2, у вас средняя будет не 1000$, а 2000$, но позиция останется также 10%

2) Вы открываете не 10 позиций по 2000$, а 20 позиций по 1000$, тем самым получая большую диверсификацию.

Оба варианта имеют право на существование и это правильное использование маржинальной торговли, ей можно и нужно пользоваться.

Сделайте для себя правила по% позиций, например:

10% — тренд восходящий, не перегрета, индикаторы без расхождений, новостной фон отличный, все сходится по стратегии.

5% — торговля против тренда или ожидание новостей.

2.5% — торговля против тренда, расхождения в индикаторах, ожидание новостей, низкая ликвидность.

Также рекомендую подписаться на мой канал по трейдингу ETP Trading, в нем я регулярно делюсь своим мнением о текущем состоянии рынка, пишу обучающие статьи и публикую инвестиционные идеи.

P.S. Всем большой прибыли и минимальных потерь

Рекомендации начинающим пользоваться плечами.

А ты молодец не очень

Я написал, как их ПРАВИЛЬНО использовать и расписал риск-менеджмент. Поэтому не надо нагонять страха или чего либо еще)

Дураки, да, используют для котлетинга или не учитывая риск-менеджмент, но им хоть пиши, хоть не пиши, их уже ничего не спасет от потери депозита.

А умные люди будут использовать их по умному, это уже другое и текст был для них.

главное, чтобы на сапоги хватило)

До России наконец дошли фондовые рынки — то, чем в США забавляются уже сотню лет. Привет папуасам.

И печально, что бум был в марте-апреле прошлого года, все возомнили себя гуру инвестиций с овер крутой доходностью, но что-то все приутихли со 2 квартала этого года)

Как говорил Баффет: «отлив покажет, кто купался без трусов».

В Америке недавно стали популярны валенки и тулуп, особенно в Техасе, и тебе не болеть пиндос

Нет. Вообще никакой связи со сроком.

рынок в долгосроке в основном растет, наверно по этому шорт лучше долго не держать)

Один вопрос: GBPUSD когда перестанет падать, я уже 12 раз словил лося в надежде словить разворот))

Если вы ловили уже 12 раз лося, то с большой вероятностью разворот произойдет тогда, когда вы будете оффлайн и не будете иметь возможность войти в него с выгодной позицией

Правильно так: С помощью технического анализа прогнозируется изменение цен в прошлом на основе анализа изменений цен в прошлом.

Очередной эксперт по инвестициям. Свой телеграмм канал есть. Продолжаем.

Вы прогноз с расчетом путаете

кстати, есть еще и очередной канал в Яндекс. Дзен по инвестициям и фин. грамотности

Поищите в Гугле «книги, инвестиции, диверсификация, риски».

Отличная статья, благодарю, подписался

Зачем неучи пишут такие статьи? Ещё написал бы про «куклов» и жесть была бы оформлена окончательно…

Непонимание диверсификации и риск-менеджмента, разделение на трейдеров и инвесторов.

Бедные подписчики телеграмм-канала…

Отличная идея для новой статьи, спасибо!

Кстати, у вас есть еще какие-нибудь идеи?

Помню как я фигачил на Форексе с плечом 1:50

Сколько бабла расфигачил?

Риск на сделку 5%,

Откуда 5% взялись? По прежнему риск на сделку 10%.

итого если вы закроете позицию в минус, для всего вашего депозита это будут крошечные -0.5%.

Откуда взялись уже -0,5%? Риск по прежнему -10% на сделку.

Это вводные параметры, как я понял. 10% не риск, это доля каждой позиции от всего депозита.

Откуда взялись уже -0,5%

Я тоже не понял. Общий риск те же 5%, что и 5% по каждой позиции.

Спасибо, интересная статья. Я но новичок, но кое-что почерпнул для себя. Странным кажутся только результат опроса в телге про выбор брокера. Не ожидал такого категорического перевеса и уж вдвойне странно видеть на втором месте ВТБ, никто из знакомых их как брокера не воспринимает

Как я понял, вы имеете ввиду интрадей или скальпинг, купили и продали, в скальпинге обычно используется 1-3 акции, поэтому и нет смысла в диверсификации и плечах.

Некоторые, кстати, совмещают, берут часть в позиционку, типа 80%, а остальную часть котлетят в 1 акцию в интрадей, но я такое не приветствую, т.к. нарушается риск-менеджмент и большие риски.

Также почему мы не отталкиемся от подхода с кэшем, т.к. мы учитываем PLR, соотношение прибыли к риску, оно у нас минимальное 3:1, поэтому, даже при 50% успешных сделок, у нас 1 прибыльная покупаем 3 убыточных. Т.е. потенциальное усреднение у нас отсутствует, но в инвестициях имеет место для существования.

Как зарабатывать на фондовом рынке новичку с нуля

С ростом сложности оффлайн-заработка все большее внимание частных лиц переключается на организованные рынки. Там они, как правило, весьма быстро оказываются перехваченными несостоятельными, но очень агрессивными предложениями потрейдить на «бинарках» или даже на «крипте».

В результате подавляющее количество новичков инвесторов-энтузиастов оказывается в том или ином формате этого слова обманутыми, что выражается в банальной потере стартовых капиталов. А все потому, что желание заработка и стремление добиться, чтобы события, ну, хоть как-то уже начинали проистекать, превалирует над разумной концепцией, что сначала на рынке нужно освоиться и банально уяснить себе, в чем здесь фишка. Иначе говоря, сначала требуется узнать, как можно зарабатывать на фондовом рынке (и не только фондовом), а уж потом вкладывать в это дело собственные капиталы.

Говорят, что если вы вышли на рынок и не знаете, кто на нем дурак, значит он – это вы!

Грубо, конечно, зато максимально доступно, а главное – полезно (усвоив эту истину, многие станут относиться к собственным деньгам поосторожнее), а значит, снизится количество потенциальных потерь.

Впрочем, уже на данном этапе выводов (и даже нотаций) сделано сразу несколько, а вот определений не дано ни одного. Поэтому представляется разумным, во-первых, ввести понятийный аппарат, а во-вторых, более подробно осветить вопрос о том, как зарабатывать на фондовом рынке новичкам.

Понятия и определения

Фондовый рынок – это разновидность организованного рынка, где происходит торговля фондами.

Фонды – это ценные бумаги самых разных разновидностей: акции, облигации, закладные, и, что самое интересное, производные этих инструментов. Под производными подразумеваются:

-

и фьючерсы

- Бумаги ETF

- Ипотечные облигации (на основе закладных) и пр. В рамках заданной темы мы подробнее остановимся на фьючерсной торговле.

Организованный рынок – это торговая площадка (в современном мире – исключительно в электронном формате), где искусственно поддерживается 100%-ная ликвидность.

Ликвидность – способность актива быть сконвертированным в деньги. (Если речь идет о свойстве ликвидности применительно к площадке, то это означает характеристику самой площадки: насколько реально на ней бывает продать или купить интересующий инвестора актив).

Другое название фондового рынка – биржа. В сущности, совокупность биржевой торговли и формирует глобальный фондовый рынок (или его часть: например, биржевые площадки РТС и ММВБ формировали российский фондовый рынок, пока не были агрегированы в структуре Московской биржи).

Обеспечение 100%-ной ликвидности – это критически важная черта организованных рынков, отличающих их от банальных виртуальных «досок объявлений». Что же конкретно под этим подразумевается? Это означает, что, когда бы инвестор не вышел на рынок какого-то актива, там всегда будут и продавцы, и покупатели.

На биржевом рынке не бывает такого случая, что хочется купить, к примеру, 10 акций ПАО «Газпром», а никто не продает!

Абсолютная ликвидность достигается посредством учреждения администрацией площадки института маркет-мейкеров. Этим профессиональным участникам рынка ценных бумаг предоставляются льготы по комиссионным в случае, если они будут непрерывно держать открытыми позиции по покупке и продаже выбранного тикера (сокращенного названия ценной бумаги). Сделки заключать совсем не обязательно – главное, все время держать открытыми соответствующие оферты. Разумеется, оговаривается величина спреда (разница между курсом покупки и продажи) так, чтобы эти позиции предлагали самые невыгодные цены (иначе позиции быстро закроются, так как осуществятся сделки).

Так достигается абсолютная ликвидность. Площадки, разумеется.

Суть биржевой торговли

Первое, главное и единственное, что нужно усвоить перед тем, как начинать попытки заработать на организованном рынке, так это принцип образования на нем прибыли. Он прост:

Подешевле купи и подороже продай! И при этом все равно, в каком порядке.

Биржа – это точно такой же рынок, как и привычный мещанский базар, где торгуют продуктами. Просто на бирже не бывает очередей и никогда не случается такой ситуации, чтобы товар кончился. А сам принцип торговли никто не отменял.

И еще: в обыденной жизни мы, для того, чтобы что-то продать, должны либо это купить, либо изначально уже иметь это на руках. Но сделки на фондовом рынке быстры и 100%-ная ликвидность позволяет отыгрывать такую финансовую комбинацию: ведь можно попробовать сначала продать некий актив (ценную бумагу) с условием поставки ее не сразу, а через некоторый промежуток времени. Но только вот деньги за нее получить сразу. Если при этом рыночная цена на эту бумагу пойдет вниз, то на момент истечения срока поставки можно будет купить данную бумагу дешевле и поставить в счет ранее предоплаченного контракта.

Данный механизм называется «короткими продажами». И если вы осознали и поняли его, то можно считать, что вы усвоили принципы фьючерсной торговли (но об этом подробнее далее). А пока нужно резюмировать – короткие продажи реально позволяют зарабатывать на падающем рынке, и это ключевая особенность этого механизма!

Торговля деривативами

Под деривативами подразумеваются производные финансовые инструменты, которые представляют собой право на совершение каких-то операций с активами. То есть, продавая или покупая дериватив, вы продаете или покупаете не сам актив, а право на совершение действия с ним.

К деривативам относят и фьючерсы/опционы, которые представляют собой обязанность/право на покупку (опционы кол) или продажу (опционы пут) базового актива по настоящей цене с поставкой его через определенный период времени в будущем.

Почему нас может заинтересовать фьючерсная торговля? Все в ракурсе ответа на вопрос «можно ли зарабатывать на фондовом рынке» (и если да, то сколько?). Работа на биржевой площадке разделяется на 2 больших кластера:

- Спот-рынок – поставка актива осуществляется в срок до 3 календарных дней;

- Рынок фьючерсов/опционов – поставка осуществляется в срок через 3, 6 и 9 календарных месяцев после заключения контракта.

В чем же прелести обоих этих кластеров? Приобретая 10 акций ПАО «Газпром» у человека на его счете-депо у брокерской компании реально образуется 10 акций Газпрома. Они могут высоко взлететь (это здорово), и тогда он сможет их впоследствии продать и зафиксировать (реально получить) прибыль. А могут и провалиться в цене (как это уже не раз бывало), но до нуля они не упадут никогда.

Если у инвестора есть время, то он может подождать, пока эти акции снова вырастут и продать их по более высокой цене. Если нет желания ждать, но при этом и не хочется расставаться с акциями, то можно прокредитоваться под залог этих акций – речь идет о так называемых сделках РЕПО – правда, в данном случае придется регулярно добавлять залог, если курс акций начнет снижаться. Но главная идея заключается в том, что акции в любом случае есть и они стоят положительную величину, отличную от нуля.

В случае с фьючерсами все не так. Для начала, покупая опцион кол, вы имеете на руках не акции, а право на их получение через, к примеру, 3 месяца, заплатив за них стоимостную сумму по текущей цене уже сейчас. То есть, это не акции, а лишь право на их получение. При этом, инвестор уже тратит существенные деньги (приобретая, не пойми что).

Во-вторых, фьючерсы торгуются с плечом. Это означает наличие финансового рычага: администрация площадки условно перекредитовывает покупателей и продавцов фьючерсных контрактов, чтобы они платили не 100% за их куплю/продажу, а меньше в разы. К примеру, на Московской бирже наполнение по фьючерсам на газпромовские бумаги составляет всего 16% (то есть, 84% — условное кредитование), таким образом, рычаг составляет 1:5.

Отчего вдруг администрация площадки столь добра, чтобы кредитовать своих многочисленных участников? Если приглядеться в структуру сделки внимательнее, то станет понятно, что никакого кредитования по сути и нет. Рассмотренное выше наполнение – это всего лишь аванс, который платит покупатель и соглашается получить продавец (согласно правилам фьючерсной торговли). Остаток суммы доплачивается по истечении срока контракта, но до этого доходит редко, ведь контракт гораздо выгоднее и проще продать.

Зато от уровня наполнения (то есть, плеча) сильно зависит начисляемая прибыль или убыток. Фактически, любое ценовое движение следует умножать на величину плеча. Начисление и списание производится со специального маржинального счета, который непременно сопровождает торговлю фьючерсами. И вот этот самый первоначальный аванс перечисляется именно туда и именно из этих денег происходит перманентный перерасчет и переначисление выигрыша от движения цены между маржинальными счетами покупателя и продавца фьючерсного контракта.

Если цена растет, то выигрывает покупатель (ведь он заплатил меньше денег, чем будет стоить полученный после истечения срока контракта актив): процентная величина роста умножается на финансовый рычаг и присовокупляется к остатку на его маржинальном счете. Если же цена падает, то в выигрыше продавец (ведь он продал за дорого дешевеющий актив): аналогичный выигрыш начисляется на его счет.

Но у этой работы есть и отрицательная сторона: ведь начисления на счет выигрывающей стороны производится из средств проигрывающей, и именно на ту же саму сумму (на самом деле, никто никого не кредитует). Поэтому при условии ранее взятого наполнения в 16% цене акций Газпрома достаточно уйти не в выгодную для участника сделки по купле/продаже фьючерсного контракта сторону, всего лишь на 16%, чтобы его аванс был полностью исчерпан. В этом случае наступает маржин-колл – контракт в принудительном порядке исполняется, а тот, чей маржинальный счет обнулен, получается, что полностью потерял свои средства.

Сколько можно зарабатывать на фондовом рынке? Сказать сложно – зависит от опыта. Но однозначно, на фьючерсном сегменте можно заработать больше в количество раз, соответствующему размеру плеча. Да вот беда, в отличие от спот-сегмента здесь можно потерять вообще все!

Заключение

Короткий ответ на вопрос, как зарабатывать на фондовом рынке с нуля – очень осторожно!

Новичку нечего делать на фьючерсном сегменте – тренируйтесь на спотах.

Работайте исключительно с максимально ликвидными позициями – из них проще выйти в деньги.

Совершенствуйте собственные аналитические способности прогнозирования!

Фондовый рынок далеко не сразу открывает новичкам свои тайны.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Как стать трейдером на Московской бирже

Московская биржа была образована в 2011 году. Благодаря слиянию Московской межбанковской валютной биржи (ММВБ) и биржи РТС она стала активно набирать авторитет на мировой финансовой арене, привлекая на свои торговые площадки инвесторов со всего мира.

Как работает Московская биржа

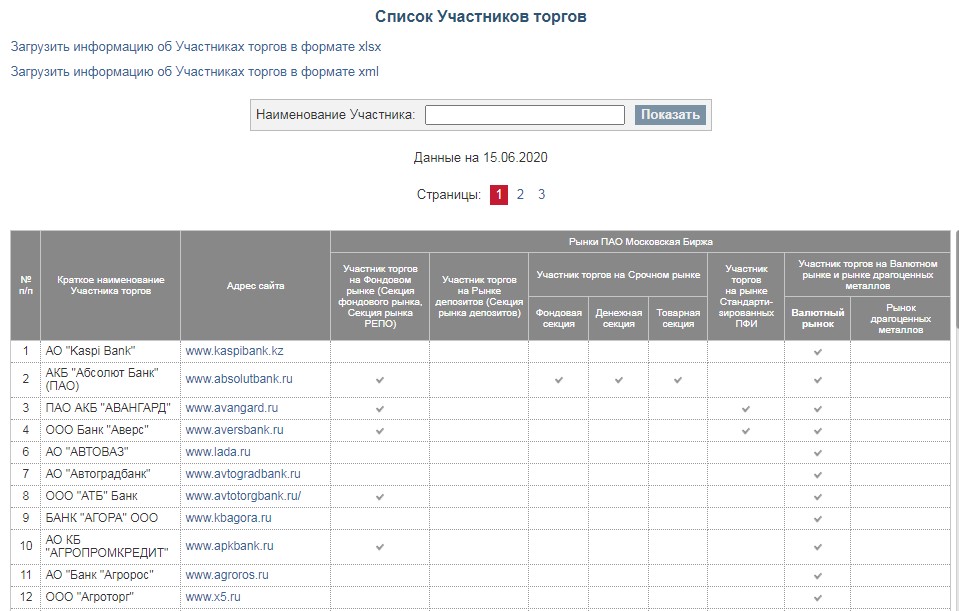

К прямым торгам на бирже допускаются только профессиональные участники, прошедшие сложную процедуру лицензирования и соблюдающие все требования биржи и контролирующих органов. Для участников торгов предусмотрены регулярные членские взносы.

Неаккредитованные инвесторы (например, розничные трейдеры или кредитные организации) тоже имеют доступ к работе на Московской бирже, но только через брокеров-посредников, роль которых играют лицензированные участники торгов.

Московская биржа даёт возможность работать с акциями, фьючерсами, валютными парами, биржевыми опционами и другими активами.

Вся информация о биржевых операциях накапливается и анализируется в дата-центре биржи. После совершения сделки в торговом терминале инвестора данные будет автоматически внесены в базу.

Система информационной безопасности постоянно совершенствуется. Каждый инвестор подтверждает все транзакции личной электронной подписью, что сводит к минимуму угрозу утечки данных.

Как начать торговать на Московской бирже?

Шаг 1 — выбор брокера

Как торговать на Московской бирже физическому лицу? Нужно выбрать брокера-посредника, который даст доступ к работе на бирже. На сайте Московской биржи есть полный список участников торгов, с которыми можно смело работать.

На официальном сайте каждого брокера можно найти обучающие материалы и информацию о тарифных планах, а также получить обратную связь по любым вопросам, связанным с работой на бирже.

Шаг 2 — открыть счёт у брокера

Для открытия счёта необходимо собрать небольшой пакет документов: паспорт, СНИЛС, ИНН и заявление или анкета. Можно выбрать один из ближайших к дому офисов брокера и посетить его лично, но проще открыть счёт онлайн — через портал Госуслуг или на сайте брокера. «Открытие Брокер» сделал процедуру регистрации максимально простой и понятной.

При открытии счёта через интернет все данные нужно вводить корректно, так как вся информация тщательно проверяется.

Шаг 3 — программное обеспечение

Чтобы получить доступ к рынку через своего брокера, на компьютер нужно установить специальный софт — торговый терминал.

Новичку для старта будет достаточно функций, которые встроены в самых распространённых терминалах — MetaTrader 5 или QUIK. После установки следует изучить базовые инструменты терминала.

Также осуществлять торговые операции можно через личный кабинет на сайте брокера или в мобильном приложении.

Шаг 4 — пополнение депозита

Для тренировки можно начать торговать на учебном счёте — никакого риска, но и прибыль только виртуальная. Чтобы зарабатывать реальные деньги, придётся пополнить брокерский счёт на минимальную установленную сумму или выше.

Чтобы не потерять средства в первые же дни, к торговле нужно подойти аккуратно. Перед началом работы следует разобраться, как торговать на МосБирже через терминал, изучить базовые понятия и принципы работы рынков, а также разработать собственную торговую стратегию и тщательно отбирать активы для покупки.

Рынки Московской биржи

Московская биржа объединяет в себе шесть рынков:

- фондовый;

- срочный;

- валютный;

- денежный;

- драгоценных металлов и товарных активов;

- стандартизированных ПФИ.

На каждом из этих рынков своя система торговли и финансовые инструменты. Из шести секций самые популярные — первые три. Для эффективной торговли рекомендуется не распыляться на несколько, а как следует изучить один из них.

Фондовый рынок Московской биржи интересен тем, кто хочет инвестировать в иностранные или отечественные акции. Здесь же можно работать с облигациями или паями.

Торговый период на фондовом рынке с 10:00 до 18:40 по московскому времени.

Срочный рынок предоставляет инвесторам возможность работать с фьючерсами и опционами — финансовыми инструментами, имеющими срок действия.

Торговый период срочного рынка — с 10:00 до 23:50 мск.

Валютный рынок Московской биржи. Многие трейдеры начинают свой путь с торговли валютой.

Все доступные валюты торгуются за российские рубли (десять валютных пар) или за доллары США (шесть валютных пар).

Торги на валютном рынке начинаются в 10:00 по московскому времени, а заканчиваются по-разному: доллар США — в 17:15, европейские валюты — в 15:15, азиатские — в 23:50.

Чтобы полученные знания не выветрились из головы, рекомендуем как можно скорее закрепить их на практике. Тем более, что открыть торговый счёт в «Открытие Брокер» можно буквально за пять минут. И обязательно подписывайтесь на нашу рассылку — полезные материалы помогут в процессе обучения!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://vc.ru/finance/260705-osnovy-fondovogo-rynka-i-investiciy-dlya-nachinayushchih-ot-a-do-ya

Источник https://ardma.net/finansy/treyding/574-kak-zarabatyvat-na-fondovom-rynke-novichku-s-nulya/

Источник https://journal.open-broker.ru/trading/kak-stat-trejderom-na-moskovskoj-birzhe/