Что такое прямые инвестиции и как они работают

«Открытый журнал» уже подробно рассматривал понятие инвестиций. Так называют финансовые вложения (обычно долгосрочные) в определённый актив, нацеленные на получение прибыли от роста его стоимости. Существуют разные классификации инвестиций: по срокам, объектам и другим признакам. Рассмотрим прямые инвестиции, одну из разновидностей подобных вложений.

Суть понятия

Центробанк даёт следующее определение прямых инвестиций: это «вложения, которые осуществляются с целью контроля или приобретения устойчивого влияния на управление предприятием».

Отношения прямого инвестирования возникают, когда инвестор напрямую владеет инструментами участия в капитале, обеспечивающими ему от 10% голосов в управлении предприятием.

Также часто применяется понятие прямых иностранных инвестиций (ПИИ): его используют для определения природы вложений резидентов одной страны в экономику другой и наоборот.

ПИИ могут принимать различную форму: к ним относятся покупка доли в действующем бизнесе, открытие филиала или дочерней компании, предоставление контроля над технологиями либо обеспечение необходимыми кадрами и оборудованием.

Виды прямых инвестиций

Выделяют следующие разновидности прямых инвестиций:

Вертикальные инвестиции направлены на углубление существующего бизнеса. Например, это покупка металлургическим комбинатом угольной шахты или завода, производящего профильное оборудование.

Горизонтальные инвестиции включают в себя сделки по расширению пространства бизнеса: открытие новых магазинов под своей франшизой, увеличение географии присутствия и так далее.

Конгломератные инвестиции — это приобретение бизнесов, мало связанных с основной деятельностью инвестора. Примерами компаний, выросших за счёт таких вложений, являются многофункциональные японские корпорации кэйрэцу (относительно устойчивые группы формально независимых друг от друга предприятий, где ядро составляют крупные корпорации, а вокруг них группируются мелкие и средние компании): Mitsubishi, Mitsui Group и ряд других. Они объединяют в своём составе банки, промышленные и торговые компании. Похожая ситуация наблюдается и в Республике Корея, где аналогами кэйрэцу выступают чеболи (группа формально самостоятельных компаний, находящихся в собственности определённых семей и под единым административным и финансовым контролем): Samsung, Hyundai и другие.

Формами прямых инвестиций являются: слияния, поглощения, открытие дочернего бизнеса (филиала) или партнёрство.

Отдельно можно выделить ПИИ с участием государства. В нашей стране ими занимается сформированный в 2011 г. Российский фонд прямых инвестиций (РФПИ). За девять лет он помог привлечь в российские проекты 2,1 трлн руб.

Прямые иностранные инвестиции в России

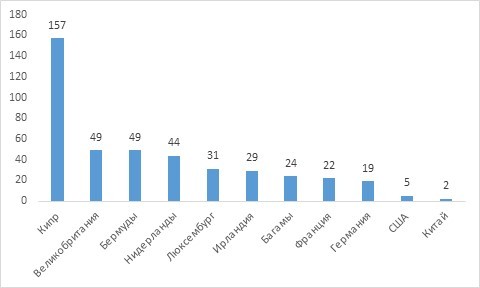

По итогам I квартала 2021 г. накопленные прямые иностранные инвестиции (ПИИ) в российскую экономику составили 545 млрд долл. Из данной суммы 230 млрд (42%) пришлись на вложения с Кипра, Бермуд и Багам. Это указывает на российское происхождение части ПИИ.

Наиболее активно ПИИ направляются в добычу ресурсов и обрабатывающий сектор.

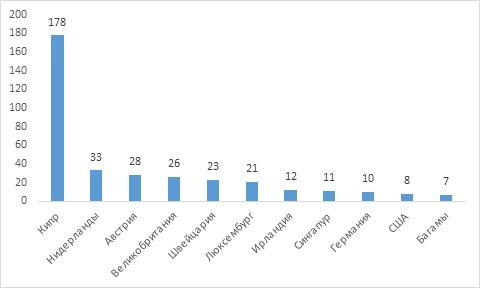

Российские резиденты также вкладывают свои средства в экономики других стран. На конец I квартала 2021 г. накопленные российские ПИИ составили 445 млрд долл.

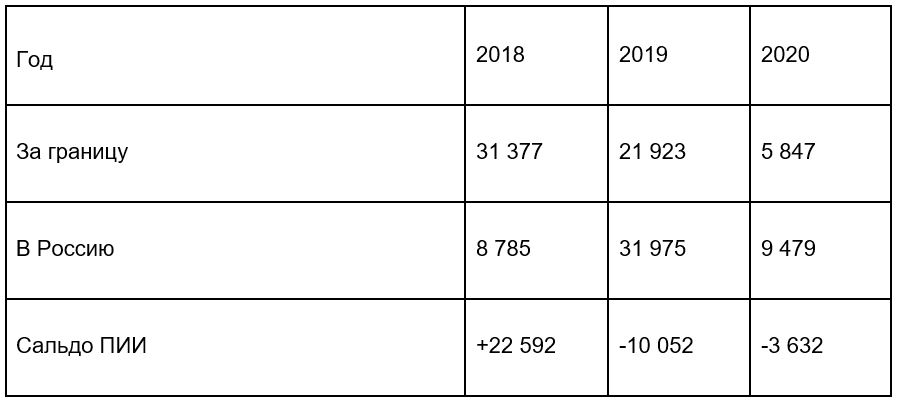

Центробанк рассматривает ПИИ за рубеж как активы, а иностранные инвестиции — как обязательства. Соответственно, в строке сальдо операций «+» означает превышение активов над обязательствами, «—» — превышение обязательств над активами.

По итогам II квартала 2021 г. ПИИ российских резидентов составили 8,5 млрд долл. В Россию пришло 5,5 млрд долл. Эти цифры указывают на восстановление инвестиционной активности, пострадавшей в 2020 г. из-за пандемии коронавируса.

Прямые иностранные инвестиции в мире

По данным Конференции ООН по торговле и развитию (ЮНКТАД), в 2020 г. общий объём прямых иностранных инвестиций в мире составил 869 млрд долл. Влияние пандемии привело к тому, что их размер снизился до 42% от объёма 2019 г., когда величина ПИИ в мире была равна 1,5 трлн долл.

Наиболее сильно пострадали от спада ПИИ Великобритания и Италия: прямые иностранные вложения в их экономики уменьшились в 2020 г. на 100%. На третьем месте находится Россия со спадом этого показателя на 96%. В США уменьшение ПИИ составило 49%. Единственные крупные экономики, которые продемонстрировали рост ПИИ в 2020 г. — Индия (+13%) и Китай (+4%).

Крупнейшим получателем ПИИ в 2020 г. стал Китай: на него пришлось 163 млрд долл. Второе место заняли США — 134 млрд долл. В России ПИИ, по мнению ЮНКТАД, составили 1,1 млрд долл. (в 2019 г. их сумма была равна 32 млрд).

Долгосрочный характер, стремление к контролю над объектом вложений и возможная помощь в технологической, кадровой и финансовой сфере — таковы характерные черты прямых инвестиций, позволяющие отличить их от обычных покупок акций или портфельных инвестиций.

В макроэкономическом масштабе структура и величина ПИИ помогают определить, насколько страна привлекательна для иностранных компаний и как она готова участвовать в мировом разделении труда.

Мы рады, если ответили в этой статье на все ваши вопросы по теме. Если нет – вы всегда можете задать нам новые. Просто заполните форму обратной связи – и мы обязательно поможем разобраться во всех непонятных моментах!

Что такое РФПИ. Объясняем простыми словами

РФПИ (Российский фонд прямых инвестиций) — суверенный инвестфонд РФ. Создан, чтобы привлекать иностранный капитал в экономику России.

Для этого РФПИ в качестве соинвестора сам вкладывает деньги в российские и иностранные компании, у которых видит значимые перспективы.

Согласно сайту РФПИ, под управлением фонда находится $10 млрд. По состоянию на конец февраля 2021 года размер собственных средств превышал 2 трлн рублей. Подробную финансовую отчётность фонд перестал публиковать с 2017 года, и детали многих сделок РФПИ не раскрывает.

По заявлению фонда, за всё время существования РФПИ инвестировал в различные проекты более 200 млрд рублей. Это деньги государства и то, что удалось заработать на предыдущих сделках. Одновременно партнёры фонда вложили в те же проекты более 1,9 трлн рублей.

Основные партнёры в совместных фондах:

- Китайская инвестиционная корпорация (CIC) — вместе создали Российско-китайский инвестиционный фонд (РКИФ);

- суверенный фонд ОАЭ Mubadala;

- суверенный фонд Саудовской Аравии Public Investment Fund (PIF);

- Japan Bank for International Cooperation (JBIC) — вместе создали Российско-японский инвестиционный фонд.

В разные годы РФПИ инвестировал в покупку акций крупных российских компаний: «Аэрофлот», «Транснефть», «Совкомфлот», «Энел Россия», «Интер РАО», «Совкомбанк», Московская биржа, аэропорт Пулково, «Вертолёты России», «Фосагро», En+, «Полюс», «Алроса», «Лента», «Магнит», «Детский мир», «Каро фильм», Ozon и т. д.

С началом пандемии коронавируса РФПИ стал известен как поставщик отечественной вакцины от коронавируса «Спутник V».

Пример употребления на «Секрете»

«Несмотря на неудачи, успешных проектов у РФПИ больше, констатировала Екатерина Косарева. «Кроме того, РФПИ создал множество дочерних международных фондов совместно с иностранными фондами. Это говорит о доверии и признании организации дальновидной», — отметила она. Андрей Марченко называет РФПИ одним из немногих успешных инвесторов на российском рынке».

(Из материала об удачных и провальных сделках РФПИ.)

Нюансы

РФПИ создан в 2011 году по инициативе президента РФ (на тот момент — Дмитрия Медведева) и председателя правительства страны (на тот момент — Владимира Путина).

Фондом руководит управляющая компания, в которую входят члены наблюдательного совета и гендиректор. Всех их назначает президент РФ по представлению премьер-министра. С самого основания РФПИ им руководит Кирилл Дмитриев. Ранее он работал в инвестбанке Goldman Sachs и консалтинговой компании McKinsey & Company, а также руководил инвестиционными фондами Delta Private Equity и Icon Private Equity.

В наблюдательный совет РФПИ, помимо Дмитриева, входят (по состоянию на конец 2021 года):

- глава Центробанка Эльвира Набиуллина;

- первый вице-премьер Андрей Белоусов;

- министр финансов Антон Силуанов;

- министр экономического развития Максим Решетников;

- помощник президента РФ Максим Орешкин;

- бывший директор-распорядитель Международного валютного фонда Доминик Стросс-Кан и другие.

В 2016 году фонд инвестировал в компанию Hyperloop One, которая разрабатывает вакуумный высокоскоростной поезд по проекту Илона Маска. Сумма сделки и условия неизвестны. А в марте 2021 года РФПИ купил у Mubadala часть пакета облигаций Telegram.

Фонд прямых инвестиций — что это и как в него вложиться

Инвестирование может принимать различные формы. Наиболее часто начинающие инвесторы понимают под этим словом приобретение инвестпортфеля — набора активов, которые совместно способны обеспечить в определенные сроки (инвестиционный горизонт) запланированную доходность при допустимом уровне риска. Хорошей альтернативой портфельным, ориентированным прежде всего на покупку ценных бумаг, могут стать прямые инвестиции — вложения в реальные активы компаний.

Понятие прямых инвестиций

Под прямыми инвестициями изначально понимается покупка инвесторами части реальных активов компании, дающей право на участие в управлении. Подразумевается, что объект (компания или проект) необязательно является акционерным обществом. Со временем технология прямых инвестиций несколько трансформировалась и в настоящее время может включать покупку пакета акций целевой компании.

При этом непременно соблюдается условие — доля инвестора в капитале компании должна обеспечивать право на участие в управлении (назначение своего представителя в совет директоров).

Финам.Знания запустил бесплатный курс по финансовой грамотности. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году.

Как правило, прямые инвестиции требуют вложения крупных сумм. Однако не стоит полагать, что дорога в такое инвестирование закрыта для компаний и частных инвесторов, распоряжающихся небольшими суммами. Они могут принять участие в таких проектах через фонды прямых инвестиций (ФПИ, Private Equity). Более того, за рубежом давно сложилась практика, по которой основными участниками ФПИ становятся именно крупные институциональные инвесторы: например, пенсионные фонды или страховые компании. Их специфика диктует работу только с высоконадежными активами: например, ценными бумагами, эмитированными государством. Однако для повышения доходности такие участники рынка могут потратить часть средств на приобретение более рискованных инструментов. Именно такими и являются проекты ФПИ.

Создание фондов позволяет аккумулировать средства инвесторов в объемах, достаточных для финансирования сразу нескольких проектов различных отраслей и направлений. Такая диверсификация существенно снижает уровень рисков.

На заметку! У фондов прямых инвестиций много общего с венчурными фондами. Обе формации действуют по одному и тому же принципу — разница только в объектах для инвестирования. Если венчурный фонд выбирает новые проекты, то для ФПИ предпочтительнее партнерство с уже состоявшимися компаниями, которые нуждаются в привлечении капитала для развития бизнеса или улучшения финансового состояния.

Как работает ФПИ

Работа фонда прямых инвестиций включает четыре этапа:

- Формирование фонда. Управляющая компания создает фонд (фактически номинальное юридическое образование). Основные функции по обеспечению его работы ложатся именно на УК. На этом этапе она осуществляет привлечение партнеров (инвесторов), средства которых и составят фонд. Как правило, первоначально партнерами становятся крупные инвесторы: как частные лица, так и корпорации, банки, пенсионные фонды. Средства более мелких инвесторов будут привлекаться позже, после организации вторичного рынка.

- Проводится поиск «портфельных» компаний и инвестирование в них. Объем вложений должен быть достаточен для участия в управлении (назначения представителя в совет директоров). Нередко выкупается контрольный пакет.

- Фонд плотно работает с портфельной компанией до достижения целевого уровня (как правило, устанавливается некая планка доходности по инвестированному капиталу). В зарубежной практике средним значением на настоящем этапе является уровень от 4% до 8 % годовых.

- После достижения цели фонд выходит из портфельной компании, возвращает партнерам инвестированные капиталы или задействует их в других проектах. Выход производится публичным размещением акций портфельной компании или продажей своей доли активов компании стратегическому инвестору.

На заметку! В большинстве случаев основные партнеры ФПИ осуществляют инвестиции не перечислением средств, а предоставлением коммитментов (commitments). Они являются обязательством предоставить определенную сумму при необходимости финансирования по заявке фонда. В этом случае реальные деньги не изымаются сразу, а резервируются на балансе партнера. При условии высокой ликвидности собственных активов последнего они продолжают приносить доход до момента поступления заявки от ФПИ. На практике фонд использует только 60-80 % суммы коммитмента.

Такая схема определяет основные особенности работы фонда:

- Долгосрочное инвестирование, участие в каждой портфельной компании продолжается 8–10 лет;

- уровень доходности ниже, чем при вложениях в акции, но выше чем по банковским депозитам и государственным ценным бумагам;

- контролируемый уровень рисков за счет прямого участия в управлении объектом инвестирования.

На заметку! Чтобы дать партнерам возможность досрочного выхода, ФПИ организует вторичный рынок. Он реализуется путем эмиссии ценных бумаг (паев, акций) и размещения их на биржевых площадках. С этого момента принять участие в работе фонда могут и розничные инвесторы, приобретая бумаги на открытых торгах.

Как инвестировать в ФПИ

Стать инвестором ФПИ можно двумя путями:

- Войти в число партнеров на этапе формирования фонда. В этом случае нужно иметь возможность передать в распоряжение фонда весьма солидную сумму или предоставить коммитмент на нее.

- Приобрести ценные бумаги фонда на вторичном рынке (биржевой площадке). Такой вариант доступен практически каждому инвестору.

Перед участием в работе фонда следует провести анализ его работы и предложений. В основном рассматривают несколько основных моментов:

- Макроэкономическую ситуацию в странах, где функционирует сам фонд и куда направляет инвестиции;

- тенденции в отраслях, где сосредоточены портфельные компании фонда и перспективные интересы;

- историю ФПИ — количество действующих и завершенных проектов, их направленность, доходность, динамику портфельных компаний.

В настоящее время у российских инвесторов нет проблем стать участниками фондов прямых инвестиций. Такие предложения есть у многих инвестиционных компаний и крупных банков, как, например, ВТБ.

На заметку! На российском фондовом рынке есть аналогичные предложения, не называющиеся фондами прямых инвестиций. Фактически по той же схеме работает известная АФК «Система» или группа «Базовый элемент».

Источник https://journal.open-broker.ru/economy/chto-takoe-pryamye-investicii/

Источник https://secretmag.ru/enciklopediya/chto-takoe-rfpi-obyasnyaem-prostymi-slovami.htm

Источник https://www.finam.ru/publications/item/fond-pryamyx-investiciiy-chto-eto-i-kak-v-nego-vlozhitsya-20211103-145500/