ИНВЕСТИЦИИ КАК ОДИН ИЗ КОМПОНЕНТОВ СОВОКУПНОГО СПРОСА

1.1. Сущность инвестиций, подходы к их классификации.

1.2. Функция спроса на инвестиции.

Факторы нестабильности инвестиций ………………………………

2. Мультипликатор и акселератор инвестиций ………………………………

2.1. Мультипликатор инвестиций ………………………………………

3. Инвестиционная политика в Республике Беларусь …………………………

Список использованных источников …………………………………………

ВВЕДЕНИЕ

Перед Республикой Беларусь стоит сегодня главная цель — наиболее быстрый выход из затянувшегося кризиса. Страна осуществляет переход к новым экономическим рыночным отношениям. Выбранный путь обусловлен определенными негативными моментами: отсутствием в доперестроечный период механизма ресурсосбережения, спадом производства, разбалансированностью потребительского рынка, снижением уровня жизни населения.

Экономика Беларуси за годы перестройки и реформирования понесла громадные потери. Но и сейчас, пока не преодолены в полной мере негативные тенденции, выражающиеся в дефиците внешней торговли, сокращении валютных резервов, значительном количестве убыточных предприятий, неблагополучном инвестиционном климате, малом притоке прямых иностранных инвестиций.

В 80-х годах Беларусь по показателям ВВП на душу населения занимала одно из первых мест среди бывших социалистических стран. С 1991 г. ситуация резко изменилась, что обусловлено прежде всего особенностями промышленного потенциала республики, его четко выраженным экспортным характером. Беларусь была одной из наиболее зависимых от внешней торговли стран мира с долей импорта, и экспорта в ВВП — соответственно 60 и 50%. И сегодня она остается одной из наиболее зависимых от межрегиональной торговли бывших советских республик.

По такому показателю, как удельный вес прямых иностранных инвестиций (ПИИ) на одного жителя, Беларусь находится на одном из последних мест среди стран с переходной экономикой.

Старт отечественной экономики в первом году нового столетия вряд ли можно назвать удачным. И, надо полагать, явление это не случайное. Ведь для долговременного экономического роста нужен прочный фундамент. Индустриальный, весь экономический потенциал Беларуси, по праву являвшийся в свое время ее гордостью, слаб, он не способен обеспечить динамичное развитие страны. Утверждать так однозначно значило бы грешить против истины. Вместе с тем тщетно надеяться на высокую отдачу наличного потенциала без его модернизации на современной технической и технологической основе, без структурных и институциональных преобразований в экономике. Тем не менее, в практическом плане в этом отношении на протяжении многих лет делалось и делается очень мало. В результате за период с 1996-2000 год в стране не созданы необходимые предпосылки для стабильного экономического роста. [15]

Поэтому актуальность инвестиционной деятельности становится важнейшей, ибо с ней связано обновление и восстановление потенциала материально-технической базы народного хозяйства, создание производств, способных изменить экономический уровень Беларуси и вывести ее в разряд развитых стран.

Учитывая многоплановость данной проблемы, исследовательские вопросы в курсовой работе предполагается сосредоточить на аспектах сущности инвестиционных механизмов и видов инвестиций, их динамики в экономике РБ.

При этом необходимо отметить, что глава один представляет собой обобщение материала из различных источников, поскольку разные авторы выделяют больше либо меньшее число видов и подвидов инвестиций. В частности, в этой главе использованы следующие труды: П. Самуэльсон «Экономика», П. Самуэльсон, В. Нордхаус «Экономика», С. Фишер «Экономика» и т.д.

Эти авторитетные издания помогли выстроить более-менее четкую структуру раздела.

Вторая глава определяется такими трудами как: Макконнелл и Брю «Экономикс», «Макроэкономика» Долана, «Макроэкономика. Глобальный подход» Сакса. Особенностью этой главы является то, что в мировой экономической науке существует три основные эконометрические теории, которые имеют своих сторонников и противников; именно поэтому использовалась литература, которая зарекомендовала себя, с точки зрения объективности, наиболее положительно.

Говоря же о третьей главе, хочется отметить, что в ней сосредоточена основная ценность этого исследования, поскольку она дает возможность увидеть практическое отражение, повторюсь, именно, практическое отражение того, о чем говорилось в двух предыдущих главах. В качестве источников материалов для нее выступили аналитические обозрения НБРБ, некоторые статьи экономических журналов и газет.

В целом же, необходимо отметить, что проблема инвестиций, особенно их воздействия на национальную экономику, является актуальнейшей, своевременной, достаточно сложной и, в тоже время, интересной для исследования. Эти факторы и предопределили мой выбор темы курсовой работы.

ИНВЕСТИЦИИ КАК ОДИН ИЗ КОМПОНЕНТОВ СОВОКУПНОГО СПРОСА

График инвестиций.

Чтобы привести в соответствие инвестиционные решения фирм с потребительскими намерениями домохозяйств, необходимо выразить инвестиционные планы через уровень располагаемого дохода (РД) или ВВП. Это значит, что надо построить график инвестиций и показать, какие суммы планируют инвестировать все предпринимательские фирмы при любом возможном уровне ВВП. В таком графике будут отражены инвестиционные планы фирм, так же как планы домохозяйств в отношении потребления и сбережений отражены в графиках потребления и сбережений. Достраивая график инвестиций, мы будем считать, что инвестиции не зависят от уровня текущего РД или реального уровня производства.

Предположим, что кривая спроса на инвестиции имеет такой вид, как на рис. 2а, а текущая реальная процентная ставка равна 8%. Это означает, что предпринимательскому сектору будет выгодно вложить 20 млрд. дол. в инвестиционные товары. Согласно нашему предположению, инвестиции в размере 20 млрд. дол. будут иметь место и при их низкой доле, и при их высокой доле в ВВП. Величина Ig (суммарныеинвестиции) показана графически на рис. 2б. Это и есть график инвестиций. Вы уже не спутаете график инвестиций Igс кривой инвестиционного спроса IDна рис. 2а. График инвестиций показывает объем инвестиций соответственно на каждом уровне ВВП. Как видно на рис.2, потребность в объеме инвестиций в 20 млрд. дол. возникает при определенной процентной ставке, при этом кривая инвестиционного спроса занимает конкретное положение.

Сделанное нами предположение относительно независимости инвестиций и доходов, безусловно, является упрощением. Более высокий уровень деловой активности может стать стимулом для дополнительных затрат на капитальное оборудование по двум причинам.

1. Инвестиции связаны с прибылью: значительная часть инвестиций финансируется из внутренних ресурсов фирмы, то есть за счет ее прибылей. Поэтому вполне возможно, что с ростом РД и ВВП

будут увеличиваться прибыли фирмы, а следовательно, и объем инвестиций.

2. При низких уровнях дохода и объеме производства у предпринимательского сектора образуется избыток производственных мощностей; во многих отраслях машины и оборудование простаивают, поэтому у них будет недостаточно побудительных мотивов для покупки дополнительных капитальных товаров. Но по мере роста уровня доходов избыток мощностей исчезнет и у фирм появится стимул к пополнению запасов инвестиционных товаров.

Нестабильность инвестиций

В отличие от кривой потребления кривая инвестиций неустойчива; она достаточно часто существенно смещается вверх или вниз. Инвестиции, фактически, являются самым изменчивым компонентом совокупных расходов. Изменчивость инвестиций объясняется следующими факторами.

Долгосрочность. По своей сути капитальные товары имеют неопределенные сроки службы. Их приобретают не постоянно, а время от времени в определенных пределах, и поэтому возникает возможность откладывать их покупку на какой-то срок. Устаревшее оборудование или здания можно ликвидировать и полностью заменить или отремонтировать и пользоваться ими еще несколько лет. Оптимистический взгляд на будущее, вероятно, склонит управляющих фирмы к замене устаревшего оборудования, а модернизация предприятия потребует больших капитальных затрат. Но при менее оптимистической точке зрения инвестирование будет осуществляться в очень ограниченных масштабах, фирма предпочтет ремонтировать устаревшее оборудование и продолжать им пользоваться.

Нерегулярность нововведений. Нам известно, что технический прогресс является важным фактором, определяющим объем инвестиций. Новые товары и производственные процессы стимулируют инвестиции. Но история свидетельствует о том, что крупные инновации — железные дороги, электричество.

Нерегулярность нововведений. Нам известно, что технический прогресс является важным фактором, определяющим объем инвестиций. Новые товары и производственные процессы стимулируют инвестиции. Но история свидетельствует о том, что крупные инновации — железные дороги, электричество, автомобили, стекловолокно и компьютеры — возникают вовсе не регулярно, а когда они действительно появляются, то вызывают огромный подъем, или «волну», инвестиционных расходов, которая со временем спадает. Классическим примером может служить широкое распространение автомобилей в 20-х годах, которое не только привело к значительному увеличению инвестиций в автомобильную промышленность, но также способствовало огромному притоку инвестиций в такие смежные отрасли, как сталелитейная, нефтеперерабатывающая, производство стекла и резиновых изделий, не говоря уже о государственных инвестициях в благоустройство улиц и шоссейных дорог. Но когда приток инвестиций в эти смежные отрасли полностью прекратился, то есть когда было создано достаточно производственных мощностей, чтобы удовлетворить потребности автомобильной промышленности, общий уровень инвестиций стабилизировался.

Изменчивость прибылей. Владельцы и менеджеры фирм вкладывают капитал только в том случае, когда считают это выгодным, но ожидания будущих доходов в значительной степени зависят от размеров текущих прибылей. Однако и текущие прибыли чрезвычайно изменчивы. Поэтому нестабильность прибылей придает изменчивый характер инвестиционным стимулам. Нестабильность прибылей может также вызвать колебания собственно объема инвестиций, поскольку прибыль является основным источником их прироста. Американские фирмы часто предпочитают этот внутренний источник финансирования наращиванию внешнего долга или выпуску акций. Увеличение прибылей предоставляет фирмам больше стимулов и больше возможностей для инвестирования; уменьшение прибылей приводит к обратному результату. Изменчивость фактических прибылей способствует нестабильности инвестиций.

Изменчивость ожиданий. Предпринимательские фирмы часто проецируют на будущее современные экономические условия. Справедливо также и то, что нередко их ожидания подвергаются радикальному и быстрому пересмотру, когда какое-нибудь событие предполагает существенное изменение в будущей деловой конъюнктуре. Изменения внутриполитического климата, колебания валютного курса, изменения мнения о международной обстановке, решения судов по крупным трудовым спорам и случаям нарушения антитрестовского законодательства, законодательные инициативы, изменения торговых барьеров в государственной экономической политике и еще множество подобных факторов могут вызвать значительные сдвиги в ожиданиях предпринимателей в сторону оптимизма или пессимизма. В этой связи особого комментария требует фондовый рынок. Фирмы часто рассматривают его в качестве барометра общей уверенности общества в будущих экономических условиях. Повышение стоимости акций на фондовой бирже свидетельствует об уверенности общества в экономическом будущем, а понижение — о недостатке такой уверенности. Однако фондовый рынок носит чрезвычайно спекулятивный характер, и поначалу небольшие изменения цен на акции могут стать очень существенными под влиянием тех участников, которые начинают покупать, когда цены начинают повышаться, и продавать, когда они начинают падать. Изменчивость фондового рынка вызывает то рост оптимизма, то волну пессимизма, что само по себе также усиливает нестабильность инвестиционных расходов. Однако на протяжении нескольких последних десятилетий влияние рынка на динамику инвестиций было сглаженным.

Мультипликатор инвестиций.

Необходимо отметить различие между классической концепцией саморегулирующейся экономической системы и кейнсианской моделью экономики, зависящей целиком и полностью от «животных инстинктов» инвесторов. С классической точки зрения смещение кривой плановых инвестиций лишь ненадолго «потревожит» совокупный спрос, поскольку механизм гибкой процентной ставки быстро уравновесит реальные сбережения и реальные плановые инвестиции на естественном уровне реального выпуска. Даже в том случае, если этот защитный механизм не сработает и произойдет сокращение совокупного спроса, гибкие цены на ресурсы и на конечную продукцию все равно вернут экономику на естественный уровень реального выпуска. С кейнсианской точки зрения, гибкие процентные ставки не в состоянии предотвратить воздействие падения плановых инвестиций на совокупный спрос. Далее, ригидность заработной платы и нечувствительность совокупного спроса к изменениям уровня цен представляют собой непреодолимое препятствие на пути возвращения реального выпуска к естественному уровню.

Но это еще не все. В «Общей теории» Кейнс утверждал, что сдвиги в реальных плановых инвестициях (или в каких-либо других компонентах совокупного спроса) представляют собой большую угрозу для общей экономической стабильности, чем можно было бы предположить. Исходя из сказанного ранее, может сложиться впечатление, что падение объема плановых инвестиций, скажем, на 100 миллионов долларов, приведет к смещению кривой совокупного спроса влево точно на такую же величину. Однако Кейнс утверждал, что реальная величина этого сдвига будет в несколько раз больше, чем 100 миллионов — например, 400 миллионов, 500 миллионов, а возможно, и еще больше. Это явление получило название мультипликативного эффекта. Рассмотрим, в чем его сущность.

Мультипликативный эффект

Уровень реальных плановых расходов в экономической системе зависит от действия множества факторов. Во-первых, и, прежде всего, плановые расходы

Рисунок 4. Мультипликативный эффект в модели равновесия доходов и расходов Вертикальное смещение кривой плановых расходов вызвало в данном случае большее увеличение равновесного уровня национального дохода. На рисунке приведена графическая интерпретация мультипликативного эффекта. Величина смещения кривой —100 млрд. долларов. Прирост национального дохода — 400 млрд. долларов. Следовательно, величина мультипликатора равна 4. Для упрощения в данном примере предельная ставка налога, так же как предельная склонность к импортированию, принята равной нулю .

изменяются при изменении реального национального дохода. На графике, указанные перемены отражаются перемещением экономической системы вверх и вниз вдоль кривой плановых расходов. Другие факторы, влияющие на величину планируемых затрат, — изменения ожиданий, уровня благосостояния потребителей, величины процентных ставок, налогов, объемов государственных расходов или общего экономического положения на зарубежных рынках — вызывают смещение вверх и вниз самой кривой плановых расходов.

На рисунке 2 отражено воздействие ежегодного увеличения объема плановых расходов на 100 млрд. долларов при любом из возможных уровней национального дохода. В данном случае для нас абсолютно неважно, в каком именно секторе экономики начинается это смещение — в секторе планируемых инвестиций, государственных расходов или потребления — результатом всегда будет смещение всей кривой плановых расходов вверх на величину 100 млрд. долларов из положения РЕ1 в положение РЕ2.

Можно объяснить, что происходит с равновесным уровнем национального дохода, когда кривая плановых расходов смещается вверх на 100 млрд. долларов. Во-первых, плановые расходы сразу же оказываются больше национального продукта. В результате объем товарно-материальных запасов сокращается на 100 млрд. долларов ежегодно. В ответ фирмы начинают увеличивать объем выпуска (в модели с гибкими ценами они повысили бы как объем выпуска, так и уровень цен). Это приводит к расширению всего кругооборота. Национальный доход в такой ситуации будет продолжать расти до тех пор, пока разрыв между плановыми расходами и национальным продуктом (т. е. между совокупным спросом и предложением) не исчезнет. Это произойдет, когда уровень национального дохода достигнет 1.600 млрд. долларов.

Мы убеждаемся, что смещение кривой плановых расходов на 100 млрд. долларов вызвало прирост реального национального дохода на сумму в 400 млрд. долларов. Способность абсолютного возрастания плановых расходов вызывать еще большее увеличение равновесного объема национального дохода представляет собой мультипликативный эффект

Рисунок 5. ПСП и мультипликатор

Чем больше ПСП (чем меньше ПСС), тем больше величина мультипликатора.

в цепочке циклов потребления, числовые значения уменьшаются медленно, поэтому в доходе накапливаются крупные изменения. И наоборот, малая величина ПСП (или большая ПСС) вызывает быстрое сокращение потребления, поэтому итоговое изменение дохода не велико.

По оценкам Совета экономически консультантов, который дает президенту США рекомендации по экономическим вопросам, сложный мультипликатор для Соединенных Штатов равен примерно 2. [3,стр.211-214].

Модель акселератора.

Q -теория

Джеймс Тобин из Йельского университета, в 1982 г. получивший Нобелевскую премию по экономике, предложил еще одну модель динамики инвестиций, основанную на идее издержек регулирования. Известная q-теория инвестиций Тобина исходит из того, что стоимость фирмы на фондовом рынке помогает измерить разрыв между К и К*+1.

Переменная q определяется как отношение стоимости фирмы на фондовом рынке к восстановительной стоимости ее основного капитала. Понятие «восстановительной стоимости капитала» представляет собой издержки замещения капитала, на которые пришлось бы пойти при приобретении предприятия и оборудования фирмы на рынке продукции. Если фирма стоит 150 млн. долл. на фондовом рынке, а ее восстановительная стоимость составляет 100 млн. долл., то q будет равно 1,5. Таким образом, q характеризует стоимость приобретения фирмы на финансовом рынке в сравнении со стоимостью покупки ее капитала на рынке продукции.

Тобин и его последователи определили условия, при которых q служит хорошим показателем рентабельности новых инвестиционных расходов. Говоря конкретно, когда q > 1, это обычно означает, что К*+1 > К, поэтому инвестиции должны быть значительными. Подобным образом, когда q < 1, рынок показывает, что К*+1 < К, следовательно, инвестиции должны быть небольшими. Давайте разберемся, почему это так.

В простейшем теоретическом случае величина q для предприятия равна дисконтированной стоимости будущих дивидендов, выплачиваемых фирмой на единицу ее капитала. Предположим, основной капитал неизменен, т.е. величина МРК постоянна, а норма амортизации составляет d. В этом случае в каждом периоде дивиденды на единицу капитала равны (МРК — d), а значение q равно:

q = ( MPK – d )/(1+ r ) + ( MPK – d )/(1+ r ) 2 +… (3)

В простом случае, когда МРК остается неизменным в каждом из будущих периодов, выражение для q можно переписать в виде:

q = ( MPK – d )/ r (4)

Очевидно, что в последующих периодах q должно быть больше 1, если МРК больше (г + d), и меньше 1, если МРК меньше (г + d).

А теперь сравним q и (К*+1 — К). Когда основной капитал находится на желаемом уровне, то МРК = (г + d). Если К меньше К*, то МРК будет больше (г + d);если же К больше К*, то МРК будет меньше (r + d). Итак, если в будущем К* превысит К, то q превысит 1, а если в среднем К* не превысит К, то q не превысит 1.

В этом смысле фондовый рынок предоставляет фирмам чувствительный к изменениям и легкоопределяемый индикатор инвестиционных стимулов. Когда цена на фондовом рынке высока (относительно стоимости единицы нового капитала), рынок «сообщает» о том, что для приближения К к К* основной капитал следует увеличивать постепенно. Когда цена на фондовом рынке низка, рынок «сообщает» о необходимости возврата К к более низкому уровню К*.

Существует и другой, в большей мере опирающийся на интуицию, способ понимания сути q-теории Тобина. Если q > 1, это значит, что цена акций на фондовой бирже выше наличной стоимости капитала. В этих условиях фирма может выпустить новые акции, использовать вырученные средства для реальных инвестиций и часть выручки распределить среди акционеров. Таким образом, когда q > 1, это свидетельствует о том, что путем продажи акций фирмы могут финансировать новый инвестиционный проект, обеспечивающий получение прибыли.

Справедливость q-теории сравнительно легко проверить, поскольку можно вычислить величину q и проанализировать тесноту связи между колебаниями инвестиций и динамикой величины q. В ряде исследований обнаружено, что значения q для отдельных фирм связаны с их инвестициями. В других работах сделана попытка установить связь между средним значением q и совокупным уровнем инвестиций в экономике. В частности, Лоренс Саммерс из Гарвардского университета показал, что величина q в экономике США увеличивается с ростом совокупных инвестиций, однако зависимость эта крайне слаба. Динамика q мало что дает для объяснения колебаний инвестиций. Очевидно, что при оценке колебаний инвестиционных расходов кроме q необходимо использовать другие показатели, такие, как изменения объема выпуска и движение денежной наличности в фирмах.

В основной капитал

В январе-ноябре 2004 г. общий объем капитальных вложений в развитие экономики и социальной сферы составил 8,5 трлн. руб. Финансирование объектов производственного назначения было меньшим, чем в непроизводственной сфере.

В процентах к ВВП объем инвестиций в основной капитал повысился до 19,3% при 22,3%, предусмотренных на 2004 год Программой социально-экономического развития на 2001-2005 гг.

За счет внутренних источников профинансировано 97,2% инвестиций в основной капитал. Более половины всех капиталовложений (57,4%) — средства организаций и кредиты банков.

Наиболее высокими темпами росли объемы финансирования за счет средств республиканского и местных бюджетов (123,2% и 133% в сопоставимых ценах). За счет государственных ресурсов профинансировано 20,1% инвестиций в основной капитал.

Доля иностранных источников сократилась с 4,4% в январе-ноябре 2003 г. до 2,8% в 2004 г.

Для поддержки инвестиционной деятельности банками выдано долгосрочных кредитных ресурсов в объеме 2,2 трлн. руб. В сопоставимых ценах их объем увеличился на 30,3%. Задолженность по долгосрочным кредитам в общей задолженности по всем кредитам банков на 1 декабря 2004 г. достигла 46,6%.

. в жилищное строительство

На строительство жилья в январе-ноябре 2004 г. использовано 1,6 трлн. руб. Это позволило сдать в эксплуатацию 2,97 млн. кв. м общей площади жилых домов, или 84,7% к годовому прогнозу. По сравнению с январем-ноябрем 2003г. ввод в эксплуатацию жилья увеличился на 248 тыс. кв. м.. или на 9,1%. В сельской местности введено 1,03 млн. кв. м. жилья, что составило 34,6% общего ввода.

На строительство жилья банковской системой направлено 776 млрд. руб. кредитных ресурсов, что в реальном выражении в 1,5 раза превысило объемы кредитования жилья в аналогичном периоде 2003 г. В объеме долгосрочных кредитов экономике и населению на долю кредитов в жилищное строительство приходилось 35,3%.

ЗАКЛЮЧЕНИЕ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РЕСПУБЛИКИ БЕЛАРУСЬ

УО «БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ»

Кафедра экономической теории

КУРСОВАЯ РАБОТА

на тему: ИНВЕСТИЦИИ: ИСТОЧНИКИ И СТРУКТУРА. МУЛЬТИПЛИКАТОР И АКСЕЛЕРАТОР

ИНВЕСТИЦИЙ.

ФФБД,2 курс, ДФФ-2 О.А. Авдейчук

Руководитель Е.К. Егорина

МИНСК 2005

РЕФЕРАТ

СОДЕРЖАНИЕ

1. Инвестиции как один из компонентов совокупного спроса ………………

1.1. Сущность инвестиций, подходы к их классификации.

1.2. Функция спроса на инвестиции.

Факторы нестабильности инвестиций ………………………………

2. Мультипликатор и акселератор инвестиций ………………………………

2.1. Мультипликатор инвестиций ………………………………………

3. Инвестиционная политика в Республике Беларусь …………………………

Список использованных источников …………………………………………

ВВЕДЕНИЕ

Перед Республикой Беларусь стоит сегодня главная цель — наиболее быстрый выход из затянувшегося кризиса. Страна осуществляет переход к новым экономическим рыночным отношениям. Выбранный путь обусловлен определенными негативными моментами: отсутствием в доперестроечный период механизма ресурсосбережения, спадом производства, разбалансированностью потребительского рынка, снижением уровня жизни населения.

Экономика Беларуси за годы перестройки и реформирования понесла громадные потери. Но и сейчас, пока не преодолены в полной мере негативные тенденции, выражающиеся в дефиците внешней торговли, сокращении валютных резервов, значительном количестве убыточных предприятий, неблагополучном инвестиционном климате, малом притоке прямых иностранных инвестиций.

В 80-х годах Беларусь по показателям ВВП на душу населения занимала одно из первых мест среди бывших социалистических стран. С 1991 г. ситуация резко изменилась, что обусловлено прежде всего особенностями промышленного потенциала республики, его четко выраженным экспортным характером. Беларусь была одной из наиболее зависимых от внешней торговли стран мира с долей импорта, и экспорта в ВВП — соответственно 60 и 50%. И сегодня она остается одной из наиболее зависимых от межрегиональной торговли бывших советских республик.

По такому показателю, как удельный вес прямых иностранных инвестиций (ПИИ) на одного жителя, Беларусь находится на одном из последних мест среди стран с переходной экономикой.

Старт отечественной экономики в первом году нового столетия вряд ли можно назвать удачным. И, надо полагать, явление это не случайное. Ведь для долговременного экономического роста нужен прочный фундамент. Индустриальный, весь экономический потенциал Беларуси, по праву являвшийся в свое время ее гордостью, слаб, он не способен обеспечить динамичное развитие страны. Утверждать так однозначно значило бы грешить против истины. Вместе с тем тщетно надеяться на высокую отдачу наличного потенциала без его модернизации на современной технической и технологической основе, без структурных и институциональных преобразований в экономике. Тем не менее, в практическом плане в этом отношении на протяжении многих лет делалось и делается очень мало. В результате за период с 1996-2000 год в стране не созданы необходимые предпосылки для стабильного экономического роста. [15]

Поэтому актуальность инвестиционной деятельности становится важнейшей, ибо с ней связано обновление и восстановление потенциала материально-технической базы народного хозяйства, создание производств, способных изменить экономический уровень Беларуси и вывести ее в разряд развитых стран.

Учитывая многоплановость данной проблемы, исследовательские вопросы в курсовой работе предполагается сосредоточить на аспектах сущности инвестиционных механизмов и видов инвестиций, их динамики в экономике РБ.

При этом необходимо отметить, что глава один представляет собой обобщение материала из различных источников, поскольку разные авторы выделяют больше либо меньшее число видов и подвидов инвестиций. В частности, в этой главе использованы следующие труды: П. Самуэльсон «Экономика», П. Самуэльсон, В. Нордхаус «Экономика», С. Фишер «Экономика» и т.д.

Эти авторитетные издания помогли выстроить более-менее четкую структуру раздела.

Вторая глава определяется такими трудами как: Макконнелл и Брю «Экономикс», «Макроэкономика» Долана, «Макроэкономика. Глобальный подход» Сакса. Особенностью этой главы является то, что в мировой экономической науке существует три основные эконометрические теории, которые имеют своих сторонников и противников; именно поэтому использовалась литература, которая зарекомендовала себя, с точки зрения объективности, наиболее положительно.

Говоря же о третьей главе, хочется отметить, что в ней сосредоточена основная ценность этого исследования, поскольку она дает возможность увидеть практическое отражение, повторюсь, именно, практическое отражение того, о чем говорилось в двух предыдущих главах. В качестве источников материалов для нее выступили аналитические обозрения НБРБ, некоторые статьи экономических журналов и газет.

В целом же, необходимо отметить, что проблема инвестиций, особенно их воздействия на национальную экономику, является актуальнейшей, своевременной, достаточно сложной и, в тоже время, интересной для исследования. Эти факторы и предопределили мой выбор темы курсовой работы.

28. Инвестиции как элемент совокупного спроса

Основная особенность инвестиций как элемента совокупного спроса заключается в том, что они сильно зависят от изменений хозяйственной конъюнктуры и поэтому их величина очень нестабильна. Когда во время экономического спада происходит сокращение совокупного спроса, большая часть этого сокращения вызывается падением инвестиционных расходов.

В зависимости от функционального назначения выделяют три вида инвестиционных расходов.

Инвестиции в основные фонды предприятий — это расходы фирм на здания, сооружения, машины и оборудование, которые приобретаются ими для использования в своей производственной деятельности.

Инвестиции в запасы — это те товары, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия

Инвестиции в жилищное строительство — расходы домохозяйств на приобретение вновь построенных домов или квартир для последующего проживания или для последующей сдачи в аренду.

Влияние на объем и динамику инвестиций оказывают два фактора — изменение реального объем национального дохода ( Y) и реальная ставка процента (%).В зависимости от роли этих факторов в формировании спроса на инвестиции последние делятся на индуцированные (производные) и автономные.

Индуцированные инвестиции— инвестиции, порождаемые устойчивым увеличением спроса на товары и услуги. Для определения объема инвестиций, индуцированных устойчивым изменением спроса на блага, необходимо знать, сколько единиц дополнительного капитала потребуется для производства дополнительной единицы продукции. Показатель, характеризующий соотношение между приростом капитала и приростом выпуска, называется акселератором (или коэффициентом приростной капиталоемкости).

Если значение акселератора известно,то можно определить, какой объем инвестиций необходим для увеличения объема производства от исходного уровня (Y0) до желаемого, соответствующего возросшему спросу (Y*).

Приведенная формула показывает, что индуцированные инвестиции являются функцией от изменения национального дохода. При снижении национального дохода они становятся величиной отрицательной. Если объем НД остается без изменений, то индуцированные инвестиции отсутствуют.

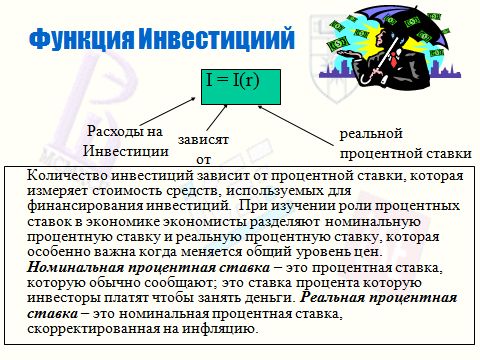

Автономные инвестиции (fn) — инвестиции, осуществляемые при неизменном спросе на блага. Эти инвестиции осуществляются с целью внедрения новой техники и повышения качества продукции. Связь между объемом автономных инвестиций и реальной ставкой процента называется функцией инвестиций.

29. Равновесие инвестиций и сбережений

Сбережения — это часть накопленной прибыли о форме денежного капитала. Сбережения составляют основу инвестиций.

Главная задача — найти то соотношение сбережений и инвестиций, которое обеспечит стране стабильное экономическое развитие.

Кейнс доказал, что сбережения и инвестиции всегда равны другдругу, исходя изтой предпосылки, что фактические сбережения и инвестиции равны разнице между доходом и потреблением, следовательно, они должны быть равны друг . дpyry, т.е. сбережения равны инвестициям.

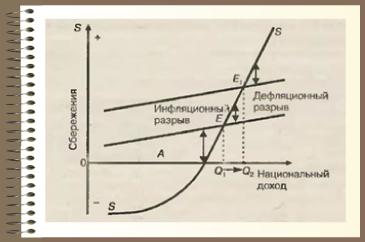

На рис. 1 изображена ситуация, когда инвестиции (I) равны сбережению (S) в условиях краткосрочного и долгосрочного периодов.

Из представленного графика сбережений и инвестиций хорошо видно, что чем выше спрос на инвестиции и шире возможности потенциальных инвесторов в обеспечении равенства I= S, тем выше совокупный спрос на национальный продукт, и, следовательно, сильнее стимулы к росту национального дохода (продукта) в последующие воспроизводственные периоды. Точки Е, Е1 отражают состояния равновесия между этими (Iи S) ключевыми параметрами и соответствующие им равновесные величины создаваемого и распределяемого национального дохода Q1, Q2. В этихточках система находится в равновесии и имеет тенденцию к устойчивости.

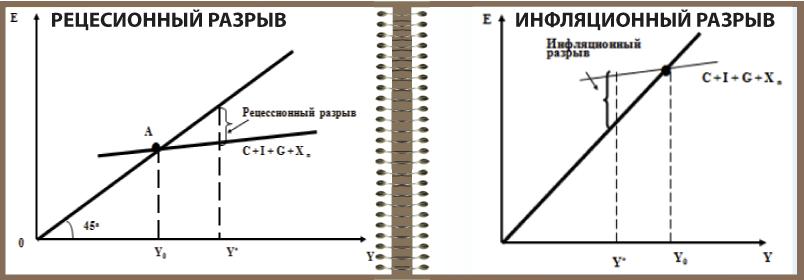

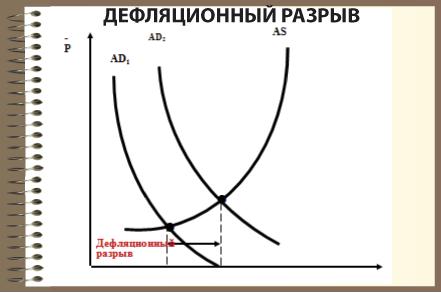

В точках, лежащих на оси абсцисс правее указанных равновесных значений этих параметров, будут иметь место превышение предложения (в нашем случае — сбережения) над спросом на инвестиции и дефляционный разрыв на инвестиционных рынках. В точках же, лежащих левее равновесных значений, спрос на инвестиции будет превышать предложение, и образуется соответствующий инфляционный разрыв. И тот и другой приводит в движение мотивационные механизмы, стимулирующие экономических агентов предпринимать действия, направленные на достижение равновесия между I и S. Что касается рецессионного разрыва, то он является дополнительным к инфляционному разрыву, т.е. здесь предложение будет превышать спрос на инвестиции.

Нестабильный характер инвестиций как элемента совокупного спроса – закономерность или отражение хозяйственной конъюнктуры?

Актуальность темы исследования может быть обоснована следующими теоретическими положениями.

Инвестиции обеспечивают долгосрочный рост предприятий и оказывают существенное влияние на реализацию выбранной предприятием стратегии. Важным элементом инвестиций является капиталовложение — затраты на создание нового, реконструкцию и расширение существующего основного капитала. Инвестиции в капитальные вложения компании чрезвычайно важны по нескольким причинам. На макроэкономическом уровне капиталовложения являются важной составляющей совокупного спроса и валового национального продукта. Уровень капитальных вложений во многом определяет экономический рост. На микроэкономическом уровне капиталовложения во многом определяют стратегию компании.

Сегодня рост прямых инвестиций в производственный сектор в России сдерживается неблагоприятным инвестиционным климатом. В настоящее время развитие российской экономики в частности и мировой экономики в целом происходит в самых сложных условиях, вызванных финансовыми и платежными кризисами, банкротствами и политической нестабильностью. Основными проблемами современного этапа развития экономических процессов являются снижение производства, рост безработицы, нестабильные обменные курсы, инфляция, снижение уровня жизни населения со многими негативными последствиями.

В условиях кризиса международные инвесторы с возрастающим интересом смотрят на инвестиции в компании реального сектора. Положительным результатом финансового кризиса можно считать переток денежной массы в фонды прямых инвестиций, а через них — в реальный сектор экономики. Международные инвесторы, которые давно присутствуют на российском рынке, привлекают дополнительные средства и активизируют работу по скупке акций средних предприятий, имеющих хорошие перспективы роста. Кроме того, создаются новые фонды прямых инвестиций. Прямые инвестиции включают в себя тщательный анализ бизнеса, в который инвестируются средства. В настоящее время не существует моделей, позволяющих адекватно оценить инвестиционную привлекательность объекта инвестиций и возможность прогнозировать сценарии его развития. В связи с этим важно построить экономико-математические модели для формирования инвестиционной привлекательности предприятий.

Все это подчеркивает актуальность выбранной мной темы.

Цель исследования — раскрыть роль международных инвестиционных компаний в развитии международного бизнеса. финансовые инвестиции

Эта цель требует раскрытия следующих задач:

- раскрыть структуру и принципы международных инвестиций;

- изучить природу международных инвестиционных компаний;

- проанализировать динамику прямых иностранных инвестиций;

- определить перспективы инвестиционной политики международных инвестиционных компаний для устойчивого развития.

Объектом исследования являются прямые иностранные инвестиции.

Предметом исследования являются международные инвестиционные компании.

Теоретической и информационной основой исследования стала работа отечественных ученых в области мировой экономики и международных отношений.

Теоретические основы международных инвестиций

Структура и принципы международных инвестиций

Состав корпоративных инвестиций может быть представлен двумя способами: в виде срочной структуры и «слоеного пирога» активов.

Инвестиции фирмы (TI), показанные в балансе по сумме активов (TA), состоят из краткосрочных инвестиций (STI), представленных текущими активами (CA) или оборотным капиталом (WC), и долгосрочных инвестиций (LTI), представленных длинными активы (LTA):

TA = CA (WC) + LTA TI = STI + LTI. (1)

Оборотный капитал нефинансовой фирмы представлен денежными средствами (Cash), краткосрочными финансовыми вложениями (STFI), дебиторской задолженностью (AR), запасами (Ivr), предоплатой в пользу поставщиков (PP):

CA (WC) = Наличные + STFI + AR + Ivr + PP. (2)

Денежная позиция представляет собой преимущественно текущие остатки на счетах компании в банках (C / A). Краткосрочные финансовые вложения состоят из депозитов в банках (Деп) и краткосрочных ценных бумаг (STSec). Последние представлены казначейскими (TB), муниципальными (MB), иностранными коммерческими (CP *) векселями (обязательствами), депозитными сертификатами (CD). Крупными (оптовыми) депозитными сертификатами также называют (в том числе в России) банковские счета (BB). Эта категория активов также включает конвертируемые векселя, приобретенные компанией (требования) — банковские акцепты (БА):

STFI = Dep + STSec = (TD + SD) + (TB + MB + CP * + CD (BB) + BA)

Денежные средства и краткосрочные инвестиции («денежные эквиваленты») также называют «ликвидностью» (Lq):

Lq = Наличные + STFI. (4)

Дебиторская задолженность — это счета-фактуры (счета-фактуры), принятые покупателями, но еще не оплаченные, то есть задолженность перед компанией за товары, проданные в рассрочку. Эта позиция определяется как торговый кредит, предоставляемый клиентам в товарной форме. Предоплата представляет собой торговый кредит, предоставляемый поставщикам наличными. Запасы — это реальные оборотные активы (сырье, материалы, полуфабрикаты, незавершенное производство, готовая продукция на складе).

Внеоборотные активы (в пересчете на РСБУ) представлены долгосрочными финансовыми вложениями (LTFI) и основными средствами (FA). Первые (портфельные инвестиции (LTPI)) состоят из инвестиций в инструменты рынка капитала, то есть иностранные акции (St *), облигации (Bd *).

Основные средства (прямые инвестиции DI) — это инвестиции в долгосрочные реальные активы (основной капитал, иммобилизованные активы). Они состоят из «материальных» (TFA) и «нематериальных» активов (IFA) (материальных и нематериальных — по РСБУ). Первые представлены недвижимостью, фабриками, оборудованием, техникой; вторая — лицензии (на экспорт, импорт, разведку полезных ископаемых), патенты, товарные знаки, бренды, компьютерные программы, капитализированные расходы на рекламу.

Структура корпоративных инвестиций также представлена в виде «слоеного пирога» активов компании.

Инвестиции делятся на три категории:

- нижний (базовый, «тяжелый») слой — прямые инвестиции в основной капитал;

- верхний («легкий») слой — инвестиции в оборотный капитал;

- средний слой между ними — портфельные инвестиции.

Прямые инвестиции — это некая опорная структура бизнеса, определяющая основные направления деятельности.

Одной из функций финансового менеджмента является наилучшее распределение ресурсов компании по различным инвестиционным позициям.

Принятие инвестиционных решений основано на:

- бухгалтерский учет (бухгалтерия);

- экономические (финансовые) оценки;

- метод суждения (объединение двух предыдущих серий оценок и мнений экспертов).

Бухгалтерские оценки инвестиций представлены коэффициентами управления активами и коэффициентами прибыльности.

Коэффициенты управления активами включают в себя основные средства, валовые активы, запасы, коэффициенты оборачиваемости дебиторской задолженности (дебиторской задолженности).

Данные об инвестициях в недвижимость и оборудование зависят от таких факторов, как:

- затраты на приобретение;

- период с даты покупки;

- методы амортизации.

Международные инвестиционные компании

По единодушному мнению большинства зарубежных и отечественных специалистов, наиболее динамичным сектором финансового рынка в последние годы стали различные формы коллективного инвестирования. Инструменты коллективного инвестирования становятся все более важным элементом роста международных рынков капитала. Этот процесс отражается в мобилизации частных сбережений в различных коллективных инвестиционных схемах с одновременным уменьшением количества депозитов на депозитных счетах в коммерческих банках.

Международные банки обеспечивают долгосрочное финансирование посредством инвестиций, обеспечивая своих клиентов капиталом для успешной международной деятельности. Инвестиционные банки также оформляют сделки по приобретению или слиянию отечественных и иностранных компаний и оформляют документы на размещение долгосрочных долговых ценных бумаг и акций.

Интернационализация банковской деятельности, растущий поток инвестиционных и банковских услуг, а также филиалов за рубежом превращают национальные банки в финансовые транснациональные корпорации (транснациональные банки). В десятку крупнейших банков мира входят три японских банка (с крупнейшими в мире активами: Mizuho Holdings — 1 148 917 млн долларов), два американских банка, в том числе Citygroup — 1 051 450 млн долларов, два немецких банка, в том числе Deutsche Bank с активами в размере 813 619 миллионов долларов, а также один банк в Швейцарии, Франции и Великобритании.

В условиях глобализации банковское дело становится все более универсальным. Коммерческие банки занимаются инвестиционным бизнесом; Инвестиционные банки — коммерческие. Активно развиваются нетрадиционные виды деятельности для банков, такие как консалтинг, недвижимость, страхование. Например, Citygroup с головным офисом и активами более $ 1000 млрд. Включает брокерскую компанию Salomon Smith Barney, страхование Travelers Group компания и взаимный фонд на своей орбите. Primerica Financial и другие компании, в которых работают более 300 тысяч человек по всему миру.

Результатом возросшей активности банков стало превращение банков в качестве посредников при осуществлении финансовых операций в самостоятельную хозяйственную организацию. В результате прогресса в области телекоммуникаций и информационных технологий международный рынок капитала создал гигантскую сеть своих зарубежных филиалов и отделений, осуществляет кредитные операции в любой валюте, мобилизует капитал по всему миру, ищет те рынки, на которых стоимость Привлечение капитала является самым низким и самым прибыльным максимумом.

Международное финансирование осуществляется с помощью иностранных и европейских займов на рынке евровалют. Иностранные кредиты в мировой торговле до середины 20 века. предоставлены лондонскими банками в фунтах стерлингов. В 1950-х и 1960-х годах эти позиции заняли нью-йоркские банки, обеспечивающие долларовую безопасность для этих целей. Лондонские банки, не желая терять свою клиентуру из-за запрета залогового обеспечения по торговым операциям (для покрытия дефицита платежного баланса), начали финансировать внешнюю торговлю через евродоллары.

Потребность в долларах для расчета внешнеторговых операций также возникла среди стран Центральной и Восточной Европы. Европейские банки начали открывать для них долларовые счета. Появился Евромаркет — международный кредитный рынок, операции на котором осуществляются в евровалютах и который включает денежный рынок евро, рынок еврокредитов, рынок евробондов.

Международные финансовые центры (МФЦ) представляют собой особую форму финансово-экономической структуры, которая обеспечивает доступ к глобальной экономике, определяет «правила игры» ее субъектов, а также регулирует и контролирует их действия. «Деньги, — сказал Рокфеллер, — для меня — регулятор материальных ресурсов. Контролируя потоки и соотношения валют разных стран, можно обеспечить передачу ресурсов из одной страны в другую без каких-либо усилий по их созданию. Для этого сядьте на перекресток, где сливаются потоки золота, и убедитесь, что большая часть течет в вашем направлении. «Глобальные МФЦ действуют по этому старому мудрому правилу.

Международные финансовые центры являются неотъемлемой частью мировой финансовой системы. В своей деятельности они совмещают функции валютного рынка и рынка капитала, обслуживают страховые, аудиторские, юридические и управленческие услуги, участвуют в перераспределении мирового финансового дохода, принимая мировую ренту.

МФЦ способствуют значительному притоку капитала в принимающую страну, влияют на состояние национальной валюты, генерируют значительный доход от статей платежного баланса, а также значительные средства в виде налогов и налогооблагаемых доходов высокооплачиваемых работников. МФЦ обеспечивают рост занятости и улучшение инвестиционного климата.

МФЦ включают три компонента:

- концентрация инвестиционного спроса со значительной долей иностранного капитала;

- концентрация инвестиционного предложения с набором инструментов, гарантирующих множество вариантов, обеспечивающих необходимую прибыль, защиту от рисков, соблюдение установленных сроков развития инвестиционных фондов;

- концентрация финансового посредничества с предоставлением различных финансовых услуг, становление мощными информационно-аналитическими и организационно-управленческими комплексами.

МФЦ создаются и действуют в странах с развитой правовой системой и защитой прав собственности, судебной системой, которой доверяют участники рынка, либеральным валютным законодательством и умеренным налогообложением.

Для усиления деятельности МФК требуется развитая инфраструктура: обширная кредитная система, современная фондовая биржа с высокой капитализацией, электронные системы международной связи и квалифицированный персонал. Не последнюю роль играет географическое положение МФЦ.

Роль МФЦ играют «глобальные города» — глобальные мировые центры, обладающие этими условиями, концентрирующими развитие сервиса, информационные потоки со всего мира. В настоящее время к ним относятся Токио с 35 миллионами жителей, Дели, Мехико, Сан-Паулу, Джакарта, Лагос, в которых проживает более 20 миллионов человек. Ведущими мировыми МФЦ являются Нью-Йорк, Лондон, Токио; к ним приближаются Сингапур, Гонконг и другие региональные центры развивающихся стран. Эти мегаполисы, являясь локомотивами мировой экономики, эффективно связывают потоки товаров, капитала и информации. Они являются лидерами в предоставлении кредитов и других финансовых услуг. А на 10 самых развитых мегаполисов мира приходится 20% мирового ВВП.

МФЦ становятся бизнес-сайтами, предлагающими финансовые и информационные услуги. Становясь полюсами информационной экономики, они являются транснациональными рынками, на которых закупаются и продаются высокотехнологичные инновации, осуществляется международная торговля и организуются исследовательские центры. Таким образом, существует тесная взаимосвязь между наукой, инновациями и финансовой деятельностью, что придает МФЦ универсальный характер инструмента глобального регулирования мировой экономики.

Усиление конкуренции на мировых рынках, финансовая нестабильность и ослабление доллара США, необходимость усиления интеграционных процессов в рамках СНГ, срочно ставят проблему создания МФК в Российской Федерации, в Москве. Для этого у Москвы есть определенные базовые предпосылки: 12-е место в мире по капитализации фондового рынка ($ 1,3 трлн), 40-е место в рейтинге мировых финансовых центров, составленном Всемирным экономическим форумом (ВЭФ) в 2010 году. Москва является одной из крупнейших столиц мира, важным коммуникационным узлом в системе международных экономических отношений, динамично развивающимся политическим, транспортным, торговым и информационным центром.

Решение проблемы создания МФК в Москве займет от одного до двух десятилетий. За это время необходимо построить единую вертикально интегрированную инфраструктуру фондового рынка с консолидированной структурой обмена и высокопрофессиональной инфраструктурой финансовых институтов. Необходимо обеспечить упрощенный доступ иностранных инвесторов на национальный финансовый рынок через налоговые льготы. В частности, рекомендуется освобождать физических лиц от доходов от продажи ценных бумаг, дивидендов по акциям от налогообложения. Планируется создание крупных инвестиционных банков в Российской Федерации и открытие филиалов иностранных инвестиционных банков. Кроме того, требуется совершенствование законодательства, облегчающего деятельность МФЦ.

Создание МФК в Москве требует конвертации рубля в конвертируемую валюту. Этот процесс, как упоминалось выше, займет от одного до двух десятилетий. Одним из этапов этого процесса должно стать превращение Москвы в рамках интеграции со странами СНГ в регионального лидера по финансам и создание регионального МФЦ в Москве. Это отвечает интересам как стран СНГ, так и Российской Федерации по последовательной интеграции своих стран в единое экономическое пространство. В противном случае Россия станет частью другого финансового центра, что будет означать лишение ее тех конкурентных преимуществ, которыми обладает МФЦ.

Влияние международных инвестиционных компаний на уровень инвестиций в мировую экономику

Динамика мировых прямых инвестиций

Ежегодный анализ динамики развития инвестиций, проведенный по заказу ЮНКТАД, показывает увеличение глобальных прямых иностранных инвестиций (ПИИ) на 16% в 2011 году. Стоит отметить, что объем ПИИ впервые превысил докризисные показатели 2005-2007 гг., несмотря на продолжающееся влияние мирового финансово-экономического кризиса и долгового кризиса в Европе.

Доклад о мировых инвестициях за 2012 год (DMI-12) — «На пути к новому поколению инвестиционной политики».

В докладе отмечается, что «возобновление экономической неопределенности и возможность замедления роста на основных развивающихся рынках могут сократить ПИИ в 2012 году. По оценкам ЮНКТАД, рост ПИИ в 2012 году замедлится до примерно 1,6 триллиона долларов США. Эта тенденция подтверждается опережающими показателями: по итогам первых пяти месяцев 2012 года показатели по транснациональным слияниям и поглощениям (СП) и инвестициям в новые проекты показали снижение».

Среднесрочные прогнозы ЮНКТАД по основным макроэкономическим показателям продолжают прогнозировать умеренный, но устойчивый рост ПИИ в размере 1,8 трлн. в 2013 году и 1,9 трлн. в 2014 году при условии отсутствия каких-либо макроэкономических шоков. «Неопределенность инвесторов в отношении развития экономики на этот период все еще высока. Результаты ежегодного опроса ЮНКТАД среди руководителей транснациональных корпораций (ТНК) показали, что почти половина респондентов либо нейтральны, либо не определились со своими ожиданиями относительно состояния глобального инвестиционного климата на 2012 год.

Поток ПИИ из развитых стран в 2011 году резко увеличился (на 25 ) и составил 1,24 трлн. Этому восстановлению способствовали все три основных инвестиционных блока развитых стран: Европейский Союз (ЕС), Северная Америка и Япония».

ПИИ из Соединенных Штатов были обусловлены рекордным уровнем реинвестированных доходов, поскольку транснациональные корпорации увеличивали запасы иностранной наличности. Транснациональные совместные предприятия способствовали увеличению прямых иностранных инвестиций из стран ЕС. Повышение курса иены благоприятно сказалось на покупательной способности японских транснациональных корпораций, в результате чего объем прямых иностранных инвестиций из страны удвоился; Основная часть вливаний пришлась на совместные предприятия в Северной Америке.

Так, по данным Бюро экономического анализа Министерства торговли США, за период 2000-2010 гг. Прямые иностранные инвестиции ТНК США увеличились почти в 3 раза — с 1 316 до 3 908 млрд долларов. США (в текущих ценах). В то же время в 2010 году 39,4% ПИИ приходилось на долю небанковских компаний, в сфере финансов и страхования — 20,5%, в обрабатывающей промышленности — 15%, оптовой торговле — 5%, добывающей промышленности — 4,5%, химическая промышленность — 3,6%. В целом, согласно международной инвестиционной позиции американского капитала, общий объем прямых инвестиций за рубеж в 2010 году американскими экспертами оценивается в 4 429 426 млн долларов. США, что на 8,9% выше соответствующего показателя в 2009 году (4 067 501 млн долларов) и на 50,2% по сравнению с 2006 годом (2 948 172 млн долларов).

Среди 2000 крупнейших компаний, по итогам 2011 года (по данным журнала Forbes), по-прежнему доминирует США — 524 компании (26,2% компаний, включенных в рейтинг), однако количество компаний США в этом рейтинге было Неуклонно снижается в последние годы: в 2004 году в рейтинг вошли 751 американская компания (37,6%), в 2008 году — 551 (27,6%), в 2010 году — 536 (26,8%). Сокращение количества американских компаний в мировых рейтингах происходит на фоне увеличения числа компаний из азиатских стран — Китая, Южной Кореи, Индии, Бразилии. Так, в 2004 году в Top 2000 компаний по версии Forbes входили компании из 51 страны, а в 2009 году — из 62 стран, в 2011 году — из 66 стран.

Существенным является влияние транснациональных корпораций США на собственную экономику США. Так, в 2009 году (последний год, за который имеются полные аналитические данные) в Соединенных Штатах работало 2226 американских ТНК из примерно 30 миллионов компаний. ТНК Америки, как правило, являются крупными, капиталоемкими, наукоемкими и торгово-интенсивными; они несут ответственность за значительную и непропорционально большую долю экономической активности США. На американские ТНК приходится 23% добавленной стоимости частного сектора (небанковской) американской экономики, 30% инвестиций, 69% исследований и разработок, 25% вознаграждений работникам, 20% занятости, 51% экспорт и 42% импорта. На ТНК в Соединенных Штатах приходилось 63% их мировых продаж, 68% их общей занятости, 70% их глобальных инвестиций, 77% их общих вознаграждений работникам и 84% их глобальных исследований и разработок.

Другие тенденции в мировых ПИИ в 2011 году:

- Объем инвестиций в новые проекты, который снижался в стоимостном выражении в течение двух лет подряд, в 2011 году зафиксирован на уровне 904 млрд. Долларов США. Общая стоимость сделок с транснациональными совместными предприятиями в 2011 году увеличилась на 53% и составила 526 долларов США. млрд. из-за увеличения числа крупных финансовых операций (на сумму более 3 млрд. долл. США) до 62 в 2011 году, для сравнения, в 2010 году их было 44.

- ПИИ в добывающем секторе и сфере услуг восстановились после двухлетнего спада. ПИИ в сферу услуг в 2011 году составили 570 млрд долларов; Увеличение инвестиций было вызвано ростом активности в сфере коммунальных услуг (электричество, газ и водоснабжение), транспорта и связи. Приток в добывающий сектор, составляющий 200 млрд. Долл. США, обусловлен стабильностью цен на сырьевые товары и укреплением промышленности.

В первую десятку классификации ЮНКТАД по индексу привлекательности ПИИ, которая измеряет успехи стран в привлечении ПИИ (общий объем и приток по отношению к ВВП), входят 8 стран с развивающейся и переходной экономикой, для сравнения, 10 лет назад только 4 страны были в первой десятке. Новыми в этом списке в 2011 году стали Ирландия и Монголия. Ряд стран, которые не входят в первую десятку, значительно улучшили свои позиции, в том числе Перу и Гана, демонстрируя рост за последние шесть лет.

Основы инвестиционной политики международных инвестиционных компаний для устойчивого развития

В Докладе о мировых инвестициях за 2012 год (DMI-12) «На пути к новому поколению инвестиционной политики» описывается стратегия использования инвестиций для стимулирования интегративного роста. После двухлетнего периода стагнации приток прямых иностранных инвестиций (ПИИ) в страны с переходной экономикой в Юго-Восточной Европе, Содружестве Независимых Государств (СНГ) и Грузии начал постепенно расти в 2011 году. Рост ПИИ в значительной степени обусловлен транснациональными слияния и поглощения (СП). В Юго-Восточной Европе растут прямые иностранные инвестиции в производственном секторе из-за конкурентных издержек производства и свободного доступа на рынки ЕС, в то время как в странах СНГ иностранные инвестиции сосредоточены в секторе добычи природных ресурсов. Развитые страны, главным образом члены ЕС, оставались наиболее важным источником ПИИ в странах с переходной экономикой, на них приходилась наибольшая доля финансовых вливаний (транснациональные совместные предприятия и инвестиции в новые проекты), хотя проекты инициированы инвесторами из развивающихся стран и стран с экономикой. в переходный период приобретают все большее значение.

В Докладе о мировых инвестициях за 2012 год излагаются меры, принятые правительствами для защиты ведущих отраслей, критикуются некоторые положения международных инвестиционных соглашений и отражается соответствие поставщиков требованиям корпоративной социальной ответственности.

Из-за текущих экономических и финансовых кризисов многие правительства продолжают стимулировать и привлекать иностранные инвестиции в качестве источника роста. Прямые иностранные инвестиции (ПИИ) в некоторые ведущие отрасли сталкиваются с более строгими правилами и ограничениями. Кроме того, сообщалось о растущей неудовлетворенности некоторыми из ключевых положений международных инвестиционных соглашений (МИС). Поставщики из развивающихся стран нуждаются в поддержке для соблюдения сложных стандартов корпоративной социальной ответственности в глобальной цепочке поставок.

В свете нынешних кризисов правительства изменили свою политику в области ПИИ, чтобы добиться лучшего баланса между либерализацией инвестиций и регулированием в некоторых ведущих отраслях. Эта тенденция подразумевает более критический подход к внешним ПИИ, отражающий озабоченность по поводу «экспорта» рабочих мест. Аналогичным образом, правительственная политика в отношении международных инвестиций стремится к более сбалансированному подходу между защитой инвестиций и устойчивым развитием.

Отчет предупреждает о возможной нестабильной ситуации и негативных последствиях для привлечения инвестиций, вызванных противоречивыми изменениями в политике и законодательных поправках. Пока продолжается экономический кризис, возрастает риск протекционистских мер в отношении инвестиций. Исследование призывает к более тесному международному сотрудничеству в этом вопросе.

Либерализация и стимулирование инвестиций остаются основными задачами, но многие страны считают необходимым пересмотреть политику открытых дверей.

В DMI-12 приводятся 67 мер, влияющих на иностранные инвестиции, которые были приняты в течение 2011 года в 44 странах. Из них 52 меры касаются либерализации, продвижения и упрощения инвестиционного режима. Однако 15 мер ввели новые ограничения или нормативные требования. По сравнению с 2010 г. процент ограничительных мер в инвестиционной политике значительно снизился: с почти 32% до 22%. Но было бы преждевременным интерпретировать этот факт как признак значительного изменения тенденции к более строгому климату в отношении инвестиций, преобладавших в последние годы.

Региональные подходы, вопросы устойчивого развития и реформы международного арбитража привлекают все большее внимание в области международной инвестиционной политики.

С учетом 47 новых МИС, заключенных в 2011 году, общее количество международных инвестиционных соглашений на конец 2011 года составило 3164 соглашения.

Поскольку переговорный процесс по двусторонним инвестиционным соглашениям идет на спад, ситуация постепенно уравновешивается заключением соглашений о региональных инвестициях, что приводит к системным преобразованиям в режиме МИС, говорит DMI-12. Кроме того, возрастающее значение устойчивого развития является неотъемлемой частью МИС и международной инвестиционной политики правительств.

Поставщики в развивающихся странах нуждаются в поддержке для соответствия многим стандартам корпоративной социальной ответственности (КСО) транснациональных корпораций. Актуальность стандартов КСО постоянно растет. Эти стандарты оказывают влияние на глобальную цепочку поставок. Многонациональные компании (ТНК) требуют от своих поставщиков в различных отраслях промышленности соблюдения стандартов КСО, которые включают сложные социальные и экологические показатели. Соблюдение этих требований открывает новые возможности для бизнеса, но в то же время это нелегкая задача, особенно для небольших компаний-поставщиков в развивающихся странах. Такие международные стандарты часто выходят за рамки внутренних требований и практики общего рынка принимающей страны. Есть также случаи противоречивых требований и стандартов, что приводит к ограниченной конкурентоспособности. Кроме того, необходимо учитывать растущие требования потребителей и гражданского общества. Правительства, такие как ТНК, могут помочь поставщикам в решении этих проблем с помощью различных инициатив по наращиванию потенциала, направленных на повышение предпринимательских и управленческих навыков, укрепление существующих национальных учреждений и сотрудничество с ТНК в целях согласования стандартов и упрощения проверки соответствия.

Заключение

Международный финансовый бизнес — предпринимательская деятельность по купле-продаже финансовых активов (валюта, акции, облигации). Сферой деятельности международного финансового бизнеса являются финансовые рынки валют и капитала.

В мировой экономике важную роль играют международные финансовые организации (МФО), деятельность которых способствует укреплению мировых экономических связей, экономическому росту, интенсификации торговых и валютных отношений. Будучи ключевым элементом международной институциональной системы, МФО предоставляют решения для острых проблем, являются платформой для обмена мнениями, установления международных норм, создания новых институциональных единиц и управления ими.

Международные финансовые центры (МФЦ) представляют собой особую форму финансово-экономической структуры, которая обеспечивает доступ к глобальной экономике, определяет «правила игры» ее субъектов, а также регулирует и контролирует их действия.

По единодушному мнению большинства зарубежных и отечественных специалистов, наиболее динамичным сектором финансового рынка в последние годы стали различные формы коллективного инвестирования. Инструменты коллективного инвестирования становятся все более важным элементом роста международных рынков капитала. Этот процесс отражается в мобилизации частных сбережений в различных коллективных инвестиционных схемах с одновременным уменьшением количества депозитов на депозитных счетах в коммерческих банках.

Международный рынок капитала работает через банковскую систему. Международные банки — коммерческие, инвестиционные — универсализируют свою деятельность, одновременно занимаясь инвестиционной и коммерческой деятельностью, а также предоставляя различные банковские услуги. Основные международные банки работают в крупных финансовых центрах мира (Лондоне, Франкфурте, Токио, Нью-Йорке), преобразованы в ТНБ, которые имеют разветвленную сеть международных филиалов.

Рынок капитала работает в форме рынков евровалют, еврокредитов, облигаций, акций, оффшорных финансовых центров.

Важную роль в мировой экономике играют международные финансовые организации, прежде всего МВФ, ВБ и региональные банки развития.

Особое значение в реорганизации мировой финансовой системы принадлежит международным финансовым центрам (МФЦ), разрабатывающим «правила игры» на финансовых рынках, создающим социальную и правовую систему для деятельности финансовых учреждений, способствующую максимально возможному доступ к рынкам финансовых услуг.

Присылайте задания в любое время дня и ночи в ➔

Официальный сайт Брильёновой Натальи Валерьевны преподавателя кафедры информатики и электроники Екатеринбургского государственного института.

Все авторские права на размещённые материалы сохранены за правообладателями этих материалов. Любое коммерческое и/или иное использование кроме предварительного ознакомления материалов сайта natalibrilenova.ru запрещено. Публикация и распространение размещённых материалов не преследует за собой коммерческой и/или любой другой выгоды.

Сайт предназначен для облегчения образовательного путешествия студентам очникам и заочникам по вопросам обучения . Наталья Брильёнова не предлагает и не оказывает товары и услуги.

В случае копирования материалов, указание web-ссылки на сайт natalibrilenova.ru обязательно.

Источник https://lektsia.com/19×1744.html

Источник https://studfile.net/preview/9740576/page:15/

Источник https://natalibrilenova.ru/nestabilnyij-harakter-investitsij-kak-elementa-sovokupnogo-sprosa—zakonomernost-ili-otrazhenie-hozyajstvennoj-konyunkturyi/