Фондовый и срочный рынок: отличия, что выбрать инвестору

На бирже торгуют не только ценными бумагами, валютой, товарами, но и производными от этих активов — контрактами. По каким правилам здесь идут торги и на что нужно обращать внимание инвестору, читаем далее.

Что собой представляет срочный рынок?

Срочный рынок — это один из финансовых рынков, на котором участники могут купить или продать активы в определенный срок на заранее оговоренных условиях.

Справка: Срочный рынок получил свое название не из-за скорости, а из-за того, что у каждого контракта есть срок исполнения.

Как работает срочный рынок?Например, сегодня инвестор хочет приобрести 10 акций компании ABC по 220 рублей за штуку, рассчитывая, что через полгода их цена поднимется. Однако у него в данный момент нет денег, чтобы полностью оплатить такую покупку. Он может совершить операцию на срочном рынке, заплатив только часть суммы, которая называется гарантийным обеспечением. Через полгода он внесет остаток средств и получит ценные бумаги по зафиксированной цене. Если к тому времени их стоимость действительно увеличится, например, до 250 рублей, он сможет получить по каждой бумаге 30 рублей прибыли, а по всему объему — 300 рублей.

Инструменты срочного рынка

На срочном рынке торгуются несколько видов контрактов: фьючерсы, опционы, форварды.

Фьючерс — биржевой контракт, который обязывает продавца и покупателя актива совершить сделку в будущем в определенном объеме по фиксированной сегодня цене.

В момент заключения сделки покупатель оплачивает не полную цену контракта, а только его гарантийное обеспечение, в размере от пяти до двадцати процентов от цены сделки. На счете продавца в этот же момент фиксируется сумма или объем активов, гарантирующая исполнение им своих обязательств по продаже.

Фьючерс является стандартизованным контрактом, то есть для него устанавливаются биржей размеры гарантийного обеспечения, минимального объема и шага цены.

Справка: Фьючерсы могут выступать предметом сделки. Другими словами, покупатель не обязательно должен ждать исполнения фьючерса и приобретать актив по предложенной стоимости. Если стоимость базового актива выросла, и стоимость фьючерса тоже, то покупатель продает его и получает прибыль.

В качестве базовых активов на срочном рынке фьючерсов могут выступать облигации, акции, товары и валюта.

Существует еще один инструмент срочного рынка — опционы. Тут одна из сторон уже не обязана, а имеет право продать/купить актив по оговоренной цене. А у второй стороны есть обязательство исполнить условия контракта.

Форварды являются контрактами, которые заключаются и оплачиваются здесь и сейчас, но исполняются спустя определенное время. В отличие от стандартизованных фьючерсов и опционов, все параметры таких контрактов определяются договором между сторонами или с участием центрального контрагента. Их заключение осуществляется на внебиржевом рынке.

Важно! Согласно закону РФ, все представленные инструменты не являются ценными бумагами, а выделены в отдельную классификацию.

Отличия срочного рынка от фондового

На фондовом рынке вся сумма по сделке и весь объем активов передаются между сторонами сразу. На срочном при заключении контракта достаточно иметь на счете только сумму гарантийного обеспечения. Фактически такая сделка является аналогом необеспеченной маржинальной на фондовом рынке. Соответственно, уровень риска на срочном рынке значительно больше, но и возможная доходность тоже выше, чем на фондовом. Такая разница определяет два основных направления торговли на срочном рынке:

- Спекуляции, то есть стремление извлечь высокую прибыль за короткий промежуток времени.

- Хеджирование или страхование сделок срочного рынка. Чтобы защитить себя от убытков на фондовом рынке, инвестор может приобрести на срочном контракт противоположного направления, уплатив при этом только гарантийное обеспечение.

Еще одно главное отличие срочного рынка — это низкий порог входа, поскольку для заключения сделок достаточно от 5 до 25% от суммы контракта.

Правила торговли на срочном рынке

Справка: Правила торговли устанавливаются биржевым комитетом, который следит за их исполнением.

Основное содержание правил торговли — это спецификация контрактов. В них указывается:

- минимальный объем контракта;

- валюта сделки;

- шаг цены контракта;

- время экспирации;

- минимальное и поддерживающее гарантийное обеспечение и т.д.

Как формируется цена на контракт?

Основные факторы, которые влияют на контракты:

- Цена базового актива.

- Срок до исполнения.

- Учетная ставка Центробанка.

Если правильно проводить анализ, следить за трендами на бирже и экономической ситуацией в мире, то можно существенно заработать на срочном рынке. Если вы торгуете активно, не боитесь прибегать к спекулятивным стратегиям и готовы на относительно высокий риск ради дохода, то тогда вам на срочный рынок.

Если правильно проводить анализ, следить за трендами на бирже и экономической ситуацией в мире, то можно существенно заработать на срочном рынке. Если вы торгуете активно, не боитесь прибегать к спекулятивным стратегиям и готовы на относительно высокий риск ради дохода, то тогда вам на срочный рынок.

5. Фондовый и финансовый рынки: признаки сходства и различия. Спрос и предложение на рцб. Оборот фондового рынка.

Финансовый рынок— рынок, который опосредует распределение денежных средств между участниками экономических отношений. Основную роль на финансовом рынке играют финансовые инструменты, направляющие потоки денежных средств от собственников к заемщикам. Товаром выступают деньги и ценные бумаги.

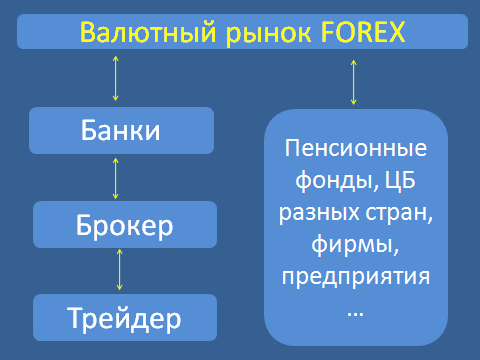

Финансовый рынок предназначен для установления непосредственных контактов между покупателями и продавцами финансовых ресурсов. Выделяют два основных вида финансового рынка: валютный рынок и рынок капиталов. На валютном рынке совершаются валютные сделки через банки и другие кредитно-финансовые учреждения. На рынке капиталов аккумулируются и образуются долгосрочные капиталы и долговые обязательства. Он является основным видом финансового рынка в условиях рыночной экономики с помощью которого компании изыскивают источники финансирования своей деятельности.

Фондовый рынок (рынок ценных бумаг)- РЦБ – особый сектор внутреннего рынка страны, в рамках которого осуществляются разнообразные операции с различными типами и видами ценных бумаг с целью привлечения свободных капиталов. РЦБ является частью финансового рынка. Основное назначение РЦБ заключается в аккумуляции временно свободных денежных средств с целью их инвестирования.

Фондовый рынок является сегментом как денежного рынка, так и рынка капиталов, которые также включают движение прямых банковских кредитов, перераспределение денежных ресурсов через страховую отрасль, внутрифирменные кредиты и т.д.

Фондовый рынок создает рыночный механизм свободного, хотя и регулируемого, перелива в наиболее эффективные отрасли хозяйствования.

Участниками финансового рынка являются инвесторы, распорядители, пользователи, а фондового рынка — эмитенты, фондовые посредники, покупатели.

Финансовый рынок осуществляет выпуск и обращение ЦБ, а РЦБ — различные формы краткосрочного и долгосрочного инвестирования, торговля которыми осуществляется на финансовых рынках. К ним относятся денежные средства, ценные бумаги, форвардные контракты, фьючеры и свопы. Объектом сделок финансового и фондового рынка являются финансовые инструменты. Фондовый рынок является объектом управления со стороны государства (прямое и косвенное)

Особое предложение на РЦБ

Предложение на фондовом рынке это совокупность любых видов и типов ЦБ любых эмитентов, которые желают и могут продать и перепродать их владельцы на выгодных рыночных условиях (в т.ч. и по мах цене).

Характеристики предложения:

1) Особый объект предложения (объект потенциальной продажи)

2) Носитель предложения (потенциальный продавец)

3) Цена предложения (цена продавца)

4) Величина или объем предложения

5) Структура предложения – состав годового предложения классифицируют на основе различных критериев и показателей.

5. Особый спрос на этом рынке – совокупность различный типов и видов финансовых инструментов, которые желают и могут приобрести потенциальные покупатели на выгодных рыночных условиях.

а) объект спроса

— акции различных видов, открытых и закрытых акционерных компаний, являются предметом законного выпуска

— акции корпораций нерезидентов (если их прямое обращение разрешено на рынке)

— долговые ценные бумаги государства

— корпоративные заемные ценные бумаги (кредитные инструменты акционерных компаний)

— производные ценные бумаги

— срочные, бессрочные финансовые инструменты

— номинированные в валюте или в рублях

б) носители спроса (потенциальные покупатели)

1 профессиональные участники (фондовые посредники)

2 непрофессиональные участники

— население (физические лица)

— инвестиционные институты (инвестиционные фонды, компании, пенсионный фонд)

— юридические лица предприятия, не являющиеся инвестиционным институтом

— государство и уполномоченные институты

в) особая структура спроса – состав спроса на ценные бумаги, выделенные на основе различных классификационных признаков и критериев

г) объем (величина) спроса

д) цена спроса (цена покупателя) – денежная сумма, которую желает и может уплатить потенциальный покупатель за бумагу данного эмитента на конкретном секторе фондового рынка с учетом инвестиционных характеристик финансовых инструментов (доходность, уровень и динамика курса, надежность бумаги, финансовый риск)

Оборот – показатель масштаба (размера) РЦБ (страны, региона и т.д.)

Оборот рынка измеряется в пределах строго определенного периода времени (времена характеристика рынка).

Самый представительный период – годовой, отсюда и годовой оборот. Еще используют месячный, квартальный, за полугодие.

Оборот рынка в практике измеряется только в фактически действующих ценах (в текущих ценах, ценах фактических сделок).

Оборот рынка ценных бумаг – суммарный объем продаж и перепродаж различных типов и видов ценных бумаг на различных секторах фондового рынка за определенный период времени. Это позволяет учесть в обороте фактические параметры сделки, которые сконцентрированы в цене купли, продаже, т.е. в курсовой стоимости бумаги.

Оборот фондового рынка это суммарный объем продаж и перепродаж ЦБ на различных секторах рынка выраженный в текущих ценах определенного периода времени.

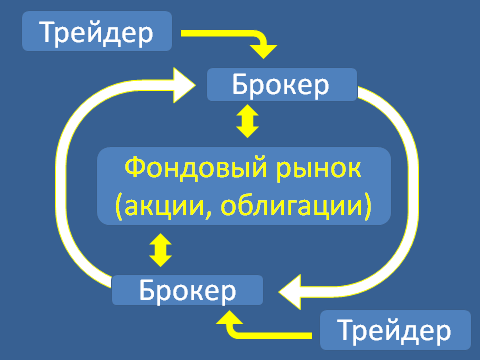

Отличия финансовых рынков

На фондовом рынке торговля происходит между трейдерами, т.е. Вы торгуете только с другими трейдерами: покупаете и продаёте трейдерам по ту сторону экрана монитора. Брокер Вам помогает соединится с другими трейдерами через фондовую биржу (ММВБ, РТС), беря за это комиссию. Т.е. брокер заитересован, что бы совершалось больше сделок и как можно долгое количество времени держали денежку на его счёте.

Основными участниками валютного рынка являются: центральные банки, коммерческие банки, валютные биржи, инвестиционные фонды, экспортеры и импортеры , брокерские компании, частные лица.

На форекс торговля происходит между трейдером и банком, через посредника — брокера. Банк — тот же брокер, но вы торгуете против банка, а банк против Вас. Т.е. когда Вы покупаете валюту (играете на повышение) банк играет на понижение (против Вас), т.е. продаёт Вам.

На фондовом рынке трейдер торгует против трейдера через посредника — брокера. Если у трейдера очень много денег на счёте, тогда ему уже можно торговать без посредника, заключать сделки напрямую на фондовой бирже (проценты посредника убираются — вот круто!).

Величина заёмных средств

На фондовом рынке заёмные средства малы, по-этому риски тоже невелики. А колебания цен акций и так нормальные от 0.5% до 30% за день. (30% — было во время кризиса осенью 2008г.)

Но есть один большой плюс: можно рискнуть 5 или более долларами, чтобы заработать в 20 раз больше, т.е. соотношение рисков больше чем 1:3 — это уже супер; или научиться самоконтролю и обуздать свои эмоции во время торговли. Самоконтроль и дисциплина — самое главное! Потому что выучить теханализ и создать свой план торговли можно быстро (если с нуля, то за пару-тройку месяцев), а вот самоконтроль — это как ствол дерева, чем здоровее ствол тем шикарнее крона дерева. Если вы знаете технический анализ на все 100%, но себя не котроллируете — Вам КАПЕЦ. Ещё на форексе нету «кукловодов», кроме самих Центробанков, проводящих валютные интервенции — это редкость, и их видно по объёмам.

Время торговли

К плюсу можно отнести то, что фондовый рынок работает с утра до вечера — как нормальный человек.

Forex объединяет четыре региональных рынка: азиатский, европейский, американский, австралийский. Обменные операции не прекращаются в течении всей рабочей недели, рынок работает 24 часа в сутки. Практически в каждом из часовых поясов есть дилеры, желающие котировать валюту. Относительное затишье на рынке Forex наблюдается лишь с 23:00 до 4:00 часов по московскому времени. Это связано с тем, что в 4 часа утра — открытие Токийской биржи и в 24 часа закрытие Нью-Йоркской.

Фьючерсный и фондовый рынки имеют еще одно существенное отличие и ограничение: на фондовом рынке торговля прерывается в конце дня и возобновляется только утром следующего дня. У форекса выходной: суббота и воскресение — как у нормального человека — трудоголика!

Почему фондовые рынки не работают 24 часа?

Потому, что фондовый рынок принадлежит конкретной стране, следовательно, открывается и начинает работать как все: банки и фирмы и, вообще, как вся промышленность в определённой стране и так до конца рабочего дня. Одновременно, открывается товарно-сырьевой рынок.

Ограничения в движении цены

Следующее отличие финансовых рынков: если на фондовых площадках, что-то начинает двигаться более чем, скажем, на 10% (у разных по-разному) — торги прекращают на час, если, после открытия, снова движения на 10% опять торги приостанавливают, а если еще после открытия движение продолжается, тогда торговля прекращается до следующего дня. На форексе — хоть падай или расти до бесконечности.

Налогообложение

Одно из интересных отличий форекса от фондового рынка, для Российского инвестора — это то, что через наших брокеров на фондовом и прочих наших Российских рынках налоги надо платить, обычно все Российские брокеры являются налоговыми агентами, т.е. есть прибыль за отчетный год — платят за Вас (налог на прибыль = 13%) из Вашего же инвестиционного портфеля, главное, оставлять нужную сумму для выплаты налога на своём счёте. Если суммы для оплаты налогов не будет и Вы ещё сами забудете вовремя заплатить этот налог на прибыль, то Вас налоговая затаскает по. На форексе лучше не платить налог, а то ещё должен останешься. Если не заплатишь налог с прибыли, если она есть конечно, то никто и доказывать не станет, что ты что-то не так или не то сделал.

Стакан заявок

Это «СТАКАН» — без него на фондовых рынках никуда! В нём отображаются уровни цены на которых видно сколько заявок на продажу или покупку расположено (в данном примере стакан взят от акций сбербанка из торгового терминала Quik.) Согласитесь — очень удобно! «Стакан» — является тоже отличительной чертой фондового рынка от валютного. На валютном тоже есть стакан, но не про нашу честь, а для «Избранных мира сего».

На фондовом рынке есть: акции первого, второго, . эшелона — чем меньше класс, тем менее ликвидная акция, а так же «голубые фишки» — высоколиквидные акции. Акции, в которых объёмы торгов всегда большие, а так же их с большим желанием принимают в качестве обеспечения банки, когда выдают кредиты. На Российском фондовом рынке к голубым фишкам относятся:

Металлургический сектор:

Финансовый сектор:

Нефтегазовый сектор:

Главная задача фондового рынка

Главная задача фондового рынка — это очень быстро свести продавцов и покупателей, еще быстрее помочь им договориться о цене и заключить сделку, за которую фондовый брокер и сама фондовая биржа получет маленький процент. Фондовый рынок создан не для спекуляций спекулянтами, а для продавцов, которые располагают реальными товарно-материально-сырьевыми ценностями, и, для покупателей этих самых ценностей (акции, нефть, газ, бензин . ). Что бы продавцы и покупатели быстро находили друг друга и ещё быстрее договаривались о справедливой цене. Фондовый рынок — это где покупаются и продаются фонды: материалы, сырьё (товарно-сырьевой рынок так же в определённой стране находиться), ценные бумаги.

Отличие финансовых рынков от казино

Что лучше? Казино и игровые автоматы или торговать на финансовых рынках? Кто уже сделал выбор в пользу финансовых рынков, просьба, эту страницу не читать, переходить дальше.

Многие говорят, что торговля на финансовых рынках (форекс, фондовый, товарный. ) это то же самое, что игра в казино. Единственное в чем они правы, что адреналин тот же. Но! На финансовых рынках можно спргнозировать дальнейшее движение цены, а вот в казино или играя в рулетку можно полагаться только на удачу, или как ещё называют — закон вероятности. Конечно это весело и захватывающе, пока деньги от проданной квартиры не закончаться. И вопрос что лучше? Торговля (замечу, я не пишу игра) на финансовых рынках намного полезнее чем покеры или другие казиношные игры. Давайте разберёмся почему?

- Возможность прогнозирования.

- Для этого надо просто составить свой план торговли:

- Чтобы план торговли составить надо прочитать не одну книгу (уже польза от прочитанной книги)

- Быть в курсе событий внутренней и Мировой (внешней) экономики (тоже польза, осведомлённый начитанный человек, всегда лучше маргинальных слоев общества).

- Быть в курсе политических событий (тоже польза, сами догадайтесь почему).

Некоторые скажут, что нету своего компьютера, или что надо много денег для обучения да и вообще завести денежки на брокерский счёт, а их тоже нету. Ответ прост: Хочешь? Значит есть цель к чему стремится. Для начала, купить компьютер, одновременно читать книги по техническому и фундаментальному анализу. Одно другому не мешает.

На второй вопрос ответ ещё легче: Многие форекс брокеры дают демо счета. Демо — это простые тренировочные счета. Для закрепления своих знаний по техническому или фундаментальному анализу. Мой совет: всегда тренироваться на реальных счетах, но заводить на них по несколько центов, необходимых для начала торговли. А есть такие брокеры, которые при открытии у них брокерского счёта, Вам дают в подарок реальные деньги (обычно 5 долларов) — Вот супер тренировка.

Как создать свой план торговли и какие методы при этом использовать написано на этом сайте. Вернёмся к главному вопросу, что лучше финансовые рынки или казино и тому подобное? В любом случае сколько на этот вопрос не отвечай, пока САМ не попробуешь — не узнаешь.

На последок, мой Вам совет. Никогда никого не слушайте, только прислушивайтесь, но выбор всегда должен быть за Вами. И ещё, пока не научитесь делать +100% от первоначальной суммы (капитала), не заводите более крупные деньги на счёт брокера.

Источник https://www.finam.ru/publications/item/fondovyiy-i-srochnyiy-rynok-otlichiya-chto-vybrat-investoru-20200831-12180/

Источник https://studfile.net/preview/9191547/page:4/

Источник http://superkorobeinik.narod.ru/forex/obuchenie/otlichia-rynkov.html