Фондовый рынок – основы для начинающих

Фондовый рынок – это место где продают акции, облигации и разного рода финансовые инструменты. Теперь фондовые рынки действуют большей частью в электронном, виртуальном формате. Большие залы с табло и шумными брокерами есть, но это скорее «уходящая натура».

Торговля ценными бумагами сильно глобализована. Так американский фондовый рынок торгует не только активами компаний США, но акциями, облигациями, обязательствами и контрактами практически всех международных корпораций. То же справедливо для Лондонской, Токийской и некоторых других мировых бирж.

Фондовые рынки бывают биржевыми и небиржевыми.

- Биржевые рынки это совокупность операций внутри бирж и по биржевым правилам. На биржах работают аккредитованные профессиональные участники.

- Внебиржевой фондовый рынок не имеет четкой структуры, менее «прозрачен», меньше контролируется, но во многом повторяет биржевую торговлю.

Практически все операции на внебиржевом фондовом рынке также совершают профессионалы со специальными разрешениями и квалификацией.

Свободного фондового рынка, где работали бы все желающие нет. И он вряд ли возможен, т.к. основной объект торгов – не реальный товар, а финансовые права и обязательства, которые должна регистрировать и контролировать какая-то независимая третья сторона.

Суть и роль фондового рынка в экономике

Суть фондового рынка несколькими простыми словами не объяснить, но многое понятно по его роли в экономике.

Самое важное отличие фондовых рынков от любой другой торговли в том, что большая часть его операций не ведет к движению материальных ценностей.

Это и невозможно из-за колоссального объема операций. Для сведения – в последние годы рыночная капитализация фондового рынка, т.е. общая стоимость всех ценных бумаг в обращении в США колеблется на уровне 108-159% ВВП, т.е. всей стоимости всех товаров и услуг за год; в Германии – 46-65%, в Японии – порядка 75-106%.

Вот соотношение капитализации фондового рынка и ВВП за 2018 год:

Не «пузырь» ли все это?

Периодически раздаются голоса что «фондовый рынок – это обман» где «глобальный капитализм делает деньги из воздуха».

Но, исходя из такой логики обманом являются счета в банках, ведь снять все деньги невозможно, т.к. наличность составляет лишь малую часть от общего объем денег: в развитых странах с высоким уровнем жизни всего 7-10%. А сами деньги тоже давно не обеспечены золотом и т.п.

И, тем не менее, наличные и безналичные деньги, в т.ч. заработанные на ценных бумагах, не теряют стоимости и свободно обмениваются на реальные товары и услуги.

В современной экономике фондовый рынок выполняет несколько полезных функций:

- с одной стороны – выводит из товарно-денежных отношений избыток денег;

- с другой – дает за эти деньги востребованные блага: права на владение предприятиями при покупке акций, права кредитора по облигациям и т.д.;

- компании, бумаги которых торгуются на фондовых рынках, получают выгодные инвестиции для роста; , вложившие деньги в фондовые рынки, получают законные нетрудовые доходы.

Отчасти благодаря этому в странах с развитым фондовым рынком деньги населения работают в экономике, а там где фондовый рынок не развит, все средства уходят на потребление и тем самым провоцируют инфляцию.

Участники фондового рынка

На биржевых и небиржевых рынках действует масса участников с разными названиями и функциями. Но их всех можно четко разделить на несколько категорий:

✔ Эмитенты

Это те, кто выпускает в оборот ценные бумаги. Чаще всего речь идет об акциях и облигациях. Эмитенты являются профессиональными участниками фондового рынка. Они получают специальные разрешения, регистрируются на биржах, их деятельность тщательно контролируется.

✔ Инвесторы

В эту категорию попадают все, кто вкладывает свои деньги в ценные бумаги выпущенные эмитентами. Инвестор становится владельцем купленных активов. По своему желанию инвесторы продают и вновь покупают ценные бумаги, но при этом всегда остаются инвесторами.

Некоторые инвесторы являются профессиональными участниками фондового рынка и действуют самостоятельно. Но основная масса инвесторов профессионалами не являются и работают через посредников.

✔ Профессиональные участники торгов

Это профессионалы, которые совершают операции с ценными бумагами, покупают, продают, заключают сделки относительно фондовых активов. Здесь нужно выделить дилеров и брокеров.

- дилеры самостоятельно и от своего имени продают и покупают активы;

- брокеры это посредники, они совершают операции за счет клиента (инвестора) и по его поручению, купленное брокерами становится собственностью клиента, прибыль от операций также идет клиенту, а брокер получает плату (комиссию) за работу.

В интересах инвесторов на фондовых рынках также действуют управляющие компании. Они делают то, же что и брокеры, но если брокер только выполняет указания (продать, купить), то управляющая компания сама принимает решения.

✔ Организаторы и контролеры фондового рынка

Организаторами являются управляющие органы бирж и небиржевых рынков. Организаторы определяют правила торгов и действий других участников. Организаторы создают внутреннюю инфраструктуру фондового рынка, способствуют движению информации, предпринимают другие меры для эффективной работы других участников.

Контроль и учет фондового рынка ведут регистраторы, депозитарии и расчетные центры:

- расчетные центры обслуживают счета других участников;

- регистраторы следят за правильностью расчетов и фиксируют сделки; учитывают по именам владельцев и хранят ценные бумаги (теперь – информацию об этом).

Кроме внутренних организаторов и контролеров, фондовые рынки регулируют государственные органы; в каждой стране свои.

Как работает фондовый рынок?

У всех фондовых рынков прослеживается одна общая тенденция – на них торгуют профессионалы и в основном на чужие деньги. Большая часть прибыли от операций на фондовых рынках достается владельцам вложенных средств, а исполнители получают плату за труд и финансовые результаты.

В общих чертах структуру и движение фондового рынка можно описать на примере бирж:

- Коммерческие предприятия или государственные органы выпускают ценные бумаги, проводят эмиссию акции, облигации и пр.

- Выпуск (эмиссия) ценных бумаг регистрируется на биржах.

- Контролируют движение этих бумаг и денежных средств клиринговые компании (клиринговая палата).

- Бумаги (назовем их активами) появляются в торговой системе, т.е. выставляются для свободной продажи. Обнародуются характеристики этих активов и сведения об эмитентах.

- Брокеры и дилеры получают возможность купить новые ценные бумаги. Деньги от первичной продажи активов поступают эмитентам.

- Купленные бумаги учитываются в депозитариях как собственность новых владельцев.

- Держатели активов получают доход от владения ими: дивиденды по акциям, купонный доход по облигациям и т.п.

- После первичного размещения процесс купли-продажи не заканчивается. У инвесторов появляется возможность зарабатывать на спекуляциях: покупать бумаги при падении цены, продавать при подъеме и т.д.

Работу традиционного фондового рынка можно представить так:

Сейчас с развитием рыночных отношений и технологий, структура фондовых рынков усложнилась в десятки раз, но суть осталась прежней: есть биржи, есть эмитенты, есть инвесторы и есть посредники между ними.

Какие возможности дает фондовый рынок?

Фондовый рынок дает частному инвестору возможность получать доход, который, как правило, не имеет ни верхнего, ни нижнего ограничения. Это можно объяснить так:

Если предприятию нужны инвестиции, то оно может:

- выпустить и продать акции;

- выпустить и продать облигации;

- взять кредит в банке.

Для пассивного заработка частный инвестор может:

Основная масса денег частных лиц и организаций находится в банках, а банки используют эти деньги для выдачи кредитов.

Банк зарабатывает на том, что выдает кредит предприятию под больший процент. Предприятие получает прибыль и возвращает кредит с процентами.

Эмитируя облигации, предприятие назначает по ним доход ниже ставки банковского кредита. Но благодаря отказу от посредника зарабатывают обе стороны, т.е. продавец и покупатель облигаций.

С акциями обоюдная выгода еще заметнее. Предприятие-эмитент получает средства для развития и не увеличивает свои обязательства, т.к. выкупать акции обратно не нужно. Доход предприятия растет, из прибыли выплачиваются дивиденды акционерам. Ограничений по прибыли нет. Доход инвестора максимален.

Как зарабатывают на акциях фондового рынка?

На акциях можно заработать дважды:

- на изменении цены акций;

- на дивидендах.

Дивиденды приносят регулярный, хотя и не гарантированный, доход. Дивиденды по акциям обычно выше ставок по депозитам и облигациям. Но сверхдоходы по дивидендам редкость. Здесь выгоднее спекуляции на ценах.

К примеру – акции Эпл сейчас дают около 6% прибыли в год. А вот цена акций APPLE в свое время поднялась в десятки раз:

Акции менее известных, новых фирм иногда дорожают еще быстрее.

Пример – компания ЕПАМ, по многим признакам белорусская, но американская по регистрации. Акции EPAM вошли на фондовый рынок США чуть дороже 13 долл., а на пике цены продаются дороже 200 долл.

Но это графики успешных на данный момент компаний. А ведь недавно на рынке котировались бумаги фирмы Кодак, которая была лидером в производстве пленочных фото и обанкротилась с приходом цифры.

- Заработок на перепродаже акций – это спекуляция. Самый простой способ – купить акции в период низких цен и продать на пике курса.

- Доход по дивидендам – это долгосрочная стратегия. Здесь инвестор получает часть прибыли предприятия как совладелец.

Порядок действий и правила инвестирования для новичков

Начинающему инвестору лучше всего придерживаться проверенных алгоритмов поведения. Можно поступить так:

- Инвестор выбирает биржу.

Определить биржу проще, их мало и каждая имеет специализацию. Крупнейшие мировые биржи, например – Нью-Йоркская NYSE , торгуют разными бумагами.

- Инвестор выбирает брокера.

Это сложнее, здесь много рекламы, но сравнительно меньше достоверной информации. Выбирать только по отзывам не стоит. Плохие отзывы часто пишут «на эмоциях», а одобрительные – по заказу. Лучше получать информацию напрямую от лично известного клиента этого брокера.

И обязательно проверить аккредитацию брокера на бирже, его лицензии, рейтинги, набор услуг и количество обслуживаемых клиентов.

Следует также заранее выяснить комиссии брокера, т.е. плату за его услуги.

- Инвестор и брокер заключают договор, где прописываются права, обязанности все ключевые моменты отношений.

- Брокер открывает для клиента брокерский счет.

- Инвестор пополняет этот счет собственными средствами.

Дальше начинается работа:

- Инвестор дает брокеру указания на покупку определенных активов.

Чаще всего такие приказы идут через специальные компьютерные программы, через мобильные приложения или по телефону.

- Получив приказ, брокер удостоверяется, что на счете клиента достаточно средств и покупает нужные активы.

- Сведения о покупке регистрируются в специальном депозитарии на имя инвестора. Он становится владельцем купленных активов.

Если эти активы приносят текущий доход, например – дивиденды по акциям, то средства зачисляются на брокерский счет.

- Когда клиент дает указание о продаже акций (облигаций), брокер проверяет их наличие у клиента, находит покупателя и проводит сделку.

- Деньги от продажи зачисляются на брокерский счет клиента.

Начинающему инвестору нежелательно отходить от проверенных алгоритмов.

Иногда лучше не решать, а выбрать управляющую компанию, которая будет инвестировать сама, но в пользу клиента. Выбирать управляющую компанию следует также как брокера и даже тщательнее, т.к. она определяет инвестиционный доход клиента.

Выводы

Инвестиции на фондовом рынке обеспечивают сравнительно высокий доход при долгосрочных вложениях и неограниченно высокий доход от активных спекуляций в определенные периоды.

Однако и ни в первом, ни во втором случае, не гарантированы ни прибыль, ни сохранность вложения. Это общее правило.

Доход при долгосрочных и краткосрочных инвестициях имеет разную природу:

- Прибыль от постоянного вложения это, по сути, часть прибыли реально работающих предприятий, их приносят дивиденды по акциям и купоны по облигациям. Также с течением времени постепенно дорожают некоторые физические активы, к примеру – золото.

- Краткосрочные заработки – почти всегда результат удачных спекуляций. Но здесь доход одного инвестора означает еще больший убыток другого. «Еще больший» потому, что за операции нужно платить комиссию. Шансы постоянно и много зарабатывать на спекуляциях близки к шансам в азартных играх.

Существуют механизмы распределения инвестиций между разными инструментами фондового рынка, чтоб избежать падения котировок и стабилизировать прибыль. Так можно обеспечить средний доход выше, чем по депозитам, но гораздо ниже, чем при успешных спекуляциях. Хорошие результаты дает сочетание активности в периоды, когда инвестор понимает тенденции рынка, и консервативные стратегии в остальное время.

Как устроен фондовый рынок: полный гид для начинающего инвестора

В 2021 году оборот инвестиций составил больше 1 квадриллиона рублей на российском фондовом рынке. Что это за рынок и каковы его особенности, кто и с кем проводит сделки, почему эти сделки безопасны — в статье.

Фондовый рынок — это место, на котором покупают и продают ценные бумаги: акции, облигации и паи биржевых фондов. Поэтому его еще называют рынком ценных бумаг.

Что такое фондовый рынок

По задачам он похож на любой другой рынок — сводит вместе покупателей и продавцов и обеспечивает им безопасную сделку по рыночной цене. Эта цена формируется в результате спроса и предложения. Если бумага подорожала, значит, спрос на нее превысил предложение участников торгов. Если подешевела, значит, желающих ее продать больше, чем желающих купить.

Для фондового рынка характерна чуткость — бумаги практически мгновенно реагируют на новости. Например, в начале апреля 2022 года стало известно, что Илон Маск стал крупнейшим акционером Twitter. После этой новости стоимость акций компании резко выросла.

4 марта акций Twitter выросли на 28% за торговый день. Источник данных: приложение Газпромбанк Инвестиции

Кто есть кто на фондовом рынке

Большая часть операции фондового рынка происходят на фондовой бирже. Именно на ней лежат функции организатора необходимой инфраструктуры для торгов: биржа разрабатывает правила и следит за безопасностью сделок.

В торгах с ценными бумагами участвуют покупатели, продавцы и профессиональные участники рынка.

Чтобы попасть на биржу, инвестору нужен посредник. Таким посредником выступает брокер, именно он передает бирже все поручения инвестора о покупке или продаже бумаги. Поэтому инвестор сначала выбирает брокера — проверяет наличие лицензии, финансовую информацию и изучает отзывы. Потом подписывает с брокером договор, открывает у него счет и пополняет его деньгами. Эти деньги будут списываться при покупке бумаг и удержании комиссии брокера.

Кроме передачи поручений на биржу, в некоторых случаях брокер рассчитывает и удерживает налог на прибыль с операций, обычно он составляет 13%. Подробнее о налогообложении на фондовом рынке — в статье Как платить налоги на доходы от инвестиций и экономить.

Как ведут себя инвесторы на рынке

Инвестор покупает и продает бумаги с помощью брокера в рабочие часы биржи. Обычно сделки происходят в приложении брокера за считаные минуты, но за видимой частью скрывается сложный и хорошо отлаженный процесс:

- Инвестор принимает решение о покупке или продаже через приложение брокера.

- Брокер передает заявку инвестора в электронную систему биржи.

- Система сверяет параметры сделки у покупателя и продавца.

- Делается клиринг: биржа все проверяет и оформляет сделку.

- Происходит сделка: покупатель забирает бумаги, а продавец — деньги.

- В депозитарии появляется запись о сделке, которая подтверждает право собственности инвестора.

Регистратор вносит бумагу и владельца в реестр, который чаще всего используется при заключении внебиржевых сделок. А для инвестора работает депозитарий, который хранит и учитывает активы по каждому клиенту. Сколько бумаг есть у инвестора, какие он проводил сделки — вся информация собрана в депозитарии.

Любая операция на бирже строго фиксируется, поэтому инвестор всегда знает, сколько у него бумаг и в каком количестве.

Компании-эмитенты проходят сложные проверки и процедуры, чтобы выпустить свои ценные бумаги на рынок. Этот процесс называется листингом, и биржа тщательно следит, чтобы эмитент и его бумаги соответствовали всем требованиям. Подробнее об этом процессе можно узнать из статьи Как биржа оценивает надежность ценных бумаг.

Самые популярные активы и их доходность

Активы отличаются друг от друга по своей сути, рискам и доходности.

Акции — ценные бумаги, подтверждающие долю инвестора в уставном капитале компании. Покупая акции, он становится владельцем небольшой части бизнеса. На акциях можно заработать, покупая дешевле, а продавая дороже; а еще некоторые эмитенты платят дивиденды. Подробно об этом активе — в статье Что такое акции и как они появляются. Акции считаются высокорисковым активом, но могут принести более высокую доходность, нежели облигации.

Облигации — это своего рода долговые расписки. Покупая облигацию, инвестор как бы дает свои деньги в долг эмитенту. Через установленный заранее срок эмитент возвращает долг, а до срока погашения выплачивает проценты по облигациям — купоны. Этот актив считается надежнее акций, может регулярно приносить фиксированную доходность. Что такое облигации и как рассчитать их доходность — в статье Как инвестировать в облигации.

Паи биржевых фондов — это ценная бумага, подтверждающая долю инвестора в праве собственности на имущество, составляющее паевый инвестиционный фонд. В состав фонда может входить различное имущество, в том числе готовые портфели, иногда состоящие из десятков ценных бумаг разных компаний. В этом случае инвестор получает возможность инвестировать сразу во все бумаги, входящие в состав фонда. О том, как работают фонды, — в статье Что такое инвестиционные фонды.

В каталоге сервиса Газпромбанк Инвестиции нужную бумагу можно найти по названию самой бумаги или эмитента, тикеру или ISIN — международному идентификационному коду. Источник данных: приложение Газпромбанк Инвестиции

Как считать доходность активов

Чтобы оценить эффективность своих вложений, инвестор оценивает доходность — сколько ему принес каждый вложенный рубль. Она рассчитывается по формуле:

Доходность инвестиций = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов – Стоимость бумаг в начале периода – Комиссии – Налоги) / Стоимость бумаг в начале периода

Допустим, инвестиции составили 100 000 рублей. Через год стоимость портфеля выросла до 110 000 рублей, а еще инвестор получил 5000 рублей дивидендов. Комиссия брокеру составила 500 рублей, а налоги на дивиденды и прибыль — 13%.

Сначала рассчитаем прибыль: (110 000 + 5000 – 100 000 – 500) х (100% — 13%) = 12 615 рублей. Доходность инвестиций составит: 100% х 12615 / 100 000 = 12,6%.

Инвестируя в ценные бумаги, важно помнить о рисках: доходность большинства инструментов может превышать проценты по депозитам, но никто ее не гарантирует. Кроме того, инвестиции на фондовом рынке не страхуются государством.

Кто следит за фондовым рынком: регулятор и законы

За всеми сделками на фондовом рынке наблюдает государственный регулятор. Он защищает интересы инвесторов и контролирует, чтобы участники торгов соблюдали правила — соответствовали всем требованиям законодательства, работали на основании лицензий и регулярно публиковали свою отчетность для инвесторов. Также регулятор расследует нарушения, штрафует и лишает лицензии недобросовестных участников рынка.

В России таким регулятором выступает Банк России, на его сайте можно найти все нормативные документы.

Основной закон фондового рынка — Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг». В нем описаны права, обязанности и требования к участникам рынка, ответственность за нарушения. Также здесь подробно расписаны правила выпуска и торговли ценными бумагами, принципы прозрачности и открытости деятельности эмитентов.

Функционирование фондового рынка регламентируется и другими законами:

-

регулирует взаимоотношения между профессиональными участниками торгов и ответственность за достоверность данных компаний-эмитентов: отчетности, исках, судебных процессах. Еще закон рассказывает, что делать инвестору, если организация предоставила недостоверные данные. описывает правила лицензирования и проведения торгов. дает детальное описание этим терминам и описывает наказания за подобные действия.

Кроме перечисленных законов есть и другие законодательные акты. Все они направлены на то, чтобы рынок ценных бумаг работал по правилам, а инвестор был максимально защищен от мошенничества.

Как оценивают фондовый рынок

Фондовый рынок оценивают по динамике его индекса. У каждой биржи есть свой индекс, в России это индексы Московской биржи: МОЕХ и РТС. Индекс Мосбиржи формируется на основе 50 акций наиболее значимых компаний из разных секторов экономики. По состоянию на 25.02.2022 индекс включает в себя акции более 40 компаний. РТС по структуре повторяет индекс Мосбиржи, но номинирован в долларах США.

График индекса Московской биржи за пять лет. По нему можно оценить, в какие периоды российский фондовый рынок рос, а в какие падал. Источник данных: ru.tradingview.com

Подробнее о главных индексах в России в статьях — Индекс Мосбиржи: какие акции в него входят и для чего он нужен и Что такое индекс РТС и что он значит для инвестора.

Кратко

- На фондовом рынке инвестор может купить или продать ценные бумаги, а эмитент — выпустить их и привлечь инвестиции.

- Действия всех участников торгов регламентированы законодательством и контролируются биржей и регулятором.

- Преимущества инвестиций в фондовый рынок — низкий порог входа, простота совершения сделок и безопасность.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

- Куда вложить

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на сайт брокера за сведениями об изменениях, произведенных в регламенте брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

Что такое фондовый рынок

Фондовый рынок — это совокупность специализированных площадок, на которых сегодня проходят торги ценными бумагами. Инвесторам-новичкам не всегда понятно, как эта система работает, каковы функции фондового рынка, какие виды активов на нем обращаются. В данной статье мы детально разберемся, что же такое фондовый рынок, рассмотрим его устройство и выясним, как на нем торговать рядовому инвестору.

Определение фондового рынка и его участники

Фондовый рынок — это организованный и централизованный рынок ценных бумаг. Выражаясь проще, это место, где проходят торги акциями, облигациями, депозитарными расписками, паевыми фондами и прочими финансовыми средствами. Современный фондовый рынок представляет собой целую экосистему из взаимосвязанных механизмов, затрагивающих не только операции передачи ценных бумаг от одних собственников другим, но и процедуры листинга, эмиссии, налогообложения и ряд других процессов. Эта экосистема является саморегулируемой.

У фондового рынка имеются характерные признаки:

- наличие торговой площадки (в России, к примеру, это Московская и Санкт-Петербургская биржи);

- обязательный механизм отбора финансовых активов, строго соответствующих внутренним критериям;

- стандартизация торговых процессов и их ограниченность во времени;

- централизованное оформление сделок и гарантия их исполнения;

- контроль уполномоченных органов за деятельностью всех участников рынка;

- установка и предоставление официальных биржевых котировок.

В работу фондового рынка вовлечено несколько групп участников:

- эмитенты — коммерческие фирмы, органы власти государств и их субъектов, выпускающие в обращение ценные бумаги;

- инвесторы и трейдеры — физические и юридические лица, инвестиционные фонды, государственные органы власти, покупающие и продающие активы;

- регуляторы — контролирующие органы, следящие за деятельностью биржевых участников (в России — Центробанк);

- посреднические компании — маркетмейкеры, дилерские центры, брокерские конторы, среди задач которых — обеспечение ликвидности финансовых инструментов и организация доступа на биржу инвесторам;

- инфраструктурные организации — биржи, депозитарии, репозитарии, клиринговые центры, обеспечивающие реализацию биржевых механизмов.

К участникам также относятся организации и лица, оказывающие сопутствующие услуги: консультационные, аудиторские, оценочные и др. Они не принимают непосредственного участия в функционировании фондового рынка, а лишь помогают другим его участникам осуществлять свою деятельность.

Устройство фондовой биржи

Фондовая биржа и фондовый рынок — схожие понятия, зачастую употребляемые как синонимы. Хотя формально фондовая биржа — составная часть рынка ценных бумаг. Это платформа, на которой проводятся сделки купли-продажи активов. Она обладает многокомпонентной инфраструктурой, включающей несколько подразделений:

- функциональное — электронные площадки для торгов и прочие системы;

- инвестиционное — брокерские, дилерские, банковские и другие организации, принимающие непосредственное участие в торгах;

- техническое — депозитарные и регистрационные системы, клиринговые палаты, обеспечивающие организацию торгового процесса;

- информационное — информагентства, деловые издания и профессиональные средства массовой информации, с которыми взаимодействует биржа.

Биржевая торговля подразумевает заключение участниками торгов сделок купли-продажи в отношении финансовых активов. Любая сделка проводится в четыре этапа:

- выставление заявки на приобретение или продажу актива;

- сверка параметров сделки на стороне покупателя и продавца;

- клиринг — проверка биржей корректности оформления сделки, сверка расчетов, оформление документации;

- исполнение сделки — процесс обмена актива на деньги.

До всеобщей компьютеризации биржевая торговля осуществлялась в реальном режиме — непосредственно в помещениях торговых залов бирж. Сегодня же все торговые процессы ведутся в онлайн-режиме. Совершать операции с ценными бумагами можно дистанционно — посредством сети Интернет. Для ведения электронной торговли необходимо лишь какое-либо устройство (компьютер, смартфон или планшет) и специальное программное обеспечение (терминал, приложение и др.)

Регулируемость фондовых бирж

За порядком и легальностью работы биржевых площадок следят регулирующие органы. Они занимаются выдачей лицензий профессиональным участникам, запрашивают и раскрывают необходимые финансовые сведения, расследуют факты нарушений, проводят санкционные мероприятия.

В разных государствах в роли регуляторов выступают различные организации: государственные органы, некоммерческие структуры, особые комиссии. В США регуляторные функции лежат на Комиссии по ценным бумагам и биржам (SEC), в Великобритании — на Управлении по финансовому регулированию и надзору (FCA), в Китае — на Комиссии по регулированию ценных бумаг (CSRC).

В РФ регулятором назначен Центробанк. Основными нормативными актами являются федеральные законы «О рынке ценных бумаг» и «Об организованных торгах». Полный перечень документов, регулирующих работу отечественных бирж, размещен на сайте Центробанка.

Плюсы и минусы фондовых бирж

В работе фондовых бирж есть свои плюсы и минусы. Среди достоинств можно отметить:

- обеспечение прозрачности финансовой информации эмитентов;

- гарантия качества и надежности эмитентов и выпускаемых ими инструментов за счет строгих процедур отбора и допуска на рынок;

- четкость внутренних правил, формирующих согласованный механизм торговли;

- большое разнообразие и высокая ликвидность активов;

- легкость и удобство торговли.

Главные недостатки связаны с финансовыми рисками: отсутствие государственного страхования инвестиций и гарантий стабильности заработка, опасность денежных потерь.

Как торговать на фондовом рынке

Рядовые инвесторы не имеют персонального доступа на фондовые биржи. Чтобы вести там торговлю, они должны использовать услуги посредников — профессиональных участников бирж. Таким посредником становится брокерская компания или доверительный управляющий (частное лицо, имеющее лицензию, или организация). Кого из них выбрать для сотрудничества, решает сам инвестор.

Брокерская контора заключает сделки на бирже от лица клиента и по его распоряжению. Такой партнер подойдет тем, кто планирует самостоятельно принимать все торговые решения. Доверительный управляющий торгует от своего имени, но на средства клиента и по выбранной им стратегии. Доверительное управление удобно тем, кто не имеет желания или возможности заниматься инвестициями самостоятельно.

Мы рассмотрим процесс организации биржевой торговли через брокерскую компанию.

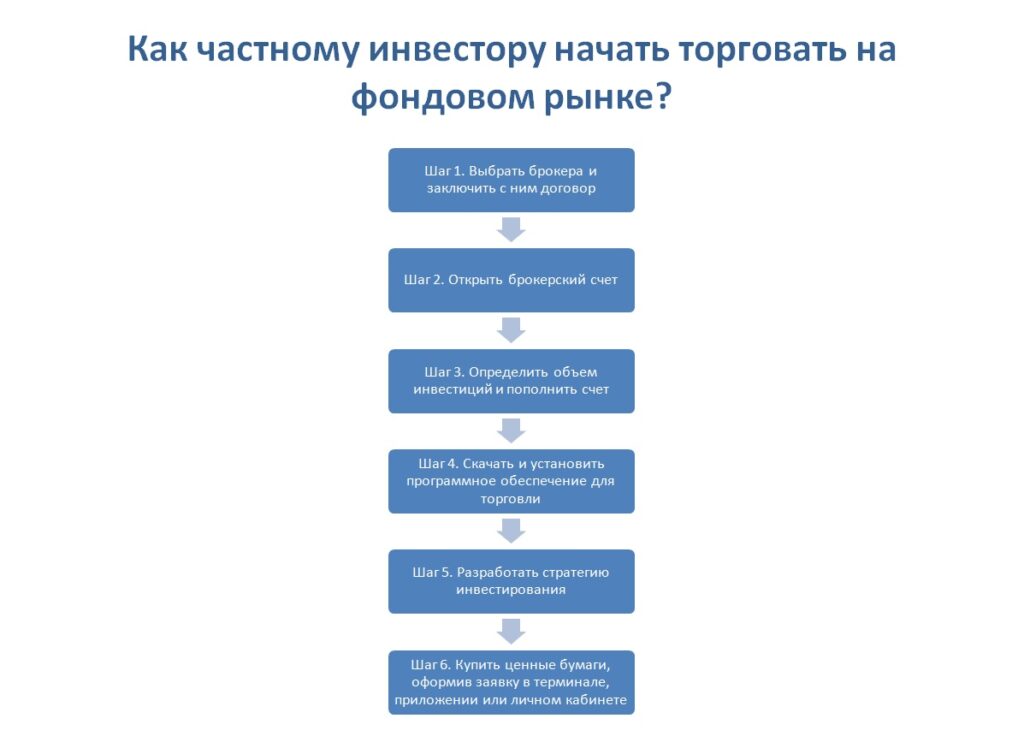

Чтобы получить доступ к торгам на фондовом рынке и начать инвестирование, физическому лицу необходимо выполнить ряд последовательных действий:

- Выбрать брокерскую контору и подписать с ней договор. Предварительно нужно изучить условия обслуживания — комиссии, тарифы, перечень услуг — и убедиться, что они подходят.

- Открыть брокерский счет в выбранной компании. С этого счета будут осуществляться торговые операции.

- Определить примерный объем инвестиций и внести необходимые денежные средства на брокерский счет любым удобным способом.

- Скачать и установить программное обеспечение (ПО), требующееся для биржевой торговли. Это может быть терминал, мобильное приложение и другие специализированные программы. Базовое ПО рекомендует и предоставляет брокер, вспомогательное можно найти на специализированных ресурсах. Ряд брокеров реализует возможность торговли через личный кабинет на сайте. В этом случае установка ПО не обязательна.

- Разработать стратегию инвестирования: определить временной горизонт для вложений, категории предпочтительных ценных бумаг — акции, облигации, паевые фонды и пр., — подобрать подходящих эмитентов и конкретные бумаги. Опытные инвесторы при подготовке стратегии тщательно изучают рынок, аналитику, применяют технический и фундаментальный анализ.

- Приобрести выбранные ценные бумаги, сформировав заявку в торговом приложении, терминале или личном кабинете. Для этого актив нужно найти по названию или тикеру, выбрать направление сделки — покупка или продажа, — указать объем лота и подтвердить сделку.

После исполнения сделки актив будет записан на брокерский счет инвестора. Он вступит во владение купленными им ценными бумагами. Поскольку современные биржевые активы имеют бездокументарную форму, свидетельством собственности будет являться запись в депозитарной системе или реестре регистратора, где хранятся цифровые коды ценных бумаг и ведется их учет.

Виды сделок на фондовой бирже

Торговые сделки, проводимые на биржах, можно разделить на два основных типа:

- инвестиционные — рассчитанные на удержание бумаг в течение длительного времени; — краткосрочные вложения средств с целью быстрой перепродажи актива и фиксации прибыли.

С точки зрения стратегии заработка существует иная классификация сделок:

- «лонги», или длинные позиции — сделки по приобретению финансовых инструментов, совершаемые с расчетом заработать на росте их стоимости;

- «шорты», или короткие позиции — продажа ценных бумаг, взятых взаймы у брокера, с целью заработать на снижении их стоимости.

Длинные позиции могут открываться с использованием собственных денег инвестора или с привлечением заемных средств, одалживаемых у брокера. Торговля на кредитные деньги называется маржинальной. Короткие позиции всегда открываются на заемные средства и являются атрибутом маржинальной торговли.

Также возможна классификация по времени исполнения сделок. В соответствии с данным критерием выделяют сделки:

- с немедленным исполнением — расчет и поставка происходят день в день (так называемый режим Т0);

- с отложенным исполнением — расчет и поставка происходят спустя 1-2 дня (режимы Т+1 и Т+2).

Отложенные по срокам сделки особенно удобны в тех случаях, когда на торговом счету инвестора в день оформления заявки на сделку нет полной суммы, необходимой для ее проведения: у него есть возможность внести остаток в последующие дни.

Риски торговли на фондовом рынке

При осуществлении торговых операций на бирже инвесторы и трейдеры рискуют вложенным капиталом. При этом не важно, ведут ли они деятельность самостоятельно или пользуются услугой доверительного управления. Если что-либо пойдет не по плану, бремя финансовых потерь ляжет исключительно на их плечи.

На фондовом рынке существует два главных финансовых риска:

- банкротство брокерской или управляющей организации;

- потеря средств в связи с движением цены в противоположную от предполагавшейся инвестором сторону.

В России инвесторы никак не застрахованы от первого вида риска. Если посредник обанкротится и не выполнит своих обязательств, решать вопрос с его долгом придется в судебном порядке. Правда, ценные бумаги, записанные на торговый счет инвестора, обычно без затруднений переводятся по запросу в другую брокерскую организацию.

В США существует специализированная организация — SIPC, — занимающаяся страхованием инвестиций в ценные бумаги. При банкротстве одного из брокеров, являющихся участником ее программы, его клиентам выплачиваются деньги или возвращаются ценные бумаги на сумму в пределах 500 тысяч долларов. Российские инвесторы, желающие сотрудничать с американскими брокерами, могут для обеспечения своей финансовой безопасности выбирать те из них, что являются членами SIPC.

От риска потери средств при неверном прогнозировании движения цен не застрахован никто. Причиной движения котировок в том или ином направлении является экономика. Негативные экономические тенденции приводят к падению рынка, отдельных его секторов или бумаг конкретных компаний. Положительные, наоборот, ведут к росту цен. Для снижения риска потерь рекомендуется тщательно выбирать финансовые инструменты, следить за экономической ситуацией, изучать отчетность эмитентов и диверсифицировать инвестиционный портфель, добавляя в него разные категории бумаг.

Источник https://myfin.by/wiki/term/fondovyj-rynok

Источник https://gazprombank.investments/blog/education/stock-market-guide/

Источник https://beststocks.ru/journal/chto-takoe-fondovyj-rynok/