Важность инвестиционных расходов

До того, как осуществить вливание средств в проект, инвестор должен правильно рассчитать необходимый объем затрат. В статье содержится информация о том, что такое инвестиционные расходы, описание их видов, классификация, а также методы учета.

Основные понятия

Инвестиция – это сложное и интересное понятие, предполагающее получение заработка на дивидендах. Инвестор всегда стоит перед выбором наиболее доходного и менее рискованного предмета вложения. При этом ему предстоит сделать расчет полного объема необходимых для вливания средств.

Инвестиционные расходы

Для продуктивного и постоянного заработка на инвестициях, затрат должно хватить на все сопутствующие расходы. Вкладчик должен сформировать инвестиционный портфель, точно определить объем средств и путь, куда их направлять.

Определение

Инвестиционные расходы – это требуемый объем средств, который будет направлен в качестве инвестиции. При этом средства могут быть направлены только на получение прибыли или, для начала, на развитие, погашение кредитов, приобретение нового оборудования. Независимо от того, на какие цели был направлен инвестиционный вклад, его конечная цель подразумевает извлечение дохода. В зависимости от целей, расходы имеют строгую классификацию и несколько разновидностей.

Классификация

Классификация инвестиционных расходов требуется инвестору для составления точной схемы направления сбережений и осуществления последующих расчетов их развития. Затраты классифицируются следующим образом:

- Постоянные/переменные. В разряд постоянных относят расходы, стоимость которых не меняется долгое время. Они требуются для качественной, непрекращающейся работы компании: аренда площадей, поддержание рабочего состояния оборудования. Затраты переменного типа необходимы для поддержки или увеличения рабочей отдачи предприятия: оплата топлива, водоснабжения, электрификация, средства на перевозку, доставку, покупка материалов.

- Косвенные/прямые. Косвенные затраты необходимы по разным причинам, например, оплачивается отдых сотрудников, реклама. Прямые затраты погашают объемы заработных плат, приобретение оборудования, обучение персонала.

- Валовые/чистые. За счет валовых затрат погашается оплата аренды, они идут на зарплату рабочих, приобретение материалов. Чистые расходы требуются для увеличения бюджета предприятия: покупка оборудования, транспорта, инвестиции в акции.

- Контролируемые/неконтролируемые. Контролируемые расходы могут быть прогнозируемы и заранее просчитаны. Их может регулировать сам инвестор. Неконтролируемые – это расходы на сырье, стоимость акций, топливо. Цену топлива, акций и сырья инвестор не может регулировать, он от нее зависим.

- Возмещаемые и нет. Объем возмещаемых средств обязательно прописывается в контракте. Часто инвестор дополнительно страхует часть объема от некоторых рисков. Остальная часть средств не возмещаема. Она будет потеряна под влиянием негативных факторов.

- Явные/неявные. Явные составляют общий бюджет проекта. Их объем рассчитывается на момент составление плана инвестиции. Неявные относятся к неучтенным тратам.

- Возвратные/невозвратные. В долю возвратных средств вкладывается стоимость отдельных частей предприятия (здания и сооружения), а также оборудования. При расторжении договора их можно продать и вернуть часть инвестиций. Зарплату рабочим, налоги, затраты на сырье и топливо вернуть невозможно. Это невозвратные средства.

Все эти пункты должны учитываться инвестором. Инвестиция считается наиболее выгодной, когда она включает чистые, возвратные средства, которые могут контролироваться инвестором. Но для крупного бизнеса такие инвестиции практически невозможны.

Разновидность инвестиционных затрат прямо зависит от направленности деятельности предмета инвестиций. Если инвестиция предполагает вложение в ценные бумаги или валюту, инвестор должен учесть:

- Расходы на приобретение актива.

- Долю комиссионных выплат.

- Зарплату управляющему.

- Налогообложение.

- Оплату консультаций, приобретение обучающих пакетов.

Эти пункты чаще всего сразу входят в договор. Большая их часть относится к нерегулируемым расходам. Для инвесторов, которые готовы вложиться в промышленность, существует более широкая расходная статья. Она состоит из следующих видов:

- Заказ предварительного, полного исследования предмета вложения.

- Подготовка документации.

- Разрешения, лицензии, регистрации.

- Покупка территорий (если бизнес начат с нуля).

- Средства для капитализации.

- Приобретение, запуск в эксплуатацию оборудования.

- Приобретение материалов, топлива, сырья.

- Расходы экологического и социального типа.

- Уплата налогов, таможенные расходы, логистика.

Список большой. Потому часть подобных расходов относится к невозвратным. Также большая доля выделяется на непредвиденные отчисления. Основываясь на этой сложности, инвестор должен четко прописать и проверить весь объем инвестиций.

Бюджет инвестиционных затрат

Полный список всех расходов, время их вливания и назначение прописываются в общем инвестиционном бюджете. Этот инструмент наглядно показывает весь объем затрат, их прямое влияние на доход от производства и реализации. Затратный бюджет необходим для:

- Расчета необходимости привлечения или урезания средств.

- Определения наиболее значимых рисков.

- Установления уровня рентабельности.

- Расчета общей эффективности экономического управления.

- Полного обоснования всех расходов, расчета необходимого урезания их объема.

На основе общего списка инвестор оценивает весь объем расходов, может в течение некоторого времени вести детальную статистику, правильно спрогнозировать будущие расходы. Для подобных расчетов используются некоторые эффективные методы, которые будут описаны далее.

Методы учета

Инвестиционная деятельность сильно зависима от цен на сырье, оплату труда, оборудование. Для оценки расходов используются следующие разновидности учета:

- Базисный. Подобный учет ведется по тем факторам, которые были неизменны в определенный промежуток времени.

- Прогнозируемый. Осуществляется по цене, которая может измениться через промежуток времени. Например, стоимость многих продуктов питания зависит и меняется согласно сезону.

- Мировой. Учет ведется по стоимости сырья, материалов, продукции на мировом рынке.

Предприятия, которые зависят от мировых цен на сырье и оборудование, требуют более высокий уровень капиталовложения. Кроме того, такие инвестиции связаны с широким спектром рисков.

При учете всех сопутствующих рисков инвестор должен правильно классифицировать и рассчитать все затраты. Очень важно, чтобы их большая часть относилась к регулируемым, возвратным вложениям. Таким образом инвестор серьезно сократит инвестиционные риски.

Инвестиционные затраты в бизнес-планировании

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

Инвестиционные затраты — понятие ну очень “растяжимое”. Как правило, планируемые расходы всегда на порядок меньше тех, которые будут нужны на самом деле. Так сколько закладывать на просчеты?

В начале реализации самого простенького инвестиционного проекта, надо четко определиться… «сколько надо денег». Почему? Потому, что если вы где-то что-то не учли в инвестиционном плане, то, возможно, уже на стадии реализации проекта, в какой-то момент времени вы сможете ощутить их нехватку, а взять их будет негде. Как правило, такая ситуация может свести все предыдущие усилия “на нет”: проект в лучшем случае останется не реализован, в худшем… ну, тут много вариантов…

Что такое инвестиционные затраты? Определений много. Одно из них, звучит следующим образом:

Инвестиционные затраты – это совокупные расходы, которые связаны с реализацией бизнес-проектов. Их виды и состав варьируется в зависимости от конкретного проекта.

Другими словами – это “сколько надо денег” чтобы планируемый инвестиционный проект в какой-то определенный период времени вышел на операционную прибыль. Ведь до этого были убытки, которые помимо “совокупных расходов” покрывались так называемым оборотным капиталом или из других источников.

Когда ожидания не оправдываются

Из своего многолетнего опыта, могу сказать, что в начале проработки инвестиционного проекта, далеко не всегда получается точно их подсчитать. Обязательно, появляются дополнительные статьи, которые изначально не были учтены. При этом, бывает так, что планируемые инвестзатраты и реальные разнятся процентов на 50-70, а то и больше. Не как с Олимпиадой в Сочи, но тоже отклонения большие. Происходит это по разным причинам. Как правило, при начальной проработке инвестиционного проекта нет ни проектно-сметной документации, ни подобранного оборудования, ни четкого понимания, сколько нужно средств для оборотного капитала.

Оборудование для производства изделий из ПНД (полиэтилена низкого давления) стоит 7 млн. руб. а полиэтиленовой крошки для круглосуточной работы линии нужно 2 вагона и маленькая тележка. Так каковы будут инвестиционные затраты по проекту? Явно не 7 млн. руб. и даже не 15 млн. Прочувствовали разницу? То-то.

Предположим, намечается великая стройка. Много, много квадратных метров… Как считают инвестзатраты укрупненно? Предположим, что квадратный метр строит 40 или 50 тыс. руб. и перемножим это все на квадратуру. Опаньки и вышли на инвестзатраты. При этом мало кто подозревает, что весомые средства необходимы, чтобы подключить коммуникации.

Нужен свет? Пожалуйста! За подключение 1 кВт. заплатите тысячи 2-3 для начала. А потом… Потом закажите техусловия на проект и заплатите за них. Потом, закажите проект и заплатите за него. Потом, поставьте трансформатор и т.д. Если вам нужны электрические мощности на 500 кВт., то только за подключение придется заплатить эдак 1-1,5 миллиона. Так, скромненько, только за разрешение подключиться к сети…

Аналогично проделайте то же самое с газом, водой, канализацией… Да и интернет с телефоном. Опаньки, плюс десять миллионов незапланированных расходов. Откуда взять недостающие, незапланированные деньги? Из кармана? А если он к этому времени он уже пуст? Как быть? Ответ очевиден – более тщательно прорабатывать инвестиционный проект. Другого ответа не существует.

Будут ли ошибки и просчеты? А где их нет? Другое дело, чтобы они не приводили к печальным ситуациям. Поэтому, правдами или неправдами, инвестзатраты (для подстраховки) лучше завышать не менее чем на 10 – 15%, а ещё лучше на 20%. Как говорится: “денег много не бывает”.

Как структурировать инвестиционные затраты

Единого правила нет, но рассуждая логически, можно выстроить некую структуры, которая выглядит следующим образом:

Бизнес-урок 17. Определяем порядок учета инвестиционных расходов

Инвестиционные расходы часто скрываются под видом операционных затрат и учитываются как расходы текущего периода. Некорректный учет приводит к ошибкам в принятии решений. Читайте статью о том, как правильно учитывать инвестиционные расходы.

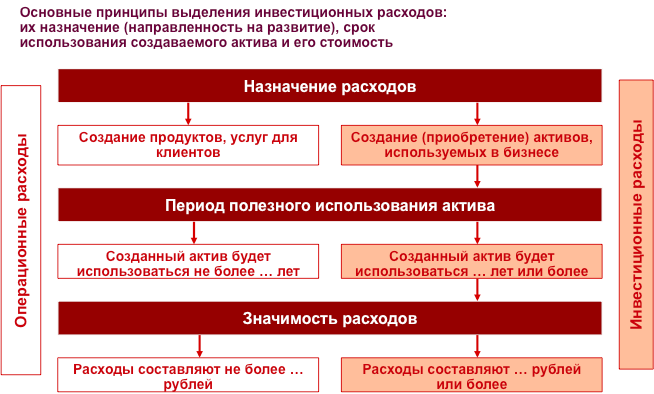

Исключительно важное значение для измерения эффективности компании имеет правильный учет инвестиционных расходов. Дело в том, что все расходы компании принято делить на две группы: операционные и инвестиционные расходы.

Операционные расходы связаны с текущей деятельностью компании, направлены на создание продуктов и услуг для клиентов; эти расходы утилизируются в пределах месяца, квартала или года. К операционным расходам относятся все группы расходов, содержащиеся в отчете о доходах и расходах компании, который мы рассматривали ранее.

Инвестиционные расходы направлены на развитие компании, создание активов, которые будут использоваться на протяжении ряда лет. Поэтому инвестиционные расходы утилизируются в течение длительного периода в будущем. Инвестиционные расходы не отражаются в отчете о доходах и расходах, их место – в отчете о движении денежных средств, который мы рассмотрим далее.

Наиболее распространенной ошибкой учетной практики большинства компаний является смешение операционных и инвестиционных расходов. Это приводит к тому, что инвестиционные расходы попадают в отчет о доходах и расходах и, тем самым, искажают величину прибыли. Таким образом, руководство компании получает неверную информацию о показателях эффективности. Кроме того, поскольку инвестиционные расходы не обособлены в учете, у руководителей и собственников компании нет ясности относительно того, какие средства компания направляет на развитие и какова эффективность этих инвестиций. Если бы они умели это правильно рассчитывать, то отказались бы от многих проектов, которые как балласт тянут компанию на дно.

В учетной политике компании должен быть четкий алгоритм определения инвестиционных расходов. Главный критерий классификации – это назначение расходов. Например, покупка компьютера может относиться как к инвестиционным, так и к операционным расходам, в зависимости от цели, с которой она совершается. Если вы покупаете компьютер для того чтобы его продать – это операционные расходы. А тот же самый компьютер, купленный для того чтобы использовать в деятельности компании – это инвестиционные расходы. Потому что в этом случае компьютер отражается в учете как актив, который будет использоваться на протяжении длительного периода, не один месяц, не один квартал, а в течение нескольких лет.

Следующий признак инвестиционных расходов – период использования приобретаемого актива. В учете должна быть определена длительность использования актива, на протяжении которого его стоимость относится на расходы в виде амортизационных отчислений. В зависимости от типа активов период использования может составлять от двух до десяти лет и более.

В учетной политике компании должен быть определен уровень, выше которого расходы признаются как инвестиции, а приобретаемый объект ставится на учет как актив. К примеру, покупка калькулятора по всем признакам должна быть отнесена к инвестиционным расходам, поскольку приобретается оборудование, которое будет служить компании на протяжении нескольких лет. Но это небольшие затраты, которые удобнее отнести к операционным расходам, чтобы не усложнять учет. Поэтому подобные приобретения не рассматриваются как инвестиции. Связанные с этим искажения “чистоты учета” невелики; с ними принято мириться ради упрощения учетных процедур. Где именно провести границу по стоимости между операционными и инвестиционными расходами, каждая компания выбирает самостоятельно.

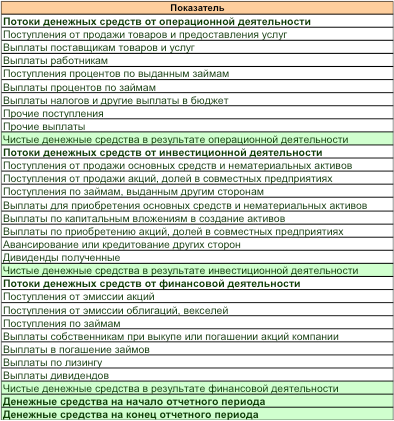

В случае корректного разделения видов доходов и расходов руководство компании получает еще один важный инструмент управления – это “Отчет о движении денежных средств”. Он содержит три главных раздела: операционная деятельность, инвестиционная деятельность и финансовая деятельность.

В первом разделе отражаются поступления и выплаты денег по операционной деятельности. Несмотря на сходство статей с “Отчетом о доходах и расходах”, здесь отражаются не доходы, а поступления, не расходы, а выплаты. О том, что это разные вещи, мы говорили выше, рассматривая структуру доходов и расходов.

Во втором разделе отражаются поступления и выплаты по инвестиционной деятельности. Именно здесь можно увидеть, какие расходы на развитие бизнеса были произведены компанией в отчетном периоде.

В третьем разделе показаны поступления и выплаты по финансовой деятельности. Здесь отражается движение денег, связанных с получением и выдачей кредитов, лизингом и операциями с ценными бумагами.

Назначение Отчета о движении денежных средств состоит в том, чтобы показать, какими денежными средствами располагает компания и как они использовались в отчетном периоде. Он нужен, прежде всего, для управления платежеспособностью компании и эффективного использования финансовых активов. Решаются две взаимосвязанные задачи: обеспечить компанию необходимым количеством денежных средств и использовать временно свободные денежные средства для получения дополнительных доходов.

Практическое руководство по созданию системы контроллинга дает электронный учебный курс “Целевое управление. Как сделать компанию управляемой и эффективной”

Источник https://kudainvestiruem.ru/obschee/vidy-investicionnyh-rashodov.html

Источник https://www.openbusiness.ru/biz/business/investitsionnye-zatraty-v-biznes-planirovanii/

Источник https://blog.iteam.ru/biznes-urok-17-opredelyaem-poryadok-ucheta-investitsionnyh-rashodov/