ИИС Тинькофф — как открыть индивидуальный инвестиционный счет

Сегодня ставки по депозитам и накопительным счетам снижаются. В связи с этим люди все больше обращают внимание на фондовый рынок, в частности на ИИС с его налоговыми льготами. Узнаем, как открыть ИИС в «Тинькофф Инвестициях» и какие условия предлагает банк по инвестиционному счету.

Условия ИИС Тинькофф

Индивидуальный инвестиционный счет (ИИС) – это специальный счет, который дает инвестору возможность покупать на бирже любые виды ценных бумаг. В сравнении с брокерским счетом у ИИС есть одно ключевое преимущество: возможность получить ряд налоговых льгот. В связи с этим установлены некоторые ограничения по ИИС в Тинькофф:

- Инвестиционный счет можно пополнить только на 1 млн руб. в год.

- ИИС разрешается открывать только в рублях. При этом покупать иностранную валюту можно.

- Минимальный срок функционирования ИИС – 3 года. Однако можно оформить досрочное расторжение при условии потери всех налоговых льгот.

- Разрешается иметь только один действующий ИИС.

При открытии индивидуального инвестиционного счета многие брокеры предлагают клиентам ИИС либо с самостоятельным управлением, либо с доверительным. Разница между двумя формами управления состоит в том, что при самостоятельном управлении инвестор сам принимает все решения по поводу того, в какие ценные бумаги инвестировать, и проводит сделки лично. При доверительном управлении клиент только выбирает одну из стратегий (например, инвестирование в российские акции, в бумаги газового сектора и т. д. ), а управляющая компания сама уже решает, какие бумаги покупать. Однако имейте в виду, что в «Тинькофф Инвестициях» ИИС с услугой по доверительному управлению нет.

Тарифы и комиссии

Ознакомимся с тарифами ИИС в Тинькофф и узнаем, за что брокер может взимать комиссии.

Открытие / закрытие счета

Пополнение / вывод средств

— есть Премиум карта Тинькофф;

— оборот свыше 5 млн руб.;

— портфель свыше 2 млн руб.

290 руб. / месяц в остальных случаях

0 руб. в рамках Tinkoff Premium.

1990 руб. / месяц в остальных случаях

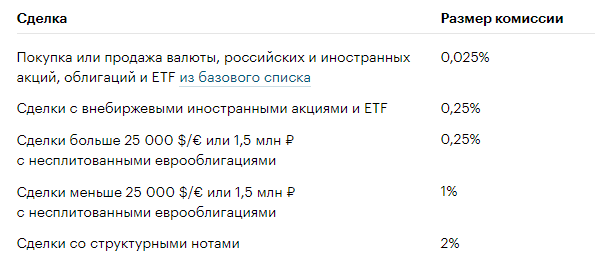

Сделки с акциями / облигациями / ETF

Сделки с валютой

Сделки с драгметаллами

Каталог ценных бумаг

Ценные бумаги, торгуемые на российских биржах

Ценные бумаги, торгуемые на российских биржах

— Ценные бумаги, торгуемые на российских биржах

— Бумаги мировых бирж

В чате и по телефону

В чате и по телефону

Персональные консультации по инвестициям

Индивидуальные рекомендации аналитиков Тинькофф и помощь при формировании портфеля

Выбор тарифа определяется целями инвестора на рынке. Например, тариф «Инвестор» подойдет начинающим, которые намерены совершать небольшое количество торговых операций на бирже. Если же планируется проводить крупные и частые сделки, тогда лучше оформить тариф «Трейдер». Если клиент – квалифицированный инвестор, которого интересует покупка бумаг на зарубежных рынках, то единственный подходящий тариф – «Премиум».

Как открыть ИИС в Тинькофф — пошаговая инструкция

Рассмотрим пошаговую инструкцию, как открыть счет несколькими способами, нужна ли для этого именная карта Тинькофф и как быстро оформляется заявка.

Заполнить заявку онлайн

Тинькофф – единственный российский банк без физических отделений. Поэтому подать заявление на открытие ИИС можно только онлайн. Для этого необходимо:

- Зайти на официальный сайт Tinkoff.

- Заполнить анкету на открытие ИИС. Это займет не более 2-х минут. Также не забудьте в конце подписать заявление кодом из СМС, которое поступит вам на номер телефона.

- Дождаться проверки данных со стороны банка. Как правило, процедура проверки занимает один час. В редких случаях чуть дольше.

В случае успешного подтверждения данных индивидуальный инвестиционный счет открывается автоматически. Вам на смартфон и на электронную почту поступит уведомление об открытии счета. Пополнить ИИС можно будет как с карты Тинькофф, так и через другой банк.

Оформить карту Тинькофф Банка

Если вы подали заявление на открытие ИИС, но у вас пока нет дебетовой карты от Тинькофф, необходимо ее оформить. Она нужна, чтобы круглосуточно и без комиссии вносить деньги на ИИС.

- Заполните заявление на получение карты на сайте банка.

- Дождитесь одобрения со стороны Тинькофф и назначьте представителю банка встречу для получения карты. В заявке укажите ваше полное имя, номер телефона, дату рождения и адрес, по которому можно доставить карту. Доставка карты бесплатная.

В течение 1–3 дней представитель банка привезет вам договор и карту Tinkoff Black. На встречу с собой необходимо взять только паспорт РФ.

На встрече сотрудник Тинькофф выполнит следующий ряд действий:

- Сфотографирует вас и оригинал вашего паспорта.

- Даст на подписание документы, необходимые для открытия счета.

- Выдаст вам карту Tinkoff Black и поможет ее активировать.

Обслуживание карты платное – 99 рублей в месяц. Однако если держать на карте / вкладе / брокерском счете сумму от 50 000 руб., обслуживание бесплатное.

Как открыть в приложении

Помимо того, что можно подать заявление на открытие ИИС на сайте банка, есть также возможность сделать это через приложение «Тинькофф Инвестиции».

- Скачайте мобильное приложение «Тинькофф Инвестиции» из App Store/Google Play.

- Откройте приложение и заполните анкету на открытие ИИС. Укажите свое полное имя, паспортные данные и адрес фактического проживания.

- Подпишите заявление кодом из СМС.

После открытия ИИС зайдите в приложении «Тинькофф Инвестиции» и бесплатно пополните счет с карты любого банка.

Сроки открытия

Сроки открытия счета варьируются и зависят от того, каким способом подается заявление на оформление ИИС.

Если инвестор заполняет анкету на сайте банка, открытие ИИC занимает не более 1 часа. Когда это делается через приложение «Тинькофф Инвестиции», процесс оформления может затянуться до 3-х рабочих дней.

Важно! ИИС бессрочен. Инвестор может владеть счетом как месяц, так и 5 лет. Временных ограничений государством не установлено.

Как выводить деньги с ИИС Тинькофф

Чтобы вывести деньги с инвестиционного счета, необходимо зайти в приложение «Тинькофф Инвестиции», выбрать тип счёта «ИИС» и нажать кнопку «Вывести». Прописав сумму вывода, укажите номер карты Tinkoff Black, на которую должны поступить средства.

Вывести деньги с ИИС, не закрывая счет, нельзя. Это ключевая особенность данного счета. Поэтому прежде чем оформлять вывод средств, продайте заранее все ценные бумаги / иностранную валюту и дождитесь, пока средства от продажи станут доступными для вывода. Максимум – 2 рабочих дня.

Как получить налоговый вычет

Налоговый кодекс РФ предусматривает для владельцев ИИС два типа вычета. Разберем подробнее виды льготного налогообложения и узнаем, как получить налоговый вычет по ИИС Тинькофф.

Тип А

Налоговый вычет типа А предусматривает возврат НДФЛ в размере 13% от суммы пополнения ИИС за год. Больше 52 000 руб. за один год вернуть нельзя. Поэтому максимальная сумма, с которой можно получить возврат, – это 400 000 руб.

Если хотите получать налоговые вычеты каждый год, тогда вам потребуется вносить на ИИС деньги ежегодно.

Чтобы получить налоговый вычет типа А, необходимо заполнить декларацию 3-НДФЛ и подать заявление в налоговую службу России (ФНС). Сделать это можно двумя способами: онлайн или лично отнести заявление в отделение.

Если выбираете подачу декларации онлайн, нужно будет:

- Зарегистрироваться в личном кабинете на сайте налоговой.

- Получить неквалифицированную электронную подпись.

- Заполнить и подать декларацию 3-НДФЛ.

С момента подачи декларации в ФНС у налоговой инспекции есть три месяца на рассмотрение документов. После успешной проверки заявления перечисление средств занимает еще один месяц. Таким образом, с начала подачи декларации и до получения налогового вычета по ИИС Тинькофф проходит максимум четыре месяца.

Также в Тинькофф есть упрощенный вычет по ИИС. Для получения вычета можно не подавать декларацию 3-НДФЛ, а срок проверки документов и перечисления денег существенно сокращается. Инвестору нужно только зайти на сайт ФНС, перейти в свой личный кабинет и подтвердить заявление на налоговый вычет по ИИС в Тинькофф Банке.

Тип Б

Налоговый вычет типа Б предполагает освобождение инвестора от уплаты налога на прибыль по операциям с ценными бумагами на ИИС. Данная льгота не распространяется на доход от сделок с валютой, драгметаллами и на получение дивидендов по акциям.

Чтобы получить налоговый вычет типа Б, не требуется специально заполнять какие-либо заявления и подавать документы в ФНС. При получении прибыли от операций с ценными бумагами с вас не будут списывать 13% в виде налога.

Внимание! Совместить два типа вычета в один ИИС нельзя. При открытии инвестиционного счета вы можете выбрать только один из типов вычета. При этом впоследствии поменять одну льготу на другую в личном кабинете нельзя.

Как закрыть ИИС в Тинькофф Инвестиции

Закрыть индивидуальный инвестиционный счет в Тинькофф можно в любой момент. Для этого сначала продайте все ценные бумаги и валюту. Затем перейдите в личный кабинет и нажмите кнопку «Закрыть ИИС». Средства поступают на банковский счет не позднее следующего рабочего дня, а сам счет закрывается автоматически в течение 30 календарных дней.

Учитывайте также тот факт, что желательный срок существования счета – минимум 3 года. Если вы закрываете Tinkoff ИИС раньше трех лет (досрочно), государство обязует вас вернуть все полученные вами налоговые льготы.

Если у вас оформлен вычет типа А и вы уже получали от ФНС деньги в рамках своей льготы, тогда при досрочном закрытии ИИС возврат вычета будет осуществляться по схожей схеме. Для этого необходимо подать декларацию 3-НДФЛ в налоговую и вернуть сумму полученного ранее налогового вычета, а также уплатить пени за досрочное расторжение договора.

В случае с налоговым вычетом типа Б все гораздо проще. При досрочном закрытии ИИС в Тинькофф брокер самостоятельно спишет налог 13% с полученной прибыли по ценным бумагам. Таким образом, вам не требуется специально обращаться с заявлением в ФНС и лично возвращать деньги.

Плюсы и минусы индивидуального инвестиционного счета Tinkoff

Нам уже известны общие факты про ИИС: предоставление налоговых льгот двух типов (преимущество) и требование не закрывать счет минимум три года для получения льгот (недостаток). Однако сейчас мы рассмотрим положительные и отрицательные стороны открытия ИИС именно в Тинькофф.

Плюсы

- Доходность по ИИС выше, чем по банковским продуктам Тинькофф.

- Можно открыть счет полностью дистанционно.

- Создан специальный бесплатный курс для начинающих инвесторов. Все желающие смогут познакомиться с основами инвестирования, узнать, как избежать самых частых ошибок и как защитить деньги от инфляции.

- Если вы не хотите самостоятельно выбирать ценные бумаги для покупки, можно воспользоваться программой «Робот-советник», который поможет сформировать за вас готовый инвестиционный портфель.

- Представлено на выбор 3 тарифа для инвестиций с различными видами комиссий и сборов.

Минусы

- Частые сбои и технические работы в приложении «Тинькофф Инвестиции». Из-за этого не всегда получается вовремя закрыть сделку по ценным бумагам.

- Нет доверительного управления счета.

- Решение различных проблем только удаленно. Разрешить вопрос в московском офисе банка можно исключительно по предварительной записи.

Прежде чем начать инвестировать через ИИС Тинькофф, изучите более подробно все преимущества и недостатки открытия счета у данного брокера, заранее определитесь с целью инвестирования и решите, какой тип вычета будет более удобным для оформления.

Популярные вопросы

Главное отличие между видами инвестиционных счетов состоит в том, что по ИИС инвестор имеет право получить различные налоговые льготы. При открытии брокерского счета таких преимуществ нет.

Нет. Напрямую перевести финансовые инструменты с брокерского счета на ИИС нельзя.

В зависимости от выбора тарифного плана, обслуживание счета может быть как платным, так и бесплатным. Однако даже по тем тарифам, где взимается ежемесячная плата, можно выполнить ряд условий и перейти на бесплатное обслуживание.

Блог компании Тинькофф Инвестиции | Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

Любой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)

Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.

Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

К бумагам на ИИС этот вычет не применяется, к бумагам на иностранных биржах — тоже.

Размер вычета — 3 млн руб. за каждый полный год владения бумагами. Значит, за 3 года владения бумагами от налога можно освободить максимум 9 млн руб. дохода, за 4 года — 12 млн и т. д.

Например, 3 апреля 2017 года вы купили на Московской бирже акции на 4 млн руб. Через 3 года и одну неделю, 13 апреля 2020 года, вы их продали за 8 млн руб. Ваш доход составил 4 млн рублей — и его можно полностью освободить от НДФЛ. Если бы вы продали эти акции за 14 млн и заработали 10 млн руб., налог удерживался бы только с 1 млн руб.

Сколько времени бумаги были в собственности, определяется по методу ФИФО. Считается, что первыми продаются те бумаги, которые были куплены первыми.

Если бумаги были в собственности разное количество лет, то размер налогового вычета зависит от коэффициента Кцб. Он учитывает доход от бумаг за вычетом расходов на приобретение и срок владения каждой бумагой в годах.

Например, вы 3 полных года владели акциями Роснефти и 4 года — акциями Яндекса, затем вы их продали. От первых вы получили доход 5 млн рублей, от вторых 6 млн рублей. Тогда Кцб = ((5 млн руб. х 3) + (6 млн руб. х 4)) / (5 + 6 млн руб.) = 3,54.

Значит, с помощью этого вычета от НДФЛ можно освободить доход в размере 3,54 х 3 млн руб. = 10,62 млн руб. Налог придется платить не с 11 млн руб. дохода, а только с 0,38 млн руб.

Рассчитать возможный размер вычета для вашей ситуации может ваш брокер или УК, если попросите.

Вычет по сроку владения — это не льгота, автоматически он не предоставляется. Чтобы его получить, надо обратиться к вашему брокеру или в управляющую компанию. Если вы не стали получать этот вычет через них, то можно подать декларацию 3-НДФЛ в налоговую инспекцию.

Как и любые налоговые вычеты, этот вычет могут применить только резиденты России.

Ценные бумаги с льготным налогообложением

Доход от некоторых ценных бумаг на российских биржах облагается НДФЛ в льготном порядке. Только помните, что льготное налогообложение не должно быть основным критерием при выборе активов.

Облигации. С купонов облигаций органов власти налог не удерживается. С купонов рублевых облигаций российских компаний налог не удерживается, если эти облигации торгуются на бирже, начали размещаться в 2017 году или позже, а ставка купона в пределах ставки ЦБ + 5 п. п. Если ставка купона выше ставки ЦБ + 5 п. п., то с превышающей части купона удерживается налог по ставке 35%.

Такое льготное налогообложение действует лишь до конца 2020 года. С 2021-го с купонов всех облигаций будет удерживаться НДФЛ по ставке 13%. Налога, правда, можно избежать, если использовать ИИС с вычетом на доход (тип Б).

Ценные бумаги высокотехнологичного (инновационного) сектора экономики. На Московской бирже сейчас торгуется 10 акций и облигаций, относящихся к высокотехнологичному сектору экономики.

Если владеть этими бумагами больше года и продать их до 1 января 2023 года, доход от продажи не будет облагаться налогом. Либо можно продать их после 1 января 2023 года и не платить НДФЛ, но тогда надо владеть ими хотя бы 5 лет.

Важно: такие ценные бумаги должны быть куплены не раньше даты включения в список бумаг высокотехнологичного сектора, а проданы не позже даты исключения из этого перечня. Иначе льгота не сработает.

Другие способы

Кроме вычета по сроку владения и льготных инструментов есть и другие законные способы оптимизировать налоги. Вот несколько примеров.

Зафиксировать убыток. Если какие-то ценные бумаги в вашем портфеле подешевели, их можно продать. Это не очень приятно, зато зафиксированный убыток уменьшает налогооблагаемую базу от прибыльных сделок и снижает НДФЛ.

Проданные бумаги при желании можно сразу купить снова. Если в будущем они подорожают, НДФЛ с дохода от их продажи можно будет оптимизировать, применив вычет по сроку владения или зафиксировав убыток в других неудачных сделках.

Зачесть убытки прошлых лет. Можно засчитывать убытки прошлых лет, начиная с убытков 2010 года, чтобы уменьшить налогооблагаемую базу тех лет, когда был получен доход. Перенести убытки можно только на доход будущих лет.

Например, по итогам 2019 года доход от инвестиций составил 60 000 руб., а по итогам 2018-го у вас был убыток 50 000 руб. Убыток можно учесть в налоговой базе 2019 года и заплатить НДФЛ только с 10 000 руб. А вот если бы доход был в 2018 году, а убыток — в 2019-м, снизить налог за 2018 год не получилось бы.

Чтобы зачесть убыток и вернуть излишне уплаченный налог, надо подать налоговую декларацию за тот год, в котором получен доход. К декларации нужно будет приложить справку об убытках и отчет брокера за год, в котором был убыток. При этом доход, полученный на счете одного брокера, можно снизить за счет убытка, полученного через другого брокера.

Отложить уплату налога на будущее. Чем позже вы заплатите НДФЛ, тем дольше эти деньги будут работать на вашем счете, принося дополнительный доход. Есть два способа так сделать.

Во-первых, можно не выводить деньги с брокерского счета до конца года. Тогда брокер удержит налог с дохода от сделок только в начале следующего года.

Во-вторых, если в конце года на все деньги купить ценные бумаги, на брокерском счете не останется свободных средств. Из-за этого в январе брокер не удержит налог за прошедший год, и НДФЛ надо будет уплатить самостоятельно до 1 декабря. Если же вы подадите налоговую декларацию, например ради социального налогового вычета, уплатить налог за прошедший год придется до 15 июля.

Ну и что?

Российское законодательство позволяет инвесторам платить меньше налогов, и этим стоит пользоваться. Способов много, и можно применять сразу несколько.

Налоги с дохода от инвестиций — обширная и сложная тема. Если хотите больше узнать про налоги и способы законно снизить их, советуем почитать статьи Тинькофф-журнала:

Тинькофф инвестиции – простой доступ к торговле на фондовом рынке

С целью охвата максимально широкой аудитории брокеры снижают входной порог в трейдинг. На Форекс работать можно, начиная буквально с пары долларов на счету, а регистрация выполняется удаленно. По тому же пути идет и фондовый рынок: нужны новые клиенты. Чтобы охватить аудиторию по максимуму, доступ к торговле акциями постоянно упрощается. Сегодня будем изучать решение от Tinkoff, разберемся что такое Тинькофф инвестиции, как это работает также рассмотрим.

Забегая наперед, отмечу, что упрощается только техническая составляющая торговли на фондовом рынке. Покупать акции действительно становится несложно, но выбор актива и момент покупки остается сложной задачей. Это нужно понимать начинающим трейдерам и инвесторам.

Чем Тинькофф полезен инвесторам, работающим на фондовом рынке

Этот банк удобен тем, что позволяет из личного кабинета покупать бумаги компаний по всему миру, поддерживается работа с акциями ETF фондов. Ранее Тинькофф работал в связке с БКС, клиенты получали доступ к фондовому рынку через него. Но весной 2018 г. Tinkoff была выдана лицензия брокера и сейчас работа ведется через него.

Активно идет рост клиентской базы. Если в августе 2018 г. брокер занимал 5-е место по числу зарегистрированных клиентов, то в апреле 2019 г. уступает лишь Сбербанку. Менее чем за год клиентская база выросла вчетверо.

Удобно то, что для физических лиц предусмотрена удаленная регистрация (если они уже являются клиентами банка). Если нет, то курьер привезет все нужные документы по вашему адресу, на порядок удобнее, чем открывать счет при визите в офис.

Полезные детали

Из особенностей инвестиций в фондовый рынок с Тинькофф отмечу:

- Максимальную простоту. Не нужен ни QUIK, ни МетаТрейдер, ни NinjaTrader. По сложности приобретение акций напоминает покупку товара в интернет магазине. Выбираете тип актива, задаете объем сделки и отправляете заявку.

- Доступ к зарубежным торговым площадкам. Есть выход на NYSE, NASDAQ, LSE (лондонская биржа).

- Доступны сотни акций, в том числе ETF, можно инвестировать в облигации. На тарифе Премиум и вовсе обещают свыше 10 тыс. инструментов фондового рынка из 30 стран мира. Правда, перечень активов не приводят, ссылаясь на положения ФЗ 39, а именно статьи 51.1

- Тарифы на первый взгляд выше, чем у конкурентов, но в банке говорят, что это связано с отсутствием скрытых комиссий. Об этом мы еще поговорим отдельно.

- Ввод и вывод средств с банковского счета на брокерский выполняется без комиссий со стороны компании.

- За приложение для смартфона для работы на фондовом рынке платить не придется.

За счет овердрафта реализован мгновенный вывод средств на карту. Предложение выглядит очень интересно, но есть и негативная сторона – об этом также поговорим ниже. После беглого знакомства сервис Tinkoff инвестиции выглядит как минимум интересным предложением.

Тонкости регистрации

Открыть счет можно при выполнении следующих условий:

- Возраст от 18 лет, подающий заявку – гражданин РФ.

- Вы являетесь налоговым резидентом РФ.

- Вы не приходитесь близким родственником должностному лицу и сами соответствующий пост не занимаете (ФЗ №115, Ст. 7.3).

Если собираетесь помимо работы с фондовым рынком вкладывать средства еще и в ИИС, то у других брокеров ИИС счетов быть не должно. Запрещено одновременно открывать более 1-го индивидуального инвестиционного счета.

Что касается самой регистрации, то процесс зависит от того, являетесь ли вы клиентом Тинькоффа:

- Те, кто пользуется услугами банка, могут заполнить заявку на сайте tinkoff.ru, подтвердить открытие счета через код из СМС и тут же начать торговать.

- Если ранее услугами банка не пользовались, процесс будет чуть дольше. Заявка также подается онлайн, но работать сможете не сразу. Курьер привезет документы, в обязательном порядке вам сделают карту Tinkoff Black, после чего получите доступ к торговле на фондовом рынке.

Рекомендую открывать счет по этой ссылке . Бонусом получите 1000 рублей без дополнительных условий. Сэкономить можно и на обслуживании пластика. Открывайте карту Tinkoff Black и получите 3-месячную скидку.

Закажи дебетовую карту и получи 3-месячную скидку

Еще один приятный бонус – возможность заработать в рамках акции «Приведи друга». Убеждаете зарегистрироваться в Тинькофф знакомых, родственников и зарабатываете по 1000 рублей.

Заполнить онлайн анкету на открытие счета Тинькофф

Видео ниже – развернутый отзыв о работе сервиса.

Тарифы

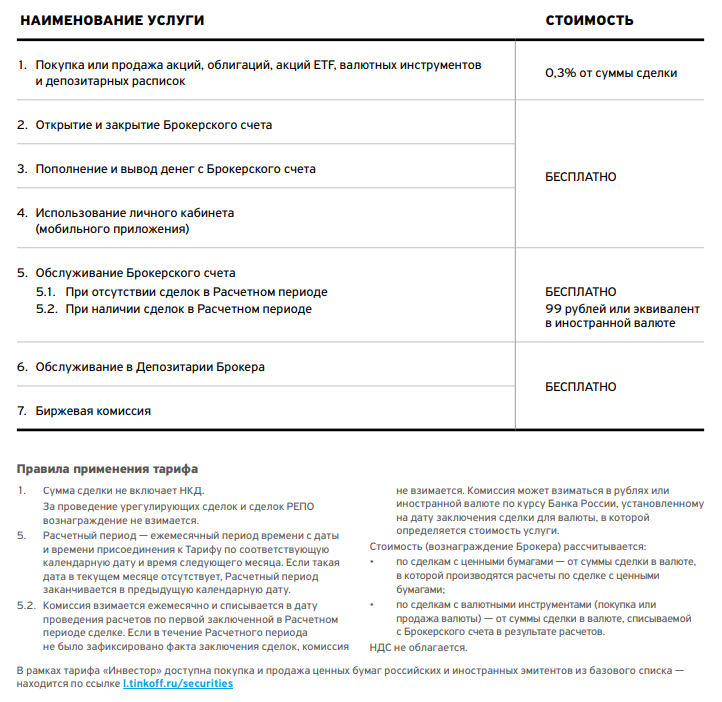

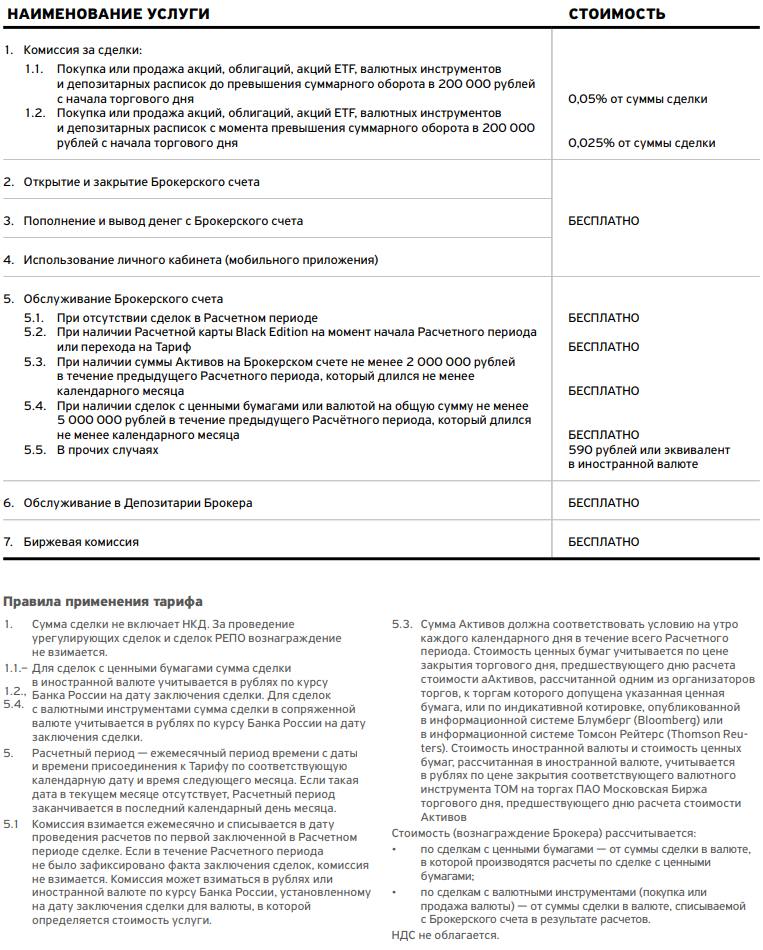

Выделяют 3 типа тарифных планов:

- Инвестор – для начинающих работать с фондовым рынком. За обслуживание берут 99 рублей, но только в те месяцы, когда ведется торговля, в остальное время деньги не списывают. Комиссия при покупке и продаже акций, облигаций, ЕТФ равна 0,3%. Если раньше с ExchangeTradedFunds не сталкивались, полезной будет статья, что такое ETF фонды.

- Трейдер – тариф подойдет тем, кто активно торгует. Плата за обслуживание счета возрастает до 590 рублей в месяц, но ее можно снизить до 0, если вы являетесь владельцем карты Tinkoff Black Platinum. Также плата не взимается при обороте свыше 5 млн. руб./мес. или при балансе брокерского счета от 2 млн. руб. В месяцы с нулевой активностью деньги не списывают. Комиссия 0,05%, до 0,025% она снижается только при достижении оборота в 200 тыс. руб. с начала дня.

- Премиум – ориентирован на крупных инвесторов. За таким клиентом закрепляется личный менеджер, по запросу выдается аналитика. Ключевым на мой взгляд является максимальное количество доступных для торговли активов – их больше 10000. Также брокер сопровождает клиента до получения статуса квалифицированного инвестора.Комиссия от 2% (при работе со структурными нотами) до 0,025% при покупке отечественных и зарубежных акций и прочих инструментов фондового рынка.

Клиенты, открывавшие брокерский счет до 15.05.2018, должны заново сделать это. До этой даты учетная запись создавалась в компании БКС, после – в брокере Тинькофф.

Что касается премиального тарифа, то он явно не для всех. Чтобы воспользоваться им, нужно купить бумаг как минимум на 6 млн. рублей. Еще один вариант – имущество инвестора должно оцениваться как минимум в 6 млн. рублей (сюда входят деньги на депозитах в банке, обезличенные металлические счета, ценные бумаги). Также Премиум тариф доступен инвесторам, прошедшим профильное обучение. Статус должен подтверждаться бумагами FRM, GIIA, CFA, подойдет также сертификат аудитора, страхового актуария.

Если обзор тарифных планов ясность не внес, и определиться не можете – банк позволяет бесплатно сменить их неограниченное количество раз. Учтите только, что при каждой такой операции меняется начало отчетного периода и плата за обслуживание списывается при первой сделке. То есть постоянно «прыгать» между тарифными планами невыгодно – больше потеряете на стоимости обслуживания.

Торговля с Тинькофф

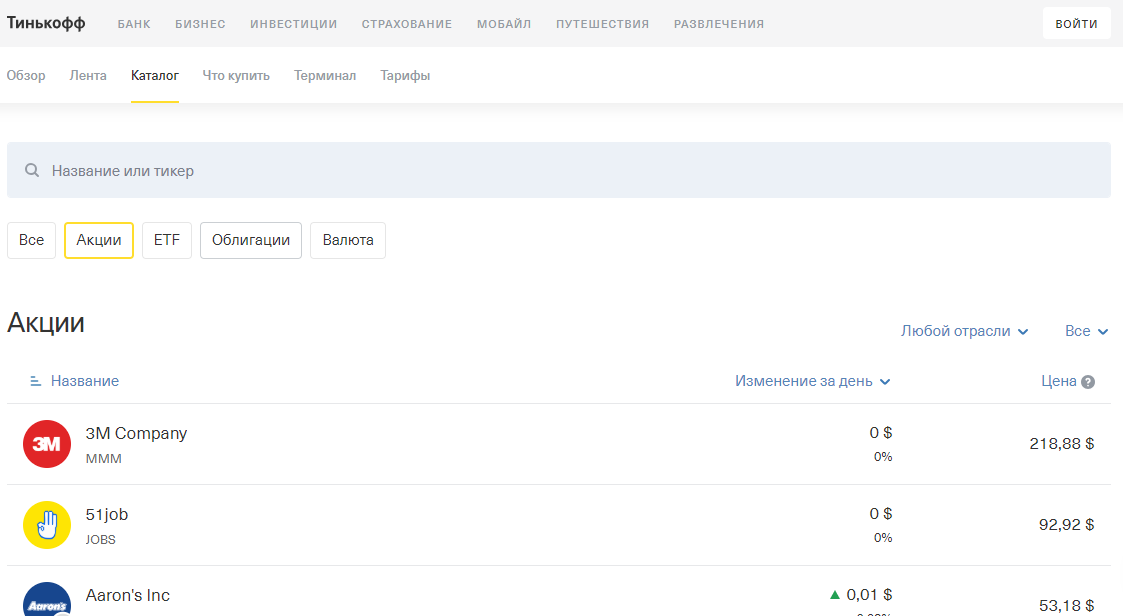

Выше уже отмечали, что отдельного торгового терминала здесь нет. После входа в личный кабинет во вкладке Каталог находятся все группы активов – акции, облигации, валюта, ETF. Тут же можно ознакомиться с рекомендациями, что следует покупать, почитать обзоры. В каталоге есть фильтры по отраслям, изменению цены за день – все стандартно.

Что касается того, как купить акции, то указывается нужная бумага, объем сделки. Остается только нажать кнопку для приобретения бумаги. Комиссия рассчитывается автоматически в этом же окне, а оплачивается покупка либо с банковской карты, либо с брокерского счета. Сделка обязательно подтверждается вводом кода из СМС. Пока этого не сделаете, деньги не спишутся и бумаги не будут куплены.

При торговле желательно избегать дополнительных потерь на конвертации валюты. Так, если работаете с акциями российских компаний, пользуйтесь рублевым счетом. Если с зарубежными – долларовый. Для покупки, например, американских бумаг можно использовать и рублевый счет, но тогда возникнут дополнительные потери за счет конвертации рублей в доллары.

Как вариант – возможна покупка валюты и последующая оплата ценных бумаг. При такой схеме придется заплатить стандартную комиссию.

Дополнительно

Есть еще 2 нюанса в торговле:

- Когда Тинькофф был посредником между трейдером и БКС, то торговля велась на ОТС market (overthecounter – внебиржевой рынок). Сейчас работа идет на биржах.

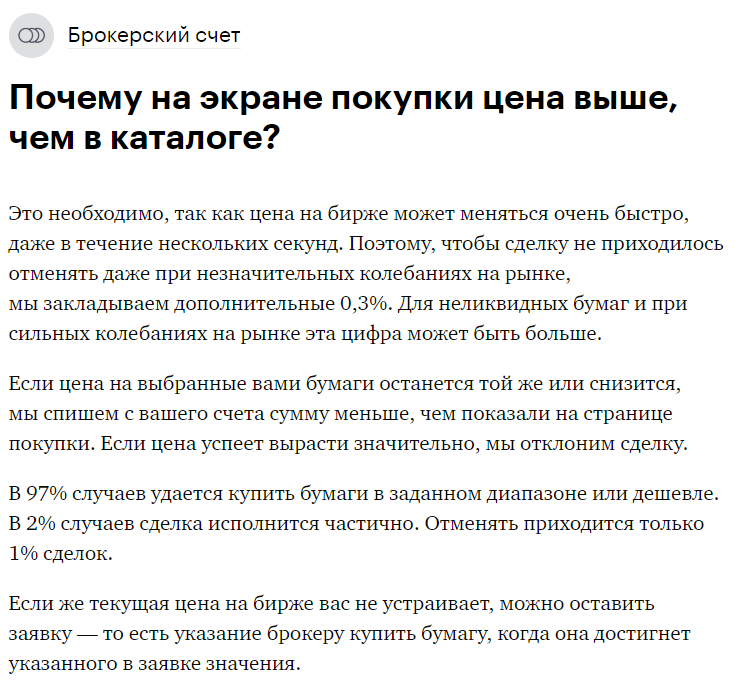

- На время заключения сделки брокер немного увеличивает цену покупки и снижает стоимость бумаги на продажу (на 0,3%). Это делается для защиты от волатильности. Если график не выходит за пределы этого коридора, сделка заключается. При изменении больше чем на 0,3% придется повторить все сначала. Себе Tinkoff ничего не берет, разница потом зачисляется на брокерский счет.

Рекомендую ознакомиться с разделом «Помощь» на сайте tinkoff.ru. Большая часть подобных моментов там разъясняется.

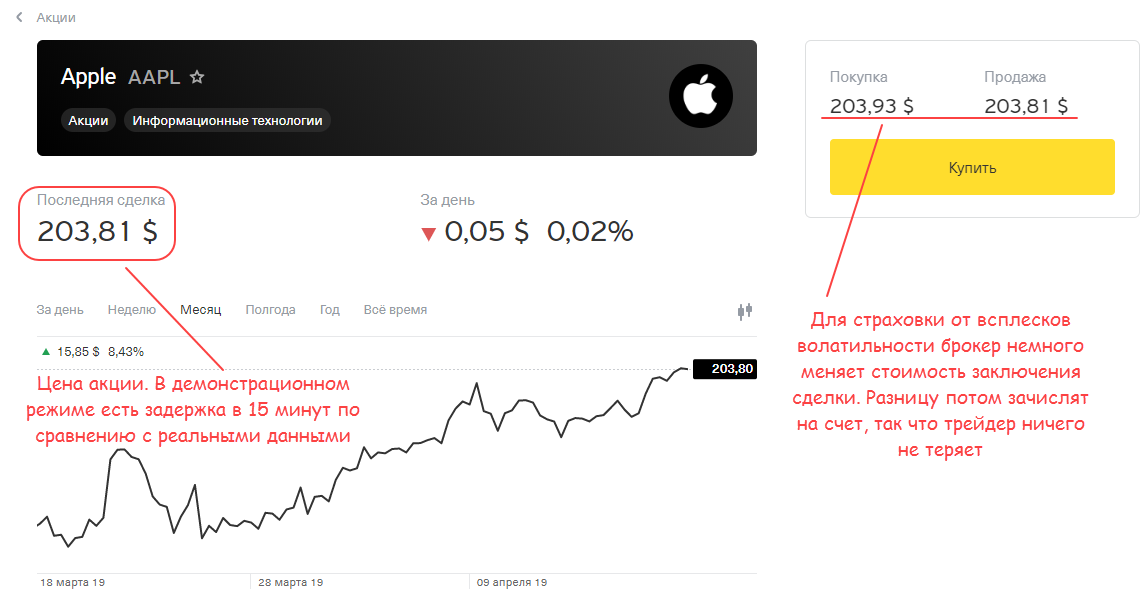

Сравнение стоимости активов

Сравним цены на акции у Тинькофф и на биржах. У Tinkoff стоимость Apple указана равной $203,81. Обратите внимание, что цена покупки отличается, причину этого рассматривали выше.

Узнать текущую стоимость бумаги можно, например, на TradingView. Видим цену в $203,86, разница в 5 центов есть из-за 15-минутной задержки на сайте Тинькоффа, так как работаем в демонстрационном режиме.

Минимальная сумма сделки отсутствует. Облигации покупать можно и по одной, в случае с акциями работать придется уже с лотами. Количество бумаг, входящих в лот, разнится в зависимости от компании. Их может быть и 100, и 1000. Исключение – работа с валютой. Ее можно купить на ММВБ неполными лотами, буквально от $1. Работа идет во внесистемном режиме.

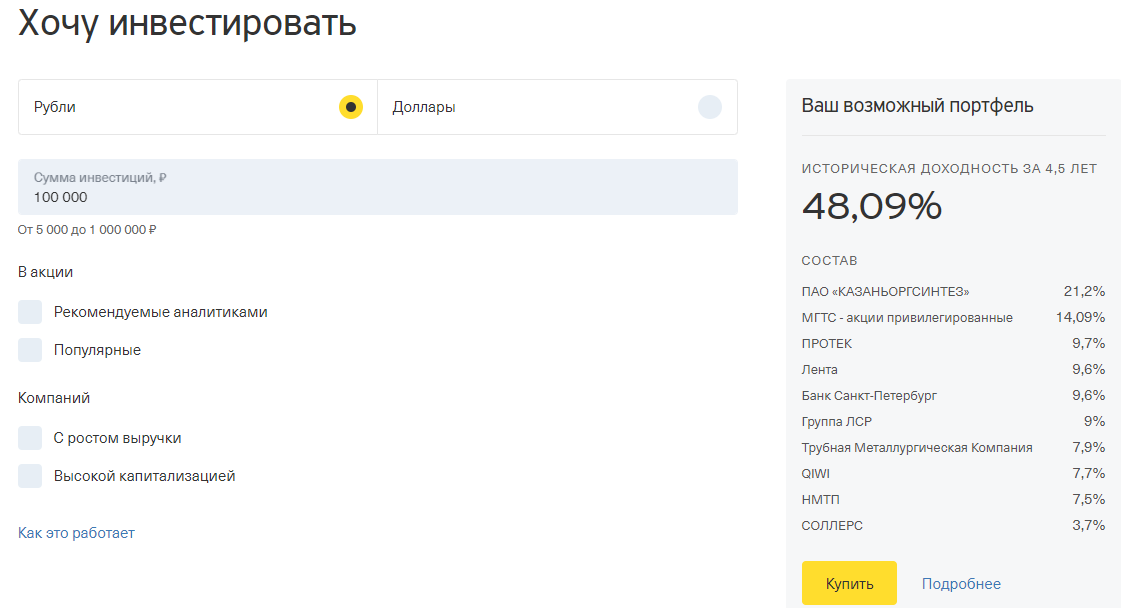

Если вопрос, как инвестировать в Тинькофф инвестиции кажется слишком сложным, помочь может специальный робот, подбирающий состав портфеля.

Ничего выдающегося он не посоветует, инвестпортфели сбалансированностью не отличаются. Если будете его использовать, то вручную фильтруйте каждую из предложенных бумаг.

Влияние комиссий на результат

Если изучить отзывы, то одна из самых распространенных претензий – величина комиссионных отчислений. По мнению трейдеров и инвесторов они великоваты. Как по мне, зависит все от ситуации. Иногда они действительно кажутся неприемлемыми, но чаще – на одном уровне с другими компаниями.

Пример

- За месяц приобретена 1 облигация за 1000 рублей, со сделки списана комиссия в 0,3% или 3 руб. Так как в отчетном периоде велась торговля, то придется отдать еще и 99 руб. за обслуживание счета, в итоге трейдер заплатит 10,2% от суммы покупки. Это действительно очень много, но в реальности мало кто торгует в таком режиме. Сделок больше, объемы выше, так что 10% на комиссии при всем желании потерять очень сложно.

- Если то же самое проделать на тарифе Трейдер, то в момент заключения сделки дополнительно к комиссионному сбору спишется еще и стоимость обслуживания счета в размере 590 руб. То есть потери составили бы почти 60%.

Эти примеры я привожу для того, чтобы вы перед выбором тарифа адекватно оценили свои возможности и сразу выбрали подходящий план. А вот чему высокие комиссии мешают так это созданию инвестпортфеля при небольшом капитале. Ранее выходил ликбез, как сформировать инвестиционный портфель, рекомендую с ним ознакомиться. Но высокие сборы эффективность этого приема снижают.

Другие брокеры

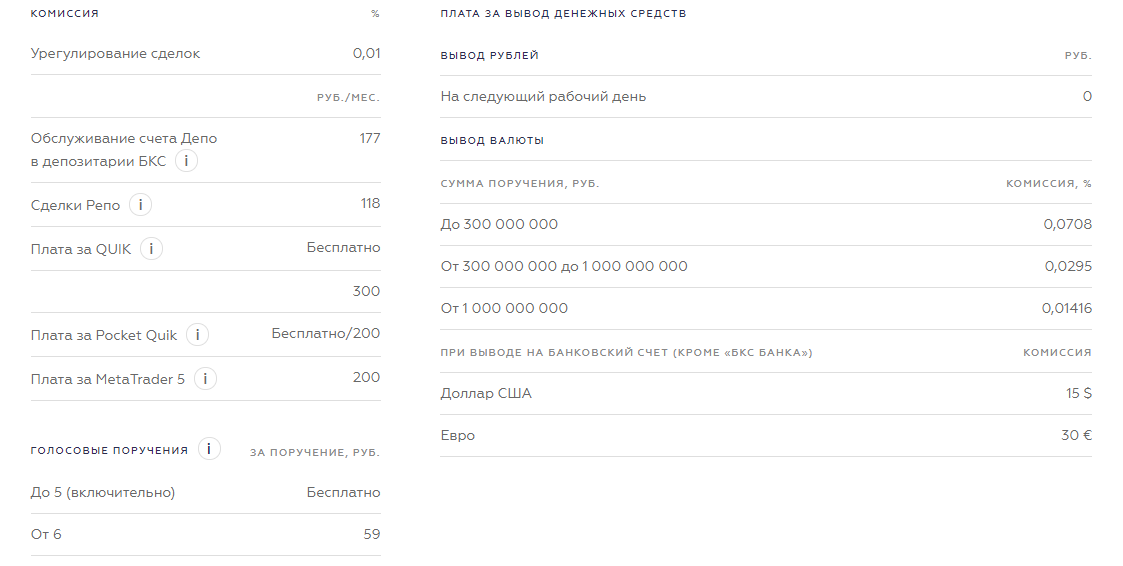

Что касается сравнения с другими компаниями, то важны детали. В Тинькофф действительно в комиссию включено все, не нужно, например, отдельно оплачивать депозитарий. Пара примеров:

- БКС – на тарифном плане комиссия колеблется в пределах 0,0177-0,0531%. При этом в месяц придется доплатить за депозитарий 177 руб., за сделки РЕПО (неполное покрытие) – 118 руб., использование QUIK – 300 руб (если сумма менее 30 000 рублей). за вычетом комиссии, за МТ5 – 200 руб. с ежемесячным снижением;

Открыть счет в БКС можно здесь

- У Финама на тарифе Дневной при обороте менее 1 млн. за торговую сессию списывать будут 0,0354% за сделку, но не менее 41 руб. 30 коп.

Так что все относительно. При сравнении напрямую у Тинькоффа действительно комиссионные сборы выше. Но если учесть удобство работы, на это не особо обращаешь внимание. Просчитывайте заранее потери на комиссиях.

Работа с дивидендами в Тинькофф Инвестиции

Так как сервис ориентирован в том числе и на новичков, подробнее разберу нюансы:

- Дивиденды необязательны, их могут и не выплачивать, направляя весь доход в развитие компании.

- Не нужно все время держать ценные бумаги, достаточно находиться в реестре акционеров в день его закрытия. А так как торги ведутся по схеме «Т+2», то информация о сделке попадает туда только через 2 дня после ее заключения. Это значит, что покупать бумаги нужно за 2 дня до отсечки. Подробнее о том, как купить акции физическому лицу и получать дивиденды

- Сразу после выплаты бумаги не сбрасывайте, подождите, пока они подрастут в цене.

Зачисление средств происходит на брокерский счет либо ИИС. Что касается сроков, то по российским бумагам зачисление происходит в течение 8-25 дней. По зарубежным на это отводится 2-4 недели.

Тонкости налогообложения

Одно из преимуществ Тинькофф-банка в том, что в большинстве случаев он заплатит налоги за вас, сэкономив массу времени. Коротко пройдусь по нюансам:

- Налог платится только при фиксации прибыли. То есть, если держите бумаги, и позиция прибыльная, то платить ничего не нужно до тех пор, пока не решите закрыть ее и вывести профит.

- Налог списывается с брокерского счета и только в рублях.

- При работе с зарубежными бумагами учитывается налоговая политика государства-эмитента. Если планируете покупать американские акции и зарабатывать на дивидендах, обязательно подпишите форму W-8BEN, чтобы с вас списывали 13%, а не 30%.

- Особняком стоят ОФЗ, с купонных выплат налоги не платятся. По прочим долговым активам база рассчитывается как разница между купонным доходом, ставкой ЦБ и превышением выплаты на 5%. Пример: платят 15%, ставка ЦБ 9%, в этом случае уплатить налог придется с дохода в 15 — 9 — 5 = 1%. Рекомендую прочесть пост про инвестиции в облигации, в нем подробнее рассказывается об этом типе активов.

- Двойного налогообложения нет. Пример – заработали за счет дивидендов с американских бумаг, США вычтет 10%, а так как в РФ налог составляет 13%, то разницу в 3% придется доплатить налоговикам самостоятельно. Это тот случай, когда инвестору придется работать с налогами.

Если хотите самостоятельно заполнять форму 3-НДФЛ, оставьте брокерский рублевый счет пустым. С вами свяжется представитель брокера, если ответите отказом на запрос внести рубли для оплаты налогов, то придется решать этот вопрос самому.

Вывод средств

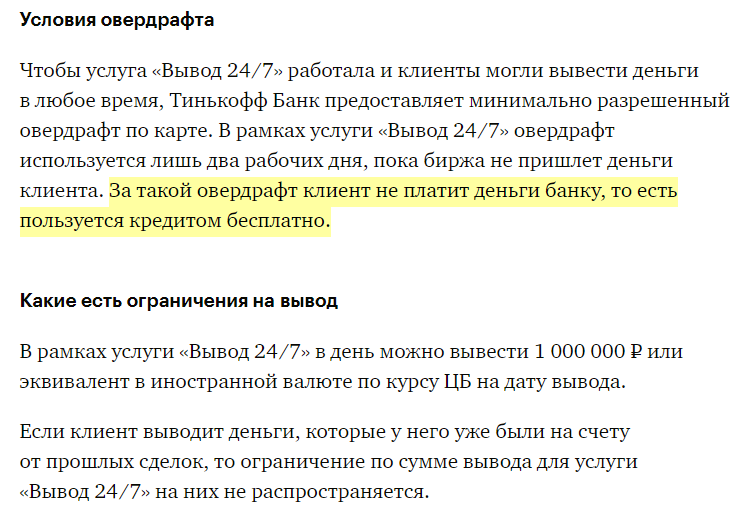

Здесь действительно реализован мгновенный вывод средств и это не преувеличение. Детальнее разберемся в том, как это реализовано:

- При продаже акций физически средства поступили бы на счет брокера только через 1 или несколько дней, торги ведутся по схеме Т+.

- Чтобы клиенту не пришлось ждать, банк подключает к карте овердрафт – услугу кредитования.

- В момент вывода клиенту выдаются заемные средства, равные величине выводимого профита. Когда деньги за счет продажи акций приходят в компанию, они гасят займ. Комиссию за использование овердрафта клиент не платит. Суточный лимит – 1 млн. рублей.

В Тинькофф банк инвестиции делать удобно, но один момент не учли – информация по овердрафтам попадает в бюро кредитных историй. Соответствующие отзывы есть на banki.ru. Если планируете оформлять займ, неизвестно, как другой банк отнесется к этой информации.

Выход простой – после продажи акций подождите пару дней, а потом выводите деньги. В этом случае овердрафт не подключается.

Открыть счет в Тинькофф Инвестиции

Резюме

В прессе предложение Tinkoff иногда называют решением для домохозяек, намекая на упрощенный выход на фондовый рынок. С этим можно согласиться. Разобраться с тем, как пользоваться приложением Тинькофф инвестиции, сможет любой, даже школьник. Работа с акциями упрощена до предела.

С другой стороны, вопрос, как заработать, проще не становится. То, что процесс покупки акций стал легким, не значит, что получать профит сможет каждый. Ключевая проблема осталась – нужно уметь анализировать рынок и подбирать инструменты, способные дать профит в будущем.

Сервис Тинькофф инвестиции – удобный инструмент. Но конечный результат зависит от вас, брокер не будет за вас подбирать состав портфеля и следить за его КПД. Так что рекомендую перед серьезными вложениями повысить финансовую грамотность и разобраться в принципах работы на фондовом рынке. На оставшиеся вопросы будут рад ответить в комментариях, если есть опыт работы с Tinkoff просьба поделиться им. Сервис неплох, но он молодой, постоянно устраняются проблемы, добавляется функционал.

Не забывайте подписываться на обновления моего блога. Подписка – гарантия того, что вы не пропустите новые публикации.

If you have found a spelling error, please, notify us by selecting that text and tap on selected text.

Источник https://www.vbr.ru/investicii/help/investicii/iis-tinkoff-kak-otkryt-individualnyj-investicionnyj-schet-usloviya-i-tarify-2022/

Источник https://smart-lab.ru/company/tinkoff_invest/blog/622355.php

Источник https://guide-investor.com/brokery/tinkoff-invest/