Как шортить в ВТБ Мои Инвестиции

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Привычная схема заработка для большинства долгосрочных или начинающих инвесторов – купил и держи, пока цена не станет выше. Но фондовый рынок позволяет идти и другим путем – делать ставки на понижение и получать доход на падающем рынке. Как шортить в ВТБ Мои Инвестиции и в чем риск таких сделок, расскажет аналитик сервиса Бробанк.

- Что такое шорт акций

- Что такое уровень достаточности средств

- В чем риск сделок на понижение

- Как застраховаться от рисков

- Какие акции можно шортить в ВТБ

- Комиссии ВТБ брокера за маржинальную торговлю в шорт

- Какие уровни риска у клиентов ВТБ брокера

- Что может стать поводом для открытия короткой сделки

- Как открыть и закрыть шорт в ВТБ Мои инвестиции

- Дополнительные нюансы коротких сделок

Что такое шорт акций

Чтобы получить выгоду на падающем рынке, когда активы дешевеют, инвесторы открывают короткие непокрытые позиции – шорт.

Непокрытые или необеспеченные позиции – это такие сделки, на проведение которых использованы заемные средства брокера. В случае в шортом, в долг берут не деньги, а ценные бумаги – акции или облигации. Сделки с заемными деньгами или ценными бумагами брокера называют маржинальными.

Кредитное плечо при сделках шорт – это количество бумаг, которые может выдать брокер при открытии необеспеченной сделки. К примеру, на инвестиционном счете 500 тысяч рублей, а плечо 1:2 означает, что брокер может выдать активов еще на 500 тысяч. «Плечо» подключается автоматически в ВТБ Инвестициях. И, если провести сделку, на которую будет недостаточно своих денег, недостающая сумма будет взята взаймы, о чем инвестору придет уведомление.

Короткие сделки проходят в два этапа:

- Инвестор берет в долг ценную бумагу у своего брокера. Продает ее по высокой цене.

- Инвестор ждет, когда цена упадет, после этого выкупает ценные бумаги и возвращает их брокеру. Шорт закрывается.

Разница между ценой покупки и продажи становится прибылью инвестора. Но за пользование бумагой брокер возьмет процент. Кроме того, он спишет комиссию при проведении сделок продажи и покупки актива. Маржинальные сделки позволяют инвесторам значительно увеличить размер прибыли, однако при таких операциях возможны и слишком большие убытки.

Обратите внимание, с 1 октября 2021 года изменился порядок доступа к маржинальным сделкам, так как они связаны с повышенным риском. Если вы никогда до этого не открывали необеспеченные позиции, то для начала придется пройти специальный тест. Вопросы для тестирования разработаны Банком России. Если допустили ошибку в ответах, тест можно пройти еще раз. Количество попыток не ограничено. Если хотите торговать в шорт и лонг, придется сдать тест для каждого вида сделок. Но после успешной сдачи операции будут доступны навсегда.

Что такое уровень достаточности средств

- синий – залога достаточно;

- желтый – скоро может понадобиться пополнение счета либо придется закрывать необеспеченные сделки или продавать другие активы;

- красный – размер залога недостаточный.

Если не реагировать на желтый индикатор и он станет красным, брокер может принудительно закрыть позиции, после того как направит инвестору маржин-кол – специальное уведомление.

Правила расчета маржинальных показателей для сделок шорт и лонг в ВТБ Инвестиции описаны по этой ссылке.

В чем риск сделок на понижение

При сделках на понижение цены потери инвестора могут быть бесконечными. Поэтому такой вид маржинальной торговли считается самым рискованным.

Допустим, клиент взял взаймы у брокера акцию, которая на момент открытия короткой позиции стоила 1000 рублей. Но расчет о снижении цены оказался неверным. То есть цена не только не упала, но и продолжила расти. Через 10 дней стоимость акции поднялась до 2000 рублей. Если клиент в этот момент примет решение закрыть позицию, ему придется покупать акции по цене в 2 раза выше, чем он продал активы при открытии шорта. Убыток уже составит 100%. Но акции могут расти до 3-5 тысяч и до бесконечности, а, значит, максимальный убыток инвестора не ограничен. Кроме того, брокер спишет проценты за каждый день, когда пока будет переносить непокрытую позицию. Поэтому убыток шортиста окажется еще выше, и продолжит увеличиваться каждый день, если котировки не начнут падать.

При открытии лонга – длинных позиций, которые рассчитаны на рост цены акций, риск у инвестора органичен. По ним убыток не может быть больше, чем 100%. Акции не могут стоить меньше 0. К примеру, акция куплена за 1000 рублей с расчетом на рост цены. Но прогноз не оправдался и актив начал дешеветь. В итоге компания обанкротилась и акции обесценились. Но даже при таком развитии событий инвестор не может потерять больше, чем 1000 рублей, которые он потратил на покупку акции плюс процент брокера за перенос непокрытой позиции.

Как застраховаться от рисков

Необеспеченные позиции – одна из самых частых причин банкротства инвесторов и трейдеров. Если не ограничивать максимально допустимый убыток, можно обанкротиться. Чтобы этого избежать страхуйте сделки при помощи уведомлений, которые можно установить, чтобы они приходили, когда цена достигнет критичного для вас значения. С этой же целью установите стоп-лосс. Это специальные заявки, которые брокер ВТБ проведет автоматически, когда цена достигнет установленного вами уровня.

Обратите внимание, что иногда стоп-лоссы могут не сработать. Это происходит из-за эффекта «проскальзывания», когда цена слишком быстро перескочила с одного уровня на другой и минула показатель, который был установлен вами. Всегда просматривайте личный кабинет или мобильное приложение, если открывали необеспеченные сделки, так вы сможете избежать маржин-колов.

Какие акции можно шортить в ВТБ

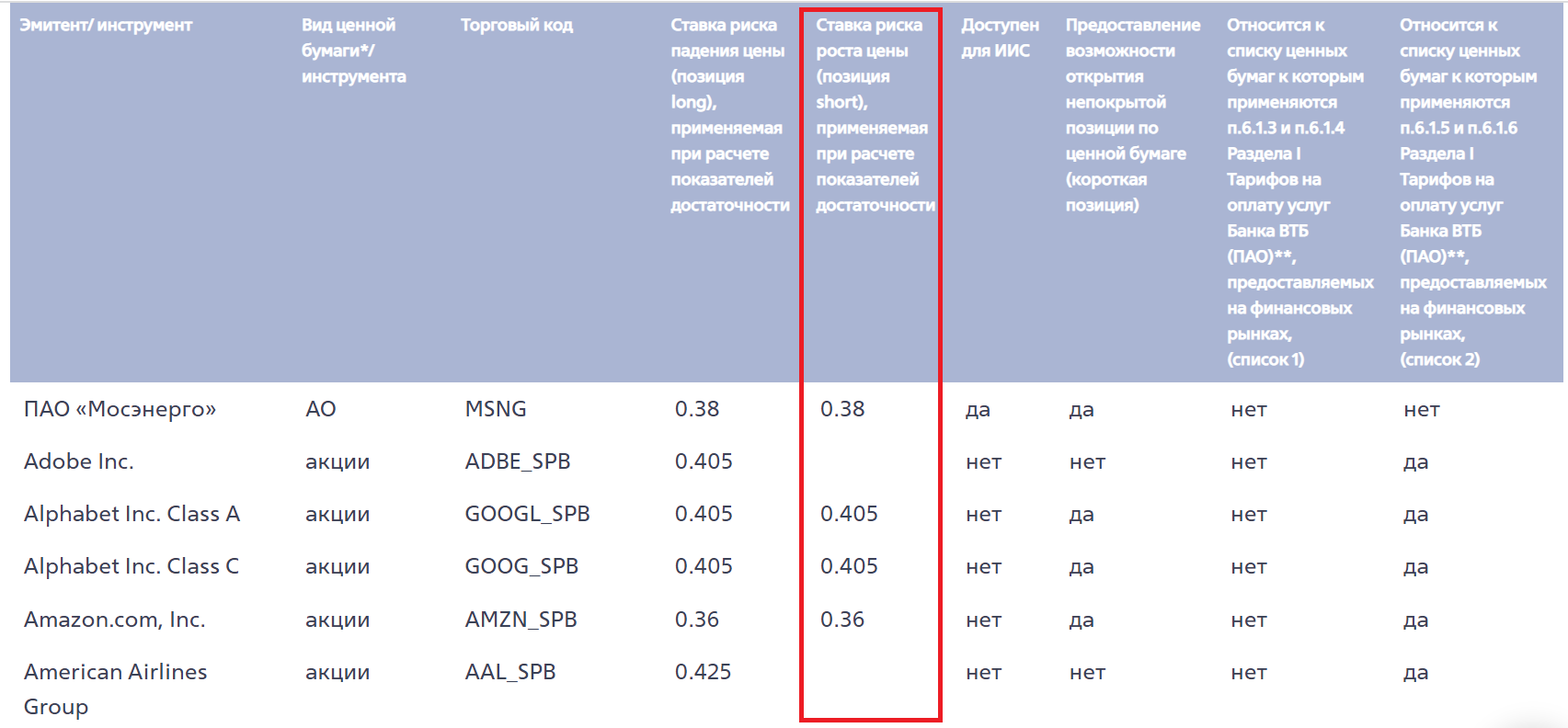

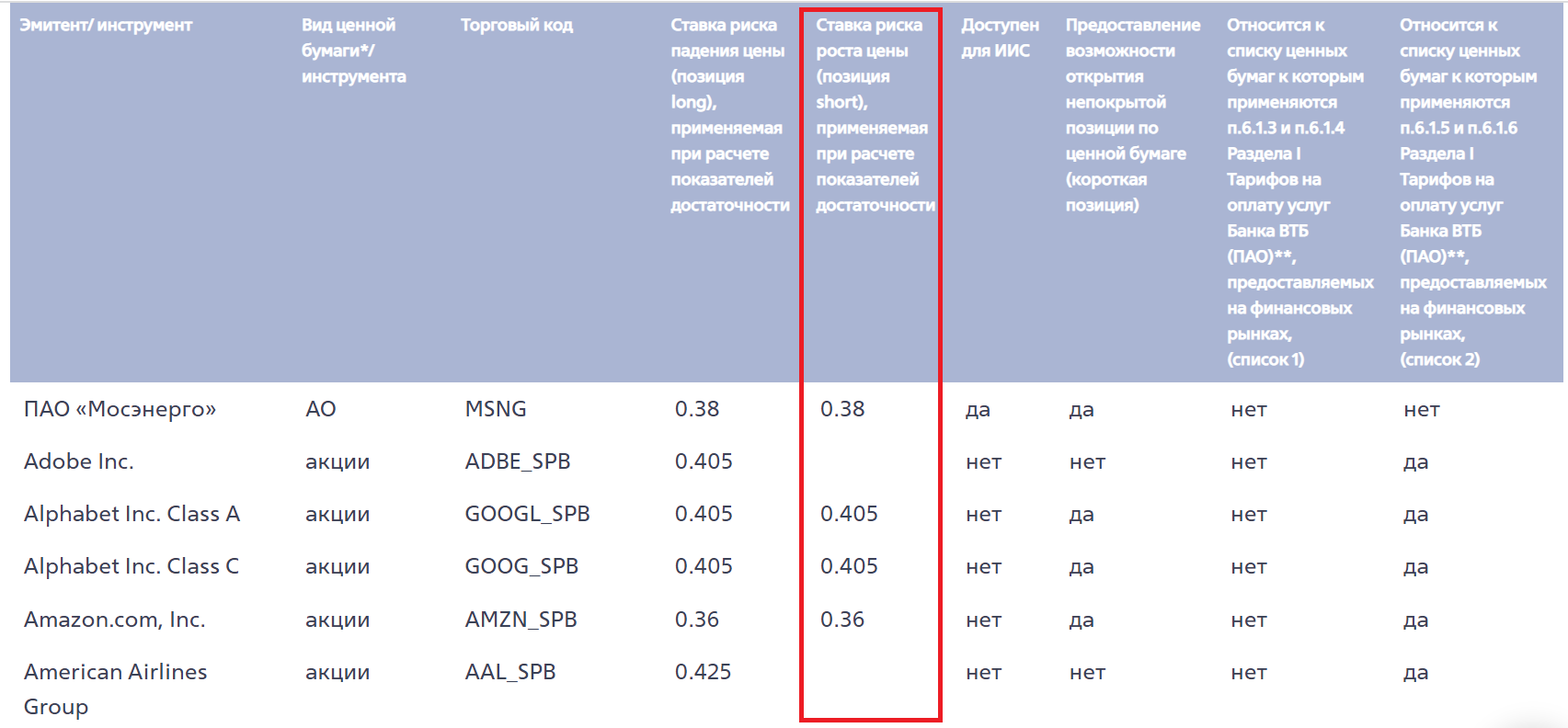

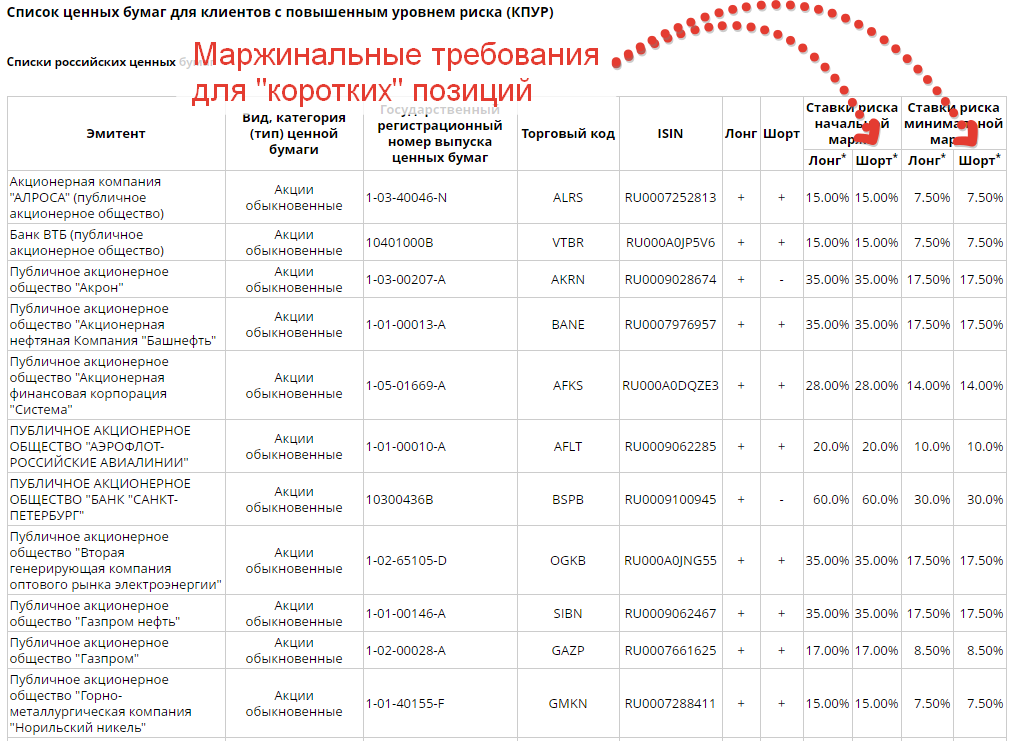

Брокеры ограничивают перечень бумаг, которые инвесторы могут шортить. Поэтому играть на понижении получится только с активами из разрешенного списка. Полный перечень акций и облигаций, которые можно шортить у брокера ВТБ опубликован по этой ссылке. Ставку риска шорт смотрите в 5 столбце таблицы «Список ликвидных финансовых инструментов».

Чем лучше ликвидность у актива и больше объем торгов, тем вероятнее, что ВТБ включил бумагу в список для шорта. У самых популярных активов на рынке более низкие риски и ниже ставка для открытия короткой сделки. Если у бумаги минимальный объем торгов, скорее всего, шорт по ней будет недоступен. Список активов регулярно обновляется на сайте брокера. Поэтому актуальные значения ставок риска шорт и доступность коротких сделок смотрите непосредственно перед тем, как открывать позицию.

Комиссии ВТБ брокера за маржинальную торговлю в шорт

За перенос необеспеченных сделок на следующий торговый день брокер ВТБ берет комиссию:

| Тип сделки | Ставка кредитования, в % годовых |

| Ценные бумаги в рублях | 13% |

| Ценные бумаги в иностранной валюте | 9% |

| Иностранная валюта под обеспечение рублей | 13% |

| Иностранная валюта под обеспечение ценных бумаг. Такие операции переносятся двумя сделками по разным ставкам | Покупка валюты за рубли – 13% Покупка рублей за бумаги – 16,8% |

Подробнее о тарифах брокера можно узнать по ссылке. Для сделок лонг у ВТБ брокера предусмотрены другие комиссии.

Какие уровни риска у клиентов ВТБ брокера

- Стандартный. Первоначально всем физическим лицам, которые открывают брокерские счета или ИИС в ВТБ относятся к этой категории.

- Повышенный. Стать клиентом с повышенным уровнем риска можно при выполнении особых условий ВТБ брокера.

- стоимость инвестиционного портфеля или сумма на брокерских счетах от 3 млн рублей;

- срок действия брокерского счета в ВТБ или у другого брокера больше 6 месяцев, на которых минимум 5 дней проводили сделки с ценными бумагами или заключали срочные сделки, а также размер портфеля выше 600 тысяч рублей.

При выполнении любого из условий активируется автоматически статус клиента с повышенным уровнем риска. Если вы хотите его сменить на стандартный уровень, подайте письменное заявление в любом офисе ВТБ, в котором оказывают инвестиционные услуги.

Что может стать поводом для открытия короткой сделки

- Рост цен на акции, который вызван позитивными новостями. К примеру, появилась информация, что компания разработала уникальную таблетку от опасного заболевания или новый вид топлива, которое расходуется намного меньше аналогов. Но официальных подтверждений нет. При этом цена на акции компании уже может подняться на волне новостей. Инвестор или трейдер может предположить, что постепенно настроения инвесторов могут измениться и цена акций скорректируется к более «справедливому» уровню.

- Есть предположение о падении рынка в целом. Некоторые инвесторы постоянно следят за настроениями других участников торгов. К примеру, индикаторами будущего падения для них может стать снижение индексов, остановка производств у некоторых компаний или стран, глобальные катаклизмы, аварии и другие значимые события. Предположения могут касаться целых отраслей, стран или отдельных компаний. На основе своих предположений инвестор может открывать короткие позиции, чтобы заработать на падении.

- Непропорциональный рост цен на акции схожих конкурирующих компаний в одной стране. При детальном изучении бизнеса инвестор может найти несоответствие между ростом акций какой-то отдельной компании, в сравнении с подобными ей. В этом случае он может шортить акции лидера, в расчете на коррекцию цены до уровня конкурентов.

Нет никаких гарантий, что выбранная стратегия принесет результат. Любой прогноз даже самого опытного аналитика или инвестиционного агентства может не оправдаться. Поэтому очень важно осознавать, что игра на понижении всегда связана с риском. Рынок может продолжить рост, цена на акции компании не упадут до уровня конкурентов, а новости об открытии подтвердятся, что укрепит позицию бизнеса. Однако приведенные варианты – это наиболее частые поводы для открытия коротких позиций, которые используют шортисты для увеличения доходности.

Как открыть и закрыть шорт в ВТБ Мои инвестиции

- Найдите акцию, которую планируете шортить.

- Кликните по ней.

- На вкладке «Продать» установите количество лотов, с которыми планируете проводить сделку. Число лотов должно быть больше, чем есть у вас в портфеле, иначе вы проведете обычную продажу, а не оформите шорт.

- Нажмите кнопку «Продать».

- Проверьте состав портфеля.

На вкладке «Главный» вы увидите акции, которые проданы в шорт со знаком минус. Для закрытия позиции просто купите нужное количество акций. Никаких дополнительных действий не требуется. Шорт у ВТБ брокера закроется автоматически.

Дополнительные нюансы коротких сделок

- Дивидендная отсечка. Компании формируют список акционеров, которые получат дивиденды, на определенную дату – это и есть день отсечки. Как правило, это за 2 дня до даты перечисления дивидендов. Если короткая позиция придется на этот период, то шортисту как бы технически поступят дивиденды, но по факту их заберут и переведут реальному владельцу акции. При этом за полученную прибыль спишут 13% налога на доходы физических лиц. Некоторые брокеры вообще не разрешают непокрытые сделки с акциями компаний, которые будут выплачивать дивиденды. Такие брокеры принудительно закрывают короткие позиции по рыночным ценам в день отсечки.

- Тарифы брокера. До того как проводить короткие сделки, обязательно изучите ставки риска по шорту, а также размер всех комиссий, которые спишут за операции. Маржинальное кредитование у ВТБ брокера бесплатное, если сделки проведены в течение одного торгового дня.

- Маржин-кол. Если размер непокрытой позиции приближается к стоимости всех ликвидных бумаг, которые есть в портфеле, брокер выставит маржин-кол. Это специальное уведомление, после которого инвестор должен либо пополнить счет, либо выкупить бумаги по текущей цене, чтобы закрыть непокрытые позиции. Если этого не сделать, брокер принудительно продаст часть или все ликвидные бумаги, чтобы закрыть шорт.

Не используйте маржинальную торговлю, если не готовы рисковать. Помните, что риск по коротким позициям неограничен. Если допустить просчет и не установить стоп-лоссы по шортам, можно потерять слишком много.

Как шортить в ВТБ инвестиции: пошаговый алгоритм

В соответствии с Федеральным законом № 39-ФЗ «О рынке ценных бумаг» маржинальная сделка — это сделка, совершаемая с использованием денежных средств и/или ценных бумаг, переданных Брокером взаем Клиенту.

Сущность маржинальной сделки состоит в том, что Клиент может осуществить свои операции на рынке с привлечением заемного капитала от своего Брокера в форме или денежного капитала (денежных средств), или ценных бумаг.

Различают два вида маржинальных сделок:

- Короткая покупка (или «лонг») — это всегда покупка ценных бумаг. В этом случае Брокер дает кредит Клиенту в виде денежных средств.

- Короткая продажа (или «шорт») — это всегда продажа ценных бумаг. В этом случае Брокер дает Клиенту кредит в виде ценных бумаг.

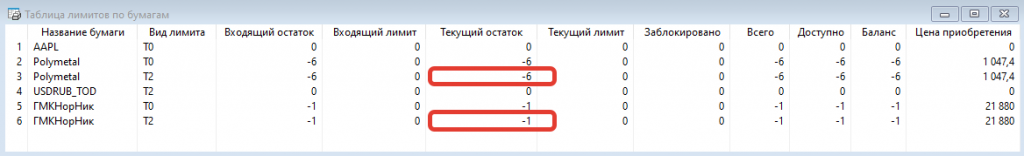

Отображение текущих позиций клиента по бумагам и максимально возможному количеству бумаг для покупки и продажи. В таблице отображаются инструменты, включенные брокером в списки маржинальных бумаг и принимаемых в обеспечение, а также инструменты, имеющиеся в портфеле клиента. Таблица вызывается из контекстного меню таблицы «Клиентский портфель».

Как совершить маржинальную сделку?

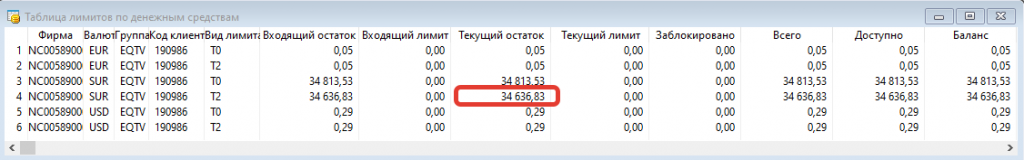

Чтобы совершить короткую покупку (деньги в долг у брокера) в системе интернет-трейдинга QUIK (КВИК), необходимо поставить заявку на покупку ценных бумаг. После того как она исполнится, в лимитах по денежным средствам отражается соответствующий минус по денежным средствам.

Чтобы совершить короткую продажу (бумаги в долг у брокера) в системе интернет-трейдинга QUIK (КВИК), необходимо поставить заявку на продажу ценных бумаг. После того как она исполнится, в лимитах по ценным бумагам отражается соответствующий минус по ценным бумагам.

На приведенной ниже картинке показано, как будут отражаться в QUIK (КВИКе) ваши задолженности перед брокером.

В табличке «Лимиты по денежным средствам» красным цветом выделена задолженность клиента по деньгам. А в табличке «Таблица лимитов по бумагам» красным цветом выделены задолженности клиента по ценным бумагам.

Когда и при каких условиях происходит принудительное закрытие маржинальной сделки?

В маржинальных сделках широко используется термин «маржа». Маржа — это доля собственных средств Клиента в сделке с использованием средств брокера.

Маржа Клиента по отношению к Брокеру представляет собой гарантийный депозит, который Клиент передает брокеру в обеспечение своих текущих и возможных будущих обязательств по маржинальной сделке.

При снижении уровня маржи до 50% (для Клиентов с повышенным уровнем риска — до 25%) Клиенту направляется первое сообщение о том, что Брокер более не предоставляет ему активы взаймы.

При снижении уровня маржи до 35% (для Клиентов с повышенным уровнем риска — до 20%) Клиенту направляется второе сообщение (так называемый «маржин колл») с просьбой довнести необходимое количество денежных средств на счет либо сократить часть позиции в ценных бумагах для восстановления уровня маржи до 50% (для клиентов с повышенным уровнем риска — до 25% соответственно).

При снижении уровня маржи до 25% (для Клиентов с повышенным уровнем риска — до 15%) Брокер принудительно закрывает часть маржинальных позиций Клиента до восстановления уровня маржи до 35% (для Клиентов с повышенным уровнем риска — до 20% соответственно), ему направляется третье сообщение с информацией о сокращении позиций. На следующий день Брокер исключает его из списка Клиентов с повышенным уровнем риска и назначает ему плечо 1:1.

Какой максимально возможный размер кредита брокера?

Максимальный размер кредитного плеча, предоставляемый всем клиентам, равен размеру его активов (плечо 1:1), для клиентов с повышенным уровнем риска кредит равен размеру трех его активов (1:3).

Чтобы получить статус клиента с повышенным уровнем риска, в соответствии с п. 3 приказа ФСФР от 27/10/2005 № 05-53/пз-н, необходимо одновременно соблюсти следующие условия:

- клиент должен пользоваться брокерскими услугами в течение шести месяцев, непосредственно предшествующих дате признания его КПУРом;

- в течение последних трех месяцев клиент должен совершать маржинальные/необеспеченные сделки;

- стоимость его портфеля на счете у брокера должна быть не менее 600 000 рублей (учитываются денежные средства, рыночная стоимость ЦБ, фьючерсные контракты и опционы).

Как погасить кредит брокеру?

Чтобы погасить кредит, взятый денежными средствами, необходимо внести соответствующую сумму на брокерский счет или продать ценные бумаги на эту сумму.

Чтобы погасить кредит, взятый ценными бумагами, необходимо зачислить на брокерский счет соответствующие ценные бумаги или купить их на рынке.

Вознаграждение Брокера по маржинальному кредитованию взимается исходя из стоимости предоставленных брокером финансовых ресурсов и указано в п. 6 Тарифов на оплату услуг ООО ВТБ Капитал Брокер.

С какими ценными бумагами можно осуществлять маржинальные сделки?

Маржинальные сделки разрешено осуществлять только с ценными бумагами, входящими в «Список маржинальных бумаг».

Также ознакомиться с этим списком можно непосредственно в QUIK (КВИКе). Для этого необходимо создать таблицу «Клиентский портфель» (в главном меню выбрать «Лимиты» — «Клиентский портфель» — «Да») и дважды щелкнуть по ней. В открывшейся новой таблице, озаглавленной «Купить/Продать», бумаги с признаком МШО доступны только для операций «long», бумаги с признаком МО доступны также для операций «short».

ВТБ Инвестиции как шортить – подробная инструкция

В фондовом рынке инвесторы зарабатывают не только на росте акций, но и на их падении. Они продают акции по более выгодным ценам, а после выкупают обратно, когда цена снижается. Это и называется «шортить» на языке инвестирования.

Шорт — это сделка на бирже, которая позволяет играть на понижении котировке актива.

Как правильно шортить

Многие новички в инвестировании сразу же задаются вопросом, как можно заработать на падении акций. Давайте разбираться.

Несмотря на то, что механизм открытия коротких позиций считается сложным процессом, в данный момент эта операция на биржевом терминале брокера проводится очень быстро. Получить кредит в виде определённого количества бумаг полностью автоматизирован.

Для открытия короткой позиции инвесторы просто необходимо совершить сделку по акции, даже в том случае, если акции нет в инвестиционном портфеле. По факту акция будет получена в кредит у брокера, а после продана на биржевом рынке.

Когда открывать позицию?

Позиция открывается только в том случае, когда вы имеете два сигнала: основном и подтверждающий. Рекомендуется при открытии позиции документировать в дневнике: уровень тэйк-профита, уровень стоп-лосса и время открытия и закрытия позиции. Это позволит проанализировать ваши действия и понять, какие ошибки вы совершили.

Открывайте позицию только в том случае, если брокер позволяет вам это сделать.

При торговле на пробой устанавливайте жёсткие стопы.

Когда закрывать шорт

Закрыть шорт необходимо по истечению времени его существования. Не нужно держать позицию до сгорания последней надежды. Закрывайте позицию после достижения заданного уровня прибыли или по достижению определённого убытка.

Как открыть позицию Short в приложении «Мои инвестиции»

Даже те люди, которые не знакомы с биржевым рынком могут заработать на падении цен на акции. Поэтапно все моменты того, как шортить показаны на видеоролике:

Выбор инструмента

Чтоб открыть позицию «шорт» нужно найти нужный инструмент. Акцию выбираете после тщательной аналитики, чтоб понимать, сможете ли вы её купить по сниженной цене в дальнейшем, или она, наоборот, будет расти вверх.

Формирование заявки

Для этого необходимо:

- Зайти в поиск и выбрать интересующую нас акцию.

- Пролистываем вниз и продаём акцию, установив количество лото и цену.

- Подтверждаем действие.

- Дожидаемся, когда акция понизиться в цене.

- Приобретаем её в несколько раз дешевле.

Закрытие позиции

При открытии позиции в определённый актуальный период не забывайте закрыть её по истечённому времени. Не жадничайте. Не возможно отработать все ценновые движения по максимуму.

Расчет комиссии за короткую позицию в ВТБ

У каждого брокера предусмотрен свой процент за короткую позицию. Большой минус ВТБ в этом случае, что инвестор не видит сразу, что будет списано за перенос позиции, за саму сделку или за использование кредитного «плеча» на следующий день. Самый верный способ — научится рассчитывать комиссию самостоятельно.

За каждый short ВТБ-брокер берёт 13% годовых. Грубо говорят, с каждым 10-ти тысяч рублей получает 1300 рублей за год. Делим эту сумму на 356 дней и получаем: 1300/356=3,65 за каждый день, пока не будет закрыта позиция.

Открытые и закрытые шорты в один день учитываются без комиссии.

За кредитное «плечо» ВТБ-брокер берёт 16,8% годовых. С тысячи рублей получает 47 копеек за сутки. Если вы занимаете у брокера 6000 рублей, получает 6000х0,047=2,82 — это будет за суточный перенос.

Не забывайте о комиссии брокера за сделку.

Не рекомендуется увлекаться процессами шорта и получением кредитных «плеч». От страсти «взять взаймы» будет сложно избавиться в будущем. «Шорты» являются опасной и рискованной позицией. Лучше научиться инвестировать и зарабатывать на акции без кредитных историй.

Как шортить в ВТБ Мои Инвестиции

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Привычная схема заработка для большинства долгосрочных или начинающих инвесторов – купил и держи, пока цена не станет выше. Но фондовый рынок позволяет идти и другим путем – делать ставки на понижение и получать доход на падающем рынке. Как шортить в ВТБ Мои Инвестиции и в чем риск таких сделок, расскажет аналитик сервиса Бробанк.

- Что такое шорт акций

- Что такое уровень достаточности средств

- В чем риск сделок на понижение

- Как застраховаться от рисков

- Какие акции можно шортить в ВТБ

- Комиссии ВТБ брокера за маржинальную торговлю в шорт

- Какие уровни риска у клиентов ВТБ брокера

- Что может стать поводом для открытия короткой сделки

- Как открыть и закрыть шорт в ВТБ Мои инвестиции

- Дополнительные нюансы коротких сделок

Что такое шорт акций

Чтобы получить выгоду на падающем рынке, когда активы дешевеют, инвесторы открывают короткие непокрытые позиции – шорт.

Непокрытые или необеспеченные позиции – это такие сделки, на проведение которых использованы заемные средства брокера. В случае в шортом, в долг берут не деньги, а ценные бумаги – акции или облигации. Сделки с заемными деньгами или ценными бумагами брокера называют маржинальными.

Кредитное плечо при сделках шорт – это количество бумаг, которые может выдать брокер при открытии необеспеченной сделки. К примеру, на инвестиционном счете 500 тысяч рублей, а плечо 1:2 означает, что брокер может выдать активов еще на 500 тысяч. «Плечо» подключается автоматически в ВТБ Инвестициях. И, если провести сделку, на которую будет недостаточно своих денег, недостающая сумма будет взята взаймы, о чем инвестору придет уведомление.

Вам будет интересно Торговля акциями для начинающих, с чего начать — ответы о биржевой торговле для начинающих инвесторов и трейдеров

Короткие сделки проходят в два этапа:

- Инвестор берет в долг ценную бумагу у своего брокера. Продает ее по высокой цене.

- Инвестор ждет, когда цена упадет, после этого выкупает ценные бумаги и возвращает их брокеру. Шорт закрывается.

Разница между ценой покупки и продажи становится прибылью инвестора. Но за пользование бумагой брокер возьмет процент. Кроме того, он спишет комиссию при проведении сделок продажи и покупки актива. Маржинальные сделки позволяют инвесторам значительно увеличить размер прибыли, однако при таких операциях возможны и слишком большие убытки.

Обратите внимание, с 1 октября 2021 года изменился порядок доступа к маржинальным сделкам, так как они связаны с повышенным риском. Если вы никогда до этого не открывали необеспеченные позиции, то для начала придется пройти специальный тест. Вопросы для тестирования разработаны Банком России. Если допустили ошибку в ответах, тест можно пройти еще раз. Количество попыток не ограничено. Если хотите торговать в шорт и лонг, придется сдать тест для каждого вида сделок. Но после успешной сдачи операции будут доступны навсегда.

Что такое уровень достаточности средств

При открытии необеспеченной сделки в личном кабинете или в приложении ВТБ Мои Инвестиции появится раздел «Уровень достаточности средств». Там видна информация о том, достаточно ли залога для проведения маржинальных операций. Индикатор может быть трех цветов:

- синий – залога достаточно;

- желтый – скоро может понадобиться пополнение счета либо придется закрывать необеспеченные сделки или продавать другие активы;

- красный – размер залога недостаточный.

Если не реагировать на желтый индикатор и он станет красным, брокер может принудительно закрыть позиции, после того как направит инвестору маржин-кол – специальное уведомление.

Правила расчета маржинальных показателей для сделок шорт и лонг в ВТБ Инвестиции описаны по этой ссылке.

В чем риск сделок на понижение

При сделках на понижение цены потери инвестора могут быть бесконечными. Поэтому такой вид маржинальной торговли считается самым рискованным.

Допустим, клиент взял взаймы у брокера акцию, которая на момент открытия короткой позиции стоила 1000 рублей. Но расчет о снижении цены оказался неверным. То есть цена не только не упала, но и продолжила расти. Через 10 дней стоимость акции поднялась до 2000 рублей. Если клиент в этот момент примет решение закрыть позицию, ему придется покупать акции по цене в 2 раза выше, чем он продал активы при открытии шорта. Убыток уже составит 100%. Но акции могут расти до 3-5 тысяч и до бесконечности, а, значит, максимальный убыток инвестора не ограничен. Кроме того, брокер спишет проценты за каждый день, когда пока будет переносить непокрытую позицию. Поэтому убыток шортиста окажется еще выше, и продолжит увеличиваться каждый день, если котировки не начнут падать.

При открытии лонга – длинных позиций, которые рассчитаны на рост цены акций, риск у инвестора органичен. По ним убыток не может быть больше, чем 100%. Акции не могут стоить меньше 0. К примеру, акция куплена за 1000 рублей с расчетом на рост цены. Но прогноз не оправдался и актив начал дешеветь. В итоге компания обанкротилась и акции обесценились. Но даже при таком развитии событий инвестор не может потерять больше, чем 1000 рублей, которые он потратил на покупку акции плюс процент брокера за перенос непокрытой позиции.

Как застраховаться от рисков

Необеспеченные позиции – одна из самых частых причин банкротства инвесторов и трейдеров. Если не ограничивать максимально допустимый убыток, можно обанкротиться. Чтобы этого избежать страхуйте сделки при помощи уведомлений, которые можно установить, чтобы они приходили, когда цена достигнет критичного для вас значения. С этой же целью установите стоп-лосс. Это специальные заявки, которые брокер ВТБ проведет автоматически, когда цена достигнет установленного вами уровня.

Обратите внимание, что иногда стоп-лоссы могут не сработать. Это происходит из-за эффекта «проскальзывания», когда цена слишком быстро перескочила с одного уровня на другой и минула показатель, который был установлен вами. Всегда просматривайте личный кабинет или мобильное приложение, если открывали необеспеченные сделки, так вы сможете избежать маржин-колов.

Какие акции можно шортить в ВТБ

Брокеры ограничивают перечень бумаг, которые инвесторы могут шортить. Поэтому играть на понижении получится только с активами из разрешенного списка. Полный перечень акций и облигаций, которые можно шортить у брокера ВТБ опубликован по этой ссылке. Ставку риска шорт смотрите в 5 столбце таблицы «Список ликвидных финансовых инструментов».

Чем лучше ликвидность у актива и больше объем торгов, тем вероятнее, что ВТБ включил бумагу в список для шорта. У самых популярных активов на рынке более низкие риски и ниже ставка для открытия короткой сделки. Если у бумаги минимальный объем торгов, скорее всего, шорт по ней будет недоступен. Список активов регулярно обновляется на сайте брокера. Поэтому актуальные значения ставок риска шорт и доступность коротких сделок смотрите непосредственно перед тем, как открывать позицию.

Комиссии ВТБ брокера за маржинальную торговлю в шорт

За перенос необеспеченных сделок на следующий торговый день брокер ВТБ берет комиссию:

| Тип сделки | Ставка кредитования, в % годовых |

| Ценные бумаги в рублях | 13% |

| Ценные бумаги в иностранной валюте | 9% |

| Иностранная валюта под обеспечение рублей | 13% |

| Иностранная валюта под обеспечение ценных бумаг. Такие операции переносятся двумя сделками по разным ставкам | Покупка валюты за рубли – 13% Покупка рублей за бумаги – 16,8% |

Вам будет интересно Подборка акций компаний Казахстана с хорошей отчетностью в 2022 году | InvestFuture

Подробнее о тарифах брокера можно узнать по ссылке. Для сделок лонг у ВТБ брокера предусмотрены другие комиссии.

Какие уровни риска у клиентов ВТБ брокера

В ВТБ инвестору могут присвоить один из двух уровней риска:

- Стандартный. Первоначально всем физическим лицам, которые открывают брокерские счета или ИИС в ВТБ относятся к этой категории.

- Повышенный. Стать клиентом с повышенным уровнем риска можно при выполнении особых условий ВТБ брокера.

Условия для присвоения повышенного уровня риска:

- стоимость инвестиционного портфеля или сумма на брокерских счетах от 3 млн рублей;

- срок действия брокерского счета в ВТБ или у другого брокера больше 6 месяцев, на которых минимум 5 дней проводили сделки с ценными бумагами или заключали срочные сделки, а также размер портфеля выше 600 тысяч рублей.

При выполнении любого из условий активируется автоматически статус клиента с повышенным уровнем риска. Если вы хотите его сменить на стандартный уровень, подайте письменное заявление в любом офисе ВТБ, в котором оказывают инвестиционные услуги.

Что может стать поводом для открытия короткой сделки

Чаще всего предпосылками для открытия шорта становятся:

- Рост цен на акции, который вызван позитивными новостями. К примеру, появилась информация, что компания разработала уникальную таблетку от опасного заболевания или новый вид топлива, которое расходуется намного меньше аналогов. Но официальных подтверждений нет. При этом цена на акции компании уже может подняться на волне новостей. Инвестор или трейдер может предположить, что постепенно настроения инвесторов могут измениться и цена акций скорректируется к более «справедливому» уровню.

- Есть предположение о падении рынка в целом. Некоторые инвесторы постоянно следят за настроениями других участников торгов. К примеру, индикаторами будущего падения для них может стать снижение индексов, остановка производств у некоторых компаний или стран, глобальные катаклизмы, аварии и другие значимые события. Предположения могут касаться целых отраслей, стран или отдельных компаний. На основе своих предположений инвестор может открывать короткие позиции, чтобы заработать на падении.

- Непропорциональный рост цен на акции схожих конкурирующих компаний в одной стране. При детальном изучении бизнеса инвестор может найти несоответствие между ростом акций какой-то отдельной компании, в сравнении с подобными ей. В этом случае он может шортить акции лидера, в расчете на коррекцию цены до уровня конкурентов.

Нет никаких гарантий, что выбранная стратегия принесет результат. Любой прогноз даже самого опытного аналитика или инвестиционного агентства может не оправдаться. Поэтому очень важно осознавать, что игра на понижении всегда связана с риском. Рынок может продолжить рост, цена на акции компании не упадут до уровня конкурентов, а новости об открытии подтвердятся, что укрепит позицию бизнеса. Однако приведенные варианты – это наиболее частые поводы для открытия коротких позиций, которые используют шортисты для увеличения доходности.

Как открыть и закрыть шорт в ВТБ Мои инвестиции

Открыть короткую позицию у ВТБ брокера можно в личном кабинете на сайте, в торговом терминале QUIK или в мобильном приложении ВТБ Мои Инвестиции. Самый простой вариант – мобильное приложение:

- Найдите акцию, которую планируете шортить.

- Кликните по ней.

- На вкладке «Продать» установите количество лотов, с которыми планируете проводить сделку. Число лотов должно быть больше, чем есть у вас в портфеле, иначе вы проведете обычную продажу, а не оформите шорт.

- Нажмите кнопку «Продать».

- Проверьте состав портфеля.

На вкладке «Главный» вы увидите акции, которые проданы в шорт со знаком минус. Для закрытия позиции просто купите нужное количество акций. Никаких дополнительных действий не требуется. Шорт у ВТБ брокера закроется автоматически.

Дополнительные нюансы коротких сделок

Чтобы доходы от шорта были выше расходов, обратите внимание на несколько нюансов при открытии необеспеченных сделок:

- Дивидендная отсечка. Компании формируют список акционеров, которые получат дивиденды, на определенную дату – это и есть день отсечки. Как правило, это за 2 дня до даты перечисления дивидендов. Если короткая позиция придется на этот период, то шортисту как бы технически поступят дивиденды, но по факту их заберут и переведут реальному владельцу акции. При этом за полученную прибыль спишут 13% налога на доходы физических лиц. Некоторые брокеры вообще не разрешают непокрытые сделки с акциями компаний, которые будут выплачивать дивиденды. Такие брокеры принудительно закрывают короткие позиции по рыночным ценам в день отсечки.

- Тарифы брокера. До того как проводить короткие сделки, обязательно изучите ставки риска по шорту, а также размер всех комиссий, которые спишут за операции. Маржинальное кредитование у ВТБ брокера бесплатное, если сделки проведены в течение одного торгового дня.

- Маржин-кол. Если размер непокрытой позиции приближается к стоимости всех ликвидных бумаг, которые есть в портфеле, брокер выставит маржин-кол. Это специальное уведомление, после которого инвестор должен либо пополнить счет, либо выкупить бумаги по текущей цене, чтобы закрыть непокрытые позиции. Если этого не сделать, брокер принудительно продаст часть или все ликвидные бумаги, чтобы закрыть шорт.

Не используйте маржинальную торговлю, если не готовы рисковать. Помните, что риск по коротким позициям неограничен. Если допустить просчет и не установить стоп-лоссы по шортам, можно потерять слишком много.

Как шортить акции

Кошин В.В. Fin-Plan Как шортить акции

Каждый инвестор, кто приходит на фондовый рынок, практически сразу начинает задаваться вопросом: а как зарабатывать на падении акций. Так как цены на акции находятся в постоянном движении и вовсе не всегда растут.

В этой статье мы разберем, основные моменты, которые касаются того, как открывать «короткие» позиции по акциям, для того чтобы играть на понижение котировок.

Как работают «короткие позиции».

Специфика работы с «короткими» позициями.

Инструкция «Как шортить».

Нюансы «коротких» позиций.

Риски «коротких» позиций, и как их контролировать.

Как работают «короткие позиции»

Когда рынок растет, то зарабатывать на росте рынка достаточно просто, инвестор покупает акции по определенной цене и впоследствии их продает по более дорогой цене, разница цен покупки и продажи акций – это прибыль инвестора.

Но как же быть, когда цены снижаются? Например, одна из стратегий состоит в том, чтобы продавать имеющиеся акции на подъеме цены, и после того, как цена упала, вновь купить их дешевле. Это улучшит результат инвестора и позволит ему обогнать по доходности рынок в целом, но это не совсем заработок на падении котировок акций.

Для того чтобы заработать непосредственно на падении необходимо совершить «короткую» продажу или «непокрытую» продажу акций, как можно услышать на профессиональном биржевом языке. Или также часто можно услышать от практикующих инвесторов, что акцию нужно «зашортить».

«Шорт» или «короткая» продажа – это биржевая сделка, которая позволяет инвестору играть на понижение котировок того или иного актива. Сам по себе механизм «короткой» продажи является по своей сути формой товарного кредита. Где брокер кредитует клиента не денежными средствами, а непосредственно ценными бумагами.

В момент открытия «короткой» позиции, инвестор в начале автоматически берет у брокера ценные бумаги в кредит. Причем, это форма товарного кредита, где значение имеет конкретное количество ценных бумаг, а не сумма, на которую был взят кредит ценными бумагами.

После этого, вторая часть данной сделки, это непосредственно продажа ценных бумаг, взятых в кредит у брокера, на рынке. То есть инвестор сразу, моментально, после того как берет кредит у брокера в виде определенного количества акций, продает их на рынке по рыночной цене. Теперь у инвестора вместо фиксированного количества акций, которые он взял в займы у брокера, на счету находятся денежные средства, которые он получил от продажи этих акций.

«Короткие» продажи акций осуществляются инвесторами в те моменты, когда предполагается снижение котировок акций. То есть цены падают, акции становятся дешевле и одно и тоже количество акций можно уже купить на меньшую сумму средств.

На этом и основан механизм работы «коротких» продаж или шортов. Еще раз вся сделка:

Мы берем в кредит у брокера ценные бумаги.

Продаем их, ожидая падения цены.

После того, как цена акции падает, нам нужно купить точно такое же количество ценных бумаг, но уже за меньшую сумму средств.

После того, как акции куплены обратно по более дешевой цене, они автоматически в том же количестве, в котором и были взяты, возвращаются брокеру, и кредит брокера при этом сразу считается погашенным. А разница между ценой продажи и покупки остается у нас!

Рассмотрим пример, как можно было заработать на снижении акций Газпрома с локальных максимумов в районе 270 руб. до локальных минимумов в районе 225 руб. В начале инвестор берет кредит у брокера в размере 1000 штук акций Газпром и продает их по текущей рыночной цене, которая на тот момент была равна 270 руб. В результате этой операции на счете инвестора оказывается сумма 270000 руб.

После этого котировки акций снизились до 225 руб., и для того, чтобы на рынке купить вновь 1000 штук акций нужно уже всего 225000 руб. Инвестор откупает с рынка обратно 1000 штук акций Газпрома на сумму 225000 руб. и возвращает 1000 штук акций брокеру, кредит перед брокером на этом погашен. А у инвестора на счете остается разница от первоначальной стоимости 1000 штук акций Газпрома. То есть 270000 – 225000 = 45000 руб. Это и есть прибыль инвестора от «короткой» продажи акций Газпром.

Любая «короткая» продажа акций – это сделка с использованием заемных средств, в данном случае ценных бумаг, поэтому это автоматически маржинальная позиция.

О принципах и специфике маржинальной торговли мы писали в нашей предыдущей статье «Маржинальная торговля».

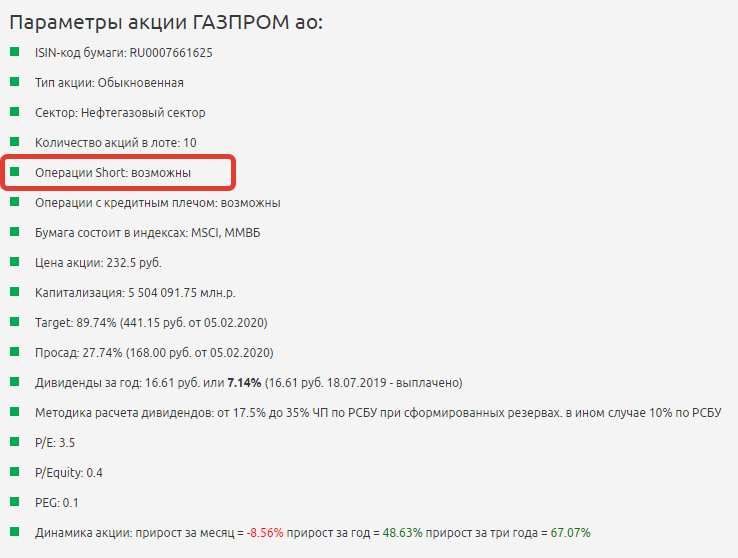

Специфика «коротких» продаж акций

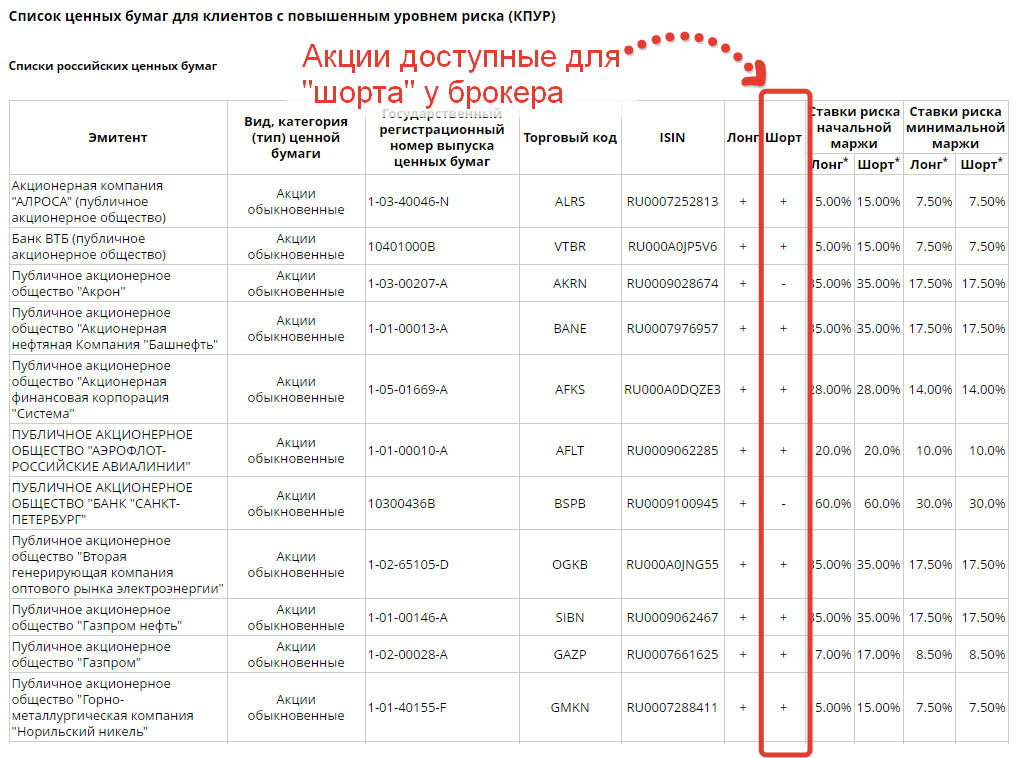

Не все акции доступны для открытия по ним «коротких» позиций, то есть не любую акцию можно «зашортить». Прежде всего перечень доступных для «шортов» акций определяется клирингом Московской биржи. Эта информация доступна пользователям инвестиционного сервиса Fin-Plan RADAR, где в карточке каждой акции компании можно увидеть разрешены ли биржей «короткие» продажи по данной акции.

В предыдущей статье «Маржинальная торговля» мы также описывали, что все клиенты брокеров, разделяются на два класса по уровню риска. Это клиенты со стандартным уровнем риска (КСУР) и клиенты с повышенным уровнем риска (КПУР). Для этих разных классов участников рынка с точки зрения их риск-профиля, доступны разные перечни акций, по которым можно открывать «шорты». Естественно, для клиентов с повышенным уровнем риска доступен более полный перечь акций доступных для «шортов». Также финальный перечень акций доступных для «шорта» определяет сам брокер, и в зависимости от конкретного брокера этот перечень может также меняться.

Стоит отметить, что некоторые акции доступны для совершения маржинальных сделок с плечом, но только на покупку акций, а «короткие» позиции по ним запрещены.

Короткие продажи акций можно совершать на различный объем средств доступный инвестору. Так инвестору доступно открыть короткую позицию, как буквально на объем одного лота акций, так и «зашортить» акции с плечом. При этом определение уровня требуемой начальной маржи и минимальной маржи полностью аналогично маржинальным требованиям при покупке акций с плечом в «длинную» позицию. Этот этап мы подробно описали в нашей статье «Маржинальная торговля».

Для открытия «коротких» позиций с плечом, брокером определены свои уровни начальной и минимальной маржи для сделок «шорт». Зачастую это одинаковые требования по уровню начальной и минимальной маржи.

Инструкция «Как шортить»

Несмотря на то, что сам механизм открытия коротких позиций достаточно сложный, на текущий момент в биржевых терминалах брокеров данная операция производится предельно просто и предельно быстро. Механизм получения кредита в виде определенного количества ценных бумаг реализован на полностью автоматическом уровне.

Поэтому для того, чтобы открыть короткую позицию по акции, инвестору достаточно просто совершить сделку по продаже данных акций, даже несмотря на то, что этих акций у него нет на текущий момент в портфеле. При этом автоматически вначале эти акции будут получены в кредит у брокера и тут же в это же мгновение проданы на рынке.

При этом, если у инвестора на счете находится, например, 1000 штук акций Газпрома, и он совершает сделку по продаже 2000 штук акций Газпрома, то за одну операцию вначале будет продана 1000 штук собственных акций инвестора, после получения кредита в виде 1000 штук акций Газпрома от брокера, и моментально эти 1000 штук акций будут проданы на рынке. Все операции проходят за сотые доли секунды, и со стороны инвестор их никак не ощущает вообще. Просто совершается сделка на заранее больший объем количества акций.

В биржевом терминале полученный кредит от брокера в виде акций отражается отрицательными остатками в таблице лимитов по ценным бумагам.

Из данного примеры мы видим, что у инвестора есть отрицательные остатки по 6 штук акций Polymetal и одной акции ГМК НорНикель. То есть, это акции, полученные в кредит от брокера, и по этим бумагам у инвестора открыты короткие позиции.

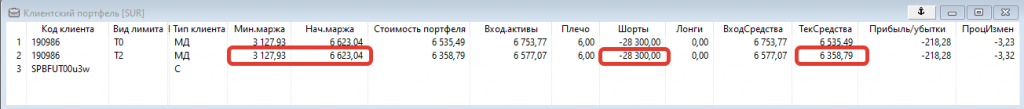

Также короткие позиции по акциям отражаются в таблице клиентского портфеля инвестора.

Где есть отдельная колонка «Шорты», в которой отражается текущая рыночная оценка акций, полученных в кредит у брокера. Также в таблице клиентского портфеля рассчитывается уровень начальной маржи и минимально требуемого уровня маржи у брокера (напомним, что минимальный уровень маржи – это количество собственных средств, при котором сделка будет автоматически закрыта брокером в убыток – так называемый «маржин колл», подробнее описывали в статье «Маржинальная торговля»).

Из данного примера мы видим, что объем открытых «коротких» позиций у инвестора в 4,15 раза превышает объем собственных средств (-27 962,2 руб. / 6 741,26 руб. = — 4,15). То есть в этом случае можно сказать, что инвестор имеет открытую короткую позицию более 4-х плечей.

Также денежная оценка полученного кредита ценными бумагами от брокера отражается в таблице лимитов по денежным средствам.

В таблице лимитов по денежным средствам отражается фактический остаток средств клиента с учетом полученной денежной оценки кредита ценными бумагами от брокера. То есть это сумма денежной оценки объема открытых коротких позиций, плюс текущий собственный остаток денежных средств инвестора.

Нюансы сделок «шорт»

Начинающие инвесторы могут столкнуться с некоторыми особенностями и нюансами открытия коротких позиций, которые в большинстве случаев проявляются только на практике.

Открытие позиции «шорт» не бесплатное. Как мы уже выяснили, позиция шорт, это маржинальная позиция (даже, если она сама по себе без дополнительных плечей), то есть с использованием заемных средств от брокера, которые точно также, как и «длинные» позиции, купленные с плечом, тарифицируются по ставкам маржинального кредитования брокера. Поэтому, конкретные ставки по маржинальному кредитованию каждый инвестор должен уточнить у своего брокера. Как правило, эта информация обязательно располагается в условиях тарифных планов брокеров.

Акций в шорт может не быть. Такая ситуация может случаться на достаточно сильных движениях рынка, когда происходят крупные и стремительные коррекции на рынке акций или же это ситуация реального биржевого обвала. Несмотря на техническую простоту открытия «шортов» — это не виртуальная сделка, за ней следует пусть и мгновенное, но физическое перемещение реальных активов. В начале акции передаются от брокера клиенту, а потом продаются на рынке. То есть у брокера эти акции должны находиться на счете физически, чтобы их можно было передать клиенту взаймы. Откуда же брокер берет эти акции? Это либо собственные позиции брокера или возможно управляющей компании, которая работает вместе с данным брокером, либо это акции клиентов, которые являются долгосрочными инвесторами и которые при открытии брокерского договора указали брокеру разрешение на временное использование ценных бумаг за дополнительный процент. Во время сильных движений акций случаются ситуации, когда необходимых бумаг для «шорта» нет на счетах ни у брокера, ни у его клиентов. При этом такая ситуация может быть с акциями, которые полностью разрешены для «шортов» и биржей и брокером. Поэтому, когда инвесторы видят сильный исторический биржевой обвал, то на самом деле не всегда на этом можно заработать даже с учетом того, что это падение удалось предвидеть. В критических ситуациях многих акций у многих брокеров чисто физически может не быть в «шорт».

Дивиденды удерживаются. Многие начинающие инвесторы, видя такую закономерность, что после каждой дивидендной отсечки происходит падение акций, как правило на размер дивидендов, тут же проворачивают в голове «хитрую» комбинацию, что поскольку данное падение очевидно и предсказуемо, акцию нужно «зашортить» и заработать на снижении котировок в виде дивидендного гэпа. Увы, данная стратегия полностью не работоспособна, так как если инвестор попадает под дивидендную отсечку с «короткой» позицией по бумаге, то в последствии при закрытии данной позиции брокер удержит с него размер дивидендов. Логика здесь простая, брокер передал в кредит инвестору акцию со всеми её правами, и вернуть инвестор брокеру её должен точно также. Ведь, если бы данная акция не была передана в кредит инвестору, а находилась на счету брокера, то брокер получил бы по ней дивиденды. Поэтому при погашении кредита ценными бумагами, если акции попали под отсечку, инвестор должен перечислить размер полагающихся дивидендов брокеру.

Шорты можно отключить. Даже в профессиональной среде нередки случаи, когда совершаются ошибочные сделки, причем не просто ошибочные, а на миллиарды долларов! Со сделками «шорт» это на самом деле происходит наиболее часто, когда совершаются незапланированные сделки, которые в последствии могут привести к огромным убыткам. Основная опасность подстерегает инвестора в момент закрытия стандартной «длинной» позиции по акциям, то есть по акциям, которые были куплены на собственные средства. Очень часто случается, что при вводе сделки на продажу указывается неверное количество лотов акций, когда инвестор может его спутать, например, с количеством ценных бумаг. При этом моментально совершается «реверсивная» сделка или, как говорят в профессиональной среде «сделка с переворотом», когда у инвестора закрывается его текущая «длинная» позиция и на размер превышения её объема автоматически открывается «короткая» позиция по этим акциям. Поэтому возможность открытия «коротких» позиций, также как и в принципе сделок с кредитным плечом, начинающие инвесторы могут отключить, обратившись с таким заявлением к брокеру.

Риски «коротких» позиций

Любая сделка с использованием заемных средств – это сделка для инвестора с повышенным уровнем риска. Так как при любом раскладе и стечение обстоятельств инвестор должен целиком и полностью вернуть брокеру сумму заемных средств. То есть стоит понимать, что все потери при этом ложатся только на собственный капитал инвестора. Поэтому маржинальные сделки столь опасны. Об этом мы также подробно писали в нашей статье «Маржинальная торговля».

Но сделки «шорт» опасны вдвойне. И в первую очередь это исходит из самой природы рынка акций, так как подавляющее большинство акций в долгосрочной перспективе растут. И открывать «короткие» позиции просто теоретически принципиально опасно. Это все равно, что вставать против движения поезда.

Инвесторы, которые удерживают «длинные» позиции, находятся в математически более выгодной ситуации, по сравнению с инвесторами, которые открывают короткие позиции, так как даже при самых негативных событиях на рынке, акции никогда не падают до нуля, и не могут обанкротить инвестора «в ноль». Но короткие позиции, которые открыты даже на небольшие объемы, без «плеча», способны разорить инвестора полностью. Так как акции могут расти на сотни и даже на тысячи процентов. Поэтому подобные сделки даже так и называются «короткие» позиции, потому что открывать их лучше на крайне ограниченные сроки, и неудачные «короткие» позиции быстро закрывать.

Если же мы говорим об открытии коротких позиций с максимально доступным плечом, то стоит понимать, что это принятие на себя инвестором максимального риска. И каждое движение цены на акцию будет приносить прибыли или убытки, мультиплицированные на размер кредитного плеча.

Выводы

«Шорты» как отдельный вид маржинальных позиций очень опасный и высокорискованный инструмент торговли. И если его применять в чистом виде, то зачастую он становится фатально опасен для большинства инвесторов.

Применяются «шорты», как правило для краткосрочных спекулятивных операций, когда у инвестора есть достаточно четкое видение и ожидание снижения котировок с очень высокой степенью вероятности. Такой подход, с нашей точки зрения вполне допустим, но только лишь как небольшая часть глобальной инвестиционной стратегии в основе которой лежит долгосрочный сбалансированный инвестиционный портфель, в котором, как правило, есть спекулятивная доля кэша, которую периодически можно использовать в высокорискованных, но потенциально очень прибыльных сделках. При этом риски самого инвестиционного портфеля в целом остаются сбалансированными и в любом случае перекрываются широкой диверсификацией активов и инструментами с фиксированной доходностью.

Как формировать подобные инвестиционные портфели, какую долю кэша держать в них для спекулятивных операций и как сочетать стратегии долгосрочного инвестирования с активными действиями на рынках Вы можете узнать, посетив наши бесплатные мастер-классы, как для начинающих, так и для активных практикующих инвесторов.

Источник https://brobank.ru/vtb-investicii-short/

Источник https://invest-easy.ru/akcii-kompanij/kak-shortit-v-vtb-investicii-poshagovyj-algoritm/

Источник https://fin-plan.org/blog/investitsii/kak-shortit-aktsii/